иис с какой суммы возмещается ндфл

Как рассчитать сумму вычета на взнос на ИИС

Фактическая сумма, которую вы вернёте, зависит не только от внесённых денежных средств на ИИС, но и от дохода, который вы получили за соответствующий календарный год. Что нужно учесть, чтобы получитьмаксимальную отдачу в рамках вычета на взносы на индивидуальный инвестиционный счёт?

Вычет на взносы представляется исходя из денежных средств, внесённых в календарном году на ИИС, но не более чем с 400 000 руб. Возврат производят из НДФЛ, удержанного по ставке 13% за соответствующий календарный год. А значит, вернут вам 13% от суммы, внесённой на ИИС, но при этом не больше налога, уплаченного в бюджет за тот же год. Данный вычет можно получать ежегодно, если вы каждый год вносите денежные средства на ИИС и за этот же год имеете официальный доход. При этом пополнение ИИС это ваше право — а не обязанность.

Пример

Болохова Ольга, открыла ИИС в 2016 году и пополнила его:

Её годовая зарплата составляла:

Ольга выбрала вычет на взносы на ИИС и может рассчитывать на возврат в размере:

Таким образом, за три года сумма денежных средств, которые получит Ольга, составила 117 000 руб.

Если вы получаете вычет на взносы не с зарплаты, а с других доходов, например, с доходов по обычному брокерскому счёту, то помните, что к дивидендам ни один изналоговых вычетов не может быть применён.

Пример

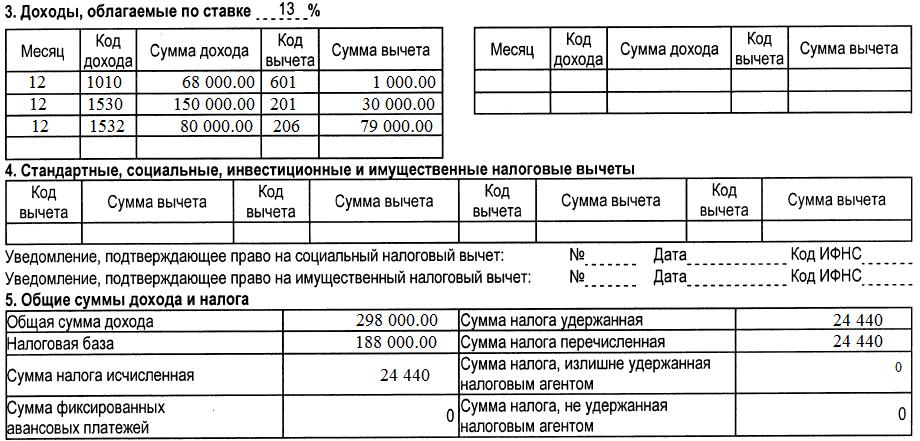

Антонов Борис за 2018 год пополнил свой ИИС на сумму 200 000 руб. При этом за этот же год он получил доход от инвестиционной деятельности по обычному брокерскому счёту, что подтверждено справкой 2-НДФЛ.

НДФЛ, уплаченный с дивидендов составил 8 710 руб. ((68 000 руб. — 1 000 руб.) * 13)). Поскольку налог, который уплачен с дивидендов нельзя вернуть, то применив вычет на взносы Борису вернёт из бюджета 15 730 руб. (24 440 руб. — 8 710 руб.).

В Налоговом кодексе также предусмотрено, что вычеты не могут быть применены к доходам в виде выигрышей, полученных участниками азартных игр и участниками лотерей (п. 3 ст. 210 НК РФ).

Следует учитыватьещё несколько моментов:

Рассчитывая свой вычет, помните, что государство создавало ИИС, чтобы привлечь физических лиц к инвестированию в рынок ценных бумаг. Вычет типа А стимулирует только на внесение денежных средств, а не на покупку активов. А вот статья 54.1 НК РФ призывает именно к покупке, поскольку в ней прописано, что налогоплательщик вправе уменьшить налоговую базу, если основной целью совершения сделки (операции) не является возврат суммы налога. То есть, если вы только вносите деньги на ИИС, то ваша цель – получить вычет, а не инвестировать. На основании этого инспектор может отказать в вычете, если заподозрит необоснованную налоговую выгоду. Подробнее об этом читайте в статье «Вычет на взнос по ИИС без операций теперь опасен?».

Хотите ещё больше статей о налогах? Обязательно подпишитесь на наши обновления – все самые актуальные материалы на эту и другие темы будут приходить сразу на вашу почту! И напоминаем, что клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам совершенно бесплатно – просто свяжитесь с нами любым удобным способом.

ИИС в вопросах и ответах

Подробное руководство по ИИС для тех, кто хочет быстро все понять

По итогам марта 2021 года число индивидуальных инвестиционных счетов на Московской бирже превысило 3,8 миллиона.

Хороший повод разложить все по полочкам для тех, у кого еще нет ИИС — или уже есть, но остались вопросы.

Я собрал в этой статье вопросы про ИИС, которые нам в Т—Ж чаще всего задают. Если у вас есть дополнения, пишите в комментариях.

Главное про ИИС: что, зачем и как открыть

Что такое ИИС? Индивидуальный инвестиционный счет — способ инвестирования, который появился в России в начале 2015 года.

По сути, это брокерский счет с налоговыми вычетами и некоторыми ограничениями. Также бывает ИИС с доверительным управлением, где все операции по счету совершает управляющая компания. Ограничения и налоговые вычеты — те же.

Какие плюсы по сравнению с брокерским счетом? Прежде всего, налоговые вычеты для налоговых резидентов России. Можно вернуть НДФЛ в размере 13% от внесенной на ИИС суммы, но возврат не может быть более 52 000 Р в год: это вычет на взнос. Или можно не платить НДФЛ с дохода, полученного на ИИС: это вычет на доход.

Еще один плюс — отложенное налогообложение. В случае с вычетом на взнос налог с дохода от сделок на ИИС рассчитывается только при закрытии счета, а не каждый год, как на брокерском счете. Это хорошо: пока деньги не ушли в налоговую, можно вложить их во что-то и получить дополнительный доход.

А минусы есть? Есть. Чтобы инвестор получил право на налоговый вычет, счет должен существовать минимум три года. При этом, чтобы вывести деньги со счета, надо закрыть ИИС:

Например, если ИИС открыт 1 июня 2020 года, то без потери права на вычеты его можно закрыть 2 июня 2023 года. Лучше на несколько дней позже, чтобы точно прошло три года с даты открытия: например, брокер или ФНС могут внести данные в базу не мгновенно, а 2 или 3 июня.

Если закрыть ИИС раньше, право на вычет пропадает, а уже возвращенный из бюджета налог придется вернуть государству. Также придется уплатить пени за использование возмещенного НДФЛ: 1/300 ставки ЦБ от возвращенного налога за каждый день пользования этими деньгами.

На одного человека может быть открыт только один ИИС одновременно. Будет два ИИС — не будет вычетов ни по одному. При этом в течение месяца допускается иметь два ИИС одновременно, если переносите счет от одного брокера или управляющей компании к другому брокеру или УК.

В течение календарного года на ИИС можно внести не более 1 млн рублей. Иностранную валюту и ценные бумаги вносить нельзя, но и то и другое можно приобрести на ИИС.

На мой взгляд, минусы не очень существенные, а вот плюсы делают ИИС очень интересным инструментом.

Как открыть ИИС? Чтобы оформить ИИС с самостоятельным управлением, нужно обратиться к брокеру, который предоставляет такую услугу. Это, например, Тинькофф-инвестиции, Сбер, ВТБ, «Открытие».

ИИС с доверительным управлением можно открыть в управляющей компании, например «Сбер управление активами», «Альфа-капитал». При открытии счета надо будет выбрать инвестиционную стратегию из предложенных.

Для открытия ИИС в офисе брокера или управляющей компании достаточно паспорта, желательно также знать свой ИНН. Некоторые брокеры и УК позволяют открыть счет удаленно через свой сайт, например с идентификацией через госуслуги.

Если открываете счет у брокера, обычно не требуется сразу пополнять ИИС: он может быть и пустым. В случае с управляющей компанией при оформлении счета обычно сразу нужно внести деньги. Конечно, возможны исключения: правила разных брокеров и УК могут различаться.

Что лучше: ИИС с самостоятельным управлением или с доверительным? В чем разница? Если у вас счет с самостоятельным управлением, все решения вы принимаете сами и все операции вы тоже проводите сами. При этом вы платите комиссию брокеру за сделки и за хранение ценных бумаг. У всех брокеров свои комиссии. Также есть комиссия биржи, но многие брокеры включают биржевую комиссию в свою, то есть не взимают ее отдельно.

Инвестировать через брокера выгоднее, но советуем сначала разобраться с основами инвестирования, иначе можно ошибиться и потерять деньги.

Если у вас ИИС с доверительным управлением, за вас все сделает управляющая компания согласно выбранной вами стратегии. Это проще, чем управлять самостоятельно, но УК каждый год будет брать несколько процентов от вашего капитала в качестве комиссии.

УК не гарантирует доходность. Более того, даже если на ИИС будет убыток, УК все равно возьмет комиссию за управление.

Дальше в статье я буду говорить в основном про ИИС с самостоятельным управлением, открытый через брокера.

Можно ли госслужащим использовать ИИС? Можно: в законах нет ограничений на открытие ИИС госслужащими или их родственниками.

При этом некоторым госслужащим нельзя инвестировать в иностранные финансовые инструменты, которые доступны в том числе через ИИС. При вложении в отдельные российские ценные бумаги у госслужащих возможен конфликт интересов. Например, если вы владеете акциями компании, которую по долгу службы должны проверять на соблюдение законов. В такой ситуации понадобится оформлять доверительное управление или продавать бумаги.

Выясните, распространяются ли запреты на вас, чтобы вкладываться только в разрешенные активы, и включите ценные бумаги в отчет об имуществе и доходах.

Можно ли иметь одновременно и ИИС, и брокерский счет? Можно. Брокерских счетов, кстати, можно открыть сколько угодно, в отличие от ИИС, который может быть только один одновременно, кроме случаев переноса ИИС из одной брокерской компании или УК в другую.

Можно ли превратить уже существующий брокерский счет в ИИС? Нет, так не получится. Надо открывать именно ИИС.

На какой срок открывается ИИС? Нужно ли его закрыть через три года? Срок действия ИИС не ограничен ни законами, ни договором с брокером. Три года с даты открытия — минимальный срок существования ИИС, который нужен для получения налоговых вычетов.

Пользоваться счетом можно и по истечении трех лет, он не закроется сам. Вычеты можно будет получать и дальше.

Что будет при выводе денег с ИИС? Чтобы вывести деньги с ИИС, надо закрыть счет. Если это случится менее чем через три года с даты открытия, вы потеряете право на налоговые вычеты по этому ИИС. Придется вернуть государству возвращенный НДФЛ и уплатить пени.

Можно ли закрыть ИИС, открыть новый и пользоваться вычетами на новом ИИС? Можно. В законодательстве нет ограничений на это.

Застрахованы ли вложения на ИИС? Нет, это не банковский вклад. АСВ не страхует ни ИИС, ни брокерские счета. Но если брокер перестанет работать, то активы можно перевести к другому брокеру. Если УК перестанет работать, активы тоже не потеряются.

Как выбрать брокера для ИИС? На сайте Московской биржи есть топ-25 брокеров и УК по числу клиентов и по числу ИИС. Я советую выбрать брокера из этого списка: это крупные надежные компании со всеми нужными лицензиями. Учтите размер комиссий, набор доступных инструментов, почитайте отзывы о сервисе.

Еще советую прочитать нашу статью о выборе брокера: в ней подробно рассказано, зачем нужен брокер и на что обратить внимание.

Налоговые вычеты для ИИС

Индивидуальный инвестиционный счет (ИИС) — это специальный брокерский счет, с помощью которого вы можете экономить на налогах. Для этого нужно оформить один из налоговых вычетов.

Типы вычетов

Есть два способа получения дохода с помощью вычетов:

Вы можете выбрать только один из типов вычета, невозможно использовать сначала ИИС-А, а потом ИИС-Б.

Ежегодно вы сможете возвращать 13% от вложенной на ИИС суммы. Вычет выплачивает государство при обращении в налоговую. Эти деньги возмещаются только из уплаченной вами за год суммы НДФЛ (узнать ее можно на сайте ФНС). Например, если вы внесли на ИИС 400 тысяч рублей, но заплатили за этот год 35 тысяч рублей НДФЛ, вам вернут не 52 тысячи (13% от 400 тысяч), а только 35.

Вычет ИИС-А подходит тем, кто получает «белую» зарплату и платит с нее НДФЛ, потому что не всякий налог с дохода является НДФЛ. Например, если вы предприниматель и платите 6% на УСН, вы не сможете получить вычет за счет этого налога.

Вычет ИИС-А можно получать, не дожидаясь окончания трехлетнего срока. Если вы положите деньги на ИИС в декабре этого года, то уже в январе следующего сможете подать заявление на вычет.

На ИИС-Б вы не платите налог на доход от сделок с ценными бумагами. Исключение составляют налоги на купоны и дивиденды: они удерживаются еще до поступления денег на счет и под льготы не попадают.

На обычном брокерском счете налог на доход от продажи ценных бумаг удерживается при каждом выводе средств, а также в начале года, если по итогам сделок, осуществленных в прошлом году, был такой доход. На ИИС налог на доход от сделок за весь срок существования счета удерживается только при его закрытии.

Чтобы получить вычет ИИС-Б, вам нужно в течение трех или более лет не использовать налоговый вычет ИИС-А. Перед закрытием счета вы предоставляете брокеру справку от налоговой, что не пользовались вычетом ИИС-А, и он не будет удерживать с вас налог при выводе денег со счета.

Как получить налоговый вычет по ИИС: пошаговая инструкция

Какие бывают типы налоговых льгот по ИИС

Налоговая льгота типа А позволяет вернуть 13% от суммы, которую вы внесли на ИИС в течение года. Однако по условиям льготы сумма, от которой будут рассчитаны эти 13%, не может превышать ₽400 тыс. То есть максимально вы можете получить от государства ₽52 тыс. в год.

Впервые этот текст был опубликован 25 марта 2020 года

Когда вы только открываете ИИС, вам не нужно сразу решать, какую льготу вы хотите. Можно открывать счет, еще не определившись с нужным типом вычета, а через год или два, когда будете оформлять вычет, решить, какой вам подходит больше. Важно понимать, что если вы один раз получили вычет типа А, то вычет типа В уже нельзя будет получить. Изменить решение потом не получится.

Вычет можно оформить раз в год. Реже — можно, чаще — нельзя. Например, я сейчас подал сразу два запроса на вычеты — за 2018 и 2019 годы. Налоговые вычеты можно получать в течение трех лет после завершения периода, за который ты запрашиваешь вычет.

Первый вычет можно оформить на следующий год после пополнения. Например, если вы пополнили ИИС в декабре 2019-го, то уже в январе 2020-го можно оформлять налоговый вычет. Важно, чтобы за 2019 год вы заплатили государству налогов не меньше суммы вычета, иначе у вас просто не будет базы для того, чтобы этот вычет оформить.

При оформлении вычетов учитывается именно календарный год, поэтому у инвесторов появляются определенные лазейки. Например, можно открыть счет в декабре 2020 года и не пополнять его два года. А потом внести деньги на счет в декабре 2023 года, в январе 2024 года оформить налоговый вычет, закрыть счет и забрать деньги. Таким образом, можно будет за пару месяцев получить 13% годовых доходности.

Далее я рекомендую оформить доступ к онлайн-кабинету на сайте ФНС. Тогда вы сможете подавать документы на вычет и отслеживать их статус через интернет, в налоговую ездить не придется. Сделать это можно так:

Затем нужно зайти в личный кабинет на сайте ФНС и получить электронную подпись. Она понадобится, когда будете оформлять вычет. Чтобы ее получить, нужно зайти в профиль и выбрать вкладку «Получить ЭП». Вам нужно будет заполнить данные, придумать и ввести пароль в окошко «Доступ к сертификату по подписи». Это важно.

Какие документы понадобятся

Теперь можно оформлять налоговый вычет по ИИС. Для этого вам потребуется следующий список документов:

Перед тем как оформить вычет, нужно заполнить налоговую декларацию 3-НДФЛ. Это тоже можно сделать на сайте ФНС. Для этого зайдите в свой личный кабинет, нажмите «Жизненные ситуации» и выберите пункт «Подать декларацию 3-НДФЛ».

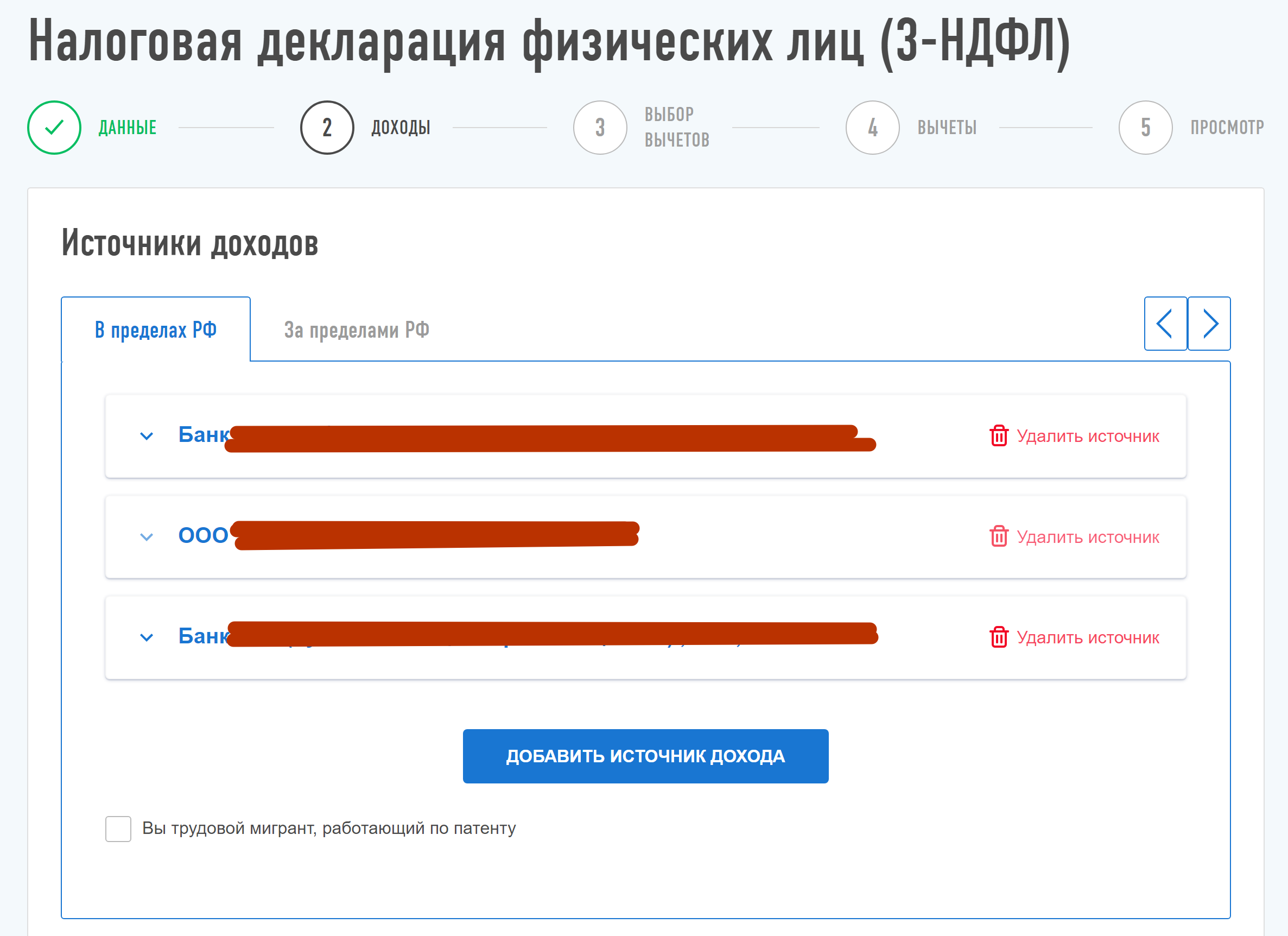

После того как вы нажмете «Подать декларацию 3-НДФЛ», вам предстоит пройти пять шагов. В первых двух нужно заполнить данные о работодателе и ваших доходах. Это можно сделать, используя справку 2-НДФЛ.

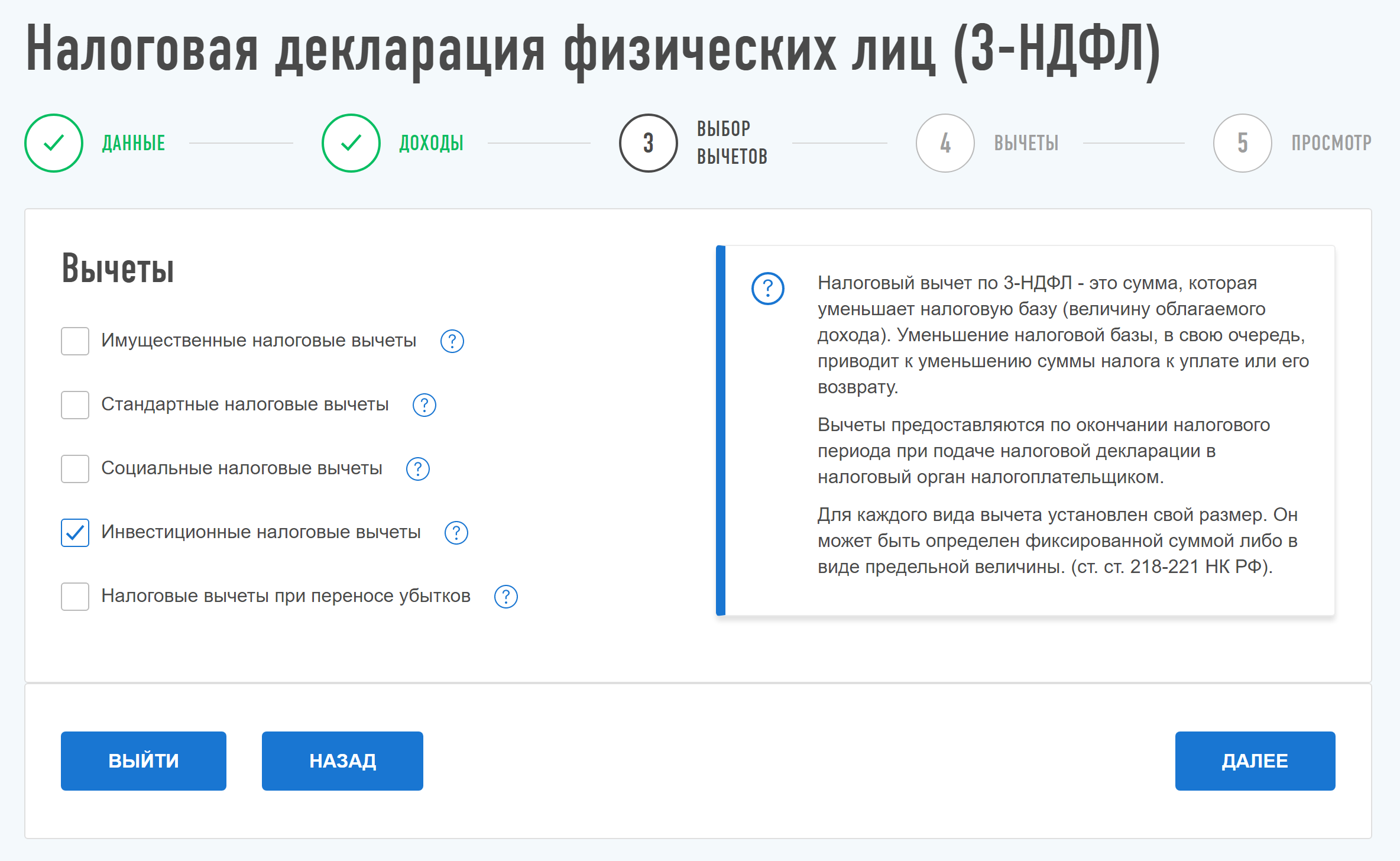

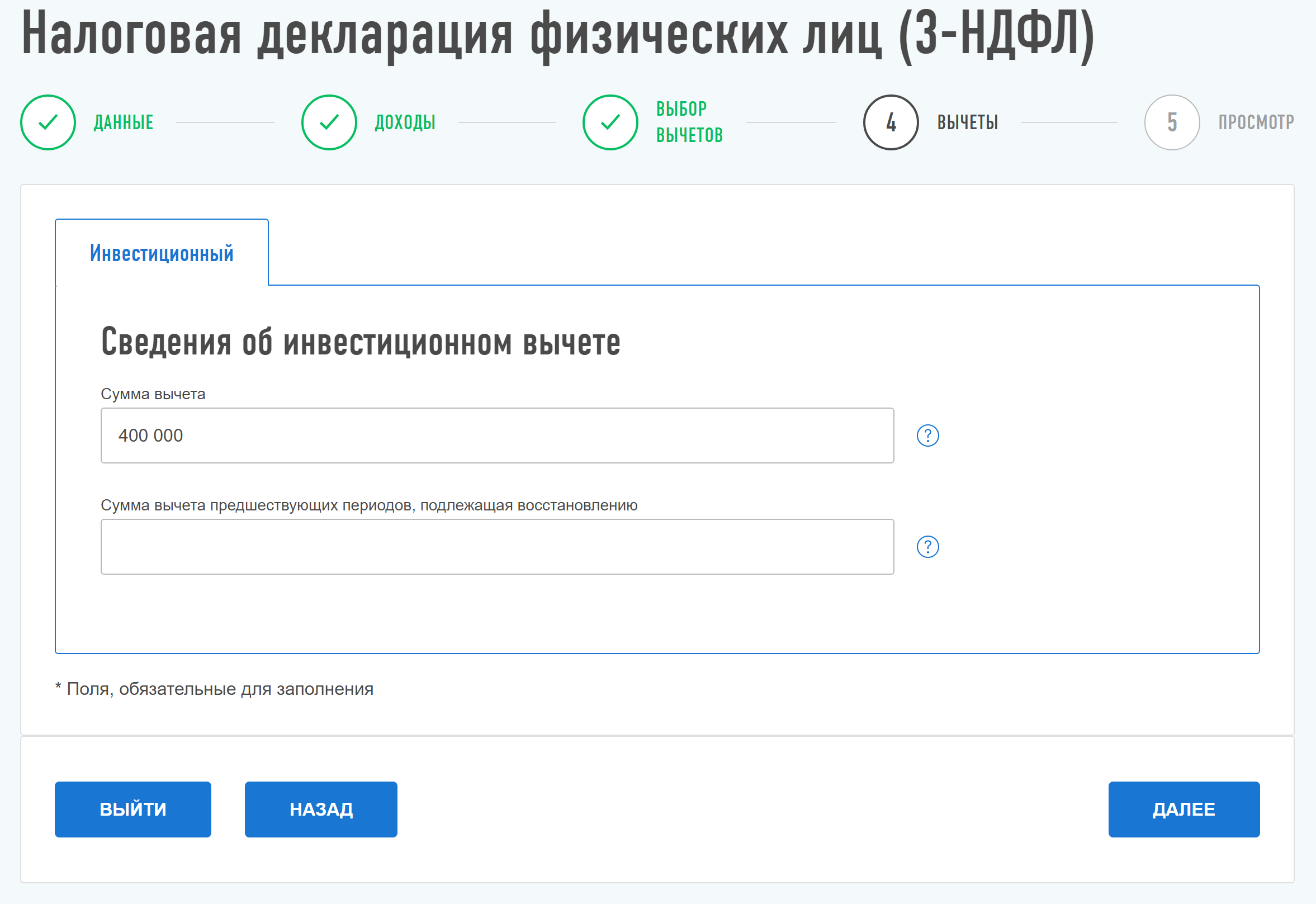

На третьем шаге — выбрать вычет, который вам нужен. В нашем случае это «Инвестиционные налоговые вычеты».

Далее появится окошко «Сведения об инвестиционном вычете». Туда нужно вписать сумму, которую вы внесли на ИИC за год.

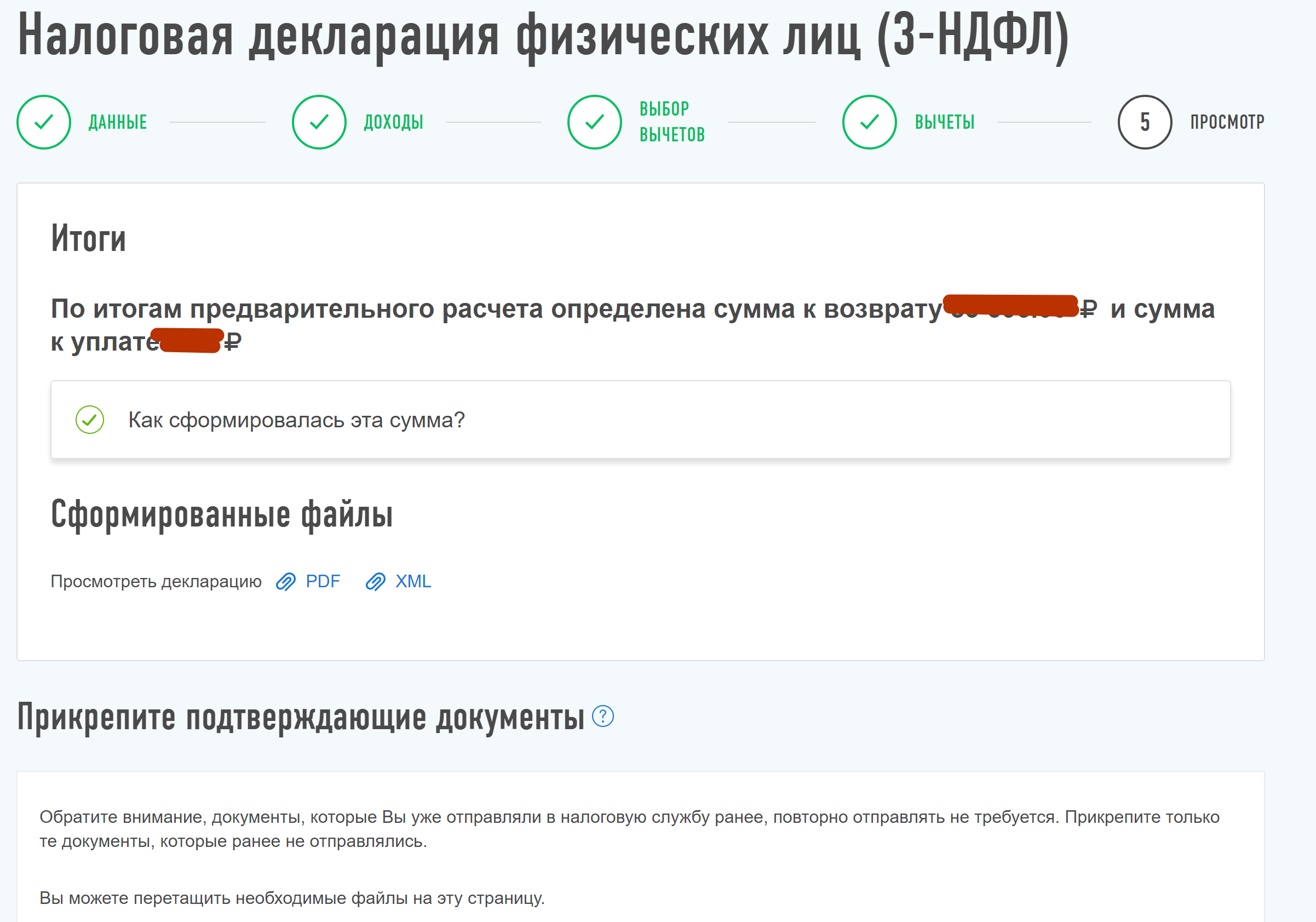

Теперь осталось совсем немного — вас попросят загрузить справку 2-НДФЛ, договор об открытии ИИС и подтверждение зачисления денег на счет. Здесь и понадобится пароль от электронной подписи.

Когда вы загрузили все документы, вписали пароль к сертификату ЭП и нажали «Подтвердить и отправить», считайте, что с подачей декларации декларацию 3-НДФЛ вы справились.

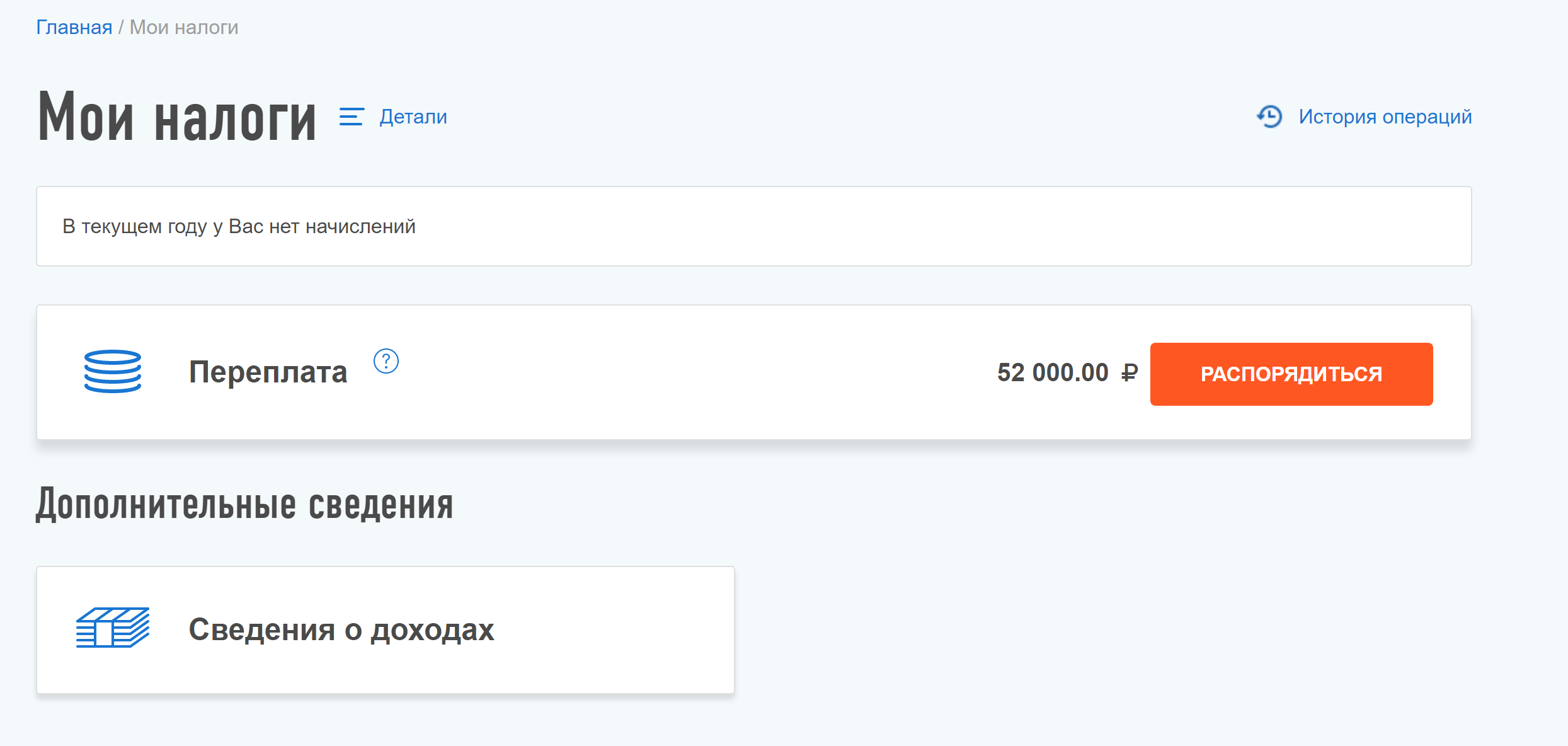

Остался последний финальный пункт — подать заявление на возврат денег. Через какое-то время после того, как вы подали декларацию, в вашем личном кабинете на сайте ФНС в разделе «Мои налоги» вы увидите сумму переплаты по налогам. Там же будет кнопка — «Распорядиться». Нужно ее нажать и указать реквизиты банковского счета, на который вы хотите получить вычет и отправить заявление.

Теперь налоговая получила вашу просьбу вернуть деньги. Далее ФНС проводит камеральную проверку. Она может занимать до трех месяцев. После того как проверка прошла, ФНС обязана вернуть налоговый вычет в течение 30 дней. То есть максимальное время, через которое вам придут деньги, составит четыре месяца.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее

Какой доход можно использовать, чтобы получить вычет со взносов по ИИС?

Использовать можно только доход, облагающийся НДФЛ по ставке 13% и полученный за тот же календарный год, в котором было пополнение ИИС.

Владелец ИИС, который является налоговым резидентом РФ, вправе выбрать один из двух типов вычетов. Подробнее об этом читайте в статье «Выбор типа налогового вычета для ИИС».

Если вы выбрали тип вычета на взносы, то его можно получить при соблюдении нескольких условий:

Для применения вычета на взносы можно использовать любой доход, который облагается НДФЛ по ставке 13%. Исключение — дивиденды, выигрыши от азартных игр и лотерей. К данным уровням дохода ни один их налоговых вычетов не применяется (абз. 2 п. 3 ст. 210 НК РФ).

Таким образом, вы можете использовать доходы:

Следует учитывать, что возвращать можно только НДФЛ. Это ограничение предусмотрено Налоговым кодексом. То есть если ваш доход облагается другими налогами, например, в связи с применением упрощённой системы налогообложения или вы уплачиваете налог, являясь самозанятым гражданином, и т.д., то к этим доходам применить вычет на взносы по ИИС невозможно.

При этом вернуть можно только тот НДФЛ, который был удержан по ставке 13%, если ставка другая — 30% или 35% — то доход, который облагается по этим ставкам, не участвует в вычете.

Если за календарный год у вас было несколько источников дохода и одного хватает, чтобы применить вычет полностью, то в декларации можно указать только доход от этого источника.

Однако если по какому-то доходу у вас не было налогового агента, соответственно, не был удержан налог, то этот доход вы обязаны самостоятельно отразить в 3-НДФЛ.

Когда вообще нет дохода, который облагается НДФЛ, то стоит обратить внимание на второй тип вычета — на доход по ИИС. Данный вычет позволяет освободить от НДФЛ прибыль, полученную по операциям с ценными бумагами и производными финансовыми инструментами на ИИС.