Что теперь со сбербанком будет

«Сбербанк» очень неожиданно прекратил свое существование, навсегда.

«Сбербанк» неожиданно прекратил существование. Навсегда

Ни для кого не секрет, что крупнейшим и наиболее распространенным финансовым учреждением в России является «Сбербанк», а делать он стремится все ради того, чтобы его фирменными услугами и возможностями пользовался как можно больший круг людей. Десятки миллионов россиян, проживающих в стране, активно используют все те услуги и возможности, доступ к которым данный банк так и вовсе вообще в состоянии предоставить. К числу таких можно отнести кредиты, вклады, депозиты и разного рода другие финансовые инструменты, позволяющие всем и каждому всегда решать те или иные финансовые задачи, связанные как с получением денежных средств в долг, так и с преумножением уже нажитого капитала. Впрочем, на протяжении многих лет по интернету ходили крайне тревожные слухи, но многие их игнорировали.

Так, в частности, различные ресурсы и порталы распространяли сведения о том, что в скором будущем такой кредитной организации, как «Сбербанк», уже не будет, потому что использовать ее услуги в дальнейшем каким-либо образом окажется совершенно невозможно никоим образом совершенно никак. Само собой, что подавляющее большинство клиентов отказывалась верить в такого рода сведения, ведь этот банк является крупнейшим на российской территории, а используют все те услуги и возможности, доступ к которым ему под силу предоставить, свыше 100 млн человек. Кроме того, компания может похвастаться 12 тысячами отделений по всей России и, помимо этого, столь большим, важным и крайне значимым преимуществом, как 80 тысячами банкоматов, расположенных в различных самых разных местах.

Однако «страшный» прогноз множества различных источников сбылся, и это стало огроменной неожиданностью для всех людей, проживающих в России, и в особенности тех, кто пользуется услугами компании. Дело в том, что с юридической точки зрения «Сбербанк» прекратил существование, причем не временно, а навсегда. Связано это с тем, что компания решила сменить свое название на другое, поэтому теперь она называется иначе, нежели раньше. Отныне все услуги финансового характера предоставляются от лица бренда «Сбер», то есть он слова «банк» в названии компании было решено отказаться, чтобы еще более активно развивать экосистему Sber X, в которую уже сейчас входят десятки различных сервисов, в том числе «СберЛогистика», «СберМаркет», «СберАптека» и «СберМедицина».

Из всего этого следует, что «Сбербанк» как компания с таким названием прекратила существование раз и навсегда, в связи с чем отныне доступ ко всем услугам финансового характера будет предоставляться исключительно в рамках бренда «Сбер», тогда как от старого в скором будущем не останется и следа. Все новые банковские карты и иные финансовые продукты предоставляются именно от лица нового бренда, и в ближайшие годы во всех отделениях компании состоится ремонт, в рамках которого произойдет ребрендинг. Во многих частях России уже можно встретить обновленные офисы госбанка, а еще, помимо этого, новые банкоматы, предоставляющие доступ не только к услугам финансового характера, но и к различным другим возможностям.

Ранее сообщалось о том, что «Сбербанк» ввел тотальный запрет на снятие денег с банковских карт.

ЦБ передает правительству контроль над Сбербанком

Центробанк продаст правительству принадлежащий ему контрольный пакет акций Сбербанка — 50% плюс одна акция. Минфин и ЦБ во вторник, 11 февраля, объявили, что необходимый законопроект уже разработан и направлен в правительство. Государство планирует выкупить акции по рыночной стоимости. На эти цели будут направлены ликвидные средства Фонда национального благосостояния (ФНБ), превышающие порог 7% ВВП.

Продажа будет осуществляться частями. Как сообщил РБК представитель ЦБ, количество лотов и скорость продажи будут зависеть от наполнения ФНБ. В Минфине подтвердили, что в ФНБ недостаточно ликвидных средств, чтобы сразу купить весь пакет Сбербанка, там рассчитывают, что необходимая сумма появится в течение 12 месяцев. Акции будут переходить в собственность покупателя по мере их оплаты. Окончательная цена сделки станет известна позже — ЦБ рассчитает ее на основе средневзвешенной цены акций за шесть полных месяцев до даты первой сделки. По этой методике стоимость продаваемого пакета на 11 февраля составляет около 2,7 трлн руб.

Если законопроект внесут в Госдуму в марте, он может быть рассмотрен в ускоренном порядке и принят в весеннюю сессию, заявил РБК глава думского комитета по финансовому рынку Анатолий Аксаков.

Зачем нужна сделка

Продажа Сбербанка, который в отличие от большинства госбанков исторически принадлежит ЦБ, а не правительству, обсуждается много лет. У ЦБ существует конфликт интересов: он совмещает роли акционера, регулятора и надзорного органа, отмечается в сообщении Минфина, а продажа акций Сбербанка «позволит снять вопросы». На то, что контроль ЦБ над крупнейшим банком страны выглядит странно, указывали России страны — члены Организации экономического сотрудничества и развития до 2014 года, рассказывал в октябре замминистра финансов Алексей Моисеев.

Активизации дискуссии о смене главного акционера Сбербанка в последние месяцы предшествовал спор о дивидендах крупнейшего банка. С 2017 года они не зачисляются в доходы ЦБ, а передаются регулятором напрямую в бюджет. По законодательству ЦБ передает в бюджет 75% своей прибыли, но с 2017 года этого не делает, поскольку показывает убытки из-за санации банков. Убыток ЦБ в 2017 году составил рекордные 435,3 млрд руб., в 2018-м — 434,7 млрд руб. Если бы в этот период дивиденды Сбербанка шли в доходы ЦБ, бюджет недополучил бы суммы, на которые рассчитывал. В мае 2019 года председатель ЦБ Эльвира Набиуллина предложила вернуться к прежней системе зачисления дивидендов в доходы регулятора (это помогло бы покрыть часть убытков из-за санирования банков).

Конфликт интересов существовал всегда, вопрос о выходе регулятора из структуры акционеров Сбербанка давно назрел и не раз обсуждался, но ЦБ было не до того — сначала из-за финансового кризиса, потом из-за фокуса на санации частных банков, говорит старший кредитный специалист Moody’s Ольга Ульянова. В самой продаже нет ничего необычного, наоборот, нетипичным является то, что банковский регулятор владел контрольным пакетом в крупнейшем банке, считает она: обычно владельцем госбанков выступает государство.

В декабре об обсуждении смены контролирующего акционера банка сообщил Reuters со ссылкой на источники, затем это подтвердил министр финансов Антон Силуанов. А председатель ЦБ Эльвира Набиуллина в интервью «Интерфаксу» заявляла, что речь может идти только о продаже пакета правительству, а не о его передаче (балансовая стоимость банка составляет лишь 72,9 млрд руб.).

Согласно достигнутым договоренностям 700 млрд руб. (то есть порядка 25%) от продажи акций Сбербанка ЦБ включит в свои доходы за 2020 год, сообщил представитель регулятора. Оставшиеся средства, по его словам, ЦБ передаст в казну — частично в форме денежных средств, частично в форме требований к Сбербанку по субординированному займу и к ВЭБу — по депозиту.

Правительство может рассмотреть законопроект о выходе ЦБ из капитала Сбербанка уже в четверг, 13 февраля, сообщили агентства со ссылкой на Минфин. По данным Reuters, первый этап сделки по покупке Сбербанка начнется в апреле.

Что получат миноритарии

При продаже первой части пакета Центробанк (а не покупатель) сделает миноритарным акционерам Сбербанка оферту на выкуп акций: предложит им продать имеющиеся у них на руках акции по цене сделки между ЦБ и правительством. Согласно действующему закону об акционерных обществах, предложить миноритариям продать свои акции должен покупатель пакета, а не продавец, замечает директор по телекоммуникациям и финансовому сектору представительства Prosperity Capital Management Александр Васюк. Представитель ЦБ назвал условия сделки «уникальными» и подчеркнул, что в законопроекте будут отдельно прописаны особенности взаимодействия с миноритариями Сбербанка. Но акции миноритариев не должны остаться у государства — согласно документу до конца 2022 года регулятор должен будет выкупленные акции продать.

Сейчас в свободном обращении находятся 48% акций Сбербанка (в том числе 45% — у нерезидентов). Вероятно, первым лотом ЦБ передаст правительству пакет ровно на 30% акций (по закону покупатель более 30% должен сделать публичную оферту прочим акционерам), полагает партнер «Егоров, Пугинский, Афанасьев и партнеры» Дмитрий Степанов. Затем, по его мнению, ЦБ с Минфином в рамках разработанного законопроекта пропишут в законодательство об акционерных обществах исключение, освобождающее правительство от обязанности делать оферту миноритариям, после чего проведут сделки по продаже остальной части пакета. Минфин и ЦБ скорее будут склонны выбирать «цену пониже, чем повыше», считает экономист по России и СНГ «Ренессанс Капитала» Софья Донец.

«Вряд ли хотя бы один акционер Сбербанка из-за смены собственника решит продать свои акции», — сомневается бывший зампред ЦБ, завкафедрой финансовых рынков РАНХиГС Константин Корищенко. Он уверен, что Минфин и ЦБ учли нюансы законодательства и озвучили планы об оферте миноритариям, «чтобы не попадать в неудобные ситуации».

С момента объявления о продаже Сбербанка (15:40 мск) акции росли в цене с 255,17 руб. за штуку до 259,77 руб. (плюс 3% к открытию), но спустя два часа опустились ниже 255 руб. Сейчас средневзвешенная цена акции банка за шесть месяцев (по этому принципу будет определяться цена сделки между ЦБ и правительством) составляет 238,4 за штуку, то есть на 8% ниже текущей биржевой цены, оценивает старший аналитик «ВТБ Капитала» Михаил Шлемов. Если цена оферты будет ниже рынка, то объем выкупленных Центробанком бумаг будет незначительным — соответственно, и будущая реализация этого пакета не окажет существенного влияния на котировки, полагает начальник отдела экспертов по фондовому рынку «БКС Брокер» Василий Карпунин.

Сколько денег в ФНБ на выкуп Сбербанка

По текущему курсу доллара к рублю ликвидная часть ФНБ равна примерно 9,16 трлн руб., или 8,1% прогнозируемого ВВП за 2020 год. Соответственно, превышение над 7% ВВП, которое может быть направлено на инвестиции в 2020 году, оценивается в 1,2–1,3 трлн руб. (точное значение меняется из-за изменений курсов валют). Силуанов говорил, что на внутренние инфраструктурные проекты из ФНБ в первый год может быть направлено 0,4 трлн руб. Получается, что для расчетов с ЦБ по выкупу контрольного пакета в Сбербанке в 2020 году у Минфина останется максимум 800–900 млрд руб. В 2020 году Минфину удастся оплатить до 30% всей суммы сделки, следует из расчетов РБК.

Согласно федеральному бюджету на 2020–2022 годы, сумма доступных для инвестирования средств ФНБ (превышение ликвидной части над 7% ВВП) будет ежегодно возрастать — до 3,7 трлн руб. в 2021 году и до 5,8 трлн руб. в 2022 году, потому что правительство продолжает получать сверхдоходы от нефти. Этот прогноз был сделан исходя из консервативного прогноза по ценам на нефть ($55–57 за баррель), и, хотя прямо сейчас нефтяные котировки из-за коронавируса опустились ниже заложенной в бюджет прогнозной цены, ожидается, что в среднем за год цены на нефть будут не ниже прогнозируемых правительством. Власти планировали использовать часть свободных средств ФНБ для предоставления экспортных кредитов, но даже с учетом этого у Минфина будет скорее больше, чем меньше, средств для оплаты доли в Сбербанке в последующие годы по сравнению с 2020-м. Исходя из этого, расчеты могут быть завершены в течение двух-трех лет (к 2022 году).

Ожидаемая дивидендная доходность акций Сбербанка по итогам 2019 года значительно превысит доходность облигаций федерального займа (ОФЗ), поэтому инвестиции в них соответствует целям управления ФНБ — обеспечит сохранность вложений и стабильность дохода от их размещения, настаивает министерство. При этом планов правительства по инвестированию ФНБ в инфраструктурные проекты покупка не отменяет, заявил Силуанов.

Превратится ли покупка Сбербанка в финансирование социнициатив

Сделка по выкупу Сбербанка в конечном счете может оказаться скрытым источником финансирования социальных инициатив президента Владимира Путина, сообщили «Ведомости». Дело в том, что доход ЦБ от продажи акций Сбербанка может частично вернуться в бюджет, поскольку ЦБ по закону перечисляет правительству 75% своей чистой прибыли, говорит Донец. Поступления от ЦБ засчитываются в ненефтегазовые доходы бюджета, а значит, на эту сумму потенциально можно увеличить общие бюджетные расходы. Таким образом, купив долю в Сбербанке на сбережения ФНБ, правительство фактически сможет трансформировать их в дополнительные расходы для финансирования мер соцподдержки. Объявленные Путиным меры финансовой поддержки российским семьям потребуют дополнительно 3,8 трлн руб. из федерального бюджета до 2024 года.

Но главный экономист Альфа-банка Наталия Орлова скептически настроена по отношению к этой версии. «Продажа Сбербанка как основание для того, чтобы потратить деньги ФНБ, — это слишком странно и сложно. И с точки зрения предсказуемости бюджетных трат это выглядит неубедительно», — считает она.

Что будет со Сбербанком и Грефом

Действующая стратегия Сбербанка заканчивается в 2020 году, и банку предстоит согласовать новый трехлетний документ с новым акционером. Основные задачи нынешней стратегии направлены на создание и развитие экосистемы Сбербанка, а также на превращение банка в ИТ-компанию, которая способна конкурировать с такими технологическими гигантами, как Google, Amazon и Facebook. Но такой подход вызывал критику ЦБ: по мнению регулятора, банки не должны создавать экосистемы, так как это может негативно влиять на конкуренцию из-за создания барьеров для других поставщиков финансовых услуг. Несмотря на это, при контроле ЦБ Сбербанк реализовывал достаточно независимую стратегию развития, что положительно оценивалось инвесторами, считает руководитель направления Deloitte по оказанию услуг финансовым институтам России и СНГ Екатерина Трофимова.

В 2019 году представители ЦБ занимали 29% мест в наблюдательном совете Сбербанка (четыре места), 14% — чиновники правительства (два места) и 43% — независимые директора (шесть мест). Кандидаты в наблюдательный совет Сбербанка должны быть выдвинуты до 18 марта, уточнили в пресс-службе ЦБ «Интерфаксу». Сбербанк обсуждает это с правительством и администрацией президента.

Герман Греф предупреждал, что может покинуть пост главы банка, если стратегию из-за смены основного акционера придется менять. Дальнейшая стратегия будет зависеть от видения новых кураторов Сбербанка в правительстве, говорит Трофимова, подчеркивая, что независимость Сбербанка в этом вопросе очень важна для инвесторов и участников рынка.

Если передача пакета связана с тем, что у правительства есть собственное видение стратегии развития Сбербанка, в том числе в рамках реализации национальных проектов, то вполне возможна смена руководства банка, рассуждает управляющий директор рейтингового агентства НКР Станислав Волков. Сейчас неясно, найдет ли понимание со стороны правительства идеология создания экосистемы, действующей и в нефинансовой сфере, поскольку это требует существенных инвестиций, добавляет эксперт.

По мнению Ольги Ульяновой, замена контролирующего акционера в предлагаемой конструкции вряд ли приведет к смене стратегии: «Сбербанк — крупнейший банк, и ему в любом случае приходится договариваться с государственными структурами на самых разных уровнях». Риски смены руководства Сбербанка минимальны, полагает заместитель директора группы рейтингов финансовых институтов АКРА Михаил Полухин. Банк на протяжении многих лет демонстрирует высокие показатели, обеспечивает растущий положительный финансовый результат, и в таких условиях кардинальные изменения в модели управления маловероятны, считает он.

Перед объявлением ЦБ и Минфина о продаже Сбербанка Греф проводил пресс-конференцию по итогам наблюдательного совета. Он ушел с нее за несколько минут до того, как Минфин и ЦБ выпустили свои сообщения. Общение с журналистами продлилось всего около семи минут, хотя обычно после набсовета оно длится более получаса.

Сбербанка больше нет? Разбираемся, что случилось с крупнейшим российским банком.

Что произошло?

24 сентября Сбербанк провёл первую онлайн-конференцию с презентацией новых продуктов «СберКонф». На ней были представлены важнейшие обновления компании, объявлен ребрендинг, новые продукты, услуги и многое другое.

Герман Греф на презентации обновления и формирования Экосистемы «Сбер»

Многих постоянных клиентов Сбербанка, ныне Сбера крайне заинтересовал факт того, что теперь Банк, в котором они держат свои денежные средства, стал именоваться иначе и вообще с ним начали происходить сложные изменения. Для разъяснения всех вопросов и развеяния мифов вокруг инновационного банка мы представим основные тезисы, которые чётко описывают основные изменения структуры и работы Сбера.

Банк больше не банк?

По своей сути Сбербанк уже последние несколько лет был не просто банком. В структуру его экосистемы уже давно так или иначе входили такие сервисы как СитиМобил, Delivery Club, Okko и многие другие. Они как бы действовали обособленно, но в то же время являлись элементами чего-то целого.

Что за Ребрендинг?

Отныне Сбербанка как такового больше не существует. Теперь есть вышеупомянутая Экосистема «Сбер». Был изменён также и логотип данной экосистемы. Сам по себе Банк теперь является просто главной организацией в данной экосистеме и предоставляет финансовые услуги под эгидой «Сбер Банк».

По факту, основные функции самого Банка, который ранее обслуживал клиентов, останутся незыблемыми, однако теперь клиенты смогут пользоваться всеми продуктами Экосистемы «Сбер» через единое приложение, которое вобрало себя немалое количество сервисов, которые сегодня необходимы для комфортной жизни человека современного общества.

Обновленный логотип Экосистемы «Сбер».

Какие сервисы будут в Экосистеме?

Также на конференции продемонстрировали мультимедийную ТВ-приставку-медиаплеер SberBox. Устройство позволяет смотреть огромное количество ТВ-каналов, фильмов, сериалов и видео, слушать музыку в отличном качестве, играть в игры на большом экране, а также делегировать различные рутинные задачи виртуальному помощнику, понимающему голосовые команды.

Заключение.

Одним словом, Экосистема «Сбер» теперь является не финансовой организацией, а крупнейшей системй объединенных компаний и сервисов, которые ежедневно предоставляют российским гражданам важнейшие современные услуги. А уже в её структуре находится сам Банк, который предоставляет финансовые услуги точно так же, как делал это ранее.

Греф произвёл крупнейшее объединение важейших сервисов российского рынка в Экосистему, что позволило существенно расширить границы бизнеса. Но вот дело в том, что Сбербанк всегда являлся государственным финансовым агламератом и формирование на его основе огромной Экосистемы, которая генерирует прибыль, выглядит как минимум странно. Но о страности данного феномена мы поговорим в следующих статьях.

Подписывайтесь и всегда будьте в курсе последних событий!

Сбербанк потерял более 20% стоимости с октября. Стоит ли покупать акции

Среда, 8 декабря, отметилась масштабными распродажами на российском фондовом рынке — индекс Мосбиржи потерял более 2%. Больше всего из бумаг крупных российских компаний просели акции Сбербанка — по итогам дня обыкновенные акции обвалились на 5,88%. Это самое значительное снижение бумаг с марта 2020 года. Привилегированные акции потеряли 4,13%.

На основной торговой сессии 9 декабря котировки обыкновенных акций отскочили, отыграв часть потерь предыдущего дня. На 15:00 мск акции росли на 2,3%, до ₽303,85 за бумагу. Привилегированные акции дорожали на 0,84%, до ₽283,07 за бумагу.

«РБК Инвестиции » спросили экспертов, что происходит с акциями и не пора ли покупать их на спаде.

Почему обвалились акции

По данным «Сбера», 44% держателей акций — это иностранные юридические лица. А доля частных инвесторов и российских юрлиц всего лишь 3,7% и 1,9% соответственно. Остальные 50% + 1 акция — у российского Минфина.

Аналитик финансовой группы «Финам» Игорь Додонов сообщил со ссылкой на данные Института международных финансов (Institute of International Finance, IIF), что нерезиденты еще с конца ноября начали уходить из активов развивающихся стран. И на этот раз Россия не осталась в стороне. А резко усилившаяся санкционная риторика придала дополнительный импульс продажам.

Эксперт также отметил, что надежды на переговоры глав США и России, которые состоялись 7 декабря, по большому счету не оправдались. «В начале стали поступать сообщения о каком-то «конструктиве», однако затем стало ясно, что прогресса в отношениях между странами не наметилось», — отметил Додонов.

В частности, пресс-секретарь Владимира Путина Дмитрий Песков заявил, что говорить об улучшении отношений по итогам встречи не приходится и «особого повода для оптимизма пока нет». На этом фоне инвесторы, прежде всего иностранные, продолжили избавляться от российских акций, говорит Додонов.

Старший аналитик инвесткомпании «Атон» Михаил Ганелин считает, что иностранцы не очень понимают специфику происходящего и поэтому выходят из российских акций.

«Они читают газеты и видят, что два президента поговорили, а что дальше — непонятно. Между тем [в иностранных СМИ] продолжают выходить сообщения о том, что на Россию будут наложены санкции. При этом предполагается, что особенно сильное давление будет оказано на российскую банковскую систему», — описывает ситуацию аналитик. В то же время Ганелин не считает, что распродажи в среду носили массовый характер, так как в этом случае наблюдалась бы девальвация рубля.

По итогам торговой сессии 8 декабря курс доллара снизился против российской валюты на 0,6%, до ₽73,59. В четверг днем рубль остается недалеко от достигнутых уровней — на 16:00 мск доллар стоит ₽73,66.

Пора ли начинать покупать акции «Сбера» на спаде?

Котировки обыкновенных акций «Сбера» упали на 23,4% с исторических максимумов середины октября, привилегированные — на 21,2%. Эксперты позитивно оценивают дальнейшие перспективы акций «Сбера»

В «Атоне» повысили целевую цену акций «Сбера» с ₽385 до ₽400 за бумагу с учетом хороших результатов и благоприятного прогноза на 2022 год. Кроме того, в инвесткомпании изменили рекомендацию с «нейтрально» до «выше рынка». «На наш взгляд, бумага пойдет в рост, как только политические риски ослабеют», — заключили эксперты «Атона».

Что будет с акциями Сбербанка в 2022 году. Прогнозы экспертов

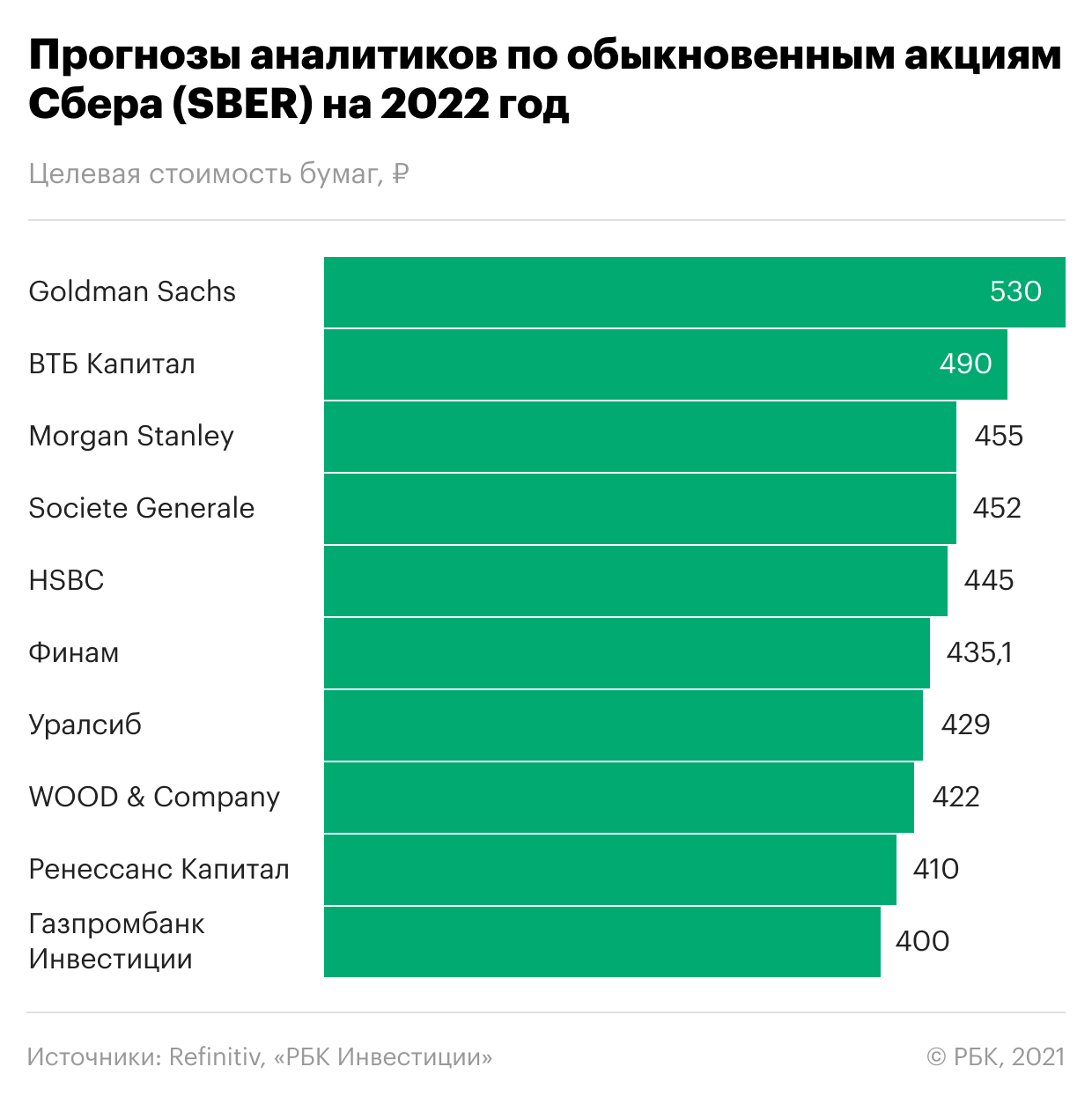

Аналитики крупнейших инвесткомпаний ожидают, что в 2022 году акции Сбербанка продолжат рост до новых рекордных уровней благодаря увеличению финансовых показателей компании и выплате рекордных дивидендов.

Всего с начала года обыкновенные и привилегированные акции Сбербанка подорожали примерно на 20%. Обыкновенные акции банка установили исторический максимум на уровне ₽388,11 за бумагу на торгах Московской биржи 11 октября. Привилегированные бумаги в этот же день поставили рекорд, достигнув отметки ₽357. С тех пор акции отошли от достигнутых максимумов.

Несмотря на существенный рост в этом году, эксперты считают, что акции Сбербанка все еще недооценены и в 2022 году смогут продолжить подъем к новым максимумам. Консенсус-прогноз Refinitiv, в котором участвовали в том числе аналитики Goldman Sachs, «ВТБ Капитала», Societe Generale, Bank of America и «Ренессанс Капитала», — ₽430 за обыкновенную акцию, что подразумевает потенциал роста примерно на 32% с текущих значений. Среди опрошенных экспертов 16 рекомендуют покупку бумаг и один советует держать акции в портфеле. Рекомендаций на продажу не дает никто.

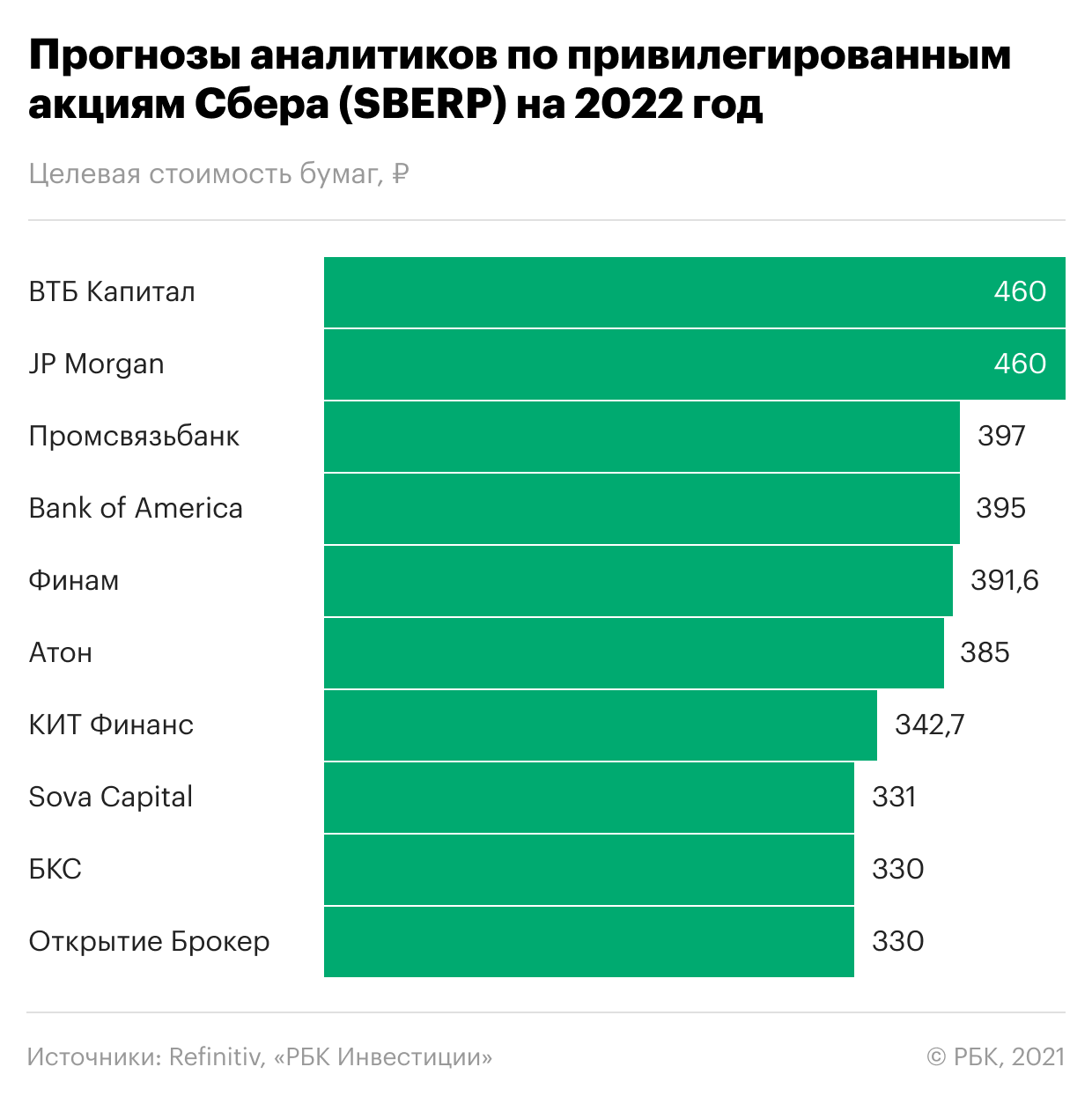

Привилегированные бумаги Сбербанка в 2022 году, согласно консенсус-прогнозу опрошенных Refinitiv аналитиков, могут подорожать до ₽368 за акцию в ближайший год — то есть еще примерно на 24% от текущих значений. Все эксперты рекомендуют покупку привилегированных акций банка.

Эксперты «ВТБ Капитал Инвестиции » считают, что Сбербанк выиграет от роста процентных ставок. Аналитики установили справедливую цену по обыкновенным акциям Сбербанка на уровне ₽490 в перспективе 12 месяцев и рекомендовали покупать бумаги. Такая цена предполагает потенциал роста примерно на 50% от текущих значений. Оценка привилегированных акций банка составляет ₽460 за бумагу на ближайший год. Потенциал роста — около 55%.

Среди причин будущего роста эксперты назвали усиление позиции банка благодаря повышению ставок в экономике. За девять месяцев Сбербанк уже показал высокие темпы роста как в основном бизнесе, так и в экосистеме в целом. Банк заработал ₽978 млрд чистой прибыли — рекордный уровень за всю его историю. По прогнозам аналитиков, рентабельность капитала «Сбера» сохранится на уровне 21–25% в ближайшие три года.

Аналитики «Финама» позитивно оценивают перспективы бизнеса «Сбера», рассчитывая на то, что банк останется одним из главных бенефициаров восстановления экономической активности в России. У банка самая развитая экосистема в секторе, его бизнес имеет высокую степень цифровизации, отметили эксперты. Целевую цену на горизонте 12 месяцев по обыкновенным акциям эксперты «Финама» установили на уровне ₽435,1, а по привилегированным — на уровне ₽391,6.

«Сбер» занимает четвертую позицию в рейтинге крупнейших компаний России РБК 500. Это крупнейший банк в России, Центральной и Восточной Европе. Он работает в 18 странах мира. Количество клиентов банка в России превышает 100 млн, из них активных корпоративных клиентов — 2,9 млн. В его региональную сеть входят 11 территориальных банков с 14,08 тыс. подразделениями в 83 субъектах страны. За пределами России, в том числе в Казахстане, Белоруссии, Украине, Швейцарии, Германии, Китае и Индии, банк обслуживает около 3 млн клиентов.

Последние несколько лет банк также выстраивает свою экосистему, в рамках которой представлены нефинансовые сервисы в таких отраслях, как медицина, телекоммуникация, развлечения, онлайн-продажи и транспортные сервисы.

Контрольный пакет обыкновенных акций «Сбера» (50% плюс одна голосующая акция) принадлежит государству в лице Минфина. Остальные бумаги находятся в свободном обращении.

Сколько дивидендов выплатит Сбербанк в 2022 году

Важный фактор привлекательности «Сбера» — его дивидендная политика. Она предусматривает выплату акционерам дивидендов в размере 50% от чистой прибыли банка по МСФО, скорректированной на выплаты процентов за вычетом налогового эффекта по учтенным в капитале долевым финансовым инструментам, отличным от акций, при условии соблюдения ряда обязательных условий, в том числе поддержание достаточности базового капитала по МСФО на уровне не менее 12,5%.