что такое процент капитализации

Капитализация процентов

Капитализация процентов – это прибавление начисленных за период процентов к основной сумме вклада и последующее начисление дохода на сумму вклада и сумму прибавленных к нему процентов. Иными словами – начисление процентов на проценты.

Таким образом, капитализация процентов увеличивает эффективную ставку по вкладу и общую сумму полученного дохода. Чаще всего встречается ежемесячная капитализация процентов, когда начисленные проценты прибавляются к основной сумме вкладов один раз в месяц. Однако возможны и другие варианты – например, ежеквартальная капитализация, ежегодная, еженедельная или раз в две недели. Чем чаще происходит капитализация – тем выше будет эффективная ставка по вкладу и, соответственно, доход.

Чтобы лучше понять, как работает капитализация вклада, произведем расчет капитализации на конкретном примере. Предположим, что мы сделали вклад суммой 1000 рублей под 25% годовых сроком на год.

Если предположить, что капитализация процентов не происходит, то каждый месяц мы бы зарабатывали одну и ту же сумму – 20,83 рублей. А вот капитализация доходов приведет к росту этой суммы. В первый месяц мы бы заработали те же 20,83 рублей, во второй – уже 21,27 рублей, в третий – 21,71 рублей и так далее.

В результате по истечении года наш доход без учета капитализации составил бы 250 рублей, а с капитализацией – 280,73. Благодаря капитализации процентов мы заработали 30,73 рублей или порядка 3% от первоначальной суммы вклада. Можно видеть наглядно, что динамика доходов по вкладу выше с капитализацией процентов, чем без нее.

Доход с учетом капитализации процентов, фактически одинаковы, и может сложиться впечатление, что благодаря капитализации доход каждый месяц увеличивается на одну и ту же сумму. Однако в реальности это не так. Чем больше срок вклада – тем больший эффект будет приносить капитализация.

Для наглядности рассмотрим ситуацию, когда наш депозит в сумме 1000 рублей под 25% годовых был сделан не на один год, а на 10 лет. Без капитализации мы за 10 лет заработали бы 2500 рублей, а с капитализацией – в 4 раза больше, свыше 10800 рублей. Впечатляющий результат, не так ли?

В заключение отметим, что для того чтобы капитализация процентов приносила вам дополнительный доход, обналичивать начисляемые проценты нельзя. Они должны оставаться на счете. Только в этом случае банк начислит вам новые проценты на ранее полученные.

Что такое капитализация процентов по вкладу?

Рассказывать, что такое банковский вклад и что по нему начисляются проценты, современному взрослому человеку не нужно. Более того – многие из нас сами отлично рассчитывают будущие проценты по вкладу с помощью простого калькулятора. Однако перед вкладами с капитализацией простая арифметика часто пасует. Хотя для расчета сложного процента – именно так часто определяют капитализацию, калькулятора и листа бумаги также достаточно. Однако понять выгоду капитализации мешает наша склонность к простым решениям. Но попробуем объективно разобраться в ситуации.

Как рассчитывается капитализация процентов на счете по вкладу?

Капитализация процентов – это представляет собой прибавление к процентам, рассчитанным по первоначальной основной сумме, процентов, накопленных за предыдущие периоды размещения депозита. Эта система возникла несколько столетий назад, заслужила популярность у опытных инвесторов, а затем стала массово предлагаться банками. Она позволяет доходам вкладчика расти быстрее, чем при использовании простого начисления процентов, которые рассчитываются только на основную сумму.

Но если бы проценты во втором году начислялись и на основную сумму, и на проценты за первый год, то по итогам второго года вкладчик имел бы уже:

Результат очевиден – 1200 рублей против 1210.

Разница в 10 рублей достигается без всяких усилий владельца средств, только за счет другой системы начисления процентов.

Выгода капитализации процентов по вкладу

Пользу капитализации можно увидеть уже на предыдущем примере, но, чтобы понять масштаб этой выгоды приведем расчет вклада на сумму в 100 тысяч рублей, соответственно – с простыми процентами и с капитализацией:

Вклад с ежегодной капитализацией

Вклад под простой процент

Сумма вклада с процентами на конец года, руб.

Сумма вклада с процентами на конец года, руб.

Разница в 12 тысяч 889 рублей говорит сама за себя.

Более того! Скорость, с которой растет доход при сложном проценте, зависит от частоты капитализации; чем выше количество периодов пересчета, тем больше итоговый доход. Если пересчитывать проценты не раз в год, а раз в месяц, то прибавочный доход от капитализации возрастет. При еженедельной или ежедневной капитализации он будет расти еще быстрее.

Возьмет ту же сумму в 100 тысяч рублей под 10% годовых, и поместим ее во вклад с ежемесячной капитализацией (ради экономии места посмотрим только 3 первых года):

Сумма начисленных процентов, руб.

Итоговая величина депозита, руб.

Разница по сравнению с простым начислением процентов – 20 тысяч 590 рублей, по сравнению с ежегодной капитализацией – 19 тысяч 827 рублей.

Трудно поверить, что изменение порядка начисления процентов может давать такую разницу, но каждую из приведенных в таблице цифр можно пересчитать вручную.

Какие выводы из этого следуют? Главных два:

На последний момент стоит обратить внимание потому, что мы часто «прикидываем в уме» будущий результат, а потом уточняем его расчетами. Но сложные математические действия мало пригодны для быстрых, примерных умозаключений.

Плюсы и минусы

Самые важные преимущества капитализации уже были продемонстрированы в предыдущем разделе. Она предлагает заметный доход без дополнительных усилий и вложений. Капитализация имеет большое значения для долгосрочных инвестиций и мало заметна при краткосрочных вкладах.

К этому можно добавить мнение авторитетов: Альберт Эйнштейн говорил о сложном проценте как о «величайшем математическом открытии в истории человечества», а Ротшильд считал его «8 чудом света». Последний наверняка поскромничал, так как заработал на сложном проценте заметно больше, чем кто-то до него на семи других чудесах.

Однако минусы и трудности у капитализации также есть:

Самые выгодные депозиты с капитализацией

Чтобы оценить настоящую выгоду от депозита с капитализацией лучше ориентироваться не на годовую процентную ставку, а на план начисления процентов в реальных денежных единицах.

Также полезным может быть калькулятор вкладов с капитализацией, эти программы часто предлагаются самими банками и сайтами с финансовой тематикой.

Еще важнее внимательно читать договор вклада. Он может содержать какие-то ограничения по начислению процентов, из этих процентов могут взиматься комиссии, сборы и другие платежи.

Особенно выгодным, при прочих равных условиях, будет вклад с пополнением и капитализацией процентов.

Важно, чтобы все начисленные проценты и дополнительно внесенные средства как можно скорее становились базой для начисления новых процентов. Чтобы капитализация происходила как можно чаще. Такие предложения на кредитном рынке встречаются, иногда банки обещают даже ежедневную капитализацию. Если предложенная выгода не компенсируется какими-то ограничениями и комиссиями, то депозит заслуживает внимания.

Что такое капитализация?

Банковский вклад заставляет ваши сбережения работать. Открыв его, вы можете не только сохранить средства, но и преумножаете их благодаря начисляемым процентам. И если доход по депозитам – понятие простое, то о возможности увеличивать его без прямого пополнения знает не каждый. Об этом мы и расскажем далее.

Капитализация процентов на счете по вкладу – это причисление дохода по депозиту к его «телу», то есть его основной сумме. Она увеличивает размер капитала вкладчика, но и повышает его «отдачу» – ведь чем больше изначальная сумма, тем больше выплачивает банк.

Проще всего этот термин объяснить на примере. Условный клиент вложил 300 тыс. рублей, за которые каждый год он может получить 10% годовых от имеющейся суммы. То есть, при ежегодном прибавлении процентов на уже открытый депозит будут перечислены 30 тыс. рублей – те самые 10% от основной суммы. Если вложение было сделано на два года, то в следующем году его владелец заработает еще 33 тыс. рублей.

Обычный вклад позволяет получить доход в конце каждого периода на другой используемый клиентом счет. То есть, доход поступит, например, на вашу карту, а «тело» депозита останется тем же. Им можно пользоваться по своему усмотрению: доложить к имеющимся сбережениям или открыть новый вклад.

Как часто можно проводить капитализацию? Это полностью зависит от договора, который вы заключаете с банком. Прибавление может совершаться ежегодно, но наиболее часто деньги начисляются ежемесячно и ежеквартально. На законодательном уровне не закреплены ограничения на периодичность увеличения капитала, а форму договора и порядок отношений между банком и вкладчиком полностью регламентируется ГК РФ. Начисление процентов на депозит может происходить и раз в полгода – если сам банк предлагает эту опцию.

Как рассчитывается начисление процентов?

Несмотря на распространенное мнение, формула для расчета капитализации не такая сложная. Вы можете воспользоваться ей для того, чтобы понять, сколько заработаете в том или ином банке.

Воспользуемся предыдущим примером и рассчитаем прибыль с 300 тыс. рублей со ставкой в 12% годовых. Сначала посчитаем часть в скобках: 1+12/100 = 1,12. Это число необходимо возвести в степень, которая равна периодичности прибавления заработанных процентов. Если зачисление заработанного на ваш вклад происходит раз в полгода (целое число 1), то степень будет равна 0,5. Получаем число 1,058.

Далее нужно 300 000 умножить на полученное 1,058 – получится 317 400. Таким образом, через полгода на вашем счете после начисления дохода появится 17 400 рублей.

Рассчитать доходность можно и без формул – с помощью онлайн-калькуляторов. На Выберу.ру вы найдете сервис для расчета доходности в карточке каждого предложения банка по депозитам. Кроме того, на нашем портале доступен калькулятор вкладов, в котором вы можете ввести предпочтительные параметры. Система автоматически рассчитает вашу прибыль и подберет подходящие программы от банков вашего региона.

Капитализация процентов и вклада – в чем отличия?

Банки предлагают программы как с капитализацией процентов, так и самого вклада. И часто клиенты организаций не совсем понимают разницу между этими понятиями.

Так, капитализация процентов на счете – это прибавление дохода за определенный срок к уже имеющимся средствам в конце каждого периода. То есть, если прибавление – раз в месяц, то доход будет добавляться к основной сумме каждый месяц.

Капитализация вклада подразумевает, что проценты будут начислены в конце срока действия договора. Если вы открыли депозит на 3 года, то все заработанные средства будут начислены на него в конце этого срока, перед его закрытием. Возможен вариант, когда они сразу выплачиваются клиенту. Это выгодно, если вы собираетесь пролонгировать договор – тогда на депозите будут числиться уже и ваши собственные средства, и выплаченные банком.

Как выбрать выгодный вклад?

Хотите вложить свои сбережения максимально выгодно и заработать на них? Обращайте внимание не только на стандартные условия размещения средств – к ним относится процентная ставка, минимальная сумма, его срок и т. д. Учитывайте и параметры капитализации.

Прежде всего помните – очень редкие организации предлагают ежедневное или еженедельное начисление процентов. Чаще всего прибыль на ваш счет будет приходить ежемесячно и ежеквартально. Чем больше срок между пополнением, тем меньше будет прибыль.

Банки с неохотой продляют договоры с капитализацией, что может стать большим минусом для тех, кто инвестирует деньги с долгосрочной перспективой. Для кредитных организаций это невыгодно, поэтому часто вкладчики получают отказ – и это условие обязательно прописывается в договоре.

Еще один важный параметр – это возможность пополнения и частичного снятия. Для долгосрочных депозитов (от 1 года) стоит предусмотреть свободное обналичиваение (или перевод) средств и их восполнение без расторжения или перезаключения договора. Это поможет вам сохранить доход, а в некоторых случаях и преумножить сбережения, докладывая некоторую сумму, например, каждый месяц – после каждой зарплаты.

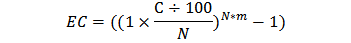

Ну и самое главное – эффективная ставка. Она рассчитывается с учетом капитализации, поэтому ее размер превышает ставку, прописанную в договоре. Часто ее используют для сравнения предложений нескольких банков. Рассчитать эффективную ставку тоже можно самостоятельно. Для этого воспользуйтесь формулой:

С этой формулой вы сможете сравнить вклады в нескольких банках и выбрать подходящую именно вам программу.

Преимущества и недостатки

Вклад с капитализацией выглядит крайне выгодным предложением, однако и у него найдутся свои минусы. Так, программа без периодического начисления процентов позволяет получать прибыль в краткосрочной перспективе – средства, начисляемые в конце каждого месяца, будут поступать на ваш депозит, а не на личный счет. Но в долгосрочной перспективе вы получите гораздо больший доход. Кроме того, предложения с капитализацией обычно ограничены в плане снятия средств. Так, вы не сможете досрочно расторгнуть договор в одностороннем порядке или частично снять деньги.

Предложения российских банков

Сбербанк – один из самых востребованных банков среди вкладчиков. Капитализация процентов на счете по вкладу предусмотрена для всех депозитов физлиц. Так, программа «Пополняй» на срок от 3 месяцев до 3 лет на сумму от 1000 рублей позволяет получать прибыль в размере до 2,9% (при открытии онлайн) ежемесячно. Ее главный плюс – возможность пополнения. Из этого вытекает и повышение доходности: как только сумма на вашем депозите достигает определенного порога, повышается и ставка. Кроме того, банк предусматривает специальные условия для пенсионеров и различные социальные программы.

Еще один популярный российский банк – ВТБ, предлагает вложить средства под ставку до 6,25%. Депозит с ежемесячной капитализацией приносит максимум выгоды, однако возможности клиента ограничены – его нельзя пополнить или частично обналичить. А ставка для вкладов с возможностью распоряжаться средствами в течение срока действия договора значительно ниже – до 5,5%.

Всеми описанными программами от обоих банков можно воспользоваться в том числе и без капитализации.

Ставки часто меняются, поэтому вероятно, что в других банках депозиты с периодическим начислением дохода окажутся выгоднее. На Выберу.ру собраны все предложения российских банков по вкладам. Разобраться в них помогут онлайн-калькулятор и разнообразные фильтры. Просто подберите желаемые параметры, и на странице появятся предложения, подходящие под ваши требования.

Как рассчитать проценты по вкладу

Формулы и примеры расчета с капитализацией, пополнением, частичным снятием

Этот материал обновлен 07.09.2021

Банки предлагают разные вклады со своими названиями и условиями. И предложение с самой высокой процентной ставкой может оказаться не самым выгодным — нужно смотреть условия и рассчитывать реальную доходность.

Как понять, что выгоднее: открыть депозит с процентными выплатами в конце срока, но под 5,1% годовых или с ежемесячной капитализацией, но под 5% годовых? Разбираемся.

Какие бывают проценты по вкладам в банке

Проценты бывают двух видов: простые и сложные.

Сложные. Несмотря на название, принцип их прост — они начисляются в течение срока вклада через равные интервалы. Например, ежемесячно или ежеквартально. Проценты начисляются на первоначальную сумму и на проценты от предыдущих периодов — вы получаете проценты на проценты. Это называется капитализацией.

В случае с ежемесячным начислением и вкладом на год вы как будто открываете вклад 12 раз подряд на 1 месяц, причем сумма вклада каждый раз увеличивается на сумму выплаченных за предыдущий месяц процентов.

Годовые проценты

Для сравнения условий вкладов используется годовая доходность. Можно вычислить, например, квартальную ставку, но удобнее сравнивать именно годовую.

Банки в своих предложениях указывают номинальную ставку годовых, которая не учитывает капитализацию, если она есть. В этом случае полезно рассчитать эффективную процентную ставку.

Эффективная процентная ставка позволяет сравнивать вклады с разными условиями: например, по одному вкладу проценты начисляются раз в месяц и капитализируются, а по другому выплачиваются в конце срока. Эффективная ставка позволяет привести эти два вклада к общему знаменателю и понять, какой из них выгоднее.

Вычисление эффективной процентной ставки

Для вычисления эффективной ставки по вкладам используется формула:

Период капитализации — это интервал времени, в конце которого начисляются проценты. У банковского вклада без капитализации проценты начисляются один раз за год в конце срока — значит, П = 1. При ежемесячной капитализации П = 12, при ежеквартальной П = 4, а если проценты начисляются каждый день, П = 365.

Зная эффективную процентную ставку, можно сравнивать банковские продукты с разными схемами начисления процентов.

Расчет простых процентов

Расчет сложных процентов

Вот некоторые банковские опции по депозитам.

Вклады с капитализацией. Как мы уже рассмотрели, вклады с начислением процентов поэтапно внутри срока называются вкладами с капитализацией. Периодичность капитализации может быть разная, обычно — раз в месяц, но бывает ежедневная или раз в квартал. Периодичность указана в договоре: чем чаще — тем быстрее будет увеличиваться сумма на депозите и тем больше банк начислит процентов.

Если банк капитализирует проценты по вкладу — начисляет и добавляет их к сумме депозита, при равных номинальных ставках такой вариант будет выгоднее, чем при начислении процентов в конце срока.

Рассмотрим варианты начисления процентов — от ежедневного до одного раза в квартал. Во всех случаях будем считать, что вы открыли депозит на 100 000 Р под 4,8% годовых на 1 год.

Ежедневная капитализация. Каждый день банк начисляет проценты и добавляет их к сумме вклада.

Упрощенный расчет будет выглядеть так.

Проценты за первый день: 100 000 × 4,8% / 365 = 13,15 Р — эту сумму банк добавит к сумме вклада по истечении первого дня.

С каждым днем сумма, на которую начисляются проценты, будет расти. Соответственно, и процентов каждый месяц будет начисляться больше.

Ежемесячная капитализация. Каждый месяц банк будет начислять проценты и добавлять их к сумме вклада.

Упрощенный расчет будет выглядеть так.

Проценты за первый месяц: 100 000 × 4,8% / 12 = 400 Р — эту сумму банк добавит к сумме вклада по истечении первого месяца.

Ежеквартальная капитализация. Проценты начисляются раз в три месяца. Упрощенный расчет будет выглядеть так.

Проценты за первый квартал: 100 000 × 4,8% / 4 = 1200 Р — эту сумму банк добавит к сумме вклада по истечении первого квартала.

Вклады с пополнением. Если по условиям договора вклад можно пополнять — вносить дополнительные средства, — с момента внесения процент начисляется на общую сумму.

Если вклад с капитализацией, для вычисления эффективной процентной ставки можно отдельно рассчитать периоды до и после пополнения — как будто это два разных депозита. Эффективная ставка у вкладов будет другой из-за изменения длительности. Для каждого вычисляем сумму процентов, складываем, делим на среднюю сумму вложений без учета начисленных процентов и на общую длительность.

Это и есть смысл эффективной ставки: она показывает, под какой процент нужно вложить средний остаток по счету, чтобы получить те же проценты за тот же срок.

Вклады с частичным снятием. Иногда по условиям договора банк разрешает снимать со счета часть средств, которые лежат на депозите. При этом проценты с момента открытия депозита до момента снятия не теряются.

Расчет эффективной ставки с капитализацией можно произвести аналогично вкладу с пополнением.

Калькулятор доходности вкладов

Если примеры расчетов кажутся сложными, посчитайте эффективную процентную ставку по вкладу с помощью нашей эксельки:

Какие вклады облагаются налогом

В 2022 году безналоговый лимит может измениться, так как он зависит от ключевой ставки Центробанка России на 1 января.

Капитализация – что это?

Капитализация вклада – это суммирование начисленных за предыдущий период процентов с основной суммой сбережений. Иногда ее называют проценты с процентов. Эта опция позволяет получить больший доход без дополнительного пополнения счета. Если функция капитализации не предусмотрена, проценты чаще всего начисляются только к концу срока действия вклада.

Условия вкладов с капитализацией

Прибавляться проценты к основной сумме могут в разные временные периоды: ежемесячно, ежеквартально, даже ежедневно. Естественно, чем чаще будет происходить капитализация процентов на счете по вкладу, тем выгоднее это для вкладчика. Поэтому прибыльнее оформлять вклад с ежедневной капитализацией, но такие предложения банки делают крайне редко. Самый распространенный вариант – ежемесячное суммирование процентов с телом депозита.

Увеличить доходность можно, если дополнительно пополнять счет. Этот вопрос нужно выяснять сразу, потому что вклады с пополнением и капитализацией вдвойне прибыльны. Обычно банки ограничивают минимальные и максимальные суммы однократного пополнения.

Большинство банковских предложений – это вклады с капитализацией. Например, в Сбербанке из шести возможных депозитов четыре – с капитализацией. Пополняемых вкладов гораздо меньше.

Естественно, снимать накопленные проценты нельзя, иначе прибыль уменьшиться, потому что капитализации происходить не будет.

Чаще всего их нельзя снимать не просто по желанию клиента, но из-за условий банка. Если хотите частично снимать прибыль, придется отказаться от капитализации.

У капитализации есть и недостаток. Если банк предлагает ежемесячно или ежедневно прибавлять проценты к основной сумме, то, скорее всего, процентная ставка будет ниже, чем у депозитов без капитализации. Ведь банкам не выгодна сверхприбыль вкладчиков.

Иногда вкладчики путают два понятия – периодичность начисления процентов и капитализацию процентов. Например, проценты могут начисляться ежемесячно, а прибавляться к телу вклада ежеквартально. Или депозит с ежеквартальным начислением процентов будет вовсе без капитализации. В таких случаях начисленные проценты могут быть переведены на дебетовую карту, на расчетный счет или сняты в кассе банка.

При выборе банка, которому собираетесь доверить деньги, смотрите, чтобы он находился в системе государственного страхования вкладов.

Расчет вклада с капитализацией процентов

Рассчитать прибыль от вложений можно тремя способами:

Калькулятор не просто умножает проценты на сумму вклада. Он рассчитывает выгоду именно по банковской формуле. Поэтому самостоятельно рассчитывать по формуле не обязательно.

Для наглядности посчитаем результаты банковских вложений депозита без капитализации, с ежемесячной капитализацией и ежеквартальной капитализацией.

Представим, что мы отдали банку 600 000 российских рублей под 11 процентов годовых сроком на один год. Счет пополнять не будем. Если капитализации не предусмотрено, мы получим в итоге 666 000 рублей. Если проценты будут прибавляться ежеквартально – 668 773. Если ежемесячно – 669 431.

Если открывать вклад на более длительный срок, то разница между этими цифрами будет гораздо больше. Например, оставим базовые условия такими же, увеличив срок до двух лет. Наш онлайн калькулятор показывает следующие цифры:

Вклад с ежемесячной капитализацией оказался самым прибыльным, что и требовалось доказать.

В условиях мы брали вклад с 11 процентами, поэтому налог с прибыли не высчитывается. Но если открыть депозит под 14,75 процентов и выше в рублях и 9 процентов и выше в иностранной валюте, то придется отдать налоговой 35 процентов от прибыли.

Калькулятор рассчитывает ориентировочную сумму. Ведь банк может вычесть деньги за:

Предложения банков

Депозиты с капитализацией процентов предлагают практически все банки. Рассмотрим условия по вкладам на срок от 12 месяцев наиболее популярных из них.