как высчитать под какой процент дали кредит формула

Как начисляются проценты по кредиту?

Как начисляются проценты по кредиту?

Проценты по кредиту начисляются по формуле с применением ежемесячной или ежедневной процентной ставки. Процентная ставка по потребительскому кредиту (займу) может определяться с применением фиксированной или переменной ставки.

Процентная ставка по кредиту относится к существенным условиям кредитного договора. Ее размер и порядок определения, в том числе в зависимости от изменения предусмотренных в кредитном договоре условий, как правило, устанавливается кредитором по соглашению с заемщиком (п. 1 ст. 819 ГК РФ; ч. 1 ст. 29, ч. 2 ст. 30 Закона от 02.12.1990 N 395-1).

Начисление процентов при ежемесячной и ежедневной процентной ставке по кредиту

В первом случае сумма процентов рассчитывается по формуле:

Во втором случае сумма процентов рассчитывается по формуле:

СП = СКост. x (П / (год. дн.) x дн.),

Иногда в расчетах величина «год. дн.» независимо от високосного года составляет 365. В отдельных банках данная величина всегда равна 360.

Расчетная сумма процентов = (11,5% / 100 / 365 x 31) x 100 000 = 976,71 руб.

Расчетная сумма процентов = (11,5% / 100 / 366 x 9) x 100 000 + (11,5% / 100 / 365 x 22) x 100 000 = 975,94 руб.

Начисление процентов при аннуитетном и дифференцированном способах погашения кредита

Согласно условиям договора кредит может погашаться аннуитетными и дифференцированными платежами.

Так, в соответствии с аннуитетным порядком погашения кредита он подлежит возврату путем ежемесячной уплаты заемщиком фиксированной денежной суммы, которая в первую очередь включает полный платеж по процентам, начисляемым на остаток основного долга, а также часть самого кредита, рассчитываемую таким образом, чтобы все ежемесячные платежи были равными.

Дифференцированный способ погашения кредита предполагает уплату платежей, не одинаковых на протяжении срока кредитования, включающих твердую сумму, составляющую часть основного долга, и процентов сверх нее.

Вне зависимости от способа погашения кредита проценты начисляются по общей формуле, указанной выше.

Особенности начисления процентов по договору потребительского кредита (займа)

Процентная ставка по договору потребительского кредита (займа) определяется с применением одной из ставок (ч. 1 ст. 9 Закона от 21.12.2013 N 353-ФЗ):

В случае применения переменной процентной ставки кредитор обязан уведомить заемщика о ее изменении не позднее семи дней с начала того периода кредитования, в течение которого будет применяться измененная ставка (ч. 4 ст. 9 Закона N 353-ФЗ).

Процентная ставка по договорам потребительского кредита (займа), заключенным с 01.07.2019, не должна превышать 1% в день (ч. 23 ст. 5, ч. 11 ст. 6 Закона N 353-ФЗ).

Данные ограничения не применяются к договорам без обеспечения, заключенным на срок не более 15 дней, на сумму не более 10 000 руб., при соблюдении определенных условий (ст. 6.2 Закона N 353-ФЗ).

По краткосрочным (до года) договорам потребительского кредита (займа) не допускается начисление процентов, неустойки (штрафа, пеней), иных мер ответственности, а также платежей за услуги, оказываемые кредитором заемщику за отдельную плату по договору, после того, как их сумма достигнет 1,5-кратного размера предоставленного кредита (займа) (ч. 24 ст. 5 Закона N 353-ФЗ).

Обратите внимание! В зависимости от того, начисляются ли согласно договору на сумму потребительского кредита (займа) проценты за период просрочки заемщиком его возврата или уплаты процентов по нему, размер неустойки за такую просрочку не может превышать 20% годовых, если проценты за период просрочки начисляются, или 0,1% от суммы просроченной задолженности за каждый день просрочки, если проценты за период просрочки не начисляются (ч. 21 ст. 5 Закона N 353-ФЗ).

«Электронный журнал «Азбука права», актуально на 29.06.2021

Другие материалы журнала «Азбука права» ищите в системе КонсультантПлюс.

Наиболее популярные материалы «Азбуки права» доступны в мобильном приложении КонсультантПлюс: Студент.

Как рассчитать проценты по кредиту и ежемесячный платеж

Учимся рассчитывать процент по кредиту и ежемесячный платеж, чтобы выбрать из предложений банков самый выгодный вариант с наименьшей переплатой.

При выборе кредита мы чаще всего ориентируемся на ставку и, конечно, ищем самую выгодную. Но это можно сравнить с импульсивными покупками в магазине, когда мы хватаем без разбора товары по акции. В итоге оказывается, что мы здорово переплатили или приобрели совсем не то, что было нужно.

На размер переплаты и ежемесячного платежа влияет множество факторов. Один из них – порядок начисления процентов.

Зная, как рассчитать платеж, вы поймете, где и под какие условия лучше взять кредит, чтобы выплаты вас устраивали.

Состав суммы кредита

Кредит состоит не только из основной суммы, которую вы занимаете у банка. А также:

Имейте ввиду, что не все страховки обязательны. Например, можно отказаться от страхования здоровья, но, если речь идет об ипотеке, страхование имущества необходимо.

Кредиторы не имеют права прописывать дополнительные выплаты мелким шрифтом и не рассказывать о них клиенту. Если после подписания договора появилась новая переплата, вы имеете право обратиться в суд и вернуть уже уплаченные деньги.

Сумма, которая отражает все вышеперечисленные затраты, называется полной стоимостью кредита или ПСК.

Раньше некоторые банки умалчивали эту информацию, чтобы не распугать клиентов, но с 2014 года они обязаны крупным шрифтом указывать ПСК в отдельной рамке на первой странице договора, а также в графике выплат.

Чтобы рассчитать ПСК, нужно сложить сумму кредита – СК, проценты – %, сумму всех комиссий – СВК.

Допустим, вы хотите взять кредит на 10 000 рублей.

Переплата по процентам – 1 000 рублей.

Комиссии – 500 рублей.

ПСК: 10 000 + 1 000 + 500 = 11 500 рублей.

Что влияет на размер ставки по кредиту

Когда вы видите заманчивое рекламное предложение «Потребительский кредит наличными без залога от 8,9%» имейте в виду, что цифра 8,9% – минимальное значение ставки, которое на практике может оказаться выше.

Рассмотрим факторы, которые позволят снизить ставку:

Чем больше денег вы берете в долг, тем ниже будет размер переплаты.

Чем он больше – тем ниже ставка.

Кредитные организации более благосклонны к своим клиентам.

Кредитной организации выгоднее иметь больше гарантий. Поэтому тип кредита напрямую влияет на ставку. Например, целевой будет выгоднее, чем нецелевой.

Подтвержденный доход тоже является гарантией вашей платежеспособности. Те, кто предоставляет необходимые справки, могут получить более низкую ставку.

Из чего состоит ежемесячный платеж

Расплачиваться за взятые в долг деньги придется ежемесячно. Этот взнос складывается из основного долга и процентов, взятых в разном соотношении. В каком именно – зависит от типа платежей.

Вы можете заплатить меньше или больше установленной выплаты. Если заплатите меньше, вас накажут за просрочку штрафами и пени. Они могут прибавиться к следующей выплате. А если заплатите больше – поможете себе и снизите размер общей переплаты.

Какими бывают ежемесячные платежи

Рассчитать ежемесячный платеж можно двумя способами. От этого будет зависеть размер и характер выплат.

Можно погашать долг одинаковыми взносами каждый месяц. Основной долг разделят на части, увеличивающиеся к концу срока. А процентные части будут начислять на остаток долга.

Получается, в начале ваша выплата будет состоять из малой доли основного долга и из большой доли процентов, которые начисляются на большой остаток. Со временем остаток будет уменьшаться, а вслед за ним и часть начисленных процентов.

Выходит, что ближе к концу срока выплата будет состоять из большой доли основного долга и из меньшей – процентной. Такой способ называется аннуитетным. Для многих он считается наиболее выгодным, так как размер регулярной выплаты в таком случае фиксированный.

Важно: оформление кредита на долгий срок уменьшает размер регулярных выплат, но это значит, что вы долго будете выплачивать проценты на остаток основного долга и доберетесь до погашения основного долга только в конце.

Еще один способ расчета называется дифференцированным. Основной долг делится на равные части, проценты рассчитываются на остаток долга.

В начале вы будете платить фикс по основному долгу и высокую процентную часть, а ближе к концу – фикс по основному долгу и низкую процентную часть.

Важно: не расстраивайтесь, если банк назначил вам аннуитетный способ, а вы хотите дифференцированный. Вы можете платить больше установленных выплат и уменьшать размер переплаты, досрочно погашая кредит.

Какие данные нужны для расчета платежа по кредиту

Ежемесячный платеж – важная характеристика для многих. Хочется найти золотую середину – платить посильный взнос с наименьшей переплатой.

Рассчитать его можно самостоятельно или через специальные сервисы. Для этого вам понадобятся:

Как можно посчитать ежемесячный платеж

Рассчитать размер выплат можно разными способами. По старинке – вручную или в отделении банка. Либо более современным способом – в Excel или через специальные калькуляторы.

Если вас не пугают звонки по телефону, очереди на горячей линии и прогулки до ближайшего отделения – обратитесь к банковским представителям для расчета. Они расскажут вам, на каких условиях предоставляется кредит и помогут посчитать переплату. Вердикт такой консультации не окончательный и в реальном договоре данные могут отличаться.

Предлагаем рассмотреть каждый способ подробнее и сравнить результаты.

В некоторых сервисах можно ввести размер займа, срок и ставку, рассчитать размер взносов, переплату, итоговую выплату, а также получить график ежемесячных платежей.

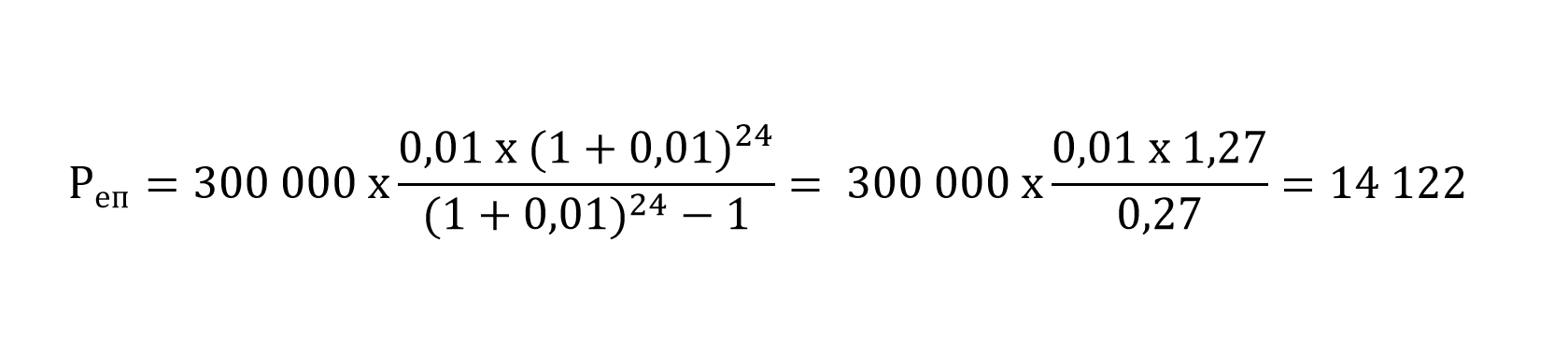

Вы взяли кредит на 300 тысяч руб. сроком на 2 года по ставке 12%.

Ежемесячная выплата составит 14 122 руб.

Переплата – 38 928 руб.

Общая выплата – 338 928 руб.

Удобный калькулятор вы найдете на сайте Совкомбанка. В нем можно задать две величины и узнать третью. Допустим, задав срок кредита и желаемый размер выплат, можно увидеть, какой заем вам готова предоставить финансовая организация.

Чаще всего банки предлагают аннуитетный способ расчета по потребительским кредитам. Чтобы рассчитать его в Excel, в категории «Финансы», есть специальная функция под названием ПЛТ (PMT). Она рассчитывается следующим образом:

=ПЛТ (ставка; кпер; пс; [бс]; [тип]), где

«ставка» – это % ставка по кредиту в месяц.

В нашем случае это 12%/12

«кпер» – срок кредита в месяцах.

В нашем случае это 12*2=24

В нашем случае это 300 000

«бс» – конечный баланс, равный нулю.

«тип» – способ учета ежемесячных выплат.

1 – если выплаты приходятся на начало месяца, 0 – если на конец месяца.

Проведем расчет для нашего примера:

Результат тот же, что и в калькуляторе.

Что касается дифференцированного платежа, специальной функции для расчета нет. Однако в интернете можно найти развернутые формулы для вычисления.

Формулы достаточно объемные и считать придется много, поэтому разберем отдельные примеры.

Как рассчитать аннуитетный платеж

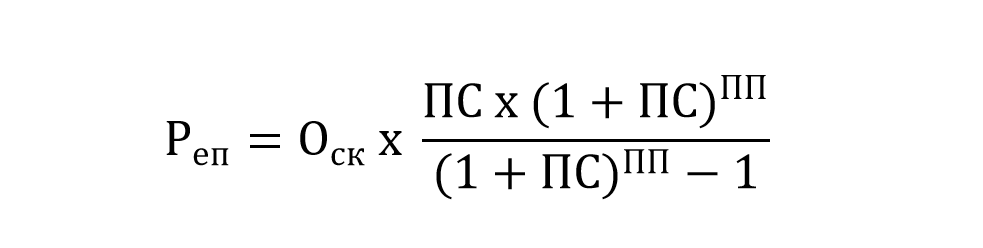

Формула аннуитетного платежа:

– размер ежемесячных выплат

– остаток – 300 000 рублей

ПС – % ставка в месяц = 12% / 12 = 0,01

ПП — % периоды до окончания срока (в месяцах)

Получили размер выплаты, равный нашим предыдущим вычислениям через Excel и калькулятор.

Итак, мы рассчитали фиксированную ежемесячную выплату двумя разными способами. Теперь узнаем, как подсчитать общий размер переплаты по кредиту.

Для этого размер ежемесячного взноса умножаем на срок кредита в месяцах и вычитаем основной заем.

14 122 х 24 – 300 000 = 38 928 руб.

Как рассчитать дифференцированный платеж

Дифференцированный платеж состоит из двух частей.

Она не изменяется и рассчитывается простым делением размера займа на срок займа.

300 000 / 24 = 12 500 руб.

Чтобы узнать размер ежемесячной процентной переплаты, умножаем остаток тела кредита на процентную ставку по кредиту в месяц (ПС).

Проценты по кредиту = остаток тела кредита х ПС

ПС = % ставка в месяц = 12% / 12 = 0,01

300 000 х ПС = 300 000 х 0,01 = 3 000

Это и есть формула расчета процентов по кредиту.

Итак, наш первый взнос составляет 12 500 + 3 000 = 15 500 рублей. Следующие выплаты будут уменьшаться. Давайте рассмотрим их в таблице.

Расчет ежемесячного платежа при дифференцированном методе

Как рассчитать кредит?

Способы расчета кредита

Самостоятельно рассчитать проценты по кредиту, сроки и суммы его выплаты необходимо, чтобы условия по кредиту были выгодны не только банку, но и потребителю.

У каждого из этих способов есть плюсы и минусы. Чтобы пользоваться кредитным калькулятором, не нужно обладать специальными знаниями. Но расчетные формулы при этом будут не очевидны, поскольку выдают только конечный результат. Вы не сможете объективно оценить процентные ставки.

Можно рассчитать кредит «вручную» — по формулам. Для этого необходимо знать сумму, предоставляемую банком, срок погашения кредита, ставку в процентах и тип платежа. Применяют два способа совершения оплаты — дифференцированную и аннуитетную.

Рассмотрим, что это такое.

Как рассчитать кредит с дифференцированными платежами?

При этом способе погашения долг делят на срок кредита, а проценты начисляют каждый месяц из расчета, сколько вы еще должны организации-кредитору. В первое время вы платите больше, но с каждым разом выплаты уменьшаются.

Сумму платежа делят надвое. Первая часть — фиксированная доля для всего срока кредита. Это погашение основного долга. Вторая — проценты, рассчитываемые ежемесячно, в зависимости от остатка.

Поскольку в процессе выплат основной долг уменьшается, сумма, начисленная по процентной ставке, тоже становится меньше.

Пример вычисления дифференцированной оплаты по формуле:

Пример расчёт на 3 месяца по кредиту на год в размере 60 000 рублей под 10% годовых:

Закрепленная сумма платежа 5000 =60000/12

493,15 = (60000*10*30/100*365), платеж составляет 5493,15.

Закрепленная сумма платежа 5000 =60000/12

467,12 = (55000*10*31/100*365), платеж составляет 5467,12.

Закрепленная сумма платежа 5000 =60000/12

410,95 = (50000*10*31/100*365), платеж составляет 5410,95.

Как рассчитать кредит с аннуитетными платежами?

В этом случае оплата долга по кредиту осуществляется равными, изначально установленными частями. Ежемесячно вы платите банку одну и ту же фиксированную сумму.

Аналогично предыдущему, платеж разбит на две части. Но при условии фиксированного платежа сумма процентов ежемесячно меняется в меньшую сторону, а сумма погашения кредита — в большую.

Формула расчета аннуитетной выплаты кредита:

%ст — процентная ставка в год

Поясним на примере. Предположим, условия кредитования — как и в предыдущем примере: 60 000 руб. под 10% годовых на срок 12 месяцев.

Считаем:

Ежемесячная выплата — 5 275 рублей.

Какой способ выбрать?

При выборе кредита и расчете ежемесячных платежей, следует учитывать особенности первого и второго варианта.

Обратите внимание на суммы первых ежемесячных выплат при дифференцированной платежной системе — они завышенные. Это может принести определенные трудности при оплате. Поэтому при дифференцированном способе погашения кредита особое внимание уделяется платежеспособности заёмщика. Его финансовое обеспечение должно превышать на 25% доход клиента, взявшего кредит на тех же условиях, но с аннуитетными платежами. Дифференцированный способ лучше выбирать тем, для кого даже самый большой процент — не критичен.

Аннуитетный способ подойдет тем, чей доход нестабилен. Или значительная его часть уходит на выплату долга. Несмотря на то, что вы платите равномерно, это не значит, что вы так же последовательно гасите долг. При аннуитетном способе вы платите сначала проценты банку, потом возвращаете долг. То есть, если через какое-то количество лет ваше финансовые возможности станут лучше и вы захотите погасить долг досрочно, у вас не получится значительно снизить переплату — к этому моменту вы уже почти (или полностью) ее погасили.

Предоставленные расчеты не являются единственными. Некоторые банки могут использовать свои методы начисления процентов и расчета графика платежей. Для того, чтобы рассчитать кредит самостоятельно, следует уточнять в банках систему их расчетов.

Но при любом способе погашения долга следует учитывать инфляцию. Впрочем, для вас это может быть и хорошей новостью — в том случае, если ваш доход увеличивается вместе с ростом инфляции. Тогда со временем траты на погашение кредита для вас будут все менее и менее существенны.

Как посчитать ежемесячный платеж по кредиту

В экселе, на сайте и самостоятельно

Обязательный платеж по кредиту — это сумма, которую заемщик должен вносить по договору, чтобы погашать кредит и не попадать в просрочку. Обычно платеж нужно вносить в определенный день месяца или раз в 30 дней — зависит от условий договора.

В этой статье мы говорим именно о потребительском кредите, когда выдается фиксированная сумма или товар по фиксированной стоимости. По кредитке методы расчета другие: договор там чаще бессрочный, кредитный лимит может меняться, а должник может погашать долг в беспроцентный период, не платя проценты.

Если заемщик вносит меньше установленного платежа, он попадает в просрочку. Банк может начислять за это штрафы и пени. Если заемщик платит больше, можно досрочно гасить долг и экономить. Например, можно купить вещь в рассрочку и досрочно погасить весь долг. Важно, что для полного или частичного досрочного погашения по потребительским кредитам нужно заранее уведомить об этом кредитора.

Следите за руками

Из чего состоит ежемесячный платеж

Ежемесячный платеж состоит из платежа по основному долгу и начисленным процентам. Соотношение основного долга и процентов в платеже может быть разным. Поговорим об этом ниже.

Если заемщик допускает просрочку, к платежу могут добавиться штрафы и начисления за пропуск оплаты.

Какими бывают ежемесячные платежи

Есть два способа расчета ежемесячного платежа по кредиту — аннуитетный и дифференцированный.

При аннуитетном платеже задолженность погашается равными платежами на протяжении всего срока кредита. В первую очередь уплачиваются проценты: каждый месяц они считаются от оставшегося долга по кредиту. Оставшаяся после уплаты процентов часть фиксированного платежа направляется на погашение основного долга. Соответственно, в следующем месяце остаток долга становится чуть-чуть меньше, на него начисляется меньше процентов, а на погашение основного платежа идет чуть большая часть фиксированного платежа.

При этом чем дольше срок кредитования, тем меньше будет обязательный платеж, но тем больше в итоге переплата. При длительном сроке кредитования первое время большая часть из поступающего платежа будет идти именно на погашение процентов, а основной долг будет уменьшаться медленно.

При этом именно банк решает, каким будет вид расчета платежа. Объясняют это правом заемщика досрочно погашать кредит. То есть если, например, банк предлагает только аннуитетный способ расчета платежа, а заемщик хотел дифференцированный, он может просто каждый месяц вносить большую сумму и досрочно погашать кредит. Главное — не забывать заранее уведомлять банк о досрочном погашении в установленном договором порядке.

Как правильно рассчитать процентную ставку по кредиту по формуле самому

Почему важно считать кредит самому?

Кредитами сейчас сложно кого-то удивить. Каждый среднестатистический россиянин имеет или имел как минимум один-два кредита в своей жизни или собирается его взять. Если вы идете в банк для получения кредита и вам дают несколько предложений, то нужно выбрать самое дешевое и выгодное для вас. Для этого нужно рассчитать кредит самому, например в Excel. Нужно также знать размер ежемесячного платежа, чтоб понять нагрузку займа на ваш бюджет. Это тоже можно сделать самостоятельно.

Видео

Как рассчитать годовые проценты по кредиту?

Для аннуитетного платежа достаточно умножить сумму всего взятого кредита на процентную ставку. Наглядно это выглядит так:

10000 * 12% = 1200 рублей составит сумма, которую необходимо выплатить за пользование процентами банку.

При дифференцированном платеже сумма годовых процентов рассчитывается немого сложнее, поскольку необходимо помножить остаток по кредиту на процентную ставку и поделить на 12.

То есть, если из наших 10000 выплачено 5000, то: 5000 * 12%/12 = 50 рублей ежемесячно придется отдавать банку за пользование кредитом. При этом, помножив это же число на 12, получим среднюю сумму для оплаты процентов за весь год.

При обращении в банк для получения кредита следует уточнить, какая система кредитования работает в данной организации. Если предлагается сделать выбор самостоятельно, то есть смысл остановиться на дифференцированном платеже. По такому платежу меньше переплата, да и само осознание того, что платить приходится за свои деньги, является немаловажным фактором при выборе способа кредитования.

Ипотечные кредиты также выгодно выплачивать дифференцированно, так как при растущей стоимости недвижимости невыгодно выплачивать кредит с переплатой значительной суммы средств.

Самым оптимальным решением при выборе выплаты по кредиту будет попросить банковского служащего распечатать примерные графики и суммы платежей по обоим кредитам и сравнить, какой из них наиболее выгодный.

Также полезно будет узнать, какой вид платежа предлагается по умолчанию в каком-либо банке.

Как самостоятельно рассчитать аннуитетный платеж

Для самостоятельного расчета понадобится срок кредита, сумма и процентная ставка.

Стандартная формула расчета аннуитетного платежа выглядит так:

Иногда формула может отличаться. Например, если банк предлагает направлять первые платежи только на погашение процентов. Но чаще всего считают по стандартной формуле.

А вот как рассчитывается коэффициент аннуитета:

Для примера возьмем 300 000 рублей, срок 18 месяцев и процентную ставку 15% годовых.

Месячная процентная ставка = 15% / 12 = 1,25%, то есть 0,0125.

Количество платежей равно количеству месяцев — 18.

Подставляем данные в формулу и считаем коэффициент аннуитета:

0,0125 × (1 + 0,0125) 18 / ((1 + 0,0125) 18 − 1) = 0,062385

Теперь подставляем коэффициент аннуитета в расчет платежа: 300 000 × 0,062385 = 18 715,44 Р — в точности как в кредитном калькуляторе.

Какие данные нужны для расчета платежа по кредиту

Ежемесячный платеж – важная характеристика для многих. Хочется найти золотую середину – платить посильный взнос с наименьшей переплатой.

Рассчитать его можно самостоятельно или через специальные сервисы. Для этого вам понадобятся:

Воспользуемся банковскими калькуляторами

Банки побеспокоились о том, чтобы клиенты не морочили себе голову арифметикой, а сразу получали искомые параметры.

Составлено множество программ, которые названы «калькуляторами». Им стоит только задать основные величины, как они тут же произведут расчёт и покажут всё, что интересует заказчика, вплоть до помесячного графика платежей и суммы переплаты за кредит.

Виды ежемесячных выплат по кредитам

Ежемесячные платежи по кредитам, которые списывают в банках, бывают двух видов: аннуитетные и дифференцированные.

Аннуитетные — с должника на протяжении всего периода пользовании кредитом списывают равные суммы. По очередности списания приоритет у начисленных процентов. Проценты к оплате пересчитываются ежемесячно исходя из неоплаченной на текущий момент суммы долга. Остальная сумма, которая остается после удержания процентов, идет на погашения основной задолженности.

В будущем периоде сумма основного долга становится меньше, и на него насчитывается меньше процентов. Значит, из очередного равного платежа сумма распределится по-другому: меньше уйдет на проценты и больше на основной долг. Чем длиннее срок кредитования, тем большая получается итоговая переплата, хотя сумма ежемесячного платежа будет одинаковой для заемщика с начала и до конца периода кредитования.

Дифференцированные выплаты в отличие от аннуитетных не равные. Вначале кредитования суммы выше, а затем они уменьшаются. Снижение ежемесячного платежа происходит постоянно. Пересчет процентов такой же, как и при аннуитетных выплатах. Но итоговая сумма процентов, уплаченных кредитору, получается меньше.

Банки самостоятельно решают, какой тип ежемесячного платежа установлен по кредиту. Хотя некоторые компании предоставляют заемщику право выбора. Но если выбора нет, то клиент может закрыть кредит досрочно, когда для этого появятся деньги. В этом случае, понадобится заранее уведомить банк о своем желании, чтобы задолженность была погашена правильно.

Особенно важно это сделать при полном досрочном погашении. Если это не отследить, можно столкнуться с неприятностями и испортить свою кредитную историю. Чтобы этого не произошло, после завершения выплат всегда запрашивайте документ, где указано, что ваши обязательства перед кредитором исполнены и долгов нет.

Самостоятельный подсчет при аннуитетных платежах

Для удобства и наглядности подсчета обозначим одинаковые входные данные по кредиту:

Классическая формула для расчета аннуитетного платежа выглядит так:

Разовый аннуитетный платеж = Сумма кредита * Ка

где Ка — это коэффициент аннуитета.

где ЕПС — ежемесячная процентная ставка.

Подставляя данные из примера, ЕПС будет выглядеть как 18%/12 = 1,5% = 0,015.

Итоговый расчет примет вид:

Данные полностью совпадают с примером, приведенным выше, где описан подсчет с помощью функции в Excel.

Итоговая сумма, которую выплатит заемщик за весь период пользования кредитом при точном соблюдении графика выплат:

24 962,05 * 24 = 599 089,24 рублей.

Общая сумма переплаты при аннуитетных платежах с приведенными в примере данными составит 99 089,24 рублей.

Из чего состоит ежемесячный платеж

Расплачиваться за взятые в долг деньги придется ежемесячно. Этот взнос складывается из основного долга и процентов, взятых в разном соотношении. В каком именно – зависит от типа платежей.

Вы можете заплатить меньше или больше установленной выплаты. Если заплатите меньше, вас накажут за просрочку штрафами и пени. Они могут прибавиться к следующей выплате. А если заплатите больше – поможете себе и снизите размер общей переплаты.

Формула расчета процентов по кредиту

Какие данные нужны для расчета

Пример расчета процентов по кредиту

Погашать долг можно по-разному

Видов платежей два. Они бывают аннуитетными или дифференцированными, и от того, какой вы изберёте, зависит картина выплат.

С точки зрения банка, ежемесячный платёж распадается на несколько частей. Главными в них является тело долга и проценты, но есть и прочие составляющие.

Банк в первую очередь заботится о выплатах процентов, поскольку это его доход. Поэтому в первых платежах, какой бы вид вы ни выбрали, основная часть отводится именно им. По мере продвижения к концу срока доля процентной части уменьшается, а доля основного долга, соответственно, увеличивается.

Если платёж аннуитетный, то его величина остаётся постоянной на всём протяжении погашения долга.

Дифференцированный платёж имеет переменный размер, но в нём тоже есть постоянная часть: это доля основного долга. Процентная часть плавающая, она от максимума в первом платеже постепенно уменьшается до нуля в последнем, поскольку рассчитывается от величины оставшейся части долга (ОстДолга).

, поскольку в этом случае переплата меньше. Банку, соответственно, интереснее аннуитетные, и в последнее время они решительно преобладают. Делается это, якобы, во благо заёмщика, ведь с постоянным платежом ему удобнее обращаться.

Если срок небольшой и проценты невелики, то и разница некритична. А вот на многолетних ипотеках, да ещё с высокими процентами, расхождение весьма ощутимо.

Как составить график платежей

Самый простой способ — воспользоваться кредитным калькулятором: график платежей составляется автоматически.

Еще мы написали калькулятор в экселе, в котором можно прикинуть график платежей и ежемесячные платежи при обоих способах погашения.

Если вы хотите рассчитать график платежей самостоятельно, давайте разберемся на примере ранее рассчитанного платежа: кредит на 300 000 рублей, 18 месяцев под 15% годовых.

В целом график платежей уже понятен, но мы дополнительно можем посчитать, каким будет соотношение основного долга и процентов в каждом месяце.

Сначала считаем проценты:

Остаток долга × Процентная ставка × Количество дней в месяце / Количество дней в году

На погашение основного долга во втором месяце пойдет 15 084,83 Р (18 715,44 − 3630,61).

Таким образом можно посчитать соотношение процентов и основного долга в каждом месяце кредита.