что такое своп в трейдинге простыми словами

Что такое своп в биржевой торговле

Понятие своп в трейдинге

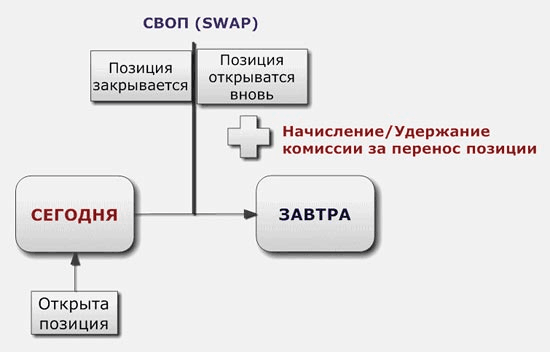

Вся операция состоит из двух этапов:

Для того, чтобы операция получила статус свопа, необходимо, чтобы между первым и вторым этапом прошла хотя бы одна ночь.

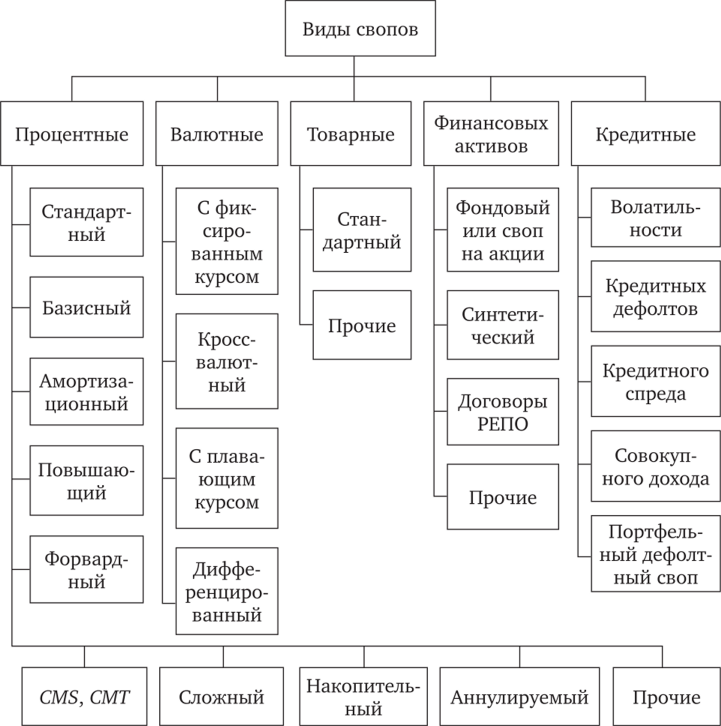

Виды свопов

Валютные свопы

Процентные свопы

Обмен процентными ставками по кредиту: плавающей на фиксированную и наоборот, в зависимости от финансовой ситуации и ожидания определенных изменений на рынке. В данном случае две стороны договариваются о процентных свопах с целью сократить риски и снизить выплачиваемые проценты по кредиту.

Свопы на сделках с драгоценными металлами

При подобных сделках аналогичным образом в два этапа покупают и продают драгметаллы опять же с целью снижения рисков.

Акционные свопы

Такие операции дают возможность вливания капиталов в фондовые биржи развивающихся стран. При обмене платежей учитываются величина биржевого индекса и процентная ставка.

Кредитно-дефолтные свопы

Минимизируют возможные риски от дефолта при обвале кредитных рынков. Кредитно-дефолтные свопы наиболее популярны в России. Нестабильная ситуация в экономике повышает вероятность того, что деньги могут обесцениться. Степень возможных рисков зависит от того, в какой валюте был оформлен кредит, какая финансовая ситуация складывается на международных и внутренних рынках.

Часто курс российского рубля резко падает. В такой ситуации кредитно-валютный своп становится своеобразным инструментом страховки. Заинтересованная сторона одноразово или регулярно выплачивает небольшую сумму для того, чтобы в случае дефолта получить страховку, которая возместит убытки от обесценивания денег или неплатежеспособности заемщика. Важно подчеркнуть, что дефолтный своп считается гораздо выгоднее обычного страхования.

Возможности для дохода

Если была открыта сделка на продажу (короткая позиция), из процентной ставки котируемой валюты вычитается процентная ставка базовой. Разница и в этом случае начисляется на торговый счет трейдера. Своп может быть как отрицательным, так и положительным. Начисление отрицательного свопа на торговый счет завершится снятием средств. При положительном свопе, наоборот, начислят некоторую сумму на счет.

Заработать таким образом серьезную сумму за короткий срок не получится, но, если продержать открытую сделку с положительным свопом на протяжении длительного времени, можно получить определенную выгоду.

Хеджирование рисков с помощью свопов

Хеджирование, то есть страхование рисков от возможных потерь с помощью свопов, обговаривается обеими сторонами заранее. Два трейдера уже на первом этапе свопа заранее озвучивают цену обмена активов, договариваются о проведении обратной сделки и тем самым равномерно и справедливо распределяют риски между собой.

Подводя итоги отметим, что грамотное применение свопов поможет помочь увеличить и заодно застраховать прибыль, получаемую в результате проведения финансовых операций. Своп вряд ли принесет значительный доход, однако может оградить от определенных финансовых неприятностей.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Своп на бирже — что это такое простыми словами?

Обычно с термином своп (swap) трейдер впервые сталкивается, когда открывает сделку с переносом на следующие сутки. В таком случае списывается небольшой дополнительный процент, в терминале MetaTrader расположенный в специальной графе рядом с прибылью. Как правило, подобное списание несущественно для нескольких дней, но если держать позицию месяц или год, то своп будет серьёзно «бить» по прибыли. Интересно то, что есть пары, где такой перенос начисляется не в минус, а в плюс трейдеру. Обо всех важных нюансах, связанных со свопами, я расскажу в данной статье.

Что такое своп на бирже простым языком?

Большинство источников при объяснении терминологии всё слишком усложняют, попробую сразу дать максимально простые определения.

Важно: необходимо отличать своп для форекс-трейдера и любые своп-сделки на иных рынках. С первым большинство сталкивается на практике, а со вторым практически никогда. Явления хоть и имеют одинаковую природу, но гораздо легче рассмотреть их по отдельности.

Что такое своп на бирже форекс простыми словами?

Своп на бирже форекс (в оригинале swap — обмен) — это перенос сделки на следующие сутки. В терминале MetaTrader 4 это обычно выглядит так:

Причина, по которой есть своп — разница, при чём иногда существенная, в процентных ставках между странами. Например, если вы покупаете пару GBPUSD, то продаёте доллар США, а взамен получаете британский фунт. Поскольку торговля ведётся с плечом, то в одной валюте берётся кредит, а в другой открывается депозит. У представленных стран на момент написания абсолютно разные ставки ЦБ:

- — США — 2%;

— Великобритания — 0,75%.

Для справки: мы разобрались, что на простых словах значит своп, но в более широком и сложном смысле — это комбинация двух соглашений с процентами, которая позволяет заменить одни платежи другими. Своп может быть не только связан с валютой, но и с другими видами активов, о чём подробнее я расскажу в заключительном разделе статьи.

Время расчёта и списания свопа на бирже — это начало следующего торгового дня (00:00 по терминальному времени), и неважно, трейдер открыл сделку в последнюю минуту или в самом начале предыдущего дня.

Почему своп на форекс фиксируют ежедневно, а не раз в неделю? Ответ кроется в самом механизме сделок на валютном рынке — спот (в оригинале «spot» — на месте). По условиям спот расчёт производится немедленно, а поставка валюты (товара) не позднее второго банковского дня. Чтобы избежать поставки, контрагенты перезаключают сделку, постоянно перенося день расчётов за счёт своп.

Ещё один интересный и важный факт — в среду ночью на четверг списывается своп в 3-хкратном размере, потому что поставка валюты переносится с пятницы на понедельник, т.е. сразу через три дня (по теме: расписание торговых сессий).

От чего зависит размер свопа на бирже форекс?

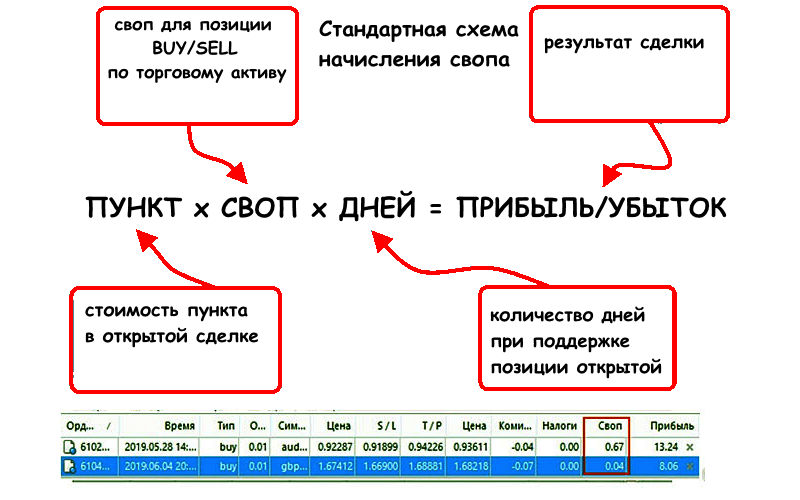

Единая формула для расчёта свопа по валюте представлена ниже.

Расчёт для примера в предыдущем разделе:

- — Покупаем 1 лот (т.е. 100 000 единиц) GBPUSD, цена пары при переносе — 1,28000, комиссия брокера — 0,25%.

— SWAP = (100000 * (1,25 + 0,25) / 100) * 1,28 / 365 = 5,26 USD.

В результате, при переносе позиции спишут своп 5,26 USD.

Важно: у большинства форекс-брокеров даже для валютных пар установлены индивидуальные условия свопов с учётом комиссий, все они перечисляются в спецификации инструментов на официальном сайте, поэтому на практике ориентироваться стоит именно на эти документы. Формула представлена больше в ознакомительных целях. К чему на самом деле приводят ‘маленькие’ комиссии разбирали здесь

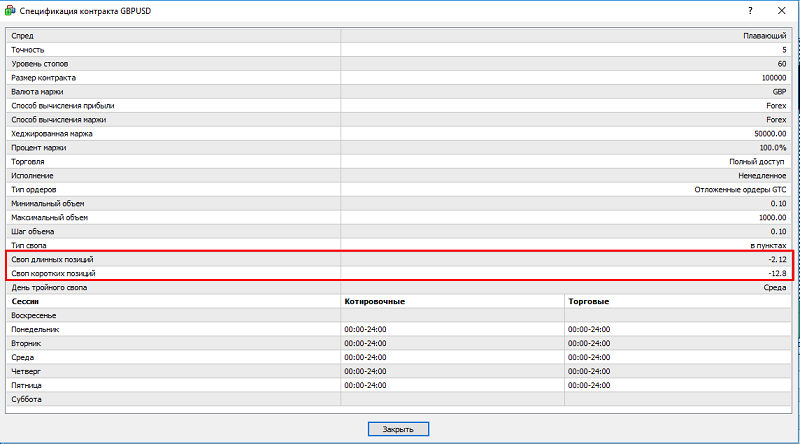

Дополнительно swap можно проверить сразу в терминале MetaTrader в разделе «Спецификация». Достаточно нажать по интересующему инструменту правой клавишей мыши и выбрать нужный пункт.

Далее, ищем поля со свопами.

Формула для расчёта по CFD также зависит от спецификации контракта из условий договора. Пример для CFD на индексы.

Расчёты по CFD на STOXX50 (процент годовых или ставка по свопу у брокера на покупку = 3):

- — Покупаем 1 лот STOXX50 (10 контрактов) по 3427;

— SWAP = 3 / 100 / 360 * 3427 * 1 * 10 = 2,7 USD.

В итоге, при переносе платим своп 2,7 USD.

Пример для CFD по фьючерсам.

Расчёты по сделке BRN (нефть):

- — Покупаем 1 лот BRN (100 баррелей) по 75, у брокера swap равен 3, что в пунктах = 3 * 0,01 = 0,03;

— SWAP = 0,03 * 1 * 100 = 3 USD.

Как видите, есть существенная разница при подсчётах свопа на разных типах инструментов. Брать актуальные ставки для расчётов не имеет большого смысла, более верным будет посмотреть спецификацию инструментов на сайте брокера и вставить готовую цифру в формулу.

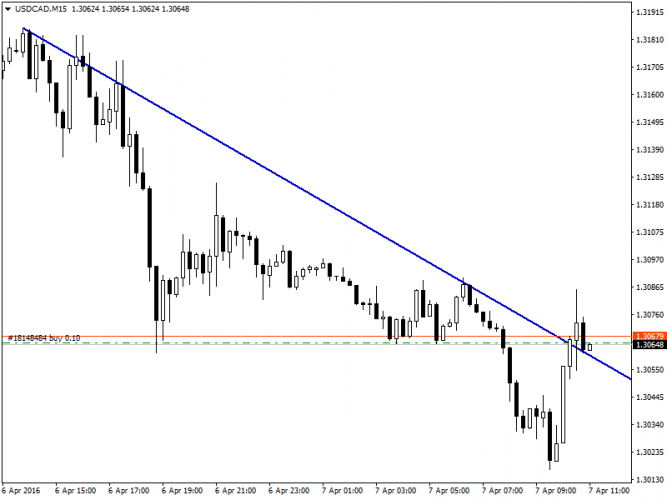

Carry трейдинг: положительный, отрицательный своп

Изучив предыдущие формулы, можно заметить, что величина свопа на бирже может быть, как отрицательной, так и положительной. На практике это значит, что перенос может быть «на руку» трейдеру, если он позволяет больше зарабатывать.

Суть кэрри трейдинга — длительное удержание позиций по валютным парам с положительным свопом. Такой метод позволяет одновременно зарабатывать на росте или падении цен, а также на разнице процентных ставок. Тем не менее, это вовсе не означает, что можно покупать всё что вздумается с положительным swap и забыть об анализе рынка. Вот несколько актуальных примеров пар с положительным свопом на момент написания статьи из спецификации Альпари:

- — USDZAR Short — 9,328 п.;

— USDMXN Short — 10,534 п.

Единственная проблема, что у данных инструментов довольно большие спреды, которые снизят потенциальную прибыль. Есть и менее прибыльные варианты, но с низким спредом:

- — USDJPY Long — 0,512 п.;

— USDCHF Long — 0,599 п.

С другой стороны, по всем указанным инструментам очень сложно ожидать тренд в сторону положительного свопа.

Чтобы пережить такие колебания, нужно либо удачно «читать» рынок и входить с коррекций, либо сидеть с очень маленькой позицией. Первое и без swap даст солидную прибыль, а второе — попросту даст совсем мало, что проще было бы вложить средства на банковский депозит. В качестве примера рассчитаем стоимость пункта, потенциальную прибыль и риски по продаже 1 лота USDZAR:

- — Примерная стоимость пункта = 1 пункт * Размер лота / Рыночную цену = 0,00001 * 100 000 / 14,2 = 0,07 USD.

— Swap в пунктах из терминала составляет 93,29, т.е. 93,29 * 0,07 = 6,5 USD в день. За год это даст 365*6,5 = 2372,5 USD.

— Средний спред у Альпари по USDZAR 127,2 пункта. Таким образом, сразу мы потеряем 127,2 * 0,07 = 8,9 USD.

— За одну полугодовую волну USDZAR в среднем проходит по 200000 пунктов (как считали для 5-значных котировок), 0,07 * 200000 = 14000 USD потенциальной прибыли или убытка. И из этой волны 2372,5/2 = 1186,2 USD даст положительный своп — это около 8% от прибыли.

Лично мое отношение к кэрри трейдингу чисто скептическое. Да, это приятный бонус к сделке, которая длится, например, полгода, но основной профит ждать всё равно необходимо от спекуляций на ценах, потому что если просесть на 14000 USD, то своп будет лишь слабым утешением.

Таблица свопов на бирже форекс

Как уже упоминалось, все актуальные значения свопов можно посмотреть у обслуживающего вас форекс брокера на официальном сайте. В текущем разделе я приведу таблицу лишь с несколькими примерами по самым популярным долларовым парам. За основу взяты классические счета (classic, standard и т.д.), а значения свопа представлены в пунктах с официальных сайтов.

Важно: значения свопов обновляются ежедневно, поэтому цифры могут отличаться уже на момент публикации статьи. Кроме того, значения в пунктах различаются в зависимости от числа принятых знаков после запятой (лучше всего сверять по терминалу).

Данная таблица символизирует то, насколько сильно могут отличаться свопы на бирже у разных брокеров, и процентные ставки в странах тут играют последнюю роль. Если вам важен этот показатель, то стоит задуматься и уточнить все условия у разных форекс-компаний.

Своп рубль доллар (USDRUB)

Отдельно рассмотрим российскую валюту. В теории положительный биржевой своп по USDRUB должен быть довольно большим:

Посчитаем как это выйдет у различных брокеров при продаже 1 лота USDRUB:

Alpari (swap из терминала 1,19 п.). Цена за пункт = 0,001 * 100 000 / 67 = 1,49 USD. Своп = 1,49 * 1,19 = 1,77 USD.

Forex4you (swap из терминала 292,6 п.). Цена за пункт = 0,00001 * 100 000 / 67 = 0,01 USD. Своп = 0,01 * 292,6 = 2,62 USD.

Тем не менее, по вышеуказанной таблице видно, что не все брокеры предоставляют подобные условия. В том же Альпари своп по USDRUB несильно отличается от свопа по EURUSD. Если взять в качестве примера ZAR, то в Южной Африке ставка — 6,5%, а своп гораздо больше, чем по рублю. Всё так или иначе связано с комиссиями брокеров и их интересами, поэтому своп-стратегии по USDRUB в большинстве случаев не уместны.

Иные виды свопов на бирже

Трейдеры на фондовом рынке далеко не часто сталкиваются с понятием свопа, ведь у акций или фьючерсов нет процентных ставок, а активы реально поставляются в собственность. Действительно, на бирже свопы не встретить, их относят к внебиржевому рынку, и здесь они являются самостоятельным инструментом. На Московской бирже свопы есть только на валютной секции (подробнее в разделе «Важные нюансы»).

В теории есть множество различных вариаций свопов. Выделю только основные виды:

- 1. кредитные дефолтные;

Расскажу кратко о каждом виде.

Кредитные дефолтные свопы (оригинал «credit default swap» или «CDS») — это производный инструмент, предоставляющий страховку от дефолта. Иным словами, покупатель CDS платит премию продавцу в обмен на то, что если произойдёт дефолт, то ему выплатят всю сумму долга.

Процентные свопы — это соглашения, в рамках которых производится обмен сериями процентных платежей между сторонами до истечения указанного срока. Фактически в рамках процентного свопа стороны обмениваются базами процентных платежей по долговым обязательствам, либо инвестициям, при этом не оказывая влияния на сумму займа или вложений.

- — Василий платит кредит (1 000 000 рублей) по фиксированной ставке 10%;

— Дмитрий платит кредит на аналогичную сумму по плавающей ставке от 8 до 12%;

— Они решили поменяться условиями, и такая сделка будет процентным свопом.

На практике физические лица не имеют кредитов с подобной плавающей ставкой, но крупные организации вполне могут. Именно они и заинтересованы в сделках-swap.

Валютный своп является аналогом процентного свопа, единственная его особенность — он производится в разных валютах. Процентный своп может производиться только в одной валюте. По аналогии существуют товарные свопы, связанные с поставкой сырья, а также фондовые свопы, связанные с фондовыми индексами.

Ещё один интересный инструмент из этой серии свопцион — опцион, дающий право на заключение сделки «своп» в будущем.

Важные нюансы по работе со свопами на бирже

Единственное место, где трейдер сталкивается со свопами — это валютный рынок Московской или иной биржи. В отличие от forex, на российском рынке трейдер реально может получить средства в заказанной валюте на второй банковский день, т.е. будет выполнена поставка, а не своп (другие отличия фондового рынка от форекс смотрите здесь).

Здесь для этого есть «загадочные» префиксы:

- — TOM (USDRUB_TOM) — поставка производится на следующий банковский день.

— TOD (USDRUB_TOD) — поставка производится сегодня.

— TODTOM (USDRUB_TODTOM) — своп, чтобы продлить сделку без реальной поставки, т.е. конвертировать TOD в TOM.

Если вы купили, к примеру, USDRUB_TOM, то на следующий день она станет USDRUB_TOD, а по истечению торгового дня вы получите уже доллары США. Чтобы этого не происходило, нужно каждый день вручную покупать своп USDRUB_TODTOM.

В итоге, вне форекса свопы больше похожи на страховку, либо обмен процентными платежами. Биржевой трейдер обычно не сталкивается с данными инструментами, поскольку они продаются между компаниями и крупными банками. Исключение — валютная секция MOEX.

Автор: Алексей Шляпников

Критика, благодарность и вопросы в комментариях приветствуются!:))

Виды свопов, свопы в трейдинге, особенности сделок, торговые стратегии на базе свопов

В экономике термином своп принято называть особую разновидность сделок. В трейдинге этот термин имеет дополнительное значение – так называется плата за перенос на следующий день открытого ордера.

Что такое своп на бирже

В экономике термин означает особый вид торговой операции. Говоря простыми словами, своп — это заключение контракта на покупку или продажу и одновременно обратного – через заранее назначенный период времени на тех же или иных условиях.

Первые свопы стали заключаться в банках, когда необходимо было обменяться денежными единицами. Постепенно операция приобрела популярность на биржах ценных бумаг и валютных рынках.

Своп в трейдинге

На рынке Форекс этим словом называется оплата за перенесение открытого ордера с валютной парой на следующий торговый день. В зависимости от текущего курса цифра своп может иметь положительное либо отрицательное значение.

Открытые позиции на покупку инструмента называют длинными (лонг), на продажу – короткими (шорт). Свопы на каждый вид сделки носят соответствующие названия.

Преимущества и недостатки

Главное достоинство своп-контракта – снижение издержек и хеджирование рисков. Такие сделки отличаются гибкими условиями и позволяют создать необходимую ликвидность. Проводить операции длительностью до 10 лет можно с большим количеством валютных пар.

В любой момент сделка покупки или продажи может быть отменена, либо заключается противоположный контракт. Если позволяет ликвидность инструмента, прекратить своп можно, открыв форвардный валютный контракт. Так трейдер может получить дополнительную прибыль или уменьшить потери в зависимости от текущей ставки.

Главное достоинство своп-контракта

Как узнать величину своп

Значение свопа по валютной паре указывается в терминале Metatrader4, установленном на компьютере. У всех брокеров оно разное. Это связано с комиссионными, которые уже включены в своп.

Чтобы узнать текущий показатель, нужно:

Эти показатели в «Метатрейдер 4» рассчитываются автоматически.

Кроме того, информацию по разным валютным парам можно найти на официальных сайтах брокеров.

Как образуется и вычисляется своп

Величина рассчитывается исходя из основной процентной ставки ЦБ. В зависимости от величины этого показателя валюта может считаться высокодоходной или низкодоходной.

Как начисляется своп

При переносе позиции в конце торгового дня фактически сделка закрывается по текущей рыночной цене. Утром она вновь открывается с учетом изменившейся котировки.

Определение свопа происходит с учетом объема сделки и текущего значения ставки ЦБ. Узнать актуальные показатели крупных центральных банков разных стран можно на официальных сайтах брокеров – эта информация открыта для общего доступа. Минимальный своп насчитывают по парам с самыми низкими ставками.

При положительном показателе трейдер получает начисление на свой депозит, пропорциональное объему сделки. При отрицательном ему приходится оплачивать перенос позиции из собственных средств.

Как узнать, какой своп вам начислен

Механизм начисления показателя включает только открытые ордера. Чтобы узнать величину комиссионных, трейдеру нужно зайти в свой терминал «Метатрейдер 4». В нижней части экрана есть раздел «Торговля». В нем находится колонка «своп», здесь стоит число со знаком «+» или «-». В экономике термином своп принято называть особую разновидность сделок. В трейдинге этот термин имеет дополнительное значение комиссии за перенос открытой сделки.

Своп на рынке Форекс

Правила расчета свопа

Определение свопа на сайтах посредников и в терминалах происходит автоматически. Чтобы рассчитать комиссию, нужно знать:

Для этого разработана формула. Ее общий вид:

Своп = величина сделки * (разница ставок валют в паре + брокерские комиссионные) * длительность контракта в днях * (-1). Полученное число делится на 365.

Пример. Для 1 лота валютной пары EUR/USD (100 тыс. долларов): ставка евро равняется 0%, доллара – 0,025 (2,5%). Брокерская комиссия составляет 1% (0,01). Лот покупается на 1 день.

При покупке евро своп будет равен

100 000 * (0 – 0,25 + 0,01) * (-1) / 365 = 4,11 доллара.

В любой валютной паре различают основную денежную единицу (стоящую на 1-м месте) и котируемую (находящуюся на 2-й позиции). Положительная разница получается, если величина ставки основной валюты больше котируемой.

При таких условиях формула для расчета свопа имеет вид:

Swap = сумма сделки *(разница между ставками 2 валют – размер брокерских комиссионных (в сотых долях числа) * текущая стоимость пары на валютном рынке / количество дней в году.

Если разница ставок выражена отрицательным числом

Если процентная ставка основной валюты меньше котируемой, разница будет выражена отрицательным числом. В этом случае применяют формулу:

Swap = размер сделки * (разница ставок + размер брокерских комиссионных в сотых долях числа) * текущая котировка пары / 365.

Какие существуют виды свопов

На финансовом рынке различают несколько видов свопов. Существует несколько классификаций по разным критериям. Чаще всего их разделяют по видам инструментов:

На российских фондовых биржах наиболее популярна последняя разновидность.

Валютные свопы

Это обмен валютными обязательствами по фиксированному или плавающему курсу. После заключения сделки стороны обмениваются валютными суммами по текущему курсу. Через время, указанное в договоре, они возвращают друг другу средства. Котировки при этом могут быть рыночными или оговоренными заранее (форвардными).

В зависимости от сроков, валютные свопы бывают трех видов:

Свопы на сделки с драгоценными металлами

Своп на драгметаллах предполагает одновременное совершение двух обратных сделок. Стандартный объем такой сделки составляет 32 тыс. унций (около 1 т металла).

Выделяют 3 вида контрактов:

С целью хеджирования от перепадов цен проводятся форвардные сделки на срок, превышающий второй рабочий день.

Акционные

Свопы на акциях – сделки по обмену ценными бумагами и процентными платежами. При заключении контракта учитываются котировки биржевых индексов. Акционные свопы позволяют увеличить инвестиции в фондовые рынки развивающихся стран.

Кредитно-дефолтные

Это понятие включает договор, при котором одна сторона (покупатель) платит второй некоторую премию. Другой участник (продавец) берет на себя риски по обязательствам третьей стороны.

Кредитно-дефолтные свопы позволяют хеджировать риск, если рынок начнет резко падать. В России эта разновидность сделок очень популярна из-за нестабильности экономики, инфляции. Покупатель-кредитор платит деньги (разово или регулярно), чтобы в случае обвала ему возместили убытки от несостоятельности заемщика. Такой вид сделок выгоднее обычной страховки.

Таблица: особенности разных видов свопов

| Вид свопа | Особенности |

| Процентный | Проводится обмен платежами по процентам в течение оговоренного срока. |

| Валютный | Стороны обмениваются разными видами валют. |

| Акционный | При обмене учитывается тип инструмента, процентная ставка и индекс на бирже. |

| Своп драгметаллами | Одновременно проводятся 2 противоположные сделки с металлами. Обмен проводится по времени, качеству сырья или его расположению. |

| Дефолтный | Страховка третьим участником в случае неисполнения обязательств одной из сторон. |

| Товарный | Контракт между 2 сторонами о покупке товара. Один участник обязуется приобретать по постоянной цене, записанной в договоре. Другой обязан совершать покупки по плавающим расценкам (например, по средней рыночной стоимости). |

Отличительные черты сделок своп

Все сделки имеют несколько общих черт. К ним относятся:

В трейдинге выделяют короткие, однодневные и форвардные свопы. В первом случае обе сделки выполняются в течение 1 рабочего дня, во втором покупка проводится сегодня, продажа – на следующий рабочий день. При форвардных сделках между ними может пройти от нескольких дней до нескольких лет.

Торговля длинными и короткими позициями

На рынке Форекс принято выделять свопы длинных и коротких позиций. В первом случае трейдер ожидает роста котировок и покупает базовую валюту. Открытой длинной позицией считается также ситуация, если в портфеле имеется актив, номинированный в этой валюте (облигации и пр.).

Длинные и короткие позиции

О короткой позиции говорят, когда ожидается падение курса, и валюта выставляется на продажу. Еще один вариант шорт – если у трейдера имеется кредитное обязательство в этих денежных единицах.

Открытые сделки подразумевают убытки, если курс валюты изменится в нежелательную сторону. Чтобы ограничить риски, российский ЦБ ограничивает размеры сделок по иностранным денежным единицам и драгоценным металлам.

Валютные свопы в трейдинге могут быть использованы в стратегиях краткосрочной и среднесрочной торговли. Чтобы оценить возможную прибыль, приходится анализировать состояние не отдельного предприятия (как при торговле акциями), а экономики страны в целом.

Финансовая арифметика сделок swap

Понятие swap legs (ноги свопа) подразумевает котировки инструментов двух противоположных сделок. Разница между этими курсами составляет стоимость контракта.

В процессе биржевых торгов возникают 2 цены на инструмент. Одну предлагает продавец, другую – покупатель. Разница между этими величинами называется спредом.

Как получать доход от свопа

Стратегии заработка на свопах получили название кэрри-трейдинга. Они подразумевают длительную торговлю. Своп на Форексе начисляется однократно, спред – каждый день. Если сохранять ордер открытым в течение нескольких дней, при благоприятном направлении рынка можно перекрыть издержки и получить прибыль. Однако если цена развернулась в нежелательном направлении, неизбежны потери.

Чтобы зарабатывать на свопе, опытные трейдеры советуют:

Важно также правильно определить тип сделки (лонг или шорт) и понять, как долго будет сохраняться «нужное» направление движения цены.

Хеджирование свопами

Хеджирование – это контракт по защите стоимости товара, страхующий от потенциальных убытков. Ее основная цель – фиксирование цены, котировки акции или курса валюты в будущем. В качестве рисков могут выступить:

Хедж-сделки не предполагают обогащения, а лишь защищают от потенциальных потерь. Условия таких контрактов заранее оговариваются сторонами. Трейдеры распределяют риски равномерно между собой. Правильное применение свопов сохраняет полученную прибыль и защищает от возможных потерь.

От чего зависит величина свопа на рынке Форекс

Размеры своп на Форекс у каждого брокера определяются индивидуально. При определении величины учитываются:

Когда начисляется своп и кто заинтересован в его размере

Комиссия за перенос на валютной бирже начисляется по всем открытым позициям ежедневно. В момент открытия сделки купленная валюта перемещается на виртуальный депозит, а проданная – оформляется в кредит. Поскольку сроки удержаний открытой позиции неизвестны заранее, все начисления происходят на следующий день. Если ставка депозита превышает кредитную, своп выражается положительным числом, на счет трейдера поступают дополнительные средства. В противоположном случае показатель приобретает отрицательное значение и списывается с депозита.

Для кого актуальны сделки со свопом

Трейдеры, совершающие финансовые операции внутри одного торгового дня, не заинтересованы в величине своп. Актуальность этот показатель приобретает только при сохранении открытого ордера в течение 2 и более рабочих дней.

Наиболее актуально определение свопа на бирже при краткосрочной торговле. При удержании позиции в течение 1-3 недель и движении цены в «нужную» сторону есть возможность получить дополнительный доход.

Стоит ли бояться свопов в трейдинге

Говоря простым языком, свопы на биржах не угрожают потерей счета при коротких или внутридневных сделках. Риск возникает в нескольких случаях:

В некоторых случаях защитить депозит помогут депозиты swap-free.

Сводные таблицы swap на Форекс

На сайтах, связанных с Форекс-трейдингом, можно встретить информационные таблицы с указанием свопов у разных брокеров. Эти данные полезно изучить перед открытием торгового счета. Сводные таблицы помогут найти посредника с наиболее выгодными условиями. Основой для расчета служат ставки рефинансирования Центральных банков разных государств. Разница зависит от собственных комиссий брокера.

Информация по свопам должна обновляться ежедневно. Однако на некоторых ресурсах возможны задержки или ошибки в данных. Поэтому заинтересовавшие сведения из таблицы желательно проверить в первоисточнике, то есть на официальном сайте брокера.

Счета без свопов

Многие брокеры Forex предоставляют клиентам бессвоповые счета. Это особая разновидность торговых депозитов, по которым не взимается комиссия за перенос позиции. Другое название таких счетов – «исламские», т.к. изначально они были созданы для жителей мусульманских стран. По религиозным убеждениям такие инвесторы не могут совершать сделки с выплатой процентов.

При работе на депозите swap-free трейдер платит только комиссию брокера. Ее размер фиксирован и не связан со ставками Центральных банков.

Плюсы бессвоповых счетов:

К минусам swap-free относятся более высокие комиссии брокеров. Кроме того, некоторые компании начисляют проценты на свободные средства, не задействованные в торговых операциях. К бессвоповым депозитам это правило не применяется. Так брокеры компенсируют свои расходы, связанные с разницей процентных ставок.

Почему со среды на четверг своп тройной

Комиссия за перенос начисляется ежедневно. В субботу и воскресенье финансовые рынки не работают. Однако активы по открытым сделкам сохраняются в депозитарии. На средства, взятые в кредит, проценты также начисляются ежедневно. Все расчеты по выходным дням обычно проводятся в среду ночью. Поэтому в четверг стандартный своп на бирже утраивается (за среду, субботу и воскресение).

Когда не берется процент

Проценты за перенос позиции на Форекс не удерживаются при торговле внутри дня или открытии специального бессвопового депозита.

Почему перенос позиций оплачивается на следующий день

Совершая сделку с валютной парой, трейдер не рассчитывает реально купить доллары или евро. Он просто совершает спекулятивную операцию с этой парой и заинтересован в движении цены в ту или иную сторону.

Приобретая, например, пару EUR/USD, трейдер фактически покупает евро и берет доллар в кредит, чтобы его продать. Если сделка удерживается более 1 дня, процентная ставка ЦБ на евро меняется в ту или иную сторону. В зависимости от направления цены трейдер получает дополнительные средства на счет или оплачивает снижение «из своего кармана».

Своп на пару рубль-доллар (USD/RUB)

При покупке на бирже долларов за российские рубли точные условия контракта можно найти на официальном сайте ЦБ РФ. Здесь каждый день публикуется таблица, включающая:

Своп на пару рубль-доллар

На странице Центробанка можно найти данные по контрактам начиная с 2002 года по настоящее время.

Аукционы свопов «тонкой настройки»

Летом 2015 г. были введены валютные свопы «тонкой настройки» — контракты, рассчитанные на 1-2 дня.

Решение о начале мероприятия ЦБ принимает, если необходимо срочно повысить ликвидность банковских активов. Своповый аукцион проводится только параллельно с распродажей одноименных РЕПО. Сроки сделок при этом должны быть одинаковыми.

Для каждого аукциона ЦБ определяет лимит по времени и объемам, а также минимальную ставку, ниже которой заключить сделку нельзя. Курсы иностранной валюты приравниваются к рыночным на эти дни. Торги проводятся на ММВБ.

Валютный своп непрерывного действия

Термин введен в 2002 году. Банкам это дает возможность каждый день повышать ликвидность за счет валютных пар «рубль/доллар». В 2005 году такие же свойства были закреплены за парой «рубль/евро».

Ставка по свопам постоянного действия для рубля равняется ключевой ставке ЦБ + 1 процентный пункт. Для валюты она равна рыночной стоимости LIBOR при условии выдачи кредита на срок 1 день.

Сделки постоянного действия проходят на Московской бирже. ЦБ РФ может принимать участие только безадресно – в этом случае второму участнику неизвестен контрагент.

Валютный swap как средство сохранения финансовой стабильности

Валютный своп используется ЦБ РФ как эффективный инструмент поддержки финансовых организаций. Кроме того, его используют для осуществления контроля за рыночным курсом и предотвращения резких перепадов цен.

Ежедневно Центробанк России устанавливает лимит на объемы валютных свопов по каждому инструменту.

Можно ли торговать без свопов

Не всегда торговля валютными парами связана со свопами. Избежать начисления комиссии можно несколькими способами:

При среднесрочной торговле размер свопа не оказывает существенного влияния на прибыль.

Экзотические свопы

Нестандартные комбинированные сделки EDS ( Equity Default Swaps) получили название экзотических. Это производные финансовые инструменты для перенесения риска от одного участника сделки к другому. Под риском подразумевается возможность наступления того или иного события.

Нестандартные комбинированные сделки EDS ( Equity Default Swaps) получили название экзотических

Покупатель платит продавцу небольшие комиссионные до наступления возможного события. Чаще всего это падение котировок ценных бумаг ниже условленного заранее уровня.

Торговые стратегии Форекс на базе свопов

Грамотные трейдеры строят на их основе свои торговые методы. Наиболее популярны стратегии:

Необходимо помнить, что из-за массового закрытия сделок в среду вечером падает ликвидность. На следующее утро цена актива может сильно измениться.

Своп-линия – что это такое

Договор между Центральными банками 2 разных государств об обмене денежными единицами с постоянными ставками называется своп-линией. Выпущенные денежные единицы обмениваются на иностранные, что приравнивается к эмиссии зарубежных средств. Таким способом страны расширяют лимиты кредитования. Применение своп-линии может быть ограничено объемами валюты или сроками обмена. В 2008 году такая стратегия помогла стабилизировать международный финансовый рынок во время кризиса.

Свопы на российском финансовом рынке

Самые часто заключаемые свопы на российском финансовом рынке – кредитно-дефолтные. Это связано с наилучшей управляемостью кредитными рисками. Популярность связана с нестабильностью курса рубля и высоким риском обесценивания.

Такой вид страхования применяется банками и инвестиционными фондами. По сравнению с классическими методами он существенно дешевле.

«Валютный своп» ЦБ РФ

Сделки Банка России типа «валютный своп» — это эффективный кредитный инструмент. ЦБ РФ приобретает иностранную валюту за рубли у других кредитных организаций (спот). Через некоторое время совершается обратная сделка продажи (форвард).

Центробанк имеет право объявлять аукционы валютных свопов «тонкой настройки». Он устанавливает условия заключения контрактов:

Базовый курс рассчитывается НКЦ РФ на день торгов. Процентные ставки определяет Совет Директоров ЦБ РФ.