что такое свободная маржа на бирже простыми словами

Market Review

Маржа на Форексе появилась в 1986 г. С этого момента торговля перестала быть прерогативой крупных спекулянтов и стала доступной для средних и мелких инвесторов. С ее появлением для покупки лота уже не обязательно иметь на своем счету полную сумму, достаточно несколько процентов от нее. Остальные средства брокер предоставляет в виде особого виртуального кредитного плеча.

Что это такое простыми словами?

Чтобы торговать на Форекс (да и любой другой бирже) большими объемами, нужен приличный начальный оборотный капитал.

У большинства трейдеров, особенно начинающих, его нет.

Чтобы дать возможность начать торговлю, брокер предоставляет им краткосрочный беспроцентный маржинальный кредит. Используя его, трейдер может делать покупки ордеров, объем которых намного превышает его собственный капитал. Сумма предоставленного кредита зависит от размера кредитного плеча.

Существует несколько видов маржи:

Обязательная маржа — минимальная сумма на счету, необходимая для открытия сделки.

Маржа счета — вся сумма депозита.

Доступная маржа — сумма на счету, которую можно использовать для открытия новых позиций.

Использованная маржа — сумма, уже использованная для покупки ордеров и заблокированная брокером на счету трейдера до их закрытия.

Кредитное плечо и как оно связано с маржей?

Кредитное плечо — соотношение депозита трейдера к величине отрабатываемого лота. Другими словами, это пропорция между торгуемым объемом и собственными средствами. При соотношении 1:100, трейдер может с депозитом в 10$ работать с лотом в 1000$, а со 100$ — с 10000$.

При понижении кредитного плеча до 1:50 для торговли такими объемами трейдеру нужно иметь на счете 20 и 200$ соответственно, а при повышении его до 200 — 5 и 50$. Недостающие средства предоставляет ему брокер в виде маржинального кредита.

После закрытия ордера брокер возвращает себе сумму кредита. Если сделка была прибыльной, то прибыль остается в собственности трейдера. Но и убытки при неудачной сделке тоже все достаются трейдеру. Например, совершен торговый объем в 10000$ с кредитным плечом 1:100.

Позиция закрыта с прибылью 100$. После закрытия брокер возвращает 9900$ кредита, а трейдер получит на свой счет оставшиеся 200$: 100$ собственных и 100$ прибыли. Но, если сделка закроется с минусом в 100$, то все убытки достанутся трейдеру. Брокер заберет свои 9900$, а трейдер останется не только без прибыли, но и без вложенных средств.

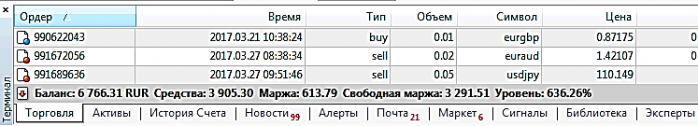

Отображение значений в терминале МТ4

В торговой платформе МТ4, во вкладке «терминал» есть 5 показателей, прямо связанных с маржей:

Баланс показывает всю сумму — и свободных средств, и участвующих в сделках. Если заключено 2 сделки по 1000$ каждая, и еще 1000$ осталось свободной, то во вкладке будет отображаться сумма в 3000$.

После закрытия каждой позиции показатель обновляется. Например, первая сделка закрылась с прибылью 50$. Обновленный баланс покажет сумму в 3050$. Если вторая позиция закроется с минусом в 30$, то баланс еще раз обновиться, показав 3020$.

Показатель Средства учитывает не только собственные средства, но и прибыль или убыток в уже открытых позициях. Этот показатель динамичный, он постоянно меняется, отображая ту сумму, которая была бы на балансе, если бы все открытые позиции были в данный момент закрыты. Во вкладке отображается сумма обязательного залога для покупки конкретного ордера.

Свободная маржа показывает сумму свободных средств, которые можно использовать для открытия новых ордеров. Показатель Уровень отображает в процентное соотношение между Показателями Средства и Маржа. Именно этот показатель становится «виновником» принудительного закрытия открытых позиций, если его процент достигнет минимального порога, выставленного брокером в правилах торговли.

Как рассчитать максимальный лот?

Для открытия стандартного лота в 100000 с кредитным плечом 1:100 нужен залог в 1000$. При плече 1:500 достаточно суммы в 200$, а на 1000$ можно открыть несколько позиций общим объемом в 5 стандартных лотов. При плече 1:50 для открытия 1 стандартного лота понадобится залог в 2000$.

Стоимость 1 лота у разных инструментов варьируется, поэтому трейдеру нужно привести выбранную базовую валюту к валюте своего депозита. Например, курс валют выбранной пары — 1,32735. В этом примере депозита в 1000$ при кредитном плече 1:100 не хватит, чтобы купить ордер в стандартный лот, поскольку для покупки на депозите должно быть не меньше 1327,35$ (1,327,35 х 100).

Чтобы избавить трейдера от необходимости самостоятельно проводить подобные расчеты, разработан специальный Калькулятор расчета стоимости пункта. Он не только моментально выполнит нужный расчет, но и покажет в поле «Сумма залога» маржу, необходимую для покупки ордера.

Практический пример по расчету

Разобраться в механизме расчета маржи поможет конкретный пример. Заключена сделка по GBPUSD объемом в 1 лот по курсу 1,32735. Размер кредитного плеча — 1:100. Расчет залога: 1,32735 (курс на момент заключения сделки) Х 1000 (с учетом кредитного плеча) = 1327,35$. Эта сумма, хотя и остается собственностью трейдера, замораживается брокером на счету, и до завершения сделок не может быть использована для совершения новых сделок.

При депозите 10000$ свободная маржа изначально будет около 8670$. Ее достаточно для совершения новых покупок суммарным объемом 6,5 лотов. Эта величина динамичная, постоянно изменяющаяся в зависимости от того, что показывают открытые позиции; прибыль или убыток.

При 5-значной котировке каждый пипс ее изменения соответствует 1$. Если используется 4-хзначная котировка, то изменение ее на 1 пункт соответствует 10$. При плече 1:500 величина маржи уменьшится в 5 раз: 1,32735 х 200 = 265,47$. При соотношении 1:200 сумма залога будет: 1,327,35 х 500 = 673,665$.

При использовании калькулятора расчета величина залога может чуть отличаться из-за особенностей округления в нем значений. В данном случае при плече 1:100 калькулятор покажет сумму маржи 1316$. Расхождение небольшое, и существенного влияния на состояние депозита не оказывает.

Торговые пары

Каких-то особых предпочтений маржинальная торговля не имеет. Для новичков лучшим вариантом будут основные валютные пары, по которым много информации. Это:

Выбирая валютную пару, нужно учитывать, что с увеличением ее волатильности увеличивается и риск убыточной сделки. Среди перечисленных наиболее волатильна пара GBP/USD.

Но список «удобных» для торговли валютных пар не ограничивается перечисленными. Новичку лучше начинать с пары: USD/валюта собственной страны (при условии ее достаточной волатильности). Отследить важные экономические события на родине и оценить степень их влияния на «родную» валюту новичку проще, чем анализировать поведение чужой валюты.

Расчет для USD/CHF

Валютная пара USDCHF входит в перечень основных и пользуется стабильной популярностью у трейдеров. Особенность торговли по CHF в том, что с 15 января 2015 года франк официально не привязан к курсу евро.

По некоторым исследованиям, средняя волатильность этой пары составляет около 70 пунктов в день. Причем в течение торговой недели она нарастает от понедельника к пятнице, которая традиционно считается самой волатильной для USDCHF.

В приведенном примере базовой валютой выступает американский доллар, поэтому для расчета важна только величина кредитного рычага. Если соотношение 1:100, понадобится маржа 1000$. При увеличении его до 1:200 нужно 500$, а при увеличении до 1:500 — 200$.

Расчет для EUR/USD

Если валюта депозита и базовая —разные, то сначала нужно устранить это несоответствие, а потом приступать к расчету. Например, при торговле EURUSD, базовой валютой будет Евро. Для долларового депозита нужно пересчитать его в долларах.

Делают это, используя текущие котировки евро и доллара. Например, котировки этой пары 1,1313. Формула расчета проста: текущую котировку евро умножают на торговый объем и делят на величину кредитного рычага. В приведенном примере при кредитном плече 1:100 для покупки 1 лота понадобится залог: 1,1313х100000:100 = 1131,30$.

По этой же схеме рассчитывают суму маржи, если в выбранной паре нет американского доллара. Сначала базовую валюту переводят в доллары по текущему курсу, а затем уже выполняют расчет маржи.

Советы по торговле

С помощью маржинальной торговли можно как быстро нарастить депозит, так и быстро потерять его. При спокойном рынке больше шансов получить прибыль, а с возрастанием волатильности увеличивается риск убыточной торговли. При высокой волатильности предпочтительнее пользоваться минимальным кредитным плечом, а еще лучше — отказаться от маржинальной торговли.

Новичкам в трейдинге не стоит сразу начинать торговать на реальные деньги, используя маржу. Большинство брокеров предоставляет своим клиентам возможность протестировать свои навыки на демо-счете, где можно без риска попробовать торговлю с разным размером кредитного плеча и выбрать наиболее подходящий вариант.

Для маржинальной торговли актуально правило «Не жадничай». Желание получать прибыль побыстрее и побольше присуще любому трейдеру, но при использовании кредитного плюса его нужно держать в узде. Видя, что цена движется против вас, лучше закрыть убыточную позицию, а не тянуть время в надежде на скорый разворот. Иначе можно дождаться принудительного закрытия и потерять вместо части весь депозит. Можно также использовать маржин колл (автоматическое закрытие сделки).

Маржинальная торговля дает возможность получать больше прибыли с небольшого депозита. И в этом причина ее популярности. Но она может при сравнительно небольшой просадке привести к потере всей суммы на депозите. Начиная маржинальную торговлю, об этом всегда нужно помнить, и сверх меры не рисковать.

Что такое маржинальная торговля: плюсы, минусы, риски

Что такое маржа и какой она бывает?

Когда инвестор хочет потратить на сделку больше денег, чем у него есть, он может взять деньги в долг у брокера. Тогда залогом будут собственные средства на брокерском счете — они заблокированы как некий страховой депозит. Эта сумма называется маржой. Маржа пересчитывается каждый раз, когда трейдер открывает позицию.

Рассчитывают два вида маржи: начальная и минимальная.

Начальная маржа — начальное обеспечение для совершения новой сделки. Она рассчитывается путем умножения стоимости актива на ставку риска.

Ставка риска — это вероятность изменения цены актива на бирже. Как правило, чем выше волатильность инструмента, тем выше ставка риска. Обычно брокеры публикуют ставки риска по активам на официальных сайтах. Обратите внимание, что ставки риска по сделкам в шорт всегда выше, чем в лонг.

Минимальная маржа — минимальное обеспечение для поддержания позиции, которую вы уже открыли. Обычно минимальная маржа одного ликвидного актива равна половине начальной маржи.

Чтобы рассчитать начальную и минимальную маржу в целом по портфелю, нужно сложить начальную и минимальную маржу по каждому ликвидному активу. Если стоимость ликвидного портфеля опустится ниже начальной маржи, вы сможете выкупить часть активов в непокрытой позиции, но не сможете заключать новые сделки.

Важно! При расчете начальной и минимальной маржи всего портфеля рубли на брокерском счете НЕ учитываются

Ликвидный портфель — это совокупная стоимость валюты и ликвидных ценных бумаг на вашем брокерском счете. Акции иностранных компаний, валюта и еврооблигации учитываются в рублях по текущему биржевому курсу.

Но если стоимость ликвидного портфеля опустится ниже минимальной маржи, то тогда брокер будет вправе принудительно закрыть часть ваших позиций, чтобы стоимость ликвидного портфеля не упала до нуля и не ушла в минус. Брокер вправе сам выбирать позиции, которые считает нужным закрыть.

Перед тем как закрыть ваши сделки, брокер отправит уведомление о необходимости пополнить счет на нужную сумму. Такое сообщение называют маржин-коллом.

Что такое торговля в лонг?

Длинная позиция (long position) — сделка в расчете на рост котировок. Cмысл длинной позиции в том, чтобы купить акции, пока они стоят дешево, и продать их, когда они подорожают. Трейдеры могут участвовать в сделках в лонг не только на свои средства, но и на заемные — то есть предоставленные брокером.

3. Как устроена маржинальная торговля в лонг?

Далее брокер рассчитает начальную и минимальную маржу.

После этого брокер пересчитает стоимость нашего ликвидного портфеля, его начальную и минимальную маржу. Это происходит каждый раз, когда меняется состав ликвидного портфеля или цена активов, которые в него входят.

Как уже писали выше, если стоимость ликвидного портфеля выше начальной маржи, то мы сможем заключать новые сделки. Если ниже начальной, но выше минимальной маржи, то мы сможем выкупить часть активов, но не заключать новые сделки. Если же стоимость ликвидного портфеля опустится ниже минимальной маржи, то брокер будет вправе принудительно закрыть часть наших активов.

А как устроена торговля в шорт?

Все расчеты относительно минимальной и начальной маржи, а также ликвидного портфеля аналогичны торговле в лонг, но в ставке риска берется значение « шорт ».

За каждый день использования активов брокера мы платим определенную сумму, с условиями маржинальной торговли необходимо ознакомится у брокера. Впрочем, это касается и торговли в лонг, поэтому маржинальную торговлю лучше использовать для краткосрочных сделок.

Торговля в шорт гораздо более рискованна, нежели в лонг. В случае игры на понижение математическое ожидание играет против нас: акции максимально могут упасть до 0, то есть минус 100%. А расти могут неограниченно, и 100%, и 200%, и даже 500%. При торговле в шорт инвестор ставит себя в заведомо опасную позицию, поэтому здесь еще более важно заранее оценивать свои риски, определить максимально возможные убытки по сделке и выставить стоп-лосс.

4. Плюсы и минусы маржинальной торговли

Плюсы:

Минусы:

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Распоряжение брокеру о покупке или продаже бумаги при достижении определенных показателей. Способ торговли на бирже, когда инвестор заимствует у брокера акции, которыми сам не владеет, чтобы продать их по текущей рыночной цене с тем, чтобы купить эти же акции по более низкой цене и извлечь выгоду. В этом случае инвестор ограничен сроками расчетов, а открытие короткой позиции сопряжено с высоким риском. При маржинальной торговле на рынке инвестор фактически берет кредит под залог на осуществление сделки. В качестве залога выступает небольшая часть собственных средств инвестора — так называемая маржа. Подробнее

Что такое маржа на Форекс и как ее правильно рассчитать

С понятием маржа на Форекс сталкивается каждый трейдер, но мало кто понимает в полной мере, что это такое.

В этой статье мы подробно разберем, что такое маржа простыми словами и выясним, почему она так важна для успешной торговли.

Что такое маржа на форекс

Маржа встречается не только в трейдинге. Изначально это бухгалтерское понятие, означающее разницу между себестоимостью товара и его конечной ценой.

Но на Форекс это слово имеет несколько другое значение и если коротко, то его можно перевести как «залог».

Торговля на Форекс ведется лотами. Стоимость одного лота – сто тысяч долларов.

Огромная сумма для большинства трейдеров, поэтому брокерские компании, для привлечения клиентов используют кредитное плечо.

Это своеобразный кредит, дающий трейдеру возможность торговать на Форекс не имея многотысячного депозита, а для обеспечения ликвидности сделок используется залог. Та самая маржа.

Каждый раз, открывая сделку, на депозите замораживается некая сумма, которая является залогом, пока сделка открыта.

Зачем нужна маржа

Следует понимать, что как бы трепетно брокер не относился к своим клиентам, он в первую очередь коммерческая организация и не занимается благотворительностью.

Маржа – это еще один способ брокера обезопасить себя от потерь.

Брокер дает трейдеру кредит в виде плеча, но проиграть этот кредит невозможно, так как в качестве страховки выступает маржа.

В принципе, такое сотрудничество выгодно обеим сторонам: брокер привлекает клиентов, а трейдер получает возможность торговать, не вкладывая и не рискуя огромными суммами.

Нюансы в трейдинге, которые нужно знать о марже на форекс

Ни о какой благотворительности речи не идет, и в случае если торговля окажется неудачной, брокер не потеряет ничего, а трейдер потеряет сумму залога.

Существует еще несколько факторов, которые нужно запомнить:

Проблема в том, что многие начинающие трейдеры не до конца понимают значение маржи и увеличивают размер лота не задумываясь о последствиях.

Почему нельзя открывать сделку на весь размер депозита

Ошибка многих начинающих трейдеров заключается в незнании как рассчитать маржу на Форекс.

Как правило, это приводит к открытию слишком больших контрактов.

Если прогноз оправдается, депозит начнет стремительно увеличиваться, но при обратном раскладе он также быстро испарится.

Рассмотрим ситуацию с максимальным входом в рынок, то есть при использовании всех депозитных средств.

Вводные следующие: 1000 долларов на счете и плечо 1:100. Переводя заемные средства в реальные цифры, получаем 100 тысяч долларов. Как известно, один лот на Форекс стоит 100 тысяч.

Открываем сделку размером в один лот, и для ее обеспечения брокер блокирует маржу, которая как раз и составляет 1000 наших реальных средств.

То есть весь депозит заблокирован!

Теперь, колебание цены на один пункт в обратном прогнозу направлении приводит к тому, что на счете не хватает средств для обеспечения залога, и брокер автоматически закрывается сделку, так как напомним, терять свои деньги он не будет ни при каких обстоятельствах.

Конечно, если цена двинется в правильном направлении, это быстро разгонит депозит, но риски от такой торговли непомерно высокие и вероятность срабатывания неблагоприятного сценария куда больше.

Как рассчитать маржу

Перед тем, как посчитать маржу, необходимо усвоить, что все расчеты производятся в базовой валюте.

Каждый валютный актив состоит из двух позиций, например, пара EUR/USD. Здесь базовая валюта евро, соответственно один лот стоит 100 тысяч евро.

В паре AUD/USD базовая валюта австралийский доллар и так далее.

Кроме того, необходимо учитывать то, в какой валюте открыт депозит. Чаще всего это американские доллары, но если ваш счет открыт в евро, придется дополнительно учитывать соотношение цены евро к базовой валюте выбранного актива.

Формула расчета свободной маржи на Форекс

Открывая сделку в торговом терминале, система автоматически производит расчеты и выводит все данные на экран, но рассчитывать маржу необходимо до входа в рынок.

Здесь используется простая формула: размер лота, которым планируется вход, умножается на 100 тысяч, потом на стоимость базовой валюты актива по отношению к валюте депозита, и делится на размер кредитного плеча.

Ниже разберем на конкретный пример.

Необходимые данные для расчета маржи

Формула лишь на первый взгляд выглядит сложной. На конкретном примере все куда проще. Для начала определимся с вводными:

Теперь переходим непосредственно к цифрам.

Пример расчета маржи

Подставляя необходимые значения, получаем уравнение:

0,01(Лот)*100000(Размер контракта)*1,1370(котировка)/100(плечо) = 11,37(маржа)

То есть, открывая сделку согласно всем перечисленным выше условиям, на депозите будет заблокирована маржа в 11,37 доллара.

Уровень маржи

Еще один важный показатель – уровень маржи.

В торговом терминале он обозначается в процентах и отображает соотношение депозита к марже.

При открытой сделке этот показатель всегда плавает, так как расчеты производятся исходя из текущей цены актива.

Уровень маржи получают путем деления средств на маржу.

Используя приведенные выше вводные данные, получается: 1000/11,37*100=8795%

Как и в прошлых примерах, расчеты относительные, так как колебание цены при открытой сделке изменяет количество средств и уровень маржи, но изначальные данные при входе в рынок будут именно такими.

Калькулятор маржи

Как использовать маржу трейдеру

Теперь, разобравшись, что такое уровень маржи на форекс, необходимо поговорить о том, как это использовать в торговле.

Уровень маржи определяет степень риска. Чем ниже процент, полученный при расчетах, тем выше риск от открытых позиций.

В приведенном выше примере мы получили 8795%. Так как по условиям у нас открыта всего одна позиция, можем сказать, что размер нашего депозита более чем в 87 раз превышает залог.

Согласно правилам мани менеджмента, суммарный процент от всех открытых сделок не должен превышать пять процентов, то есть уровень маржи не должен опускаться ниже отметки 500%

Расчет максимального лота

Также маржа используется как средство расчета максимального лота.

Используя приведенные выше условия и устанавливая максимальный размер риска на уровне 5%, получаем следующую формулу:

процент от депозита в денежном выражении, умножаем на кредитное плечо. Это числитель формулы. Далее, курс базовой валюты умножаем на 100 тысяч. Это знаменатель. И теперь делим числитель на знаменатель.

В цифрах это выглядит следующим образом:

(50$*100)/(1,1370*100000)=0,04

То есть, максимальный лот, которым мы можем войти в рынок с соблюдением правил мани менеджмента – это 0,04.

Маржа составит 45,5 долларов, а ее уровень установится на отметке приблизительно 2197%.

Соответственно, увеличивая размер лота, мы автоматически повышаем торговые риски.

Отображение значений маржи в терминале МТ4

В терминале Метатрейдер все данные о марже отображаются на вкладке «торговля». Не имея открытых позиций, данные будут отображаться в трех категориях:

Цифровые значения везде будут одинаковые, так как в данный момент мы не используем залог, то есть маржу.

Как только осуществляется вход в рынок, добавляется еще две категории: маржа и уровень.

МТ4 самостоятельно рассчитывает все показатели, что очень удобно, особенно при наличии сразу нескольких открытых позиций.

Как взаимосвязаны кредитное плечо и маржа

Так как маржа – это, по сути, залог за использование кредитных средств брокера, на ее размер влияют два фактора:

Кредитное плечо увеличивает размер средств на депозите.

Например, трейдер открывает счет на 1 000 долларов, и соглашается на плечо 1:100. Брокер позволит ему открывать сделки до (1000*100) 100 тысяч.

Но открывая ордер мини лотом, который стоит 10 тысяч изначально, компания зарезервирует на депозите 100 долларов.

Соответственно чем выше плечо, тем ниже уровень маржи.

С размером лота связь обратная.

Например, на депозите та же 1000, а плечо 1:100. Открываем сделку микро лотом (0,01), и получаем маржу 10 долларов. Мини лот (0.1) потребует обеспечения 100 долларов, и следовательно целый 1 лот затребует депозит в полном размере 1000$.

Также необходимо понимать, что все приведенные расчеты условны и приведены для удобного ознакомления, так как помимо этих факторов, на свободную маржу влияют свопы, спреды и комиссии брокера.

Удобнее всего производить расчет маржи Форекс при помощи специального калькулятора, который есть практически у всех брокеров.

Что такое свободная маржа на Форекс в Metatrader 4 и 5

Итак, свободная маржа на форекс, что это? Говоря простым языком, это средства, доступные для открытия последующих сделок.

Не имея открытых позиций, этот показатель будет равен сумме депозита, но после входа в рынок из нее вычитается размер маржи.

По сути, показатель свободной маржи отображает сумму, на которую трейдер может торговать в данный момент.

Значение не статичное, и в зависимости от состояния сделок меняется в ту или иную сторону.

Так, если цена идет в правильном направлении, то есть в том, в котором заключалась сделка, показатель свободной маржи растет, и наоборот.

Что такое обычная и свободная маржа?

Свободная маржа – это эквити счета(свободные средства) минус маржинальный залог.

К примеру, после открытия позиции у нас появляется маржа 100 долларов, а средства на депозите 1000. 1000-100=900 долларов. Это и есть свободная маржа, то есть деньги, доступные для торговли.

Но не стоит пускаться во все тяжкие и открывать сделки на все деньги. Свободная маржа используется не только для торговли, но и для страховки от неудачных сделок.

Что такое Margin Call?

Как я уже говорил выше, брокер не намерен терять свои деньги от неудачной торговли трейдера.

Он предоставляет залог в виде маржи, но постоянно его контролирует, используя для этого специальные инструменты.

Один из таких инструментов называется Margin Call.

До появления интернета, сделки заключались через телефон. Трейдер звонил своему брокеру и отдавал торговый приказ, а тот, в свою очередь, отчитывался о состоянии дел на рынке.

В тех случаях, когда счет трейдера находится в просадке, но сделка не закрывается, рано или поздно наступает момент, когда свободные средства, необходимые для поддержания позиции, приближаются к концу.

В этот момент брокер должен известить клиента (Margin Call — Позвонить по марже) о невозможности дальнейшей торговли и необходимости принимать решение. Их может быть два:

В интернет трейдинге также существует маржин колл — с английского маржинальный звонок.

Как только средства заканчиваются, информационная строка во вкладке «торговля» окрашивается красным цветом.

Как правило, это происходит при достижении уровня маржи порога 20% — 100%, этот показатель разный у разных брокеров, а так же зависит от типа счета.

Обязательно посмотрите описание вашего торгового счета на сайте брокера!

Что такое Stop Out?

Еще один инструмент защиты брокера – ордер Stop Out.

Это крайняя мера, наступающая вслед за маржин коллом.

Если уровень маржи упал ниже безопасного значения, и средства на депозите не пополняются, а сделки остаются открытыми, брокер начинает их автоматическое закрытие.

Если позиций несколько, первой закрывается та, которая имеет наибольшую просадку.

Если после ее обнуления уровень маржи вырос до нормальных значений, торговля продолжается. В противном случае закрывается следующий контракт.

Данный инструмент не позволяет трейдеру уйти в минус. Теряются только те средства, что были изначально на счете, и никаких долговых обязательств не появляется.

Зачем вообще торговать на Forex, используя маржу?

Итак, мы разобрались, что такое маржа в торговле на Форекс и пришло время поговорить о целесообразности ее использования.

Стоит отметить, что никто не принуждает трейдера к использованию маржи. Вы вполне можете торговать без кредитного плеча, и никаких залоговых требований не будет.

Но тут необходимо вспомнить несколько интересных цифр:

Если мы допускаем максимальный риск даже 10%, а сделки открываем самым маленьким лотом, размер депозита однозначно должен превышать 100 тысяч долларов.

Сумма огромная для большинства трейдеров, и если бы не существовало маржинальной торговли, трейдинг так и оставался бы прерогативой узкого круга людей, как было еще не так давно.

Маржинальная торговля. Как извлечь пользу по максимуму?

Находясь на рынке, все его участники преследуют одну цель – извлечение прибыли.

Маржинальная торговля явление уникальное, так как дает преимущества как брокеру, так и трейдеру.

Зная, что такое маржа на Форекс и как ее рассчитывать, трейдер получает возможность торговать на рынке, не вкладывая огромные суммы.

Что же касается вопроса, как извлечь максимальную пользу из маржинальной торговли, то в этом и есть суть работы трейдера. Найти или разработать ту торговую стратегию которая будет приносить прибыль.

Помните Вы торгуете на валютном рынке и извлекаете выгоду на спекуляциях, а маржинальные условия просто дают вам возможность этим заниматься, не вкладывая в трейдинг огромных, по меркам большинства трейдеров, денежных сумм.