что такое стакан ордеров

Биржевой стакан: как читать стакан котировок на бирже, анализ рынка

Что такое биржевой стакан цен и как читать стакан котировок? Этот вопрос считается весьма популярным среди трейдеров-новичков. Биржевой стакан — это таблица с информацией об актуальных заявках на покупку или продажу финансового инструмента. Индикатор стакан отражает настроения продавцов и покупателей и используется как в трейдинге, так и в инвестициях. Биржевой стакан называют участники торгового процесса по-разному — стакан приказов, стакан заявок, торговый стакан, глубина рынка или level 2 на американский манер. В данной статье мы рассмотрим все особенности использования и прочтения стакана котировок.

В сети предостаточно индикаторов, которые предлагают предсказать будущее, как будет двигаться стоимость и чего ожидать в ближайшее время. Соответственно это интересует любого трейдера. Почему то информации о биржевом стакане меньше, и она не насколько популяризирована. В этом есть логика, поскольку биржевой стакан присущий традиционным рынкам, а технический анализ популяризируется Форекс-компаниями, а на Форекс нет стакана, потому что биржевой стакан — это таблица, которая указывает список лимитных заявок в текущий момент. Форекс — это внебиржевой рынок, и там информации обо всех заявках быть не может. Если же она и присутствует, это не отображение реальных дел на мировом внебиржевом рынке.

В этом и кроется опасность трейдинга на Форекс. Ведь нет объективной информации о том какие заявки присутствует на рынке, какие цены.

Вступление

Любой финансовый рынок — это аукцион, на котором есть покупатель и продавец. Представим что вы продавец, и вам нужно продать товар в определенном количестве, по конкретной цене, которая по вашему мнению справедлива. Есть покупатель, нацеленные купить товар дешевле, будет искать варианты купить дешевле, есть такого варианта не будет, тогда купит по вашей цене. Таким же образом происходит ценообразование на финансовых рынках. Чтобы на финансовом рынке совершить сделку, необходимо брокеру оставить заявку/приказ/ордер и он совершить ее.

Заявки бывают трех типов:

Что представляет собой биржевой стакан

Стакан в биржевой торговле отображает только лимитные заявки с установленной ценой, но исполнение которых не гарантировано. Где смотреть биржевой стакан? Стакан можно увидеть в терминале КВИК, или в приложении брокера.

Биржевой стакан цен — это список всех самых актуальных цен, которые расположены по убыванию, от самой высокой к самой низкой.

Стакан разделен на две части:

Рыночная цена, которая показывается когда вы смотрите на карту эмитента, это самая низкая цена продажи.

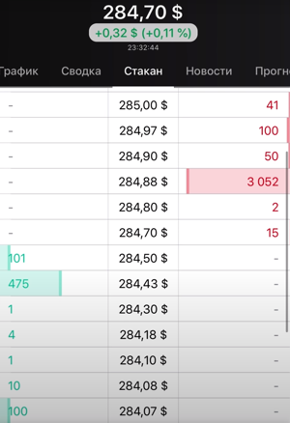

Биржевой стакан заявок СПБ по акции Apple

Видим, красный блок, это цены продавцов, зеленый — цены покупателей. Возле стоимости расположена информация относительно количества лотов, которые можно купить/продать. Давайте предположим что вы намерены купить 100 лотов компании, цена 284 доллара 70 центов, на данный момент это рыночная цена. Но, вы видите что по такой цене доступно 15 лотов, получается что дальнейшее количество лотов вы купите по более высокой цене. И наоборот, если вы желаете продать 100 лотов компании, цена покупки 284,50 долларов, и на данный момент представлен 101 лот.

Важный момент — разница между самой низкой и высокой ценой продажи, называется спред. В данном примере спред составляет 20 пунктов. Apple не самая активно торгуемая бумага.

Идем дальше, вернемся к примеру, что нам не хватило лотов для покупки по выставленной цене 284,70 центов по рыночной цене. Если вы желаете купить по данной цене весь объем или купить по низкой стоимости, тогда нужно выставлять лимитную заявку. Заявка попадает в стакан и там располагается, нужно подождать человек, который будет готов продать по выставленной цене и объему.

В чем главная функция биржевого стакана? Предоставление информации о ликвидности, это возможность максимально быстро продать актив по цене максимально близкой к рыночной. Чтобы оценить ликвидность актива, инструмента, мы смотрим на количество заявок и их плотность. Плотность заявки означает на каждом ли шаге цены выставлено хоть какое-то количество заявок. Шаг цены — это минимальное ее изменение. В рассматриваемом примере — если бы у нас был рынок ликвидный, заявки стояли на уровне 284,70/284,71 /284,72 и т.д. Разрыв в данном случае большой, это указывает что не на каждом шаге стоимости выставлены заявки, маленькая плотность и видно, что заявок не много. Это характеристика что рынок не самый ликвидный.

Далее, если вас волнует цена покупки. Далеко не каждого долгосрочного инвестора какие-то центы, рубли волнуют, но если большой объем, не хотелось бы с ценой прогадать. Если актив с высокой ликвидностью, мы видим что у него стакан полный, на каждом шаге цены выставлены заявки, объем большой, то в принципе можно не переживать и покупать по рыночной цене. Там плавные изменения цен, узкие спреды, и вероятней всего пользователь ничего не потеряет. Если покупка осуществляется низколиквидных инструментов, стакан пустой или полупустой, это касается ETF, здесь лучше покупать через стакан. Когда спред большой, сразу при покупке по рынку вы теряете, при этом не факт что по рыночной цене бумага будет у вас, есть вероятность проскальзования, цена подскочит. Если биржевой стакан не использовать, вы не будете знать где стоит цена на продажу, таким образом можно завершить сделку по не выгодной стоимости.

Если вы не торопитесь, ликвидность низкая, есть время, то здесь лучше выставлять лимитные заявки.

Применение стакана в трейдинге

Стакан часто используется трейдерами, которые нацелены угадать движение стоимости. Помним, что с трейдингом нужно быть осторожными, но рассмотрим в качестве практики применение такого инструмента.

Например, трейдер видит, что на графике есть уровень, который напоминает поддержку, от конкретного уровня отскакивала наверх, ее выкупали. Участник рынка намерен ее проверить, что будет в следующий раз когда она опуститься пробьет или отскочит. Для этого обращается к стакану, что по заявкам в районе данного уровня. Если стоит крупная заявка на покупку, то скорей всего выкупят снова, если у уровня сконцентрированы в большом объеме заявки на продажу, победят медведи и цена пробьет уровень. Есть и другие факторы, которые нужно брать во внимание.

Еще один пример. На рынке краткосрочный, нисходящий тренд, все падает, потом резко цена развернулась и начала двигаться на повышение. Трейдер пытается понять — это разворот тренда или обычная коррекция. Смотрим в стакан, если там на рынке много заявок на продажу, скорей всего — это указывает на завершение растущего тренда и будет снижение.

Биржевой стакан требует внимания от трейдеров, поскольку способен предоставить дополнительную информацию для более точной, эффективной торговли.

Что такое биржевой стакан и как с ним работать

Сегодня существует много инструментов и методик, которые помогают как инвесторам-новичкам, так и продвинутым трейдерам анализировать рынок и котировки. Немаловажным фактором является соотношение спроса и предложения, оно влияет на ценность биржевых активов. Это соотношение регулирует такое понятие, как биржевой стакан.

Что такое биржевой стакан?

Биржевой стакан представляет собой сводную таблицу, в которой указывается спрос и предложение на ценную бумагу в актуальное время. Таким образом, данный финансовый инструмент показывает ликвидность конкретного финансового инструмента на данный момент.

Каждый брокер формирует свою таблицу индивидуально, однако по функционалу они идентичны.

Пользуясь данным инструментом, инвесторы анализируют актив на предмет спроса и предложения, изучают его инвестиционную привлекательность и строят прогнозы на предполагаемые изменения в стоимости ценной бумаги на рынке.

Поведение актива напрямую зависит от его продаж и покупок. Биржевой стакан отражает именно это соотношение. Им пользуются все трейдеры, особенно те, кто занимается скальпингом (то есть спекулятивными операциями на рынках, особенностью которых является закрытие сделки при достижении небольшой прибыли в несколько пунктов). Такие инвесторы должны очень быстро реагировать на изменения рынка и принимать скорые решения о продаже или покупке того или иного актива. С помощью биржевого стакана они в режиме реального времени отслеживают операции по ценной бумаге и выстраивают свою инвестиционную стратегию.

ВАЖНО! Биржевой стакан имеет несколько названий: таблица цен, котировок, ордеров. Также встречается понятие «глубина рынка» и «книга заказов».

Глубина стакана

Биржевой стакан характеризуется таким понятием, как его глубина.

У большинства брокеров она автоматически определяется как 20×20. Это означает, что в таблице приводятся по 20 цен на продажи и покупки (по 20 строк наверх и вниз). Причем берутся лучшие цены актива.

Если инвестору требуется большая глубина, чем 20×20, что он может запросить ее у своего брокера.

ВНИМАНИЕ! Глубина более 20×20 чаще всего требуется при работе с фьючерсами.

Пассивные и агрессивные заявки

В зависимости от предназначения разделяют два вида заявок в биржевом стакане:

ВНИМАНИЕ! На рынке может существовать как слаженная работа пассивных и агрессивных заявок, так и их противодействие. В первом случае пассивные сделки будут охранять агрессивные, которые пробили определенный диапазон цены. Во втором – пассивные будут служить барьером для агрессивной сделки и не давать ей достичь необходимой цены.

Как читать биржевой стакан?

Существуют ключевые моменты, на которые должен ориентироваться инвестор при чтении биржевого стакана.

Что показывает биржевой стакан?

Так как «книга заказов» представляет собой таблицу, а не график котировок, то многие начинающие инвесторы ошибочно думают, что нет смысла изучать «книгу заказов».

На самом же деле биржевой стакан показывает, сколько сделано заявок на продажу или покупку актива и его реальную цену. Все эти данные влияют на будущее ценообразование и поведение рынка.

Таким образом, инструмент для торговли отражает информацию, полезную для составления стратегии действий с ценными бумагами.

Эффективность биржевого стакана

На современном маркете активов существует множество инструментов и готовых стратегий, которыми пользуются инвесторы. Сейчас биржевые стаканы считаются довольно устаревшей моделью анализа рынка и поэтому все меньше трейдеров ими пользуются. Это основывается на некоторых недостатках этого инструмента:

Таким образом, пользоваться биржевым стаканом эффективно лишь вкупе с другими инструментами для торговли. С помощью такого комплексного подхода можно видеть реальную картину рынка без недочетов и спекуляций.

Биржевой стакан – это универсальный инструмент для торговли на бирже. Он дает информацию об активе, которой могут пользоваться трейдеры для преумножения своих денег. «Книга ордеров» не подходит для долгосрочных вкладов, лучше использовать ее в скальпинге. Рекомендуется совмещать анализ биржевого стакана с другими инструментами для торговли.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Cтакан заявок — что это такое, торговля по стакану, как работает на бирже

Успешные инвесторы при анализе рынка всегда используют разные инструменты. И один из важнейших факторов, которые надо учитывать во время биржевой торговли – это соотношение спроса (demand) и предложения (supply). В этом трейдерам помогает такой инструмент, как стакан заявок, или Market Depth.

Амега-Бот — новейший инструмент для автоматической торговли на бирже Binance.

Напомню! Бот работает полностью в автоматическом режиме!

Стакан в трейдинге: что это такое?

Что означает стакан заявок на бирже? Это сводная таблица, содержащая сведения о том, сколько заявок от покупателей и продавцов подано в настоящее время. Другими словами, эта таблица отражает спрос (demand) и предложение (supply) на конкретную ценную бумагу. Равнозначные названия стакана – таблица ордеров, книга заказов, котировочная таблица.

Все брокеры формируют стакан заявок по-разному, но у каждого из них аналогичная функциональность.

Преимущества стакана – это:

Однако у биржевого стакана есть и недостатки, которые снижают его эффективность как инструмента:

Для чего нужен биржевый стакан?

Инвесторы активно используют стакан заявок для следующих целей:

Где обычно применяют стакан?

Market Depth применяют в трейдинге. Он требует пристального внимания от инвесторов, потому что способен помочь предугадать изменение цены актива и разработать успешную инвестиционную стратегию.

Что показывает стакан цен?

В биржевом стакане отображаются все заявки, поданные на приобретение или продажу конкретного актива, а также показывает его реальную стоимость.

Трейдеры-новички порой пренебрегают этой сводной таблицей, и делают это напрасно. Поскольку именно она позволяет сформировать представление о будущем поведении цены. А отталкиваясь от этого, разрабатывается максимально эффективная стаканная стратегия.

Как читать стакан цен на бирже

Таблица состоит из трех столбцов, которые содержат расположенные по убыванию цифры:

Чем ближе находится заявка инвестора к нейтральной зоне, тем она ближе к настоящей рыночной стоимости актива, и наоборот.

Глубина стакана – это количество отражаемых строк в каждой из зон. Она является регулируемой, что позволяет каждому трейдеру настроить ее под себя.

Как работает биржевой стакан?

Чтобы понять, как работает стакан заявок, надо понять его функции. Так, трейдеры используют его для того, чтобы:

Формируется и работает Market Depth следующим образом:

Таким образом во время торгов трейдеры создают множество заявок. И Market Depth их структурирует. Надо учесть факт того, что заявок создается очень и очень много. А в котировочную таблицу попадают лишь те, стоимость которых наиболее приближена к рыночной.

Как торговать по стакану цен?

Так как Market Depth — это аналитический инструмент трейдинга, его использование дает игрокам понимание факторов, которые непосредственно влияют на колебание стоимости актива (волатильность). Это дает возможность предсказать последующие потенциальные изменения.

Чтобы получить о рынке исчерпывающую отчетную информацию, рекомендуется использовать биржевой стакан цен в комплекте с другими инструментами для анализа.

Торговля по стакану заявок

Во время стаканной торговли инвесторы пользуются одним из трех видов ордеров:

Однако стаканная таблица отображает только лимитный вид. Потому что условный вид не отображается до выполнения конкретных условий, а рыночный там и вовсе не оказывается, т. к. выполняется практически мгновенно.

Активные и пассивные ордера

Биржевые заявки делятся на активные (агрессивные) и пассивные. Далее в статье, что означают каждые из них.

Пассивные – это заявки, которые:

А агрессивные – это ордера, которые:

Но есть и лимитированные агрессивные заявки, которые при этом все равно перемещаются вслед за изменением стоимости. Они, как правило, появляются в котировочной таблице неожиданно. И как только на рыночной арене начнутся скачки в сторону увеличения или уменьшения, агрессивный приказ начнет «подталкивать» цены. Такие ордера способны поддерживать направление рынка в течение долгого времени.

И пассивные, и агрессивные приказы часто взаимодействуют между собой. И стакан заявок четко отображает это.

Стакан цен: как умело пользоваться?

Этот инструмент надо применять для вхождения в рынок с целью удержания своей позиции на протяжении нескольких сессий. Чтобы умело его использовать, трейдерам обязательно нужно:

Биржевой стакан и принципы исполнения ордеров

Чтобы работать и торговать на стакане цен, важно знать принципы исполнения ордеров:

Биржевой стакан и его анализ

При анализе стакана котировок трейдеру важно вовремя замечать следующее:

Все эти действия – стратегические ходы других трейдеров. Поэтому так важно выявить манипуляторские уловки вовремя.

Анализируя котировочную таблицу, инвестор понимает внутреннее устройство рынка и алгоритм формирования цены. Это помогает наносить точные «удары».

Импульс

Когда цена на актив изменилась, перед новым движением тренда в стакане заявок могут отсутствовать покупатели либо продавцы. Наиболее часто происходит движение вверх. Рыночная стоимость всегда движется против толпы. Поэтому лучше открывать ордер на приобретение сразу же после начала сдвига вверх.

Повторяющиеся заявки

Эта стаканная стратегия используется трейдерами для сокрытия собственных действий и целей, своего рода «маскировка».

И повторяющиеся приказы – это один из таких методов. Суть в том, что трейдер выставляет одинаковые (либо закономерно увеличивающиеся) ордеры через одно и то же время (например, каждую минуту).

Когда крупный трейдер сформирует определенный объем, махинация приводит к движению рынка. Если мелкие инвесторы торгуют с ним на одной стороне, они будут «в плюсе».

Флиппинг (Flipping)

Это манипуляторская стратегия, суть которой – дать ложное видение движения цены в определенную сторону, чтобы затем играть в противоположном направлении. Такие «ловушки» часто сбивают с толку трейдеров, которые не поняли махинации.

Канал

Торговый стакан трейдера позволяет определить канал движения цены от сопротивления к поддержке, и наоборот.

Айсберг-приказы

Название ордера говорит само за себя: подобно айсбергу, они имеют скрытую невидимую часть. Поэтому нельзя понять, какой объем прячется за маленькой повторяющейся позицией.

Целью айсберг-приказов является сокрытие намерений и совершение сделок без рыночного движения. На конкретном примере это выглядит так: на продажу выставлено 100 лотов по цене 50. Как только этот объем покупают, появляется следующий и точно такой же ордер. И происходит это до момента, пока у игрока не выкупят весь объем.

Buy-hunt/Sell-hunt

Buy-hunt и Sell-hunt – это действенные торговые алгоритмы, необходимые, чтобы набрать позицию или удержать уровень сопротивления, либо поддержки.

Buy-hunt – приобретение всех бидов по определенной или более низкой цене. Sell-hunt – это противоположный алгоритм, подразумевающий продажу по всем бидам выше заданной стоимости.

Контакт агрессивных и пассивных заявок

Часто встречается ситуация, когда пассивные заявки сталкиваются с агрессивными. В таких обстоятельствах разумно пойти по одному из трех сценариев:

Диапазоны без цен

Бывает, что образуется зона, в которой отсутствуют ордера, либо их совсем мало. Причиной этого часто становится преследование разных целей крупными игроками. Инвестору необходимо понять, какая сторона «сильнее», и примкнуть к ней.

Крупные заявки

Выявить «крупных игроков» — важная задача при стаканной торговле. Поэтому крупные заявки должны привлечь внимание в следующих случаях:

Эффективность биржевого стакана на Форексе

На Форексе стаканом цен, как правило, не пользуются. Инвесторы используют другие, не менее эффективные инструменты и стратегии. Это связано с тем, что стакан заявок на валютном рынке не является полноценным инструментом. Заявки каждого конкретного рынка рассматриваются по отдельности.

Редко, но иногда крупнейшие брокеры Форекса выражают сведения о заявках в виде Market Depth. Однако они не отражают реальную ситуацию на всем валютном рынке. Поэтому давать прогнозы на основании таких данных не рекомендуется.

Подводим итоги

Биржевой стакан – индикатор, отражающий настроения и интересы участников торгов. Это один из главных и универсальных трейдерских инструментов. Получаемые инвесторами сведения об активе используются для увеличения собственной прибыли. Однако котировочная таблица – инструмент не для долгосрочного инвестирования. Свое применение она найдет в скальпинге. Важно не забывать о применении иных аналитических инструментов торговли, ведь только комплексный подход к делу принесет результат.

Стакан цен

Стакан цен (он же стакан заявок / биржевой стакан) это – биржевой инструмент, где трейдеры могут открывать/закрывать сделки. В стакане цен можно увидеть выставленные лимитные ордера участников торгов. Некоторые направления трейдинга, такие как скальпинг, анализируют стакан цен, в поисках крупных заявок и последующей торговли.

Во избежание лишней воды, давайте сразу приступим к теме. В целях доступности усвоения темы бо́льшей аудитории начинающих трейдеров, примеры по наглядности работы по стакану заявок, будем приводить из торгового терминала МТ5. Хочется сразу обратить ваше внимание на то, что в более профессиональных торговых площадках, например, таких как АТАС, VolFix или QUIK, стакан заявок во многом превосходят МТ5 по практичности и продуктивности. Но вот в удобстве инструмента, МТ5 может не уступить им, по причине простоты использования.

Как включить стакан цен в метатрейдере.

В терминале МетаТрейдер 5, стакан заявок именуется так же стаканом цен. Вызвать данный инструмент, по интересующему вас активу, можно по следующей последовательности (см. рис. Выше): вид / стакан цен / RTS / FORTS. Так же есть и другой способ, на наш взгляд, более мобильный. На рабочем графике, щёлкаем правой кнопкой мыши, и в вышедшем окне, в верхней части, выбираем «стакан цен».

Кстати говоря, наверное многие обратили внимание, что это не рынок Forex. Да, такая вот непреднамеренная получилась реклама, нашего российского брокера «Открытие», который предоставляет выход на срочную секцию FORTS, Московской Межбанковскую Валютную Биржу (ММВБ).

На рынке форекс нет “живого стакана”, поскольку это внебиржевой рынок, и нет единого места торгов. Читайте об этом статье про форекс.

Тиковый график в стакане цен

Итак, вы открыли стакан заявок. Выглядит он следующим образом (см. рис. Ниже). Левое поле отображает тиковый график цены. Его можно сменить на так называемую ленту сделок. Для этого в верхней строчке с опциями есть данный указатель. Следующая кнопочка с магнитиком позволяет привязать стакан цен к активному графику, при этом переключаясь между разными активами. Далее кнопка спреда, затем спред в расширенном (реальном) виде. Ну и оставшиеся кнопки лупы и «мультиков», которые визуально показывают примерный объём контрактов.

Так же, наведя курсор на поле тикового графика, вы можете щёлкнуть правой кнопкой мыши, тем самым вызвать окно с дополнительными возможностями. В общем то здесь всё ясно, за исключением строфы «Экспортировать тики CSV». Данная опция служит для выгрузки истории тиков, котировок в CSV файлы, и / или для загрузки истории котировок в тестер стратегий.

Стакан заявок

А вот так выглядит сам стакан заявок (поле справа, тот же рис.). В нижней части, под тремя столбцами, находится окно быстрой торговли. Стакан цен в МТ5 отличается способностью выставления стоп приказа и тэйк профита вместе с ордером по рынку одновременно.

Теперь рассмотрим столбцы с непонятными нам пока цифрами, разделяющими их перпендикулярной линией по центру. Имя этой линии спред (разница между ценой покупки и продажи). В первом столбце отображаются объёмы выставленных лимитных и «стоповых» заявок. Слово стоповые в кавычках, потому что на самом деле они тоже являются лимитными (отложенными ордерами), но нам с вами для понимания и освоения темы, надо называть их отлично от лимитных ордеров. Потому как к лимитным ордерам относятся все 4 типа ордеров: Sell Limit, Sell Stop, Buy Limit и Buy Stop.

Так вот, сверху от спреда находятся лимитные заявки на продажу и стоповые заявки на покупку. Снизу от спреда расположились лимитные заявки на покупку и стоповые заявки на продажу. И не важно, что стоповые ордера получаются противоположного цвете. Так устроен рынок, что в значение Ask и Bid (спрос и предложение), записываются не только ордера противоположного цвета, но и Stop Loss с Take Profit’ом. Но заметим сразу, что Stop Loss и Take Profit не отображаются в стакане заявок других участников.

Рекомендация! Прочитать статью о механике рынка, или посмотреть это видео. Тогда вы поймёте о принципах сведения ордеров, что важно для понимания.

В среднем столбце отображаются ценовые уровни. Лимитные и стоповые заявки располагаются напротив соответствующих ценовых уровней. Тут стоит заострить внимание, что при отображении спреда, ценовые уровни будут отображать разную плотность. Так, например, при отсутствии спреда в виде широкой полосы, с троеточием, ценовые уровни будут отображаться только с выставленными заявками. А если мы расширим спред, то ценовые уровни отобразятся все подряд, без исключения, «пустые» в том числе.

Столбец «торговля» предназначена, так же для торговли, соответственно. Это тоже, как и кнопки быстрой торговли, своего рода поле для быстрой торговли. Так же, довольно преимущественная фишка в МТ5. При текущей позиции, сам ордер, стоп приказ и тэйк профит, так же отображается в этом столбце.

Принцип работы в стакане цен

Теперь мы с вами попытаемся разобраться в принципе работы по стакану заявок. Обратите внимания, что лимитные заявки на продажу и на покупку никак не взаимодействуют друг с другом. Всё потому, что финансовый рынок устроен таким образом, что с лимитными заявками взаимодействуют только Market ордера. Маркет ордер означает, что покупка или продажа происходит при нажатии кнопки Buy и Sell в моменте торгов. Пример того как маркет ордер сводится с лимитным ордером:

Стакан цен нам демонстрирует, как лимитные заявки на покупку, в объёме 1 215 контрактов, вплотную подобрались к спреду. Другими, более верными словами, надо сказать, подобрались не к спреду, а к линии Ask, которая, кстати говоря, находится выше линии Bid. Линия Ask, это уровень цены, по которой происходят покупки. Теперь, чтобы все 1 215 контрактов осуществились, участнику или участникам рынка, инициаторам этих 1 215 контрактов, необходимо найти, дождаться 1 215 маркет ордеров. Ордеров по рынку. Если продавцов по рынку найдутся несколько, с суммарной продажей в 1 215 контрактов (хотя это может быть и один трейдер с продажей по рынку в 1 215 контрактов), то эти 1 215 лимитные заявки в стакане осуществятся. И цена, вследствие этого станет несколько дешевле. Таким образом, работает сведение ордеров. В данном примере приведена частица механика рынка.

Другой способ работы по стакану цен

На этом рисунке мы видим, что поле с лимитными заявками на продажу, на много разряженее, чем на покупку. Логично предположить, что если, допустим, кто-то захочет купить по рынку большое количество контрактов, то ему банально не у кого будет их купить. Поскольку рыночным ордером, актив можно приобрести только у лимитного ордера.

Поэтому, в данной ситуации, логично предположить, что «пища» на ближайшее время, есть лишь для маркет продавцов. А посему, в ближайшие минуты (т.к. тайм фрейм М1), цена будет неминуемо снижаться, при разъедании объёма в 599 контрактов.

Знаете, ребята, я даже не берусь предполагать, до каких пор она будет снижаться. Ведь на рынке развитий событий сотни тысяч. Как писал в своей книге «Зонный трейдинг» Марк Даглас; «На рынке в любой момент времени, может произойти всё что угодно». Но как по мне, так лучший инструмент для определения размера движения, это индикатор ATR. Ищите данный материал в рубрике Азбука Трейдера, читайте, ознакомляйтесь и развивайтесь.

Эта статья – материал из рубрики “Азбука Трейдинга”. Загляните в неё. Там ещё много интересного!

Сложно? “Трейдинг для чайников” – бесплатное обучение рынкам.

Подпишитесь на наш телеграм канал и получите самую лучшую информацию.