что такое пса в бухгалтерии

Приёмо-сдаточный акт

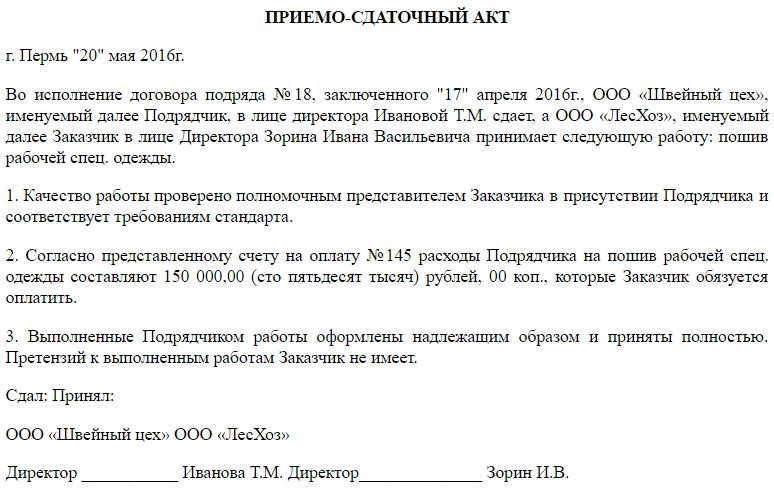

Приёмо-сдаточный акт не является самостоятельным документом, а служит специальным приложением к какому-либо основному договору. Выписывается он после исполнения подрядчиком обязательств, прописанных в договоре. Акт может быть составлен на проведении услуг, изготовление какой-либо продукции или проведение работ.

Кто составляет приёмо-сдаточный акт

Непосредственно оформлением документа может заниматься любой сотрудник организации-подрядчика: секретарь, юрист, начальник или менеджер какого-либо подразделения. После оформления документ должен быть в обязательном порядке передан на подпись руководителю, поскольку без его автографа акт теряет юридическую силу.

Точно также акт должен быть подписан и со стороны заказчика. Печать не обязательна, но желательна. Имеете в наличии — ставьте, разумеется.

Основные правила оформления акта

В документе в обязательном порядке должны быть указаны компании, между которыми составляется акт, данные об основном договоре, информация о выполненных работах, предоставленных услугах или изготовленной продукции. Здесь же необходимо зафиксировать наличие или отсутствие претензий со стороны заказчика к подрядчику. Если какие-либо замечания имеются, то их нужно обязательно вписать в приемо-сдаточный акт отдельными пунктами.

Следует иметь виду, что заказчик, выявивший какие-либо недостатки, имеет право требовать снижения стоимости произведенных работ, услуг или товаров, а также он может самостоятельно устранить найденные дефекты за счет подрядчика (но только если это предусмотрено в договоре).

После устранения найденных недочетов необходимо создать новый приемо-сдаточный акт, удостоверяющий отсутствие претензий и замечаний.

Если заказчик уклоняется от приемки, на его адрес следует направить односторонний акт (такая возможность в законе прописана).

Инструкция по оформлению приёмо-сдаточного акта

Данный акт с точки зрения делопроизводства имеет стандартную форму и не должен вызвать больших трудностей при написании.

После подписания приёмо-сдаточного акта

После того, как документ будет подписан обеими сторонами, он обретает доказательный вес. В дальнейшем, все претензии со стороны заказчика к подрядчику могут рассматриваться только в судебном порядке.

Что такое пса в бухгалтерии

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Обоснование позиции:

Передача на территории РФ права собственности на металлолом продавцом покупателю на возмездной или безвозмездной основе признается реализацией и, соответственно, объектом налогообложения НДС (п. 1 ст. 39, п. 3 ст. 38, пп. 1 п. 1 ст. 146 НК РФ).

При реализации на территории РФ металлолома налогоплательщиком налоговая база определяется исходя из стоимости реализуемого лома, определяемой в соответствии со ст. 105.3 НК РФ, с учетом налога (абзац 1 п. 8 ст. 161 НК РФ). Указанная налоговая база (за исключением случаев, не имеющих к рассматриваемой ситуации отношения) определяется налоговыми агентами, то есть покупателями (получателями) металлолома. Налоговым агентом также исчисляется и уплачивается в бюджет сумма НДС (абзац 5 п. 8 ст. 161, п. 3.1 ст. 166 НК РФ).

В данном случае организация-продавец дополнительно к цене реализуемого металлолома не предъявляет к оплате покупателю соответствующую сумму НДС (абзац 3 п. 1 ст. 168 НК РФ). При этом организация обязана выставлять покупателям счета-фактуры в течение пяти календарных дней считая со дня отгрузки лома или со дня получения предоплаты (п. 3 ст. 168 НК РФ). В данном счете-фактуре делается соответствующая надпись или ставится штамп «НДС исчисляется налоговым агентом» (абзац 2 п. 5 ст. 168 НК РФ).

Как видим, срок выставления счета-фактуры привязан, в частности, к дате отгрузки товара (металлолома в том числе), а не к дате перехода права собственности на товар.

Налоговый агент также обязан исчислить НДС именно на дату отгрузки (п. 15 ст. 167, пп. 1 п. 1 ст. 167 НК РФ), а не дату перехода к нему права собственности на металлолом (письмо Минфина России от 06.03.2018 N 03-07-11/14162, письма Минфина России от 28.08.2017 N 03-07-11/55118, от 06.10.2015 N 03-07-15/57115).

Как указывает финансовое ведомство, датой отгрузки (передачи) металлолома в целях исчисления НДС признается дата первого по времени составления первичного документа, оформленного на покупателя или перевозчика для доставки лома покупателю. Поэтому в данном случае организации-продавцу необходимо выставлять счета-фактуры (УПД) в течение пяти календарных дней считая с даты оформления транспортной накладной (при отправке лома автотранспортом) и ж/д квитанции (при отправке лома по железной дороге) (письма Минфина России от 21.05.2018 N 03-07-11/33947, от 10.04.2018 N 03-07-11/23681, от 06.03.2018 N 03-07-11/14162, от 09.02.2018 N 03-07-11/8067).

При отгрузке товаров счета-фактуры составляются на основе первого по времени составления первичного учетного документа, то есть на основе уже имеющегося первичного документа, который должен отражать конкретные факты хозяйственной жизни, подтверждаемые этим первичным документом (смотрите, например, письма Минфина России от 15.09.2014 N 03-07-РЗ/46026, ФНС России от 21.01.2010 N 3-1-11/22, УФНС России по г. Москве от 19.03.2012 N 16-15/23501).

В данном случае передача перевозчику металлолома сопровождается составлением транспортной накладной и ж/д квитанции. Поэтому мы полагаем, что в рассматриваемой ситуации счет-фактуру (УПД) на отгрузку лома необходимо оформить на основании данных о количестве лома, указанных в данных документах, и договорной цены.

Если при составлении приемосдаточного акта (ПСА) количество принимаемого покупателем лома меняется (с учетом его засоренности) по сравнению с количеством, указанным в перевозочных документах и УПД, то такое изменение следует рассматривать как изменение стоимости отгруженных товаров вследствие уточнения его количества, что приводит к возникновению обязанности организации-продавца выставить покупателю корректировочный счет-фактуру (УКД). Корректировочный счет-фактура (УКД) выставляется не позднее пяти календарных дней считая со дня составления документов, указанных в п. 10 ст. 172 НК РФ (абзац 3 п. 3 ст. 168 НК РФ). Такими документами являются: договор, соглашение, иной первичный документ, подтверждающий согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров, в том числе из-за изменения цены (тарифа) и (или) изменения количества (объема) отгруженных товаров.

Документом, подтверждающим согласие (факт уведомления) покупателя на изменение стоимости отгруженного лома, может служить сам ПСА (форма установлена приложением N 1 к Правилам обращения с ломом и отходами черных металлов и их отчуждения, утвержденным постановлением Правительства РФ от 11.05.2001 N 369), а также УКД (форма и порядок заполнения определены письмом ФНС России от 17.10.2014 N ММВ-20-15/86@), так как УКД объединяет информацию корректировочного счета-фактуры и документа, подтверждающего согласие (факт уведомления) покупателя на изменение стоимости отгрузки.

Заметим, что каких-либо особенностей по оформлению счетов-фактур и корректировочных счетов-фактур для ситуаций, когда отгрузка товаров и корректировка стоимости отгруженных товаров приходятся на один налоговый период, глава 21 НК РФ не содержит. Поэтому в таких ситуациях действовать необходимо в общеустановленном законом порядке (независимо от требований того или иного покупателя).

В то же время, учитывая, что счета-фактуры согласно п. 3 ст. 168 НК РФ составляются в течение пяти календарных дней со дня отгрузки металлолома, то, по нашему мнению, в случае, если ПСА оформлен (металлолом поступил и оприходован покупателем) в течение указанных пяти календарных дней, то УПД можно составить на основании данных ПСА. В этом случае дата УПД может совпадать с датой ПСА (пять календарных дней со дня отгрузки). В такой ситуации можно не оформлять УКД.

Согласно разъяснениям Минфина России выставление в срок, установленный п. 3 ст. 168 НК РФ, счета-фактуры по отгруженным товарам с учетом изменения цены (тарифа) и (или) уточнения количества (объема) отгруженных товаров не противоречит нормам НК РФ (смотрите, например, письма Минфина России от 13.08.2014 N 03-07-15/40302, от 18.06.2014 N 03-07-РЗ/29089, письмо ФНС России от 22.08.2014 N СА-4-3/16721@).

В иных случаях (когда ПСА составляется по истечении пяти календарных дней со дня отгрузки и корректируется количество металлолома) организации необходимо составлять УКД.

Бухгалтерский и налоговый учет

В бухгалтерском учете по общему правилу выручка признается при наличии условий, перечисленных в п. 12 ПБУ 9/99, одним их которых является переход права собственности (владения, пользования и распоряжения) на продукцию (товар) от организации к покупателю (пп. «г» п. 12 ПБУ 9/99).

Организации, применяющие метод начисления в налоговом учете, признают выручку от реализации товаров, являющихся движимым имуществом (кроме ценных бумаг), при формировании налоговой базы по налогу на прибыль на момент перехода права собственности на этот товар к покупателю (п. 3 ст. 38, п. 1 ст. 39, п. 1 ст. 248, п.п. 1, 2 ст. 249, п. 3 ст. 271 НК РФ, письмо УФНС России по г. Москве от 08.06.2010 N 16-15/060617@).

Соответственно, в данном случае как в бухгалтерском, так и в налоговом учете организация должна признавать выручку от продажи металлолома на дату перехода к покупателю права собственности на него, независимо от даты его отгрузки. В рассматриваемой ситуации такой датой является дата составления ПСА.

Допустим, отгрузка лома состоялась 27.11.2018, а ПСА составлен 19.12.2018. В бухгалтерском учете операции, связанные с реализацией металлолома, могут быть отражены следующим образом:

Дебет 45 Кредит 41 (27.11.2018)

— на основании УПД, транспортной накладной (ж/д квитанции) отражена отгрузка металлолома покупателю;

Дебет 62 Кредит 90 (19.12.2018)

— на основании ПСА признана выручка от реализации металлолома в сумме, указанной в этом документе. В этот же момент составляется УКД;

Дебет 90 Кредит 45

— списана стоимость фактически принятого покупателем лома по данным ПСА;

Дебет 94 Кредит 45

— отражены потери от засоренности металлолома;

Дебет 44 (91) Кредит 94

— потери от засоренности металлолома списаны в расходы.

В налоговом учете стоимость реализованного металлолома будет учитываться при формировании налогооблагаемой прибыли также на дату перехода права собственности на него к покупателю (ст. 268 НК РФ).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Вахромова Наталья

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Кто оформляет приемо-сдаточный акт (ПСА) при сдаче металлолома?

автор ответа, консультант Аскон по бухгалтерскому учету и налогообложению

Вопрос

Подскажите, пожалуйста, кто оформляет приемо-сдаточный акт (ПСА) на металлолом: покупатель или продавец? В нашей компании ПСА составляет покупатель на основании Приложения №1 к Правилам обращения с ломом и отходами черных металлов и их отчуждения. Это правомерно?

Ответ

Согласно нормам действующего законодательства акт составляется при приеме, то есть покупателем, и передается лицу, которое сдает этот лом, то есть продавцу.

Таким образом, составление приемо-сдаточного акта покупателем лома соответствует действующему законодательству.

Обоснование

В соответствии с пунктом 10 Правил обращения с ломом и отходами черных металлов и их отчуждения, утвержденных Постановлением Правительства РФ от 11.05.2001 N 369, прием лома и отходов черных металлов осуществляется с обязательным составлением на каждую партию лома и отходов приемо-сдаточного акт

Приемо-сдаточный акт составляется либо в двух экземплярах на бумажном носителе (первый экземпляр передается лицу, сдающему лом и отходы черных металлов, второй экземпляр остается у лица, осуществляющего прием), либо в виде электронного документа с использованием усиленной квалифицированной электронной подписи.

Исходя из буквального толкования указанной нормы, акт составляется при приеме, то есть покупателем, и передается лицу, которое сдает этот лом, то есть продавцу.

Таким образом, составление приемо-сдаточного акта покупателем лома соответствует действующему законодательству.

автор ответа, консультант Аскон по бухгалтерскому учету и налогообложению

Присоединяйтесь к нам в социальных сетях

Приглашаем на конференцию «Территория права»

Поможем не забыть сделать главное

Посмотрите актуальные чек-листы для бухгалтера, специалиста по кадрам и юриста.

Покупка металлолома в 1С:Бухгалтерии 8 КОРП

С 1 января 2018 года согласно п. 8 ст. 161 НК РФ российские покупатели (кроме физических лиц, не являющихся ИП), приобретающие на территории РФ у налогоплательщиков НДС (за исключением налогоплательщиков, освобожденных от исполнения обязанностей налогоплательщиков НДС) сырые шкуры животных, а также лом и отходы черных и цветных металлов, алюминий вторичный и его сплавы признаются налоговыми агентами по НДС.

Налоговая база определяется такими налоговыми агентами исходя из стоимости этих товаров в соответствии со ст. 105.3 НК РФ. Моментом определения налоговой базы согласно п. 15 ст. 167 НК РФ для таких налоговых агентов является:

Исчисление суммы НДС, подлежащей уплате в бюджет, такие налоговые агенты производят совокупно в отношении всех товаров, указанных в п. 8 ст. 161 НК РФ, и в отношении всех операций, осуществленных налогоплательщиками-продавцами за истекший налоговый период.

Сумму НДС по итогам налогового периода они определяют как общую сумму налога, исчисленную в соответствии с п. 3.1 ст. 166 НК РФ, увеличенную на восстановленные суммы налога и уменьшенную на суммы налоговых вычетов.

Для покупателей сырых шкур и лома, исполняющих обязанности налоговых агентов, установлены следующие основания для заявления налоговых вычетов:

При этом на них возложена обязанность по восстановлению сумм НДС, принятых к вычету, в следующих случаях:

Налогоплательщики-продавцы при реализации сырых шкур и лома, а также при получении оплаты, частичной оплаты в счет предстоящих поставок таких товаров должны составлять счета-фактуры, корректировочные счета-фактуры без учета сумм налога с надписью или штампом «НДС исчисляется налоговым агентом» (п. 5 ст. 168 НК РФ).

ФНС России в письме от 16.01.2018 № СА-4-3/480@ разъяснила порядок применения НДС при реализации на территории РФ сырых шкур и лома, а также привела примеры заполнения книг покупок, книг продаж, журнала учета полученных и выставленных счетов-фактур с применением специальных новых кодов видов операций (КВО).

В письме от 19.04.2018 № СД-4-3/7484@ налоговый орган представил рекомендации по заполнения налоговыми агентами, приобретающими сырые шкуры и лом, налоговой декларации по НДС.

Так, налоговые агенты, приобретающие сырые шкуры и лом и являющиеся налогоплательщиками НДС, должны отражать исчисленные суммы налога, а также налоговые вычеты, указанные в п.п. 3, 5, 8, 12, 13 ст. 171 НК РФ в соответствующих строках разделов 3, 8 и 9 налоговой декларации по НДС. При этом вычеты сумм НДС по сырым шкурам и лому, используемым для производства и (или) реализации сырьевых товаров на экспорт, необходимо отражать в разделах 4, 5, 6 налоговой декларации по НДС соответственно.

Подробнее о порядке исчисления НДС налоговыми агентами при приобретении сырых шкур и металлолома читайте на 1С:ИТС:

Налоговые агенты по НДС при приобретении металлолома

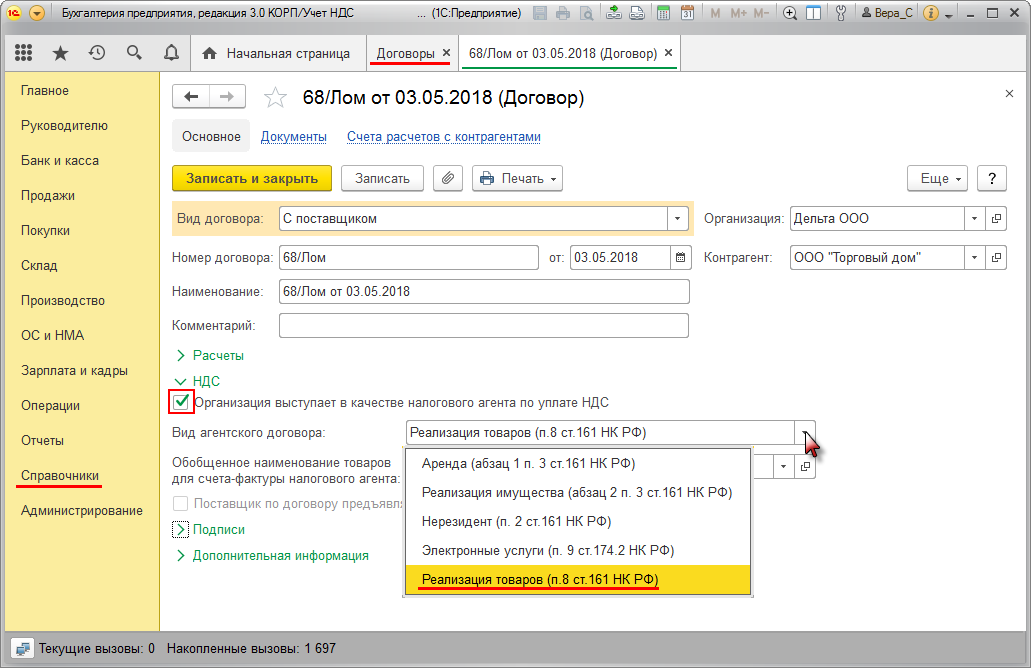

Российская организация ООО «Дельта» (покупатель) заключила договор купли-продажи лома цветных металлов с организацией ООО «Торговый дом» (продавец). Обе организации применяют общую систему налогообложения и являются плательщиками НДС.

В рамках исполнения договора организация ООО «Дельта»:

Банковская выписка

Банковская выписка

Журнал учета счетов-фактур

Журнал учета счетов-фактур

Счет-фактура полученный на аванс

Счет-фактура полученный на аванс НДС предъявленный

НДС предъявленный Товарная накладная

Товарная накладная

Журнал учета счетов-фактур

Журнал учета счетов-фактур

Счет-фактура полученный

Счет-фактура полученный НДС предъявленный

НДС предъявленный

НДС Продажи

НДС Продажи Банковская выписка

Банковская выписка1. Настройка программы

С 1 января 2018 года при приобретении сырых шкур животных, лома и отходов черных и цветных металлов, алюминия вторичного и его сплавов у налогоплательщиков НДС обязанность по исчислению НДС возлагается на налоговых агентов, которыми признаются покупатели (приобретатели) этих товаров (п. 8 ст. 161, п. 3.1 ст. 166 НК РФ).

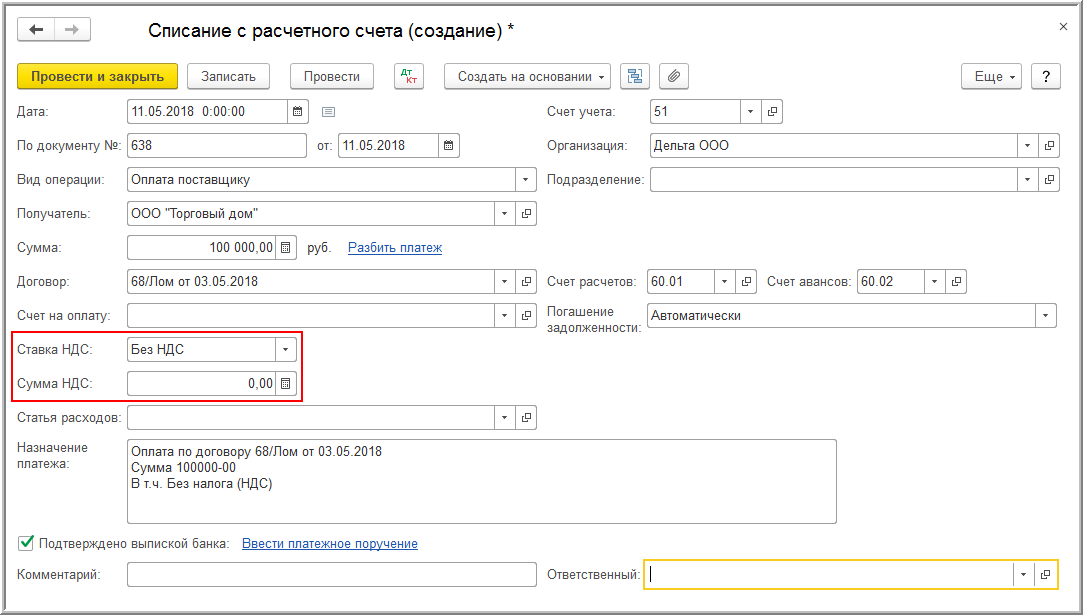

2. Предварительная оплаты продавцу

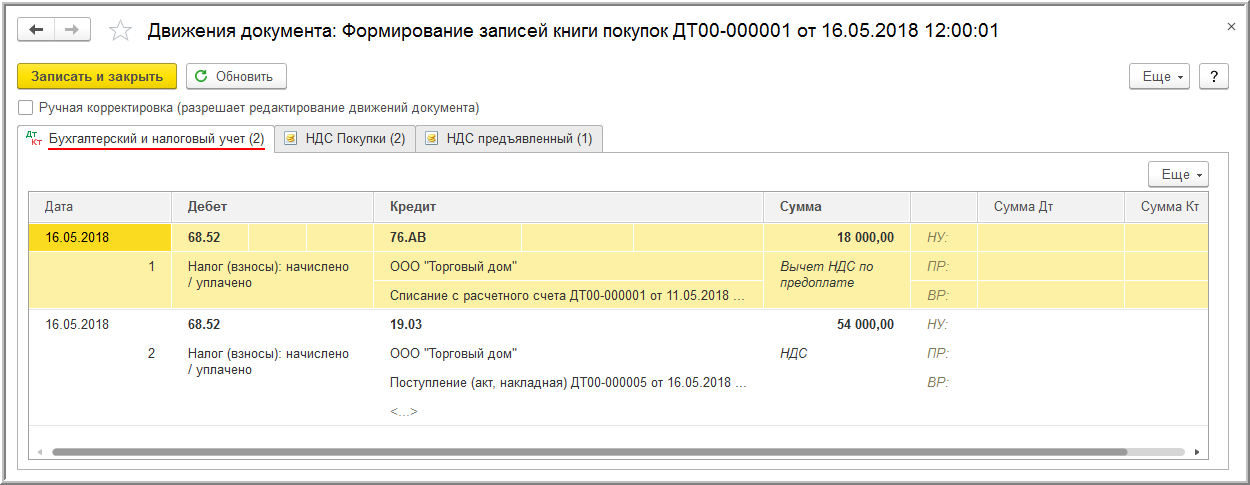

В результате проведения документа «Списание с расчетного счета» в регистр бухгалтерии вносится запись (рис. 3):

В соответствии с п. 3.1 ст. 166 НК РФ и п. 15 ст. 167 НК РФ покупатель металлолома должен исполнить обязанности налогового агента по исчислению НДС на момент получения продавцом оплаты, частичной оплаты в счет предстоящих поставок металлолома.

При этом согласно п. 5 ст. 168 НК РФ продавец, являющийся плательщиком НДС, при получении таких сумм предварительной оплаты обязан выставить покупателю счет-фактуру без учета сумм НДС с пометкой «НДС исчисляется налоговым агентом».

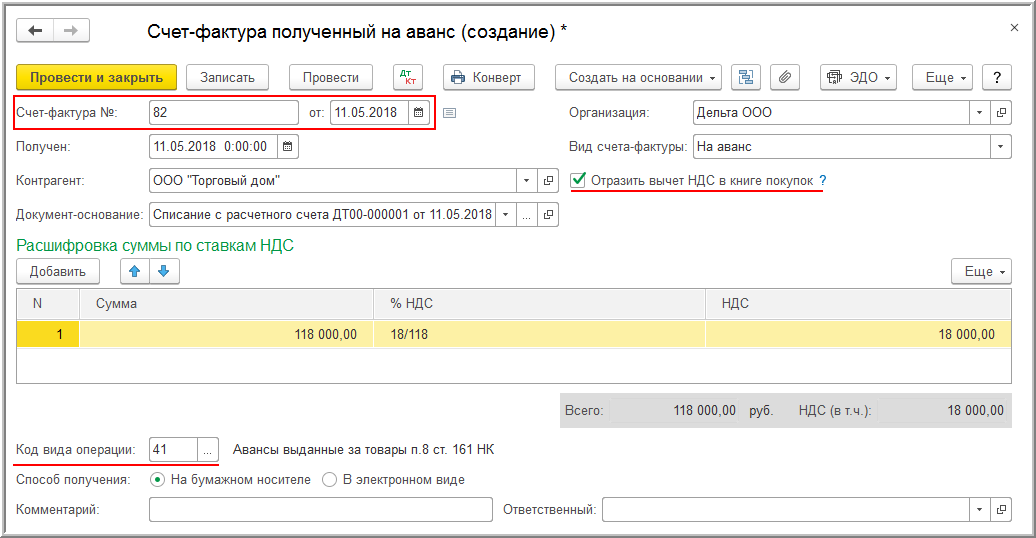

Для учета поступившего от продавца счета-фактуры на сумму перечисленной предоплаты (операции: 2.2 «Регистрация полученного от продавца счета-фактуры на предоплату»; 2.3 «Начисление НДС с предоплаты (за продавца)»; 2.4 «Заявление вычета НДС с перечисленной предоплаты (за себя)») необходимо на основании документа «Списание с расчетного счета» (рис. 2) создать документ «Счет-фактура полученный» (рис. 4).

Поля документа «Счет-фактура полученный» будут заполнены автоматически на основании сведений из документа «Списание с расчетного счета»:

Перед проведением документ необходимо указать реквизиты полученного счета-фактуры, заполнив поля «Счет-фактура №:» и «от».

В табличной части документа «Счет-фактура полученный» будут отражены:

После проведения документа «Счет-фактура полученный» будут внесены записи в регистр бухгалтерии (рис. 5):

В регистр «Журнал учета счетов-фактур» вносится запись для хранения необходимой информации о полученном от продавца счете-фактуре на предоплату (рис. 6).

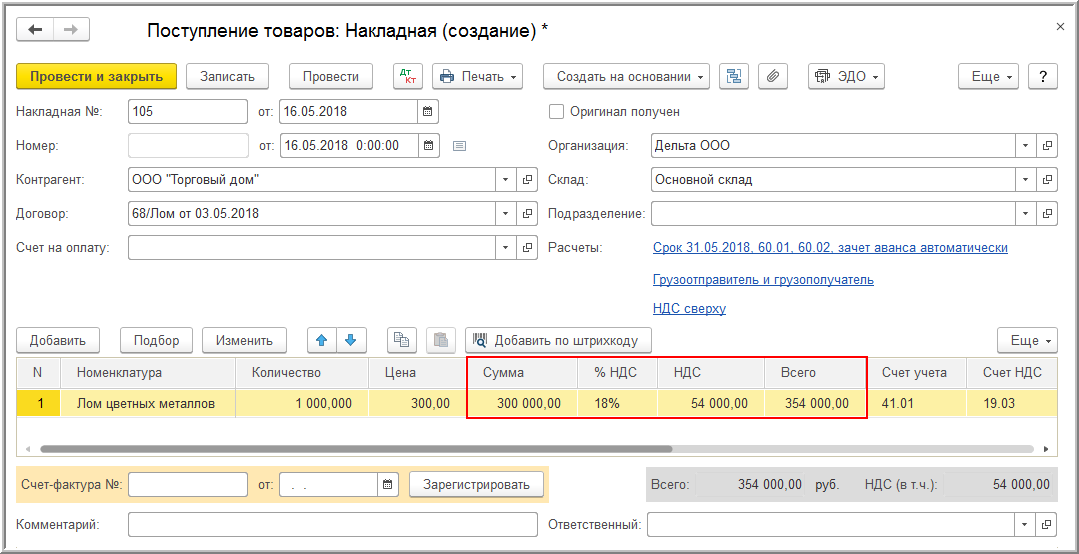

3. Поступление металлолома

В результате проведения документа «Поступление (акт, накладная)» в регистр бухгалтерии вносятся бухгалтерские записи (рис. 10):

В соответствии с п. 3.1 ст. 166 НК РФ и п. 15 ст. 167 НК РФ покупатель металлолома должен исполнить обязанности налогового агента по исчислению НДС на момент отгрузки металлолома продавцом.

При этом согласно п. 5 ст. 168 НК РФ продавец, являющийся плательщиком НДС, при отгрузке металлолома обязан выставить покупателю счет-фактуру без учета сумм НДС с пометкой «НДС исчисляется налоговым агентом».

Для регистрации выставленного продавцом счета-фактуры (операции: 3.4 «Регистрация полученного от продавца счета-фактуры на металлолом»; 3.5 «Начисление НДС с отгрузки металлолома (за продавца)») необходимо в поля «Счет-фактура №» и «от» документа «Поступление (акт, накладная)» (рис. 9) ввести соответственно номер и дату счета-фактуры и нажать кнопку Зарегистрировать.

При этом автоматически будет создан документ «Счет-фактура полученный» (рис. 12), а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Поля документа «Счет-фактура полученный» будут заполнены автоматически на основании сведений из документа «Поступление (акт, накладная)».

После проведения документа «Счет-фактура полученный» будет внесена запись в регистр бухгалтерии (рис. 13):

В регистр «Журнал учета счетов-фактур» вносится запись для хранения необходимой информации о полученном от продавца счете-фактуре на металлолом (рис. 14).

После принятия к учету приобретенного металлолома у покупателя, исполняющего обязанности налогового агента, возникает право на налоговый вычет по двум основаниям:

Для автоматического заполнения документа по данным учетной системы целесообразно использовать кнопку Заполнить.

После проведения документа формируются бухгалтерские проводки (рис. 18):

В регистр накопления «НДС Покупки» вносятся записи для регистрации в книге покупок полученных от продавца счетов-фактур на предоплату и на отгруженный металлолом (рис. 20).

Покупатель, исполняющий обязанности налогового агента в соответствии с пп. 3 п. 3 ст. 170 НК РФ, обязан восстановить (за себя) ранее принятую к вычету сумму НДС с перечисленной продавцу предоплаты.

Для автоматического заполнения документа целесообразно использовать команду Заполнить.

После проведения документа формируется бухгалтерская проводка (рис. 16):

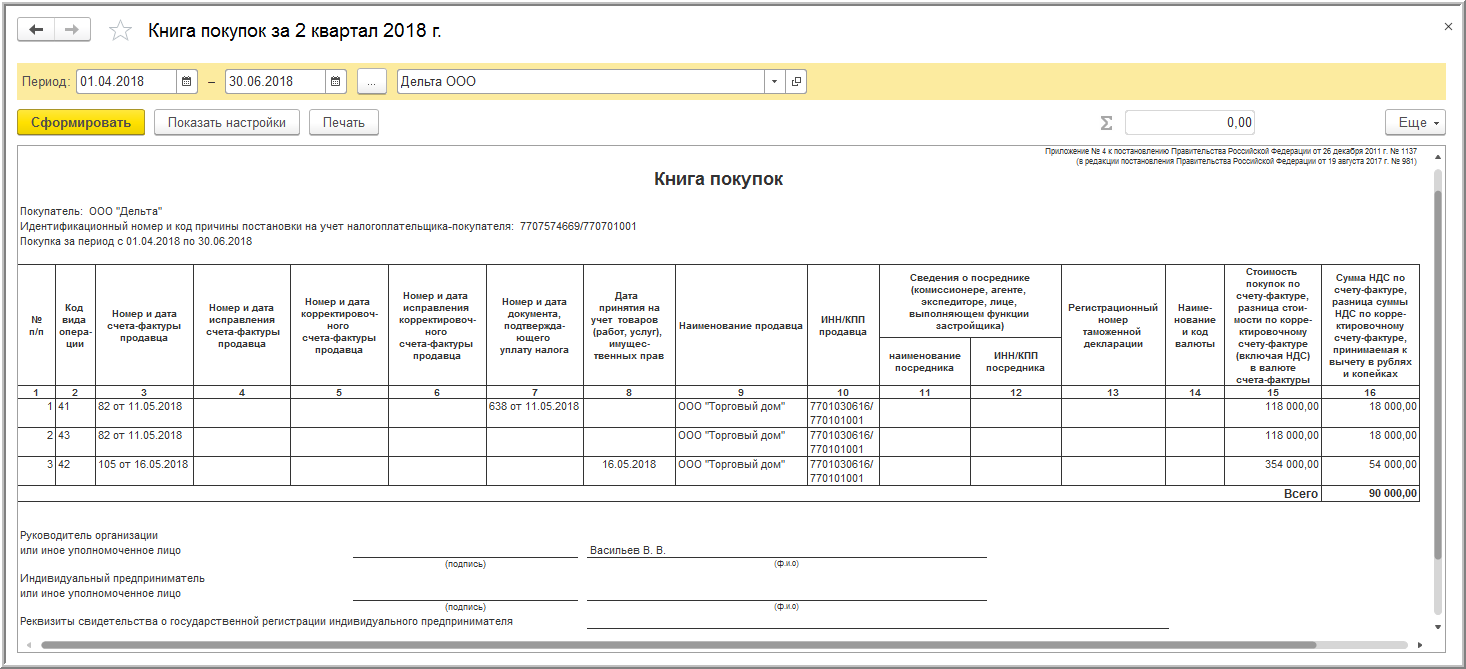

Таким образом, в книге продаж за 2 квартал 2018 года (рис. 24) согласно рекомендациям ФНС России (письмо ФНС России от 16.01.2018 № СД-4-3/480@) будут отражены следующие регистрационные записи:

В книге покупок за 2 квартал 2018 года (рис. 25) согласно рекомендациям ФНС России (письмо ФНС России от 16.01.2018 № СД-4-3/480@) будут отражены следующие регистрационные записи:

В соответствии с п. 4.1 ст. 173 НК РФ сумма налога, подлежащая уплате в бюджет покупателями металлолома, исполняющими обязанности налоговых агентов, определяется по итогам каждого налогового периода как общая сумма налога, исчисляемая в соответствии с п. 3.1 ст. 166 НК РФ, увеличенная на суммы налога, восстановленные в соответствии с пп. 3 и пп. 4 п. 3 ст. 170 НК РФ, и уменьшенная на суммы налоговых вычетов, предусмотренных п.п. 3, 5, 8, 12 и 13 ст. 171 НК РФ в части операций, осуществляемых указанными налоговыми агентами с учетом особенностей, предусмотренных п. 3 ст. 172 НК РФ.

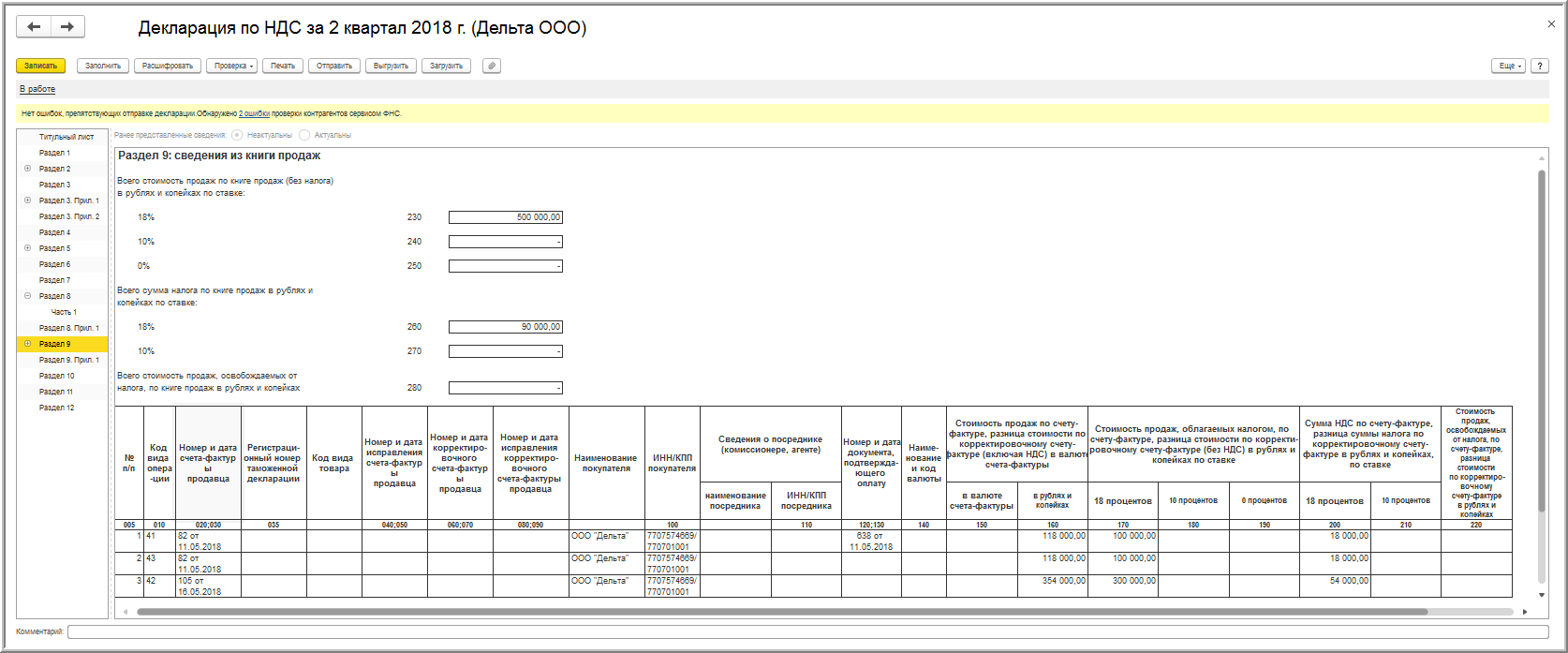

Сумма НДС, исчисленная налоговым агентом во 2 квартале 2018 года, будет составлять 90 000,00 руб.:

Сумма налоговых вычетов у налогового агента за 2 квартал 2018 года будет составлять 90 000,00 руб.:

Однако ФНС России в письме от 19.04.2018 № СД-4-3/7484@ довела до налоговых агентов, приобретающих сырые шкуры и лом, иной порядок заполнения налоговой декларации по НДС, который способен обеспечить соблюдение контрольных соотношений показателей налоговой декларации по НДС, направленных письмом ФНС России от 23.03.2015 № ГД-4-3/4550@.

Согласно новым рекомендациям, изложенным в письме ФНС России от 19.04.2018 № СД-4-3/7484@, налоговые агенты, приобретающие сырые шкуры и лом и являющиеся налогоплательщиками НДС, должны отражать исчисленные суммы налога, а также налоговые вычеты, указанные в п.п. 3, 5, 8, 12, 13 ст. 171 НК РФ в соответствующих строках разделов 3, 8 и 9 налоговой декларации по НДС. При этом вычеты сумм НДС по сырым шкурам и лому, используемым для производства и (или) реализации сырьевых товаров на экспорт, необходимо отражать в разделах 4, 5, 6 налоговой декларации по НДС соответственно.

Следовательно, раздел 3 налоговой декларации по НДС налогоплательщики НДС, приобретающие сырые шкуры и лом и исполняющие обязанности налоговых агентов, должны заполнять в отношении таких операций следующим образом (рис. 26).

Налогооблагаемые объекты (графа 3, графа 5):

Налоговые вычеты (графа 3):

В разделе 8 (рис. 27) и разделе 9 (рис. 28) будут традиционно отражены сведения из книги покупок и книги продаж соответственно.

4. Окончательная оплата продавцу

В результате проведения документа «Списание с расчетного счета» в регистр бухгалтерии будет введена бухгалтерская запись (рис. 30):

Перечисление окончательной оплаты продавцу не оказывает влияния на применение НДС у покупателя, исполняющего обязанности налогового агента в соответствии с п. 8 ст. 161 НК РФ.

(1).jpg)