Что такое офп в мсфо

МСФО 1 (IAS 1): Представление финансовой отчетности

Когда мировая финансовая система достигла межконтинентальных размеров, и финансовое взаимодействие бизнеса из разных стран стало повсеместным, на уровне восприятия финансовых сведений появилась необходимость формирования определенных международных стандартов.

Стандарты понадобились для того, чтобы заинтересованные лица внутри бизнеса из разных стран, финансовые регуляторы и контролирующие органы могли разговаривать на одном языке, обсуждая финансовые сведения об определенной коммерческой компании. Финансовые стандарты, как и любые другие стандарты, должны гарантировать аналогичность форм и типов содержания публичной финансовой информации одной компании по сравнению с другими.

О том, что такое международный стандарт представления финансовой отчетности МСФО (IAS) 1, что входит в его состав и как им пользуются современные бизнес структуры – мы поговорим в данной статье.

Общая информация по стандарту МФСО (IAS) 1

Стандарт МФСО (IAS) 1 был разработан с ориентировкой на то, чтобы информацией из финансовой отчетности такого типа могли воспользоваться лица из широкого круга заинтересованных пользователей. Можно сказать, что этот стандарт изначально планировался как самый широко используемый стандарт в международной финансовой отчетности: своеобразная отправная базисная точка в погружении заинтересованного лица в финансовую отчетность коммерческой компании. При этом стандарт IAS 1 English или любой другой страны представляет собой самый общий неспецифический вид отчета о финансовом положении компании для пользователей, которые не имеют полномочий или возможностей для истребования финансовых данных в специальной форме.

Одним словом, разрабатывая этот стандарт и принимая его к исполнению на уровне финансовых систем внутри стран, ставилась задача создания определенной согласованной системы составления общего отчета о финансовых результатах компании. Поскольку специфика бизнеса по сфере его деятельности или, допустим, по географическому признаку может накладывать существенные коррективы на финансовые данные, был принят определенный, вошедший в стандарт, набор индикаторов, которые смогут достаточно полно и достоверно изложить финансовую сторону бизнеса компании тем, кому это знать необходимо.

Например, инвесторы и кредиторы могут контролировать индикаторы операционной деятельности бизнеса для того, чтобы оценивать вероятность дефолтов по обязательствам или неисполнению взятых на себя обязательств по реализации инвестиционных программ и выплатам дивидендов. Менеджеры компании, используя данные о текущем финансовом положении и результатах от финансовых операций, могут более тщательно планировать свою работу и ориентироваться на выбор решений, которые обеспечат максимальную экономическую продуктивность.

Аудиторы и внешние консультанты на основании международного стандарта финансовой отчетности IAS 1 могут планировать и предлагать собственникам компании наиболее взвешенные варианты развития финансовой системы компании, демонстрируя в качестве примера другие компании в похожей рыночной конъюнктуре или даже прямых конкурентов. Сфера применения стандарта МСФО 1 – очень широка. Достаточно в дополнение отметить, что аналитический потенциал данного стандарта отчетности огромен, как для внутренних пользователей, так и для внешних, к примеру, финансовых регуляторов или властей, которые хотят изучить бизнес компании.

Поскольку в широком смысле сфера применения отчетности по МСФО 1 ограничивается только талантом специалиста, который работает с данной информацией, становится понятно, что в стандарт включен широкий перечень взаимосвязанных и взаимозависимых индикаторов, с каждым из которых можно работать в рамках поставленной задачи. Главная идея любого стандарта в области финансов это не только удобоваримость (в смысле понимания информации широким списком специалистов), но и максимальная правдивость и прозрачность информации о бизнесе, которая в разрезе финансов не может быть отражена без использования следующих показателей:

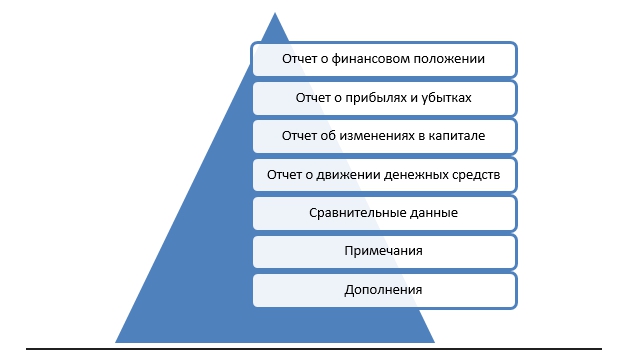

Рисунок 1. Показатели, используемые в финансовой отчетности.

Помимо того, что ежегодное стандартизированное изложение финансовой информации дает возможность менеджменту оценить бизнес «на языке цифр», оторвавшись от операционных проблем, такая отчетность показывает, насколько эффективно менеджмент распределяет и использует ресурсы, которые ему вверены, что крайне важно, если мы имеем в виду международный бизнес нелокального типа.

Глобально стандарт разработан, чтобы отчетность различных компаний обладала одинаковыми характеристиками, и любой человек, которому это необходимо для выполнения служебных обязанностей, мог ознакомиться с такой информацией и проанализировать ее. Поэтому стандарт «МСФО IAS 1 представление финансовой отчетности» предполагает максимально полное, структурированное (в соответствии со стандартом) и достоверное представление компании в разрезе ее финансовых результатов, текущего экономического положения и движения денежных средств, которые закреплены в виде комплекта документации финансовой отчетности.

Достоверность требует от финансового менеджмента последовательной и тщательной аналитики совершенных в компании действий, которые стали причиной или повлияли на реальные результаты, а также всестороннего рассмотрения финансовых вопросов компании с целью максимально четко изложить необходимый перечень сведений.

Предметные аспекты составления отчетности МСФО IAS 1

«Непоколебимая» достоверность

Сама задумка стандартов финансовой отчетности предполагает, что внедрение и применение стандартов МСФО (IFRS), как это принято – «без оговорок», обеспечит в компании прозрачную систему финансового менеджмента, следовательно, и систему финансовой отчетности, соответствующих критерию достоверного представления, даже без учета возможностей по дополнительному раскрытию информации. Стандарты изначально заточены на максимальную прозрачность и однозначность данных, поэтому организация, сдающая отчетность по МСФО, «как бы» не имеет никакой возможности лавировать в финансовых данных, хотя на самом деле ситуация обстоит иным образом.

Вообще проблема намеренного искажения информации обусловлена, в первую очередь, потребностями бизнеса. Обычно внешние лица, будь то инвесторы или аудиторы, новые акционеры или другие пользователи смотрят на отчетность в разрезе трех показателей – выручки, чистой прибыли и активов.

Если владельцу отчетности надо представить компанию в более выгодном свете, например, чтобы удовлетворить чьи-то ожидания или получить какие-то очки – может быть поставлена задача определенным образом изменить отчетность. Обычно изменения касаются отчета о прибыли и убытке, о балансе и корректируются данные примечаний к отчетности. На самом деле, для талантливого финансиста не составит труда (если изначально запланировано) осуществить финансовый менеджмент таким образом, чтобы отчетность получилась такой, как надо. Рассмотрим в качестве примера простые возможности для «украшения» финансовой отчетности:

Как видно из указанных примеров – отражение реальных данных в отчетности остается на усмотрение руководства и финансового менеджмента, поскольку, если взять в расчет, что разговор идет о многомиллиардном бизнесе, организация процесса «украшения» отчетности по МСФО стоит гораздо дешевле, чем приобретаемые от таких действий привилегии.

Непрерывность

Готовя финансовую отчетность по стандарту МСФО, руководство компании гарантирует лицам, для которых отчетность представляет интерес, что компания планирует свою деятельность в дальнейшем. Если же руководству известны какие-то факты, которые способны оказать существенное влияние на бизнес и поставить под сомнение его непрерывность, то эти данные должны быть изложены в примечаниях к отчетности.

Возвращаясь к предыдущему пункту, хочется отметить, что умышленные оговорки в примечаниях – крайне удобный инструмент для улучшения данных отчетности по принципу «меньше знаешь – крепче спишь». Поэтому, хотя представление финансовой отчетности в соответствии с МСФО, «как бы» это исключает, но на самом деле, истории известно много примеров, когда упущение важных данных о гарантиях, обязательствах, репутационных рисках или утечках сильно улучшили настрой при восприятии отчетности, но впоследствии вылились в большие внутрикорпоративные скандалы.

Принцип сравнения

Готовя текущую финансовую отчетность, компания должна раскрыть сравнительные данные за аналогичный период в прошлом, для того чтобы пользователи отчетности могли наиболее полно представить себе бизнес компании в динамике. Обычно принято предоставлять сравнительные данные за текущий, истекший и первый (самый ранний) сравнительный период.

Принцип существенности данных

Отчетность о финансовом состоянии бизнеса компании – это огромный массив информации, которая была обработана и объединена. Агрегировать данные можно, когда это не несет ущерба по сути значения и раскрытия этих данных, и нельзя, если сжатие данных дает ограниченное или урезанное представление.

Рисунок 2. Базовые принципы отчетности по МСФО 1.

Перечисленные базовые принципы МСФО 1, по сути, и являются той основой, на которой стоит указанный стандарт, но для того чтобы лучше понять, каким образом стандарт демонстрирует бизнес компании «как на ладони» необходимо рассмотреть его составные части более детально.

Составные части финансовой отчетности в соответствии со стандартом «IAS 1 Представление финансовой отчетности»

Индикаторы, которые анализируются и интерпретируются при составлении финансовой отчетности, в конечном итоге образуют определенный набор документов, который в соответствии со стандартом является исчерпывающим комплектом финансовой отчетности:

1. Отчет о финансовом положении («SFP» или Statement of financial position) – отчет, отражающий на дату периода стоимость активов, размеры обязательств различного характера и собственного капитала компании. «ОФП» – это один из главных бухгалтерских отчетов по МСФО, что аналогично с российскими стандартами, поэтому сразу отметим, что в «РСБУ» полным «тезкой-аналогом» является бухгалтерский баланс. IAS 1 стандартизирует минимальный состав статей активов, обязательств и капитала, которые предприятие должно отразить в отчетности и при необходимости расшифровать, чтобы наиболее полно продемонстрировать свое финансовое положение.

Данные отчета о финансовом положении должны быть составлены из реальных показателей бизнеса компании и включать как минимум суммы основных средств, инвестиционного имущества, нематериальных и финансовых активов, долевых инвестиций, запасов, торговой и дебиторской задолженности, суммы активов, которые предназначены для продажи, резервов, отложенных налоговых и финансовых обязательств и долей. Все эти сведения должны быть в полной мере раскрыты и классифицированы таким образом, который даст возможность наиболее прозрачно представить финансовое положение предприятия.

2. Отчет об убытках и прибыли демонстрирует и классифицирует финансовую результативность организации в формате путей возникновения и динамических изменений доходов и расходов. Сопоставляя доходы и расходы, анализируя состав и динамику прибыли, организация получает комплексное представление о собственной финансовой продуктивности. Используя эти знания, во-первых, можно проконтролировать эффективность работы «финансовых властей» организации, а во-вторых, на основании анализа отыскать упущенные возможности увеличения прибыльности компании и повышения рентабельности ее капитала. Очень важен отчет об убытках и прибыли с точки зрения инвестиционной оценки предприятия, поскольку может показать будущим кредиторам уровень эффективности финансовой модели предприятия и поддержать или, наоборот, сбавить обороты их инвестиционных вложений в активы данной компании.

Некоторые компании отдельно выделяют отчет о прибыли и убытках и делают второй отчет (скажем, расширенный), включающий еще и сведения о совокупном доходе. Другие сразу составляют большой детализированный отчет о совокупном доходе. И первый и второй подход стандартом допускается, но в любом случае, требует от финансового менеджмента представления в отчетности определенного набора данных (касательно этой группировки показателей), включающего:

3. Отчет об изменениях в собственном капитале «SCE»или «Statement of Changes in Equity» демонстрирует заинтересованным лицам, как изменилась структура капитала компании, которая принадлежит владельцам бизнеса. Капитал владельцев может меняться в зависимости от различных обстоятельств, поэтому стандарт МСФО 1 отчета об изменениях в капитале отвечает на ряд вопросов, касательно индикаторов, значений и причин изменения капитала именно акционеров бизнеса:

Этот отчет помогает аналитикам установить причины изменения собственного капитала за отчетный период. Данный вид отчета является более широким инструментом для анализа собственного капитала акционеров, поскольку в отличие от отчета о финансовом положении содержит расширенный перечень индикаторов и расшифрованной информации, которая позволяет составить наиболее полное представление о ситуации.В отчет об изменениях в капитале попадают классифицированные данные следующего характера: совокупный доход и доход собственников предприятия, балансовая стоимость и ее изменения, сумма дивидендов, приходящаяся на собственников и размер дивидендов на акцию.

4. Отчет о движении денежных средств – базовый инструмент любого финансового анализа, а также один из основных стандартных отчетов, который может продемонстрировать фактические значения и причины тех или иных производственных результатов компании в финансовом выражении. Этот вид отчета широко применяется всеми организациями вне зависимости от размера бизнеса, поскольку является, в некотором смысле, интуитивно понятным отчетом, который показывает входящие денежные поступления и исходящие денежные расходы компании с классификацией по видам, типам и направлениям в течение периода. На основании данных отчета о движении денежных средств можно сделать выводы и составить прогнозы относительно краткосрочной ликвидности компании, а также ее текущей кредитоспособности с прогнозом на будущий период. В общем смысле, этот отчет является самым простым инструментом для проведения финансового анализа компании.

Информация из отчета о движении денежных средств по сути является агрегированными сведениями, которые характеризуют экономическую эффективность компании, то есть ее возможности в области генерирования потоков денежных средств.

5. Примечания к составленной отчетности, которые могут пояснить основные специфические моменты учетной политики или особенности интерпретации финансовых данных, а также причины таких изменений по сравнению с общепринятой практикой. К примечаниям может относиться широкий круг возможных дополнений, которые, по сути, раскрывают внешним заинтересованным лицам часть управленческой информации компании о наиболее эффективных решениях, которые позволили достичь определенных цифр, отраженных в финансовой отчетности:

6. Отчет о финансовом положении самого раннего доступного периода в том случае, если компания ведет политику учета ретроспективно и применяет пересчеты статей в своей финансовой отчетности.

Вместе с финансовой отчетностью хорошая команда финансовых менеджеров снабжает свою отчетность по МСФО исчерпывающими дополнениями, которые необходимы для пояснения ключевых характеристик бизнеса предприятия, и объяснения фактов неопределенности, которые не могут раскрыть цифры из отчета. Подобные обзорные дополнения содержат информацию о факторах и причинах возникновения факторов, которые оказывают влияние на финансовую отчетность или бизнес предприятия в целом. Для предприятий, которым это актуально, раскрываются различные управленческие и официальные данные из разделов техногенного и экологического влияния, которые могут помочь заинтересованным пользователям финансовой отчетности сделать выводы и провести параллели между данными финансовых результатов и этой группировки.

Принцип совокупности подготовленных по стандарту документов предполагает, что при рассмотрении комплекта внешние и внутренние пользователи используют всю агрегированную в отчетности информацию. Согласно этому, схема МСФО IFRS 1 предполагает подготовку и последующее рассмотрение отчетности как единого целого, то есть такого информационного комплекта документации, который способен наиболее полно, прозрачно и, что главное, достоверно изложить ситуацию финансово состояния рассматриваемой компании.

Рисунок 3. Составные части финансовой отчетности по МСФО 1.

Сегодня стандарт МСФО 1 Представление финансовой отчетности является необходимой составной частью финансовой системы предприятий, которые ведут серьезный бизнес. Крупнейшие игроки рынка, для которых важны внешние источники финансирования и инвестиций, престиж бизнеса и его прозрачность, переходят на международные стандарты финансовой отчетности, поскольку сегодня – это становится чем-то вроде обязательного элемента для компаний из крупного сегмента.

В тоже время необходимо отметить, что внедрение МСФО IFRS 1 не гарантирует компании управляемой финансовой системы и достоверной отчетности, но скорее требуя от компании соблюдение этих принципов. Вступая в своеобразную «высшую лигу», компании на МСФО принимают на себя не только обязательства по соблюдению указанных стандартов не только в финансовой системе, но и обязательства по рациональному расширению такого подхода к организации бизнеса в целом. Можно сказать, что сегодня наступила новая эра, когда крупные компании должны осознать продуктивность и важность перехода на МСФО, что существенно увеличит скорость повсеместного внедрения данного стандарта во всех отраслях.

МСФО (IAS) 1 «Представление финансовой отчетности» (Presentation of financial statements)

Цель стандарта

Цель финансовой отчетности

Целью финансовой отчетности общего назначения является предоставление информации о финансовом положении, финансовых результатах и движении денежных средств компании, которая полезна широкому кругу пользователей при принятии экономических решений. Финансовая отчетность также показывает результаты управления ресурсами, доверенными руководству организации ее собственниками. Для достижения данной цели финансовая отчетность предоставляет информацию об:

Данная информация вместе с информацией в примечаниях к финансовой отчетности помогает пользователям финансовой отчетности прогнозировать будущие денежные потоки организации, в частности, сроки (timing) и вероятность их возникновения (certainty).

Общие принципы

Достоверное представление и соответствие МСФО (fair presentation and compliance with IFRSs). Финансовая отчетность в обязательном порядке должна достоверно (fair) представлять финансовое положение, финансовые результаты деятельности и движение денежных средств компании. Достоверное представление требует правдивого отображения последствий совершенных операций, других событий и условий в соответствии с определениями и критериями признания для активов, обязательств, доходов и расходов, изложенных в «Концепции». Применение МСФО дает возможность сформировать такую финансовую отчетность, которая решает задачу достоверного представления.

Организация, финансовая отчетность которой соответствует МСФО, обязана сделать прямо выраженное и безоговорочное заявление о таком соответствии в примечаниях к финансовой отчетности. Не допускается описание финансовой отчетности как соответствующей МСФО, если только она не соответствует всем требованиям МСФО.

Учетная политика, несоответствующая МСФО, не компенсируется ни раскрытием применяемой учетной политики, ни примечаниями или иными пояснительными материалами.

МСФО (IAS) 1 допускает, что в чрезвычайно редких случаях руководство компании может прийти к заключению, что соблюдение какого-либо требования международного стандарта может ввести в заблуждение пользователя, и что возникнет противоречие с целями финансовой отчетности, изложенными в «Концептуальных основах представления финансовой отчетности» (Conceptual Framework for Financial Reporting). В таком случае организация должна отказаться от применения данного стандарта, детально раскрыв природу, причины и влияние данного отказа от стандарта (при условии, что такое отступление требуется или не запрещается нормами соответствующего правового регулирования). Когда нормами соответствующего правового регулирования запрещается отступление от указанного требования, организация должна в максимально возможной степени уменьшить последствия тех аспектов соблюдения этого требования, которые воспринимаются как вводящие в заблуждение, детально раскрыв характер соответствующего требования стандарта и основания для сделанного вывода, а также корректировки по каждой статье финансовой отчетности, которые были бы необходимы для обеспечения достоверного представления информации.

Непрерывность деятельности (going concern). Компания, представляющая финансовую отчетность по МСФО, считается непрерывно действующей (т.е. продолжающей осуществлять свою деятельность в обозримом будущем). Если у руководства компании есть весомые сомнения в способности компании осуществлять свою деятельность непрерывно, то такая неопределенность должна быть раскрыта. Если руководство не считает компанию непрерывно действующей, то финансовая отчетность не должна готовиться в соответствии с принципом непрерывности действия, в таком случае компания должна раскрыть данный факт, указав при этом, на какой основе была подготовлена данная финансовая отчетность и причину, по которой организация не считается непрерывно действующей.

Учет на основе принципа начисления (accrual basis of accounting). Организация обязана составлять финансовую отчетность, за исключением информации о движении денежных средств, на основе принципа начисления.

Информация является замаскированной, если она представляется таким образом, что результат будет аналогичен пропуску или искажению такой информации. Примеры:

Каждый существенный класс сходных статей должен представляться в финансовой отчетности отдельно. Статьи разного характера или назначения должны представляться отдельно, за исключением несущественных статей.

Организация не должна уменьшать понятность ее финансовой отчетности, скрывая существенную информацию среди несущественных данных или агрегируя существенные статьи, отличающиеся по характеру или функциям.

Взаимозачет (offsetting). Не подлежат взаимозачету активы и обязательства, доходы и расходы, кроме случаев, когда это разрешено или требуется каким-либо стандартом или толкованием.

Организация представляет результаты операций в нетто-величине доходов и связанных с ними расходов, возникающих по одной и той же операции, когда такое представление отражает сущность соответствующей операции или другого события. Например: организация может представить на нетто-основе затраты, которые относятся к оценочному обязательству, признанному в соответствии с МСФО (IAS) 37 «Оценочные обязательства, условные обязательства и условные активы», и сумму компенсации, полученную в отношении этого оценочного обязательства в рамках соответствующего соглашения с третьим лицом (соглашения о гарантийных обязательствах поставщика).

Сравнительная информация. МСФО (IAS) 1 требует раскрытия сравнительной информации о предыдущем периоде по всем суммам, предоставленным в финансовой отчетности, по всем отчетам и приложениям, если другой стандарт не требует иного раскрытия.

Организация должна представлять как минимум два отчета о финансовом положении, два отчета о прибыли или убытке и прочем совокупном доходе, два отдельных отчета о прибыли или убытке (если такие представляются), два отчета о движении денежных средств и два отчета об изменениях в собственном капитале, а также относящиеся к ним примечания.

Представление и классификация статей в финансовой отчетности должны в обязательном порядке сохраняться от одного периода к следующему за исключением случая изменения характера операций организации или пересмотр ее финансовой отчетности или требований МСФО.

Если организация изменяет порядок представления или классификации статей в своей финансовой отчетности, она также должна реклассифицировать сравнительные суммы, кроме случаев, когда реклассификация практически неосуществима. При этом организация должна раскрыть характер реклассификации; сумму каждой статьи или класса реклассифицируемых статей и причину реклассификации. Если реклассификация сравнительных сумм неосуществима, организация должна раскрыть причину невозможности реклассификации и характер корректировок, которые были бы произведены.

Структура и содержание финансовой отчетности

Компоненты финансовой отчетности.Полный комплект финансовой отчетности должен включать:

Организация может использовать заголовки для своих отчетов, отличающиеся от приведенных выше.

Отчеты, представляемые за рамками финансовой отчетности, включая финансовые обзоры руководства, отчеты по вопросам охраны окружающей среды и другие, не входят в сферу применения МСФО.

Отчетный период. Финансовая отчетность должна представляться не реже чем на ежегодной основе. Если отчетная дата компании изменяется, и финансовая отчетность готовится за другой период, то компания должна раскрыть причины изменения отчетной даты и предупредить о проблеме сравнения/сопоставления.

Отчет о финансовом положении. Отчет о финансовом положении должен включать как минимум следующие статьи:

Дополнительные статьи могут быть представлены для справедливого отражения финансового положения организации.

Компания должна представлять отчет о финансовом положении, разделяющий оборотные (current) и внеоборотные (non-current) активы и краткосрочные и долгосрочные обязательства, за исключением случаев, когда классификация на основе ликвидности предоставляет более надежную и значимую информацию.

Независимо от способа представления организация должна раскрыть сумму, возмещение или погашение которой ожидается по прошествии более двенадцати месяцев.

Оборотными активами являются активы:

Все прочие активы являются внеоборотными.

Краткосрочные обязательства — это обязательства:

Прочие обязательства являются долгосрочными.

Если в рамках существующего кредитного соглашения организация ожидает и вправе по своему усмотрению рефинансировать обязательство или отсрочить его погашение на срок, составляющий минимум 12 месяцев после окончания отчетного периода, то она классифицирует это обязательство как долгосрочное, даже если бы в противном случае это обязательство подлежало погашению в более короткий срок.

Если обязательство подлежит оплате по предъявлению, т.к. организация нарушила договор по условиям долгосрочного займа до или на дату отчетного периода, то обязательство становится краткосрочным, даже если займодатель согласился после отчетной даты или до утверждения финансовой отчетности к выпуску не требовать оплату в результате нарушения условий. Тем не менее обязательство классифицируется как долгосрочное, если займодатель согласился предоставить до отчетной даты льготный период, заканчивающийся по меньшей мере через 12 месяцев после отчетной даты, в течение которого организация может компенсировать неустойку, и в течение которого займодатель не может потребовать немедленного погашения.

Если долгосрочное обязательство (например, заем) гасится после отчетной даты досрочно, на отчетную дату оно в любом случае классифицируется как долгосрочное, поскольку решение о долгосрочном погашении было принято после отчетной даты. В данном случае факт досрочного погашения может быть отражен в событиях после отчетной даты, если сумма является существенной и решение о досрочном погашении принято до выпуска отчетности.

При представлении выпущенного акционерного капитала должны использоваться следующие раскрытия:

Также раскрывается описание характера и цели каждого резерва в рамках собственного капитала.

Если организация осуществила реклассификацию финансового инструмента с правом обратной продажи, классифицированного как долевой инструмент, или инструмента, который обязывает организацию предоставить третьей стороне пропорциональную долю чистых активов организации только при ее ликвидации и классифицируется как долевой инструмент, она должна раскрыть сумму, реклассифицированную из одной категории в другую (финансовых обязательств или собственного капитала), а также сроки и основание для указанной реклассификации.

Дополнительные требования в отношении классификации статей вводятся МСФО (IFRS) в отношении внеоборотных активов, предназначенных для продажи и групп выбытия. Данные категории активов, а также обязательства, связанные с группами выбытия, должны представляться отдельно от прочих активов/обязательств. Кроме того, отдельно должна раскрываться информация по накопленным доходам и расходам, связанным с данными категориями активов/обязательств и признанным непосредственно в капитале.

Отчет о прибыли или убытке и прочем совокупном доходе или Отчет о совокупном доходе.

Прибыль или убыток (profit or loss) — общая сумма доходов за вычетом расходов, исключая компоненты прочего совокупного дохода. Может использоваться термин «чистый доход».

Прочий совокупный доход (other comprehensive income) включает в себя статьи доходов и расходов (в том числе реклассификационные корректировки), которые не признаются в составе прибыли или убытка, поскольку это требуется или допускается другими МСФО.

Общий совокупный доход (total comprehensive income) — изменение в собственном капитале, возникшее в отчетном периоде в результате операций и других событий, отличное от тех изменений, которые возникли вследствие операций с собственниками, действующими в этом качестве. Включает в себя все компоненты «прибыли или убытка» и «прочего совокупного дохода».

Организация должна признавать все статьи доходов и расходов за период в составе прибыли или убытка, кроме случаев, когда каким-либо МСФО требуется или допускается иное. Некоторые МСФО требуют или разрешают исключать из состава прибыли или убытка определенные компоненты и включать их в состав прочего совокупного дохода. Например:

Кроме того, МСФО (IAS) 8 «Учетная политика, изменения в бухгалтерских оценках и ошибки» требует исправление ошибок и отражение последствий изменения положений учетной политики признавать за пределами прибыли или убытка за текущий период.

Организация может представлять единый отчет о прибыли или убытке и прочем совокупном доходе, в котором прибыль или убыток и прочий совокупный доход представляются в двух разделах, или отдельный отчет о прибыли или убытке за период и отдельный отчет о прочем совокупном доходе (последний должен начинаться с показателя прибыли или убытка).

В отчет(ы) включаются следующие показатели:

В разделе (отчете) о прибыли или убытке должны как минимум быть представлены следующие статьи:

Расходы должны быть классифицированы в отчете о прибыли или убытке или в примечаниях к отчетности либо по статьям (материалы, затраты на персонал, амортизация и др.), либо по их функциональному назначению (себестоимость, расходы на реализацию, управленческие расходы и др.), в зависимости от того, какой из подходов обеспечивает надежную и более уместную информацию.

Если компания предоставляет классификацию расходов по функциональному назначению, то должна быть также раскрыта дополнительная информация о статьях расходов, в том числе о расходах в части амортизации основных средств и нематериальных активов и о расходах в части вознаграждений работникам.

В разделе (отчете) о прочем совокупном доходе должны быть представлены статьи прочего совокупного дохода, объединенные в группы статей, которые не будут впоследствии реклассифицированы в состав прибыли или убытка, и те, которые впоследствии будут реклассифицированы в состав прибыли или убытка.

Отдельными статьями представлена доля в прочем совокупном доходе ассоциированных организаций и совместных предприятий, учитываемых по методу долевого участия, с отдельным представлением доли в статьях, которые не будут впоследствии реклассифицированы в состав прибыли или убытка; и те, которые впоследствии будут реклассифицированы в состав прибыли или убытка, когда будут выполнены определенные условия.

Если организация представляет промежуточные итоговые суммы, такие промежуточные итоговые суммы должны:

Организация должна раскрыть в отчете о прибыли или убытке и прочем совокупном доходе либо в примечаниях сумму налога на прибыль в отношении каждой статьи прочего совокупного дохода, включая реклассификационные корректировки.

Также стандарт требует раскрывать информацию о реклассификационных корректировках в отношении компонентов прочего совокупного дохода (те суммы, которые реклассифицируются в состав прибыли или убытка, например, при выбытии иностранного подразделения (см. МСФО (IAS) 21), а также в тот момент, когда хеджируемый прогнозируемый денежный поток оказывает влияние на величину прибыли или убытка (см. МСФО (IFRS) 9)).

Реклассификационная корректировка включается в соответствующий компонент прочего совокупного дохода в том периоде, в котором сумма указанной корректировки была реклассифицирована в состав прибыли или убытка.

Если статьи доходов и расходов являются существенными, то они должны быть раскрыты в отчете о прибыли или убытке и прочем совокупном доходе или в примечаниях к отчетности:

Дополнительные статьи могут использоваться для справедливого раскрытия финансовых результатов компании.

Ни в отчете о прибыли или убытке и прочем совокупном доходе, ни в примечаниях организация не может представлять какие-либо статьи доходов и расходов как чрезвычайные.

Отчет о движении денежных средств. Регулируется в соответствии с МСФО (IAS) 7.

Отчет об изменениях в собственном капитале. Отчет должен показывать:

В отчете об изменениях в собственном капитале либо в примечаниях организация должна представить:

Примечания к финансовой отчетности. Примечания должны:

Организация должна представлять примечания в упорядоченном виде, насколько это практически осуществимо. По каждой статье, представленной в отчетах, организация должна давать перекрестную ссылку на любую связанную с ней информацию, раскрытую в примечаниях.

Рекомендуемое представление примечаний:

Раскрытие суждений (judgements). В отчетности должны быть раскрыты суждения руководства, на основании которых подготовлена учетная политика и которые оказывают наиболее значительный эффект на отчетность, например:

Раскрытие ключевых источников неопределенности (key sources of estimation uncertainty). В примечаниях к финансовой отчетности необходимо раскрывать те ключевые допущения относительно будущих и других источников неопределенности расчетной оценки на отчетную дату, которые имеют значительный риск привести к существенным корректировкам балансовых стоимостей активов и обязательств в течение следующего финансового года. В отношении данных активов и обязательств примечания должны включать детальное описание их характера и их балансовой стоимости на дату окончания отчетного периода. Эти раскрытия не должны касаться раскрытий бюджетов и прогнозов.

Раскрытие дивидендов. Следующая информация должна быть раскрыта в примечаниях:

Раскрытие капитала. Необходимо раскрывать:

Финансовые инструменты с правом обратной продажи, классифицируемые как часть собственного капитала. По финансовым инструментам с правом обратной продажи, классифицируемым как долевые инструменты, организация должна раскрывать:

Прочие примечания. Следующие прочие примечания должны быть также раскрыты:

Международные стандарты финансовой отчетности и другие публикации International Accounting Standards Committee (КМСФО) защищены авторским правом КМСФО.

Официальным текстом МСФО является текст, публикуемый КМСФО на английском языке.

Никакая ответственность за ущерб, нанесенный любому лицу, действующему или бездействующему в результате любых материалов в настоящей публикации, не может быть принята авторами.

1 Данное определение действует с 1 января 2020 года.

2 Подпункт применяется с 1 января 2021 года.

3 Применяется с 1 января 2021 года.

ADE Professional Solutions is an independent member of HLB International, a global network of advisory and accounting firms.

HLB refers to the HLB International network and/or one or more of its member firms.

For more information on HLB International and its legal structure, please visit www.hlb.global/legal.

109028, Москва, Хохловский пер. 16, стр. 1

191002, Санкт-Петербург, Владимирский проспект, д. 23, лит. А, 3 этаж

Для возможности совершать покупки на сайте нужно:

авторизоваться / зарегистрироваться

Спасибо за покупку!

Дата последнего обновления Политики 18.08.2020 г.

«14» августа 2020 года

Общество с ограниченной ответственностью «А.Д.Е. Профешнл Солушнз» (далее – «Исполнитель»), в лице генерального директора Склярова Дмитрия Сергеевича, действующего на основании Устава, настоящей публичной офертой предлагает любому физическому или юридическому лицу, а также индивидуальному предпринимателю (далее – «Заказчик») заключить Договор на оказание услуг по предоставлению платного и ограниченного во времени доступа к онлайн-платформе с трансляцией видеолекций в режиме «онлайн», а также к размещенным на платформе копиям видеозаписей лекций на определенную тему (далее – «Доступ»).

От имени Заказчика – адрес электронной почты, указанный при оплате курса.

Все уведомления и сообщения, отправленные Сторонами друг другу по вышеуказанным адресам электронной почты, признаются Сторонами официальной перепиской в рамках настоящего Договора.

Правила и порядок обработки Исполнителем персональных данных пользователей Сайта изложены в политике конфиденциальности, опубликованной на Сайте.

Действия, совершенные с использованием логина и пароля и личных данных Заказчика на Сайте, расцениваются как действия самого Заказчика.

Доступ предоставляется на ограниченный срок (3 месяца с момента предоставления уникального ключа).

Заказчик не вправе передавать третьим лицам данные для входа в Личный кабинет (логин, пароль), а также уникальный ключ доступа.

В случае нарушения Заказчиком настоящего обязательства Исполнитель оставляет за собой право досрочно прекратить исполнение своих обязательств по договору в соответствии с условиями Оферты в одностороннем порядке без каких-либо выплат или компенсаций в пользу Заказчика, или по своему усмотрению блокировать учетную запись Заказчика до устранения соответствующих нарушений, а также требовать возмещения причиненного действиями Заказчика ущерба.

Заказчику известны важнейшие функциональные свойства онлайн-платформы Исполнителя, доступ к которой предоставляет Исполнитель; Заказчик несет риск несоответствия онлайн-платформы Исполнителя, ее функциональных возможностей и доступных на ней информационных и образовательных материалов желаниям и потребностям Заказчика.

Исполнитель не несет ответственность за невозможность оказания услуг по причинам, связанным с нарушением со стороны Заказчика (пользователя) работы Интернет-канала, оборудования или программного обеспечения.

Никакая информация, материалы и/или консультации, предоставляемые Исполнителем в рамках оказания услуг по настоящему договору, не могут рассматриваться как гарантии. Принятие решений на основе всей предоставленной Исполнителем информации находится в исключительной компетенции Заказчика. Заказчик принимает на себя полную ответственность и риски, связанные с использованием информации и материалов, предоставленных Исполнителем в рамках исполнения своих обязательств по Оферте.

5.4. Для выбора оплаты товара с помощью банковской карты на соответствующей странице необходимо нажать кнопку «Оплата заказа банковской картой». Оплата происходит через ПАО СБЕРБАНК с использованием банковских карт следующих платежных систем:

Сайт Исполнителя поддерживает 256-битное шифрование. Конфиденциальность сообщаемой персональной информации обеспечивается ПАО СБЕРБАНК. Введенная информация не будет предоставлена третьим лицам за исключением случаев, предусмотренных законодательством РФ. Проведение платежей по банковским картам осуществляется в строгом соответствии с требованиями платежных систем МИР, Visa Int., MasterCard Europe Sprl, JCB.

Также возможны следующие причины отказа в оплате заказа по карте:

Существуют настройки робота банка, направленные на выявление мошеннических транзакций, и внесение ай-пи (IP) в черный список.

При возникновении проблем в оплате заказа картой Заказчику необходимо обратиться в его банк по телефону технической поддержки, указанному на обратной стороне банковской карты.

ООО «А.Д.Е. Профешнл Солушнз»

Юридический и фактический адрес: 109028, Москва, Хохловский пер., дом 16, стр. 1, этаж 1, помещение 23