Что такое холдить крипту

Что значит холдить криптовалюту. Кто такой холдер, плюсы и минусы холдинга, альтернативы

В торговле криптовалютой используется термин холд (hodl) — это простая стратегия, которая не предполагает активного трейдинга и поэтому несет меньше рисков. Холдить криптовалюту — это значит покупать и хранить ее вне зависимости от рыночной ситуации. При этом держатель все равно может получать от нее пассивный доход.

Что значит ходл (hodl)

Холдить криптовалюту стараются те люди, которые хотят заработать на этих активах, но по каким-то причинам не хотят активно торговать — например, из-за высоких рисков. Они покупают биткоин или другую криптовалюту и удерживают ее в соответствии с классической инвестиционной стратегией «купи и держи»). Название холд для этого используется как сленговое выражение. В его основе — интернет-мем, возникший в результате опечатки пользователя, использовавшего такую стратегию.

Что значит холдить криптовалюту

В соответствии с определением бизнес-журналов, холдить криптовалюту — значит сохранять инвестиции в биткоин даже во время падения курса. Основания для выбора такой стратегии есть. За годы своего существования почти все популярные криптовалюты росли в долгосрочной перспективе.

Инвестиции в криптовалюту

Биткоин несколько раз стремительно падал в цене более чем на 80 %, а потом возвращался на начальную позицию или даже рос. Определенные риски в том, чтобы холдить криптовалюту все-таки есть — нет гарантий, что после очередного падения рынок снова вернется к исходному состоянию.

Пример холдинга

Первый пример того, как холдить криптовалюту, дал пользователь, сделавший опечатку и ставший автором мема. В декабре 2013 года крипта (биткоин) поднялась практически до 1,1 тысячи долларов за монету. Но затем в течение суток произошел обвал почти на 39 %. Этот пользователь сам признавался в том, что был плохим трейдером, но решил, что в этом случае холдить — значит сохранить средства в условиях волатильности.

Это противовес страху упустить выгоду и продать цифровую валюту раньше времени, то есть по более низкой цене. Вскоре у этого трейдера появились последователи, так что холд стал стратегией. В октябре 2021 года курс биткоина составляет более 65 тысяч долларов, что косвенно подтверждает его правоту.

Кто такой холдер в криптовалюте

Холдер (holder) — это человек, которые специально покупает актив и «забывает» о нем на длительный период времени. Этим он отличается от трейдеров, которые стремятся получить прибыль на коротких промежутках времени в несколько минут или часов. Это не значит, что холдер совсем не будет ходить на биржу и следить за курсом криптовалюты. Ему все равно нужно интересоваться всеми процессами, происходящими на рынке криптовалюты. Тогда холдер получит возможность вовремя заметить рост или, наоборот, негативные тенденции.

Hodl в криптовалюте

Чтобы холдить, необязательно вкладывать средства только в биткоин. Можно выбрать другую криптовалюту. Но нужно тщательно ее изучить — идею разработчиков, сведения о них самих и их целях. Потому что есть примеры малоизвестных валют, которые стремительно теряли в цене, и ходить в такие проекты было очень рискованно, потому что все заканчивалось полной потерей денег.

Холдер — это инвестор, который убежден в том, что крипта — основа новой экономической структуры, а, значит, ее курс в долгосрочной перспективе будет расти.

Плюсы и минусы стратегии HODL

Минус у этой стратегии только один — риск потерять все вложения из-за событий, которые в краткосрочной перспективе нельзя было предсказать.

Альтернативы холдингу

Длительное удержание монет на кошельках не единственная стратегия с низкими рисками. Среднесрочная торговля тоже позволяет получать хорошую прибыль. Но она предполагает наличие знаний для более глубокого анализа рынка, а также большого опыта. Дейтрейдинг — это меньше риска, чем торговля на минутных интервалах, но полноценной альтернативой холдингу он не является.

Что значит холд в криптовалюте? Кто такие холдеры Биткоина («HODL»)?

Что такое «HODL»?

Холд – это относительно новый термин инвестирования в криптовалюты. Этот термин означает избегания торговли, основанной на краткосрочных ценовых движениях.

Самый первый раз, когда термин HODL появился на форуме Биткойна, был в 2013 году и пришел от человека по имени «GameKyuubi» под заголовком «I AM HODLING».

Судя по сообщению, пользователь опечатался и имел ввиду, что он держал свой BTC, несмотря на то, что в тот момент цена монеты сильно упала.

С тех пор этот термин с ошибками стал очень популярным в мире Биткоина и криптовалют. Всякий раз, когда человек говорит в разговоре, что он или она hodling (Холдер) или предлагают Вам hodl (холд) монеты, это означает, что они верят, что их монета будет прибыльной однажды и то, что они готовы ждать до тех пор пока она не вырастет в цене.

Поэтому термин «HODL» первоначально был опечаткой, которая в настоящее время получила статус юмористического бэкронима:

История первого появления термина HODL

18 декабря в 10:03 утра, человек под ником «GameKyuubi» опубликовал пост: «I AM HODLING». В посте с опечаткой говорилось о плохих торговых навыках и решимости просто держать (хранить) свой Биткоин с этого момента.

«ПОЧЕМУ I AM HODLING? Я СКАЖУ ВАМ ПОЧЕМУ», продолжил он. «Это потому, что я плохой трейдер, и я ЗНАЮ, что Я ПЛОХОЙ ТРЕЙДЕР. Да, вы, хорошие трейдеры, можете точно определить максимумы и минимумы».

Он пришел к выводу, что лучше всего придерживаться этого направления, поскольку «вы продаете на медвежьем рынке только в том случае, если вы хороший дейтрейдер или просто нуб».

В течение короткого промежутка времени «термин опечатка» ходл пробился в мемы и фильмы, а позже стал употребляться, как реальный термин относящийся к торговле на криптовалютном рынке.

Мемы про холд кримптовалюты

Уже в первые часы, после появления поста «I AM HODLING» стали появляться мемы в большом количестве. А это был 2013 год, когда о Биткоине знало не так много людей.

В настоящее время можно увидеть огромное количество мемов посвященных холду криптовалюты. Вот некоторые из них:

Ходл — идеальная стратегия для начинающих криптоинвесторов

Зарабатывать на криптовалютах людям мешают две вещи:

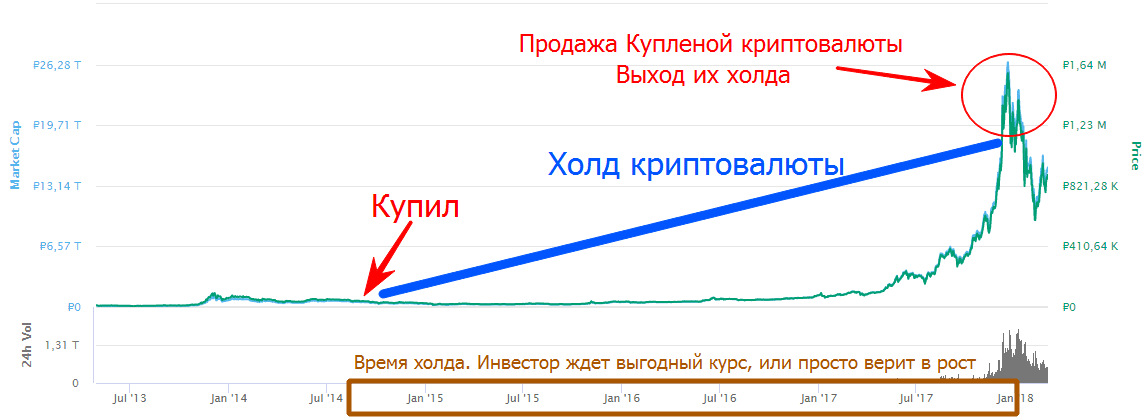

Для тех, кто не хочет каждый час проверять котировки, существует особая стратегия инвестирования — ходл. Это придерживание своих активов в расчете на общий рост крипторынка и котировок криптовалют в долгосрочной перспективе. Говоря проще — вы покупаете криптовалюту и держите ее годами, не обращая внимание на то, что происходит на рынке сегодня.

Я решил написать цикл статей для тех, кто далек от крипты, но хочет начать инвестировать. И предлагаю начинать с ходла, потому что считаю стратегию понятной, безопасной (при грамотной диверсификации), но при этом стабильно прибыльной.

Что такое ходл

Криптовалютный мем hodl (опечатка от англ. hold — держать, придерживать) появился 5 лет назад благодаря эмоциональному посту одного из участников популярного крипто-форума Bitcointalk.

Пользователь GameKyuubi открыто заявил, что он плохой трейдер, на неудачных покупках и продажах которого зарабатывают хорошие трейдеры. Единственным выходом из этой ситуации GameKyuubi видел стратегию «ходл» — придерживать свои биткоины в течение длительного времени, не обращая внимания на периодические падения крипторынка и не поддаваясь искушению избавиться от криптоактивов.

Ходл стал широко известным в криптовалютном мире мемом. Поклонники этой стратегии придумали юмористическую, но очень точную расшифровку аббревиатуры HODL — Hold on for dear life — «держись из последних сил».

Насколько эффективно ходлить

Ходл может принести колоссальные прибыли, но для этого иногда приходится ждать минимум несколько лет. Наибольшую выгоду из этой стратегии извлекают инвесторы, которые приобретают криптоактивы раньше и дешевле всех.

А вдруг биткоин упал бы, а не вырос?

Конечно, здесь есть большая доля везения. Никто не мог знать наверняка, что биткоин будет расти. С равным успехом можно было как заработать, так и потерять все деньги.

От этого страхует распределение инвестиций по разным криптовалютам. Это называется «диверсификация портфеля». Вместо того, чтобы просто взять биткоин на все деньги, вы можете купить много разных криптовалют. Некоторые из них упадут, но другие вырастут — и вы все равно заработаете.

В этой стратегии есть очевидный минус —разрозненность портфеля по разным биржам и кошелькам. Далеко не все монеты можно собрать в одном месте.

Еще 2 года назад у меня было больше 5 площадок, площадок, где лежали активы. Чтобы собрать их в одном месте, я начал разрабатывать сервис xChainer. Сейчас он помогает собрать оптимальный портфель, следить за курсами валют и доходностью своих активов, получать биржевую аналитику.

Недавно мы добавили новый инструмент — тестирование разных портфелей и стратегий на исторических данных. Вы можете посмотреть, сколько бы заработали денег, если бы купили крипту в прошлом.

Реальные преимущества ходла по сравнению с другими торговыми стратегиями

Ходл — это просто. Нет необходимости изучать биржевой трейдинг, фундаментальный и технический анализ и прочую экономику с математикой.

Ходл бережет нервы. Не надо тратить время и нервы на ежедневный трейдинг, постоянно следить за биржевыми курсами и криптовалютными новостями. Хотя периодические падения крипторынка ввергают в депрессию даже ходлеров — вспомним, при каких обстоятельствах появился этот термин.

Ходл позволяет дополнительно зарабатывать на биткоинах за счет хардфорков. Хардфорк — это изменение программного кода криптовалюты, в результате которого появляются ее ответвления, дочерние криптовалюты — форки. Форки используют блокчейн исходной «материнской» криптовалюты, но отличаются от нее какими-либо параметрами — уровнем безопасности, скоростью передачи и т. д. При этом ваши накопления, как правило, раздваиваются вместе с блокчейном. То есть вы совершенно бесплатно получаете новую криптовалюту, которая в будущем может стоить больших денег.

Ходл позволяет также зарабатывать на эйрдропах (airdrop) — бесплатных раздачах токенов. Эйрдропы проводят, чтобы популяризовать новые криптоактивы. Обычно для участия в эйрдропе требуется лишь наличие в кошельке определенной криптовалюты или токенов. Например, владельцы криптовалюты EOS смогли поучаствовать уже в дюжине различных эйрдропов, бесплатно получая токены Everipedia, eosDAC и других. Полученные криптоактивы также можно ходлить либо перевести в биткоин — в зависимости от выбранной вами стратегии.

Особенности ходла

Ходл годится не для всех криптовалют. Крипторынок существует менее 10 лет. И лишь одна криптовалюта существует столько же времени — это биткоин. Сегодня на крипторынке можно найти тысячи криптовалют и десятки тысяч токенов, но очень многие из них уже не проявляют никакой активности. Соответственно, рассчитывать на их подорожание в будущем не приходится.

Стратегия на ожидание существенного подорожания в ближайшие годы годится лишь для тех криптовалют, которые по различным причинам получили (или получат) большую популярность среди пользователей и поддержку разработчиков, платежных систем и финансовых институтов. Проще говоря, ходлить следует лишь те криптовалюты, у которых есть будущее.

С другой стороны, менее известные и, соответственно, недооцененные криптомонеты в случае своего взлета могут принести значительно большую прибыль при меньших затратах на инвестиции. Но шансы угадать, какая именно из малопопулярных сегодня криптомонет станет звездой следующих лет, очень малы. Поэтому всегда есть риск вложиться в криптовалюту, которая через несколько лет не будет стоить ничего.

Ходл требует психологической устойчивости. Или фанатичной веры.

За 5 лет, которые прошли с момента возникновения мема «ходл», биткоин пережил десяток циклов взлета и падения. Но в какой бы из дней 2018 года автор мема GameKyuubi не решил бы продать свои биткоины из далекого 2013 года, он все равно вернул бы инвестиции с прибылью в несколько тысяч процентов. Чтобы гарантировать себе такую прибыль, важно не поддаваться общей биржевой панике, игнорировать слухи и следовать к намеченной инвестиционной цели.

Ходл — это стратегия «длинных» денег. Она требует терпеливого выжидания на протяжении нескольких лет.

Если вы хотите получить прибыль в ближайшем будущем, ходл вряд ли вам подойдет. Возможно, стоит обратить свое внимание на биржевой трейдинг.

Я хочу инвестировать в криптовалюту и ходлить. Поезд ушел?

Крупные криптоинвесторы использовали затяжное падение криптовалютного рынка в первой половине 2018 года, чтобы пополнить свои криптовалютные кошельки в ожидании нового криптовалютного ралли.

Биткоином начали интересоваться институциональные инвесторы — инвестиционные хедж-фонды, банки и финансовые конгломераты. Многие финансовые компании и торговые площадки сейчас активно разрабатывают и внедряют биржевые инструменты на основе биткоина, чтобы позволить крупным инвесторам безопасно и без нарушения законов войти на крипторынок.

Кроме того, помимо биткоина и эфира, каждый день появляются новые, все более совершенные и перспективные криптовалюты и токены, каждый из которых может стать потенциальной звездой крипторейтингов.

Примеры значительного роста криптовалют и токенов:

Как выбрать криптоактивы для ходла

Способ № 1 — простой

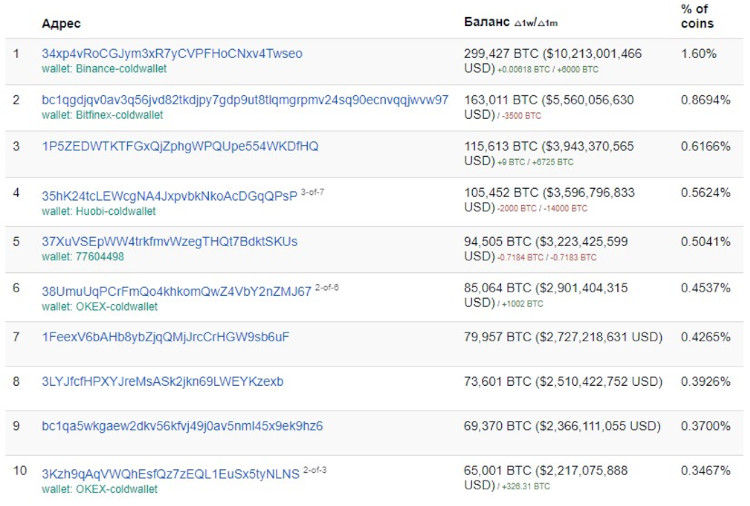

Выберите для инвестирования наугад несколько криптовалют из топ-10 или топ-20 Сoinmarketcap. Можно делать сознательную ставку на уже раскрученные и достаточно дорогие криптоактивы — ожидаемая прибыль в этом случае меньше, но меньше и уровень риска.

За три года курс BTC вырос на 3300%, LTC — 9000%, XRP — 10 100%, XLM — 11 860%, DASH — 12 670%. Эти и другие криптовалюты из топа рейтинга CoinMarketCap представляют собой крупные блокчейн-проекты, поддерживаемые большими сообществами разработчиков, компаниями и даже финансовыми институтами. У таких криптовалют определенно есть будущее, поэтому инвестирование в них позволит заработать, или, как минимум, не потерять свои инвестиции.

Способ № 2 — сложный, но более выгодный

Ищите недооцененные криптоактивы, которые сейчас стоят дешево, но могут взлететь в будущем. Обычно для этого используют методы фундаментального анализа. Вы можете самостоятельно или с помощью экспертов изучить, что за проект стоит за конкретной криптомонетой, насколько сильна команда ее разработчиков и адвайзеров, инвестируют ли в развитие проекта крупные инвесторы и фонды. Проще говоря, попытаться предсказать, насколько востребованной и ценной будет эта криптомонета через год, два, несколько.

Способ № 3 — инвестировать в ICO-токены

Инвестируйте в новые криптовалюты и токены на стадии выпуска. Тогда их можно купить за копейки и получить бонусы. Для того, чтобы не стать жертвой скам-ICO и отобрать действительно качественные проекты, необходимо самостоятельно изучить ряд параметров ICO-проекта.

В любом случае, независимо от выбранной стратегии, рекомендую бесплатно проверить ее на исторических данных XChainer.io. Это поможет понять, насколько успешную стратегию вы выбрали.

To hodl or not to hodl?

Ходл дает шанс многократно увеличить инвестиции, не отрывая вас от привычной жизни и занятий. Но помните о рисках и главном правиле инвестирования — не вкладывайте больше, чем можете позволить себе потерять.

Стоит напомнить, что конец июля 2018 года ознаменовался обвальным падением котировок NASDAQ. Особенно сильно упали в цене акции FAANG — пяти крупнейших высокотехнологичных компаний: Facebook, Apple, Amazon, Netflix, Google.

Конечно, есть способы зарабатывать больше денег, чем на ходле. Но для этого нужно вникнуть в тему, мониторить и анализировать рынок — фактически, стать профессиональным инвестором. Это не так сложно, как кажется, но если вы хотите просто вложить деньги и не трепать себе нервы — начните с ходла.

А в следующей статье я расскажу, как эту стратегию можно улучшить, чтобы поднять прибыльность и уменьшить риски, затрачивая минимум времени и сил.

Hold (удержание) криптовалюты: какие активы подойдут лучше всего в 2021-м

Считается, что стратегия холдинга — оптимальна для биткоина и других топовых альткоинов. А если не из топ криптовалют, какие подойдут больше, какие — меньше? Какие функции для холдеров есть на криптовалютных биржах и криптолендинг-сервисах — все в материале.

Автор первого сообщения о стратегии холдинга был плохим трейдером, о чем он открыто заявил. Его мотивацией в ответ на обвал BTC было сохранить средства в условиях волатильности и медвежьего тренда (затяжное, искусственное удержание цены актива на невысоких позициях — прим. авт.).

Холд — это купить криптовалюту и удерживать ее «до лучших времен», тем самым нивелировать влияние краткосрочного и долгосрочного колебания цен на монету удержанием. Вместе с тем, обезопасить себя от влияния рыночных настроений FOMO и FUD — страха упустить выгоду, соответственно, купить биткоин дороже, чем можно было бы, или продать криптовалюту раньше времени, по совершенно не объективной цене.

Со временем у этой стратегии появились последователи среди криптотрейдеров, которые убеждены в том, что мир в будущем полностью откажется от фиата (это доллары, рубли, евро и другие национальные валюты), а криптоактивы создадут основу для всех экономических структур.

Однако удерживать не значит совершенную недвижимость монет. Возможен пассивный заработок на криптовалютах, который не предполагает трейдинга, но не исключает движения активов. Вот, чем занимаются многие холдеры сегодня.

Итого выводим, что такое холд: это управление активами с целью сохранения основного капитала криптовалют и их приумножение без прямой торговли.

Есть множество способов, как заработать на криптовалюте пассивным способом. Как вариант — размещение активов под проценты. Любой из представленных ниже видов стратегии холдера учитывает инфляционные риски (безапелляционное хранение активов на холодном кошельке может быть рискованным, поскольку инвестора может настичь «затяжная зима»). Тип услуги зависит от того, кто в конечном итоге будет получать средства для использования.

Первый — лендинг криптовалют. Платформа-лендер связывает владельца криптовалюты с заемщиком (третьей стороной). Тот, в свою очередь, берет криптовалюту на условленный срок под проценты. Из известных компаний, которые предоставляют подобные услуги (за исключением криптобирж), это Nexo, Freebitcoin, Salt, Bitbond и т.д. (в качестве примера, не на правах рекламы).

В случае с криптолендингом, например, если ваш актив — биткоин. Заработок будет происходить по такому пути: вы размещаете депозит на платформе на определенный срок, но активы ссужаются авторитетным финансовым учреждениям (а не остаются на кошельке биржи), через определенное время получаете процентную ставку в качестве прибыли.

Здесь могут быть различные условия: сумма либо блокируется на определенный срок, либо есть минимальный депозит (и в таком случае снять средства можно в любой момент). Проценты в основном выплачиваются в том же активе, которые вы предоставляли. Сроки — от недели. Такие платформы удерживают комиссию не с того, кто размещает актив, а с того, кто этот актив берет в кредит. Устанавливаемый площадкой процент указывается в годовом эквиваленте.

Как рассчитать прибыль: годовой процент разделяется на 365 (или 366, если это високосный год), затем полученная сумма умножается на количество дней лендинга. Например, 7. Так вы узнаете приблизительно, сколько можете получить.

Важно знать: процент за лендинг, в отличие от стейкинга, колеблющийся. На ряде площадок поясняется, что он формируется при анализе спроса и предложения. Также он корректируется в зависимости от положения актива на рынке. Некоторые платформы сообщают, что дополнительно учитывают прибыль за предыдущие месяцы.

Один из лучших способов обезопасить свою криптовалюту на таких платформах — выбрать криптолендера, который имеет лицензию финансового регулятора.

На каких регуляторов лучше ориентироваться: Денежно-кредитное управление Сингапура (MAS), Европейское управление по надзору за рынком ценных бумаг (ESMA). Они же — наиболее требовательные, а значит площадке, лицензированной ими, [скорее всего] можно доверять.

По аналогичной схеме работает стейкинг криптовалют. Как рассчитать прибыль и о том, какие условия есть (на примере Binance, Kraken, WhiteBIT, Kucoin и т. д.) я писала тут. С той лишь разницей, что средства депонируются на холодном кошельке биржи для обеспечения ликвидности для Margin Trading.

Здесь также схема действий проста: владелец активов передает непосредственно на депонирование свои средства, на четко оговоренный срок и под условленный процент. Через время получает их обратно плюс прибыль.

Есть ли смысл холдить тот же эфир, или лучше поставить его на рельсы дейтрейдинга? Как пишут Shrimpy Acadeny, нужно учитывать фактор эффективности, и два основных способа выбрать портфель — это индексное и выборочное инвестирование.

Не топовые активы, как правило, отсутствуют в предложениях под кредитование или стейкинг для пассивного холдинга. Из актуальных на сегодняшний день, что я нашла в сети — BNOX, DYN, DASH, EVX, XDN, 2XDN, DIGEX, STARK, RX, BLCT, SCP, HOGL, STRI, LONG, XSZ, RPZX.

Вместе с тем, логично, что если не особенно популярная криптовалюта, заработок менее рисковый. Таким образом, если проект окажется перспективным, инвестор выиграет, если изживет себя — финансовые потери могут быть минимальными.

Можно выделить такие критерии для выбора актива под холдинг:

ТОП-5 для холдинга в 2021-м

Блоггер Crypto Oracle выводит на 2021 год ряд активов, в их числе:

О том, какие еще коины могут заслуживать внимания в текущем году, по мнению экспертов, можно подсмотреть здесь.

Как зарабатывать на биткоинах?

Учитывая высокую волатильность первой криптовалюты сегодня, а также прогнозы аналитиков (речь идет о шестизначных суммах, по мнению некоторых из них), эксперты рекомендуют обращаться к лонг-позициям или холдингу.

Кто предоставляет услуги криптолендинга?

Централизованные и децентрализованные платформы. Это могут быть и криптобиржи, и специализированные площадки. Последние зачастую не предоставляют услуг трейдинга, на криптобиржах — более широкий функционал.

Какие активы можно разместить под лендинг и стейкинг?

Если мы говорим о лендинге — то это самые распространенные активы, типа BTC, ETH, LTC. Если говорим о стейкинге, то здесь список расширяется и не топовыми альткоинами, которые указаны в одном из разделов выше.

Данный материал — справочно-информационный, это не ни в коем случае не рекомендация к торговле и не стратегия.

Что значит холдить криптовалюту? История слова HODL и причина его неправильного написания

Ниша криптовалют полна особых выражений, мемов и шуток, которые непонятны людям, не связанным с блокчейн-индустрией. К примеру, большинство любителей монет знают о разработчике Ласло Ханече, который в мае 2010 года потратил 10 тысяч биткоинов на две пиццы. С учётом последующего роста курса BTC сегодня эта сумма могла бы принести почти 500 миллионов долларов, то есть потерянная прибыль оказалась огромной. Ещё одним распространённым явлением внутри криптосообщества является так называемый холд, ходл или HODL. Рассказываем, что значит это слово и откуда оно взялось.

Данное слово действительно популярно. Особенно часто его можно встретить в социальных сетях и на форумах во время обвалов или проседаний рынка криптовалют. К примеру, на этой неделе Биткоин продемонстрировал рекордное падение в долларовом эквиваленте, обвалившись до 45 тысяч долларов. Вскоре после этого мы нашли на социальной платформе Реддит напоминание ходла в виде такой картинки.

Здесь становится понятно, что “ходл” может в том числе использоваться в качестве слов поддержки криптовалютных инвесторов. Однако на деле за ходлом скрывается целая философия вложения средств на длительный период.

Что значит ходл (hodl)

Ходл — это слово “холд” с опечаткой, которое само по себе значит “держать” или “хранить”. В контексте криптовалют речь идёт о долгосрочном хранении монет, несмотря на происходящее с их курсом. То есть ходлер это тот человек, который готов хранить свои биткоины в течение многих лет и не планирует продавать их в ближайшем будущем. Причём это актуально для резких обвалов рынка, последний из которых произошёл в марте 2020 года.

Напомним, рынки криптовалют, акций и прочих финансовых инструментов обрушились двенадцатого марта. Это случилось из-за опасений людей в отношении коронавируса, карантина и дальнейших ограничительных мер. Тогда Биткоин обвалился на десятки процентов. Впрочем, спустя несколько дней его курс начал восстанавливаться.

Подобные ситуации случались раньше — и именно одна из них стала поводом для образования “ходла”.

В январе 2013 года за Биткоин давали около 15 долларов. В конце ноября и начале декабря того же года стоимость криптовалюты превысила уровень 1100 долларов, то есть BTC вырос приблизительно в 73 раза. Однако затем последовало массивное падение: 18 декабря 2013 года цена актива обрушилась с 716 до 438 долларов, то есть почти на 40 процентов.

Естественно, для инвесторов это был шок — и особенно для тех, кто связался с криптовалютой накануне. Одним из них оказался пользователь под псевдонимом GameKyuubi. Он создал страницу обсуждения на форуме Bitcointalk, назвав её “I AM HODLING”.

В целом это были рассуждения выпившего человека с массой ошибок и опечаток. В них он делился плохими навыками трейдерства, которые не позволяли ему разбогатеть. Именно поэтому он решил ходлить — то есть просто держать биткоины на долгосрочную перспективу.

Легендарная публикация, с которой и начался ходл

Вот цитата из культовой публикации.

Биткоин рушится, почему же я тогда его держу? Я расскажу вам почему. Это потому что я плохой трейдер и я знаю, что являюсь плохим трейдером. Да, вы все хорошие трейдеры, которые могут определить пики курса и его дно, а затем пиф-паф пиф-паф — и вот у вас уже миллион долларов без каких-либо проблем. В то же время слабые трейдеры думаю “о нет, актив падает, мне нужно продать”. А затем умные трейдеры, которые знают толк, купят актив по более низкой цене. И вы знаете что? Я не отношусь к этой группе. Когда трейдеры будут покупать актив снова, я уже буду частью рынка. Так что угадайте, кого обманут такие трейдеры? Не меня!

Конечно, мне стоило продать. Мне стоило продать за секунду до того, как продадут все остальные, и купить за пару мгновений до того, как все начнут покупать. Но да, не все такие мастера, как вы. Вам стоит продавать только на медвежьем рынке — даже вы являетесь хорошим трейдером или новичком, полным иллюзий. Все остальные в это время холдят. В такой игре с нулевой суммой трейдеры могут отобрать ваши деньги только в случае, если вы продадите актив.

Затем автор публикации уточнил, что уже выпил виски из-за всего происходящего. Очевидно, этим и объясняется масса опечаток в оригинальной публикации.

Так что делаем промежуточный вывод. Холдить или ходлить — значит держать криптовалюту в течение долгого срока, не паниковать из-за падений и не избавляться от актива в минус. Забавно, но эта стратегия действительно работает, хотя и требует терпения.

К слову, затем представители криптовалютного сообщества нашли способ расшифровать слово даже с опечаткой. В шуточной версии аббревиатура HODL означат “Hold on for dear life”, то есть что-то по типу “держись ради отличной жизни”. Таким образом любители криптовалют напоминают, что хорошие блокчейн-проекты действительно дорожают с годами и могут приносить большие доходы.

Для кого подходит ходл

В итоге ходл предполагает долгосрочное — и не только — хранение криптовалюты. По сути это является инвестированием, которое противопоставляется трейдингу. Обычно трейдеры пытаются получить прибыль в коротких промежутках времени: начиная от нескольких минут и заканчивая днями.

Здесь же всё наоборот. Холдер специально приобретает актив и грубо говоря забывает о нём на несколько недель, месяцев или лет. Естественно, он следит за происходящим на рынке, чтобы не упустить возможные рост, но в целом рассчитывает выйти в наличные или стейблкоины — то есть привязанные к доллару криптовалюты — значительно позже.

Здесь важно отметить основу ходлинга. Криптовалютный проект для долгосрочного хранения должен выбираться основательно, то есть после детального изучения идеи, разработчиков и их целей. Всё же если вложить деньги в малоизвестный начинающий проект, ходл может закончиться полной потерей средств.

Такие случаи уже случались. Взгляните на график монеты CBDAO BREE. Его разработчики не выдержали падения рынка осенью 2020 года и исчезли: удалили социальные сети, обронили ликвидность торговых пар BREE и заставили курс просесть до нуля. Такое ходлить точно не стоит — хоть и предсказать подобные события заранее невозможно.

График курса CBDAO Bree

В таком случае лучше выбирать популярные криптовалюты, проверенные временем — по типу Биткоина, Эфириума и прочих.

Преимущества ходла криптовалют

Плюсы криптовалютного ходла очевидны. Если инвестор рассчитывает держать монеты в течение нескольких месяцев или лет, ему незачем реагировать на временные обвалы рынка, нервничать из-за происходящего, а также по сто раз обновлять курсы криптовалют и собственное портфолио. Он знает, что спустя какое-то время ситуация на рынке будет куда привлекательнее, поэтому можно пустить ситуацию на самотёк.

Сейчас это особенно актуально, когда BTC покупают компании Tesla, MicroStrategy, Square и другие гиганты мировой индустрии. Очевидно, что как минимум умирать и падать до нуля Биткоин точно не собирается.

Самый популярный мем о криптоходлер — кадр из фильма “300 спартанцев”. Здесь ходлеры поданы в виде мужественных воинов, которые не планируют сдаваться даже в наиболее непривлекательных рыночных условиях.

Самый популярный мем о ходле

Недостатки ходла криптовалют

Минусы ходла происходят из его преимуществ. Если держатель крипты готов держать её несколько лет, он может недостаточно тщательно следить за происходящим на рынке и пропустить выгодную возможность. К примеру, ходлить биткоины с 2017 по 2019 год не было никакого смысла, поскольку в декабре 2017 года BTC достиг локального максимума в 20 тысяч долларов, после чего обвалился. То есть в идеале инвесторы могли продать монеты на пике и закупиться значительно дешевле.

Конечно, сейчас Биткоин стоит 50 тысяч долларов, поэтому даже ходлеры из 2017 года всё сделали правильно. Однако возможность заработать и войти в позицию более выгодно была, а значит можно было не потерять несколько лет ожидания и иметь больше денег.

Второй минус ходла — неспособность застраховаться от крушений криптовалютных проектов, то есть их смерти. На криптовалютной бирже трейдеры для подобных ситуаций ставят стоплоссы или приказы автоматически продать актив в случае падения его курса ниже определённого уровня.

Впрочем, подход ходлеров и трейдеров совершенно разный, поэтому не факт, что стоит их сравнивать. К тому же стоплосс может сработать, после чего курс криптовалюты вернётся к своему предыдущему уровню — причём это случается за считанные минуты. В таком случае трейдер теряет часть денег и позицию.

Примеры ходла биткоинов

Некоторые терпеливые счастливчики, которые сумели сохранить биткоины в течение многих лет, действительно становятся сказочно богатыми. Последний пример подобного случился вчера.

Список старых биткоинов, которые уже потрачены

Ранний любитель Биткоина перевёл 100 BTC, которые намайнил в июне 2010 года. Тогда они стоили считанные копейки, однако сейчас за них можно получить 5 миллионов долларов. Эта сумма — награда за терпение и веру в децентрализацию.

В мае 2020 года аноним также перевёл на торговую площадку 50 BTC, добытые в 2009 году. И он тоже разбогател.

Мы считаем, что стратегия ходла вполне себя оправдывает на рынке криптовалют. Монеты действительно умеют расти в цене за долгое время и приносить прибыль. У ходла есть и минусы, ведь в случае нерешительность или нежелания быстро реагировать на ситуацию инвесторам придётся ждать восстановления цен несколько лет. Однако в целом для новичков данная тактика подходит.

При этом напоминаем, что любые инвестиционные решения нужно принимать самостоятельно. А вкладывать деньги во что-то стоит исключительно после детального анализа.

Поделитесь своим мнением по ситуации в нашем крипточате миллионеров. Там обсудим и остальные темы, связанные с блокчейном и криптовалютами.