что такое финансовый цикл

Расчет продолжительности финансового цикла. Управление капиталом

В данной статье мы рассмотрим продолжительность финансового цикла предприятия, формулу расчета показателя для бизнес-плана.

Продолжительность финансового цикла

Продолжительность финансового цикла (аналог: цикл денежного оборота) – показывает длительность периода движения денежных средств на предприятии от оплаты сырья и материалов поставщикам до реализации готовой продукции. Другими словами, продолжительность финансового цикла характеризует количество дней между погашением кредиторской и дебиторской задолженностью.

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Формула расчета продолжительности финансового цикла

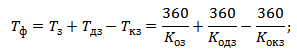

Финансовый цикл представляет собой разницу между периодом обращения запасов и дебиторской задолженности и периодом обращения кредиторской задолженности. Формула расчета имеет следующий вид:

Tз – период оборота запасов предприятия;

Tдз – период оборота дебиторской задолженности;

Tкз – период оборота кредиторской задолженности;

Расчет коэффициентов оборачиваемости

Коэффициенты оборачиваемости отражают интенсивность и активность использования предприятием своих ресурсов и показывают скорость трансформации активов в денежные средства. Коэффициенты рассчитывается по данным бухгалтерского баланса за отчетный период, как правило, один год.

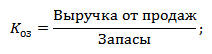

Коэффициент оборачиваемости запасов рассчитывается как отношение выручки от продаж готовой продукции к среднему объему запасов:

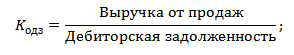

Коэффициент оборачиваемости дебиторской задолженности показывает отношение выручки от продажи готовой продукции к среднему объему дебиторской задолженности:

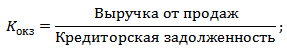

Коэффициент оборачиваемости кредиторской задолженности характеризует отношение выручки от реализации готовой продукции к среднему объему кредиторской задолженности:

Видео-урок: «Финансовый цикл компании: управление капиталом»

Финансовый, операционный и производственный цикл бизнеса

Помимо финансового цикла рассчитываются также производственный и операционный цикл.

Производственный цикл предприятия представляет собой период от поступления материалов до отгрузки готовой продукции.

Операционный цикл предприятия – период времени от получения сырья и материалов до реализации продукции и получении денежных средств.

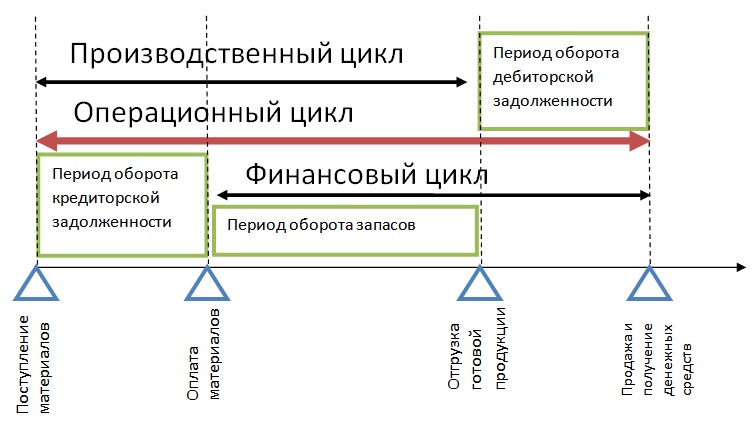

На рисунке ниже показана связь между различными циклами компании.

Производственный, операционный и финансовый цикл

Анализ продолжительности финансового цикла

Продолжительность финансового цикла анализируется в динамике. Чем больше финансовый цикл, тем больше временной период «изъятия» денежных средств. Тенденция изменения финансового цикла напрямую влияет на финансовую устойчивость организации.

Динамика изменения

Оценка финансового состояния предприятия

Если продолжительность финансового цикла имеет отрицательное значение, то значит продолжительность обращения кредиторской задолженности больше, чем продолжительность операционного цикла. Анализ финансового цикла проводится через факторный анализ периода оборота запасов, кредиторской и дебиторской задолженности.

Резюме

Управление продолжительностью финансового цикла является задачей финансового менеджера. Оперативная оценка негативной тенденции изменения финансового цикла позволит снизить риск снижения платежеспособности (кредитоспособности) и ликвидности (см.→Виды ликвидности компании).

Производственный, операционный и финансовый циклы организации: как они рассчитываются и на что влияют

Оборотные активы — наиболее подвижная часть имущества организации. Это объекты, использование которых осуществляется организацией в рамках одного операционного цикла либо в рамках относительно короткого календарного промежутка времени (года). Это вложения в мобильные активы предприятия, которые являются денежными средствами или могут быть обращены в них в течение года или одного операционного цикла, если он превышает год.

Кругооборот оборотных активов охватывает три стадии: заготовительную (закупки), производственную и сбытовую:

1. Время пребывания сырья и материалов на складе вычисляется по формуле

где Зс — стоимость запасов сырья и материалов; МЗ — материальные затраты за год.

2. Продолжительность производственного процесса рассчитывается по формуле

Тпр = [Знп / (Сп * kн) ] * 365,

где Знп — стоимость запасов незавершенного производства; Сп — себестоимость проданной продукции; kн— коэффициент нарастания затрат, характеризующий отношение стоимости незавершенного производства к полной себестоимости продукции, рассчитывается по формуле kн = [МЗ + 0,5 * (Ро — МЗ)] / Ро, где Ро — расходы по обычным видам деятельности, включающие себестоимость проданной продукции, коммерческие и управленческие расходы.

3. Время пребывания готовой продукции на складе:

где Зг — стоимость запасов готовой продукции.

4. Срок погашения дебиторской задолженности:

где ДЗба — дебиторская задолженность без выданных авансов; В — выручка (нетто).

5. Срок погашения кредиторской задолженности:

где КЗба — кредиторская задолженность без полученных авансов.

6. Продолжительность обращения выданных авансов:

где Ав — выданные авансы.

7. Продолжительность обращения полученных авансов:

где Ап — полученные авансы.

Продолжительность производственного цикла:

Продолжительность операционного цикла:

Доп = Тс + Тпр + Тг + Тд

Продолжительность финансового цикла:

Дф = Доп + Тав — Тк — Тап

Для расчета продолжительности производственного цикла допустимо использование и упрощенного алгоритма:

где З — сумма статей «запасы» и «НДС по приобретенным ценностям».

Также возможен расчет срока погашения дебиторской и кредиторской задолженностей без выделения авансов.

Возможны четыре варианта финансовых циклов:

В аналитических целях следует сравнивать выданные авансы с кредиторской задолженностью (без полученных авансов), а также полученные авансы с дебиторской задолженностью (без выданных авансов). Затем с учетом доминирующего показателя следует дать окончательную оценку финансовому циклу.

Чем короче циклы, тем ниже степень обеспеченности организации оборотными активами и тем рискованнее организация. Однако, чем больше продолжительность циклов, тем выше потребность организации в источниках финансирования и тем выше затраты на финансирование. Возможна ситуация, в частности для оптовых посредников, когда продолжительный финансовый цикл приводит к полной потере маржи за счет оплаты процентов по кредитам, привлекаемым для финансирования дебиторской задолженности.

Таким образом, возникает противоречие между эффективностью деятельности, с одной стороны, и финансовой устойчивостью — с другой. Изменение схемы оплаты поставщикам на условия предоплаты по сравнению с расчетами по мере поставки может при определенных условиях рассматриваться как признак утраты организацией своих рыночных позиций и угроза непрерывности ее деятельности, поскольку вызывает дополнительную потребность в финансовых ресурсах. Сокращение времени финансового цикла может быть достигнуто тремя путями:

Укороченный финансовый цикл, который характеризуется значительной кредиторской задолженностью и низкой балансовой финансовой устойчивостью, положительно влияет на прибыль организации и на операционную финансовую устойчивость организации. Кроме того, продолжительность финансового цикла косвенно характеризует рыночное положение организации на рынке сбыта и поставок. Полученные авансы указывают на наличие определенной рыночной власти организации на рынке сбыта, в то время как выданные авансы, наоборот, указывают на наличие этой власти у поставщиков.

Для эффективно управляемой и финансово устойчивой организации характерен классический финансовый цикл, без значительных авансов, со сбалансированной дебиторской и кредиторской задолженностью. Но эффективные организации, обладающие значительной рыночной властью, зачастую целенаправленно уменьшают продолжительность финансового цикла, финансируя значительную часть производственного цикла за счет своих контрагентов через полученные авансы и кредиторскую задолженность перед поставщиками и подрядчиками; при этом финансовая устойчивость остается весьма высокой.

Оценивая динамику продолжительности составляющих операционного цикла и разрабатывая стратегию управления циклом, необходимо учитывать, что она отражает не только степень эффективности управления оборотным капиталом, но и объективные процессы, происходящие на предприятии, которые могут привести к увеличению операционного цикла.

В частности, это может быть изменение номенклатуры производимой продукции, политики в отношении формирования запасов, кредитной политики, др. В этом случае удлинение циклов и, следовательно, снижение оборачиваемости оборотных активов должно компенсироваться увеличением маржи, что в итоге приводит к увеличению рентабельности инвестированного капитала организации и не ухудшает ее позиции в отношении создания стоимости.

Определяя прогнозную продолжительность составляющих циклов, необходимо учитывать выявленные тенденции в ее изменении, а также экспертную оценку будущей динамики этих показателей.

Как рассчитывается финансовый цикл предприятия

Одним из показателей, которые указывают на степень «здоровья» организации, является длительность финансового цикла. Для его расчета понадобятся данные о длительности производственного цикла, а также периодов оборачиваемости кредиторской и дебиторской задолженности. Уменьшение этого значения в динамике говорит об эффективных управленческих решениях в части использования оборотного капитала компании и делает ее привлекательной в глазах банков и партнеров.

Финансовый цикл предприятия (англ. Cash Conversion Cycle) – это финансовый показатель, характеризующий длительность промежутка времени в днях между оплатой кредиторской задолженности и возвратом дебиторской задолженности организации.

Иначе говоря, это количество дней между оплатой за сырье и материалы от нашей организации поставщикам и получением денег за отгруженную нами готовую продукцию покупателям.

Рассмотрим детали на примере сельскохозяйственного предприятия ООО «Фермер», которое занимается растениеводством.

Существуют три основных вида циклов:

Представляет собой то время, которое проходит от покупки сырья и материалов, например, семян и удобрений, до получения денежных средств за выращенную из них и проданную продукцию. При этом дата покупки сырья может не совпадать с датой оплаты за него продавцу. Так образуется кредиторская задолженность.

Справка. Кредиторская задолженность – это долг перед участником сделки, который обязателен к погашению. Принято называть «кредиторкой».

День отгрузки готовой продукции ООО «Фермер», например, пшеницы, также может не совпадать с днем получения денежных средств за нее от покупателя. В таком случае возникает дебиторская задолженность.

Справка. Дебиторская задолженность – это долг покупателей за оказанные услуги и отгруженные товары. Принято называть «дебиторкой».

Промежуток времени от получения ООО «Фермер» сырья и материалов до выхода готовой продукции и помещения ее на склад. Этот показатель связан с движением именно запасов от посева семян до сбора готового урожая. Купленные семена попадают на склад в виде сырья, затем при посеве они трансформируются в незавершённое производство (период выращивания), далее, в момент сбора с поля, становятся готовой продукцией и помещаются на склад для дальнейшей продажи.

Важно. Финансовый и производственный циклы предприятия, как правило, заключены внутри операционного.

Количество дней движения именно денег от оплаты поставщикам до получения средств от покупателей. Пока средства ООО «Фермер» находятся внутри этого цикла, они не совсем являются деньгами в привычном понимании. Деньги заперты внутри процесса. Их невозможно изъять без поломки всего механизма. Они считаются оборотным капиталом.

Справка. Оборотный капитал – это средства, которые участвуют и полностью расходуются внутри одного производственного цикла.

Рисунок 1. Схема финансового цикла как части операционного процесса.

Как определить продолжительность финансового цикла?

Финансовый или денежный цикл (англ. Cash Conversion Cycle) характеризует продолжительность периода времени в днях, который проходит с момента оплаты сырья и материалов до поступления оплаты за реализованную продукцию. Другими словами, это период времени, течение которого денежные средства находятся в форме оборотного капитала.

Продолжительность финансового цикла определяет потребность компании в оборотном капитале. Чем она выше, тем больше потребность и наоборот. Для расчета продолжительности финансового цикла можно воспользоваться одной из приведенных ниже формул:

Формула

или в расширенном виде

Период оборота товарно-материальных запасов (ТМЗ) в днях рассчитывается как отношение среднего остатка по счету «Товарно-материальные запасы» в отчетном периоде к себестоимости реализованной продукции за отчетный период, умноженное на количество дней в отчетном периоде (Т).

Срок погашения дебиторской задолженности в днях рассчитывается как отношение среднего остатка по счету «Дебиторская задолженность» к выручке от реализации продукции в кредит, умноженное на количество дней в отчетном периоде.

В свою очередь, срок погашения кредиторской задолженности можно рассчитать как отношение среднего остатка по счету «Кредиторская задолженность» в отчетном периоде к сумме закупок в кредит за отчетный период, умноженное на количество дней в отчетном периоде.

График

Схематически структура и продолжительность финансового цикла представлена на рисунке ниже.

Отрицательный финансовый цикл

Как уже было отмечено выше, чем короче продолжительность финансового цикла компании, тем меньше ее потребность в оборотном капитале. В некоторых случаях он может принимать даже отрицательное значение.

Это означает, срок погашения кредиторской задолженности превышает продолжительность операционного цикла, а, следовательно, компания не только не нуждается в оборотном капитале, но и располагает свободными денежными средствами.

Пример расчета

В распоряжении аналитика имеется следующая информация о деятельности компании «Силур-Lex».

При этом в отчетном периоде выручка компании составила 5 475 тыс. у.е. (все продажи осуществлялись в кредит), себестоимость реализованной продукции 3 285 тыс. у.е., а сумма закупок в кредит 2 920 тыс. у.е.

Чтобы рассчитать продолжительности финансового цикла компании «Силур-Lex» необходимо определить период обращения товарно-материальных запасов, срок погашения дебиторской задолженности и срок погашения кредиторской задолженности.

Следовательно, продолжительность финансового цикла компании составить 70 дней (60+50-40).

Что из себя представляет финансовый цикл предприятия

Чтобы рассчитать финансовый цикл, необходимо знать длительность производственного цикла плюс время, которое затрачивается на оборачиваемость кредитной задолженности и дебиторской задолженности.

Что из тебя представляет финансовый цикл? Если рассматривать сам термин, то под финансовым циклом подразумеваются финансовые показатели организации, которые показывают сколько должно пройти времени, а если быть точнее, дней, между тем, когда происходит оплата кредитной задолженности и происходит возврат дебиторской задолженности предприятия.

Если говорить простыми словами

…то это дни, между тем, когда должна произойти оплата за полученный товар, в качестве которого выступают сырье и материалы поставщикам и получением прибыли с готовой продукции, изготовленной из того самого купленного товара.

Период финансового цикла

Понятие финансового цикла предприятия в экономике – это отрезок времени, за который денежные средства делают полный оборот, уходят от предприятия и потом обратно возвращаются к нему. Начало – это закупка материала, конец – покупка готового товара покупателем.

Другими словами, под длительностью финансового цикла подразумевается период времени, который начинается с того момента, когда произошла покупка сырья, если оно было взято в кредит, то с момента полного погашения кредиторской задолженности и до того момента, пока не будет изготовлен продукт, из купленного сырья, затем он должен отправить на рынок и его купят потребители, момент получения денежных средств за товар – время, когда дебиторская задолженность полностью погашена.

От длины периода зависит возвращение потраченных денежных средств обратно на предприятие, соответственно, чем короче период, тем больше можно совершить финансовых оборотов. Если учитывать, что в дебиторскую задолженность входит оплата наценки, то становится ясно, что организация по итогу получает значительно больше денежных средств.

Положительные и отрицательные показатели финансового цикла предприятия

Если при расчетах получается отрицательное значение, то это значит, что у предприятия достаточное количество собственных средств, и в увеличение оборотных средств она не нуждается. К тому же предприятие в состоянии само выдавать денежные займы.

Несмотря на надежность такой схемы, можно сделать вывод, что предприятие старается снизить риски и действует очень осторожно, что сильно снижает эффективность.

А вот если рассматривать положительное значение, то можно сделать выводы, что предприятие сильно зависит от кредиторов и дебиторов. Внутри цикла крутятся большие суммы денежных средств, что значительно снижает ликвидность.

Для предприятия подобны ситуации могут слишком навредить, ведь совсем маленькие задержки при оплате товара покупателем могут привести к разрывам кассы, это тоже самое, что в теле человека повредить кровеносную артерию.

Решить эту ситуацию будет возможно лишь двумя способами, первый – это банковский заём, а второй – новые поставщики, которые будут готовы давать более продолжительные отсрочки.

Если говорить о выгодной для предприятия ситуации, то необходимо оптимизировать кредиторскую задолженность и дебиторскую задолженность. Следует сокращать дебиторскую задолженность, при этом не навредив сервису и лояльности для потребителя. А кредиторскую задолженность советуют наращивать, при этом не рисковать и не портить платежеспособность.

Справка. Под ликвидностью подразумевается превращение активов организации в денежные средства.

Правила расчета финансового цикла

Для расчета необходимо предоставить данные о периодах, в течении которых происходил оборот кредиторской задолженности и дебиторской задолженности, и их запасов. Такие сведения можно получить в специальных программах, которые были разработаны специально для бухгалтерского учета, например, компьютерная программа 1С.

Формула финансового цикла, следующая: время оборота запасов, плюс время оборота дебиторской задолженности, минус время оборота кредиторской задолженности. Под временем оборота запасов подразумевается сам производный цикл.

Показатель финансового цикла прямо пропорционален денежным средствам, которые возвращаются в организацию, чем данный показатель выше, тем средства возвращаются медленнее, это значит, что бизнесу требуется значительно больше средств.

В случае образования отрицательного показателя, можно сделать следующие выводы:

Как рассчитать коэффициент оборачиваемости

Коэффициент запасов рассчитывает по формуле: выручка, которая была получена от продажи готового продукта делится на средний объем запасов готовой продукции.

Коэффициент дебиторского долга рассчитывает следующим образом: выручка с продаж уже готового продукта делится на средний объем дебиторского долга.

Коэффициент кредиторского долга рассчитывается так: выручка от продажи готового продукта делится на средний показатель объема кредиторского долга.

Расчет продолжительности финансового цикла

Для нормальной деятельности предприятия оборотный капитал (активы) должен находится на всех стадиях производственного (операционного) цикла и во всех формах (товарной, производственной и денежной).

Отсутствие любого элемента оборотных активов на одной из стадий приводит к остановке производства. Если товар продают в кредит, то предприятию необходимы оборотные средства для покрытия дебиторской задолженности до тех пор, пока покупатели не внесут плату за продукцию.

Полный цикл оборота оборотных активов измеряют временем с момента закупки сырья и материалов у поставщиков до оплаты продукции потребителями. Предприятие далеко не всегда получает денежные средства от покупателей на момент платежа поставщикам за сырье и материалы. Поэтому и возникает проблема управления оборотными активами.

Производственный цикл организации характеризует период полного оборота оборотных средств, используемых для обслуживания производственного процесса, начиная с момента поступления сырья, материалов и полуфабрикатов на предприятии и заканчивая выпуском готовой продукции.

Продолжительность производственного цикла предприятия определяется по формуле:

Финансовый цикл – это промежуток времени между сроком платежа по своим обязательствам перед поставщиками и получением денег от покупателей. Другими словами, это период, в течение которого денежные средства, вложенные в оборотные активы, совершат один полный оборот.

Продолжительность финансового цикла в организации определяется по формуле:

Операционный цикл характеризует общее время, в течение которого денежные средства омертвлены в запасах и дебиторской задолженности.

Поскольку организация оплачивает счета поставщиков с временным лагом, то финансовый цикл меньше операционного на период времени обращения кредиторской задолженности. Операционный цикл характеризует период оборота общей суммы оборотных средств организации и рассчитывается по следующей формуле:

ПОЦ = ППЦ + ПОДЗ

ПОДЗ – продолжительность оборота дебиторской задолженности, дней.

Управление финансовым циклом представляет собой основное содержание управления финансами предприятия и его денежными потоками. Оптимизация финансового цикла – одна из главных целей деятельности финансовых служб предприятия.

Очевидно, что пути сокращения финансового цикла связанны с сокращением производственного цикла, уменьшением времени оборота дебиторской задолженности, увеличением времени оборота кредиторской задолженности.

Сокращение операционного и финансового циклов – положительная тенденция управления капиталом, которая может произойти в результате: