что такое фиксированный доход

Семью определяет ее общее хозяйство. Каждая семья приобретает те или иные предметы, производит ремонт своего имущества. Бывает же, наоборот, продает то самое свое имущество, чтобы обеспечить себя финансовыми ресурсами. Также старшие члены семьи устраиваются на работу для заработка тех самых ресурсов. Все это делается для поддержания общего хозяйства семьи. В этой статье будет рассматриваться финансовый ресурс. Финансовые ресурсы семьи состоят из доходов и расходов. Упор будет сделан на доходы семьи, их виды и примеры.

Семейный бюджет

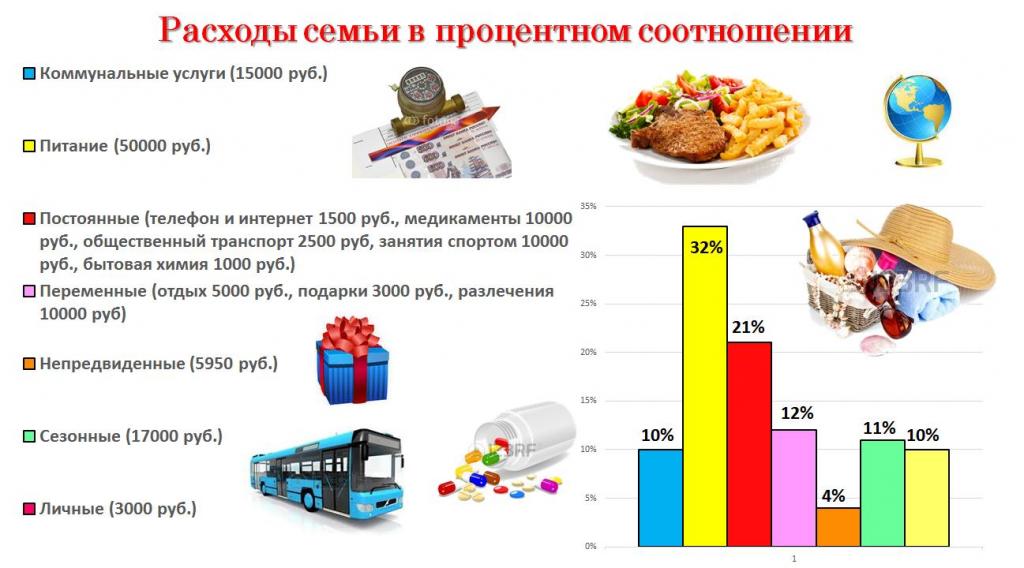

Итак, по-порядку. Такая вещь как семейный бюджет представляет собой некоторый финансовый план ячейки общества на конкретный период времени. Как правило, представлен семейный бюджет статьями доходов и расходов семьи.

Ведение семейного бюджета необходимо, прежде всего, для того чтобы контролировать, откуда деньги приходят и куда затем они уходят. В противном случае, не отслеживая эти вещи, можно стать заложником финансовой ямы, ведь деньги, как и любой другой ресурс, требуют рационального использования.

Главная задача семейного бюджета заключается в правильном распределении доходов на статьи расходов таким образом, чтобы расходы не превышали доходы семьи.

Общее определение семейного дохода

Виды семейного дохода

Переменный доход определяется как доход, который изменяется в зависимости от масштабов экономической деятельности, также определяется как доходы случайные, которые не планировалось получать изначально. Как правило, к семьям с переменным доходом относятся те семьи, члены которых работают в отраслях, где оплата не осуществляется по фиксированным ставкам.

Или же являются предпринимателями, представителями творческой интеллигенции. Можно сказать, что семьям именно с переменным видом дохода проще управлять размером своих доходов, так как он зависит лишь от их трудовой активности, и больше не от чего. Им легче контролировать свои доходы.

Виды переменных доходов

Ими можно назвать все, что не имеет фиксированного размера и может нести в себе стихийный характер, отличаться незапланированностью и неожиданностью. К примеру:

Фиксированный доход

Также стоит отметить, что именно эта часть больше всего уязвима перед явлением инфляции, от чего может пострадать и весь бюджет семьи в целом. Семьи фиксированного дохода, как правило, всегда находятся на риске становления жертвами той самой инфляции, так как контроль падения их реальных доходов не зависит от трудовой активности членов семьи.

Виды фиксированных доходов

Фиксированный доход является фундаментом бюджета любой семьи. Так как это те средства, которые в любом случае поступают в бюджет. Можно сказать, что фиксированный доход закладывает минимум семейного бюджета, в то время как переменный доход этот минимум может дополнять время от времени. Примерами фиксированных доходов можно назвать следующие пункты:

Как работает фиксированный доход. Его роль в бюджете

Фиксированные платежи для ИП в 2021 году

Федеральный закон от 15.10.2020 № 322-ФЗ внес изменения в ст. 430 НК РФ и установил величину фиксированных взносов для ИП. В 2021 году общая сумма платежей не повысится, останется на уровне предыдущего года. При этом на 2022 и 2023 годы повышение размеров страховых взносов уже запланировано.

Как известно, в 2018 году была изменена формула расчета страховых взносов для ИП «за себя» на обязательное пенсионное страхование (ОПС) и обязательное медицинское страхование (ОМС). Если раньше в уплате взносов учитывался действующий МРОТ, то с 2018 года страховую нагрузку ИП отвязали от величины «минималки», и размер взносов стал фиксированным.

В Федеральном законе от 15.10.2020 № 322-ФЗ прописаны страховые взносы на ОПС и ОМС в фиксированном размере вплоть до 2023 года.

В этой статье рассмотрим:

Состав фиксированных платежей ИП

В 2021 году состав фиксированных платежей по страховым взносам для предпринимателей останется прежним. Общее правило обязывает ИП уплачивать страховые взносы во внебюджетные фонды:

Елена Козлова, главный консультант аудиторской компании МКПЦ, напоминает, что при этом ИП также может добровольно уплачивать страховые взносы на обязательное социальное страхование (п. 3 ст. 2, 4, 5 Федерального закона от 29.12.2006 № 255-ФЗ), если он планирует получать пособия из средств ФСС (например, пособие по беременности и родам, детские пособия). Для этого ему нужно самостоятельно встать на учет в ФСС (в отличие от ПФР и ФФОМС, когда предпринимателя регистрируют в этих фондах автоматически при регистрации в качестве ИП).

Напомним, что с января 2017 года вступила в силу гл. 34 НК РФ «Страховые взносы». В связи с этим ИП теперь уплачивают страховые взносы не во внебюджетные фонды, а в налоговую инспекцию. Порядок расчета и уплаты страховых взносов ИП регулируется ст. 430 НК РФ.

Так как уплату страховых взносов курирует налоговая служба, то санкции за просрочку страховых взносов налагаются согласно налоговому законодательству. Если будет обнаружена неуплата или неполная уплата страховых взносов, размер штрафных санкций по ст. 122 НК РФ составит от 20 % до 40 % от неоплаченной суммы страхового взноса.

Евгения Яковлева

руководитель отдела бухгалтерского сопровождения и налогового консультирования юридической компании «Приоритет»

Пени за просрочку платежей рассчитываются, исходя из 1/300 ключевой ставки ЦБ за каждый день просрочки согласно ст. 75 НК РФ. Также у налоговых органов есть возможность блокировать расчетные счета за неуплату или несвоевременную уплату страховых взносов.

В 2017 году ЦБ выпустил Методические рекомендации для кредитных организаций (утв. ЦБ РФ 21.07.2017 № 18-МР). В них содержится предупреждение о том, что следует обращать внимание на клиентов с признаками искусственного завышения размера уплачиваемых с банковских счетов налогов и других обязательных платежей с 0,5 % от дебетового оборота по счету в среднем до значения 0,9 % от дебетового оборота по счету либо до значений, незначительно его превышающих.

То есть, если взносы и налоги за квартал по отношению к дебетовому обороту по счету меньше, чем 0,9 %, со стороны банка могу возникнут вопросы и, как следствие, произойдет блокировка счета.

Таким образом, в Методических рекомендациях установлен минимальный размер налогов для организаций или ИП к общему обороту по счету, который является для банка признаком добропорядочности клиента.

Размеры фиксированных взносов в 2021 году

В соответствии с п. 1 ст. 430 НК РФ страховые взносы на ОПС рассчитывают следующим образом:

Страховые взносы на ОМС в фиксированном размере в 2021 году составят 8 426 руб.

Итого: общая сумма страховых взносов в 2020 году составит 40 874 руб. (32 448 руб. в ПФР + 8 426 руб. в ФОМС).

Как платить взносы, если ИП зарегистрировался не с начала года

Действующее законодательство, как и ранее, предусматривает пропорциональное исчисление страховых взносов в связи с началом предпринимательской деятельности или ее прекращением не с начала года (п. 3 ст. 430 НК РФ). Если ИП ведет деятельность не с начала календарного года или прекратил бизнес до окончания года, то тогда сумма страховых взносов рассчитывается пропорционально отработанным месяцам.

Фиксированный размер взносов за неполный месяц работы определяется пропорционально количеству календарных дней этого месяца по дату госрегистрации прекращения физлицом деятельности в качестве ИП.

Формула для расчета:

40 874 руб. / количество календарных дней в году * количество календарных дней, которые ИП осуществлял деятельность

Калькулятор страховых взносов

Чтобы самостоятельно рассчитать взносы, в том числе за неполный год, воспользуйтесь бесплатным калькулятором взносов.

Для этого выберите год, за который вам нужно рассчитать взносы, в поле «доход» укажите сумму доходов за год, если она превышает 300 000 руб. После введенных значений суммы взносов к уплате рассчитаются автоматически.

КБК по страховым взносам на 2021 год

Обновленные КБК для предпринимателей приведены в Приказе Минфина РФ от 08.06.2020 № 99н.

| КБК по страховым взносам на ОПС в фиксированном размере | |

| Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) | 182 1 02 02140 06 1110 160 |

| Пени по платежу | 182 1 02 02140 06 2110 160 |

| Проценты по платежу | 182 1 02 02140 06 2210 160 |

| Суммы денежных взысканий (штрафов) по платежу | 182 1 02 02140 06 3010 160 |

| КБК по страховым взносам на ОМС в фиксированном размере | |

| Сумма платежа (перерасчеты, недоимка и задолженность по платежу) | 182 1 02 02103 08 1013 160 |

| Пени по страховым взносам | 182 1 02 02103 08 2013 160 |

| Проценты по страховым взносам | 182 1 02 02103 08 2213 160 |

| Суммы денежных взысканий (штрафов) | 182 1 02 02103 08 3013 160 |

Сроки уплаты фиксированных взносов в 2021 году

Страховые взносы за себя с доходов до 300 000 руб. ИП должны успеть уплатить не позднее 31 декабря текущего календарного года.

Если же доход превысил 300 000 руб. за расчетный период, то тогда страховые взносы уплачиваются в срок не позднее 1 июля, следующего за истекшим расчетным периодом.

Жесткого требования о необходимости поквартальной уплаты взносов нет — можно это делать в любые сроки любыми суммами, главное — уложиться в срок до 31 декабря 2020 года. Тем не менее желательно перечислять взносы заранее — хотя бы за 10 дней, чтобы платеж успел пройти, и банк его принял.

Если физлицо прекращает деятельность в качестве ИП, уплата страховых взносов производится не позднее 15 календарных дней с даты снятия с учета в налоговом органе.

Предприниматель вправе выбрать удобный для него способ перечисления страховых взносов: всю сумму сразу за весь год или по частям.

Страховые взносы за 2021 год уплачиваются не позднее 1 июля 2022 года.

Заполните платежку на уплату взносов в Эльбе. Автоматически подгрузит актуальные КБК и реквизиты, укажет на ошибки.

Какой день считать стартовым для расчета взносов

Согласно Письму Минтруда РФ от 01.04.2014 № 17-4/ООГ-224, первый день регистрации для начисления взносов не учитывается, то есть расчет страховых взносов следует осуществлять со дня, следующего за днем государственной регистрации ИП. Однако некоторые эксперты рекомендуют его учитывать и начинать расчет именно с этого дня, чтобы избежать возможных споров с Пенсионным фондом.

В каких случаях приостанавливается уплата фиксированных платежей

Ряд обстоятельств освобождают ИП от уплаты страховых взносов (п. 7 ст. 430 НК РФ, Федеральный закон от 28.12.2013 № 400-ФЗ). Это периоды, когда предприниматель:

При этом в течение всех перечисленных периодов они не должны заниматься бизнесом, и им нужно представить в налоговый орган по месту учета заявление об освобождении от уплаты страховых взносов и подтверждающие документы.

В Письме ФНС РФ от 26.04.2017 № БС-4-11/7990@ указываются документы, которые нужно собрать по каждому из случаев. Так, например, чтобы подтвердить период прохождения военной службы, нужно предъявить военный билет, справки военных комиссариатов, воинских подразделений, архивных учреждений.

Оформление платежных документов для ИП

Платежные документы можно подготовить на сайте ПФР. Для этого выберите «Уплата налогов, страховых взносов» и действуйте по предложенному алгоритму. Вам нужно будет заполнить платежный документ на перечисление страховых взносов.

Также рассчитать без ошибок взносы ИП за себя и подготовить платежные поручения для их уплаты можно с помощью сервиса Эльба.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Как создать современный портфель с фиксированным доходом

Опубликовано 10.06.2021 · Обновлено 14.06.2021

Инвестиции с фиксированным доходом часто отстают в наших мыслях от быстро меняющегося фондового рынка с его повседневными действиями и обещаниями превосходной прибыли. Но если вы на пенсии или приближаетесь к пенсии, инструменты фиксированного дохода должны занять место водителя. На этом этапе важнейшей задачей становится сохранение капитала с гарантированным потоком доходов.

Сегодня инвесторам необходимо смешивать вещи и получать доступ к различным классам активов, чтобы поддерживать высокий доход своего портфеля, снижать риски и опережать инфляцию. Даже великий Бенджамин Грэм, отец стоимостного инвестирования, предложил более поздним инвесторам сочетание акций и облигаций.

Если бы он был жив сегодня, Грэм, вероятно, спел бы ту же мелодию, особенно после появления новых и разнообразных продуктов и стратегий для инвесторов, стремящихся к заработку. В этой статье мы изложим дорожную карту для создания современного портфеля ценных бумаг с фиксированным доходом.

Ключевые выводы

Некоторая историческая перспектива

С самого начала нас учат, что доходность акций превышает доходность облигаций. Хотя исторически это было доказано, расхождение между двумя доходами не так велико, как можно было бы подумать. Вот что сообщает Journal of American Finance из исследования «Долгосрочные облигации против акций» (2004 г.). Используя более 60 разнесенных 35-летних интервалов с 1900 по 1996 год, исследование показало, что доходность акций после учета инфляции увеличилась примерно на 5,5%.

Облигации, с другой стороны, показали реальную доходность (после инфляции) примерно в 3%. Тем не менее, инвесторы должны знать, что доходность с фиксированным доходом является исторически низкой по сравнению с доходностью до 2008 года и вряд ли вернется к ней, по словам Мэри Энн Херли, вице-президента по фиксированной доходности DA Davidson & Co.

Краткий обзор

Важность фиксированного дохода возрастает по мере того, как вы приближаетесь к пенсии, и сохранение капитала с гарантированным потоком дохода становится более важной целью.

Лонг Бонд не выдерживает

Одним из наиболее важных изменений в инвестировании с фиксированным доходом на рубеже 21 – го века является то, что длинная облигация (облигация со сроком погашения более чем 10 лет) отказался от своего ранее значительный выход выгоды.

Например, взгляните на кривые доходности для основных классов облигаций на 18 июля 2019 г.:

Из анализа этих графиков можно сделать несколько выводов:

При краткосрочной доходности, столь близкой к доходности долгосрочной, просто не имеет смысла больше покупать длинные облигации. Запереть свои деньги еще на 20 лет, чтобы получить ничтожные дополнительные 20 или 30 базисных пунктов, просто недостаточно, чтобы окупить вложения.

По словам Херли, плоская кривая доходности указывает на замедление роста экономики. «Если вы инвестируете в облигации на срок от 7 до 15 лет, несмотря на небольшой рост доходности, когда короткая ценная бумага достигает срока погашения, более длинная ценная бумага также будет приносить меньшую доходность, но будет падать меньше, чем секторы с более короткой кривой», – говорит Херли. ФРС ослабит, кривая доходности будет круче, и короткие ставки упадут больше, чем длинные ».

Возможность инвестирования в фиксированный доход

Это дает возможность инвесторам с фиксированным доходом, потому что покупки могут быть сделаны в диапазоне от пяти до 10 лет со сроком погашения, а затем реинвестированы по преобладающим ставкам, когда наступит срок погашения этих облигаций. Когда эти облигации созревают также естественное время пересмотреть состояние экономики и корректировать свой портфель по мере необходимости.

Более низкая доходность может побудить инвесторов пойти на больший риск для достижения той же прибыли, что и в предыдущие годы. Текущее соотношение между краткосрочной и долгосрочной доходностью также иллюстрирует полезность лестницы облигаций. Laddering инвестирует в 8-10 отдельных выпусков, по одному из которых подлежит погашению каждый год. Это может помочь вам диверсифицироваться, а также избавить вас от необходимости прогнозировать процентные ставки в будущем, поскольку сроки погашения будут распределены по кривой доходности с видимость становится яснее.

Диверсификация портфолио: пять идей

Диверсификация как форма управления рисками должна быть в голове у всех инвесторов. Различные типы инвестиций в диверсифицированный портфель – в среднем – помогают инвестору достичь более высокой долгосрочной доходности.

1. Акции

Добавление солидных акций с высокими дивидендами для формирования сбалансированного портфеля становится ценной новой моделью для позднего инвестирования, даже для людей, уже достигших пенсионного возраста. Многие крупные компании, входящие в список S&P 500, имеют доходность, превышающую текущие темпы инфляции (которые составляют около 2,4% в год), наряду с дополнительным преимуществом, позволяющим инвестору участвовать в росте корпоративной прибыли.

Простую программу проверки акций можно использовать для поиска компаний, предлагающих высокие дивидендные выплаты, но при этом отвечающих определенным требованиям к стоимости и стабильности, например, подходящим для консервативного инвестора, стремящегося минимизировать идиосинкразические (специфические для акций) и рыночные риски. Ниже приведен список компаний со следующими примерами критериев экрана:

Безусловно, инвестирование в акции сопряжено со значительными рисками по сравнению с инструментами с фиксированной доходностью, но эти риски можно снизить за счет диверсификации внутри секторов и удержания общей подверженности акционерному капиталу ниже 30-40% от общей стоимости портфеля.

Любые мифы о том, что акции с высокими дивидендами являются скучными, неэффективными – это всего лишь мифы. Учтите, что в период с 1972 по 2005 год акции S&P, по которым выплачивались дивиденды, приносили доход более 10% в год в годовом исчислении, по сравнению с только 4,3% за тот же период для акций, которые не выплачивали дивиденды. Стабильные суммы денежных доходов, более низкая волатильность и более высокая доходность? Они больше не звучат так скучно, не так ли?

2. Недвижимость

Ничто не сравнится с красивой недвижимостью, предлагающей богатый доход от аренды, чтобы улучшить ваши последующие годы. Однако вместо того, чтобы обращаться к домовладельцу, вам лучше инвестировать в инвестиционные фонды недвижимости (REIT). Эти высокодоходные ценные бумаги обеспечивают ликвидность, торгуются как акции и имеют дополнительное преимущество, заключающееся в том, что они принадлежат к классу активов, отличному от облигаций и акций. REIT – это способ диверсифицировать современный портфель ценных бумаг с фиксированной доходностью от рыночных рисков по акциям и кредитных рисков по облигациям.

3. Облигации с высокой доходностью

Высокодоходные облигации, также известные как мусорные облигации, являются еще одним потенциальным источником дохода. Конечно, в эти долговые инструменты, предлагающие доходность выше рыночной, очень сложно уверенно инвестировать в индивидуальном порядке, но, выбрав фонд облигаций с устойчивыми операционными результатами, вы можете выделить часть своего портфеля на выпуск высокодоходных облигаций в качестве способа повышения фиксированный доход.

Многие высокодоходные фонды будут закрытыми, что означает, что цена может превышать стоимость чистых активов (СЧА) фонда. Ищите фонд с небольшой премией к NAV или без нее, чтобы получить дополнительный запас прочности при инвестировании здесь.

4. Ценные бумаги с защитой от инфляции

Затем рассмотрим казначейские ценные бумаги с защитой от инфляции (TIPS). Они являются отличным способом защиты от инфляции, которая может возникнуть в будущем. У них небольшая купонная ставка (обычно от 1% до 2,5%), но реальная выгода состоит в том, что цена будет систематически корректироваться, чтобы идти в ногу с инфляцией.

5. Долг развивающихся рынков

Как и в случае с высокодоходными выпусками, облигации развивающихся рынков лучше всего инвестировать через паевой инвестиционный фонд или биржевой фонд (ETF). Отдельные вопросы могут быть неликвидными и трудными для эффективного исследования. Тем не менее, исторически доходность была выше, чем у долговых обязательств стран с развитой экономикой, что обеспечивает хорошую диверсификацию, которая помогает сдерживать риски, характерные для конкретной страны. Как и в случае с высокодоходными фондами, многие фонды развивающихся рынков являются закрытыми, поэтому ищите те, которые имеют разумную стоимость по сравнению с их чистой чистой стоимостью.

Образец портфолио

Этот образец портфеля обеспечит ценный доступ к другим рынкам и классам активов. Приведенное ниже портфолио было создано с учетом требований безопасности. Он также готов участвовать в глобальном росте за счет инвестиций в акции и недвижимость.

Размер портфеля необходимо будет тщательно измерить, чтобы определить оптимальный уровень денежных потоков, а максимальная экономия налогов будет иметь решающее значение. Если выясняется, что пенсионный план инвестора будет требовать периодической « свертывание » из основной суммы, а также получать денежные потоки, то лучше посетить сертифицированный специалист по финансовому планированию (CFP), чтобы помочь с распределениями. CFP также может запускать моделирование методом Монте-Карло, чтобы показать вам, как данный портфель будет реагировать на различные экономические условия, изменения процентных ставок и другие потенциальные факторы.

Стоит ли использовать средства

Как вы могли заметить, мы рекомендовали варианты фондов для многих активов, описанных выше. Решение о том, использовать ли фонд, будет зависеть от того, сколько времени и усилий инвестор желает посвятить своему портфелю – и сколько комиссионных он может себе позволить.

Фонд, стремящийся сбрасывать 5% дохода или дивидендов в год, отказывается от большого куска и без того небольшого пирога с коэффициентом расходов даже 0,5%. Поэтому следите за фондами с долгим послужным списком, низким оборотом и, прежде всего, низкими комиссиями при выборе этого маршрута.

Инвестиции с фиксированным доходом кардинально изменились за короткий период времени. Хотя некоторые аспекты стали более сложными, Уолл-стрит отреагировала, предоставив современным инвесторам с фиксированным доходом больше инструментов для создания индивидуальных портфелей. Быть успешным инвестором с фиксированным доходом сегодня может означать просто выйти за рамки классического стиля и использовать эти инструменты для создания современного портфеля с фиксированным доходом, подходящего и гибкого в неопределенном мире.

Каждый из перечисленных здесь видов инвестиций сопряжен с рисками – не всегда ли? Однако диверсификация между классами активов оказалась очень эффективным способом снижения общего портфельного риска. Самая большая опасность для инвестора, стремящегося к защите своей основной суммы с помощью доходов, – это поспевать за инфляцией. Разумный способ снизить этот риск – диверсифицировать высококачественные и высокодоходные инвестиции, а не полагаться на стандартные облигации.