Что такое чистый оборотный капитал

Чистый оборотный капитал, NWC

Формула расчета чистого оборотного капитала

Чистый оборотный капитал (Net Working Capital, NWC) рассчитывается по следующей формуле:

NWC=Current Assets-Short Term Liabilities

где:

Current Assets — суммарные текущие активы компании

Short-Term Liabilities — суммарные краткосрочные обязательства компании

Значения активов и обязательств берут на конец исследуемого периода. Полученный чистый оборотный капитал измеряют в той же валюте, что и показатели баланса, это отличает его от других показателей ликвидности, которые рассчитываются как коэффициенты и отображают разные соотношения в виде процентов или долей единицы.

Анализ значений чистого оборотного капитала

Чистый оборотный капитал показывает, как выглядит баланс между наиболее ликвидными активами компании и обязательствами, которые надо погасить в ближайшее время.

Другая возможная интерпретация NWC — это сумма краткосрочных активов, приобретенных за счет долгосрочных источников средств (если NWC>0), или сумма долгосрочных активов, приобретенных за счет краткосрочных средств (если NWC 0 достаточно универсальна, в некоторых отраслях и ситуациях требования к компаниям могут существенно отличаться. Иногда значение нормального чистого оборотного капитала будет значительно выше нуля. В других случаях для компании будет нормальным постоянно вести бизнес с отрицательным NWC. Для более точного определения целевого значения оборотного капитала обычно изучают особенности отрасли и показатели конкурентов.

Чистый оборотный капитал похож на показатель текущей ликвидности и может использоваться в паре с ним. Их сочетание позволяет быстро оценить существенность результата, полученного при вычислении CR. Например:

В этом расчете показатель CR имеет значение 0,7 — намного ниже, чем обычная рекомендация поддерживать текущую ликвидность больше 1. Но рассчитанный в паре с ним показатель NWC сразу подсказывает, что низкая текущая ликвидность вряд ли является проблемой — ведь значение чистого оборотного капитала очень мало как по сравнению с общими активами компании, так и по сравнению с ее оборотом.

Оборотный капитал и планирование

Показатель чистого оборотного капитала и его изменение от периода к периоду имеют большое значение при построении прогнозных финансовых моделей компании или инвестиционного проекта.

Расчет вложений, которые потребуются для формирования чистого оборотного капитала, выглядит примерно так:

Здесь было сделано предположение, что запасы, дебиторская и кредиторская задолженность требуются компании в объеме, который рассчитывают, как некоторую долю выручки (этот расчет не показан в примере). Тогда можно вычислить ожидаемую сумму чистого оборотного капитала в каждом периоде. А рост этой величины от периода к периоду будет означать потребность в инвестициях на формирование оборотного капитала.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Чистый оборотный капитал в балансе

Чистый оборотный капитал в балансе не указывается как конкретное значение или строка — он предполагает применение показателей бухгалтерского баланса с целью его расчета. Данный капитал формируется за счет собственных средств или равноценных с ними ресурсов, направленных на приобретение оборотных активов.

Для исчисления чистого оборотного капитала надо из оборотных ресурсов убрать краткосрочные пассивы, на погашение обязательств по которым как раз и может быть направлена часть указанных ресурсов. Именно эта разница и будет составлять размер чистых оборотных активов, предопределяющих экономическую стабильность организации.

Как увеличить чистые активы предприятия, узнайте в КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Подробнее об оборотных средствах вы можете узнать из статьи «Собственные оборотные средства и их оборачиваемость».

Бухгалтерский баланс используется для расчета данного показателя, и при этом необходимо поступить таким образом:

ЧОК — чистый оборотный капитал;

ОА — оборотные активы, величину которых можно в балансе найти по строке 1200;

КП — краткосрочные пассивы, величину которых в балансе можно найти по строке 1500.

Интерпретация полученного значения в анализе

Оценка полученного значения ЧОК производится по следующей логике:

ВАЖНО! В отдельных случаях слишком высокое значение показателя чистых оборотных активов может говорить о том, что предприятие не использует эффективно имеющиеся в его распоряжении свободные оборотные средства: не вкладывает их в деятельность, не инвестирует, чтобы получить доход, и так далее. Или же такое превышение может указывать на то, что для финансирования оборотных ресурсов используются долгосрочные заемные средства. Этот факт также следует рассматривать как негативный в плане оценки финансовой стабильности предприятия.

Подробнее по данной теме читайте в материале «Что относится к чистым оборотным активам?».

Итоги

Чистый оборотный капитал — показатель, рассчитываемый на основе бухгалтерского баланса. Он характеризует уровень финансовой независимости предприятия от внешних источников финансирования.

Что надо знать про управление чистым оборотным капиталом

В предыдущей статье мы говорили об оборотном капитале, теперь поговорим об управлении им. Сначала напомню немного теории.

Оборотный капитал и чистый оборотный капитал

Оборотный капитал — это наиболее подвижная часть капитала предприятия, которая, в отличие от основного капитала является более текучей и легко трансформируемой в денежные средства.

К оборотному капиталу принято относить:

Собственный оборотный капитал или собственные оборотные средства — это величина оборотных активов, остающаяся в распоряжении предприятия после полного, единовременного погашения краткосрочной задолженности предприятия.

Чистый оборотный капитал равен разнице между оборотными активами и краткосрочными пассивами (обязательствами).

Под чистым оборотным капиталом (ЧОК) понимается разность между величиной текущих активов (ТА) и величиной текущих обязательств.(без долгосрочных текущих обязательств) (ТО) организации по состоянию на отчетную дату:

ЧОК = ТА — ТО

Чистый оборотный капитал является суммой собственных средств предприятия, направленных на финансирование операционной деятельности. Как правило, это ликвидные средства предприятия, которые легко могут быть обращены в денежные средства.

Величина чистого оборотного капитала может принимать нулевое, положительное и отрицательное значение.

Управление оборотным капиталом: принципы

Управление оборотным капиталом (ОК), а также чистым оборотным капталом (ЧОК) осуществляется в меняющихся условиях макроэкономической и микроэкономической среды и направлено на достижение поставленных меняющихся краткосрочных, долговременных долгосрочных, а также стратегических целей.

Как правило, цели формализуются в виде целевых показателей, планов и т.д.. Однако малый и средний бизнес зачастую обходится умозрительным принципом поддержания положительных трендов своего существования.

Вместе с тем, формализация принципов управления ОК и ЧОК даже для целей принятия решений в условиях «ручного» управления может быть полезна. Поэтому рассмотрим эти принципы.

Цель управления ОК и ЧОК можно сформулировать следующим образом: это установление оптимального уровня инвестиций в оборотные активы и структуры источников их финансирования, или удержание оптимального соотношения краткосрочной и долгосрочной задолженностей.

Принципы управления оборотным капиталом можно описать через достижение ряда требований. Их список может быть расширен. Приведем лишь основные:

Достижение этих требований предполагает формирование стратегии управления оборотными активами, которая определяется и реализуется на фоне ряда факторов, влияющих в конечном итоге на выбор типа стратегии.

Перечень факторов также может быть значительно расширен и конкретизирован, назовем основные:

Постановка параметров для целей управления чистым оборотным капиталом на конкретный период осуществляется на основе анализа потребности в оборотных средствах и возможностях ее финансирования.

При этом, как правило, следует принять критерии достижения поставленной цели, что подразумевает конкретизацию и формализацию ответов, например, на такие вопросы:

Это лишь часть вопросов, перечень вопросов может быть существенно расширен.

Модели управления чистым оборотным капиталом

Методологической основой разработки стратегии управления оборотными активами является выбор той или иной модели управления чистым оборотным капиталом.

Обычно различают три основные модели (или политики):

Формирование модели управления чистым оборотным капиталом предполагает поиск решений по двум направлениям:

Увеличение оборотных средств по сравнению с оптимальной потребностью приводит к замедлению их оборачиваемости, а занижение их величины к недостатку денежных средств и возможным перебоями в операционном цикле. Рассмотрим эти модели и основания их применения.

Консервативная модель (политика) состоит в обеспечении постоянной и сезонной потребности в оборотных средствах большей частью за счет собственных источников.

В период спада операционной активности излишки оборотных средств размещаются в краткосрочные финансовые вложения, в период сезонного и иного повышения спроса финансовые вложения реализуются и полученные средства направляются на финансирование операционной деятельности.

Сезонная потребность в оборотном капитале финансируется за счет собственного капитала, в ряде случаев для создания «рычага» могут привлекаться краткосрочные заемные средства.

Консервативную политику управления оборотным капиталом можно выразить следующим образом:

ЧОК = ИК — ИА;

ИА 0;

При использовании консервативной модели управления чистым оборотным капиталом действует правило: срочность пассивов равна ликвидности активов.

Для формирования оптимальной структуры платных источников финансирования необходимо сравнивать значение чистого оборотного капитала с объемом краткосрочных кредитов и займов.

Величина краткосрочных кредитов и займов не должна быть больше положительного значения чистого оборотного капитала. В этом случае, расчет чистого оборотного капитала необходим и для определения предельного размера кредитного портфеля, который может себе позволить компания при выполнении прочих условий.

Сезонное увеличение чистого оборотного капитала финансируется за счет краткосрочных займов или текущих обязательств, так как такая потребность носит краткосрочный характер и должна покрываться пассивами, аналогичными по сроку погашения.

Постоянная составляющая чистого оборотного капитала финансируется за счет собственного капитала и долгосрочных обязательств.

В случае реализации задачи, направленной на существенный рост производственной программы, данная модель будет характеризоваться высоким уровнем наращивания вложений в оборотные активы, что может привести к росту стоимости запасов и дебиторской задолженности, а как следствие замедление оборачиваемости и падение рентабельности активов.

Консервативная политика управления чистым оборотным капиталом оправдана при необходимости стимулирования спроса, а также в случае его высокой волатильности.

Агрессивная модель (политика) состоит в финансировании как сезонной, так и постоянной потребности в оборотных средствах, а также частичное финансирование потребностей инвестиционной программы за счет текущих обязательств.

Сезонная потребность в оборотном капитале может финансироваться за счет краткосрочных заемных средств, а также собственного капитала

Агрессивную политику управления оборотным капиталом можно выразить следующим образом:

Как управление оборотным капиталом может спасти ваш бизнес и что для этого нужно знать

Когда масштабы бизнеса и его существование в режиме «выживания» требуют исключительно режима «ручного» управления, предприниматели не задумываются о пользе формализации структуры и типа управления оборотного капитала.

А между тем именно правильное понимание структуры и соотношений показателей оборотного капитала позволяет смоделировать варианты последствий возможных решений, увидеть причинно-следственные связи финансового и экономического управления, а через модель в виде показателей оборотного капитала позволяет вести мониторинги структуры оборотного капитала, своевременно выявлять, реагировать и управлять финансовыми рисками.

Понятие и структура оборотных активов

Как известно, оборотные активы — это активы, которые служат или погашаются в течение 12 месяцев, либо в течение нормального операционного цикла организации (если он превышает 1 год).

Многие оборотные активы используются одномоментно при отпуске их в производство (например, сырье и материалы).

Оборотные активы являются одной из двух групп активов организации (вторая — внеоборотные активы). Еще их называют текущими активами.

Состав оборотных активов

В соответствии с формой бухгалтерского баланса, в состав оборотных активов входят:

Дебиторская задолженность и финансовые вложения относятся к оборотным активам только в том случае, если срок их погашения менее 1 года, либо срок превышает 1 год, но организация уверена в высокой ликвидности данных активов, способности быстро и без потерь обратить их в денежную форму (т.е. продать).

Оборотные активы в принципе обладают более высокой степенью ликвидности, чем внеоборотные. А деньги, как часть оборотных активов, имеет абсолютную ликвидность.

В своем движении оборотные активы проходят последовательно три стадии кругооборота: денежную, производительную и товарную.

Первая стадия кругооборота оборотных средств — денежная. На этом этапе происходит превращение денежных средств в форму производственных запасов.

Вторая стадия — производительная. На этой стадии продолжает авансироваться стоимость создаваемой продукции, но не полностью, а в размере использованных производственных запасов; авансируются затраты на заработную плату, а также перенесенная часть основных фондов.

На третьей стадии кругооборота продолжает авансироваться продукт труда (готовая продукция). И лишь после того, как товарная форма вновь созданной стоимости превратится в денежную, авансированные средства восстанавливаются за счет части поступившей выручки от реализации продукции.

И цикл начинается заново.

Оборотный капитал — наиболее подвижная часть капитала предприятия, которая в отличие от основного капитала является более текучей и легко трансформируемой в денежные средства.

К оборотному капиталу принято относить денежную наличность, легкореализуемые ценные бумаги, материально-производственные запасы, нереализованную готовую продукцию, краткосрочную задолженность.

Собственный оборотный капитал или собственные оборотные средства это величина оборотных активов, остающаяся в распоряжении предприятия после полного, единовременного погашения краткосрочной задолженности предприятия.

На сегодняшний день термины «оборотные активы» и «оборотный капитал» часто используются как синонимы. Вместе с тем, между этими понятиями есть определенная разница:

они находятся по разные стороны бухгалтерского баланса;

оборотные активы (актив баланса) формируются за счет средств оборотного капитала (пассива баланса), источники которого могут быть как собственные, так и заемные, как правило, с целью получения положительного экономического эффекта или другими целями что в конечном итоге диктует требования к организации системы управления оборотными активами.

Чистый оборотный капитал равен разнице между оборотными активами и краткосрочными пассивами (обязательствами).

То есть под чистым оборотным капиталом (ЧОК) понимается разность между величиной текущих активов (ТА) и величиной текущих обязательств.(без долгосрочных текущих обязательств) (ТО) организации по состоянию на отчетную дату:

ЧОК = ТА — ТО

Чистый оборотный капитал является суммой собственных средств предприятия, направленных на финансирование операционной деятельности. Как правило, это ликвидные средства предприятия, которые легко могут быть обращены в денежные средства.

Величина чистого оборотного капитала может принимать нулевое, положительное и отрицательное значение.

Положительный чистый оборотный капитал:

Положительный чистый оборотный капитал уменьшает величину чистого денежного потока и указывает на сумму покрытия текущих нужд долгосрочными источниками финансирования.

Отрицательный чистый оборотный капитал:

Отрицательный оборотный капитал увеличивает величину чистого денежного потока, так как максимально вовлекает во внутрихозяйственный оборот средства кредиторов.

Нулевой чистый оборотный капитал:

Считается, что с точки зрения оценки финансовых потребностей предприятия чистый оборотный капитал представляет собой оценку потребности в оборотном капитале.

Текущими активами для целей расчета величины чистого оборотного капитала (ЧОК) выступают следующие статьи бухгалтерского баланса:

Текущими обязательствами для целей расчета величины чистого оборотного капитала (ЧОК) являются следующие статьи бухгалтерского баланса:

Чистый оборотный капитал можно разделить на операционный и инвестиционный.

Операционный — чистый оборотный капитал, относящийся к операционному циклу.

При этом под операционным циклом принято понимать совокупность стадий:

Величина чистого оборотного капитала операционного складывается из следующих элементов:

ЧОКопер. = ОА — ДС — ФВ — ВХОоа — (КО — КК —КЗинв. — ВХОко ДОпр.)

ОА — оборотные активы;

ДС — денежные средства;

ФВ — финансовые вложения сроком до 12 мес.;

ВХОоа — внутрихозяйственные обороты в части оборотных активов

КО — краткосрочные обязательства;

КК — краткосрочные кредиты и займы;

КЗ инв. — кредиторская задолженность по инвестиционной деятельности;

ВХОко — внутрихозяйственные обороты в части краткосрочных обязательств

ДО пр. — прочие долгосрочные обязательства.

Чистый оборотный капитал инвестиционный — показывает вклад средств в расчетах по инвестиционным договорам в чистый оборотный капитал компании:

ЧОК инв. = АВинв. — КЗинв.

АВинв. — авансы выданные по инвестиционной деятельности;

КЗинв. — кредиторская задолженность по инвестиционной деятельности.

Также нужно сказать об оценке величины чистого оборотного капитала платежного, который отражает вклад средств в расчетах в чистый оборотный капитал компании.

ЧОК пл. = ДЗ — КЗ

ЧОК пл. — чистый оборотный капитал платежный;

ДЗ — дебиторская задолженность;

КЗ — кредиторская задолженность.

Этот показатель можно наряду с другими применять для управления ликвидностью и платежеспособностью.

Также различают постоянную потребность в оборотном капитале и сезонную потребность.

Постоянная потребность определяется как минимальная неснижаемая величина (уровень) оборотного капитала, сезонная потребность является изменяющейся величиной оборотного капитала в связи с действием сезонных факторов и деловой активности.

Контрольные показатели и прогнозная модель

Теперь о системе контрольных показателей эффективности для анализа состояния оборотного капитала на предприятии.

Их много, назовем лишь основные.

Коэффициент оборачиваемости оборотных активов

Период оборота оборотных активов

Период оборота запасов сырья, материалов и других аналогичных ценностей

Период оборота дебиторской задолженности по продажам в разрезах учета

Период оборота авансов полученных по продажам в разрезах учета

Период оборота кредиторской задолженности перед поставщиками и подрядчиками в разрезах учета

Доля просроченной кредиторской задолженности в общем объеме кредиторской задолженности

Доля просроченной дебиторской задолженности

Доля неликвидных запасов

Отдельно скажем про каждый.

1. Коэффициент оборачиваемости оборотных активов — это количество оборотов, которые совершают за анализируемый период оборотные активы.

Коб.ак. = (Доходы за период) / (Оборотные активы на конец периода)

2. Период оборота оборотных активов — длительность одного оборота, которые совершают оборотные активы, в днях.

Поб.ак. = (Оборотные активы на конец периода * Длительность отчетного периода) / (Доходы за период)

3. Период оборота запасов сырья, материалов и других аналогичных ценностей показывает, через сколько дней в среднем происходит их полное списание в производство.

Поб.зап. = (Запасы на конец периода * Длительность отчетного периода) / (Списано в производство за период)

4. Период оборота дебиторской задолженности по продажам всего показывает, через сколько дней в среднем происходит погашение дебиторской задолженности.

5. Период оборота авансов, полученных по продажам, показывает, через сколько дней в среднем происходит зачет полученных авансов.

Поб.ап.= (Авансы, полученные на конец периода * Длительность отчетного периода) / (Доходы за период)

Помимо расчета оборачиваемости дебиторской задолженности и авансов, полученных по продажам, данные показатели могут оцениваться в различных разрезах — по видам деятельности или группам продукции, по группам контрагентов и т.д.

6. Период оборота кредиторской задолженности перед поставщиками и подрядчиками показывает, через сколько дней в среднем происходит погашение кредиторской задолженности.

Поб.кз = (Кредиторская задолженность на конец периода * Длительность отчетного периода) / (Затраты за период)

Помимо расчета оборачиваемости кредиторской задолженности, данный показатель оценивается отдельно в разрезе задолженности по операционной и по инвестиционной деятельности.

7. Доля просроченной кредиторской задолженности в общем объеме кредиторской задолженности показывает степень своевременности оплаты поставщикам за поставленную продукцию либо оказанные услуги.

Расчет данного показателя особенно значим при реализации агрессивной политики управления оборотным капиталом, т.к. высокая доля просроченной кредиторской задолженности несет в себе риск необходимости одновременного погашения существенного объема обязательств.

К пр.кз.= (Просроченная кредиторская задолженность на конец периода) / (Кредиторская задолженность на конец периода)

8.Доля просроченной дебиторской задолженности — показывает степень своевременности оплаты покупателями за поставленную продукцию или оказанные услуги. Необходимо контролировать данный показатель и своевременно реагировать при возникновении положительного значения.

К пр.дз.= (Просроченная дебиторская задолженность на конец периода)/(Дебиторская задолженность на конец периода)

9. Доля неликвидных запасов — показатель, влияющий на ликвидность компании. Данный коэффициент особенно важно контролировать при реализации консервативной политики управления чистым оборотным капиталом.

К нел.зап.= (Объем неликвидных запасов на конец периода) / (Объем запасов на конец периода)

Показатели оборачиваемости оборотных активов и их отдельных элементов, а также качество задолженности оказывают непосредственное влияние на уровень ликвидности. При этом различают ликвидность активов и ликвидность компании.

Под ликвидностью активов понимают способность активов к быстрому вовлечению в денежный оборот. Любая статья активов имеет различный уровень ликвидности. Наиболее ликвидными считаются денежные средства и денежные эквиваленты, а также краткосрочные финансовые вложения. Минимальной ликвидностью обладают материально-производственные запасы, внеоборотные активы.

Ликвидность компании — достаточность имеющихся в распоряжении компании денежных средства для осуществления своей операционной, инвестиционной и финансовой деятельности. Другими словами, ликвидность компании — это ее способность в срок и полностью рассчитаться по своим обязательствам.

Для оценки уровня ликвидности компании используют, как правило, следующие показатели:

К тек.ликв. = (Оборотные активы) / (Краткосрочные обязательства)

К сроч.ликв. = (Оборотные активы — Запасы — НДС) / (Краткосрочные обязательства)

К абс.ликв. = (Денежные сроедства и денежные эквиваленты) / (Краткосрочные обязательства)

Каждый из приведенных выше показателей эффективности управления оборотным капиталом необходимо рассматривать в динамике (за несколько прошедших периодов) и принимать управленческие решения исходя из тенденций их изменения.

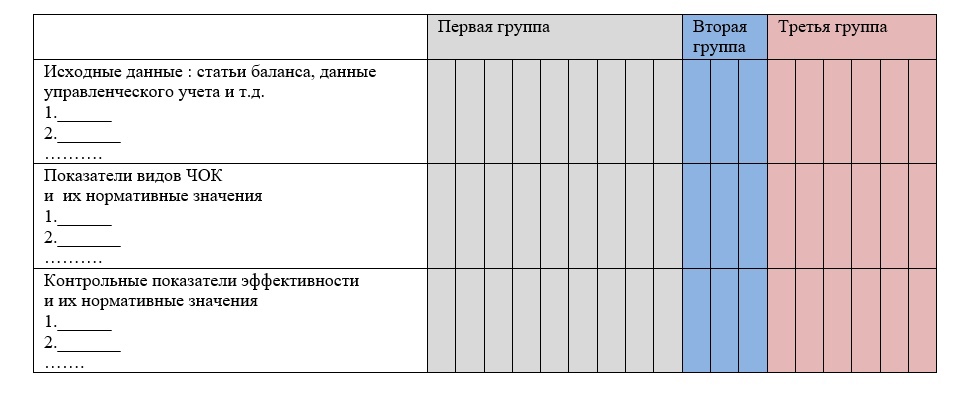

Общий вид расчетных таблиц для мониторинга может быть следующим:

Первая группа — значения за прошлые периоды, например, за два последних года, поквартально.

Вторая группа — текущий период, отклонение от прогнозного значения, оценка тенденции изменения.

Третья группа — ожидаемое (прогнозное) или плановые значения показателей на перспективные периоды. Это может быть квартал, год и т.д.

Выводы

Данную таблицу, построенную для автоматического расчета ЧОК и показателей эффективности, а также автоматического расчета отклонений от нормативных и плановых значений, можно реализовать через Excel либо в других программах. Взаимосвязи исходных данных в виде показателейц статей бухгалтерского баланса, данных управленческого учета и любых других данных преобразуемых через алгоритмы расчета в показатели ЧОК и показатели эффективности формируют модель.

Задавая прогнозные значения исходных данных, возможно получить прогнозные значения показателей ЧОК и показателей эффективности, определить критические значения, оценить риски.

Перечень показателей для анализа состояния оборотного капитала может быть существенным образом расширен огромным выбором показателей для финансового анализа, а также за счет анализа других показателей, формируемых на данных управленческого учета. Перечень и назначение таких показателей не является предметом данного рассмотрения, с ними можно познакомиться в многочисленных статьях по финансовому анализу.

Следует понимать, что многообразие показателей может иметь ценность, только если организация определила для каждого из них собственные индивидуальные (контрольные или нормативные) значения. Эти значения показателей должны быть определены для различным уровней комфортности и успешности функционирования предприятия. Как правило, таких уровней должно быть не менее трех-четырех: высокий, средний, приемлемый и критический.

Постоянный мониторинг уровней показателей позволяет выявить направление тенденций, моделирование отдельных составляющих показателей позволяет выявить приемлемые риски и принять решения по методам управления оборотным капиталом.

ВНИМАНИЕ!

15 декабря на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повышайте свою ценность как специалиста прямо на «Клерке». Подробнее