Что такое чдп в банке

Понятие чистого денежного потока

Это красивое и привлекательное название зашифровывает под собой важный бизнес-показатель, отвечающий на ключевой вопрос: «Где деньги?». В этой статье мы подробнее расшифруем составляющие этого показателя, выведем формулу его расчета и обоснуем метод, основанный на оценке чистых денежных потоков.

Что такое чистый денежный поток (ЧДП)

Этот термин пришел из английского языка. В оригинале его название звучит как Net Cash Flow, принято сокращение NCF. В специальной литературе иногда используется обозначение Net Value – «текущая стоимость».

Денежным потоком называют движение денежных средств в организации: поступление и выбытие финансов и их эквивалентов. Поступающие средства формируют положительный денежный поток (англ. Cash Inflow, аббревиатура CI), выбывающие – отрицательный, или отток (Cash Outflow, СО). Когда же он будет считаться «чистым»?

ОПРЕДЕЛЕНИЕ. Если взять определенный временной промежуток и проследить приток и отток денег в этот период, сложив положительные и отрицательные потоки, то полученная величина и составит чистый денежный поток, то есть разницу между притоком и оттоком средств.

Это ключевая позиция инвестиционного анализа, по которой можно определить:

Составляющие чистого денежного потока

Предприятие ведет различные виды деятельности, требующие оттока средств и доставляющие приток. Каждый вид деятельности «несет» свой денежный поток. Для определения ЧДП учитываются:

В операционный денежный поток входят:

В финансовый денежный поток включают:

Инвестиционный денежный поток включает в себя:

ОБРАТИТЕ ВНИМАНИЕ! Иногда те или иные поступления либо выплаты можно отнести к разным денежным потокам. Например, если кредит взят на обеспечение текущего бизнеса, его следует отнести к FCF, а если его целевое назначение – новое бизнес-направление, это уже ICF. Всегда следует учитывать конкретную ситуацию.

Формулы чистого денежного потока

Общая формула расчета ЧДП может быть представлена в следующем виде:

ЧДП = CI – СО, где:

Если учитывать группировку платежей по отчетным временным периодам, формула примет такой вид:

ЧДП = (CI1 – СО1) + (CI2 – СО2) + … +(CIN – СОN).

В обобщенном виде формулу можно представить так:

ЧДП = i=1n(CIi – COi), где:

Можно представить ЧДП как совокупность потоков от разных видов деятельности организации: операционной, финансовой и инвестиционной):

ЧДП = (CI – СО)ОСF + (CI – СО)FCF + (CI – СО)ICF.

Это деление имеет важный смысл: финальный результат не покажет, в какой из видов деятельности как повлиял на итоговый поток, какие именно процессы оказали это влияние и каковы тенденции.

Методы расчета ЧДП

Метод расчета выбирается исходя из цели, а также из полноты отчетных данных. Пользователи выбирают между прямым и косвенным расчетом ЧДП. В обоих случаях важно разделять потоки по видам деятельности.

Прямой метод расчета ЧДП

Он опирается на учет движения средств на счетах организации, отраженные на бухгалтерских счетах, в Главной книге, журналов-ордеров отдельно по каждому виду деятельности. Главный показатель – реализационная выручка предприятия.

Прямой метод позволяет быстро отслеживать притоки и оттоки средств организации, контролировать ликвидность активов, платежеспособность.

К СВЕДЕНИЮ! Это метод применяется для формы отчетности о движении денежных средств, разработанной Министерством финансов РФ и утвержденной приказом №4Н от 13 января 2000 г. №4Н «О формах бухгалтерской отчетности организаций».

Для расчета ЧДП этим методом нужно сложить положительные потоки (выручку, прочие поступления) и вычесть из них затраты, налоговые платежи и прочие отрицательные потоки.

Прямой метод, к сожалению, не позволяет увязать итоговый финансовый результат (чистую прибыль) с изменениями денежных активов.

Косвенный метод расчета ЧДП

Данный метод, в отличие от прямого, показывает связь денежных потоков и финансового итога.

Чистая прибыль – это не совсем то же самое, что прирост денежного потока. Более углубленное изучение говорит, что прибыль может быть как меньше ЧДП, так и превышать его. Например, в анализируемый период приобрели новое оборудование, то есть увеличили затраты, что приведет к увеличению прибыли не в этом, а только в следующих периодах. Взяли кредит – денежный поток возрос, но чистая прибыль не увеличится. Главные отличия ЧДП от чистой прибыли приведены в таблице 1.

Табл. 1 Разница между чистым денежным потоком и чистой прибылью

| № | ЧДП | Чистая прибыль |

|---|---|---|

| 1. | Движение денег в реальном временном режиме | Сумма денег в итоге отчетного периода |

| 2. | Показывает реальное поступление средств за определенный промежуток времени (отчетный период) | Показывает доход за этот временной период |

| 3. | Учитывает все поступления средств | Не учитывает ряд денежных поступлений (кредиты, дотации, спонсорская помощь, инвестиции и т.п.) |

| 4. | Учитывает все выплаты средств | Не учитывает ряд денежных выплат (погашение кредитов, займов). |

| 5. | Не включает ряд денежных затрат (амортизацию, расходы будущих периодов) | Принимает во внимание все издержки |

| 6. | Высокий показатель свидетельствует о финансовом благополучии | Высокий показатель не обязательно говорит о свободных денежных средствах |

Косвенный метод превращает чистую прибыль в показатели денежного потока путем внесения корректировок, а именно:

Показатели берутся из бухгалтерского баланса и его приложений, финансового отчета, Главной книги.

Для расчета ЧДП косвенным методом следует суммировать показатели чистой прибыли и суммы амортизаций материальных и нематериальных ценностей, а также дельту (снижение или прирост) кредиторской задолженности и резервных фондов, затем вычесть дельту дебиторской задолженности и запасов товарно-материальных ценностей. Таким образом, видно, как влияет на чистый денежный поток движение цифр на балансе – изменения в стоимости активов и пассивов.

Оценка показателя ЧДП

ЧДП больше нуля (положительный денежный поток) может возникнуть либо за счет роста пассива, либо уменьшения актива. В любом случае поступления средств больше их оттока. Это говорит об инвестиционной привлекательности компании в данный период. Для оценки инвестиционного проекта следует учитывать длительный промежуток, включающий срок окупаемости вложений, и применять метод дисконтирования денежных потоков. Чем больше значение, тем больше привлекательности проект будет иметь для инвесторов.

При сравнении чистых денежных потоков двух разных организаций более инвестиционно привлекательным будет считаться тот из них, у которого данный показатель больше.

ЧДП близок к нулю – такой показатель говорит о том, что у организации недостаточно средств для увеличения стоимости. Инвесторы отклоняют такие проекты.

ЧДП меньще нуля (отрицательный денежный поток) – отток средств превышает их поступление. Предприятие финансово убыточно, естественно, инвестиции в него неприемлемы.

Чистый денежный поток

Чистый поток денежных средств: понятие

Итак, термином «чистый денежный поток» обозначают поступление денежных средств предприятия, уменьшенное на величину перечисленных платежей. Это значение является важнейшей позицией в определении не только финансового состояния компании и ее конкурентоспособности, но и инвестиционного интереса для потенциальных партнеров.

Инвестор по значению ЧДП оценивает прогнозируемый эффект от вложений – чем оно выше, тем привлекательнее считается объект для инвестиций. Если ЧДП больше 0, то предприятие считается перспективным, если ниже или равен нулю – у фирмы не хватает денег для развития, а, значит, существуют риски.

Деятельность компании подразделяют на операционную (текущую), финансовую и инвестиционную. Сообразно этой градации классифицируют и денежные потоки. Можно в отдельности определить чистый денежный поток (ЧДП) от каждого вида деятельности, а затем, объединив результаты – общую величину ЧДП.

Информирует пользователя о размерах чистого денежного потока «Отчет о движении денежных средств» (ОДДС). В нем отражены сведения о притоках и оттоках средств в разрезе видов операций и в целом по предприятию. Остатки денежных потоков на конец отчетного периода отражают в строках ОДДС:

В балансе остаток денег на счетах и в кассе фиксируют в строке 1250.

Рассчитать размер ЧДП можно по формуле:

Ту же формулу применяют, рассчитывая ЧДП и по видам деятельности, только опираются на данные, относящиеся к конкретному виду операций:

Это разграничение дает возможность проанализировать влияние видов деятельности на итоговый денежный поток.

Формула расчета ЧДП в развернутом виде такова:

Методы расчета чистого денежного потока

Вычислить ЧДП по видам деятельности можно прямым или косвенным способом. Оба этих подхода актуальны, различия между ними заключаются в полноте анализируемых данных о доходах и расходах фирмы.

Прямой метод опирается на информацию по учету денежных средств фирмы в учетных регистрах, группируя ее по каждому виду деятельности и фиксируя в ОДДС. Сущность метода – суммирование притоков средств (от выручки и прочих поступлений) и уменьшение на величину оттока, т.е. произведенных платежей (расчеты с контрагентами, уплата налогов, др.). Прямой метод дает возможность оперативно прослеживать движение денег, контролируя способность осуществления платежей и ликвидность активов.

Косвенный метод состоит из ряда корректировок, приводящих значение чистой прибыли к показателю ЧДП.

Чистый денежный поток: формула прямого способа расчета

Стоимость чистых денежных потоков по операционной деятельности прямым методом выглядит так:

ЧДП = В + Ав + Пр – Р – ОТ – Н – ПрП, где:

В – выручка от реализации;

Ав – авансы полученные;

Пр – прочие поступления;

Р – затраты по текущей деятельности;

ОТ – зарплата персонала;

Н – уплаченные налоги;

ПрП – прочие платежи.

Пример расчета ЧДП по текущей деятельности прямым методом

По данным предприятия имеются следующие показатели:

Положительный поток денежных средств составляет:

100000 + 5000 + 30000 + 40000 = 175000 руб.

50000 + 20000 + 25000 + 4000 = 99000 руб.

Рассчитаем чистый операционный денежный поток по формуле:

ЧДП = В (100000) + Ав (5000) + Пр (30000+40000) – Р (50000) – ОТ (20000) – Н (25000) – ПрП (4000) = 76000 руб.

Недостатком такого способа подсчета является невозможность установления взаимосвязи между полученным по завершении года финансовым результатом с трансформациями общего объема средств.

Формула расчета чистого денежного потока косвенным методом

Вычисление ЧДП косвенным методом дает больше аналитической информации. Этот метод расчета чистого денежного потока также базируется на данных бухучета денежных средств, но они корректируются на величины изменений неденежных статей и других статей баланса, влияющих на стоимость имущества.

Дело в том, что понятия ЧДП и чистой прибыли не идентичны. Прибыль может быть меньше ЧДП или превышать его. Зависит это от осуществления операций, рассчитанных на перспективу. Например, если фирма взяла кредит, то приток денег вырос, но прибыль не увеличилась, при расчете ЧДП не принимается во внимание сумма начисленного износа, а при расчете прибыли амортизация учитывается и уменьшает ее.

Сущность косвенного метода состоит в трансформации показателя чистой прибыли в чистый денежный поток путем внесения корректировок на величину начисленного износа, а также изменений по активам и их источникам.

Правила формирования ЧДП косвенным способом таковы: рост стоимости актива сокращает количество денег (они ушли на приобретение имущества), а снижение стоимости активов, наоборот, идет на увеличение свободного денежного остатка. Рост пассива (источников), увеличивает наличие денег, снижение – сокращает.

Подсчитать ЧДП косвенным методом можно по такой формуле:

ЧДП = ЧП + Аос + Анма + ΔЗкр + ΔЗдеб + ΔМПЗ + ΔВфин + ΔАвыд + ΔАпол + ΔДБП + ΔРБП +ΔР, где:

ЧП – чистая прибыль;

Аос и Анма – амортизация ОС и НМА;

ΔЗдеб и ΔЗкр – прирост/снижение дебиторской и кредиторской задолженности;

ΔМПЗ – прирост/снижение запасов;

ΔВфин – изменения объема финансовых вложений;

ΔАвыд и ΔАпол – изменения размеров выданных и полученных авансов;

ΔДБП и ΔРБП – прирост или снижение доходов и расходов будущих периодов;

Чистый денежный поток

Чтобы оценить финансовую ситуацию в компании либо убедиться в эффективности инвестиций в неё, изучают её чистый денежный поток. Рассказываем, что означает это понятие, что включает. Также рассматриваем виды, особенности, способы расчёта показателя.

Понятие чистого денежного потока (ЧДП)

Под термином «чистый денежный поток» (Net Cash Flow, NCF) понимается разница между положительным и отрицательным денежными потоками за отдельно взятый период времени. Надо сказать, что положительный денежный поток — это все поступления компании, включая прибыль от её деятельности, бюджетное финансирование, если оно осуществляется, заёмные средства. Отрицательный поток — это расходы на приобретение сырья для производства, заработную плату сотрудникам, платежи контрагентам.

То есть, чтобы рассчитать чистый денежный поток, надо от суммарной величины входящих платежей отнять сумму расходов.

CI — положительный поток;

Отличие чистого денежного потока от чистой прибыли

Чтобы понять, чем отличаются эти два понятия, надо разобраться с их определениями:

То есть при расчёте ЧДП берутся во внимание все поступления: и выручка, и помощь из бюджета или от спонсоров, и кредитные средства, если оформлялись кредиты и т. д. Если рассчитывается показатель чистой прибыли, учитывается только сумма денежных средств, полученная от реализации основного продукта компании.

Составляющие ЧДП

Поскольку ЧДП формируется из разницы поступлений и расходов от всех видов деятельности, в его состав входят:

Анализируя их по отдельности, смотрят, за счёт чего компания получает больше всего денег и за счёт чего больше всего расходует.

Операционный денежный поток

Под термином понимают объём чистого денежного потока, полученного от операционной деятельности. Прежде всего он формируется за счёт выручки. Также сюда относятся авансы от покупателей, платежи по дебиторской задолженности, например, когда товар был отгружен ранее, а компания только на следующий месяц получила за него оплату, либо когда она предоставила клиенту отсрочку платежа.

В группе расходов по этому виду деятельности будут:

Финансовый денежный поток

Он способствует увеличению капитала компании и формируется прежде всего за счёт получения заёмных и кредитных средств, целевого финансирования от других лиц или из бюджета, выпуска ценных бумаг. Соответственно, расходы, связанные с этим видом деятельности, будут включать:

Инвестиционный поток

Это денежный поток от инвестиционной деятельности, посчитать который можно, отняв от суммы платежей дивидендов, возврата долгосрочных займов, если они выдавались, расходы на оплату приобретаемых основных фондов, оплату поставщикам оборудования, вложения в строительство зданий и т. д.

Методы расчёта чистого денежного потока

В зависимости от объёма исходных данных, может использоваться 2 метода.

Он предполагает изучение всех источников поступления денег и расходов за определённый период. Цифры берутся из бухгалтерской отчётности. Чтобы рассчитать показатель чистого денежного потока таким методом, надо от суммы всех поступлений отнять сумму всех затрат.

Важно! Основное внимание при этом уделяется выручке, поскольку она напрямую показывает уровень платёжеспособности предприятия.

Он позволяет получить больше объективной информации за счёт отслеживания взаимосвязи между ЧДП и чистой прибылью, учитывая все факторы, которые могут повлиять на ключевые показатели. Например, если за анализируемый период компания закупила дорогие станки, показатель ЧДП будет отрицательным, хотя это не будет негативно влиять на её ликвидность. С другой стороны, руководители могут получить займ, который покажет, что объём поступлений существенно превышает объём расходов, но не отразит реальной финансовой ситуации.

При расчёте ЧДП таким способом учитывают:

Важно! Косвенный метод более сложный и трудозатратный, тем не менее он позволяет увидеть реальное финансовое положение предприятия, чтобы принять взвешенное решение об инвестировании в выбранный проект.

В любом случае расчёты производятся отдельно по разным видам деятельности.

Оценка показателя ЧДП

Полученная при подсчётах цифра может быть:

Чтобы повлиять на неё, надо смотреть, эффективно ли в компании используются ресурсы, грамотно ли осуществляется финансовая политика. В крайнем случае необходимо ещё раз обдумать стратегию её развития и, если нужно, подкорректировать её.

Выводы

Показатель ЧДП отображает разность между всеми поступлениями и расходами компании за период. Рассчитывается он двумя способами: прямым, когда из бухгалтерских документов берутся нужные цифры и сопоставляются, и косвенным. В последнем случае удаётся получить более реальную картину финансового положения, поскольку при расчётах учитывается больше показателей, влияющих на итоговый результат, но не связанных с прибылью.

Оценивая показатель, смотрят, насколько он выше нуля и как долго сохраняются высокие цифры. В то же время для принятия решения об инвестировании в проект смотрят и на другие параметры, а именно: на величину накопленного денежного потока (это разница между суммой ЧДП и объёмом инвестиций в его реализацию), дисконтированного чистого потока (он позволяет спрогнозировать доход компании).

Чистый денежный поток – что это, формула, как рассчитать

Чистый денежный поток – величина, широко используемая в финансовом и инвестиционном анализе для определения остатка средств после вычета всех расходов. Простыми словами, чистый денежный поток представляет собой разницу между поступившими деньгами и израсходованными.

Чистый денежный поток нетрудно посчитать по бухгалтерскому балансу, но предпочтительнее использовать данные управленческой отчетности, где расшифрованы все фактические издержки компании. Сегодня мы разберем два метода его расчета – прямой и косвенный, и приведем примеры анализа с использованием показателя ЧДП.

Что такое чистый денежный поток

Итак, чистый денежный поток (net cash flow) – это показатель, рассчитываемый как разница между доходами и расходами, посчитанными «кассовым методом». Как-то я уже упоминала, что чистый денежный поток не зависит от суммы начисленной амортизации, т.к. начисленный износ активов не влияет на их рыночную стоимость, не требует расхода «живых» денег, поэтому данная статья издержек в расчете NCF не участвует.

Сразу необходимо пояснить следующее. Законодательство предусматривает расчет прибыли «по отгрузке», т.е. выручка, учитываемая в балансе, – это сумма отгруженных товаров или фактически оказанных услуг. Сумма реализации не зависит от того, оплачены эти товары (услуги) или нет. Именно из этой суммы вычитаются расходы и по итогам формируется финансовый результат.

Есть, конечно, небольшой процент предприятий, считающих прибыль «кассовым методом», т.е. сколько денег поступило в кассу или на расчетный счет и сколько израсходовано. Но такие компании относятся к микропредприятиям, они, как правило, существуют автономно, без привлечения внешних инвесторов.

Что касается средних и крупных компаний, учет выручки всегда производится по отгрузке. Как это увязать с понятием чистого денежного потока (NCF) – будем разбираться. Для начала разберем структуру ЧДП.

Составляющие чистого денежного потока

Итак, NCF включает следующие компоненты, или денежные потоки (ДП):

Таким образом, OCF – это прибыль от основной деятельности, рассчитанная кассовым методом.

Итак, чистый денежный поток равен сумме этих трех составляющих – NCF, OCF и FCF.

Для кого рассчитывается NCF

Кому необходим расчет чистого денежного потока? Ответ прост – всем заинтересованным лицам, а именно:

Чистый денежный поток организации наглядно представлен в приложении к бухгалтерскому балансу «Отчет о движении денежных средств». Эта форма сдается в налоговый орган раз в год всеми юридическими лицами, за исключением малых предприятий.

Виды денежных потоков

Есть несколько классификаций видов ДП. Одну из них (по направлениям деятельности) мы уже разобрали: NCF – это сумма чистых денежных потоков по текущей, финансовой и инвестиционной деятельности. Как еще классифицируются NCF?

Дефицит средств свидетельствует о том, что расходы превышают доходы: чистый денежный поток зависит от объема продаж и грамотного регулирования издержек.

Здесь должен работать специалист, называемый кредитным контролером. Почему предприятие продолжает отгружать товары клиентам «в долг» при росте дебиторской задолженности? Возможно, в целях устранения дефицита оборотных средств имеет смысл заключить договор с факторинговой компанией. Подробнее – в статье «Факторинг».

Формула расчета чистого денежного потока

Теперь поговорим о том, как рассчитать чистый денежный поток. Существует две формулы расчета этого показателя. Общая формула NCF выглядит так:

\[ NCF=\displaystyle\sum_

\( CFI \) – входящие потоки денежных средств;

\( CFO \) – исходящие потоки ДС;

\( i \) – номер периода;

\( n \) – количество периодов.

Предположим, нам нужно посчитать NCF за 2 года. Исходные данные возьмем из таблицы:

| Период | Поступило ДС, тыс. руб. | Отправлено ДС, тыс. руб. |

|---|---|---|

| Год 1 | 1000000 | 800000 |

| Год 2 | 2000000 | 1650000 |

\[ NCF = (1000000 – 800000) + (2000000 – 1650000) = 550000 тыс. руб. \]

Эта формула используется, если требуется рассчитать чистый поток денежных средств без разбивки по видам деятельности. А если нужно составить отчет о движении ДС, применяется формула расчета ЧДП по балансу:

\[ NCF = CFO + CFF + CFI, где: \]

\( CFO \) – ДП – от текущей деятельности;

\( CFF \) – ДП от финансовой деятельности;

\( CFI \) – ДП от инвестиций.

Каждый из компонентов этой формулы рассчитывается по алгоритму, приведенному выше.

Способы расчета

Применяются два способа расчета NCF – прямой и косвенный. Прямой используется при составлении отчета о движении ДС и характеризует состояние оборотных средств на расчетных счетах компании. Иными словами, прямой способ напоминает расчет прибыли кассовым методом. Чтобы было более понятно, поясню: при планировании личных финансов используется именно прямой метод – вы считаете, сколько денег получили и сколько израсходовали. Остаток и будет равен вашему личному NCF. Эти деньги вы можете включить в расходы следующего месяца, отложить «на черный день» или инвестировать. В случае если вы не намерены тратить эти средства, они будут именоваться свободным денежным потоком.

Косвенный метод соотносится с современными стандартами финансовой отчетности и позволяет получить более детальную информацию об объеме свободных денежных средств и структуре статей их движения. При косвенном методе NCF рассчитывается исходя из чистой прибыли, откорректированной на некоторые величины. Мы знаем, что чистая прибыль – это показатель в стоимостном выражении, представляющий собой остаток средств после исполнения всех обязательств. Эта сумма распределяется на усмотрение собственников компании: можно направить ее на увеличение собственного капитала, а можно потратить на что-то полезное или выплатить доходы лицам, имеющим доли в уставном капитале.

Далее разберем каждый способ более подробно.

Прямой метод расчета ЧДП

Чтобы найти чистый денежный поток путем применения прямого метода, достаточно использовать регистры бухгалтерского учета:

Таким образом, формула расчета NCF прямым методом выглядит так:

\[ ЧДП = ПоП + АвП + ПП – ОП – АвВ – ЗП – НС – ПВ, где: \]

Поп – поступления от покупателей;

\( АвП \) – авансы полученные;

\( ПП \) – прочие поступления (сюда входят кредиты и займы);

\( ОП \) – оплаты поставщикам за материалы, товары, услуги;

\( АвВ \) – выданные авансы;

\( ЗП \) – выплаченная заработная плата;

\( НС \) – налоги и сборы;

\( ПВ \) – прочие выплаты (погашения займов и процентов, комиссии банков, прочие расходы).

Как видите, ЧДП, рассчитанный этим методом, представляет собой остаток денежных средств на определенную дату. Эта величина не имеет ничего общего с чистой прибылью, т.к. денежные средства не делятся на собственные и заемные, расходы могут быть единовременными, полученные авансы, возможно, придется вернуть.

Косвенный метод расчета ЧДП

И снова мы возвращаемся к вопросу, почему иногда бывает так, что прибыль есть, а денег нет. Для ответа на этот вопрос и существует косвенный метод расчета ЧДП.

Прежде всего, следует разобраться: в чем разница между свободным денежным потоком и чистой прибылью.

Свободный денежный поток – это остаток денег на счете на конец периода после исполнения всех обязательств. Предположим, на последнее число месяца мы погасили задолженность поставщикам в соответствии с графиком, выплатили заработную плату, внесли платежи по долговым обязательствам и проценты, уплатили налоги. Осталась некая сумма, которую можно потратить на усмотрение собственника. Например, приобрести ценные бумаги.

Чистая прибыль не измеряется живыми деньгами. Эта величина складывается с учетом различных составляющих, некоторые из которых не подлежат оплате.

Пример – те же самые амортизационные отчисления. В расчете чистой прибыли они участвуют, но расходовать денежные средства на них не нужно.

Другой пример: резервы по сомнительным долгам. Задолженность покупателя, признанная сомнительной, переносится в резерв и частично уменьшает сумму налогооблагаемой, а затем и чистой прибыли.

Сомнительный долг – это долг, который, возможно, не получится взыскать. Например, покупатель не платит несколько месяцев. Наведя справки, вы узнали, что должник находится в процессе ликвидации по банкротству. Таким образом, взыскать долг через суд маловероятно. Законодательство позволяет списывать такие долги на уменьшение фактической прибыли.

Можно привести еще много примеров хозяйственных операций, в которых живые деньги не требуются, однако эти операции влияют на финансовый результат.

Кроме того, в формировании чистой прибыли не участвуют заемные средства. Только уплаченные по ним проценты можно отнести на издержки.

Чистый денежный поток косвенным методом определяется так:

\[ ЧДП = ЧП + А + ΔДЗ + ΔТМЦ + ΔКЗ + ΔФВ + ΔАВ + ΔАП + ΔДБП + ΔРБП + ΔРФ, где: \]

\( Δ \) – изменение (прирост) соответствующего показателя;

\( ТМЦ \) – запасы материалов, товаров, сырья, полуфабрикатов;

\( ФВ \) – финансовые вложения;

\( АВ \) – выданные авансы;

\( АП \) – полученные авансы;

\( ДБП, РБП \) – доходы и расходы будущих периодов;

\( РФ \) – резервный фонд.

Все эти показатели можно взять из финансовой отчетности.

Чуть ниже мы рассчитаем сумму чистого денежного потока прямым и косвенным методом в редакторе Excel.

Оценка значений показателя NCF

Под чистым денежным потоком понимается разница между поступившими и израсходованными средствами. Чтобы охарактеризовать компанию или проект как привлекательное направление для сотрудничества или инвестиций, эта величина должна быть положительной. Чем она больше, тем выше степень доверия предприятию со стороны кредиторов, действующих и потенциальных инвесторов.

Если NCF отрицательный – следовательно, предприятие испытывает дефицит средств. В сотрудничестве, вложениях или предоставлении займа с высокой вероятностью будет отказано.

При сравнительном анализе нескольких компаний или проектов немаловажную роль играет величина NCF. Скорее всего, проект с более высоким NCF будет предпочтительнее для любого вида размещения средств – будь то заем, инвестиции или отгрузки товаров с отсрочкой платежа.

Применение

Анализ чистого денежного потока необходим в целях:

Как проводится анализ потока денежных средств

Прямой метод расчета ЧДП позволяет оценить, достаточно ли оборотных средств у компании. Пожалуй, для этого достаточно лишь вычислить чистый денежный поток от операционной деятельности по классической формуле, приведенной выше, за отчетный период. Если NCF отрицателен или близок к нулю – это означает, что денег у компании маловато. В ближайшем будущем велик риск того, что начнутся задержки в выплате заработной платы, просрочки по уплате налогов и, как следствие, повышается вероятность банкротства.

Что касается косвенного метода, он необходим для более детального изучения структуры чистой прибыли. Выявив разницу между нераспределенной прибылью и ЧДП, несложно понять, куда уходят деньги. Или почему при большом количестве средств у компании низкий финансовый результат по итогам деятельности. Такая ситуация возможна при долгосрочных проектах: покупатели вносят предоплату, а выручка от реализации будет отражена позднее. В этом случае необходимо грамотное регулирование издержек.

Чистый денежный поток от инвестиционной деятельности подлежит сравнению с дисконтированным потоком на определенный момент времени. Это нужно для расчета сроков окупаемости вложений и расчета доходности инвестиций. Подробнее – в статье «Дисконтирование денежных потоков».

Пример расчета в Excel

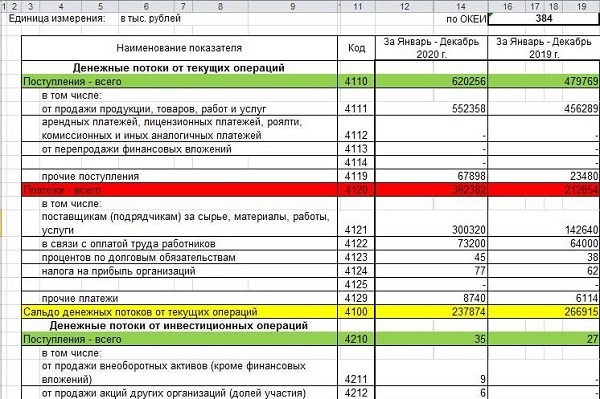

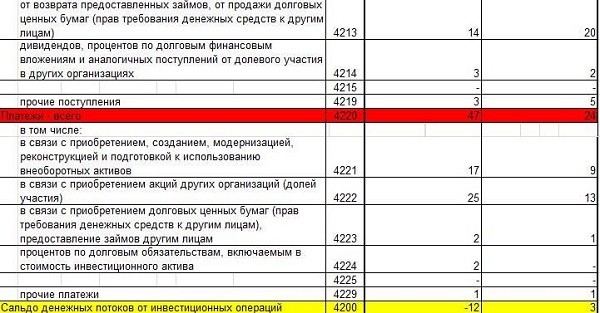

Сначала мы рассчитаем чистый денежный поток прямым методом. Исходные данные берутся из отчета о движении ДДС, составляемого нарастающим итогом с начала года.

| Operation | Investing | Financial | |

|---|---|---|---|

| CFI | 620256 | 35 | 2370 |

| CFO | 382382 | 47 | 165 |

| CF | 237874 | -12 | 2205 |

| Cf(total) | 240067 |

В отчете зеленым цветом выделены итоги по поступлениям денежных средств, красным – оплаты. Желтым цветом помечены результаты вычисления по всем NCF.

По строке 4400 отражено итоговое значение NCF, которое получилось суммированием строк 4100, 4200 и 4300.

В таблице ниже эти же значения рассчитаны с помощью формул в Excel.

Чистый денежный поток косвенным методом определяется как сумма чистой прибыли, скорректированная на величину амортизации и изменение некоторых строк по балансу. Приведем исходные данные в таблице и рассчитаем NCF по формуле:

\[ ЧДП = ЧП + А + ΔДЗ + ΔТМЦ + ΔКЗ + ΔФВ + ΔАВ + ΔАП + ΔДБП + ΔРБП + ΔРФ, где: \]

| 31.12.2020 | 31.12.2019 | Изменение | |

|---|---|---|---|

| Чистая прибыль | 17115 | Х | |

| Амортизация | 43 | Х | |

| Дебиторская задолженность | 30569 | 39701 | -9132 |

| Запасы | 34077 | 33460 | 617 |

| Кредиторская задолженность | 42665 | 48802 | -6137 |

| Финансовые вложения | — | — | — |

| Авансы полученные | 412 | 235 | 177 |

| Авансы выданные | 1552 | 658 | 894 |

| Доходы будущих периодов | — | — | — |

| Расходы будущих периодов | 5481 | 4337 | 1144 |

| Резервный фонд | 1080 | 1350 | -270 |

| NCF | 4451 | ||

В обоих случаях значение получилось положительным. А теперь выполним небольшой сравнительный анализ по данным второго примера – чем обусловлена разница между чистой прибылью и ЧДП?

Во-первых, за отчетный год уменьшилась дебиторская и кредиторская задолженность, а следовательно, и валюта баланса. Основными причинами могут быть:

Заключение

Чистый денежный поток рассчитывается в целях определения инвестиционной привлекательности компании, а также внутреннего финансового анализа. Такой анализ помогает получить ответы на вопросы:

Положительное значение NCF свидетельствует о финансовой устойчивости компании, однако инвестору следует учитывать данные за длительный период и применять метод дисконтирования денежных потоков.

Отрицательное значение NCF является признаком дефицита средств и убыточности предприятия или проекта. Инвестиции в такой проект сопряжены с изрядной долей риска.