какая будет пенсия у ип при минимальных страховых взносах

Я ИП, какая у меня будет пенсия?

Павел, у ИП есть пенсия, но она не очень большая, потому что ее основная часть считается от фиксированных взносов. Причем ИП получит пенсию только в том случае, если аккуратно платит взносы.

Пенсия ИП складывается из взносов

Все ИП обязаны платить за себя фиксированные взносы: на пенсию и на медицинское страхование. Они называются фиксированными, потому что их сумма известна заранее: в 2018 году это 32 385 рублей. В сумму взносов входят: 26 545 рублей пенсионных и 5840 рублей на обязательное медицинское страхование.

Если в течение 2018 года ИП ничего не заработал, то он все равно должен заплатить 32 500 рублей. Если что-то заработал, то заплатит налог и взносы.

Если ИП не заплатит ничего, налоговая насчитает пеню, а чтобы получить деньги, может обратиться в суд и заблокировать предпринимателю счет. Если ИП закроется с долгами, то долги все равно останутся. В общем, штука неприятная, платить придется и так и так.

Логика расчета страховой пенсии по старости для ИП

Пенсия = Сумма пенсионных баллов × Стоимость одного пенсионного балла в году назначения страховой пенсии + Сумма фиксированной выплаты × Повышающие коэффициенты

Условный размер страховой пенсии можно рассчитать на сайте пенсионного фонда с помощью калькулятора. Но фактический размер страховой пенсии рассчитают в пенсионном фонде, когда вы за ней обратитесь.

Что попадает в трудовой стаж ИП

ИП может рассчитывать на пенсию, только если в полном объеме уплачивал фиксированные пенсионные взносы: с даты регистрации в статусе ИП до даты прекращения предпринимательской деятельности. Время, когда ИП не платил взносы, не попадет в стаж для начисления пенсии.

Для человека, который работает по трудовому договору, пенсия рассчитывается исходя из его официальной зарплаты. Расчет пенсии ИП строится на сумме фиксированного платежа и 1% от суммы, превышающей 300 тысяч рублей.

Год, в котором не уплачены страховые взносы, не засчитывается в страховой стаж, и пенсионный капитал формируется не в полном объеме.

Периоды, когда страховые взносы можно не платить

При этом есть исключения — периоды, за которые взносы платить не нужно, но в стаж их включат:

Предприниматель будет освобожден от уплаты страховых взносов, только если не вел деятельность в эти периоды. Но, откровенно говоря, все это довольно экзотические ситуации — я с таким не сталкивалась ни разу.

Как начисляют страховые баллы

Эту информацию ИП может использовать для расчета примерной суммы пенсии.

Когда ИП выходит на пенсию

С 1 января 2019 года вступает в силу закон, который касается начисления и выплаты пенсий по старости.

ИП выходит на пенсию на тех же условиях, что и наемные работники:

Как это выглядит в реальности

Допустим, вы мужчина, родились в 1991 году. Служили в армии по призыву год, затем 10 лет работали в найме с зарплатой 50 тысяч рублей в месяц. После этого открыли ИП и планируете так работать до самой пенсии — до 65 лет. Получается, что работать как ИП вы будете 38 лет. Как предприниматель вы получаете миллион рублей в год.

Чтобы сделать примерный расчет, идите на сайт пенсионного фонда. Там есть калькулятор. Мы посчитали — и получилось, что человек с такими вводными может рассчитывать на пенсию 19 630 рублей в месяц. Это если ничего не изменится.

Напоследок рекомендуем почитать нашу подборку статей про инвестиции и накопления.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

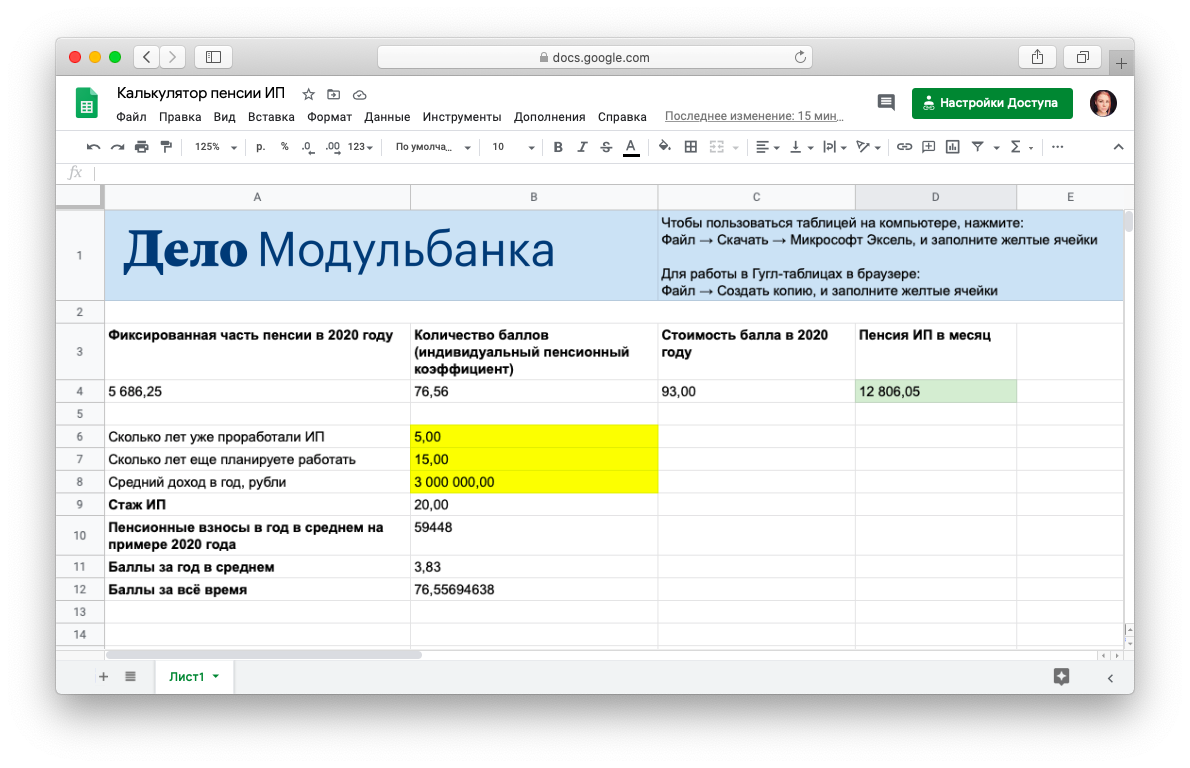

Калькулятор пенсии предпринимателя

Каждый год ИП платят пенсионные взносы за себя — фиксированную часть и 1% с дохода свыше 300 000 рублей. Например, в 2020 году предприниматель с доходом в 3 000 000 рублей заплатит 59 488 рублей — из этих взносов формируется будущая пенсия ИП.

Мы сделали калькулятор пенсии индивидуального предпринимателя, чтобы можно было посчитать и увидеть, на какую сумму придется жить в старости.

Как рассчитывают пенсию для ИП

Пенсия для всех считается по формуле:

фиксированная часть + (количество баллов за год * стоимость балла * стаж).

Фиксированная часть известна — 5686,25 рубля в 2020 году, ее определяет государство. Тоже самое со стоимостью балла: сейчас балл стоит 93 рубля. Стаж обычно известен, и остается рассчитать только количество баллов.

За один и тот же год работы могут начислить разное количество баллов, всё зависит от размера взносов. Для расчета баллов есть формула:

фактически уплаченные взносы / максимально возможные взносы * 10.

Максимально возможные взносы считаются от предельной базы — ее каждый год устанавливает государство, в 2020 году база равна 1 292 000 рублей, максимальные взносы за год с этой базы — 155 304 рубля.

Если ИП платит только фиксированную часть пенсионных взносов, его баллы за год будут такими:

(32 448 / 155 304) * 10 = 2,08 балла.

Тогда пенсия, например, за 20 лет работы, будет такой:

5686,25 + (2,08 * 20 * 93) = 9555 рублей.

Это примерный расчет, потому что в баллы засчитывается служба в армии и уход за детьми, а еще пенсию увеличивают, если предприниматель работал на Крайнем Севере или вышел на пенсию позже положенного. Сумма увеличивается не в разы, а на 2000-3000 рублей.

Обычно предприниматели платят больше взносов за счет 1% с дохода свыше 300 000 рублей. Тогда и пенсия получается немного больше.

Калькулятор пенсии ИП

Мы сделали калькулятор для расчета пенсии ИП. Выглядит он так:

Для примера посчитали пенсию предпринимателя, который собирается работать 20 лет и в среднем в год зарабатывает 3 000 000 рублей. В желтые ячейки вписали:

У нашего ИП пенсия будет 12 806 рублей. Это примерный расчет, потому что каждый год меняются фиксированная часть пенсии и стоимость баллов.

Какая будет пенсия у ип при минимальных страховых взносах

Есть два вида пенсии: страховая и социальная по старости. Если вы задались вопросом, какая пенсия у ИП, вас наверняка интересует первая.

Страховая пенсия

Право на страховую пенсию по старости предоставляется, если ИП:

Возраст

Во второй половине 2019 года и первом полугодии 2020 года пенсионный возраст составляет 55,5 года для женщин и 60,5 года для мужчин. Пенсионный возраст будет повышаться ежегодно на 12 месяцев и к 2028 году вырастет до 60 и 65 лет соответственно.

Страховой стаж

Под страховым стажем ИП подразумевается период, когда предприниматель работал и регулярно отчислял страховые взносы за себя в Пенсионный фонд (ПФР). Если за какой-то год деятельности вы не заплатили взносы, эти 12 месяцев не учтут. На 2019 год необходимый для выхода на пенсию стаж должен составлять 10 и более лет. Он будет расти ежегодно вплоть до 2024 года, пока не достигнет 15 лет.

Для того чтобы подтвердить стаж, нужно обратиться в Пенсионный фонд через любое удобное отделение, сайт или многофункциональный центр, предоставив следующие документы:

В страховой стаж засчитываются и периоды, когда предприниматель не работал по одной из причин:

Индивидуальный пенсионный коэффициент

От страхового стажа зависит количество баллов, которые получит будущий пенсионер, то есть его индивидуальный пенсионный коэффициент (ИПК).

Во второй половине 2019 года суммарный ИПК, необходимый для получения пенсии, составляет 16,2 балла, а к первому полугодию 2020-го увеличится до 18,6 балла. Показатель будет расти на 2,4 балла ежегодно до 2025 года, пока не достигнет 30.

За каждый год трудового стажа можно получить определённое количество баллов, в 2019 году максимум — 9,13. Дополнительные баллы начисляются в следующих случаях:

Для того чтобы получить дополнительные баллы, нужно отнести в налоговую заявление об освобождении от уплаты страховых взносов и документы, подтверждающие, что в указанные периоды вы не вели предпринимательскую деятельность.

У каждого пенсионного балла есть стоимость. В 2020 году она составит 93 рубля. Зависимость прямая: чем больше баллов, тем выше будущая пенсия. Узнать количество уже заработанных баллов можно на сайте Пенсионного фонда.

Размер страхового взноса ИП

За наёмных сотрудников страховые взносы отчисляет работодатель — 22 % от заработной платы. В октябре 2019 года средняя зарплата составила 46 549 рублей, а соответствующий страховой взнос (22 %) — 10 240 рублей.

ИП платит страховые взносы самостоятельно. В 2019 году фиксированная часть взносов составляет 29 354 рублей, в 2020 году сумму поднимут до 32 448 рублей.

Если годовой доход превышает 300 тысяч рублей, то, кроме фиксированного взноса, надо платить ещё 1 % от разницы сумм. Например, если ваш годовой заработок — 600 тысяч рублей, отчисляйте в ПФР дополнительные 3 тысячи рублей: (600 000 − 300 000) × 1 %. Взносы нужно оплатить до 31 декабря текущего года.

Из-за размера взносов пенсия ИП, как правило, меньше, чем у человека, который работает по найму. На ситуацию можно повлиять, если делать дополнительные добровольные взносы в ПФР. Для этого нужно подать заявление в Пенсионный фонд.

Минимальный размер годового добровольного платежа рассчитывается по формуле:

Как для ИП рассчитывается пенсия

Обязательно проведите расчёт на калькуляторе выхода на пенсию.

Каждый работающий гражданин России вправе к определенному возрасту рассчитывать на пенсию. Индивидуальные предприниматели не являются исключением. Однако если за людей, работающих по найму, страховые отчисления на будущую пенсию делает работодатель, то ИП обязан самостоятельно производить за себя страховые взносы в Пенсионный фонд РФ. При этом многих индивидуальных предпринимателей интересует вопрос: как и из каких именно отчислений формируется их будущая пенсия и как она рассчитывается.

ИП: право на пенсию

Чтобы гражданин РФ мог получить право на пенсию как ИП, он должен быть официально зарегистрирован в органах государственного учета и контроля. То есть, первым делом при постановке на учет, ИП отдает нужные документы в налоговую инспекцию по месту жительства, которая в десятидневный срок передает все сведения о новом индивидуальном предпринимателе в Пенсионный фонд России.

Как только ИП зарегистрировался в налоговой и информация об этом дошла до ПФР, в пенсионном фонде открывается персонифицированный лицевой счет ИП, куда и поступают впоследствии все его обязательные страховые взносы. Именно из накопленной суммы на этом лицевом счете в будущем будет формироваться пенсия индивидуального предпринимателя.

Однако для получения пенсии необходимо соблюдение трех условий. ИП должен:

Важно! Чем выше количество баллов, тем выше будет будущая пенсия ИП. Надо отметить, что в первую очередь, количество баллов индивидуального предпринимателя зависит от размера оплачиваемых в ПФР страховых взносов.

При расчете пенсии индивидуальных предпринимателей предполагается учитывать и те периоды, в которые он:

Страховой стаж – это то время, в течение которого индивидуальный предприниматель делал за себя лично страховые выплаты в ПФР. Кроме того, в страховой стаж входят и все те периоды, когда ИП был в отпуске по уходу за ребенком, на больничном, служил в армии и т.д. (подробнее — ст. 12 № 400-ФЗ).

Индивидуальный пенсионный коэффициент – эта величина исчисляется в баллах и является результатом учета трех показателей: возраста выхода на пенсию, страхового стажа и собственно общей суммы оплаченных страховых взносов в ПФР.

К сведению! Несмотря на то, что отчисляемые страховые выплаты в Пенсионный фонд с каждым годом увеличиваются, ИП рассчитывать на высокую пенсию не приходится. Подсчеты, произведенные экспертами, свидетельствуют о том, что в лучшем случае их пенсия, гарантированная государством, будет равна размеру социальной пенсии граждан, имеющим недобор по страховому стажу. Именно поэтому индивидуальным предпринимателям, заботящимся о своей пенсии, следует подстраховаться и обеспечить себе какие-нибудь дополнительные накопления или источники дохода к пенсионному возрасту.

Расчет будущей пенсии ИП

На сегодняшний день точно сказать какая пенсия будет у индивидуального предпринимателя практически невозможно. И не столько потому, что неизвестно, сколько стажа и баллов он наберет к моменту наступления пенсионного возраста, сколько потому, что российские законодатели каждый год вносят в пенсионную систему новые изменения и преобразования. Так что в текущее время можно только очень примерно прикинуть размер будущей пенсии ИП. Для этого нужно пройти два шага.

Шаг 1. Расчет индивидуального пенсионного коэффициента

Для того, чтобы рассчитать пенсию нужно сначала посчитать размер так называемого индивидуального пенсионного коэффициента (ИПК), то есть, говоря понятным языком, посчитать количество баллов, накопленных ИП за все время работы.

Алгоритм для расчета ИПК такой:

СВ — страховые взносы, выплаченные на страховую часть пенсии (либо 10 %, либо 16 %, в зависимости от того, делал ли ИП взносы на накопительную часть пенсии);

МВ — страховые взносы выплачиваемые ИП на страховую часть пенсии (16 %). Рассчитываются они с предельной базы, облагаемой страховыми взносами, которая каждый год меняется, и в 2016 году для всех ИП она равна 796 тыс. руб.

Приведем пример расчета ежегодного пенсионного балла.

Предположим, в 2016 году ИП Банников М.Н. получил ни больше, ни меньше 300 тыс. руб. дохода. Соответственно в пенсионный фонд он оплатил 19 356 р.48 к.

В данном случае

МВ будет равен: 796 тыс. руб х 16 % : 100 % = 127 360 руб.

Считаем ИПК: 19356,48 : 127 360 х 10 = 1,52 балла.

Итого: за 2016 год ИП Банникову М.Н. в ПФР будет начислено 1,52 балла.

Важно! Баллы, накопленные в течение жизни гражданина РФ суммируются и от итогов сложения напрямую зависит размер пенсии. Чтобы получить пенсию ИП должен накопить к 2025 году не менее 30 баллов, а на 2016 год достаточно 9.

Шаг 2. Расчет пенсии ИП

Чтобы посчитать пенсию ИП в текущий момент, нужно применить следующую формулу.

ФВ х ПК + ИПК х СБ х ПК = СП

ФВ — устанавливаемая государством фиксированная выплата (изменяется ежегодно);

ПК — премиальный коэффициент (назначается, если ИП обращается за выплатой пенсии не сразу после наступления пенсионного возраста, а позже);

СБ — стоимость одного балла (каждый год меняется, на 2016 год она равна 74 руб. 27 коп.);

ИПК — индивидуальный пенсионный коэффициент, то есть сумма всех пенсионных баллов, накопленных ИП за время трудового стажа;

СП — страховая пенсия.

Важно! Для некоторых категорий работников, в том числе ИП, государство устанавливает повышенные фиксированные выплаты. Например, данная норма касается тех людей, которые проживают на территориях Крайнего Севера или трудятся в условиях вредных производств и т.д.

Документы для оформления пенсии

Перечень документов, требуемых для выхода на пенсию, с течением времени вряд ли сильно поменяется. Тем не менее, для его уточнения желательно в любом случае обратиться в Пенсионный фонд по месту жительства.

Основные документы, которые требуются ИП для назначения пенсии:

Внимание! Важно вспомнить и восстановить все предыдущие места работы. От этого напрямую зависит размер пенсии.

Таким образом, применяя ряд несложных формул, каждый ИП может самостоятельно высчитать размер своей пенсии на текущий год. Однако стоит отметить, что поскольку практически все показатели для данных вычислений имеют изменяемые значения, то окончательный размер будущей пенсии подсчитать невозможно. К тому же, следует повторить, что поскольку российские законотворцы не дают никаких гарантий того, что система начисления и расчета пенсий не потерпит каких-либо новых изменений, планируя жизнь на пенсии, слишком опираться на данные формулы и расчеты не нужно.

Пенсия индивидуальных предпринимателей зависит от суммы страховых взносов и количества заработанных коэффициентов

Предприниматель обязан платить страховые взносы на обязательное пенсионное страхование начиная с того момента, как он зарегистрировал ИП в налоговых органах. Количество индивидуальных пенсионных коэффициентов (ИПК) напрямую зависит от размера уплаченных им взносов.

Размер взносов ИП фиксированный. Он установлен подпунктом 1 пункта 1 статьи 430 Налогового Кодекса РФ (в 2021 году равен 32448 рублей). Если доход предпринимателя превышает 300 тысяч рублей, то кроме фиксированного платежа он выплачивает еще 1 процент от суммы превышения. Например, если доход ИП составляет 600 тысяч рублей, то дополнительное отчисление в ПФР у этого предпринимателя составляет 3 тысячи рублей. При этом размер страховых взносов не может быть более восьмикратного фиксированного размера страховых взносов на обязательное пенсионное страхование (в 2021 году не более 259 584 рублей).

Платить страховые взносы можно двумя способами: перечислять всю сумму за год сразу или делать небольшие отчисления в течение года.

При уплате страховых взносов в размере фиксированного платежа (32448 рублей) в страховой стаж ИП засчитывается один год, а размер ИПК увеличивается на 1,007 при условии, что оплата за весь период осуществлена не позднее 31 декабря текущего года. Учет взносов происходит автоматически, поэтому представлять в Пенсионный фонд документы, подтверждающие совершенные платежи, не требуется.

При этом стоимость одного коэффициента, как и размер фиксированной выплаты, ежегодно меняется и индексируется государством. В 2021 году стоимость коэффициента составляет 98 рублей 86 коп, что больше прошлогоднего на 6,3%.

В 2021 году страховая пенсия ИП назначается, если его суммарный индивидуальный пенсионный коэффициент выше 21, страховой стаж более 12 лет, а возраст 56,5 лет у женщин и 61,5 лет у мужчин.