какая безопасная доля вычетов по ндс по москве в 2021

Налоговые изменения – 2021, безопасная доля вычетов по НДС за 4 квартал… и другие интересные новости за неделю (14.12.2020–18.12.2020)

Скачать таблицу с перечнем основных изменений по налогам и бухучету с 2021 года можно в этой публикации. Там же мы делимся ссылкой на полный список изменений 2021 года от КонсультантПлюс. Доступ к К+ можно получить бесплатно.

Бухгалтерская отчетность за 2020 год: что поменялось

Есть изменения в порядке сдачи и в формах бухгалтерской отчетности за 2020 год. Какие, смотрите здесь.

За 4 квартал — новые декларации

По новым формам нужно будет отчитаться по НДС за 4 квартал и по налогу на прибыль по итогам 2020 года. Также новая форма будет по налогу на имущество. Окончательно бланк еще не утвержден, но ФНС уже отправила поправки в Минюст.

Безопасная доля вычетов по НДС за 4 квартал 2020 года

На сайте ФНС появились данные для расчета безопасной доли вычетов по НДС на 01.11.2020. Процент по вашему региону вы можете посмотреть в нашей статье.

Успейте выбрать способ уплаты авансов по налогу на прибыль на 2021 год

Срок для принятия решения — 31 декабря. Из каких вариантов выбирать и как это оформить, подскажет наш материал.

Какую отчетность сдавать по дивидендам за 2020 год

В каких формах отчетности нужно отразить дивиденды за 2020 год, вы узнаете из нашей таблицы.

Готовимся сдавать 2-НДФЛ за 2020 год

2-НДФЛ за 2020 год сдаем еще по-старому — как самостоятельный отчет. Сделать это вам помогут наши материалы, например:

Новые формы для налоговой с 25 декабря

Новые формы утвердила ФНС для организаций с обособленными подразделениями. Использовать их нужно с 25 декабря.

Калькулятор больничного листа на 2021 год

Такой калькулятор работает на сайте ФСС. Несмотря на повсеместный переход на прямые выплаты, он пригодится и в 2021 году.

Напоминаем про новый штраф за кадры в 2021 году

С 2021 года по КоАП будут наказывать:

В трудовой книжке не должно быть пропусков строк

Вносить новую запись в трудовую книжку необходимо на первой пустой строке, отступать от предыдущей записи не следует, сказал Минтруд. Но есть случай, когда пропуск не заполненных строк все-таки потребуется. Подробнее см. здесь.

Безопасная доля вычетов по НДС в 2021 году

Безопасная доля вычетов

Безопасная доля — это разница между суммой налога к уплате и вычетом по НДС. Основная проблема для налогоплательщика в том, что безопасная доля законом не установлена.

Заявить к вычету можно сумму даже больше НДС, но в таком случае налоговая может:

Бояться этого не стоит. Но готовьтесь отстаивать свои права.

Важно! Внимание налоговой не сосредоточенно только на НДС. Инспекторы также смотрят на налоговую нагрузку, уровень заработной платы, рентабельность и так далее. Затем сравнивают со средними показателями в отрасли или регионе. Любое отклонение вызовет их интерес.

Способы для подсчета безопасной доли вычетов по НДС

Безопасную долю вычетов рассчитывают двумя способами. Выбрать нужно тот способ, которым пользуется ваша налоговая. Узнать его можно при личном обращении ФНС.

Пороговое значение доли 89%

При построении плана выездных налоговых проверок инспекторы пользуются Приказом ФНС РФ от 30.05.2007 года № ММ-3-06/333@. В пункте 3 Приложения № 2 указано, что один из критериев для проверки — доля вычетов по НДС, которая равна либо превышает 89 % начисленного налога за 12 месяцев.

Рассчитайте свою долю по формуле:

Доля вычетов = Вычеты за год / Начисленный за год НДС * 100,

где вычеты за год — это сумма из строки 190 Раздела 3 Декларации по НДС;

начисленный НДС — это значение в строке 118 Раздела 3 Декларации по НДС.

Плательщики НДС со ставкой 0% берут суммы из разделов 4 — 6 декларации.

Полученное значение сравните с пороговыми 89 %. Если процент меньше, вычеты не привлекут серьёзного внимания. Если значение равно 80% или выше, будьте готовы к проверкам или запросам документов.

Средняя доля вычетов по региону

ИФНС смотрит на среднюю долю вычетов по региону, которая часто составляет меньше или больше 89%. Способ установлен Письмом ФНС от 25 июля 2017 года № ЕД-4-15/14490@. По факту оно отменено, но на практике налоговики продолжают его придерживаться.

Для расчета используем формулу из первого способа:

Доля вычетов = Вычеты за год / Начисленный за год НДС * 100,

где вычеты за год — это сумма из строки 190 Раздела 3 Декларации по НДС;

начисленный НДС — это значение в строке 118 Раздела 3 Декларации по НДС.

Плательщики НДС со ставкой 0 % берут суммы из разделов 4 — 6 Декларации.

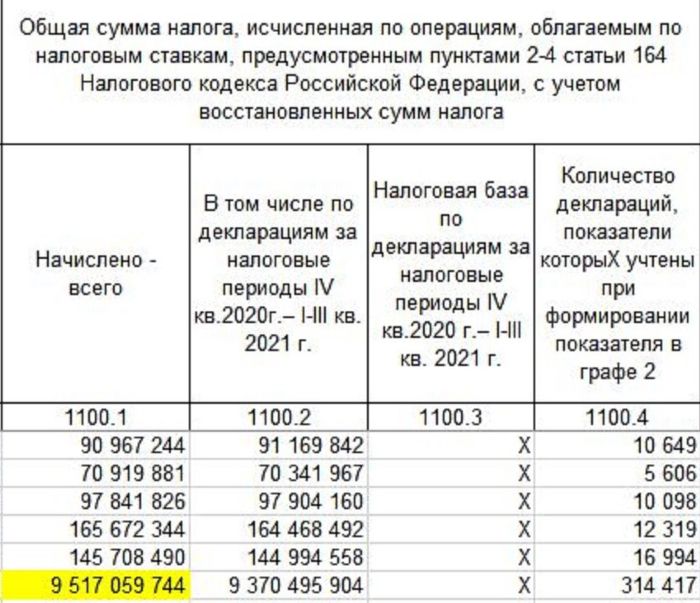

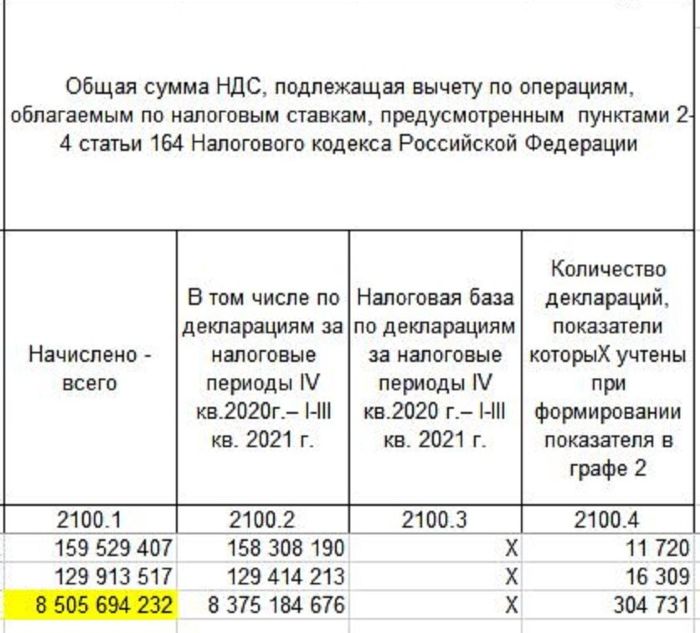

Сравните полученное значение с региональным на сайте ФНС. После используйте статистический отчет 1-НДС. В нём есть данные из отправленных деклараций по НДС от налогоплательщиков. Налоговая формирует его отдельно для каждого региона по состоянию на 1 февраля, 1 мая, 1 августа и 1 ноября. Для расчета средней доли вычетов по региону используют формулу:

Доля вычетов = Вычеты за год / Начисленный за год НДС * 100,

где вычеты за год — значение возьмите из графы 2 строки 2100 отчета 1-НДС;

начисленный НДС — значение возьмите из графы 2 строки 1100 отчета 1-НДС.

Если сомневаетесь, уточните порядок расчета налоговой.

Далее соотнесите свою долю со средней по региону. Если ваше значение меньше, проблем возникнуть не должно. Если больше, готовьтесь к запросу документов и началу проверок.

Сейчас данные отчетов 1-НДС из-за переносов сроков сдачи отчетности немного съехали. Для расчета средней доли по региону во втором квартале используйте 1-НДС на 1 июня, так как отчета на 1 мая в 2020 году нет.

Если к моменту сдачи декларации не вышел 1-НДС, вы можете:

Действия при превышении безопасной доли

Если после сдачи декларации вы посчитали, что доля вычетов превышает среднюю региональную или 89 %, тогда есть два варианта действии:

1. Подаем уточненную декларацию

У налогоплательщика всегда есть право подать уточненную декларацию. В ней заявите к вычету сумму меньше, чем в первичном отчете. Большую часть вычетов можно без проблем заявить в течение 3-х лет.

Важно! Убедитесь, что ваши вычеты можно перенести.

2. Готовим доказательную базу

Если снизить долю вычетов нельзя или вы уверены в своей позиции, можно не подавать уточненную декларацию. Дождитесь требования из налоговой о предоставлении пояснений или вызова на комиссию.

К пояснению приложите счета-фактуры, первичные документы, договоры с новыми поставщиками и подрядчиками и так далее. Понадобятся все документы, обосновывающие причины роста доли вычета по НДС. А они могут быть разные: покупка дорогостоящих основных средств, удорожание сырья, приостановление деятельности из-за коронавируса, закупка товаров, реализация которых пройдет только в следующем квартале и так далее.

Пример расчета средней доли вычетов двумя способами

ООО «Победа» работает в Москве. В третьем квартале 2020 года сумма начисленного НДС (строка 118 Раздела 3 Декларации) составила 1 500 000 рублей. Сумма вычетов за аналогичный период составила 1 100 000 рублей.

Рассчитаем долю вычетов:

1 100 000 / 1 500 000 * 100 = 73,3 %

Доля ООО «Победа» ниже 89 %. Следовательно, по способу № 1 доля вычетов компании безопасна.

Для способа № 2 нам нужен отчет 1-НДС по состоянию на 1 августа 2020 года. Делаем расчет средней доли вычетов в Москве по формуле:

5 037 958 052 / 5 869 497 847 * 100 % = 85,8 %

Доля ООО «Победа» меньше средней по региону. Значит заявленная к вычету сумма не вызовет внимания со стороны ФНС. Шанс попасть в реестр выездных проверок снижается.

Рекомендуем вам облачный сервис Контур.Бухгалтерия. В нашей программе можно вести учет НДС и принимать его к вычету. Программа автоматически заполняет декларацию и проверяет ее на ошибки. Всем новичкам дарим бесплатный пробный период на 14 дней.

Безопасный вычет по НДС по вашему региону: где посмотреть

Вся необходимая информация публикуется на веб-сайтах налоговых служб регионов. Мы настоятельно рекомендуем сверять значение доли вычетов в налоге, начисленном вашей организацией, со средним значением этого параметра по вашему региону (о том, почему это важно, читайте далее).

На 01.08.2021 ФНС обновила региональную статистику по вычетам. Актуальные данные по безопасной доле вычетов по НДС приведены в таблице ниже:

Безопасная доля вычетов на 01.08.2021

Безопасная доля вычетов на 01.05.2021

Безопасная доля вычетов на 01.02.2021

Безопасная доля вычетов на 01.01.2021

Безопасная доля вычетов на 01.11.2020

Безопасная доля вычетов на 01.08.2020

Безопасная доля вычетов на 01.06.2020

Республика Марий Эл

Республика Саха (Якутия)

Республика Северная Осетия – Алания

Еврейская автономная область

Ханты-Мансийский АО – Югра

Как подсчитать свою долю вычетов? Об этом вы можете узнать в КонсультантПлюс. Эксперты не только дали формулу и комментарии к ней, но и привели пример расчета. Получите пробный доступ к К+ бесплатно и переходите в Готовое решение.

Что надо иметь в виду в отношении доли вычетов?

Превышение вышеуказанных величин безопасной доли вычетов не является нарушением. Однако оно чревато повышенным интересом налоговых органов к данным, внесенным в декларацию. Как минимум, инспекция может запросить у вас пояснения.

Важно! Рекомендация от «КонсультантПлюс»

Рекомендуем дать подробные пояснения и представить подтверждающие документы, даже если налоговый орган их не истребовал. Это снизит риск отбора вашей организации для выездной проверки.

Пример письменных пояснений по факту высокой доли налоговых вычетов по НДС смотрите в К+. Это можно сделать бесплатно.

Подробнее переносе вычета на более поздний срок читайте здесь.

Итоги

Налоговые органы систематически обрабатывают статистическую информацию по вычетам НДС. Результаты такой обработки позволяют, в частности, определить среднюю для каждого региона долю вычетов. Превышение величины этой доли чревато повышенным интересом ИНФС к процессу формирования налоговой базы по НДС.

Как работать с НДС в третьем квартале 2021 года: четыре главных изменения

«Отстрелявшись» за второй квартал, бухгалтеры дружно вздохнули и приступили к решению проблем нового — третьего квартала. Напомним, что изменения довольно существенные и касаются всех плательщиков НДС и не только их.

Для новичков кратко напомним, что декларация по НДС сдается ежеквартально до 25 числа месяца, следующего за отчетным. За 3 квартал сдать отчет нужно до 25 октября (понедельник — смотрите не тяните до последнего).

Новый счет-фактура

Наверняка вы о нем уже слышали, но, как оказалось, не все разработчики и сисадмины вовремя позаботились об обновлении программ, хотя их сложно винить — изменения происходят порой слишком стремительно. Поэтому некоторые организации сначала выставляли счет-фактуры «по-старому», а потом после обновления рассылали клиентам обновленные документы.

В новом счет-фактуре самые главные новшества для тех кто имеет дело с прослеживаемостью.

Изменения, что необходимо указывать с 1 июля

порядковый номер строки

наименование товара, работы, услуги

код вида товара (в соответствии с классификатором ТН ВЭД), в отношении товаров, которые вывозятся на территорию государства – члена ЕАЭС.

номер партии прослеживаемых товаров

код единицы измерения товара

условное обозначение для единицы измерения

количество товара. подлежащего прослеживаемости

номер и дата документа на отгрузку (это может быть ТОРГ 12, ТТН, акт и т.д.)

* Эти графы не заполняют, если в документе нет отслеживаемых товаров. В целом для тех, кто не торгует этими товарами, изменения не существенные.

Разобраться попадают ли ваши товары под прослеживаемость — можно с помощью сервиса от ФНС — по коду ТН ВЭД, ОКПД 2, номеру декларации, также можно посмотреть полный перечень.

Новая декларация по НДС

Новая форма начинает действовать при сдаче отчетности за 3-й квартал. Она утверждена Приказом ФНС России от 26.03.2021 № ЕД-7-3/228@.

Т. к. заполнение счет-фактуры, книги покупок и продаж соответственно изменились, то поменялась и сама декларация.

Изменились следующие разделы:

Например, в раздел 8 добавили строки с реквизитами декларации, единицы измерения товара, его количества — конечно по тем товарам, которые подпадают под прослеживаемость.

Проведены и некоторые технические изменения, например, сменились штрихкоды.

Основания для отказа в принятии декларации по НДС

Изменения коснулись не только форм, связанных с НДС, но самого Налогового кодекса.

С 1 июля вступили в силу два пункта статьи 80 НК РФ — п. 4.1 и п. 4.2. В них указаны обстоятельства, при которых декларация (или расчет) будут считаться не представленными (т. е. не сданными).

Это то, что касается пункта 4.1. Следующий пункт 4.2. устанавливает, что ФНС обязана в течение пяти дней со дня, как было установлено одно из указанных обстоятельств, уведомить налогоплательщика о том, что декларацию не принята. Исключение — когда была внесена запись о прекращении деятельности организации. В этом случае компания не извещается (что логично, ведь вместе с организацией перестал существовать и ее юридический адрес).

Думаете проверять нужно только контрагентов? Ошибаетесь, своя компания тоже нуждается в регулярной проверке. Узнайте оперативно о внесении сведений о недостоверности, дисквалификации руководителя и другие важные данные. Такском-Досье — это полный отчет о компании, ее руководителе и участниках, подсказки, аналитика, финансовая отчетность.

Безопасная доля вычетов

Этот показатель интересует ФНС не в последнюю очередь. Его расчет очень прост:

Доля вычетов = Вычеты / Начисленный НДС * 100%

Например. НДС по реализации (исходящий) у вас 1 млн рублей, а входящий НДС, который можно принять к вычету 850 000 рублей. Тогда доля вычетов составит:

850 000 / 1 000 000 * 100% = 85%

85% — высокая доля вычетов, налоговики могут заинтересоваться — почему у вас такой большой входящий НДС, не прокручиваете ли вы схемы для занижения налоговой базы.

Ориентироваться при этом нужно на пункт 3 Приказа ФНС № ММ-3-06/333@ от 30.05.2007, в котором опубликованы критерии для оценки рисков выездной проверки. И один из них — доля вычетов свыше 89% за 12 месяцев. Но просчитывать риски советуем ежеквартально, а то и ежемесячно, нарастающим итогом. Чтобы заранее узнать о приближении к опасному порогу.

Теперь делим данные графы 2100.1 на данные из графы 1100.1 и умножаем на 100.

Получилось 89% с небольшим хвостиком. Такой размер вычетов безопасен для Москвы.

Налоговая нагрузка по НДС 2021

Налоговая инспекция не может проводить сплошные проверки всех организаций, у нее просто нет таких ресурсов. Поэтому проверяют тех, у кого больше вероятность найти нарушения, доначислить налоги и оштрафовать. Для этого на основе предпроверочного анализа налоговики каждый год составляют план выездных проверок.

Один из критериев анализа – налоговая нагрузка. Если она отличается от средней по отрасли, компания становится кандидатом на проверку. Этот критерий прописан в Концепции системы планирования выездных налоговых проверок (утв. приказом ФНС от 30.05.2007 № ММ-3-06/333).

Оценивать могут как налоговую нагрузку в целом, так и по отдельным налогам. «Плохой», по мнению чиновников, показатель налоговой нагрузки – это повод назначить выездную проверку, «копнуть» глубже при камеральной проверке, запросить пояснения, вызвать руководителя для беседы и т.д.

Расскажем, как считают нагрузку по НДС и как избежать проблем, если показатель отличается от безопасного.

Как рассчитать налоговую нагрузку по НДС

Методика анализа и формула расчета налоговой нагрузки на добавленную стоимость была прописана в приложении 4 к Письму ФНС от 17.07.2013 № АС-4-2/12722 «О работе комиссий налоговых органов по легализации налоговой базы», но сейчас это письмо не действует.

В приложении 2 к Приказу ФНС России от 30.05.2007 № ММ-3-06/333@ налоговая нагрузка определяется как соотношение суммы уплаченных налогов по данным отчетности и оборота (выручки) организации. Но этот приказ не предусматривает расчет нагрузки отдельно по налогам.

Отраслевые показатели по годам также есть в Приложении 3 к приказу ФНС от 30.05.2007 № ММ-3-06/333@, но по совокупной налоговой нагрузке, а не отдельно по налогам.

1C-WiseAdvice применяет риск-ориентированный подход. Мы постоянно следим за тем, чтобы налоговая нагрузка не отклонялась от референтных значений больше, чем на 10%. Это снижает риск выездной налоговой проверки практически до нуля.

Налоговые органы куда больше интересует не процент налоговой нагрузки по НДС, а такой показатель, как удельный вес вычетов. Его считают по формуле:

Сумма вычетов / Общая сумма начисленного НДС х 100%

Согласно Концепции системы планирования выездных налоговых проверок, если доля вычетов за 12 месяцев больше 89%, налогоплательщик попадает в группу риска и становится кандидатом на выездную проверку.

По данным четырех квартальных деклараций компании сумма исчисленного НДС – 3 млн руб., а сумма вычетов – 2,9 млн руб.

Удельный вес вычетов:

2,9 / 3 х 100 = 96,67%

Это очень большая доля, она превышает безопасный порог, и компании нужно приготовиться к вопросам и проверкам.

Безопасная доля вычетов в 89% – это общероссийский критерий. В регионах России показатель безопасной доли может отличаться.

ФНС на своем сайте регулярно публикует данные отчета 1-НДС по регионам. Для того, чтобы вычислить среднюю долю вычетов по региону, нужно взять показатель строки 210 (сумма вычетов по НДС), разделить на показатель строки 110 (налог к начислению) и умножить на 100.

#Совет от 1C-WiseAdvice

Перед тем, как сдать очередную декларацию по НДС, посчитайте долю вычетов в этой декларации и сравните ее с долей по вашему региону из отчета 1-НДС. Если ваша доля вычетов превышает средний уровень, подумайте, как вы это объясните налоговым инспекторам. Если не хотите привлекать внимания, перенесите часть вычетов на более поздний период.

Пояснение низкой налоговой нагрузки по НДС для ИФНС

Если у вас высокая доля вычетов по НДС – это еще не нарушение, не повод доначислять налоги и штрафовать компанию. Но это сигнал для налоговиков обратить внимание на компанию и выяснить, не применяет ли она агрессивные и незаконные способы оптимизации НДС, не является ли она звеном в цепочке отмывания денег. Скорее всего, у вас запросят пояснения или вызовут на комиссию в инспекцию.

Если вы ведете реальную хозяйственную деятельность и вам нечего скрывать, ваша задача – доказать налоговикам, что ничего противозаконного вы не делаете, а большие вычеты по НДС имеют обоснованные причины.

Причины низкой налоговой нагрузки по НДС могут быть такими:

Объяснение низкой налоговой нагрузки по НДС может выглядеть так:

На ваш запрос № 2147 от 04.11.2019 г. о пояснениях по поводу высокой доли вычетов по НДС в декларации за III квартал 2019 года ООО «Успех» сообщает следующее.

В июле 2019 года компания закупила новое оборудование на сумму 1 560 000 руб., в т.ч. НДС 260 000 руб. Вычет по этому оборудованию заявлен в декларации за соответствующий период. В то же время, в связи с периодом летних отпусков продажи в III квартале 2019 года упали по сравнению с предыдущим кварталом на 43%.

Все это привело к тому, что удельный вес вычетов по НДС составил 93%. В IV квартале 2019 года мы ожидаем увеличение продаж в среднем на 50%, что вкупе с отсутствием крупных покупок приведет к уменьшению доли вычетов и увеличению НДС к уплате.

В части налоговой нагрузки бизнесмены находятся меж двух огней. С одной стороны, естественное желание оптимизировать платежи и иметь минимальную налоговую нагрузку. С другой, как только компании удается сэкономить побольше, даже законными способами, она тут же попадает под пристальное внимание налоговиков. Получается, что выбиваться из средних показателей рискованно и нужно быть «как все».

Кроме того, специалисты 1C-WiseAdvice знают, как эффективно и безопасно снизить налоговую нагрузку. Наши налоговые юристы имеют многолетний опыт работы в ФНС, поэтому способны взглянуть на проблему глазами налоговика и предложить решение, которое не привлечет внимания фискалов.

Мы проработаем методы оптимизации с учетом специфики вашего бизнеса и предложим безопасные варианты. А если у налоговиков все-таки появятся вопросы, мы знаем, как грамотно отбиться от подозрений.