какая банковская карта нужна для самозанятых

Какая банковская карта нужна для самозанятых

Как стать самозанятым онлайн и официально работать на себя

Рассказываем, как за несколько минут превратиться в самозанятого, не выходя из приложения СберБанк Онлайн, и получить бонусы, чтобы вести дела законно и удобно: консультации юристов, онлайн-обучение и не только.

Кто считается самозанятым

Во всех 84 регионах России вступил в силу закон о налоге на профессиональный доход, он же о самозанятых.

Теперь мастера маникюра, репетиторы, таксисты и другие специалисты, работающие на себя, а также те, кто сдают квартиры, могут зарегистрироваться как самозанятые и получить все преимущества работы «в белую» — бояться штрафов больше не придётся.

Сколько платить

По закону самозанятые платят 4 % с поступлений от своих клиентов-физлиц и 6 % — с платежей от юридических лиц и ИП.

Налог делится на две части: 37 % от его суммы идёт в Фонд обязательного медицинского страхования, а 63 % — в бюджет того субъекта РФ, который самозанятый указывает при регистрации.

Больше никаких обязательных платежей и перечислений в фонды нет.

Самозанятые — это люди, у которых нет наёмных рабочих. Они получают свой доход от личной трудовой деятельности (её формы ищите в подробном FAQ)

Как вести дела законно

Нужно зарегистрироваться в специальном приложении для самозанятых. Это даст возможность работать легально и при этом не утруждать себя дополнительной отчётностью. Чтобы не иметь проблем с налоговыми органами, самозанятым достаточно:

В этой статье мы расскажем, как зарегистрироваться в качестве самозанятого через СберБанк Онлайн.

Как получить статус самозанятого

Зайдите в приложение СберБанк Онлайн, в категории «Каталог» найдите раздел «Услуги» и строку «Своё дело».

При регистрации нужно указать банковскую карту. Рекомендуем завести отдельную, чтобы разделить поступления от клиентов и, например, зарплату, если вы официально трудоустроены.

Удобный вариант — цифровая карта. Она бесплатная и выпускается за пару минут. Карта будет соответствовать региону, в котором у вас подключён СберБанк Онлайн.

Далее укажите номер телефона, на который придёт информация о регистрации, а после — ваши электронные чеки.

Важно отметить регион, в котором работаете или в котором находится большинство клиентов.

Затем определитесь со сферой деятельности. Спектр большой — от кузнеца до бухгалтера. Вы можете пролистать все варианты или набрать свой в поисковике. Выбрать разрешается от 1 до 5 направлений деятельности.

Далее следует стандартное соглашение с условиями договора. Лучше честно прочитать всё, что указано. Тут коротко, но по делу.

В течение нескольких минут придёт ответ из налоговой службы и уведомление из банка, максимальный срок регистрации — 6 дней.

Я и ИП, и самозанятый. Как мне принимать оплату от заказчиков?

Я ИП на УСН. Как у физлица у меня есть дебетовая карта в одном банке, а как у ИП — счет в другом банке.

Сейчас я планирую перейти на налог на профессиональный доход и стать самозанятым ИП. Расчетный счет, соответственно, хочу оставить.

У меня есть вопросы.

Могу ли я как самозанятый ИП принимать оплату от юрлиц на расчетный счет ИП, а от физлиц — на личную карту физлица?

Если деньги пришли на карту физлица, надо ли после этого переводить их на расчетный счет ИП? Раньше я читала, что самозанятые ИП должны использовать расчетный счет, а не личную карту. Но это было в марте 2019 года. Может быть, что-то изменилось?

Что делать, если оплата за услуги пришла наличными? Надо ли вносить их на расчетный счет или можно просто зафиксировать доход в приложении «Мой налог» и отправить клиенту чек?

Настя, не беспокойтесь: самозанятые могут получать деньги за свою работу на любой из имеющихся у них банковских счетов и на любую дебетовую карту. ИП это тоже касается.

Прежде чем я подробно отвечу на ваши вопросы, напомню порядок перехода ИП с упрощенки на налог на профессиональный доход — НПД, он же налог на самозанятость.

Как ИП на упрощенке стать самозанятым ИП: пошаговый алгоритм

Шаг 2. В течение месяца со дня регистрации подайте уведомление в свою ИФНС по месту жительства о том, что вы прекращаете работать как ИП на упрощенной системе. Сделать это можно лично, по почте заказным письмом либо через личный кабинет налогоплательщика-ИП на сайте nalog.ru, в разделе «Моя система налогообложения». При этом сам статус ИП вы сохраняете.

Если вы не направите уведомление в течение месяца, налоговая просто без всяких санкций аннулирует вашу регистрацию в качестве самозанятого. И будет считаться, что со дня, когда вы зарегистрировались как самозанятый, вы продолжали применять упрощенку.

С даты регистрации в качестве самозанятого предприниматель перестает быть плательщиком фиксированных страховых взносов за себя. Однако ту часть взносов, которая в текущем году пришлась на период применения УСН, заплатить придется. Также никто не отменял для ИП обязанность заплатить за 2019 год дополнительные страховые взносы — 1% с суммы дохода, превышающей 300 тысяч рублей. Сделать это нужно было не позднее 2 июля 2020 года, потому что 1 июля из-за голосования по Конституции РФ объявили выходным днем.

А если вы ИП из пострадавших от коронавируса отраслей, то у вас есть отсрочка по уплате дополнительных взносов на четыре месяца — до начала ноября 2020 года.

Важно: до 25 числа месяца, следующего за месяцем, в котором ИП станет самозанятым, ему нужно уплатить налог при УСН и сдать «упрощенную» декларацию с начала 2020 года до дня, предшествующего регистрации в качестве самозанятого.

Самозанятому не нужно открывать какой-то особый счет или карту

Это подтверждает ФНС в своем письме — см. пункт 2. Самозанятый может получать деньги за свою работу как наличными, так и безналично на любой из имеющихся у него банковских счетов и на любую дебетовую карту, в том числе зарплатную. Это разъяснил Центробанк в конце 2019 года.

Замечу, что в письмах ФНС и ЦБ РФ речь не идет конкретно о самозанятых предпринимателях. Там говорится в целом о физлицах, которые платят НПД. Но я полагаю, что разъяснения обоих ведомств справедливы и для ИП: нет ничего, что говорило бы об обратном. Получается, что вы вполне можете разделять оплату от юрлиц и физлиц по разным своим счетам. От одних будете получать деньги на расчетный счет ИП, от других — на личную карту.

Не нужно бояться, что банк заблокирует вашу карту из-за того, что на нее часто приходят деньги как доход от самозанятости. В начале 2019 года, когда только ввели эксперимент по уплате НПД, действительно были случаи блокировки карт у самозанятых лиц. Но потом Центробанк настоятельно рекомендовал банкам, прежде чем принимать решение о блокировке счета, проверять статус его владельца. И если человек зарегистрирован в качестве самозанятого, то его счет надо оставить в покое.

Если самозанятому заплатили наличными, ему не нужно вносить эти деньги на расчетный счет. Он просто должен передать клиенту чек. В статье Т—Ж «Как стать самозанятым» подробно рассказывается, как это сделать.

С 1 июля 2020 года самозанятым можно будет стать практически по всей России

1 января 2020 года налог для самозанятых ввели в 23 отдельных российских регионах. А в апреле все регионы без исключения получили право вводить этот режим на своей территории с 1 июля.

Соответствующие законы уже приняли 47 субъектов РФ. Среди них республики Бурятия, Карелия, Коми, Крым, Мордовия, Хакасия, Якутия, Удмуртия, Алтайский, Приморский и Ставропольский края, Белгородская, Владимирская, Ивановская, Орловская, Липецкая, Магаданская, Тульская, Тверская, Рязанская, Ярославская, Калининградская, Саратовская и Смоленская области, город Севастополь.

Если у вас есть вопрос о личных финансах, дорогих покупках или семейном бюджете, пишите. На самые интересные вопросы ответим в журнале.

Можно ли самозанятому получать деньги на разные счета?

Читательница Ольга С. спрашивает:

Работаю как самозанятая, оплату получаю на карты разных банков: какая карта клиенту удобнее, такую и даю. Но недавно услышала, что оплату надо получать только на одну карту, которая привязана к приложению «Мой налог». Это правда?

Самозанятые могут получать деньги на разные счета

Ольга, вы всё делали правильно!

Ответ на вопрос кроется в сути самозанятости. Самозанятый — это физическое лицо, которое получает от клиентов оплату за свой труд и платит налог на профессиональный доход. Это не предприниматель и не юридическое лицо, а значит, самозанятому можно всё то, что можно обычным физическим лицам — всем нам.

Мы можем открывать карты в любых банках и пользоваться ими, как хотим: одной расплачиваться на заправке, другую держать для переводов, с третьей путешествовать. Самозанятый может делать всё то же самое: заводить несколько карт, получать оплату на любую из них или на все сразу, получать оплату от одного клиента на одну карту, а от другого — на другую.

Карты, которыми пользуются самозанятые, — это привычные банковские карты, которые привязаны к счетам. Некоторые банки предлагают отдельные тарифы для самозанятых и виртуальные карты, но по сути это те же тарифы для физлиц, просто в красивой обертке.

Совет для заказчиков, которые работают с самозанятыми: при переводе оплаты указывать ИНН получателя. По нему банк поймет, что деньги идут самозанятому, и не будет никаких вопросов.

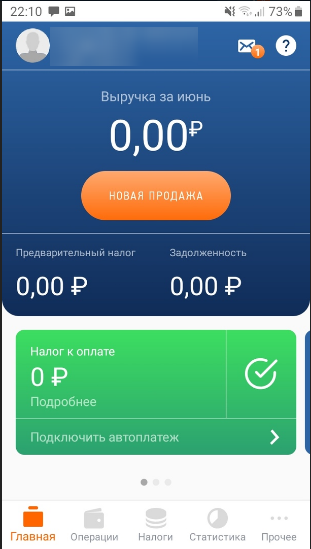

Счета необязательно привязывать к приложению «Мой налог»

Теперь разберемся с приложением «Мой налог». Самозанятый может привязать там одну карту или несколько — как ему хочется. Это делают, чтобы потом с нее платить налог.

При этом необязательно получать оплату от заказчиков на карту, которая привязана: например, в приложении может быть карта Сбербанка, а оплату самозанятый получает на карту Промсвязьбанка.

Мы помним, что самозанятый — это физическое лицо, поэтому теми же картами он пользуется и для личных дел. Допустим, в понедельник мама перевела ему 5000 рублей на день рождения, а во вторник заказчик отправил 3000 рублей за услуги репетиторства.

Важен не факт получения денег, а выдача чека. Чек самозанятый выдает только на те деньги, которые получает за работу. При этом чек не привязан ни к какому счету, ведь деньги можно получить и наличными.

Отдельно разберемся с самозанятыми со статусом ИП. Как предприниматели они получают деньги на отдельный расчетный счет, но как самозанятые могут получать их на свою карту на тех же условиях, о которых мы рассказали выше.

7 банков с удобными сервисами и бонусами для самозанятых

Налог на профессиональный доход — новый эксперимент от ФНС, который с 2020 года начал действовать в 23 регионах России. Стать самозанятым можно, подав заявление через мобильное приложение налоговой. Но есть и другой способ: несколько банков также предлагают удобные сервисы для регистрации. Рассказываем, как они работают.

Кто такие самозанятые

Самозанятыми называют людей, которые платят налог на профессиональный доход — 4% или 6% от заработанной суммы. Такой налоговый режим доступен:

физлицам и ИП без наёмных работников;

с годовым доходом до 2,4 миллиона ₽;

которые оказывают услуги в 23 регионах России: Москве и области, Санкт-Петербурге и области, Краснодарском крае и т. д.

Самозанятыми могут стать, например, те, кто сдаёт квартиру, делает маникюр или стрижки на дому или продаёт сделанные своими руками товары.

Некоторые банки предоставляют своим клиентам бесплатную возможность зарегистрироваться в качестве самозанятых, принимать оплату за услуги на карту банка и платить налоги через мобильное приложение. Вот список этих банков и бонусы, которые они предлагают самозанятым.

Сбербанк

Что можно получить:

регистрацию в качестве самозанятого;

обучающую платформу «Деловая среда»;

3 бесплатные консультации юриста.

Клиенты Сбербанка могут зарегистрироваться как самозанятые через приложение «Сбербанк Онлайн». В том же приложении можно будет создавать и отправлять клиентам чеки, причём при платеже на карту от физлица чек сформируется автоматически. Также можно будет увидеть и оплатить сумму налогов, которые ФНС начислит на доходы самозанятого.

Все самозанятые с пакетом услуг «Своё дело» получат цифровую карту с бесплатным обслуживанием, с помощью которой можно будет разделить доход от своего дела и другие поступления. Будет доступен онлайн-календарь для записи клиентов, где можно отмечать рабочие дни и часы и перечень услуг, — с клиентами календарём можно будет поделиться по ссылке. Также самозанятые смогут бесплатно создать сайт с помощью конструктора сайтов со встроенными шаблонами. На закрытом разделе обучающей платформы «Деловая среда» можно будет получить доступ к онлайн-курсам, видео и статьям о бизнесе. В течение трёх месяцев после регистрации в качестве самозанятого клиентам Сбербанка будут доступны 3 бесплатные телефонные консультации в сервисе «Личный юрист» по любым вопросам: деловым, частным и даже бытовым.

Альфа-Банк

регистрацию в качестве самозанятого;

круглосуточную поддержку в чате.

Зарегистрироваться как самозанятый в Альфа-Банке можно через приложение «Альфа-Мобайл».

В приложении также можно оформлять и отправлять клиентам электронные чеки и оплачивать налоги, начисленные ФНС.

Самозанятых в Альфа-Банке будут консультировать в круглосуточном чате. Также им доступны все продукты банка, например дебетовая карта с кэшбэком и процентом на остаток или накопительный счёт. В банке рассматривают возможность предоставления кредитных продуктов специально для самозанятых, рассказали в пресс-службе Альфа-Банка.

Ак Барс Банк

регистрацию в качестве самозанятого;

платный страховой полис с юридической поддержкой.

Клиенты банка могут стать самозанятыми через мобильное приложение «Ак Барс Онлайн».

Через приложение можно формировать чеки и отправлять их клиентам. Сумма налога на профессиональный доход автоматически рассчитывается в приложении, оплатить её также можно в «Ак Барс Онлайн».

Самозанятые могут получить страховой полис от страховой компании «Ак Барс Страхование» на случай потери трудоспособности и нанесения ущерба третьим лицам. Сделать это можно в офисах Ак Барс Банка. Также по полису доступна юридическая поддержка самозанятых: устные консультации по телефону, направление образца договора или документов, которые потребуются для клиентов. Стоимость полиса от несчастных случаев и болезней — 2 тысячи ₽, 3333 ₽ или 4667 ₽; страхование гражданской ответственности — 1 тысяча ₽, 1667 ₽ или 2333 ₽.

МТС Банк

регистрацию в качестве самозанятого;

скидку 30% на программы юридического сопровождения компании АПВД;

платное страхование ответственности самозанятых от Ингосстрах;

3 месяца бесплатного доступа к тарифу Personal в конструкторе сайтов Tilda Publishing;

скидки от 10% на программы страхования от Страхового дома ВСК.

Зарегистрироваться как самозанятый можно через мобильное приложение банка. Там же можно формировать электронные чеки для клиентов, отслеживать автоматический расчёт налогов и оплачивать их.

Для самозанятых доступны бонусы от партнёров МТС Банка. Юридическая компания АПВД предлагает скидки до 30% на программы сопровождения: устная и письменная правовая консультация, предоставление справочной информации, предоставление типовых договоров и т. д. Конструктор сайтов Tilda Publishing даёт бесплатный доступ к тарифу Personal на 3 месяца. Страховая компания Ингосстрах предлагает полис с защитой ответственности самозанятых перед заказчиками (стоимость годовых страховок — 990 ₽, 1890 ₽ или 2690 ₽). Страховой дом ВСК позволяет оформить со скидками 10% программы страхования «Медицина без границ», «Путешествия», «Имущество», «От несчастных случаев» и 13% — «Каско».

Веста Банк

регистрацию в качестве самозанятого;

Клиенты Веста Банка могут регистрироваться как самозанятые через собственное мобильное приложение банка. Через него же можно принимать любые платежи (в том числе через Систему быстрых платежей), формировать чеки и отправлять их клиентам.

Самозанятым доступна дебетовая карта с бесплатным обслуживанием и преимуществами: процентом на остаток на счёте (5%) и снятием до 30 тысяч ₽ в банкоматах любых банков без комиссии.

регистрацию в качестве самозанятого;

Стать самозанятым можно через личный кабинет Qiwi-кошелька.

В нём же можно будет принимать платежи (в том числе настраивать внешний вид платёжной платформы и выставлять счета по API), формировать чеки и отправлять их клиентам, платить налоги. Деньги поступают на Qiwi-кошелёк, также можно использовать банковскую карту Qiwi.

Рокетбанк

регистрацию в качестве самозанятого;

Регистрация самозанятых доступна в приложении «Рокетбанк». Пользователи смогут разделить личные и профессиональные поступления денег на карту, сформировать и выслать чеки, увидеть автоматически сформированный счёт на оплату налогов и отследить всю финансовую статистику по своей деятельности.

Сравнить тарифы РКО для ИП

Бонусы от электронных площадок

Некоторые электронные площадки — например, сайты по поиску работы, заказов или покупателей — также напрямую сотрудничают с ФНС. Они могут автоматически удерживать налог для уплаты, но только если самозанятый сам даст им такое поручение. Список таких площадок есть на сайте ФНС.

Вот площадки, которые предлагают бонусы самозанятым.

Что предлагает самозанятым водителям:

повышенный приоритет заказов;

24 часа без комиссии сервиса (по реферальному коду).

Водители-партнёры, которые зарегистрируются как самозанятые в сервисе «Яндекс.Такси» (Москва), на полгода получат повышенный приоритет и будут получать больше заказов от сервиса.

У других самозанятых водителей можно получить реферальный код. Его можно ввести в конце регистрации самозанятым водителем и получить две бесплатные схемы после первой поездки в качестве самозанятого водителя-партнёра.

Что предлагает самозанятым курьерам:

приоритет в распределении смен;

выплаты чаще — раз в 10 дней.

При написании текста мы не сотрудничали с банками или компаниями. Мы посмотрели, что предлагают самозанятым банки из топ-50 по активам и из списка ФНС.

Как стать самозанятым в 2021 году?

В 2017 году появился новый термин — самозанятые граждане. Эти удивительные люди могут не открывать ИП, но при этом оказывать услуги другим физическим и даже юридическим лицам. Давайте разберемся, что это за люди, что это им дает и как это вообще работает.

Кто такой самозанятый?

Это лица, которые не имеют своего работодателя и начальства. У них нет наемных работников или руководителей, они трудятся самостоятельно. Они занимаются мелкой торговлей или оказывают услуги населению и компаниям любого размера.

Эти люди занимаются профессиональной деятельностью, от которой получают доходы и платят налоги государству. Видов такой деятельности много. Вот некоторые виды деятельности самозанятым:

Если в 2017 году это начиналось, как эксперимент, то к середине октября 2020 года налоговый режим для самозанятых стал действовать по всей стране. Раньше люди искали информацию, в каких регионах можно стать самозанятым, нужно было иметь хотя бы одного клиента из регионов, где действует этот режим. А теперь это возможно в любом регионе страны и даже некоторым людям из других стран.

Стать самозанятым может любое физическое лицо и даже индивидуальный предприниматель, если он решил поменять свой статус и перейти на другой налоговый режим.

Как это работает?

Все настроено максимально просто. Сначала человек скачивает приложение и проходит регистрацию в нем в качестве самозанятого. В конце регистрации он получает сообщение о том, что он успешно стал самозанятым. Все остальные действия он выполняет через приложение «Мой налог». Не нужно никуда ехать и ничего сложного делать. Никаких заявлений, очередей и визитов в налоговую. Просто приложение, в котором теперь отмечать доходы и выплачивать налоги.

Процесс работы тоже прост:

Что это дает?

Создание режима самозанятых несет в себе множество плюсов:

Кроме того, многие компании охотнее работают с самозанятыми, потому что в этом случае снижается их налоговая нагрузка. Работать с самозанятыми им выгоднее и проще.

Самозанятому не нужен расчетный счет, не придется предоставлять налоговую деклараацию, не требуется касса, можно совмещать с основной работой.

Кто может стать?

Стать самозанятым гражданином может любое лицо, которое ведет деятельность на территории РФ. Также могут стать самозанятыми иностранные граждане из Беларуси, Киргизии, Казахстана и Армении, если у них в России есть клиенты. Им разрешается менять налоговый режим на тех же условиям, что и гражданам РФ.

Начиная с октября 2020 года, стать самозанятым можно в любом регионе страны.

С какого возраста

Самозанятым может стать любой гражданин как в возрасте от 18 лет, так и в период с 14 до 18 лет, если он выполняет одно из условий и не является ИП.

Кто может стать самозанятым в 14-18 лет:

Как принимать платежи?

Принимать платежи самозанятый может на любую карту, которая у него есть. Можно получать деньги от клиентов даже на карту, куда приходит зарплата с основной работы.

Многие банки на данный момент предлагают открыть у них счет, чтобы быть самозанятым. На самом деле это не связанные понятия. Расчетный счет понадобится при работе с определенными компаниями. Если физлицо планирует просто собирать давать уроки игры на скрипке или продавать торты собственного изготовления обычным гражданам, то ему такой счет не понадобится.

Как стать самозанятым?

Давайте разберемся, как стать самозанятым через Госуслуги и приведем пошаговую инструкцию.

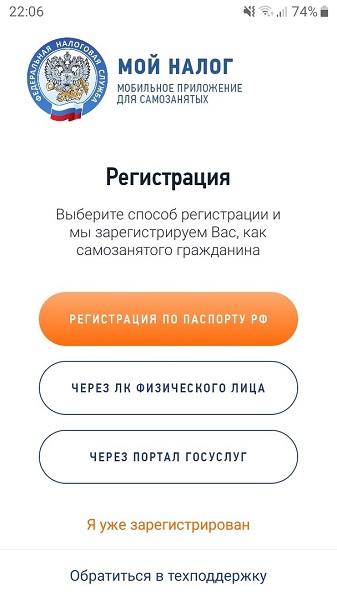

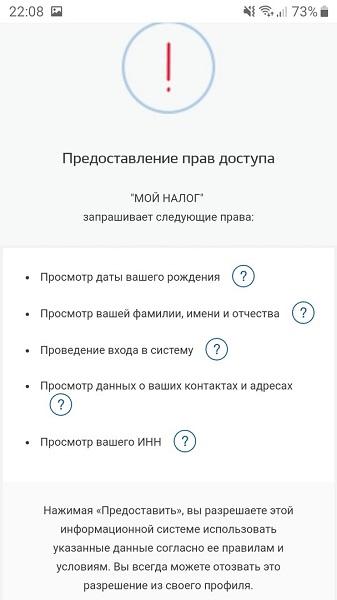

Это самый простой способ. После того, как приложение «Мой налог» будет установлено на мобильный телефон, в него нужно войти. Откроется окно, в котором нужно выбрать способ регистрации и авторизации. Через портал «Госуслуг» это последний, но самый быстрый и простой среди них.

Нужно просто нажать на него. Затем понадобится ввести стандартные данные, которые обычно вводятся при входе на сайт «Госуслуги» — СНИЛС или номер мобильного телефона и пароль.

Дальше регистрация будет полуавтоматической. После подтверждения собственных данных, мобильного телефона и согласия с условиями регистрации, гражданин будет сразу же поставлен на учет как самозанятый.

Плюсы и минусы

С момента появления нового налогового режима у него есть сторонники и противники, ведь отрицательные стороны есть у всего. Давайте подробнее разберемся, в чем особенности этого метода работы.

В чем достоинства самозанятости:

Но есть у этого налогового режима и отрицательные стороны:

Часто задаваемые вопросы

Налоговый режим недоступен для арбитражных управляющих, адвокатов, нотариусов, потому что их работа регулируется другими законами.

Во всех случаях, когда приходится торговать маркированными товарами, придется открывать ИП. Самозанятому нельзя заниматься перепродажей и продажей всего, что попадает под маркировку и акциз.

Физлицу ничего не мешает быть одновременно самозанятым и ИП. Но есть нюанс — он не может совмещать налог на профдоход с другими режимами — ЕСХН, УСН или ЕНВД. Другими словами, не получится совмещать сразу 2 режима.

Можно успеть отказаться от второго режима в течение 1 месяца. Если этого не сделать, то самозанятость аннулируется.

Если ИП использует спецрежим для отдельных видов деятельности, которые не попадают под самозанятость, то ему придется платить НДФЛ от этой деятельности отдельно. Но в этом случае самозанятость прекращается автоматически. Совместить с патентом тоже не получится.

Да, нет никаких проблем. Можно даже получать зарплату на ту же карту, куда приходит доход от самозанятости. Главное — выполнять требования и платить налоги.

Гражданин может, например, сдавать квартиру в аренду и платить от получаемой прибыли 4%. В то же время он работает, а его работодатель производит все стандартные отчисления по его доходу.

Да. Никаких ограничений на получение средств нет, их можно получать наличными, на расчетный счет, на банковскую карту, на виртуальные деньги. Ответственность за указание всех доходов лежит на самозанятом. Кроме того, чек можно выдать только после регистрации очередной операции.

Согласно закону, пенсионер может быть самозанятым и при этом оставаться пенсионером. Он не теряет права на получение пенсии, ее продолжают индексировать, человек считается неработающим гражданином. А вот часть льгот ему могут не платить, если они зависят от среднемесячного дохода.

Да. У России есть договоренность с Казахстаном, Беларусью, Киргизией и Арменией. Граждане из этих стран могут становиться самозанятыми наравне с гражданами РФ, если у них есть в нашей стране хотя бы один клиент. Оформлять патент при этом не придется.

Нет. Когда гражданин сам оформляет самозанятость и платит налоги за свою деятельность, его старые доходы никто проверять не будет. Специалистам ФНС не пришлось его искать, он встал на учет сам. Если они начнут проверять каждого нового самозанятого, то это отпугнет всех от легализации.

У них другая практика. Если они найдут гражданина, который осуществляет деятельность и не платит налоги, то он за это может получить серьезные штрафы. Ведь им пришлось потратить ресурсы, чтобы вывести его на «чистую воду».

Да, конечно. Просто в этом случае заказчик не будет платить за самозанятого налоги, он будет делать это сам в размере 6% от дохода, так как работает с компанией, а не с физическим лицом.

Да. Отчитываться нужно только по поступлениям, которые приходят от физических и юридических лиц в качестве оплаты за работу. Пособия, пенсии, зарплата с работы не попадают под налог. Но если хочется разделять эти суммы и быть спокойным, то можно просто завести отдельную карту для дохода от самозанятости.

Их можно отмечать, как поступления от физического лица, если они отражаются так в выписке на карте. У заказчика и у самозанятого не будет проблем с налоговой — первый перевел свои личные деньги, второй отразил полученный заработок.

Нет. Это разные виды деятельности, придется проводить репетиторство тоже через ИП.