какая банковская карта международная

Топ-3 карт для отпуска за границей. Разбор Банки.ру

Более десяти счетов в иностранных валютах, кэшбэк и бесплатное снятие наличных. Отобрали лучшие карты для поездок за границу.

Ковидные ограничения внутри России ужесточаются, но при этом открываются всё новые страны для полетов. Рассказываем, почему путешествовать по миру с рублевым пластиком крайне невыгодно, а также приводим топ-3 карт для поездок за рубеж.

Почему за границей не стоит расплачиваться рублевой картой

Расплачиваясь, а тем более снимая деньги в валюте с рублевой карты, вы всегда будете попадать на конвертацию по завышенному курсу. Причем конвертаций может быть несколько, в зависимости от страны пребывания. Например, рубли у вас будут сначала конвертироваться в доллары, а затем уже в валюту страны, где проходит оплата, допустим в турецкую лиру.

Все эти расчеты растягиваются на дни, поэтому вы никогда точно не знаете, какая сумма в итоге будет списана в рублях у вас с карты. Дело в том, что у банка свой курс конвертации, а у платежных систем Visa и Mastercard — совершенно другой. И они постоянно меняются. При этом сотрудники банка сами не знают, когда и по какому курсу пройдут окончательные расчеты. Кроме того, в цепочке участвует не только банк, выпустивший вашу карту, но еще и иностранный банк, обслуживающий торговую точку, в которой вы рассчитываетесь. В общем, это настоящая валютная лотерея. Поэтому лучше не использовать за рубежом рублевую карту.

Сейчас практически у всех карт есть опция открытия дополнительных карточных счетов в других валютах. Как правило, делается это абсолютно бесплатно. К тому же по многим картам счета в долларах и евро заведены по умолчанию, и вам остается только выбрать, какая валюта больше подходит для платежей в стране, в которую вы отправляетесь. Если едете в Европу, лучше использовать счет в евро, ну а для всех остальных регионов мира лучше выбирать счет в долларах.

Если вы расплачиваетесь картой в стране, где расчеты официально проходят в евро или долларах, и у вас к карте привязан соответствующий валютный счет, никакой конвертации не будет. В остальных случаях будет конвертация из долларов в местную валюту, но уже без участия рублей, что намного удешевляет процесс. Чтобы убрать еще и долларовую конвертацию, можно попробовать найти карту с валютой именно той страны, в которую вы едете.

Топ-3 карт для поездок за рубеж

3-е место: виртуальная карта от «ЮMoney»

10 счетов в иностранной валюте.

Выпуск и обслуживание: 90 рублей в месяц за пакет «Мультивалютные карты».

Кэшбэк: 1% за все покупки.

Снятие наличных за границей: 3%.

У сервиса электронных платежей «ЮMoney» есть банковская лицензия, поэтому есть и полное право выпускать карты. Виртуальную карту можно завести бесплатно и практически мгновенно. Отправляясь в отпуск, за 90 рублей в месяц к ней можно подключить пакет «Мультивалютные карты».

К пакету прилагаются счета в десяти валютах: доллар США, евро, фунт, франк, иена, юань, чешская крона, польский злотый, белорусский рубль и казахстанский тенге.

Все, что нужно сделать, — это выбрать нужную валюту и подключить ее к карте. Либо можно выбрать все десять валют сразу — в «ЮMoney» утверждают, что карта сама «поймет», в какой валюте совершена покупка, и средства будут списаны с соответствующего счета. Таким образом, никакой конвертации не будет, если, конечно, не забыть заранее купить и положить на карту нужную валюту.

Кстати, сервис «ЮMoney» уже год принадлежат СберБанку, однако в самом госбанке подобной мультивалютности пока нет.

За покупки по виртуальной карте полагается еще и кэшбэк: 5% в отдельных категориях и 1% на все покупки. Так что для заграничных расчетов эта карточка — неплохой вариант. А вот для снятия валюты за рубежом не очень подходящий, поскольку за это с вас снимут комиссию в 3%.

2-е место: карта CitiOne+ от Ситибанка

16 счетов в иностранной валюте.

Выпуск и обслуживание: бесплатно.

Кэшбэк: 1,5% за все покупки, 2% на конвертацию валюты.

Снятие наличных за границей: бесплатно в банкоматах Ситибанка.

В Ситибанке есть услуга «Мультивалютный кошелек», предоставляется она без каких-либо комиссий. Карта CitiOne+ выдается и обслуживается тоже бесплатно.

Получаете пластик и затем можете выбирать для поездки любую из 16 иностранных валют: доллар США, евро, фунт, франк, иена, злотый, южноафриканский рэнд, шведская, норвежская, датская и чешская кроны, австралийский, новозеландский, канадский, сингапурский или гонконгский доллар.

«Фишка» пластика Ситибанка не только в большом ассортименте валют. Сейчас проходит акция, по которой за внутрибанковский обмен валюты полагается кэшбэк.

Если конвертация проходит с участием рубля, кэшбэк будет 2%, если без — 1%.

Другие банки ничего подобного не предлагают, однако не исключено, что такие операции проходят по завышенному курсу конвертации.

Помимо уникального обменного кэшбэка, по CitiOne+ есть и стандартный кэшбэк — 1,5% на все покупки.

Бесплатно снимать деньги с карты за границей можно в банкоматах Ситибанка. За получение наличных в чужих банкоматах банк удержит 1% комиссии. Есть варианты не платить эту комиссию, но для этого придется, например, оплачивать покупки минимум на 30 000 рублей в месяц.

Как выбрать банковскую карту для поездки за границу и пользоваться ей в путешествии

Часто случается так, что карта, которой вы без проблем пользовались внутри России, оказывается почти бесполезной или очень невыгодной за границей. Причина в том, что при расчетах в поездках имеет значение больше правил и нюансов, которые мы не замечаем при использовании внутри страны. Но большинства таких ситуаций можно избежать, если помнить обо всех нюансах использования карт в путешествиях.

В этой статье вы найдете основные правила пользования банковских карт за границей. Вы узнаете, какую карту взять для поездки, как происходит обмен валют, и что делать в случае утраты карты. Наши советы помогут вам избежать лишних переплат и потери денег.

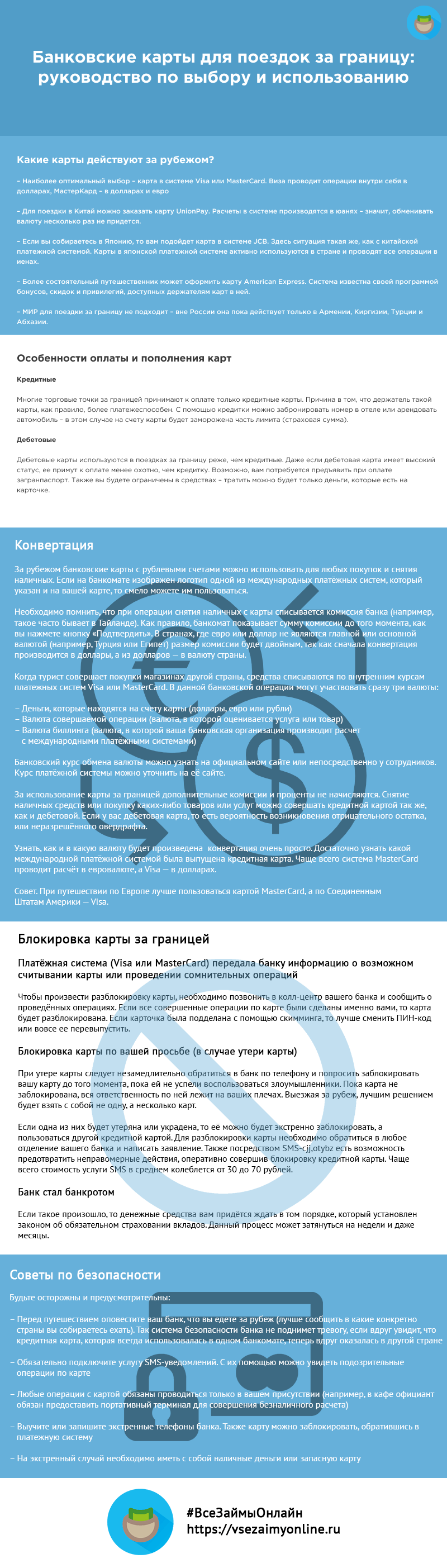

Какие карты действуют за рубежом?

Первое, на что нужно обратить внимание при выборе карты для путешествий – это платежная система, в которой она выпускается. От нее зависит, в каких странах будет действовать карта, в какой валюте будут проходить внутренние операции, и какие дополнительные преимущества она предоставит держателю. Ситуации, в которых можно использовать карты наиболее популярных в России и мире систем:

Второй важный параметр – это тип карты: кредитная или дебетовая. Кредитная карта предоставляет лимит, в пределах которого можно свободно тратить деньги. Но у нее есть несколько недостатков – оформить такую карту сложнее, а долг по лимиту затем придется возвращать с процентами. Дебетовая карта, в отличие от кредитной, позволяет тратить только личные деньги, которые хранятся на ее счету. Для небольшой поездки достаточно дебетовой карты, но если планируются крупные траты, то стоит оформить кредитку.

Третий признак, по которому нужно выбирать карту – статус и технические параметры. Необходимый минимум – это классическая именная карточка с чипом и магнитной полосой. Такие карты свободно принимаются к оплате в большинстве стран. Моментальную неименную карту за границу лучше не брать – они действуют не везде и имеют низкий статус. Хорошим вариантом будет золотая, платиновая или премиальная карта – для таких карт часто предусмотрены различные дополнительные бонусы. Среди статусных карточек есть предложения, доступные любым клиентам – не только состоятельным.

Также большое значение имеет валюта карточки. Для путешествий стоит оформить карту со счетом в иностранной валюте. Можно, конечно, использовать и рублевую карту – при оплате валюта покупателя автоматически обменяется в валюту продавца. Но при этом перечисление денег займет больше времени, а комиссия за конвертацию будет выше.

Для поездок в Европу подойдет карта в евро, в иных ситуациях – в долларах. Карты в других валютах – например, в фунтах стерлингов, юанях или иенах – выпускаются редко. Можно оформить мультивалютную карту – она позволит вам пользоваться одновременно счетами в нескольких валютах.

Важно, чтобы банк, в котором вы оформляете карту, был достаточно крупным и надежным. Такой банк всегда останется на связи, часто имеет хорошую репутацию за рубежом и не потеряет лицензию, пока вы будете в поездке. Такими банками можно назвать Сбербанк, ВТБ и Промсвязьбанк. Хорошим вариантом также будет банк с иностранным участием (например, Райффайзенбанк, ЮниКредит или Росбанк). При необходимости вы можете обратиться в иностранное отделение этого же банка или другого банка из той же финансовой группы.

Обращайте внимание на курс обмена валюты – желательно, чтобы он был близок к установленному Центробанком – и комиссию за эту операцию.

Опытные путешественники советуют оформить для поездок несколько карт разных типов в разных валютах и платежных системах. У каждой из них будет свое назначение. Одной можно пользоваться для покупок, второй – для бронирования номеров в отелях и аренды транспорта, третьей – для снятия наличных, четвертой – в случае утери основных карт.

Особенности оплаты и пополнения карт

При использовании банковских карт за границей справедливы те же правила, что и для России. Однако, при расчетах в другой стране могут возникнуть нюансы, которые зависят от типа карты. Для дебетовых и кредитных карточек существуют отдельные особенности и правила, которые необходимо учитывать – так вы не останетесь без денег и избежите переплат. Рассмотрим эти нюансы подробнее.

Кредитные

Многие торговые точки за границей принимают к оплате только кредитные карты. Причина в том, что держатель такой карты, как правило, более платежеспособен. С помощью кредитки можно забронировать номер в отеле или арендовать автомобиль – в этом случае на счету карты будет заморожена часть лимита (страховая сумма). Если использовать для той же цели дебетовую карточку, то может быть заморожен весь счет.

Снимать наличные с кредитной карты не стоит. К комиссии за снятие добавится плата за обмен валюты – так переплата за операцию будет выше. Кроме того, снятие наличных во многих случаях прекращает действие беспроцентного периода и увеличивает ставку по кредитке.

Не забывайте о том, что долг по кредитке нужно погашать каждый месяц. Если вы стараетесь укладываться в льготный период, чтобы не платить процентов – продолжайте делать это и в поездке. Если уложиться не получается, то достаточно вносить минимальные платежи.

Желательно завести отдельный счет или вклад «до востребования» для пополнения карты по мере необходимости. Стоит открыть его в том же банке и в в той же валюте, что и кредитку.

Что касается карт рассрочки, то их за границу лучше не брать. Такая карта обычно принимается только у партнеров банка и только внутри страны. Одним из исключений можно назвать Халву: так как карта изначально была белорусской, то у нее очень много партнеров в этой стране. Лучше оформить для поездки обычную кредитку – если вы активно пользуетесь рассрочкой и погашаете ее в срок, то кредитную карту вам одобрят с большей вероятностью.

Дебетовые

Дебетовые карты используются в поездках за границу реже, чем кредитные. Даже если дебетовая карта имеет высокий статус, ее примут к оплате менее охотно, чем кредитку. Возможно, вам потребуется предъявить при оплате загранпаспорт. Также вы будете ограничены в средствах – тратить можно будет только деньги, которые есть на карточке. Не советуем вам использовать дебетовую карту для аренды авто – вы рискуете остаться с замороженным счетом на весь срок действия аренды.

В отличие от кредитки, дебетовая карта позволяет более свободно снимать наличные. При этом за такую операцию могут взиматься повышенные комиссии со стороны обоих банков – выпустившего карту и владеющего банкоматом. Отдельно оплачивается обмен валюты при снятии. Если вы планируете использовать наличные, то лучше заранее снять крупную сумму – так комиссия будет меньше, чем при снятии нескольких небольших сумм.

Некоторые банки имеют партнеров или подразделения в других странах, которые позволяют снимать деньги без комиссии – заранее уточните наличие таких банков в нужной стране. Если банк входит в международную финансовую группу, то вы можете воспользоваться банкоматами других банков – у них комиссия будет ниже или отсутствует. Например, клиент Росбанка может снять деньги в устройствах любых банков группы Societe Generale, в которую входит банк. Реже встречаются предложения, позволяющие выводить наличные бесплатно в любых странах.

Также учтите, что некоторые российские банки выпускают дебетовые карты как кредитные с нулевым лимитом, а кредитные – как дебетовые с овердрафтом. Из-за этого у вас могут возникнуть проблемы при проведении расчетов за границей (например, при оплате аренды кредитная карта будет распознаваться как дебетовая, и деньги на ней будут заморожены полностью). Вычислить такую карточку до ее выпуска сложно – придется внимательно изучать общие условия договора и отзывы путешественников перед оформлением. После выпуска вы можете дополнительно проверить тип карты – о том, как это сделать, мы расскажем здесь.

Конвертация

За рубежом банковские карты с рублевыми счетами можно использовать для любых покупок и снятия наличных. Если на банкомате изображен логотип одной из международных платежных систем, который указан и на вашей карте, то смело можете им пользоваться.

Когда турист совершает покупки магазинах другой страны, средства списываются по внутренним курсам платежных систем Visa или MasterCard. В данной банковской операции могут участвовать сразу три валюты:

Банковский курс обмена валюты можно узнать на официальном сайте или непосредственно у сотрудников. Курс платёжной системы можно уточнить на её сайте. Предугадать сколько вы потеряете от разницы валют не так уж легко, потому что списание рублей чаще всего происходит с запозданием в два, а то и в три дня от даты совершения покупки, когда курс уже будет совсем другой.

За использование карты за границей дополнительные комиссии и проценты не начисляются. Снятие наличных средств или покупку каких-либо товаров или услуг можно совершать кредитной картой так же, как и дебетовой. Если у вас дебетовая карта, то есть вероятность возникновения отрицательного остатка, или неразрешённого овердрафта (задолженность перед банком).

Блокировка карты за границей

Случаи, в которых банковская карта может быть заблокирована:

Платежная система передала информацию о возможном считывании карты или проведении сомнительных операций

Чтобы разблокировать карту, необходимо позвонить в колл-центр вашего банка и сообщить о проведённых операциях. Если все совершенные операции по карте были сделаны именно вами, то карта будет разблокирована. Если карточка была подделана с помощью скимминга, то лучше сменить ПИН-код или вовсе ее перевыпустить.

Блокировка карты по вашей просьбе (в случае утери карты)

При утере карты следует незамедлительно обратиться в банк по телефону и попросить заблокировать вашу карту до того момента, пока ей не успели воспользоваться злоумышленники. Пока карта не заблокирована, вся ответственность по ней лежит на ваших плечах. Выезжая за рубеж, лучшим решением будет взять с собой не одну, а несколько карт.

Если одна из них будет утеряна или украдена, то её можно будет экстренно заблокировать, а пользоваться другой кредитной картой. Для разблокировки карты необходимо обратиться в любое отделение вашего банка и написать заявление. Также посредством SMS-сообщения есть возможность предотвратить неправомерные действия, оперативно совершив блокировку кредитной карты. Чаще всего стоимость услуги SMS в среднем колеблется от 30 до 70 рублей.

Банк стал банкротом

Если такое произошло, то денежные средства вам придётся ждать в том порядке, который установлен законом об обязательном страховании вкладов. Данный процесс может затянуться на недели и даже месяцы. Здесь более подробно рассказано о том, что делать, если банк потерял лицензию.

Советы по безопасности

Будьте осторожны и предусмотрительны:

Расплачиваться банковской картой за границей очень удобно и часто даже выгодно. Держателям кредитных карт предлагается воспользоваться большим количеством бонусов и скидок, а перевозимые денежные средства не нужно будет декларировать. Но чтобы ваша карта стала действительно выгодной, необходимо соблюдать все важные правила и грамотно готовиться к поездке.

Пользоваться банковскими картами за границей проще, чем наличными. Чтобы избежать возможных проблем, запомните несколько простых правил:

Эти правила помогут вам правильно выбрать карту и не попасть в неудобные ситуации.

Источники

Инфографика

А с чем сталкивались вы при использовании банковских карт за границей? В комментариях вы можете рассказать о своем опыте и поделиться полезными советами.

CEO #ВЗО. С 2011 года плотно изучает тему финансов, в 2017 году получил высшее образование по направлению «Финансы и кредит» со степенью магистра. Руководит проектом, управляет главами отделов и отвечает за создание новых сервисов.

3 самых выгодных варианта международных банковских карт

Платежные системы могут быть локальными, национальными и международными. К числу выпускающих международные банковские карты относятся всем известные Visa и MasterCard, а также чуть менее распространенные American Express, JCB Card (Япония), Union Pay (Китай) и Diners Club Intl (США).

Сегодня при выборе международной банковской карты нет необходимости обращать внимание на то, в какой стране она будет использоваться, поскольку и Виза, и МастерКард имеют одинаковое хождение по всему миру. Ранее считалось, что для стран Еврозоны предпочтительнее иметь при себе МастерКард, а в государствах, где основной валютой является доллар США – Визу.

Гораздо важнее уделить внимание следующим параметрам, делающим обладание международной карточкой особенно приятным и выгодным:

Мы подобрали ТОП-3 международных банковских карт, выпускаемых российскими банками в долларах США, с самыми привлекательными условиями обслуживания.

Аэрофлот Gold от Сбербанка

Карта категории Visa Gold выпускается (на выбор клиента) в рублях, евро или долларах США и может быть использована для бесконтактной оплаты.

Особенности

Кобрендинговая карта идеально подходит для тех, кто часто путешествует, благодаря подключенной бонусной программе «Аэрофлот Бонус».

Преимущества и недостатки

Золотая карточка «Аэрофлот» обладает множеством преимуществ, которые особенно оценят те, кто много разъезжает по миру:

Недостатком карточки можно назвать дорогое обслуживание – 120 долл.США в год и отсутствие начисления процентов на остаток.

Ключевые условия

Для подачи заявки на оформление данного пластика лицу старше 18 лет необходимо с паспортом (либо с другим удостоверением личности) обратиться в удобный для вас офис Сбербанка, предъявить карточку участника программы «Аэрофлот Бонус» (если таковая имеется) и подписать необходимые документы. Таким образом Вам не составит труда купить золотую карту Аэрофлота.

«Финансовая независимость» от Московского Индустриального Банка

Дебетовую карточку категории MasterCard Platinum с возможностью бесконтактной оплаты можно открыть в долларах США, евро или рублях.

Особенности

По этой карточке можно не только получать кэшбек до 7%: на остаток средств начисляются проценты из расчета 1,5% годовых, первые 3 операции по снятию наличных в банкоматах других банков производятся без удержания комиссий и многое другое.

Преимущества и недостатки

Список преимуществ платиновой карточки от Московского Индустриального банка более чем внушительный:

Основной и, пожалуй, единственный недостаток этой международной банковской карты – высокая ежемесячная плата за обслуживание, которой, однако, можно избежать.

Ключевые условия

Оформить карточку могут лица в возрасте 18 лет, оставившие заявку на сайте банка.

Visa Gold Travel от ФК «Открытие»

Золотая карточка Travel (с тарифным планом «Оптимальный») выпускается бесплатно в одной из трех основных валют (рубли, американские доллары или евро) и может быть привязана к смартфону посредством программ Android Pay, Samsung Pay или Apple Pay.

Особенности

Владельцы этого пластика получают возвращать до 10% покупок, при этом ежемесячной оплаты можно избежать при соблюдении одного из трех минимальных условий:

Преимущества и недостатки

У карточки Travel, выпускаемой ФК «Открытие», имеются следующие преимущества:

К недостаткам стоит отнести комиссию за конвертацию в размере 1–2%, платное смс-информирование (59 рублей в месяц) и отсутствие начисления процентов на остаток в валюте.

Ключевые условия

Оформить карточку можно на сайте банка, после чего она будет доставлена владельцу в любой из 36 городов России.

Подведем итоги

Какая международная банковская карта является лучшей? Рассмотрим основные критерии:

Какую карту лучше выбрать для путешествий?

С наличными деньгами в чужой стране могут возникнуть проблемы. Например, их можно потерять или столкнуться с кражей. Удобнее и безопасней иметь при себе карту. Но какая карта лучше для путешествий? От выбора зависит многое – можно ли ей будет пользоваться в определенной стране, какой процент придется заплатить за снятие наличных, оплату в магазинах и кафе и т.д. Давайте разберемся, как выбрать выгодный продукт.

На что обратить внимание при выборе карты?

Продукт не обязательно должен быть специализированным – разработанный банком для путешествий. Можно использовать просто выгодную карточку, которую удобно будет взять с собой в другие страны.

Платежная система. Самое главное – это должна быть международная банковская карта. То есть международной платежной системы – Visa или MasterCard. Российская система МИР не подойдет.

Если в стране ведется расчет в долларах, то лучше выбирать Visa. Если в евро – то MasterCard. Так можно избежать нежелательной переплаты за конвертацию валют. В остальном значительных отличий в этих платежных системах нет.

Валюта. Лучше выбирать карту не стартового уровня. Например, Visa Electron или Mastercard Electronic. С ними за границей могут возникнуть проблемы при использовании.

Если поездки в другие страны частые, то лучше открывать счет в валюте. Если это редкие единичные путешествия, то можно обойтись и рублевой карточкой.

Тип карты. Кредитка или дебетовая карточка – что выбрать? Идеальный вариант – взять обе карты. То есть пользоваться собственными сбережениями с дебетового счета, но использовать кредитные средства в форс-мажорных случаях.

Если оформлять кредитку, то нужно внимательно изучить условия кредитования:

Стоимость годового обслуживания. Чем выше «уровень» карты, тем больше стоимость. Потому что высокий уровень предполагает более качественный сервис, дополнительные услуги и бонусы. Часто этими бонусами выступают необходимые для путешествий вещи. Например, бесплатная страховка или начисление бонусов за покупку билетов. Поэтому перед оформлением карточки нужно подробно изучить, что включает стоимость годового обслуживания. И целесообразно ли переплачивать за банковскую карту для путешествий.

Дополнительные комиссии. Это может быть процент за снятие наличных, за конвертацию валюты, за трансграничный платеж. Трансграничный платеж – это комиссия, которая может быть списана с любого платежа, совершенного за пределами России. Из-за многочисленных жалоб клиентов многие банки стали отказываться от такой комиссии, но в некоторых организациях она действует до сих пор.

Как выбрать банковскую карту для путешествий за границу?

В первую очередь, нужно определиться, как часто вы выезжаете за границу. Если это регулярные выезды, то лучше выбрать специализированный продукт – с набором бонусов для путешественников. Кроме того, лучше открывать валютный счет, привязанный к карте.

Если выезжаете редко, совсем не обязательно искать лучшую карту для путешествий за границу. Можно подобрать просто выгодную дебетовую рублевую карточку.

Как выглядит идеальная карта:

Лучшие банковские карты для путешествий

Умная карта Газпромбанка

Это дебетовая карта, условия использования которой подстроены под активных путешественников. В чем ее особенность:

Кроме того, продукт можно оформить без похода в офис. Сначала заполнить онлайн-заявку, а потом получить карточку курьерской доставкой.

Еще одна выгода – бесплатное годовое обслуживание.

Аэрофлот World банка Открытие

Еще один популярный продукт среди travel карт банков России. Чем удобна карточка в путешествиях:

За такое предложение ничего платить не нужно – обслуживание продукта бесплатное. Кроме того, оформление может проходить дистанционно, без траты времени на поездку в офис.

ALL Airlines от Тинькофф

Обратите внимание, что эта карта – кредитная. Она может пригодиться, если в поездке срочно понадобятся деньги сверх той суммы, которая есть на дебетовом счету. Использование этой кредитки тоже предполагает выгоду для путешественников:

Кредитка предполагает льготный период до 55 дней. Это значит, в этот период можно не платить банку процентную ставку. Если вовремя погашать задолженность, то лимит на карте, как и льготный период, возобновляется. Вне бесплатного периода процентная ставка – 15%. При этом есть отдельная плата за годовое обслуживание – 1890 рублей в год.

#МОЖНОВСЕ от Росбанка

Росбанк тоже предлагает специальную бонусную программу для путешественников, но за покупки клиенты получают не мили, а специальные бонусные баллы. За них можно купить разные туристические услуги на портале Росбанк OneTwoTrip. В остальном условия достаточно стандартные для дебетовой карты:

Тройка от ВТБ

Продукт предлагает получить мили за покупки. Название «Тройка» означает то, что можно выбирать один из бонусов на выбор – что клиенту актуально:

При оформлении продукты можно получить выгодное кредитное предложение – более низкие ставки по займу в ВТБ.

За обслуживание карточки платить не нужно. При этом никаких дополнительных условий банк не ставит.

Какую выбрать карту для поездки для за границу?

Краткое сравнительное описание карт мы поместили в таблицу, чтобы было проще ответить на вопрос: «Банковская карта для путешествий – какая лучше?»