к какому виду доходов следует отнести добровольные пожертвования

К какому виду доходов следует отнести добровольные пожертвования

БК РФ Статья 41. Виды доходов бюджетов

(в ред. Федерального закона от 26.04.2007 N 63-ФЗ)

(см. текст в предыдущей редакции)

1. К доходам бюджетов относятся налоговые доходы, неналоговые доходы и безвозмездные поступления.

2. К налоговым доходам бюджетов относятся доходы от предусмотренных законодательством Российской Федерации о налогах и сборах федеральных налогов и сборов, в том числе от налогов, предусмотренных специальными налоговыми режимами, региональных налогов, местных налогов и сборов, а также пеней и штрафов по ним.

(в ред. Федерального закона от 03.11.2015 N 301-ФЗ)

(см. текст в предыдущей редакции)

3. К неналоговым доходам бюджетов относятся:

доходы от использования имущества, находящегося в государственной или муниципальной собственности, за исключением имущества бюджетных и автономных учреждений, а также имущества государственных и муниципальных унитарных предприятий, в том числе казенных, земельных участков и иных объектов недвижимого имущества, находящихся в федеральной собственности, используемых единым институтом развития в жилищной сфере в соответствии с Федеральным законом от 24 июля 2008 года N 161-ФЗ «О содействии развитию жилищного строительства»;

(в ред. Федеральных законов от 08.05.2010 N 83-ФЗ, от 24.11.2014 N 375-ФЗ, от 03.07.2016 N 345-ФЗ)

(см. текст в предыдущей редакции)

доходы от продажи имущества (кроме акций и иных форм участия в капитале, государственных запасов драгоценных металлов и драгоценных камней), находящегося в государственной или муниципальной собственности, за исключением движимого имущества бюджетных и автономных учреждений, а также имущества государственных и муниципальных унитарных предприятий, в том числе казенных, земельных участков и иных объектов недвижимого имущества, находящихся в федеральной собственности, используемых единым институтом развития в жилищной сфере в соответствии с Федеральным законом от 24 июля 2008 года N 161-ФЗ «О содействии развитию жилищного строительства»;

(в ред. Федеральных законов от 08.05.2010 N 83-ФЗ, от 28.12.2013 N 418-ФЗ, от 24.11.2014 N 375-ФЗ, от 03.07.2016 N 345-ФЗ)

(см. текст в предыдущей редакции)

доходы от платных услуг, оказываемых казенными учреждениями;

(в ред. Федерального закона от 08.05.2010 N 83-ФЗ)

(см. текст в предыдущей редакции)

средства, полученные в результате применения мер гражданско-правовой, административной и уголовной ответственности, в том числе штрафы, конфискации, компенсации, а также средства, полученные в возмещение вреда, причиненного Российской Федерации, субъектам Российской Федерации, муниципальным образованиям, и иные суммы принудительного изъятия;

средства самообложения граждан, инициативные платежи;

(в ред. Федерального закона от 20.07.2020 N 216-ФЗ)

(см. текст в предыдущей редакции)

иные неналоговые доходы.

4. К безвозмездным поступлениям относятся:

дотации из других бюджетов бюджетной системы Российской Федерации;

субсидии из других бюджетов бюджетной системы Российской Федерации (межбюджетные субсидии);

субвенции из федерального бюджета и (или) из бюджетов субъектов Российской Федерации;

иные межбюджетные трансферты из других бюджетов бюджетной системы Российской Федерации;

безвозмездные поступления от физических и юридических лиц, международных организаций и правительств иностранных государств, в том числе добровольные пожертвования.

5. Доходы от использования имущества, находящегося в государственной или муниципальной собственности, и платных услуг, оказываемых казенными учреждениями, средства безвозмездных поступлений и иной приносящей доход деятельности при составлении, утверждении, исполнении бюджета и составлении отчетности о его исполнении включаются в состав доходов бюджета.

(в ред. Федерального закона от 08.05.2010 N 83-ФЗ)

(см. текст в предыдущей редакции)

6. Нормативные правовые акты, муниципальные правовые акты, договоры, в соответствии с которыми уплачиваются платежи, являющиеся источниками неналоговых доходов бюджетов, должны предусматривать положения о порядке их исчисления, размерах, сроках и (или) об условиях их уплаты.

(п. 6 введен Федеральным законом от 22.10.2014 N 311-ФЗ)

Статья 41. Виды доходов бюджетов

Информация об изменениях:

Федеральным законом от 26 апреля 2007 г. N 63-ФЗ статья 41 настоящего Кодекса изложена в новой редакции, вступающей в силу с 1 января 2008 г.

Статья 41. Виды доходов бюджетов

ГАРАНТ:

См. комментарии к статье 41 БК РФ

1. К доходам бюджетов относятся налоговые доходы, неналоговые доходы и безвозмездные поступления.

Информация об изменениях:

Федеральным законом от 3 ноября 2015 г. N 301-ФЗ в пункт 2 статьи 41 настоящего Кодекса внесены изменения

2. К налоговым доходам бюджетов относятся доходы от предусмотренных законодательством Российской Федерации о налогах и сборах федеральных налогов и сборов, в том числе от налогов, предусмотренных специальными налоговыми режимами, региональных налогов, местных налогов и сборов, а также пеней и штрафов по ним.

Информация об изменениях:

3. К неналоговым доходам бюджетов относятся:

доходы от использования имущества, находящегося в государственной или муниципальной собственности, за исключением имущества бюджетных и автономных учреждений, а также имущества государственных и муниципальных унитарных предприятий, в том числе казенных, земельных участков и иных объектов недвижимого имущества, находящихся в федеральной собственности, используемых единым институтом развития в жилищной сфере в соответствии с Федеральным законом от 24 июля 2008 года N 161-ФЗ «О содействии развитию жилищного строительства»;

доходы от продажи имущества (кроме акций и иных форм участия в капитале, государственных запасов драгоценных металлов и драгоценных камней), находящегося в государственной или муниципальной собственности, за исключением движимого имущества бюджетных и автономных учреждений, а также имущества государственных и муниципальных унитарных предприятий, в том числе казенных, земельных участков и иных объектов недвижимого имущества, находящихся в федеральной собственности, используемых единым институтом развития в жилищной сфере в соответствии с Федеральным законом от 24 июля 2008 года N 161-ФЗ «О содействии развитию жилищного строительства»;

ГАРАНТ:

Положения абзаца четвертого пункта 3 статьи 41 настоящего Кодекса (в редакции Федерального закона от 8 мая 2010 г. N 83-ФЗ)

— применяются в части зачисления в федеральный бюджет доходов от оказания федеральными казенными учреждениями платных услуг и осуществления иной приносящей доход деятельности с 1 января 2012 г.

— применяются в части зачисления в бюджет субъекта РФ или местный бюджет доходов от оказания платных услуг и осуществления иной приносящей доход деятельности соответственно казенными учреждениями субъекта РФ или муниципальными казенными учреждениями со дня вступления в силу Федерального закона от 8 мая 2010 г. N 83-ФЗ и до 1 января 2012 г. применяются к правоотношениям, возникающим в соответствии с законом субъекта РФ или нормативным правовым актом уполномоченного органа местного самоуправления, указанными в части 16 статьи названного Федерального закона

доходы от платных услуг, оказываемых казенными учреждениями;

средства, полученные в результате применения мер гражданско-правовой, административной и уголовной ответственности, в том числе штрафы, конфискации, компенсации, а также средства, полученные в возмещение вреда, причиненного Российской Федерации, субъектам Российской Федерации, муниципальным образованиям, и иные суммы принудительного изъятия;

средства самообложения граждан, инициативные платежи;

иные неналоговые доходы.

4. К безвозмездным поступлениям относятся:

дотации из других бюджетов бюджетной системы Российской Федерации;

субсидии из других бюджетов бюджетной системы Российской Федерации (межбюджетные субсидии);

субвенции из федерального бюджета и (или) из бюджетов субъектов Российской Федерации;

иные межбюджетные трансферты из других бюджетов бюджетной системы Российской Федерации;

безвозмездные поступления от физических и юридических лиц, международных организаций и правительств иностранных государств, в том числе добровольные пожертвования.

Информация об изменениях:

Федеральным законом от 8 мая 2010 г. N 83-ФЗ в пункт 5 статьи 41 настоящего Кодекса внесены изменения, вступающие в силу с 1 января 2011 г.

ГАРАНТ:

Положения пункта 5 статьи 41 настоящего Кодекса (в редакции Федерального закона от 8 мая 2010 г. N 83-ФЗ):

— применяются в части зачисления в федеральный бюджет доходов от оказания федеральными казенными учреждениями платных услуг и осуществления иной приносящей доход деятельности с 1 января 2012 г.

— применяются в части зачисления в бюджет субъекта РФ или местный бюджет доходов от оказания платных услуг и осуществления иной приносящей доход деятельности соответственно казенными учреждениями субъекта РФ или муниципальными казенными учреждениями со дня вступления в силу Федерального закона от 8 мая 2010 г. N 83-ФЗ и до 1 января 2012 г. применяются к правоотношениям, возникающим в соответствии с законом субъекта РФ или нормативным правовым актом уполномоченного органа местного самоуправления, указанными в части 16 статьи названного Федерального закона

5. Доходы от использования имущества, находящегося в государственной или муниципальной собственности, и платных услуг, оказываемых казенными учреждениями, средства безвозмездных поступлений и иной приносящей доход деятельности при составлении, утверждении, исполнении бюджета и составлении отчетности о его исполнении включаются в состав доходов бюджета.

Информация об изменениях:

Федеральным законом от 22 октября 2014 г. N 311-ФЗ статья 41 настоящего Кодекса дополнена пунктом 6, вступающим в силу с 1 января 2015 г.

6. Нормативные правовые акты, муниципальные правовые акты, договоры, в соответствии с которыми уплачиваются платежи, являющиеся источниками неналоговых доходов бюджетов, должны предусматривать положения о порядке их исчисления, размерах, сроках и (или) об условиях их уплаты.

Денежные пожертвования: изменения в учете в 2019 году

В этом году вступили в действие новые нормативные документы по учету в государственных (муниципальных) учреждениях. Порядок учета доходов в виде безвозмездных поступлений и пожертвований существенно изменился. Об изменениях и о том, как отражать в программе «1С:Бухгалтерия государственного учреждения 8» денежные пожертвования, рассказывают эксперты 1С.

Нормативное регулирование благотворительной деятельности

Согласно статье 582 Гражданского кодекса РФ и статье 1 Федерального закона от 11.08.1995 № 135-ФЗ «О благотворительной деятельности и добровольчестве (волонтерстве)», добровольная деятельность граждан и юридических лиц по бескорыстной (безвозмездной или на льготных условиях) передаче гражданам или юридическим лицам имущества, в том числе денежных средств, бескорыстному выполнению работ, предоставлению услуг, оказанию иной поддержки является благотворительной деятельностью.

В соответствии со статьей 5 Закона о благотворительной деятельности благотворители вправе определять цели и порядок использования своих пожертвований.

С 01.01.2019 применяется федеральный стандарт бухгалтерского учета для организаций государственного сектора «Доходы», утв. приказом Минфина России от 27.02.2018 № 32н.

Стандартом «Доходы» безвозмездные поступления в сектор государственного управления отнесены к группе «Прочие доходы от необменных операций». К необменным операциям относятся операции по передаче (получению) активов безвозмездно (без взимания платы) или по незначимым ценам по отношению к рыночной цене обменной операции с подобными активами.

В соответствии с пунктами 37, 39, 40 Стандарта «Доходы»:

Выдержка из документа

«Объектом бухгалтерского учета прочих доходов от необменных операций являются отдельные виды поступлений от необменных операций с учетом их целевого назначения (условий при передаче активов), исходя из экономического содержания необменных операций согласно бюджетной классификации Российской Федерации.

. Безвозмездные поступления денежных средств (включая субсидии и гранты), полученные без условий при передаче активов, признаются в бухгалтерском учете в качестве прочих доходов от необменных операций текущего отчетного периода по факту возникновения права на их получение от передающей стороны в части, относящейся к отчетному периоду.

. Доходы от безвозмездных поступлений денежных средств (включая субсидии и гранты) или доходы от безвозмездно полученных иных активов, предоставленных на условиях при передаче актива, признаются в бухгалтерском учете в момент возникновения права на их получение в составе доходов будущих периодов от безвозмездных поступлений. По мере реализации условий при передаче активов в части, относящейся к отчетному периоду, доходы будущих периодов от безвозмездных поступлений признаются в бухгалтерском учете в составе доходов текущего отчетного периода от безвозмездных поступлений.»

Соответствующие бухгалтерские записи предусмотрены в Инструкции по применению плана счетов бухгалтерского учета бюджетных учреждений, утвержденной приказом Минфина России от 16.12.2010 № 174н, и Инструкции по применению плана счетов бухгалтерского учета автономных учреждений, утв. приказом Минфина России от 23.12.2010 № 183н.

Начисление доходов по безвозмездным поступлениям, предоставленным без условий при передаче активов (п. 93 Инструкции № 174н, п. 96 Инструкции № 183н), отражается:

Порядок начисления доходов по безвозмездным поступлениям, предоставленным на условиях при передаче активов:

Согласно пунктам 72 Инструкции № 174н и Инструкции № 183н поступление иных доходов в порядке, установленном законодательством Российской Федерации, отражается по дебету счета 2 201 11 510 «Поступления денежных средств учреждения на лицевые счета в органе казначейства» и кредиту соответствующих счетов аналитического учета счета 2 205 00 000 «Расчеты по доходам».

Одновременно производится запись по забалансовому счету 17 (п. 365 Инструкции по применению Единого плана счетов бухгалтерского учета, утв. приказом Минфина России от 01.12.2010 № 157н).

С 01.01.2019 вступил в действие Порядок формирования и применения кодов бюджетной классификации РФ, утв. приказом Минфина России от 08.06.2018 № 132н. Согласно пункту 12.1.5 Порядка № 132н безвозмездные денежные поступления, пожертвования от физических и юридических лиц относятся на статью 150 «Безвозмездные денежные поступления» аналитической группы подвида доходов (АГПД) бюджетов классификации доходов БК РФ (ранее применялась статья 180 АГПД).

Также с 01.01.2019 вступил в действие Порядок применения классификации операций сектора государственного управления, утв. приказом Минфина России от 29.11.2017 № 209н.

В соответствии с пунктом 7 Порядка № 209н введено разграничение безвозмездных поступлений в сектор государственного управления на поступления текущего и капитального характера (статьи 150 «Безвозмездные денежные поступления текущего характера», 160 «Безвозмездные денежные поступления капитального характера»):

Выдержка из документа

К поступлениям, перечислениям текущего характера относятся безвозмездные поступления, безвозмездные перечисления, не отнесенные к поступлениям, перечислениям капитального характера.

Если условиями предоставления средств предусматривается осуществление получателем расходов как капитального характера, так и расходов не капитального характера, то указанные перечисления (поступления) признаются перечислениями (поступлениями) текущего характера. К таким поступлениям, перечислениям, например, могут быть отнесены субсидии государственным (муниципальным) бюджетным, автономным учреждениям на иные цели, предусматривающие осуществление расходов как не капитального характера, так и расходов на приобретение основных средств (оборудования, средств видеовизуализации, библиотечных фондов, иных объектов движимого имущества);»

Отметим, что в 2018 году безвозмездные поступления отражались по подстатье КОСГУ 189 «Иные доходы». Кроме того, Порядком № 209н введено разграничение поступлений по видам благотворителей, ссудодателей.

Денежные пожертвования в «1С:Бухгалтерии государственного учреждения 8»

Рассмотрим новый порядок отражения денежных пожертвований в программе «1С:Бухгалтерия государственного учреждения 8» редакции 1 (БГУ1) и редакции 2 (БГУ2) на примере.

Пример

Автономному учреждению ФГУП перечислило пожертвование на ремонт помещений. По окончании ремонта учреждение предоставило жертвователю отчет о выполнении ремонта.

Пожертвование на проведение капитального ремонта относится к поступлениям текущего характера, следовательно, отражается по КОСГУ из группы 150 «Безвозмездные денежные поступления текущего характера».

В целях применения КОСГУ согласно пункту 9.5 Порядка № 209н унитарные предприятия входят в группу «Организации государственного сектора».

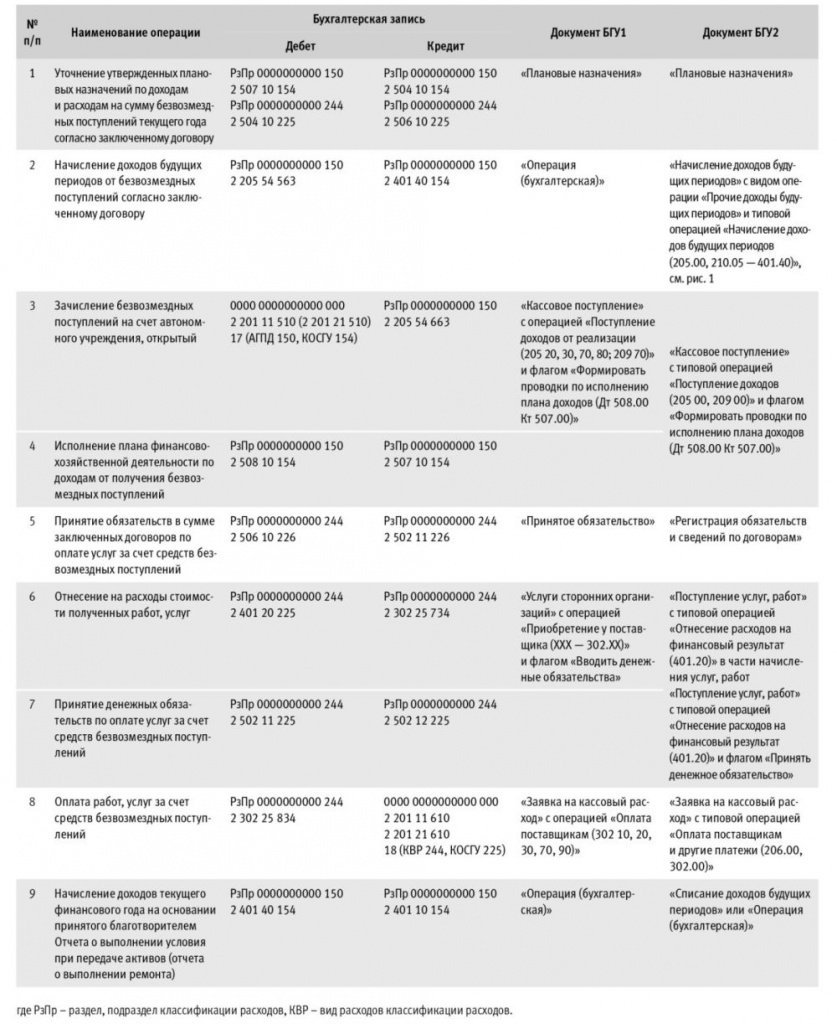

Бухгалтерские записи по отражению в 2019 году доходов от безвозмездных поступлений, предоставленных автономному (бюджетному) учреждению на условиях при передаче активов в соответствии с договором, и документы, которыми они формируются в программе «1С:Бухгалтерия государственного учреждения 8» редакции 1 и редакции 2, приведены в таблице.

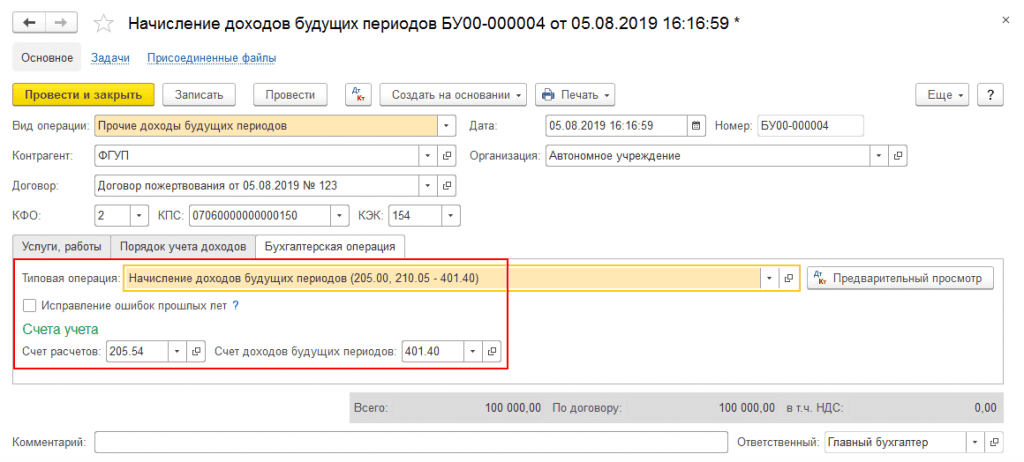

На рисунке 1 приведен фрагмент документа БГУ2 «Начисление доходов будущих периодов».

Налог на прибыль

Пожертвования, признаваемые таковыми в соответствии с гражданским законодательством, доходы в виде безвозмездно полученных некоммерческими организациями работ (услуг), выполненных (оказанных) на основании соответствующих договоров, не учитываются при определении налоговой базы по налогу на прибыль (пп. 1 п. 2 ст. 251 НК РФ) при условии ведения раздельного учета таких доходов (расходов). Разъяснения приведены в письме Минфина России от 25.03.2019 № 03-03-06/3/20078.

Имущество (в т. ч. денежные средства), полученное некоммерческой организацией в рамках целевых поступлений и использованное не по целевому назначению, учитывается при определении налоговой базы по налогу на прибыль в составе внереализационных доходов (п. 14 ст. 250 НК РФ).

Статья 41 БК РФ. Виды доходов бюджетов

1. К доходам бюджетов относятся налоговые доходы, неналоговые доходы и безвозмездные поступления.

2. К налоговым доходам бюджетов относятся доходы от предусмотренных законодательством Российской Федерации о налогах и сборах федеральных налогов и сборов, в том числе от налогов, предусмотренных специальными налоговыми режимами, региональных налогов, местных налогов и сборов, а также пеней и штрафов по ним.

3. К неналоговым доходам бюджетов относятся:

доходы от использования имущества, находящегося в государственной или муниципальной собственности, за исключением имущества бюджетных и автономных учреждений, а также имущества государственных и муниципальных унитарных предприятий, в том числе казенных, земельных участков и иных объектов недвижимого имущества, находящихся в федеральной собственности, используемых единым институтом развития в жилищной сфере в соответствии с Федеральным законом от 24 июля 2008 года N 161-ФЗ «О содействии развитию жилищного строительства»;

доходы от продажи имущества (кроме акций и иных форм участия в капитале, государственных запасов драгоценных металлов и драгоценных камней), находящегося в государственной или муниципальной собственности, за исключением движимого имущества бюджетных и автономных учреждений, а также имущества государственных и муниципальных унитарных предприятий, в том числе казенных, земельных участков и иных объектов недвижимого имущества, находящихся в федеральной собственности, используемых единым институтом развития в жилищной сфере в соответствии с Федеральным законом от 24 июля 2008 года N 161-ФЗ «О содействии развитию жилищного строительства»;

доходы от платных услуг, оказываемых казенными учреждениями;

средства, полученные в результате применения мер гражданско-правовой, административной и уголовной ответственности, в том числе штрафы, конфискации, компенсации, а также средства, полученные в возмещение вреда, причиненного Российской Федерации, субъектам Российской Федерации, муниципальным образованиям, и иные суммы принудительного изъятия;

средства самообложения граждан;

иные неналоговые доходы.

4. К безвозмездным поступлениям относятся:

дотации из других бюджетов бюджетной системы Российской Федерации;

субсидии из других бюджетов бюджетной системы Российской Федерации (межбюджетные субсидии);

субвенции из федерального бюджета и (или) из бюджетов субъектов Российской Федерации;

иные межбюджетные трансферты из других бюджетов бюджетной системы Российской Федерации;

безвозмездные поступления от физических и юридических лиц, международных организаций и правительств иностранных государств, в том числе добровольные пожертвования.

5. Доходы от использования имущества, находящегося в государственной или муниципальной собственности, и платных услуг, оказываемых казенными учреждениями, средства безвозмездных поступлений и иной приносящей доход деятельности при составлении, утверждении, исполнении бюджета и составлении отчетности о его исполнении включаются в состав доходов бюджета.

6. Нормативные правовые акты, муниципальные правовые акты, договоры, в соответствии с которыми уплачиваются платежи, являющиеся источниками неналоговых доходов бюджетов, должны предусматривать положения о порядке их исчисления, размерах, сроках и (или) об условиях их уплаты.

Обучающий сервис

Доходы бюджета города формируются на основе прогноза социально-экономического развития города Москвы, с учетом действующего законодательства о налогах и сборах и бюджетного законодательства Российской Федерации, в соответствии с которым устанавливаются нормативы распределения доходов между бюджетами бюджетной системы, а также законодательства Российской Федерации, законов города Москвы, устанавливающих неналоговые доходы бюджета города Москвы.

Учет и контроль за осуществлением платежей в бюджет, а также пеней и штрафов по ним осуществляют Администраторы доходов бюджета.

ОТКУДА ПОСТУПАЮТ ДОХОДЫ?

Доходы бюджета состоят из налоговых, неналоговых доходов и безвозмездных поступлений.

Налоговые доходы бюджета города Москвы формируются из федеральных, региональных и местных налогов, а также доходов от применения специальных налоговых режимов.

Федеральные налоги устанавливаются Налоговым кодексом Российской Федерации и обязательны к уплате на территории всей Российской Федерации. Распределение федеральных налогов между федеральным бюджетом, региональным и местными бюджетами осуществляется в соответствии с нормативами, установленными Налоговым и Бюджетным кодексами Российской Федерации.

К федеральным налогам и сборам относятся:

— налог на добавленную стоимость, акцизы, налог на доходы физических лиц;

— налог на прибыль организаций;

— налог на добычу полезных ископаемых;

— водный налог;

— сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

— государственная пошлина;

— налог на дополнительный доход от добычи углеводородного сырья.

Из федеральных налогов и сборов основными налоговыми доходами бюджета города Москвы являются: налог на доходы физических лиц, налог на прибыль организаций.

Региональные налоги и сборы установлены и обязательны к уплате на территории города Москвы.

К региональным налогам относятся:

— налог на имущество организаций;

— транспортный налог;

— налог на игорный бизнес.

Местные налоги и сборы установлены нормативными правовыми актами о налогах и сборах органов муниципальных образований (законы города федерального значения Москвы) в соответствии с Налоговым кодексом Российской Федерации.

К местным налогам и сборам относятся:

— земельный налог;

— налог на имущество физических лиц;

— торговый сбор.

Специальные налоговые режимы устанавливаются Налоговым кодексом Российской Федерации и могут предусматривать освобождение от обязанности по уплате отдельных федеральных, региональных и местных налогов и сборов.

К специальным налоговым режимам относятся:

— упрощенная система налогообложения;

— система налогообложения при выполнении соглашений о разделе продукции;

— единый сельскохозяйственный налог;

— патентная система налогообложения;

— налог на профессиональный доход.

Неналоговые доходы бюджета города Москвы формируются за счет:

— доходов от использования имущества, находящегося в государственной собственности города Москвы, за исключением имущества бюджетных и автономных учреждений города Москвы, а также имущества государственных унитарных предприятий города, в том числе казенных;

— доходов от продажи имущества (кроме акций и иных форм участия в капитале), находящегося в государственной собственности города Москвы, за исключением движимого имущества бюджетных и автономных учреждений города, а также имущества государственных унитарных предприятий города, в том числе казенных;

— доходов от платных услуг, оказываемых казенными учреждениями города Москвы;

— части прибыли унитарных предприятий, созданных городом Москвой, остающейся после уплаты налогов и иных обязательных платежей в бюджет;

— платы за негативное воздействие на окружающую среду;

— доходов от продажи земельных участков, которые находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти города Москвы, передачи в аренду таких земельных участков, продажи прав на заключение договоров аренды таких земельных участков;

— и других неналоговых поступлений.

Безвозмездные поступления – это межбюджетные трансферты (средства, предоставляемые одним бюджетом бюджетной системы Российской Федерации другому)