что значит debit card

Что такое дебетовая карта

Банковские пластиковые карты прочно вошли в нашу повседневную жизнь и активно вытесняют бумажные деньги. Прежде всего это удобный финансовый инструмент для безналичных расчетов как в сфере услуг и в обычных магазинах, так и онлайн на интернет-сайтах. При этом с карты всегда можно снять наличные деньги – непосредственно в банке или через банкомат.

Чтобы понять, что значит дебетовая карта и чем она отличается от кредитной карты, определим основные характеристики этих финансовых инструментов. Если объяснить простыми словами, что такое дебетовая карта, то это карта, на которой хранятся собственные средства клиента. Точнее, на счету в банке, который к ней привязан. На кредитной карте находятся деньги банка, которые он кредитует своему клиенту, то есть дает право использовать их в течение какого-то периода времени. Это платная услуга, за которую банк берет определенные проценты.

Так называемую зарплатную карту – разновидность дебетовой – открывают для клиента в рамках зарплатного проекта. Работодатель п еречисляет на нее заработную плату своего сотрудника.

За обслуживание дебетовых карт и проведение по ним операций банки берут плату. Как правило, это небольшая сумма. Ее размер зависит от пакета предоставляемых услуг и привилегий. За обслуживание дебетовых карт Ситибанка оплата чаще всего не взимается.

Для чего нужна дебетовая банковская карта

Данное платежное средство обладает множеством преимуществ:

Удобство. Это первая из причин, зачем нужна карта. Любую сумму, даже довольно крупную, всегда можно иметь под рукой. Срок – до 5 лет;

Свобода расчетов. Становятся возможными практически любые расчеты и покупки, посещаете ли Вы магазин лично или предпочитаете совершать покупки на сайте. Для осуществления денежных переводов в адрес поставщиков коммунальных услуг, оплаты штрафов и налогов не потребуется даже выходить из дома. Можно ли расплачиваться в дебетовой картой в небольших торговых точках, следует уточнить у продавца.

Надежность. Банковская карта оснащена современным надежным чипом. Кроме того, к ней можно подключить систему оповещений, а значит, контролировать все операции по ней в любое время, что дает дополнительную уверенность. В случае выявления подозрительной активности или утери карты ее следует сразу же заблокировать, позвонив на горячую линию банка.

Выгода. Дебетовые бонусные карты позволяют с выгодой пользоваться бонусными программами банка и его партнеров.

Мировой охват. Пользоваться картами крупных иностранных банков выгодно в том числе и за границей – так, снятие наличных с дебетовой карты Ситибанка в любых банкоматах может быть совершенно бесплатным, а дополнительный счет к ней может быть открыт в одной из 16 мировых валют.

Простота оформления. Оставьте заявку на нашем сайте, и специалисты Ситибанка проконсультируют Вас по телефону о том, какие документы нужны для оформления дебетовой карты Ситибанка, а также ответят на Ваши вопросы.

Как активировать карту Ситибанка

Кнопка активации находится в верхнем правом углу сайта. Вы всегда можете активировать Ваше платежное средство через мобильное приложение или интернет-банк.

Введите номер карты, ее срок действия и дату Вашего рождения в полях формы активации.

Введите случайный код для подтверждения операции и нажмите кнопку «Далее».

На второй странице формы потребуется ввести персональный ПИН-код для Вашей карты – произвольную комбинацию из 4 цифр.

Для активации карты вся предоставленная информация должна быть подтверждена путем введения пароля, который Вы получите по SMS. Сразу после ее подтверждения Вам поступит SMS-оповещение о результате активации.

Как пользоваться Вашей картой

Благодаря технологии бесконтактной оплаты (MasterCard PayPass или Visa payWave) Вам больше не требуется вставлять карту в терминал. Расплачиваясь ею в розничной точке, можно просто приложить ее к терминалу, даже не доставая из кошелька.

Если сумма к оплате не превышает 5000 рублей для карт Mastercard или 3000 для карт Visa, то вводить ПИН-код вообще не потребуется, что очень удобно для небольших расчетов.

Для оплаты покупок в сети интернет потребуется предоставить данные по Вашей карте, включая код CVV, который находится на оборотной стороне.

Не совершайте покупки на неверифицированных сайтах!

Как узнать номер счета дебетовой карты

Номер счета требуется для совершения денежных переводов на карту. Узнать его можно несколькими способами:

посмотреть в Вашем экземпляре договора или в личном кабинете;

запросить информацию в отделении банка (предъявив паспорт);

получить на электронную почту в приветственном письме

Что значит дебетовая карта и стоит ли ей пользоваться

Хотите получать реальные бонусы в виде денег? Тогда эта статья для вас. Мы поговорим про дебетовые карты, узнаем что это такое, приведём аргументы за их использование. Рассмотрим обзор лучших дебетовых карт с процентом на остаток и кэшбеком. Дадим советы по пользованию и выбору.

1. Что такое дебетовая карта простыми словами

В основном все дебетовые карты именные. У каждой есть конкретный срок действия, по истечению которого она автоматически блокируется. Как правило, банки делают перевыпуск бесплатно.

Поскольку карта привязана к банковскому счету, то снять больше чем у вас есть нельзя. Однако счёт все равно можно увести в минус. Например, при оплате за смс-уведомления, списание месячного или годового обслуживание, а также при снятие денег с банкоматов других банков.

Для удобства пользования почти всегда подключают SMS-уведомления (SMS-банкинг). Эта услуга подключается добровольно. Её стоимость обычно составляет 60 руб/месяц. Благодаря SMS-уведомлениям можно следить за балансом. Это сильно повышает уровень безопасности средств.

Для снятие денег в банкоматах или оплаты в магазинах требуется вводить PIN-код. Его знает только владелец. Даже сотрудники банка не знают этот номер. Его нельзя сообщать никому.

Держателю дебетовых карт представляется доступ в интернет-кабинет, в котором можно смотреть отчеты, отправлять деньги межбанковским переводом и прочее.

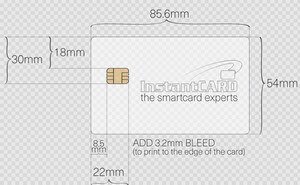

2. Как выглядит дебетовая карта и что за информация на ней есть

Дебетовая карта представляет собой кусок пластика размерами 54×86 мм со скругленным краями. На лицевой стороне содержится следующая информация:

На обратной стороне есть защитный код состоящий из трех цифр. У Mastercard — CVC2, у VISA — CVV2. Этот код нельзя никому сообщать, поскольку некоторые онлайн платежи принимают оплату только по данным карты (без sms-подтверждений). Более подробно читайте: что такое CVV и CVC.

3. Что такое начисление процентов на остаток

Есть класс дебетовых карт, которые начисляют проценты на остаток. Это дополнительный приятный бонус держателям. Однако далеко не все банки такие щедрые. Размер процента может периодически изменяться в зависимости от ключевой ставки ЦБ и потребности самого банка в деньгах.

На все средства, которые есть на счете будут начисляться проценты. Фактически дебетовая карта будет являться вкладом, с которого можно всегда снять деньги без потери процентов. В этом плане они очень похожи на облигации.

Например, процент на остаток 10% годовых. Вы пополнили свой счет 1 числа месяца на 100 тыс. рублей, а 27 числа этого месяца сняли все эти 100 тыс. рублей. В этом случае в конце месяца вам начислят 739 рублей. Эта сумма за 27 дней: 100000 × 0,10 × 27/365.

Начисления накапливаются ежедневно. Можно каждый день класть сумму на свою дебетовую карту, потом на следующий день выводить, потом снова класть (через день). В итоге вам начислят проценты лишь за полмесяца 15 дней.

Есть дебетовые карты, которые предлагают очень высокие проценты на остаток. Они равны средним процентам, как у полноценных банковских вкладов.

Все деньги на дебетовых картах застрахованы по программе АСВ (агентство по страхованию вкладов). Поэтому, если у банка отберут лицензию, вы получите всю сумму, но не более 1,4 млн рублей.

4. Что такое кэшбэк по дебетовым картам

Есть разные варианты с начислением кэшбэка по дебетовым картам. Лишь малая часть банков начисляют его.

Идея кэшбэка в следующим: вы оплачиваете покупки дебетовой картой. На потраченную сумму в конце месяца возвращается какой-то процент. Например, у Тинькофф и Польза это 1% на все покупки.

Многие банки начисляют кэшбэк лишь на некоторые категории товаров. Например, авиабилеты, косметика.

Выгода получения кэшбэка очевидна. Фактически Вы ничего не делая возвращаете себе 1% со всех покупок. Если расплачиваться картой без кэшбэка, то никаких выплат не получите.

5. Лучшие дебетовые карты с начислением процентов

У каждого банка представлены различные дебетовые карты. Однако мало, кто предлагает своим клиентам условия с начислениями процентов, кэшбэка и бесплатным обслуживанием, но тем не менее есть пару вариантов. Давайте рассмотрим такие предложения на рынке

5.1. Дебетовая карта Тинькофф

Дебетовая карта Тинькофф — самая лучшая и удобная дебетовая карта, на мой взгляд. Фактически у нее нету минусов. Все условия более чем приемлемые и удобные.

| Проценты на остаток | 6,0% (выплачивается по истечению месяца) |

| Кэшбэк | 1% на все покупки (выплачивается по истечению месяца). Есть бонусные категории по 5% кэшбэка |

| Обслуживание | бесплатно, при условии наличия суммы в 50 тыс., иначе 100 руб/мес |

| Снятие | без комиссии в любом банкомате мира при условии единовременного снятия суммы более 3000 рублей |

| SMS-уведомления | 59 руб/мес |

| Межбанковские переводы | Бесплатно |

| Пополнение | через партнеров и перевод с карты на карту без комиссии (до 300 тыс. руб в месяц) |

| Зарплатный проект | можно подключить |

Заказать ее можно через официальный сайт Тинькофф. После оформления заявки Вы сами назначаете время и место ее привоза. Эта услуга бесплатна. У Вас не будет никаких проблем с ее получением. Делают эту карту в течении 1-3 дней.

Более подробно про дебетовую карту Тинькофф Платинум читайте в обзоре.

5.2. Дебетовая карта «Польза» (ХоумКредит Банк)

Дебетовая карта «Польза» от ХоумКредит Банк появилась сравнительно недавно и сразу стала одним из лучших предложений на рынке. Класс карты «Platinum». Рассмотрим в таблице все особенности «Пользы»

| Проценты на остаток | 3% годовых при остатке на счете от 10 000 рублей до 300 000 рублей; 1.5% годовых при остатке на счете более 300 000 рублей, (на сумму, превышающую 300 000 рублей) |

| Кэшбэк | 1% на все покупки (выплачивается по истечению месяца). На выбор каждый месяц предлагаются три категории повышенного кэшбэка 5% |

| Обслуживание | бесплатно при условии траты 7 тыс. рублей в месяц, иначе 100 руб/мес |

| Снятие | лимит на снятие 300 000 рублей в любом банкомате. Без комиссии на первые 5 снятий в месяц, далее 100 рублей за снятие в чужих банкоматах. |

| SMS-уведомления | 59 руб/мес |

| Межбанковские переводы | 10 рублей |

| Пополнение | бесплатно |

| Зарплатный проект | Можно подключить |

Дебетовая банковская карта ХоумКредит Банка «Польза» является одним из лучших предложений на рынке. Рекомендуем ее оформить каждому, кто хочет эффективно управлять деньгами. В 2018 г. она заняла первое место среди пользователей.

Одной из отличительных черт является то, что она дает кэшбэк даже при оплате коммунальных платежей, интернета, пополнение мобильного телефона.

6. Основные типы и классификация дебетовых карт

Каждая карта имеет в своем основании платёжную систему. Их не так уж и много:

Помимо этого у каждой из платежных систем есть свои подвиды значимости карт:

Дебетовые карты Platinum, Gold является самими «престижными». У них наибольшее число возможностей. Например, по бронированию отелей, оплаты в интернете, использованию за рубежом. Эти карты самые дорогие в обслуживание.

7. Плюсы использования дебетовых карт

1 Удобный способ для обналичивания средств. Вам не надо идти в банк и стоять очередь, чтобы снять немного наличных. Банкоматы работают круглосуточно и располагаются во многих торговых точках.

2 Позволяет не таскать с собой наличные деньги в магазине, считать всю мелочь и прочее. Это крайне удобно.

3 Начисления процентов на остаток. С учетом начисления процентов на остаток и кэшбэка делают дебетовые карты в использование не только удобным, но и выгодным.

Представьте, что вы покупаете тур в Европу стоимостью 120 тыс. рублей. Оплачивая эту покупку дебетовой картой Польза и получаете деньги 3600 рублей (3% от суммы).

4 Оплата онлайн. Многие товары покупаются через интернет. Банковские карты один из главных вариантов оплаты. Поэтому порой это единственный способ оплаты.

8. Защита и безопасность дебетовой карты

Ранее все банковские карты имели защиту в виде «защитной ленты». Но это уже устаревшая технология, которая нигде не применяется.

На данный момент все выпускаемые банковские карты имеют специальный чип, который гораздо реже ломается и имеет более высокую степень защиты.

Снять деньги онлайн с дебетовая карта можно лишь полностью зная ее данные: имя держателя, ее номер, срок действия и защитный код CVC. Если кто-то узнал эти данные, то рекомендуется заблокировать свою карту, иначе есть большая вероятность хищения с нее средств.

При снятие денег с банкомата защита происходит вводом пин-кодом. Его надо тщательно скрывать и никому не показывать. Злоумышленники могут подделать данные карты и обналичить ее, но для этого надо знать пин-код.

Многие знают про эти моменты, но все равно становятся жертвами мошенников. Почти все хищения происходят из-за грубых нарушений правил безопасности.

9. Ответы на часто задаваемые вопросы

9.1. Чем отличается дебетовая карта от кредитной

Льготный период у каждого банка свой. Обычно этот срок от 30 до 60 дней. В случае, если за этот срок кредит не будет погашен, то начисляются штрафы и проценты. Они довольно большие. Поэтому лучше не доводить до этого.

С кредитной карты нет возможности снимать наличные без процентов, в отличии от дебетовой карты. Если вы всё же снимаете их, то сразу списывается комиссия (3-5%).

С виду кредитная и дебетовая карта ничем не отличаются.

9.2. Что лучше – кредитная карта или дебетовая

У дебетовой и кредитной карты разные предназначения, поэтому выбрать что лучше сложно. Если цель хранить деньги на карте и расплачиваться её, то дебетовая удобнее.

Если необходимо что-то купить срочно в кредит, то идеальным вариантом подойдет кредитная карта. Она позволит взять беспроцентный кредит на небольшой срок без лишних походов в банк.

Важно понимать, что снимать деньги с кредитной карты крайне не рекомендуется! За это взимается большие комиссии.

9.3. Что такое овердрафт

Овердрафт позволяет оплачивать покупки на сумму средств, которые превышают остаток по карте. Другими словами вы берёте «кредит», который можно потом погасить.

Услуга «овердрафт» есть далеко не у каждой дебетовой карты. Обычно её можно отключить, чтобы обезопасить себя от ухода в «минус».

Бывают карты, которые позволяют без процентов уходить в минус на какой-то срок (обычно это 30-60 дней). Кредит дается на этот срок без каких-либо переплат. Однако, если в оговоренный срок не погасить задолженность, то автоматически начисляются штрафы (причем приличные). Можно таким образом переплатить 3-10% от исходной суммы долга. Поэтому лучше не шутить с овердрафтом.

9.4. Я потерял дебетовую карту, что делать

Если дебетовая карта была потеряна, то немедленно свяжитесь по горячей линии с банком, который её выпустил и заблокируйте её. Если она окажется в руках «умельцев», то они смогут списать с нее все деньги.

Банк перевыпустит карту, но скорее всего за какую-то плату, поскольку перевыпуск делается по вине пользователя.

Если банкомат «съел» карту и не возвращает, то необходимо связаться с тем банком, кому принадлежит банкомат. Чаще всего, они не возвращаются и их приходится перевыпускать после этого.

Смотрите также видео про дебетовые карты:

Дебетовая карта — что это простыми словами

Банковские карты получают все большее распространение и сложно теперь найти человека, который бы никогда ими не пользовался. Однако по незнанию, многие все пластиковые карты называют кредитками, однако не все карточки позволяют пользоваться деньгами банка. Такие ошибки в наименовании возникают от того, что даже держатели часто не знают, что такое дебетовая банковская карта и чем она отличается от кредитной банковской карты. Рассмотрим самый простой вариант – дебетовую карту, которая не позволяет брать у банка кредиты, но дает возможность осуществления безналичных расчетов средствами со своего счета.

Дебетовая карта – что это?

Дебетовая карта – это платежный инструмент, который используется для безналичной оплаты различных товаров и услуг, при этом используются средства, которые пользователем (или его работодателем, если карта зарплатная) были зачислены на счет. Такая карта не позволяет брать у банка заемы на покупки автоматически при оплате чего-либо. Если объяснять понятие дебетовая карта что это такое простыми словами, то можно провести аналогию с кошельком, где хранят средства. Это тоже самое, только для оплаты не нужно доставать купюры, достаточно провести карту через терминал.

Выгодное отличие такой карты от кредитной в том, что вносить деньги на счет можно когда угодно – она не требует ежемесячных выплат и компенсации в процентах за пользование средствами банка.

Начать пользоваться дебетовой картой можно в 14 лет. Такую услугу предоставляют многие банки гражданам России. Обычно для того, чтобы открыть счет и оформить получение дебетовой карты не нужно даже приносить документы, подтверждающие платежеспособность, а также различные справки и т.п. Достаточно лишь паспорта и заявления на открытие карты. Прежде чем обратиться в банк для того, чтобы заказать и получить карту, рекомендуем ознакомиться на официальных сайтах с условиями получения, обслуживания и другими важными для заведения и эксплуатации карты моментами.

Для чего нужна дебетовая карта?

Основное преимущество владения картой – удобство. Больше не нужно носить с собой крупные суммы денег. Кроме того, если у вас дебетовая карта платежной системы Виза или Мастеркард вы легко можете расплачиваться с ее помощь не только в России, но и в большинстве зарубежных стран.

Еще одно весомое преимущество – так сложнее потерять деньги. Злоумышленникам недостаточно будет украсть карту, чтобы воспользоваться вашими средствами. При оплате через терминал или банкомат понадобится пин-код, а для осуществления платежей через интернет (если карта поддерживает такую возможность) купить что-то за ваши деньги злоумышленникам помешает защита с помощью технологии 3D-secure. А при утере, карту легко можно заблокировать, позвонив в отделение банка.

Возможности дебетовых карт

Первыми картами обычно становятся дебетовые кары для начисления социальных пособий, пенсий, зарплат и т.д. Это удобный способ получать и тратить заработанные средства. Многие из таких карт предоставляют обслуживание бесплатно.

Виды дебетовых карт

Главное отличие между всеми дебетовыми картами заключается в платежной системе, которая их обслуживает и в которой осуществляются все расчеты. Существует 4 основных:

Стоит отметить, что наибольшей популярностью в России пользуются платежные системы первых двух платежек. Существенной разницы между ними нет, они отличаются валютой внутренних расчетов (что будет важно, только когда вам понадобится сделать покупку за рубежом): доллары США для карт Виза и евро для Мастеркард (если платеж произведен в Еврозоне). Из-за этого могут чуть отличаться условия осуществления платежей за рубежом. Также отличаются акции и бонусы, которые системы предоставляют своим клиентам.

В зависимости от банка, который выпустил вашу карту, разной будет стоимость обслуживания, которая может выражаться в сумме за год или за месяц.

В интернете можно найти рейтинг дебетовых карт, место конкретного банка будет зависеть от качества обслуживания относительно его стоимости.

Дебетовая карта

Дебетовая карта – это банковская карта, платежи по которой ограничены суммой средств на карт-счете владельца.

Все дебетовые карты имеют идентификационный номер из 16 или 19 цифр (старые карты с 13 знаками выходят из обращения). Для большей надежности картам присваивается еще код CVC2 (CVV2, CID), который просят ввести при сетевых платежах.

Функционал карты защищен ПИН-кодом (PIN-code).

Зачем нужны дебетовые банковские карты?

У дебетовой карты есть две основные функции:

Объяснять практику пользования банковской картой не имеет особого смысла, т.к. опыт в этой области большинство населения уже имеет. Но будет полезно узнать внутреннюю структуру, содержание знакомых операций:

При расчете дебетовой картой происходит следующее:

Снятие наличных через банкомат или кассу проходит по этому же алгоритму. С той разницей, что средства переводятся не со счета на счет, а из безналичной формы в наличную.

Еще с помощью карты можно проверить баланс счета. Здесь тоже присутствует запрос в банк, получение данных, но дальнейшие действия ограничиваются просмотром полученной информации.

Проведение интернет-платежей дебетовой картой по смыслу совпадает с перечисленным выше. Имеют место и запросы, и идентификация, и разрешения на операции. Главным отличием становится отсутствие контакта с карточкой. Заметим, что для виртуальных карт такой контакт не возможен в принципе.

Все данные для проведения платежа и прочих операций вводятся клиентом. Ради большей безопасности такие платежи часто дублируют запросами на подтверждение действий через мобильные телефоны и др.

Какими бывают дебетовые банковские карты?

Дебетовые карты разделяются по:

В мире наибольшее распространение получили платежные системы Visa, Mastercard, Maestro. Разница между платформами есть: для Visa базовой денежной единицей является доллар США, для Mastercard – ЕВРО. Но на практику использования карт эти отличия не влияют. Во многих странах запущены свои, отечественные платежные системы – в Республике Беларусь это БЕЛКАРТ. На международный уровень национальные платформы выходят с трудом, часто прибегая к поддержке лидеров рынка, пример – БЕЛКАРТ-Maestro. Но есть у национальных систем и преимущества – при эмиссии местными банками, такие карты оказываются дешевле в приобретении и обслуживании.

Класс карты – это широко известные градации: Standard, Classic, Gold, Platinum. Здесь нет четких ограничений, скорее общие тенденции:

При расчетах в розничной торговле отличия не будут заметны, для платежей в интернете базового уровня иногда недостаточно.

К дополнительным возможностям дебетовых карт относятся некоторые приятные, но не обязательные бонусы со стороны банков и их партнеров. Иногда это скидки и вознаграждения при расчете картой.

В Республике Беларусь большинство дебетовых карт выпущены в рамках зарплатных проектов. Из этого следует, что для нас основная функция дебетовой карты – возможность снятия зарплаты через банкомат.