Что творится на строительном рынке

Строительный сектор вымирает. Кризис COVID-19, растущие проблемы и новые возможности

Строительная отрасль — огромна, «устойчива», стара как мир, и потребляет до 10% всех используемых в мире денег. В среднем можно считать, что каждый десятый трудоспособный человек в мире так или иначе связан со строительной отраслью. Строительная отрасль отчасти является драйвером экономики, на ней завязано много внутренних процессов. И хотя строительный сектор скорее подстраивается, чем влияет на развитие нашей жизни — вклад этой отрасли в развитие общественных процессов нельзя недооценивать.

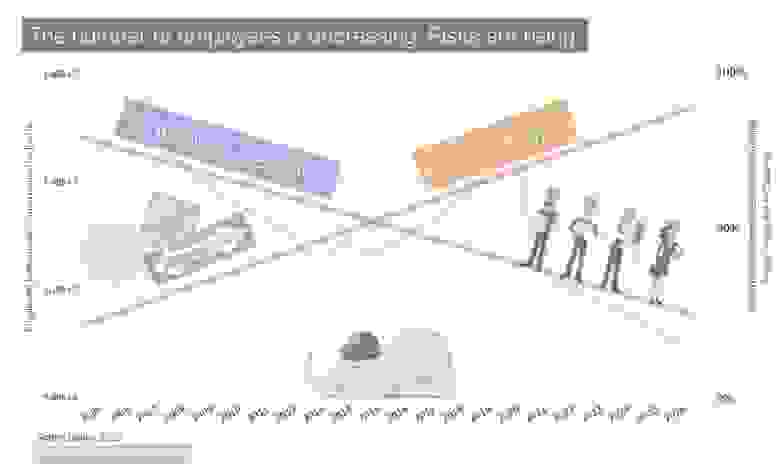

С 2000 года в строительной отрасли во всем мире наблюдается устойчивая тенденция к сокращению числа занятых в строительстве и кризис 2008 года особенно сильно ударив по строительному сектору, усилил отток специалистов из отрасли.

Содержание:

Кризис строительной отрасли в Европе

Строительная отрасль остается одним из наиболее важных секторов экономики в Европе, представляя около 10% ВВП и 50,5% валового накопления основного капитала, обеспечивая 20 миллионов прямых рабочих мест только в ЕС.

Кризисы сглаживают всплеск активности в докризисные годы.

До 2007 года объемы строительства в ЕС росли с каждым годом. Тем не менее, рынок показал резкое снижение после 2008 года. Кризис евро и последовавший за ним — глобальный финансово-экономический кризис, оказали большое влияние на строительную отрасль во многих европейских странах и в посткризисный период количество занятых в строительстве сократилось на 15-30%:

При отсутствии роста производительности в строительном секторе, и росте населения, отток рабочих из строительства указывает не на проблемы, а скорее на рост количества предложений в смежных отраслях.

Куда уходят строители? Означает ли это, что появились новые, более привлекательные отрасли с добавленной стоимостью?

Кризис строительной отрасли в США

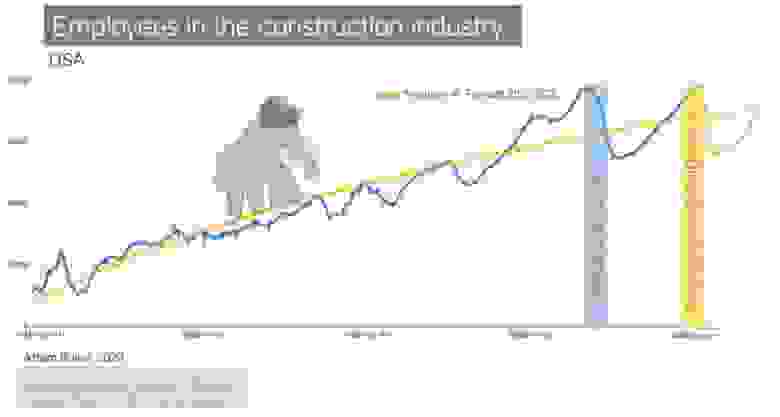

Аналогичная тенденция к снижению наблюдается в Северной Америке, где пик занятости был достигнут в 2000 году и где в отличие от Европы, долгосрочная тенденция до 2018 года имела непрерывную тенденцию к небольшому росту.

В Соеднинённых Штатах в 2006 году на пике последнего жилищного бума в отрасли работало 7,7 млн человек. По состоянию на июль 2018 года занятость в строительстве в США достигла почти 7,2 миллиона человек (всего на 480 000 меньше (6%) меньше, чем в предыдущем пиковом периоде 2007 года).

И теперь долгосрочная тенденция по росту строительного сектора в США явно выходит на плато.

Как и в Европе, после кризиса 2020 года, только в Соединенных Штатах примерно 2-3 миллионам человек, работающим в строительстве — придется «менять» работу.

Покупатели жилья в развитых странах (где ставка по кредитам меньше 3%) не решаются инвестировать в недвижимость («новый дом»), из-за ожиданий, что рынок скатится в рецессию и процентные ставки по ипотечному долгу могут сильно вырасти.

Так как с 2008 года ставки по ипотеке во многих развитых странах приблизились к нулю, правительства этих стран выбрали весь запас по смягчению кредитно-денежной политики и можно ожидать что когда-нибудь Центробанки развитых стран будут вынуждены поднимать ставки, что вызовет волну кризиса, которая смоет «Зомби-Компании» и владельцев недвижимости, которые не смогут платить по кредиту при новой ставке.

Поэтому возможно наступающий спад (после поднятия ставок) в строительстве будет не меньше, чем после кризиса 2008 года. (В следующей статье я возьму открытые данные для города Сан-Франциско и покажу тенденции в строительстве на примере этого города).

Подобный триггер (увеличение процентной ставки в договорах с плавающей ставкой) спровоцировал схлопывания пузыря ипотечных кредитов в 2008 году в Соединённых Штатах, вызвав начало мирового финансового кризиса.

На графике показаны медианные процентные ставки в мире за последние 200 лет, которые до 1980 года находились по всему миру на уравновешенном и обоснованном уровне: около 4-6%.

Кризис строительной отрасли в развивающихся странах

Кризис возможно не сильно повлияет на строительный рынок в развивающихся странах, где много средних и мелких компаний за короткое время покинут рынок или будут поглощены тяжеловесами рынка и где ставки по ипотеке в отличие от развитых стран ещё есть куда снижать, — потребительский спрос скорее всего будет простимулирован, и дно будет достигнуто быстрее, чем это происходит в развитых странах.

Кризис одинаково затронет все страны, но в Соединённых Штатах такие ипотечные кризисы проходят быстрее, так как плавающая ставка, вынуждает потребителей, которым грозит банкротство — продавать свою недвижимость в короткий срок. Европейские же страны подстраховываясь фиксированной ставкой, растягивают последствия от возможного ипотечного кризиса на 10 лет.

В среднем в развитых странах в настоящее время строительство составляет 5-10% от общего ВВП страны и около 5% всех европейских работников заняты в строительном секторе. В развивающихся же странах доля строительного сектора в ВВП страны примерно в два раза выше, чем в развитых странах, и находится на уровне 10-20% ВВП. В среднем можно считать, что каждый десятый трудоспособный человек в мире так или иначе связаны со строительной отраслью (строительная отрасль использует низкооплачиваемых и менее квалифицированных работников, и таким образом, является основным работодателем во всем мире для трудовых мигрантов).

Если спроецировать ситуацию на строительном рынке, которая будет возможно разворачиваться в Европе после 2021 года на остальной мир, мы можем предположить, что примерно 20% всех людей, работающих в строительстве сегодня, начиная с 2021 года — потеряют свои рабочие места и перейдут в другие отрасли (возможно, временно).

10% x 59 7 594 000 000 / 2 x 20% = 75 940 000 человек

(каждый десятый) x (население Земли) / (только трудоспособные ) x (кризис)

Таким образом, в ближайшие годы около 75 миллионов человек, которые ранее работали в строительной отрасли, потеряют работу или перейдут в новые отрасли экономики.

Влияние COVID-19 на строительную отрасль

С начала осени 2020 года мы можем ожидать спада в строительной отрасли, который возможно ударит сильнее по экономике, чем кризис 2008 года. При сохранении перманентных карантинов и развития инфраструктуры для удалённой работы — снизится спрос на офисные помещения, предложения квартир рядом с этими офисами, коммерческие площади и offline торговые центры в городах.

Уже сейчас можно работать из любого удобного места и продавать/покупать любые товары из любой точки мира, где ловит интернет. В этот кризис начнут расти новые компании и стартапы которые до следующего большого кризиса приведут нас к новому уровню потребления и возможности зарабатывания денег.

Нам будут необходим быстрый доступ в Интернет и тёплое бунгало для ночлега. А в городах будут оставаться семьи с детьми и люди преклонного возраста, которым нужна инфраструктура родственников, образования и досуговых центров.

Кризис обнажает проблемы строительной отрасли

Еще до COVID-19 показатели производительности строительной отрасли были низкими по сравнению с другими секторами экономики. По уровню цифровизации за строителями стоят только товарищи, работающие в аграрной промышленности и поэтому отступать строительной отрасли уже некуда.

1. Застойная производительность, низкая оцифровка данных и низкая рентабельность (2-10% в развитых странах, и 15-30% в развивающихся) преследуют отрасль в течение многих лет. А высоко-индивидуальный подход к строительству и фрагментированная экосистема только добавляет проблем в копилку факторов, тормозящих развитие всего сектора.

Заметным результатом повышения производительности например в обрабатывающей промышленности является относительная цена автомобиля. Стоимость автомобиля снизилась со 140% среднего «национального дохода на душу населения в США» в 1910 году до 33% в 2012 году, а стоимость среднего жилья при этом выросла с 333% до 619% от дохода на душу населения в течение этого же периода.

2. За последние десятилетия количество данных, используемых при планировании — росло как лавина, в то время как входящие данные не только не обрабатывались, но впоследствии редко систематизировались, теряясь навеки на локальных дисках. Поэтому на данный момент строительная отрасль является одной из наименее оцифрованных отраслей экономики.

К сожалению строительный проект нельзя сравнить со средним IT стартапом. Канбан для стандартного IT проекта будет иметь в 100 раз меньше задач чем Канбан при строительстве небольшого уличного бассейна. Строительная отрасль намного сложнее и запутанней чем банковская сфера (100x) или автономные автомобили (10x), поэтому до применения больших данных и машинного обучения при планировании проектов, что могло бы дать новый толчок отрасли — ещё далеко.

В обычном ИТ проекте, можно предположить примерно 1000 процессов. В машиностроильным проекте таких процессов будет уже 10 тыс. В строительном же проекте подобных процессов от 100 тыс. до 1 млн.

Строительная отрасль отстаёт от других секторов — потому что она большая и неоднородная и ей понадобятся ещё много лет, чтобы догнать уровень автоматизации, которого уже сегодня достигло например машиностроение.

3. Одной из главных проблем по сравнению с другими отраслями, с которой сталкивается строительная отрасль, является низкий уровень производительности. Одновременно с этим 78% инженерных и строительных компаний считают, что риски при проектировании новых проектов увеличились в несколько раз.

Долгожданное обновление и возможности

Использование больших данных для систематизации поступающей информации и машинного обучения для прогнозирования стоимостных и временных параметров в строительстве еще не достигло отделов разработки, которые полностью погружены в имплементацию BIM-инструментов и решение текущих проблем, возникающих между выросшим количеством контрагентов, участвующих в строительстве.

Крупные строительные компании, которые в ближайшем будущем не будут использовать инструменты BIM и инструменты автоматизации (BIM в строительстве продемонстрировал способность сэкономить до 20% затрат на проект) в своей работе, будут вынуждены покинуть рынок в этот кризис.

А компании, которые после кризиса не будут думать об использовании больших данных, анализе данных и машинного обучение в своей работе, рискуют покинуть рынок во время следующего кризиса.

Big Data и машинное обучение должны дойти до каждой строительной фирмы, прежде чем мы дождёмся нового большого кризиса.

Data Analysts и разработчикам, которым возможно через некоторое время будет тесно в финансовой и машиностроительной отрасли, предлагается внимательно присмотреться к строительному и агропромышленному сектору, где задачи по сложности не уступают задачам на автоматизацию в машиностроительном и финансовом секторе.

Освоение новых отраслей — путь к изобилию!

Конечно в строительной отрасли не такие большие зарплаты и по сравнению с другими секторами экономики — строительство проигрывает по условиям труда, но зато здесь можно найти поле для любой креативности, а фирм работющих в направлении автоматизации строительства можно найти в любом уголке мира — от деревни на Бали до Канадской глубинки.

Ждать ли понижения цен на строительные материалы в 2022 году?

В 2021 году многие застройщики и заказчики столкнулись с проблемой резкого роста цен на большинство строительных материалов. Сейчас все стараются выработать позитивную стратегию на оставшуюся часть этого года и на следующий строительный сезон. В этой статье мы разбирались в основных причинах кризиса и попытаемся порассуждать, чего ждать в 2022 году?

С чего все началось?

В конце 2020 и начале 2021 года начали расти цены на пиломатериалы и сталь. Это было связано с ажиотажным спросом на эту группу товаров. Со временем образовался дефицит, в результате чего стали дорожать и другие изделия. В мае правительство обратило внимание на эту проблему и повысило вывозные пошлины.

В частном домостроении сталь применяется в виде арматуры в фундаментах, для армирования кладки, обвязочных поясов и т. д. Следом вверх поползли цены на кровельные материалы из листового металла, которые используются для заборов и крыш. Лист металлочерепицы в 2020 году стоил 400 – 500 рублей, на момент написания статьи цены уже превышали 2000 рублей.

В поисках альтернативного кровельного материала покупатели переключились на гибкую черепицу, но для нее требуется сплошной настил из фанеры или ОСБ, цена на которые тоже повысилась.

Рост цен на ОСБ и фанеру связан с дефицитом древесины. К июлю ОСБ стало дороже на 337%. В 2020 году розничная цена на плиту составляла около 500 рублей, к августу стоимость достигла 2600 – 3200 рублей.

В меньшей степени подорожали стеновые материалы, но косвенно ситуация на рынке влияет и на них. В большинстве случаев штучные материалы (кирпичи, газоблоки) продаются паллетами, которые делают тоже из дерева. Также дорожают пленки, которые при продаже выполняют роль упаковки.

Исключением является газобетон. Цены на него в меньшей степени привязаны к стали и дереву. К тому же газобетонная промышленность в России не сильно завязана на экспорт или на крупных городских застройщиков. Основной целевой аудиторией газосиликата являются частные застройщики. Правда дефицит очень скоро появится и в этой отрасли, что заставит производителей перейти на практику квотирования, сохраняя отгрузки только для «стратегических» партнеров.

Что с другими товарами?

Часто рост цен на строительном рынке объясняют исключительно его внутренними причинами, но такой подход является поверхностным. Так как цены растут не только на эту группу товаров. Например, одновременно со строительными материалами в 2021 году был зафиксирован рост цен на электронику, гаджеты, молоко, овощи, сахар, масло, бензин, недвижимость, яйца, упаковку и т.д.

Причины роста цен на строительные материалы

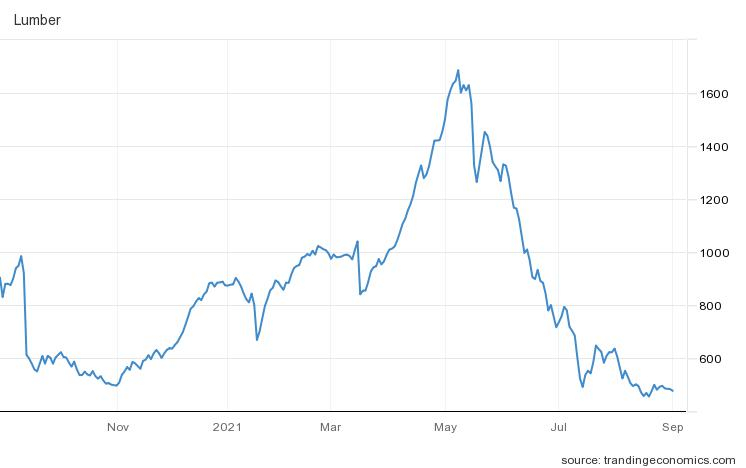

Цены растут не только в России, но и во всем мире, в США стройматериалы подорожали в 5 – 6 раз.

Факторы риска в 2022 году?

Из-за сложной ситуации на рынке многие перенесли строительные работы на будущий год. Рассмотрим факторы, которые могут повлиять на развитие событий в следующем сезоне.

В западных странах инфляция стимулируется активной политикой по поддержке населения после пандемии.

Чтобы цены сбалансировались, продажа на внутреннем рынке должна стать такой же выгодной, как и на внешнем. При этом ослабление рубля, рост налоговой нагрузки на производителей делают экспорт более привлекательным.

Что будет с рынком строительных материалов в 2022 году?

Вывод

Теперь остановимся на рекомендациях для тех, кто планирует строить дом в 2022 году.

Дерево дешевеет: сколько будут стоить материалы для строительства домов

Ценовое ралли на стройматериалы прекратилось, стоимость на продукцию из дерева в России постепенно пошли вниз. Однако только за первое полугодие 2021 года цены на пиломатериалы для возведения домов выросли вдвое, а их падение пока не может компенсировать огромный рост.

Вместе с экспертами разбираемся, почему так сильно выросли цены на стройматериалы и на сколько они упадут.

Цены пошли вниз

Однако в России цены на материалы из дерева только начали плавно опускаться, снижение началось в конце июля — начале августа. Цены на пиломатериалы упадут на 20% в течение года, прогнозирует директор одного из крупнейших производителей пиломатериалов в Сибири (Красноярский край) «Ангара Лес» (входит в ГК «Карат Лес») Сергей Тарасюк. По его оценке, цены не вернутся к базисным, но к следующему строительному сезону в 2022 году уже будут не такими высокими.

«Рост цен прекратился, скорее всего, мы вышли на плато, вполне возможно, до конца сентября будет сохраняться в среднем текущий уровень цен. Со второй половины осени до конца года вполне возможно незначительное снижение на 20%», — считает директор по работе с органами государственной власти Ассоциации деревянного домостроения (АДД) Вадим Фидаров.

По оценке Минпромторга, снижение цен отмечено не только в США, но и в Китае, крупнейшем потребителе российских пиломатериалов. В России, по данным ведомства, отмечается стабилизация цен на доску нестроганую, брус строганый, клееный, нестроганый, плиты ЛДСП, ДВП, МДФ. По результатам еженедельного анализа цен на продукцию лесопромышленного комплекса, который проводит Минпромторг, в крупнейших DIY-сетях выявлено снижение цен на фанеру, плиты OSB, ДСП и строганую доску.

«Российский рынок отличается высокой инерционностью, все изменения мы ощущаем с небольшим опозданием. На примере США мы видим снижение стоимости пиломатериала, это означает, что и в России может произойти небольшой откат назад», — говорит руководитель проекта DOM TECHNONICOL (спецпроект «Технониколь») Андрей Баннов. Однако в России цены росли не так стремительно, как, например, в США, потому, по словам эксперта, не стоит ждать серьезного понижения — вернуться полностью к прежним ценам, конечно, не получится.

«Рынок США выступил драйвером, формирующим ценовой тренд в мире: в мае был достигнут рекордный уровень цен, затем произошла коррекция. Остальные географические рынки в данном случае идут за США с определенным отставанием и своей спецификой, которая определяется целым рядом факторов — уровнем складских запасов, зависимостью от импорта/экспорта, обеспеченностью сырьем в конкретном регионе, себестоимостью производства местных заводов, логистическими затратами, текущим объемом потребления, сезонной коррекцией спроса и прочими факторами», — рассказал «РБК-Недвижимости» член правления, вице-президент по маркетингу и инновациям Segezha Group Михаил Милешин.

Темпы роста цен на рынке России были не такими динамичными, как в США, соответственно, и коррекция не будет такой заметной, считает Михаил Милешин. По его оценке, цены на пиломатериалы после коррекции не вернутся к допандемийным показателям, так как заметно выросли себестоимость производства и логистические издержки, сохраняется дефицит качественного сырья, запасы на складах находятся на рекордно низком уровне.

По мнению управляющего партнера компании GOOD WOOD Александра Дубовенко, рынку требуется время на адаптацию. «Производители доски искусственно некоторое время поддерживают цены за счет дефицита. Они боятся закупать сырье (пиловочник, бревна) по завышенной стоимости, так как опасаются, что цена рухнет. Кроме того, стоимость на бирже упала, но не старые фьючерсы — компании продолжают выполнять экспортные контракты, заключенные ранее по завышенным ценам», — говорит эксперт. По его прогнозу, цены еще смогут продержаться на высоком уровне максимум два месяца, потом они пойдут вниз — конечно, при условии, что на мировых биржах не взлетят снова, уточняет Дубовенко.

Меры по стабилизации цен

Счетная палата видит риски для рынка жилищного строительства, если ситуация с ценами на стройматериалы не изменится в течение полугода. Цены выросли, а кредиты компании брали еще по старым, и это может негативно сказаться на рынке строительства жилья, заявила в интервью ТАСС аудитор Счетной палаты Наталья Трунова.

Правительство России с 1 июля ввело пошлину в 10% на экспорт ряда видов грубо обработанной древесины хвойных и ценных лиственных пород под видом пиломатериалов, которая будет действовать до конца года. Также с 1 января 2022 года запретят вывоз лесоматериалов с уровнем влажности, превышающим 22%.

В Минпромторге рассказали «РБК-Недвижимости», что прорабатываются меры по стабилизации цен на продукцию лесопромышленного комплекса на внутреннем рынке, а также включение пиломатериалов, фанеры и плиты OSB в перечень товаров, являющихся существенно важными для внутреннего рынка России. Также Минпромторг прорабатывает предложение Казахстана об установлении временных ставок ввозных пошлин Единого таможенного тарифа Евразийского экономического союза в размере 0% от таможенной стоимости в отношении отдельных видов древесно-стружечных, ламинированных древесно-стружечных и древесно-волокнистых плит.

Почему выросли цены

Увеличение цен на лесоматериалы носит временный характер в связи со взрывным ростом потребления данной продукции в мире после пандемии, считают в Минпромторге России. Восстанавливается стройка, плюс начинают работать европейские и мировые требования по сокращению углеродного следа, в том числе при строительстве, пояснили «РБК-Недвижимости» причины роста цен в министерстве.

Существенно на дефицит пиломатериалов как в Европе, так и в России повлияли следующие факторы: повышенный спрос на загородное строительство, снижение объемов лесозаготовки и лесопиления из-за локдаунов, ужесточения миграционной политики в период пандемии и погодных условий, говорит Вадим Фидаров из АДД. На этом фоне увеличение объемов экспорта пиломатериалов из ЕС в США спровоцировало еще больший дефицит и рост цен в Европе, поясняет эксперт.

«Аналогичная ситуация произошла и в России. Рост спроса и цен в ЕС привел к росту российских экспортных цен, в том числе из-за дефицита пиломатериалов по описанным выше причинам. На фоне падения объемов производства в большом количестве регионов ряд субъектов РФ смог нарастить экспортные поставки, — отмечает Вадим Фидаров. — Цены на пиломатериалы в России зависят сейчас от дефицита пиломатериалов в Европе, который связан с повышенным спросом на строительство загородных домов. Пока предложение не нарастило в достаточном объеме производство пиломатериалов, а количество заказов не уменьшилось, цены еще не снизились. Кроме того, наши поставщики-экспортеры некоторое время будут выполнять обязательства по ранее заключенным контрактам, так же как и европейские при поставках в США».

«Падение цен в США повлияет на снижение объемов экспорта пиломатериалов из ЕС. При отсутствии локдаунов иностранные компании смогут нарастить собственные объемы лесозаготовки и лесопиления, это несколько снизит дефицит и цены. Кроме того, отложенный спрос на строительство загородных домов все-таки будет терять свою силу, что тоже станет давить на цены, но все-таки пока этот спрос ожидается выше, чем в период до начала пандемии COVID-19», — считает Вадим Фидаров.

В России традиционно объем производства леса раза в три больше, чем его потребление внутри страны, поэтому цены на пиломатериалы сильно зависят от мировых. Новые пошлины и запрет на экспорт необработанной или грубо обработанной древесины, а также лесоматериалов с уровнем влажности, превышающим 22%, в перспективе приведет к снижению цен на пиломатериалы в России, считает Сергей Тарасюк из «Ангара Лес».

По его словам, деревообрабатывающие предприятия не смогут сразу установить в нужных объемах сушильные камеры, а также конвейеры для сортировки доски, поэтому эта продукция останется на российском рынке, что сможет стабилизировать цены.

Производители рассчитывают на хорошую динамику развития внутреннего рынка потребления продукции для строительства деревянных домов. «Но для развития рынка многим предприятиям нужно модернизировать свои производства для создания конечной продукции для покупателей, так как многие из них в основном ориентированы на экспорт необработанной древесины — это будет возможно только благодаря поддержке производителей со стороны государства, а также внедрения различных госпрограмм для развития рынка деревянного домостроения, ипотечных продуктов и внутреннего спроса на такую продукцию», — говорит Сергей Тарасюк.

Сейчас рынок малоэтажного домостроения находится на стадии перехода к индустриальной фазе, а именно — к изготовлению стандартизированных домокомплектов, отмечает глава «Ангара Лес». Отвечая запросам рынка, компания планирует расширение деревообрабатывающего производства в Кодинске (Красноярский край) — здесь начнется выпуск плит OSB, которые широко используются в каркасном домостроении. Это будет крупнейшее производство на территории России за Уралом, отметил Сергей Тарасюк.

Высокий спрос и разочарование в ценах

С начала 2021 года игроки рынка загородной недвижимости и производители стройматериалов отмечали рост спроса на частные дома и стройматериалы для их возведения.

«Стройка стала востребованной с точки зрения вложения средств, причем не только чтобы закрыть собственную потребность в загородном жилье. Многие строят с целью инвестирования, популярны проекты, связанные с бизнесом по загородной аренде. Повышение цен только подстегнуло спрос, люди оперативнее принимали решения, стараясь зафиксировать договоренности в рамках бюджета. Однако с июля произошло затишье, сделки были поставлены на паузу», — говорит Андрей Баннов. По его словам, резкий и непрогнозируемый рост цен сделал сложным оценку финальных затрат и риски недостроя, в связи с чем многие выбирали режим ожидания.

В августе в связи с откатом цен назад рынок постепенно начинает оживать. Андрей Баннов надеется, что недореализованный спрос в июле-августе в ближайшее время получится компенсировать.

С начала года наблюдался ажиотажный спрос, цены росли очень динамично, достигнув абсолютного максимума летом, однако с третьего квартала в Segezha Group отмечают коррекцию объема новых заказов. «С одной стороны, такая коррекция носит сезонный характер. С другой, очевидно, что часть покупателей приняли решение о переносе сроков строительства, ожидая нормализации рыночных цен на материалы», — отмечает Михаил Милешин.

Стабилизация рыночных цен на фоне сезонного повышения спроса (весной) и мер поддержки сегмента деревянного домостроения в России позволят сформировать спрос на уровне, аналогичном текущему году, а может, даже превысить его, прогнозирует Милешин.

Рост цен на пиломатериалы и другие строительные материалы привел к тому, что цены на строительство поднялись. По оценке Александра Дубовенко, прирост составил 30–40% для каменных домов и 40–50% для деревянных.

«Те, кто начал строить, вынуждены достраивать по более высоким ценам, многие из тех, кто не начал, решили временно или вообще отказаться от идеи строительства. Рынок приходит в свое правильное состояние, он становится рынком покупателя. В нашей компании пока продажи не упали, это связано с тем, что мы работаем в менее чувствительном, дорогом сегменте, а в сегменте недорогих домов начался спад продаж. В сочетании с отрицательной прибылью по текущим контрактам это может привести к банкротству строительных компаний. Начало этих массовых процессов я ожидаю в ноябре», — рассказал управляющий партнер компании GOOD WOOD Александр Дубовенко.