что такое утилиты токен

Что такое Utility Tokens? Как они работают?

ICO произвели революцию в мире традиционного инвестирования и принесли большие объемы капитала в индустрии криптовалют и блокчейна.

Когда проекты проходят через ICO, они выпускают токены, работающие на блокчейне, своим инвесторам, которые помогают им привлечь капитал. Важно понимать, что все токены не одинаковы, и именно это подводит нас к теме этой статьи: служебные токены. Давайте рассмотрим, что это такое и какую роль они играют в индустрии криптовалют.

Что такое служебные токены?

Что делает Utility Tokens особенным, так это то, что он представляет собой будущий доступ к продукту или услуге компании, придавая ему некоторую ценность, но ничего не гарантируя.

Они не используются в качестве инвестиций, поскольку могут быть освобождены от применимых федеральных законов, регулирующих ценные бумаги.

Если компания создает Utility Tokens, она, по сути, создает своего рода цифровой купон, который можно использовать в будущем для специального доступа или скидок на свои услуги или продукты.

Хорошей аналогией для этого является предварительный заказ, который обычно делается для продуктов, которые еще не были разработаны или произведены (предварительный заказ компьютерных игр, электротехники и так далее).

Обычно вокруг проекта много ажиотажа, и Utility Tokens служат для облегчения процесса инвестирования на ранних этапах.

Термины

Токен. Крипто-токены представляют собой особый вид токенов виртуальной валюты, которые находятся на их собственных блокчейнах и представляют собой актив или утилиту.

ICO: выступает в качестве сборщика денег. Компания, желающая создать новую монету, приложение или услугу, запускает ICO. Затем заинтересованные инвесторы покупают токены этой компании, либо с использованием Фиата, либо с существующими цифровыми токенами, такими как Эфир или Биткоин. В обмен на их внесенные деньги (Фиат или другая криптовалюта) инвесторы получают новый токен проекта.

Как они работают?

Служебные токены (Utility Tokens) не должны быть инвестициями в цифровые активы. Тем не менее, многие люди вносят свой вклад в ICO служебных токенов, надеясь, что ценность токенов будет расти по мере увеличения спроса на продукт или услугу компании.

Основываясь на базовых моделях спроса и предложения, колебания цен на токены можно сравнить с колебаниями билетов на спортивные мероприятия.

Стоимость билета на будущее спортивное событие может возрасти, если одна или обе команды выиграют значительное количество игр и станут претендентом на чемпионат. С другой стороны, тот же билет может уменьшиться в цене, если эта команда начинает проигрывать или у нее больше нет звездного игрока, которого люди хотят видеть.

С учетом вышесказанного, ICO были известны тем, что приносили одни из самых больших доходов, какие только можно себе представить, и при этом были известны риск потери Ваших инвестиций, так как токены не гарантируют какой-либо существенной прибыли.

Другие типы токенов

Токены можно разделить на три категории: служебне, безопасность и токены которыми можно оплачивать. Как мы уже обсуждали, служебные токены предоставляют кому-то доступ к продукту или услуге компании в будущем, не гарантируя при этом возврат инвестиций.

Токены безопасности, с другой стороны, представляют активы, такие как участие в реальных физических активах, компаниях или потоках доходов, или право на дивиденды или выплаты процентов. С точки зрения их экономической функции эти токены, по сути, такие же, как и акции, или облигации.

Также, существуют платежные токены, которые предназначены для выполнения многих из тех же функций, что и давно установленные валюты, такие как доллар США, Евро или Рубль, но не имеют поддержки правительства или другого органа.

Вывод

ICO быстро обрели легитимность как один из лучших способов привлечения капитала для новых стартапов, особенно если они работают в индустрии блокчейнов.

Если вы заинтересованы в инвестировании в криптовалюту, важно, чтобы вы знали разницу между монетой и токеном, поэтому вы должны иметь возможность отличить токен от других токенов. Достаточно иметь общее представление о том, как работают эти активы, но то, что отличает умного инвестора от среднего инвестора, это понимание сложных деталей, которые классифицируют различные токены и монеты.

Что такое Utility-токены (токены полезности)

Для чего нужны и чем полезны Utility-токены?

Это централизованно выпускаемые стартап-компаниями обычно перед проведением ICO внутренние цифровые валюты(монеты), дающие определенные преимущества при покупке товаров и услуг компании. Майнинга при этом нет.

Они выпускаются по мере надобности. Использование происходит лишь в пределах проекта. Они не считаются инвестициями. Используются для привлечения средств финансирования проекта.

Применение

Обычно с их помощью все могут покупать и использовать товары и услуги, предлагаемые фирмой. Часто с этими монетами связаны скидки и премиальный доступ.

Регулирование выпуска таких токенов очень либеральное, поэтому компании любят эмитировать их.

Как пример можно привести Basic Attention Token (BAT). Токен применяется посетителями сайта, рекламодателями и авторами контента. Посетители сайта имеют BAT за просмотр рекламы в интернете, а создатели контента – за качественное содержание.

Токены проектов Sia, Storj и Filecoin предоставляют владельцам монет свое облачное хранилище. При этом владельцы токенов используют десятикратную скидку.

Эти токены – цифровой актив, который выступает в качестве права на использование услуг и продуктов сети в будущем и не служит долевым или правовым владением фирмы или долей в ее доходе. Ценность таких токенов обычно увеличивается с течением времени.

Большая часть таких токенов появляются с применением блокчейна Ethereum, всегда отличавшегося тесной связью с новыми технологиями и инновациями.

Где применяются токены

Особенно часто они применяются во время краудфандинга и распространения на основе блокчейнов, как начальное предложение монет (ICO), начальное предложение обмена (IEO) или подобные.

Биржевые utility token обычно служат для стимулирования клиентов биржи: как валюты для подписки на ряд премиальных услуг или членство, поощрения за лояльность.

Utility токены также встречаются на децентрализованных биржах, таких как Newdex: токен Newdex (NDX) используется для подписки, выкупа и аннулирования VIP-членства, уступок в ставках и других целей. Удержание NDX дает владельцам токена возможность торговать, не думая о ресурсах.

Заключение:

Utility-токены нашли широкое применение для обслуживания проектов. Обычно они применяются для целей привлечения средств в рамках проектов, в сущности для их продвижения, но и дают права на использование услуг компанией. Это тоже – один из вариантов использования инструментов криптовалютного рынка, хотя, считают, что их применение будет уменьшаться.

Почему utility-токены похожи на пирамиду и станут ли популярными токены-акции

В экспертных кругах бытует мнение, что выпуск токена для ICO — уже привычное явление, однако далеко не идеальное. Существуют и крайне негативные оценки самой идеи проведения краудсейлов с целью выпустить utility token. Так, по мнению основателя Distributed Lab и кандидата технических наук Павла Кравченко, большинство существующих токенов и вовсе устроены как пирамиды.

О возможности построения альтернативной системы с тремя типами токенизированных активов Павел рассказал в своей авторской колонке специально для журнала ForkLog.

Когда я впервые увидел концепт ICO, это было интересно и полезно, потому что вы не можете получить венчурные инвестиции для проекта, если у вас нет компании. Биткоин не был создан компанией Bitcoin LLC, которая управляет сетью, экосистема Ethereum также не управляется компанией, ну или почти не управляется. ICO имело смысл, потому что единственный способ, которым инвестор мог получить доход, — это инвестиции в криптовалюту.

Затем выходили все новые и новые проекты, которые хотели сделать ICO, — они не были настолько технологически продвинуты, как первые, и, по моему мнению, это было своего рода желание повторить успех Bitcoin. Казалось, что здесь будет много провальных проектов (в основном, так и произошло), но это все еще имеет смысл. Команды, пусть даже не такие сильные, как те, что разрабатывали Ethereum, заявляли в качестве целей создание автономных, не подверженных цензуре систем для многих юзкейсов. И хотя многие инвесторы понимали, что достичь поставленных целей эти проекты, скорее всего, не смогут, они продолжали инвестировать массово. Во всяком случае, это была хорошая попытка попробовать.

Совсем недавно я увидел, что некоторые технологически примитивные проекты, такие как автомойки, начали делать ICO, и это показалось странным, потому что, черт возьми, автомойка и ICO? Я ожидал увидеть некоторые автономные системы, но позже понял, что, на самом деле, не нужна автономная система, чтобы сделать ICO, потому что токен может представлять собой долю во многих проектах, которые перевели свои бизнес-процессы в цифровой вид.

Однако все они притворились, что им нужна внутренняя валюта — в первую очередь потому, что выпуск токена-доли нарушал бы законодательство многих стран (а еще хуже, что биржи бы его не добавили). Наличие внутренней валюты было сомнительным, но многие люди, которых я знаю, говорили, что это нормально, потому что внутренняя валюта будет уравновешивать экономику. И были даже те, кто выступал за то, что обычный торговый автомат должен иметь свою собственную монету, чтобы сбалансировать спрос и предложение. Меня это не убеждало, так как было похоже на бессмысленную магию.

С другой стороны, наличие внутренней монеты (utility token) позволяло аккумулировать ценность, создаваемую проектом в виде роста цены, а также стимулировать ранних пользователей. Эти противоречия не давали мне покоя в течение многих месяцев, до того как я прочел whitepaper биржи Binance, где описана централизованная биржа, делающая ICO. Затем я наконец понял, что происходит: схема токена, на мой взгляд, построена как пирамида.

В общем, идея заключается в том, что биржей выпускается ограниченное количество utility-токенов, необходимых для оплаты услуг самой биржи, и если клиенты платят в токенах, они получают скидку 50%. Это, кстати, довольно большая скидка. Поскольку биржа может привлекать сколько угодно клиентов, и каждый клиент делает много транзакций, получается, что в итоге количество предоставляемых биржей услуг неограничено. Это создает постоянный спрос на токены и, очевидно, цена их будет расти.

Я понял, как это работает, и теперь я попытаюсь привести пример, как построить экономику токенов, чтобы помочь вам заработать миллиард (это, похоже, плохой совет, но звучит, как хороший), даже если у вас есть такой скучный бизнес, как киоск для шаурмы.

В общем, вы выпускаете миллион токенов, а затем продаете 10% по доллару за штуку, собирая 100 тысяч долларов. Покупателям токенов вы обещаете, что они могут обменять свои токены на шаурму и при этом получить скидку 50%. То есть цена на шаурму все равно фиксирована в долларах, но при оплате токенами ее цена будет равна одному доллару вместо двух.

В первый день после выхода на биржу вы продаете 1000 тысячу порций шаурмы и получаете за них тысячу токенов. Очевидно, новые клиенты должны сначала купить эти токены на бирже. Для них все равно, потому что они получают вкусную шаурму в два раза дешевле, чем раньше. Очевидно, что предложение на рынке сократилось на 1000 токенов, и, скажем, цена на токен в первый день повысилась на 5%. Таким образом, на свободном рынке есть еще 99000 токенов.

На второй день вы также продаете тысячу порций и получаете токены в обмен на них. Цена токена снова повысится, потому что предложение еще больше сократится, и вы не продаете обратно свои токены.

И, скажем, на сотый день на бирже осталось всего 10 000 токенов, а цена каждого составляет 100 долларов. Тогда цена одной шаурмы составляет 0,01 токена, но все по-прежнему счастливы, потому что клиенты все еще покупают токены — шаурма востребована, токен растет, а ваш бизнес капитализируется.

Затем вы показываете графики стоимости токенов некоторым серьезным криптофондам — вы доказали, что он постоянно растет, и убеждаете их купить 5% своих токенов с lock period на год. Вы тратите деньги, которые взяли у них, чтобы расширить производство. Спрос будет увеличен еще больше — технически вы можете подтолкнуть цену токена до 1 миллиона долларов, потому что по-прежнему спрос есть и цена токена действительно не имеет значения.

В принципе, все счастливы: потребители получают хорошую скидку, инвесторы счастливы, глядя на то, как повышается цена токена. И вы очень счастливы, потому что рыночная капитализация уже составляет 100 миллионов долларов.

Итак, что же может произойти? Очевидно, что в какой-то момент владелец бизнеса просто исчезнет и закроет свой бизнес и со словами:

«Извините, парни — токен был не более чем просто, хм… знаете, внутренней валютой!»

Теперь токен не имеет смысла, так как был только один бизнес, который принимал его к оплате. И как вы, возможно, знаете, в настоящее время считают, что это utility-токен, и вы можете продать его всем, даже не очень искушенным инвесторам. У вас нет никаких юридических последствий от построения такой схемы. «Очень продвинутые» проекты, пытающиеся сделать все быстрее, не дожидаясь огромного спроса, начинают жечь токены. «Менее продвинутые» лишь собирают комиссии в токенах.

Если вас не убедили эти аргументы, представьте на минутку, что произойдет, если Apple потребует от вас платить за iPhone своими же акциями?

Поэтому я вывел правило, в котором говорится, что для создания пирамиды вам нужно выпустить ограниченное количество токенов, а затем потребовать их для оплаты на своей платформе, которая предоставляет неограниченное количество услуг. Некоторые люди называют это формулой роста токена, и они применяют это к своим стартапам, даже не понимая, что делают. Некоторые проекты не обязывают вас платить напрямую за товары, но требуют оплаты комиссий с помощью токена.

Учитывая те же обстоятельства, это та же самая схема, которая делает все то же самое, но дольше. Проблема заключается в том, что начинающие инвесторы (которые очень глубоко разбираются в техническом анализе) заметят, что цена всегда растет и, очевидно, попытаются их купить. И даже, возможно, убедят своих друзей в том, что это хорошая инвестиция (я уверен, у каждого есть такой друг в Facebook, который регулярно постит графики роста своего токена).

Кроме того, если вам удалось попасть в топ-20 криптовалют, есть хороший шанс, что ваш токен без разбора начнут покупать разные фонды как «голубые фишки». Поэтому если вам удалось поднять ваш токен в эти топ-20, тогда вы сможете расслабиться, потому что другие будут думать, что это уже «голубая фишка».

Некоторые люди могут сказать: «но что, если я продаю более 10% в ICO, тогда я не смогу манипулировать ценой». На самом деле, это будет сложнее, но как вы докажете остальным, что вы действительно продали 90% своих токенов широкой публике?

Проблема прямо сейчас заключается в том, что нет никаких правил, и поэтому вы можете делать все, что захотите. И даже если у вас не было плохих намерений, то кто-то из ваших инвесторов в конечном итоге скупит ваши токены и начнет делать pump цены. Прямо сейчас нет способа доказать, что вы продали определенное количество токенов независимым инвесторам — возможно, вы просто продали их своим же друзьям, с которыми вы решили построить эту схему.

Что же делать? Очевидно, мы понимаем, что просто назвать этот токен equity-токеном не поможет. Почему? По той же причине, почему Apple не продает iPhone за акции.

Я нашел доказательство того, что каждый токен можно заменить системой, где есть три типа токенизированных активов:

1. Токен-товар (commodity) означает, что он поддерживается чем-то материальным, с фиксированным количеством. В примере с шаурмой это значит, что один токен всегда равен одной шаурме.

2. Токен-валюта (currency token) представляет собой другую валюту — биткоин, Ethereum, доллар или евро — на самом деле не имеет значения. Вы когда-нибудь задумывались, почему проекту нужна собственная валюта, когда он может использовать BTC в качестве способа оплаты?

3. Токен-доля (security token) будет платить дивиденды инвесторам, которые распределяются исходя из прибыли вашего бизнеса (для этого бизнес будет принимать к оплате только токен-валюту — это очень похоже на то, как работают электронные деньги).

Таким образом вы можете сбалансировать мотивацию и стимулы для каждой группы людей. Те, кто думают, что цены на шаурму (товар) скоро вырастут — будут инвестировать в токен-товар. Те, кто хочет просто купить ваш продукт, будут покупать токен-валюту и тратить ее немедленно. И те, кто действительно верят в ваш бизнес, будут покупать токен-долю.

Очевидно, что сейчас проблема заключается в том, что вы не можете продать токен-долю (security token) широкой публике, но я уверен, что эта ситуация скоро будет решена. Сообщество уже говорит, что регулирование security-токенов будет очень полезной для рынка, потому что она устранит неопределенность. Очень вероятно, что она будет похожа на краудфандинг.

Подписывайтесь на новости ForkLog в Facebook!

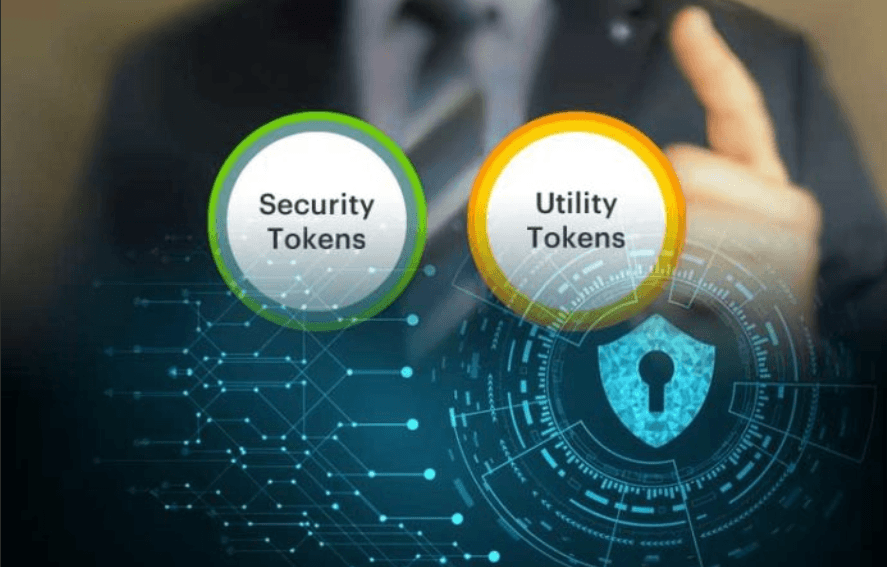

Security Token vs Utility Token: в чем разница?

Нет сомнений в том, что технология блокчейна может вызвать серьезные изменения почти во всех существующих отраслях. Она позволяет создавать огромное количество новых бизнес-моделей. Блокчейн принес полезные инновации, такие как децентрализация. Одним из важных факторов, способствовавших успеху этой технологии, является использование Security и Utility токенов.

Сегодня служебные токены и токенизированные ценные бумаги – это концепции на миллион долларов, которые стартапы по всему миру используют в процессе краудфандинга. Но что означают эти термины? В чем разница между служебным токеном и токеном безопасности? Рассмотрим эти два понятия более детально.

Что собой представляет токен?

Токен – это утилита или актив, выпущенный предприятием. Зачастую токены выпускаются, когда компания запускает первичное предложение монет (ICO), которое работает практически как первичное публичное предложение (IPO).

Разница между ICO и IPO заключается в том, что при IPO пользователи получают акции в обмен на инвестиции, которые они делают, в то время как в ICO они получают токен в обмен на свои инвестиции. В пространстве ICO можно встретить два основных типа токенов:

Часто возникает путаница при определении отличий между токенами безопасности и служебными. Мы попробуем разобрать разницу эти двух терминов.

Utility Token

Утилитарные или жетоны служебных программ – это монеты приложений или пользовательские токены. Они обеспечивают будущий доступ к продуктам или услугам, предлагаемым компанией. Следовательно, служебные токены не создаются для инвестиций.

Точно так же, как дилер электроники может принимать заказы на видеоигру, которая будет выпущена через несколько месяцев, проект может создавать служебные токены и продавать цифровые купоны на услуги или продукты, хотя они еще находятся в разработке.

Хорошим примером является Filecoin, который привлек 257 миллионов долларов за счет продажи токенов. Они позволят пользователям получить доступ к его децентрализованной платформе облачного хранилища. Другим примером также является ERC20 в экосистеме Ethereum.

Security Token

Токены безопасности – это цифровой актив, стоимость которого определяется внешним торгующимся активом. Следовательно, на эти токены распространяются федеральные законы и регулирующие ценные бумаги. Несоблюдение этих правил может привести к серьезным последствиям, включая штрафы и потенциальный срыв разработки проекта.

С другой стороны, жетоны безопасности могут предлагать широкий спектр приложений, если проект соблюдает все нормативные требования. Наиболее многообещающей из этих функций является возможность предлагать токены в качестве цифрового представления акций компании.

Например, Overstock недавно объявила, что tZERO, одна из ее портфельных компаний, проведет ICO для финансирования создания лицензированной платформы для торговли токенами безопасности. Жетоны tZERO будут выпущены в соответствии с правилами SEC.

Основные различия

Ключевое различие между токенами безопасности и служебными токенами заключается в предполагаемом использовании и функциональности. Жетоны безопасности создаются как инвестиции. Держателям выплачиваются дивиденды в виде дополнительных монет каждый раз, когда компания, выпускающая токены, получает прибыль на рынке.

Пользователи, владеющие жетоном безопасности, также получают право собственности на компанию. Блокчейн предлагает платформу, которую можно использовать для создания системы голосования. Она позволяет инвесторам контролировать процесс принятия решений в компании.

С другой стороны, служебные токены не предназначены для того, чтобы их держатели могли контролировать принятие решений в компании. Они просто позволяют пользователям взаимодействовать с услугами компании. Как ценные бумаги, так и служебные токены могут увеличиться в цене, если на рынке вырастут курсы.

Для определения к тому или иному виду SEC разработала тест Хауи. В нем используются два простых вопроса, чтобы различать токены безопасности и служебные токены:

Если хотя бы на один из вопросов ответ положительный, вероятно всего, рассматриваемый токен является жетоном безопасности.

💡 Подписывайтесь на Телеграм канал, чтобы всегда быть в курсе самых последних и горячих новостей 👉 @like_freedman

Токен

Понравилась статья? Поделись:

Токен (перевод с англ. Token — знак, символ; опознавательный знак; жетон) – это единица стоимости, выпущенная частной организацией в системе блокчейн. Физически существует как запись в регистре, распределенная в блокчейн-цепочке. Альтернатива биткойну в задачах, для которых эта криптовалюта не предназначена. Практически все токены формируются на протоколе Blockchain от Ethereum, который считается более совершенным, чем Blockchain от Bitcoin.

Содержание

Использование токенов [ править ]

Токены могут использоваться в нескольких случаях:

Ценность токенов [ править ]

Финансовая цена токенов определяется их текущей стоимостью на рынке, которая в свою очередь зависит от степени доверия пользователей к проекту: обычно стартапы, выходящие на ICO, на этом этапе не обеспечены ничем, кроме бизнес-идеи.

Типы токенов [ править ]

Utility («полезные») токены — это токены, которые позволяют владельцу приобрести сервисы и единицы услуг. Их используют для финансирования проектов общей инфраструктуры, которые раньше не могли его получать.

Security («инвестиционные») токены — это токены, которые дают владельцу право на реализацию его инвестиционных интересов. Это может быть право на участие в юридическом лице, капитале, прибыли, статус кредитора или заимодателя и так далее.

Разница между utility и security токенами [ править ]

Американская Комиссия по биржам и ценным бумагам (SEC) 25 июля 2017 года дала свою официальную оценку ICO. По мнению регулятора, на токены должны распространяться правила, действительные для обычных акций компаний при их выходе на биржу. Это означает, что теперь все эмитенты обязаны регистрироваться для выпуска виртуальных акций. В американском праве существует «Тест Хауи»[1], разработанный Верховным судом США для определения того, связана ли финансовая операция с инвестиционной деятельностью. Ответ утвердительный, если присутствует факт инвестирования, вложение происходит в общее предприятие, при этом ожидается поступление прибыли преимущественно в результате деятельности других лиц. Полезные токены, которые стартап выдает для финансирования будущих покупок клиента, не выполняют функций «ценных бумаг» (security токенов), поскольку их целью в первую очередь является облегчение процесса покупки, а не получение прибыли. В российской юридической практике правовой статус utility и security токенов пока не определен.

Выпуск своих токенов [ править ]

Виртуальные токены как инструмент краудфанинга изначально создавались с тем, чтобы дать возможность эмиссии собственных токенов всем пользователям блокчейн-сетей.

Платформы для выпуска своих токенов [ править ]

Первой площадкой для эмиссии токенов пользователями стала криптовалютная платформа Ethereum. Она представляет собой децентрализованную виртуальную машину, работающую на базе смарт-контрактов. Также свои токены можно выпустить на криптовалютных платформах Waves, NEM, Nxt и EOS. Все они имеют свои преимущества и недостатки, но в целом являются проверенными инструментами для эмиссии собственных токенов.

Перспективы и прогнозы [ править ]

После решения Комиссии по ценным бумагам и биржам США многие американские биржи стали ограничивать для своих пользователей покупку некоторых видов токенов, которые могут оказаться рискованными в свете новых правовых норм. В связи с этим эксперты советуют нерезидентам Америки (в том числе из России) выпускать utility токены, по возможности не затрагивая security токены. В противном случае, торгуя на американских биржах, они автоматически попадают под юрисдикцию США, что может привести к нежелательным последствиям. Для безопасной и законной работы с американскими инвесторами в зоне блокчейн-технологий выпуск security токенов должен быть сопряжен с официальной регистрацией и исполнением всех регуляторных требований США.