что такое тин для иностранцев в россии

Идентификационный номер налогоплательщика (TIN) 2021

Table of Contents:

TIN входят в несколько разных форм. Физическим лицам назначаются TIN в форме SSN, тогда как предприятиям, таким как корпорации и партнерства, присваиваются идентификационные номера работодателей (EINs). Трасты, доверенные лица и другие небанковские субъекты получают прямые идентификационные номера налогоплательщика. Другие типы TIN включают индивидуальный идентификационный номер налогоплательщика (ITIN), идентификационный номер налога на усыновление (ATIN) и идентификационный номер налогоплательщика (PTIN).

IRS использует идентификационные номера налогоплательщика для отслеживания налогоплательщиков. IRS выдает все идентификационные номера налогоплательщиков, за исключением SSN. Филеры должны включать в себя количество документов, связанных с налогами, и при подаче заявки на получение пособий.

Номера социального страхования

SSN является наиболее распространенной формой идентификационных номеров налогоплательщиков. У ребенка должен быть SSN, прежде чем родитель может потребовать, чтобы ребенок был зависимым от целей подоходного налога, поэтому большинство родителей добровольно подают заявку на этот номер от имени своих детей. SSA обрабатывает приложения бесплатно, но есть также платные услуги, которые предлагают заполнять приложения для новых родителей.

Идентификационные номера сотрудников

IRS использует EIN для идентификации корпораций, трестов и сословий, которые должны платить налоги. Эти группы должны подать заявку на номер и использовать его для представления своих доходов для целей налогообложения.

Идентификационные номера налоговых деклараций

ATIN применяется только к усыновлению на дому, когда усыновители не могут своевременно получить SSN ребенка, чтобы своевременно заполнить свои налоговые декларации. Чтобы квалифицироваться, ребенок должен быть гражданином США, и усыновление должно быть приостановлено.

Индивидуальный идентификационный номер налогоплательщика

IRS выдает ITIN некоторым иностранцам-нерезидентам, которые иначе не могут претендовать на SSN. Супруг иностранца-иностранца должен указать номер в своих налоговых декларациях, когда он подает документы.

Идентификационный номер налогоплательщика

IRS начал требовать перечисления ПТИНа по каждому возврату файлов для подготовки налоговых деклараций, начинающихся с января.1, 2011. До этой даты использование ПТИН было необязательным. Любой составитель, который взимает плату за полный или части налоговой декларации или возврат за другого лица, должен иметь и использовать ПТИН.

Идентификационный номер налогоплательщика (TIN) 2021

Table of Contents:

Для индивидуальных предпринимателей TIN является их номером социального страхования или идентификационным номером работодателя (EIN). Для корпораций, партнерств, трестов и имений это число является EIN.

Типы TIN включают номера социального страхования, идентификационные номера работодателя, индивидуальные идентификационные номера налогоплательщика, идентификационные номера налогоплательщика усыновления и идентификационные номера налогоплательщика. Администрация социального обеспечения выдает номера социального страхования гражданам США, а также квалифицированным законным иностранцам. IRS выпускает все другие типы идентификационных номеров налогоплательщиков.

Требуемое использование TIN

IRS требует использования идентификационных номеров налогоплательщика во многих документах, связанных с налогом, таких как налоговые декларации, отчеты и отчеты. Например, налогоплательщики, подающие ежегодные налоговые декларации, должны предоставить ИНН по возвращении, а работодатели, сообщающие о заработной плате, выплачиваемой сотрудникам, должны предоставлять TIN этих сотрудников.

Идентификационный номер работодателя

Получение EIN бесплатное и может быть сделано в Интернете. IRS советует ответственным сторонам обеспечить юридическое оформление бизнеса до получения EIN. Как правило, новый EIN должен быть получен, если изменяется право собственности или структура бизнеса.

Идентификационный номер индивидуального налогоплательщика

Некоторые иностранцы-нерезиденты и нерезиденты, которые не могут получить номера социального страхования, могут подать форму W-7 в IRS для получения идентификационного номера индивидуального налогоплательщика (ITIN).Это девятизначные числа, отформатированные как номера социального страхования. IRS разрешает приемным агентам, таким колледжам, финансовым учреждениям и бухгалтерским фирмам, оказывать помощь заявителям в получении ITIN.

Идентификационный номер налогоплательщика усыновления

IRS иногда выдает идентификационный номер налогоплательщика усыновления (ATIN) ребенку, который принимается в Соединенных Штатах, если ребенок не может получить номер социального страхования, прежде чем усыновители должны подать налог вернуть. Эти цифры являются временными.

Идентификационный номер индивидуального идентификатора налогоплательщика

IRS требует, чтобы составители платных налогоплательщиков включили их идентификационный номер налогоплательщика (ПТИН) своего индивидуального налогоплательщика в налоговые декларации или требования о возмещении, которые они готовят в значительной степени или полностью. Налоговые составители могут подать заявку на эти номера по почте или в Интернете. Специальные правила применяются к иностранным налоговым составителям, которые не могут получить номера социального страхования.

Где и как узнать ИНН иностранного гражданина по паспорту

ИНН – это идентификационный номер налогоплательщика. Он выдаётся как гражданам РФ, так и иностранцам, которые работают в России. Номер присваивается налоговыми органами страны один раз и навсегда. Если номер утерян, его можно восстановить, но не поменять.

Узнать свой ИНН иностранный гражданин может онлайн, или в соответствующей инстанции, предоставив данные своего паспорта.

Законы, контролирующие ИНН в России

Законодательство Российской Федерации тщательно охраняет персональные данные о каждом гражданине, даже если это иностранец. За незаконное вторжение в личную жизнь грозят серьёзные штрафные санкции.

Закон о персональных данных

Персональные данные – это любая информация, относящаяся к прямо или косвенно определенному или определяемому физическому лицу, например:

Кроме того, существует много других сфер, где данные можно персонализировать. Например, информацию о своем здоровье, отпечатки пальцев. По определению закона персональными данными считаются любые сведения, по которым можно идентифицировать конкретного человека.

Номер ИНН – это информация, которую нельзя передавать другим. Её могут использовать только в исключительных случаях. Использование номера прописано в законодательстве. Лицо, которому был присвоен ИНН, может дать разрешение определённому человеку или компании на использование, обработку и хранение личных данных.

Пакет документов для получения и проверки ИНН

Для получения ИНН в России мигрантам следует встать на налоговый учёт в соответствующем органе по месту жительства или пребывания. Для этого нужно заполнить заявление. Бланк можно скачать здесь.

Так выглядит бланк заявления о постановке на учет в налоговую

Также потребуется ряд документов:

Идентификационный код гражданина РФ и иностранца одинаковые. Человеку присваивается индивидуальный номер.

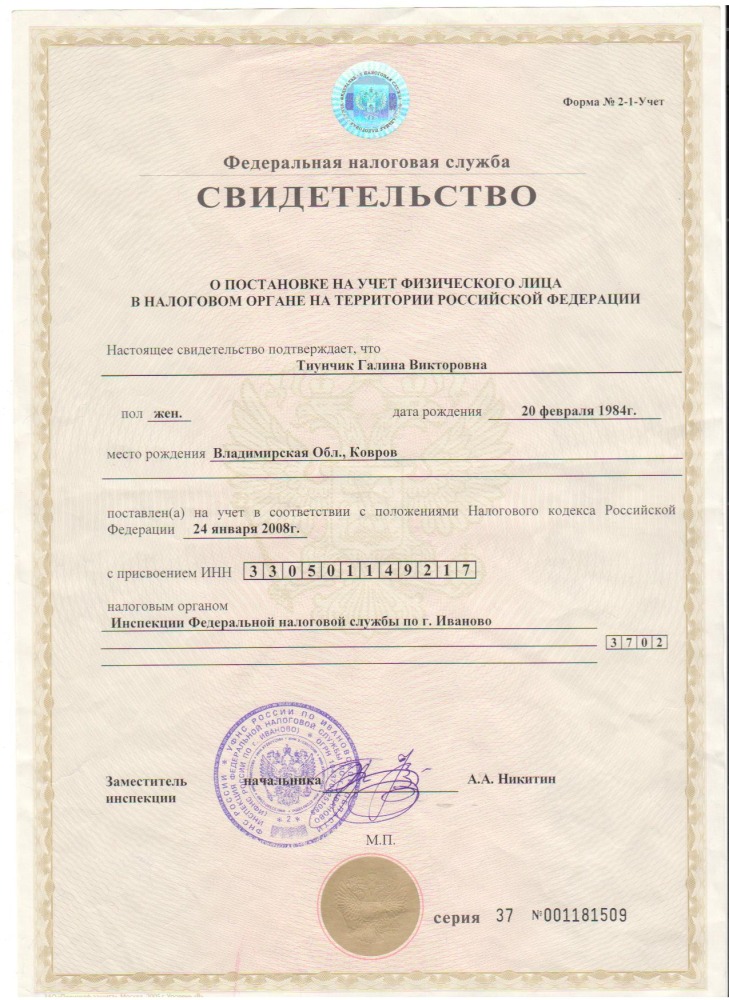

После подачи документов в случае положительного решения заявителю выдаётся свидетельство о постановке гражданина на налоговый учёт.

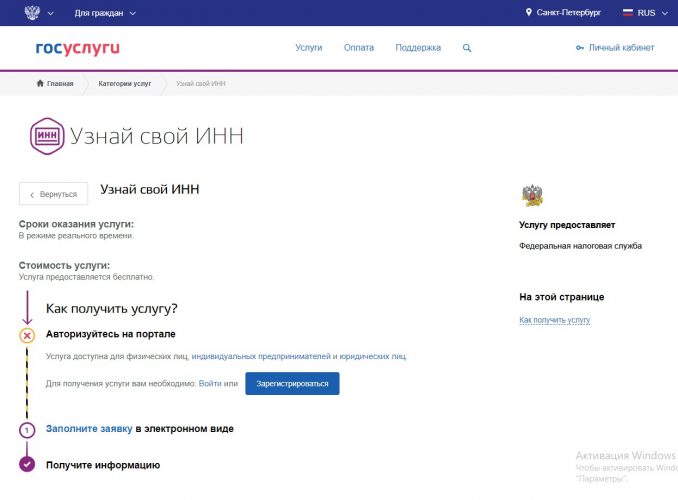

Проверка ИНН в режиме онлайн

Иностранный гражданин может проверить ИНН в интернете, достаточно просто зайти на сайт российской налоговой системы – https://service.nalog.ru/inn.do, либо на ресурс государственных услуг: https://www.gosuslugi.ru/pgu/fns/findInn.

Сайт ФНС

Используя сервис Федеральной налоговой службы для поиска ИНН, нужно следовать пошаговой инструкции:

В большинстве случаев ответ необходимо ждать не более двух минут.

Портал Госуслуг

На сайте Госуслуг проверка ИНН проходит чуть дольше, поэтому рекомендуется вначале производить операцию на сайте ФНС. Если вам не удается воспользоваться, то имеется альтернативный вариант.

На сайте Госуслуг не обойтись без регистрации пользователя. Там можно проверить ИНН иностранного гражданина исключительно через личный кабинет.

Можно обратиться в налоговую службу по месту жительства, либо по месту получения регистрации в налоговой системе страны. Можно позвонить заранее в орган и уточнить, каким образом лучше всего подать заявление.

Работодатели часто хотят узнать ИНН по патенту, который выдают иностранцам, как разрешение на работу. Но это невозможно. Для проверки онлайн необходимы данные паспорта.

Так выглядит патент

Мошенничество

Имея информацию об идентификационном номере, злоумышленники могут узнать о финансовом состоянии человека и его имуществе. Можно увидеть, платит ли отдельное лицо налог на землю, бизнес и т.д. Также реально узнать о доходах гражданина. В связи с этим следует быть внимательным, чтобы не потерять столь ценный документ.

Итоги

ИНН – это уникальный номер человека, который присвоен лицу налоговой системой страны. Номер нужен для того, чтобы устроиться на работу или открыть свое дело. Если номер утерян, то иностранец может его узнать такими способами:

ИНН иностранного гражданина: как иностранцу встать на налоговый учет в РФ и получить свидетельство о постановке физического лица на учет в налоговом органе

В нашей статье мы подробно рассказываем о том, что такое ИНН и нужен ли ИНН иностранцам, а также о том, как происходит постановка иностранного гражданина на учет в налоговой РФ.

В статье вы найдете образец заявления на ИНН иностранному гражданину и официальные инструкции по их заполнению.

Для более удобного перемещения по странице, вы можете воспользоваться навигацией:

Что такое ИНН иностранного гражданина?

ИНН иностранного гражданина (идентификационный номер налогоплательщика) – это персональный номер каждого иностранного гражданина, поставленного на учет в налоговых органах Российской Федерации.

Присвоение ИНН иностранному гражданину в РФ, также как и гражданам РФ, происходит всего один раз и навсегда закрепляется за физическим лицом, становясь его персональным идентификатором в налоговых органах.

Факт получения ИНН иностранным гражданином подтверждается выдачей свидетельства о постановке физического лица (иностранного гражданина) на учет в налоговом органе. В свидетельстве в обязательном порядке указываются следующие данные:

Нужен ли ИНН иностранному гражданину и для чего иностранцу нужен ИНН?

Многие задаются вопросом, получают ли ИНН иностранные граждане в России и если да, то каким именно иностранным гражданам присваивается ИНН в РФ?

ИНН нужен для учета доходов и уплачиваемых иностранным гражданином налогов.

Таким образом, постановка на учет в налоговой иностранного гражданина и получение ИНН иностранцем в РФ обязательны, в случае если:

ИНН и патент на работу для иностранных граждан

С марта 2016 года ИНН нужен иностранному гражданину не только для получения патента на работу, но и для внесения авансового платежа НДФЛ, без которого патент аннулируется, а также для продления патента на следующий год.

Таким образом, получение ИНН мигрантом обязательно, поскольку без ИНН иностранец не сможет ни получить патент на работу в РФ, ни продлить его.

Идентификационный номер налогоплательщика – иностранного гражданина указывается на самом патенте на работу.

Где получить ИНН физического лица иностранцу в России?

Получение ИНН иностранцем происходит в налоговом органе по месту жительства (пребывания), куда иностранный гражданин подает заявление о постановке на налоговый учет по установленной форме.

Таким образом, если иностранному гражданину необходимо получить ИНН, нужно обратиться в налоговую по месту жительства.

Выдача ИНН иностранному гражданину осуществляется в том же месте, где было принято заявление о постановке на налоговый учет.

Как получить ИНН иностранному гражданину и встать на налоговый учет в России?

Иностранный гражданин для того, чтобы получить свидетельство о постановке на учет в налоговом органе (ИНН) в России должен обратиться в налоговый орган по месту проживания с заявлением о постановке физического лица на учет по установленной форме.

Список документов для получения ИНН иностранным гражданином зависит от основания, по которому иностранец находится в России.

Документы, необходимые для получения ИНН иностранному гражданину

Документы для ИНН иностранному гражданину с РВП

Заявление на оформление ИНН иностранному гражданину

Заявление на получение ИНН иностранцу (заявление на постановку на учет в налоговый орган физического лица – иностранного гражданина) содержит 3 страницы, которые выглядят следующим образом:

Скачать бланк заявления о постановке иностранного гражданина на учет в налоговый орган для получения ИНН иностранцу можно по ссылке.

Как заполнить Бланк заявления о постановке иностранного гражданина на налоговый учет в РФ?

Как выглядит ИНН иностранного гражданина?

ИНН иностранного гражданина, его идентификационный номер налогоплательщика, выглядит точно также, как ИНН граждан РФ – это цифры, которые являются персональным идентификатором иностранца в налоговых органах Российской Федерации.

Эти цифры указаны в свидетельстве о постановке иностранца на налоговый учет.

Как выглядит свидетельство о постановке физического лица (иностранца) на учет в налоговом органе?

Свидетельство о постановке физического лица (иностранного гражданина) на учет в налоговом органе выглядит следующим образом:

Как узнать ИНН иностранного гражданина? Можно ли узнать ИНН иностранного гражданина онлайн?

Да, узнать ИНН иностранца можно онлайн на официальном сайте налоговых органов РФ или на сайте Госуслуг.

Для того, чтобы узнать ИНН иностранного гражданина, перейдите по ссылке https://service.nalog.ru/inn.do (налоговая) или https://www.gosuslugi.ru/pgu/fns/findInn (госуслуги) и заполните необходимые поля формы:

Можно ли узнать ИНН иностранного гражданина по паспорту?

Как узнать ИНН иностранного гражданина по патенту?

На сегодняшний день на патенте на работу указывается ИНН физического лица иностранного гражданина, ряд цифр:

Если вам была полезна наша статья о том, как можно получить ИНН иностранному гражданину, пожалуйста, поставьте лайк этой записи или поделитесь информацией о том, как оформить ИНН иностранцу в соц. сетях.

Что такое ITIN в США и как его получить нерезиденту в 2021 году

Не многие знают, что такое ITIN (Индивидуальный идентификационный номер налогоплательщика) в США и чем он отличается от ИНН работодателя. Данный документ (аналог ИНН в РФ) относится к инструментам идентификации личности и используется в США только для подачи налоговых деклараций от имени физлица, в том числе предпринимателей, студентов и иностранных инвесторов.

Получить ITIN быстро и без личного присутствия в США можно при помощи наших партнеров, обратившись по адресу: info@offshore-pro.info или по контактным телефонам +372 5 489 53 37, +372 5 481 04 02. Стоимость ITINs – 1300 EUR, а сроки получения номера налогоплательщика от 6 до 8 недель.

Что такое ITIN, для чего нужен и кому необходим?

Аналог российского ИНН для физических лиц (в США ITIN) – девятизначное число, первая цифра которого всегда 9, а четвертая и пятая могут иметь значение в диапазоне от 70 до 99. Данный идентификационный номер присваивается иностранным и местным гражданам Америки для своевременной налоговой отчетности федерального уровня.

Главное Управление, выдающее ITIN – IRS, на сайте которого опубликована подробная информация об ИНН работодателя (юрлица) «EIN», физлица «Итин» и специального номера для ожидающих усыновления в США «ATIN».

Для чего используется Итин?

Если у вас есть номер социального страхования (SSN), то даже будучи иностранцем, вы имеете целый ряд преимуществ и льготных возможностей, но не можете подать заявление на ИТИН, что в общем-то и не надо. Для нерезидентов, ITIN может быть использован как альтернатива SSN, но с меньшими возможностями.

Справка: получить SSN в США могут рожденные в Америке лица, обладатели Грин Карты, владельцы рабочей визы, граждане США. Данный документ дает полный доступ к данным, а в случае кражи, преступление расценивается как Identity Theft (хищение личных данных).

ITINs выдается независимо от иммиграционного статуса заявителя и не используется для других целей, кроме Федеральной налоговой отчетности в США.

Какие возможности (дополнительно) дает ИТИН иностранцу (физлицо-нерезидент):

ITIN не может быть основанием для:

Если говорить кратко, то ITIN позволяет: оставаться иностранцам-физлицам в пределах правового поля американского государства даже не имея гражданства юрисдикции, а также декларировать доход, сдавать отчетность и платить налоги за имущественные ценности (квартира, машина и прочее) и получать прибыль от инвестиций в американские компании.

Важно! Для регистрации компании в США нерезидентом физлицом, достаточно получить ИТИН. В случае формирования компании юридическим лицом иностранного государства, следует получить федеральный налоговый номер работодателя (EIN) для идентификации хозяйствующего субъекта.

Кому необходимо получить ITIN?

Если вы входите в одну из представленных категорий лиц, то ИТИН лучше получить как можно быстрее:

Отчетность по налогам в США является обязательной процедурой для всех граждан, в том числе нерезидентов государства, которые условно разделяются на 2 группы:

В последнем случае, это касается, в том числе иностранных учредителей компаний, проживающих в стране, заключившей с США соглашение об односторонней уплате налогов только в одном государстве.

Эксперты Internationalwealth предлагают: юридическое сопровождение процедуры получения и восстановления ITIN, регистрация компании в США, получение разрешительной документации на ведение бизнеса в Соединенных Штатах, а также все взаимосвязанные процедуры, включая гражданство за инвестиции по визе E2, открытие банковского счета в США и выбор банка в оффшоре.

Как восстановить, продлить и получить ITIN в 2021 году – руководство в вопросах/ответах

ITIN, он же ИНН физлица, должен быть у резидентов или нерезидентов США, ведущих в данной стране торговую/коммерческую деятельность и/или претендующих на налоговые льготы федерального значения. ИТИН выдается только при отсутствии SSN и не дает права на некоторые льготы.

Следует понимать, что владельцы ITIN не имеют права на все налоговые и общественные послабления, которые предусмотрены правительством для граждан государства. Например, право на получение пособий по социальному обеспечению или льготы/кредит по налогу на прибыль (EITC). Претендовать на такие выплаты могут лица, получившие в будущем социальное обеспечение (SSN) за гражданство или по иным причинам. Тот доход, который ранее был передан через ITIN, может быть засчитан в сумму для расчета скидок и возвратов.

Разница между EIN и ITIN

ИНН работодателя или EIN – это уникальный номер, который присваивается каждому юрлицу Налоговым управлением США для идентификации предприятия. Данный номер обязателен к получению всеми предприятиями зарегистрированными на территории США, в том числе юр лицами из других стран. В случае регистрации компании в Штатах физлицом-нерезидентом, EIN заменяется на ITIN.

Разница между SSN и ITIN

SSN (номер социального страхования) — это номер, который присваивается гражданам Америки или же легально пребывающим иностранцам и передается владельцу на физическом носителе (карточка). Данный документ формируется Управлением социального страхования и является бессрочным.

В свою очередь ITIN – это индивидуальный номер, который выдается физическим лицам, не имеющим права и оснований для получения SSN, но имеющим обязательства по подаче федеральных налоговых деклараций. ИНН имеет определенный срок действия с возможностью дальнейшей пролонгации.

Важно! Если вы используете ITIN с истекшим сроком действия в налоговой декларации США, то она будет принята управлением как обычная (без нарушения сроков), но без каких-либо льгот по кредитам и возврату средств. Чтобы этого не допустить, лучше заранее продлить действие ИТИН, обратившись к экспертам нашего портала.

Когда иностранцу-предпринимателю следует направлять заявку на получения ITIN

В момент регистрации компании, совместно с подачей декларации или при инвестициях в американский бизнес.

Срок действия ITIN

Срок действия итин истекает до 31 декабря 2021 года при условии, что он не использовался в федеральной налоговой декларации в течение 3-х лет. Также ITIN, полученный до 2013 года со средними цифрами 88, например: (9XX-88-XXXX) и в диапазоне от 90 до 99, также станет недействительным в конце текущего года.

ИТИН со средними цифрами 70, 71, 72, 73, 74, 75, 76, 77, 78, 79, 80, 81, 82, 83, 84, 85, 86, или 87, имеет истекший срок действия в 2016, 2017, 2018 или 2019 годах, но может быть продлен на общих условиях.

Если вы планируете подать заявку на открытие банковского счета, регистрацию бизнеса в США или подачу налоговой отчетности, лучше заранее проверить статус своего ITIN и позаботиться о его восстановлении.

Как восстановить или получить ITIN?

Процедура восстановление/продления ITIN не отличается от его получения, о чем есть полное руководство в Информационном бюллетене на официальном сайте IRS. Для этого потребуется:

Важно: супруги и иждивенцы не могут продлить ИТИН заранее, что допускается только при подаче налоговой декларации от лица заявителя или заинтересованного лица.

Штрафы за просроченный ITIN

В 2021 году в США не предусмотрены штрафные санкции за просроченный ИТИН. Однако, если данный номер налогоплательщика ранее использовался для открытия банковского счета, но имеет истекший срок действия, то банк может запросить подтверждение восстановления.

Заключение – что такое ИТИН

Существует 2 способа восстановления, продления и получения ИТИН в США в 2021 году: лично через ведомство IRS или через доверенное лицо. В последнем случае вы экономите время и деньги, а также исключите ошибки.

Обратившись к экспертам портала по оффшорам, Internationalwealth.info, вы получаете: профессиональную помощь по всем бизнес вопросам, услуги по открытию банковских счетов и регистрации бизнеса, юридический, банковский, маркетинговый консалтинг, оформление ITIN (1300 евро) и многое другое. Наши контакты для связи: info@offshore-pro.info.

Как я могу получить ITIN для нерезидента?

Чтобы иностранному гражданину (физлицу) получить в США ITIN, потребуется подать заявление по форме W-7 вместе совместно с декларацией по федеральному подоходному налогу США, удостоверением личности и документами, подтверждающими статус иностранного подданства. Иностранные лица, открывшие в США LLC, в некоторых случаях не обязаны платить налоги на территории США, что зависит от наличия соглашения об избежании двойного налогообложения между странами и других факторов. Полное руководство и развёрнутая консультация по бухгалтерским и налоговым отчетам в США для иностранных учредителей компаний доступна на портале Internationalwealth.info.

Можно ли иностранцу, имея ITIN работать в США?

Налоговое управление США (IRS) выдает ITIN только для целей федерального налогообложения и применения для налоговой отчетности. ITINs не дает право на работу на территории США или получение пособий по социальному обеспечению.

Можно ли подать заявку на ITIN в США онлайн?

Как резиденты, так и нерезиденты Соединенных штатов Америки, а также иждивенцы заявителей, имеют право подать заявление на ИТИН (ITIN) и предоставить требуемые документы в дистанционном формате. Заявки на получение индивидуального идентификационного номера налогоплательщика принимаются по почте или лично в IRS в любое время.

Читайте другие интересные статьи портала InternationalWealth.info:

Три основных изменения, внесенные 16 ноября 2021 г. в Налоговый Кодекс Азербайджана, относятся к правилам страновых отчетов CbCR, трансфертного ценообразования и контролируемых иностранных компаний (СFС). …

Какие новые налоговые режимы для бизнеса появятся вскоре, когда в России откажутся от налоговых деклараций, получит ли страна выгоду от глобального соглашения о минимальном корпоративном…

На что начисляется имущественный налог в России?Как в России рассчитывается имущественный налог?Кто может получить льготы при начислении имущественного налога в России?Льготы при начислении…

Изменения налогового законодательства на местном уровне должны вступить в силу с 1 января 2022 года и предусматривают снижение налоговой нагрузки для отдельных категорий лиц в…

17 октября был опубликован Международный индекс налоговой конкурентоспособности 2021 года, в котором рассматривались 37 стран ОЭСР. Исследования проведены аналитическим центром Tax Foundation, который рассчитывал показатели…

Первое издание «Состояние налоговой справедливости» представило отчет о суммах убытков по налоговым платежам в мире, разработанный совместно с Международной федерацией общественных услуг глобального союза и…

Несколько месяцев назад налоговая служба Израиля обложила таможенной пошлиной в 20% бытовые зарядные станции для электромобилей, импортируемые из Евросоюза. Таким образом Израиль внедрил косвенное налогообложение…