что такое тикер облигации

Что такое тикер на бирже?

Каждая акция, торгуемая на фондовой бирже, имеет определенный биржевой тикер – набор букв или цифр, идентифицирующих этот инструмент. Многие трейдеры и инвесторы слышали о тикерах, однако далеко не все знают, для чего они нужны и как устанавливаются. И очень зря, потому что это незнание не раз приводило трейдеров к фатальным ошибкам. Из этой статьи Вы узнаете историю возникновения тикеров, их виды и значение для современных инвесторов, а также интересные случаи, связанные с ними.

История возникновения

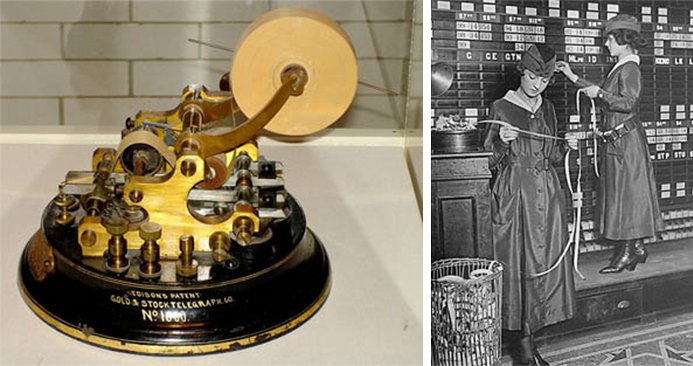

Тикеры появились ровно за 100 лет до того времени, когда торговля ценными бумагами приобрела электронный характер. Само слово «ticker» произошло от названия специального телеграфного аппарата – « Ticker Tape Machine ». Изобретен он был не кем-нибудь, а Томасом Эдисоном (в 1869 году, став одним из первых его изобретений) для передачи котировок акций на фондовую биржу.

Скорость передачи информации в те времена была очень низкой, поэтому сокращение названий компаний помогло существенно уменьшить время доставки сообщений. Они тогда печатались на бумажной ленте со скоростью примерно один символ в секунду: пишущая машинка подсоединялась к телеграфным проводам, передавая сведения с бирж на противоположенный конец связи с тикерной машиной. Сегодняшним аналогом является известная бегущая строка и закрепившаяся с тех пор фраза «читать ленту новостей».

Изобретение прижилось. В результате вплоть до начала электронной торговли в 1970-х годах на биржах стояли корзины с отработанной ленточной бумагой, причем в случае биржевой паники скорость ее разматывания возрастала, накаляя аппарат трением под стать паникующим трейдерам. Подробности такого краткосрочного кризиса в начале 1960-х годов описаны в одной из глав этой книги.

В Великобритании тикеры носили другое название – EPIC (аббревиатура от названия их информационной системы). В конце XX система была переименована в TIDM (также аббревиатура от системы передачи и отображения котировок), однако слово EPIC осталось в употреблении и по сей день. В русском варианте обычно используется транслитерация «тикер», но встречается и вариант сдвоенной согласной, т.е. тиккер.

При этом в официальных российских документах также используется слово код (торговый код или код инструмента). Поскольку рыночная торговля вернулась в Россию только в 1990-е годы, тикеров в виде аппаратов на российских биржах не было – за образец была взята современная NASDAQ.

Что такое тикер?

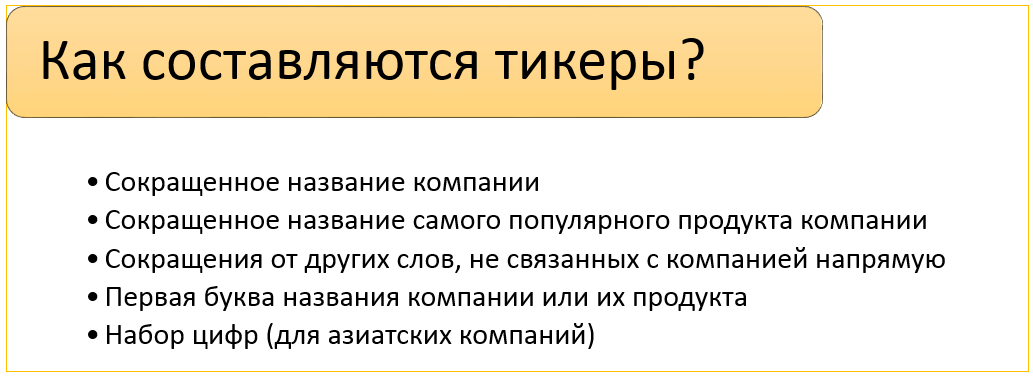

Итак, тикер – это сокращенное обозначение биржевых инструментов: акций, фондов, индексов и так далее. Однако рядом с этим обозначением нужно прописывать название биржи, так как код часто действует только в ее пределах. То есть, на разных биржах тикеры одной и той же акции могут отличаться, и наоборот – на разных биржах один и тот же тикер может относиться к разным компаниям.

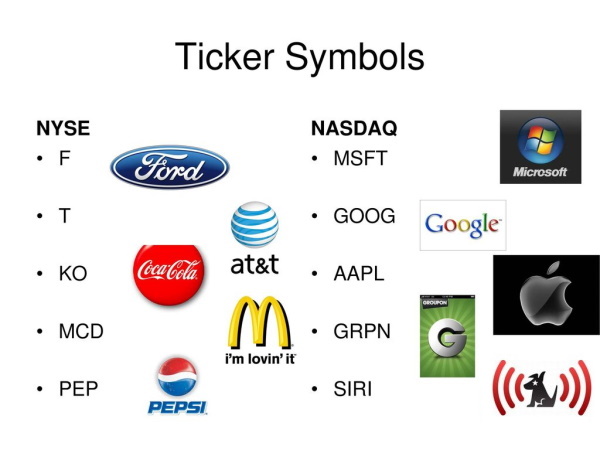

В Америке, Европе и России тикеры в основном состоят из заглавных букв латинского алфавита и созвучны с названием компании-эмитента данных акций. Например: NVDA – NVIDIA или ROSN – «Роснефть». Иногда встречаются компании, тикеры которых созвучны не с названиями, а с их основным продуктом. Например: GOOGL – Alphabet Inc. (владелец Google Inc.) или BUD – Anheuser Busch Inbev (сокращение BUD используется только на Нью-Йоркской бирже, в Германии, откуда эта компания родом, более распространен тикер ABI ).

Тем не менее строгих правил не существует: например, американская компания Steinway & Sons, производящая фортепиано и другие музыкальные инструменты, имеет тикер LVB – аббревиатура от имени великого классического музыканта Людвига ван Бетховена.

Чаще всего тикеры состоят из 3–4 букв, однако у каждой биржи различные требования. Например, изначально на Нью-Йоркской бирже длина ticker была ограничена 1–3 символами, а NASDAQ требовал от компаний четырехзначные названия. В 2007 году требования смягчились: компании, имеющие листинг на Нью-Йоркской бирже, могли сохранять трехзначный код при переходе на NASDAQ. Сейчас требования стали еще мягче: например, вышеупомянутая компания Alphabet Inc. имеет пятизначный тикер GOOGL и на Нью-Йоркской бирже, и на NASDAQ.

Существуют компании, зарегистрировавшие за собой тикеры, состоящие всего из одного символа. Наиболее известные из них:

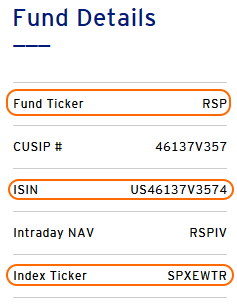

⚡ Тикеры нельзя путать с международным идентификационным кодом (ISIN) – общемировым реквизитом активов, состоящим из 12 символов. ISIN используют для однозначной идентификации инструментов, а не для передачи биржевых новостей и сводок. К примеру, такой код может однозначно идентифицировать биржевой фонд на одной из европейских бирж.

Виды тикеров

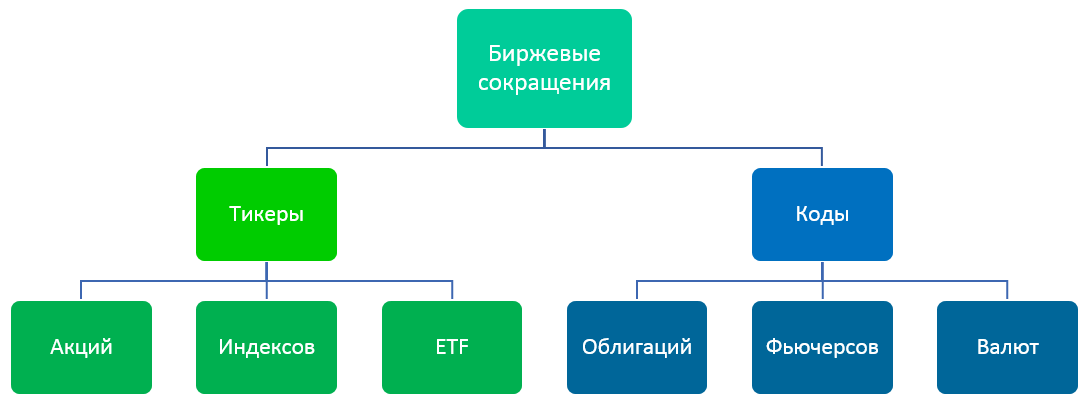

Выше уже были рассмотрены виды тикеров в зависимости от количества содержащихся в них символов. Однако их классифицируют и по принадлежности к виду биржевого инструмента, так как они присваиваются не только акциям, но и другим ценным бумагам. Можно выделить следующие основные типы:

① Тикеры акций

Каждая компания, проводя листинг на какой-либо бирже, выбирает себе свободный тикер, удовлетворяющий ее правилам. Как говорилось выше, сегодня компании обычно могут перенести старый код при переезде или выходе на другую биржу – в таком случае они зачастую смягчают требования. Главное, чтобы код еще не был занят другим эмитентом.

| Примеры тикеров акций на Московской бирже | |

| «Сбербанк» | SBER |

| «Сбербанк (прив.)» | SBER_p |

| «Газпром» | GAZP |

| «Роснефть» | ROSN |

| «Лукойл» | LKOH |

| «Яндекс» | YNDX |

| ГМК «Норильский никель» | GMKN |

| «Полюс» | PLZL |

| Примеры тикеров акций на биржах США | |

| Amazon | AMZN (NASDAQ) |

| Apple | AAPL (NASDAQ) |

| Tesla | TSLA (NASDAQ) |

| Exxon Mobile | XOM (NYSE) |

| NVIDIA | NVDA (NASDAQ) |

| Boeing | BA (NYSE) |

| Alibaba ADR | BABA (NYSE) |

| Microsoft | MSFT (NASDAQ) |

| IBM | IBM (NYSE) |

② Тикеры индексов

Список тикеров мировых индексов можно найти в разных источниках, например здесь https://www.investing.com/indices/major-indices :

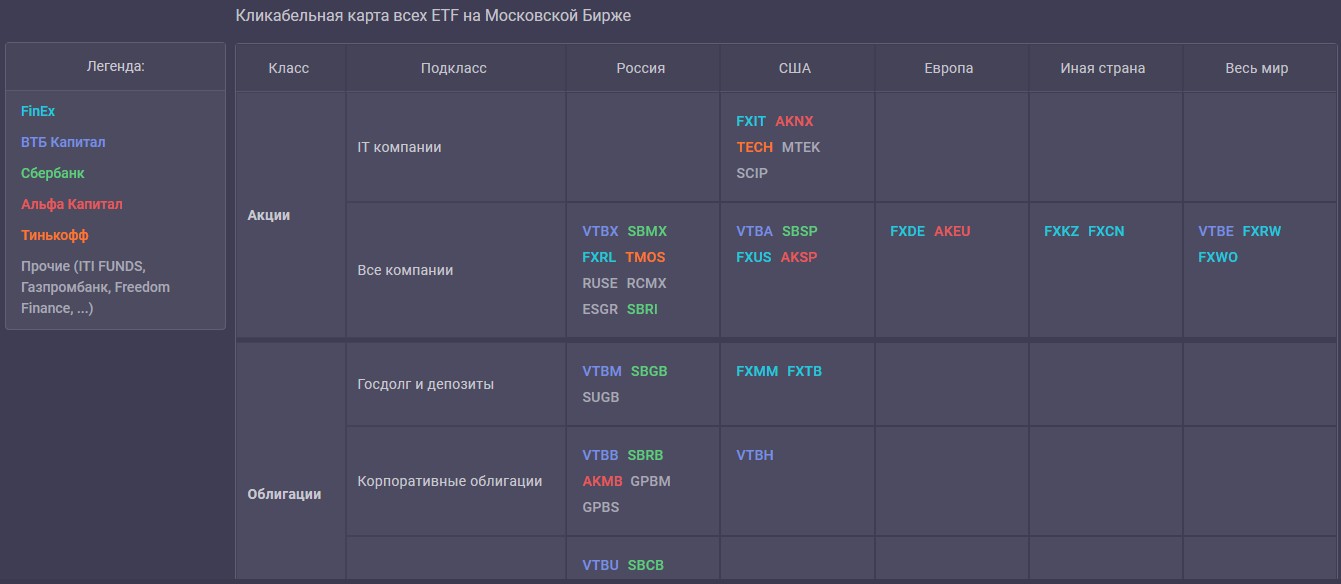

③ Тикеры ETF

По своей сути ETF – это инвестиционный фонд, акции которого торгуются на бирже. Они во многом уже потеснили своих предшественников, взаимные фонды, разделенные на классы и также имеющие тикеры: например, AB Core Opportunities Fund Class B ( ADGBX ).

Естественно, ETF также имеют собственные кодовые обозначения. Например, FXGD (тикер составлен из названия компании FinEx и инструмента GOLD, к которому он привязан), или же IVV (их тикер не передает информацию ни о компании iShares, ни об инструменте S&P 500). Популярные тикеры ETF:

④ Остальное

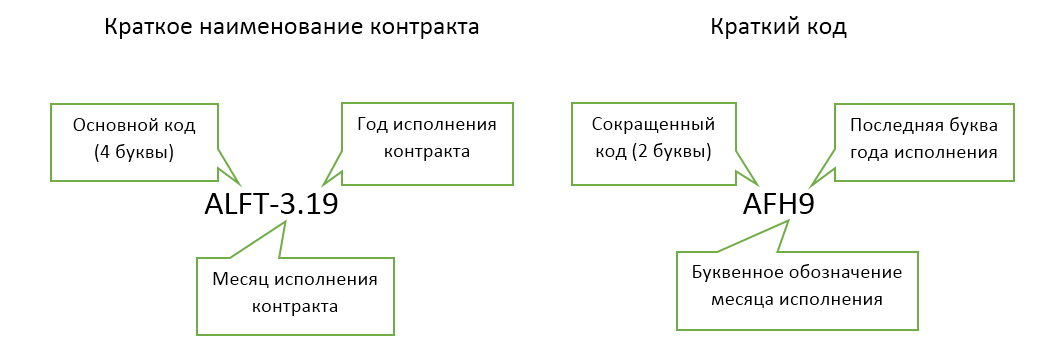

Также существуют тикеры фьючерсов/опционов, облигаций и даже валют, хотя эти названия не совсем верные.

Тикеры фьючерсов, которые вернее называть кодами, устанавливаются по своим определенным правилам. Например, на МосБирже схема составления кода выглядит следующим образом:

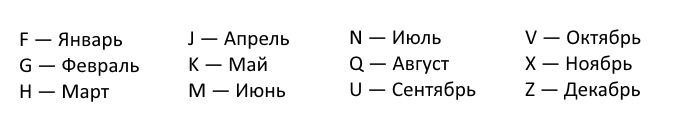

Для облигаций тикеры не совсем характерны, так как одна компания может выпускать большое количество серий с разными сроками погашения, доходностью и периодичностью выплат купонов. Для поиска и выбора облигаций надежнее использовать ISIN, который для иностранных эмитентов можно найти здесь: https://www.finanz.ru/obligatsii/poisk

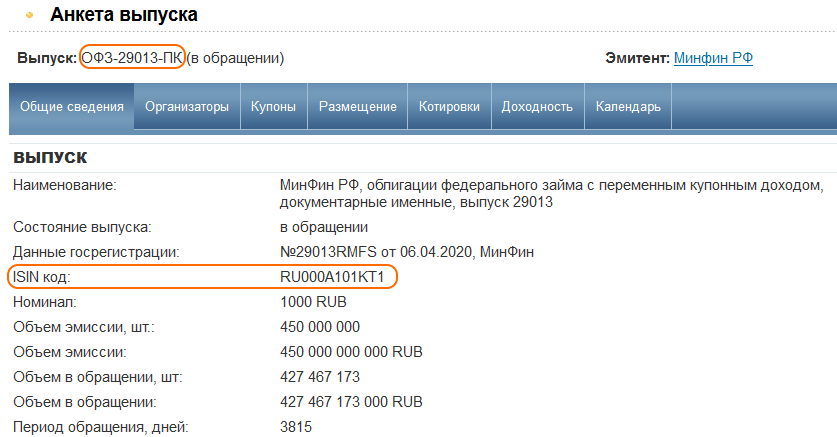

❗ Нельзя путаться между тикером облигации (кратким названием выпуска) и кодом ISIN. К примеру, облигациям федерального займа ОФЗ-29013-ПК присвоен следующий ISIN-код: RU000A101KT1. Тикеры облигаций отображают номер выпуска и иногда называются именем облигации. Смотреть данные российских выпусков можно на сайте Московской биржи или rusbonds.ru:

У валют официально также нет тикера, но их роль выполняют трехзначные коды, которые являются общепринятыми для всех бирж и стран. Вот примеры некоторых валютных кодов:

| Американский доллар | USD |

| Евро | EUR |

| Российский рубль | RUB |

| Юань | CNY |

| Швейцарский франк | CHF |

Как незнание тикеров приводило к потере денег?

История знает несколько примеров, когда люди после какой-либо новости массово начинают скупают акции малоизвестных компаний, путая их с другими акциями или иными биржевыми инструментами.

💥 FAANG и Fangdd

Один из таких случаев произошел совсем недавно, в июне 2020 года. Акции китайской онлайн-платформы для торговли недвижимостью Fangdd Network Group (DUO) за день выросли в 13 раз: с 10 до 127 долларов – а затем в течение пары дней вернулись на свои прежние значения, оставив многих инвесторов с убыточными позициями.

Точного ответа, как могло произойти подобное «сумасшествие», до сих пор нет. Многие связали это с тем, что акции компании слишком напоминают популярную среди инвесторов аббревиатуру FAANG. FAANG – сокращение от первых букв 5 крупнейших высокотехнологичных компаний США: FB, AMZN, AAPL, NFLX, GOOGL.

Кроме того, существует геолого-разведывательная компания Diamondback Energy Inc. с тикером FANG, торгуемая на NASDAQ. Ее сокращение еще больше схоже с аббревиатурой FAANG. Вывод прост: инвесторы обязаны знать, что такое тикеры, и уметь ими пользоваться, чтобы случайно не купить совершенно другой актив.

💥 ZOOM и ZM

Еще один интересный случай произошел, когда о листинге на бирже NASDAQ объявила американская компания Zoom Video Communications. Ее тикер – ZM, однако множество инвесторов по ошибке начали вкладывать деньги в акции китайского производителя телекоммуникационного оборудования Zoom Technologies с тикером ZOOM.

В начале 2019 года ее акции стоили менее 1 цента, а в середине года превысили отметку в 5 долларов. Взрывной рост, видимо основанный на невнимательности инвесторов, длился довольно долго, однако постепенно акции упали до 25 центов. Сейчас компании присвоили другой тикер – ZTNO. А Zoom Video Communications так и остался с тикером ZM.

В реальности подобных случаев невнимательности очень много, просто массовыми становятся единицы из них. Например, очень легко можно спутать акции Apple (тикер – AAPL) с малоизвестной компанией Apple Hospitality REIT (тикер – APLE), занимающейся недвижимостью. Хотя в целях защиты от таких случаев многие современные терминалы при вводе тикера отображают в плавающем меню название соответствующей компании или фонда.

Что такое биржевой тикер: определение и примеры

Инвестпривет, друзья! Ежедневно на фондовый рынок поставляется огромное количество разнообразной информации от эмитентов и самой биржи. И названия эмитентом могут быть достаточно длинные – например, Публичное акционерное общество «Кузбасская Топливная Компания». Понятно, что так не пишут, чаще всего название компании в прессе и обыденной речи сокращают до КТК или «Кузбасс». А вот на бирже и в торговых терминалах трейдеров используется тикер – специальное краткое обозначение компании. Для «Кузбасской Топливной Компании», например, это KBTK. С помощью тикера можно однозначно идентифицировать эмитент и коротко передать нужную информацию.

Что такое тикер

Для начала дам определение, что такое тикер. Название происходит от английского термина ticker symbol. Тикер – это краткое наименование финансового актива, идентификатор, который является уникальным для определенной биржи. Тикеры бывают у акций, некоторых облигаций, индексов.

Тикеры удобно использовать для однозначного обозначения ценной бумаги при передаче информации и для экономии рабочего места при работе – так, в терминалам, особенно в их веб-версиях, полное наименование компании использовать вообще нецелесообразно.

Тикеры следует отличать от кодов ISIN – последний расшифровывается как «Международный идентификационный код ценной бумаги» (International Securities Identification Number) и состоит из 12 символов / букв. Тикер же обычно состоит из 5-6 букв (или цифр, или сочетаний букв и цифр). Примеры — на скрине. Тикер — вторая колонка.

Чаще всего тикер созвучен названию компании, например, тикер Amazon – AMZN, Microsoft – MSFT, Сбербанк – SBER, Газпром – GAZP. Но не всегда.

Иногда тикер образуется за счет самого известного продукта, который производит компания. Например, пивоваренная компания Anheuser-Busch имеет тикер BUD – по марке самого известного их пива. А Sun Microsystems – тикер JAVA (в честь изобретенного языка программирования).

На разных биржах одна и та же компания может иметь разные тикеры. Например, акции компании Вимм-Билль-Данн на Нью-Йоркской бирже имеют тикер NYSE, а на Санкт-Петербургской – WBDF. МТС на Мосбирже обозначается как MTSS, а на бирже NASDAQ – MBT.

Но иногда всё выглядит одинаково – Яндекс он и на Мосбирже YNDX, и на Nasdaq тоже YNDX.

Что интересно, на азиатских биржах тикеры обозначаются иероглифами, которые среднестатическому инвестору с Запада говорят чуть больше, чем ничего. Поэтому вместо привычных буквенных тикеров для международной торговли используются цифровые сочетания. Типичные тикеры – 65027 или 51175. Например, Toshiba на Токийской фондовой бирже имеет тикер 6025.

Выходя на западные рынки, азиатские компании стараются подбирать звучные и запоминающиеся тикеры в соответствии со сложившейся традицией. Например, Alibaba имеет на Нью-Йоркской бирже тикер BABA.

Для чего нужны тикеры

В-первую очередь, как я писал выше, тикеры используются для оперативной передачи информации. Еще несколько лет назад, когда интернет стоил дороже, чем Ламборджини, а информацию передавали в письмах или по телеграфу, сводки с бирж передавались именно тикерами. Чтобы не набивать полное название компании, использовали ее короткое буквенное сочетание.

Сейчас такой острой необходимости сокращать названия компании для передачи данных нет, но традиция осталась. Да и иногда это всё же удобнее, чем писать полностью: пока напишешь «Microsoft» в смс-ке, состариться успеешь.

Во-вторых, тикеры нужны для экономии места. Конечно, сейчас в QUIK можно настроить отображение как полных названий компаний, так и тикеров. Но в мобильных приложениях и терминалах проще использовать 3-4 символа – так сэкономится место.

В-третьих, тикеры нужны, чтобы однозначно различать компании. Иначе может произойти ситуация, подобная случившейся в США в марте-апреле 2019 года. Тогда о решении выйти на биржу заявила крупная американская компания Zoom Video Communications с тикером ZM. В IPO решили поучаствовать все, кому не лень.

Но многие инвесторы перепутали американскую компанию с китайским производителем телекоммуникационного оборудования Zoom Technologies, у которой был тикер ZOOM. В результате акции Zoom Technologies выросли с 0,5 до 60 центов буквально за один день. Несмотря на предупреждения, мамкиных инвесторов это не остановило – и акции ZOOM продолжали расти, как на дрожжах. К моменту IPO Zoom Video Communications (ZM) акции «китайца» выросли почти в 1000 раз, превысив порог в 5 долларов.

Короче, представьте, каким было разочарование тех, кто выяснил, что он купил не очередной «Гугл», а акцию заштатного китайского производителя. Особенно, когда всё упало, вернувшись на круги своя.

Чтобы избежать подобных неприятностей, внимательно изучайте тикеры.

На российском фондовом рынке, кстати, часто путают акции MMК (Магнитогорский металлургический комбинат, или просто «Магнитка») с тикером MAGN и ритейлера «Магнит» с тикером MGNT. Например, инвестор хочет купить акции «Магнита», но вместо них по невнимательности берет акции ММК.

А еще один мой клиент перепутал акции «Магнита» и купил вместо них «Мосэнерго» с тикером MSNG. Так что нужно быть предельно внимательными – обязательно посмотрите, какой тикер у интересующей вас компании.

В-четвертых, по тикеру можно определить нужную инвестору информацию – главным образом, по дополнительным символам. Например, на биржах США дополнительный префикс А показывает, что перед вами акции класса А, которые дают голос на собрании акционеров, но не гарантируют дивиденды (аналог в России – обыкновенные акции). А префикс В, напротив, показывает акции класса В, которые гарантируют дивиденды, но не дают права голоса (аналог в России – привилегированные акции).

В России привилегированные акции, например, обозначаются префиксом P – например, акции Сбербанка обыкновенные SBER, а привилегированные – SBERP.

На каждой бирже действуют свои правила, определяющие, что означает каждый префикс. Поэтому лучше уточняйте у брокера, что значит та или иная закорючка на конце (или в начале) тикера.

История появления тикеров

Тикеры впервые появились в 1867 году на Нью-Йоркской бирже в США. Тогда на биржу поставили специальный аппарат – ticker tape machine. По сути это был телеграфный станок, на котором выводились биржевая сводка – инфа, что там произошло с компаниями и что там на других биржах. Чем короче и оперативней поступала информация – тем лучше. Вот трейдеры и стали использовать короткие и запоминающиеся обозначения вместо полного названия компания. Так что благодаря этому самому пепелацу и появились тикеры.

И фразеологизм «Читать ленту новостей» тоже оттуда – информация выдавалась участникам торгов на узкой ленте в одну строчку.

В Великобритании на Лондонской бирже вплоть до 1996 года использовались не тикеры, а EPIC (аббревиатура от Exchange Price Information Computer). Потом они переименовались в TIDM (от Tradable Instrument Display Mnemonics), это и есть современных тикеры. Но английские трейдеры по-прежнему называют их EPIC – традиция-с.

В России же сразу возникли тикеры, так как Мосбиржа делалась по образу и подобию бирж США.

Сейчас компанией Standard & Poor’s разработаны определенные стандарты присвоения тикеров, которые в принципе являются необязательными, но рекомендованными. Многие крупные биржи, та же NYSE, разработала свои стандарты.

Известные тикеры акций

Как я уже писал, чаще всего компании выбирают тикер, созвучный своему названию. Но иногда тикеры подбираются очень забавные или просто «говорящие».

Про тикеры в честь бренда я уже писал: Anheuser-Busch имеет тикер BUD, а Sun Microsystems – JAVA. Вот еще несколько интересных тикеров акций:

Но самый забавный, на мой взгляд, тикер у компании Уралкалий – URKA. Для русскоговорящего инвестора, знакомого с тюремным жаргоном, тикер вызовет, как минимум, улыбку.

Кстати, однобуквенных тикеров на Нью-Йоркской бирже не так уж и много, и все они зарезервированы за крупными и уважаемыми компаниями:

Что интересно, тикер I был закреплен биржей за компанией Intel, но та его так и не выкупила. Ее тикер – INTC.

Тикеры индексов

Для того, чтобы быстро передавать информацию об индексах, тоже была разработана система тикеров. Каждый индекс имеет свое уникальное обозначение, которое используется на всех биржах. Наиболее известные тикеры индексов:

Знать тикеры индексов особенно полезно, если инвестируете в ETF, а также если читаете биржевую информацию – указать «индекс RUABITR вырос на сколько-то там пунктов» проще, чем расписывать его полное наименование.

Тикеры ETF

Если названия акций в прессе и повседневном общении употребляются чаще, чем тикеры, то в случае с ETF всё наоборот. Именно тикеры ETF употребляются гораздо чаще, чем названия фондов – последние просто громоздки и поэтому неудобны при быстрой передаче данных.

Наиболее популярные тикеры ETF, наверно, стоит выучить. Тем более, что вы будете постоянно встречать их в своей практике. Вот они:

На российском рынке появляются свои ETF и биржевые ПИФы (БПИФы), у которых тоже есть свои тикеры. Например, ETF, отслеживающий индекс российских корпоративных облигаций EMRUS (Bloomberg Barclays) с дюрацией до 5 лет, имеет тикер FXRB, а индекс РТС отслеживают сразу два фонда: FXRL от FinEx и RUSE от ITI Funds. Есть и БПИФ от Сбербанка, отслеживающий S&P 500 – SBSP, аналогичный от Альфа-Капитал – AKSP.

Максимально доступно объясняем, что такое облигации и как на них заработать

Облигации (в иностранных источниках можно встретить термин Bonds) — консервативный инструмент, зарабатывать с которым достаточно просто. Облигации часто сравнивают с банковским депозитом, отмечая многочисленные преимущества над последним.

На практике при работе с облигациями начинающий инвестор сталкивается с большим количеством нюансов и специфических терминов, которые существенно затрудняют процесс инвестирования, а иногда приводят к болезненным ошибкам.

Разберем, что такое облигации на простых и понятных примерах, а также дадим определение ключевым понятиям долгового рынка.

Что такое облигации

Облигация — долговая бумага, по которой заемщик (тот кто выпускает облигации) должен в оговоренный срок вернуть кредитору (инвестору) стоимость облигации (номинал) и процент за пользование средствами (купонный доход).

Пример. К вам пришел товарищ и просит занять ему 90 000 руб.— не хватает на покупку машины. Вернуть деньги он сможет только через год и в качестве благодарности готов отдать не 90 000, а 100 000 руб. Вы соглашаетесь, и чтобы зафиксировать договоренность составляете расписку. В этой расписке прописано, что в определенную дату ваш друг вернет вам 100 000 руб. Друг получает деньги, у вас на руках остается расписка. Эта расписка — по сути и есть облигация. А сделка, которую вы заключили, является размещением облигации.

Купон по облигации — процент от номинала, который эмитент облигации выплачивает инвестору за пользование средствами. Купон может выплачиваться на полугодовой основе, ежегодно, ежеквартально или ежемесячно.

В приведенном выше примере составим расписку немного по-другому. Через год ваш друг возвращает вам не 100 000, а 90 000, как и занимал, но раз в три месяца он будет выплачивать вам 2 500 в качестве вознаграждения за пользование средствами. То есть через 3, 6 и 9 месяцев вы получите по 2 500 руб., а через год друг вернет вам ваши 90 000 руб. и последний платеж 2 500 руб. Этот самый ежеквартальный платеж и будет называться купоном или купонным доходом.

Купон для простоты сравнения облигаций измеряется в процентах годовых. В данном примере вы получите в качестве дохода 2 500 * 4 = 10 000 руб. На вложенную сумму это составит 10 000/ 90 000 = 11,11% в год. В таком случае принято говорить, что купон по данной облигации составляет 11,11% годовых.

Почему доход по облигации называют купоном? Раньше облигации находились на руках у инвесторов в бумажном виде. Когда держатель получал выплату от эмитента, от облигации отрывался бумажный купон. Сейчас облигации в большинстве своем существуют в электронном виде, но термин купон прочно закрепился в лексиконе участников рынка. Подавляющее большинство облигаций на российском рынке — купонные. Дисконтные бумаги встречаются достаточно редко.

Таким образом мы разобрались, что по сути облигация представляет собой долговую расписку с определенными условиями, главными из которых являются дата погашения, номинал, размер и периодичность выплаты купона, и, разумеется, кто является эмитентом этой бумаги. Единственный момент — эта расписка является бездокументарной ценной бумагой.

Основные параметры облигаций в окне «Текущие торги» терминала QUIK. В первом столбце указано наименование выпуска, в котором обычно фигурирует название эмитента. Сверху вниз: Сбербанк, Роснефть, ГК ПИК, АФК Система и т.д. «Длительность купона» — период, через который выплачивается очередной купон — измеряется в днях. Размер купона указывается в рублях, а цена облигации — в %. В столбце «Доходность» указана эффективная доходность к погашению, смысл которой будет описан далее.

Все знакомы с простым экономическим законом: чем выше риск, тем выше доходность, и наоборот.

Это правило применимо и к рынку облигаций. Чем надежнее эмитент облигации, тем меньшую доходность он предлагает своим инвесторам. И наоборот, если риск проблем с платежеспособностью эмитента велик, то ему приходится платить более высокий купон по своим долговым бумагам, чтобы заинтересовать участников рынка.

Надежность эмитента еще называется кредитным качеством — чем оно выше, тем ниже вероятность банкротства. В России самыми надежными бумагами считаются облигации федерального займа (ОФЗ), выпущенные государством в лице Минфина. Они являются своеобразным эталоном на долговом рынке.

Наиболее авторитетными в мире принято считать рейтинги трех крупнейших международных агентств: Standard & Poor’s, Moody’s и Fitch.

Также доходность облигации зависит от срока до погашения. Чем меньше срок до погашения, тем ниже при прочих равных ее доходность, так как риск проблем у эмитента на коротком промежутке времени ниже, чем на более длинном.

Особенности обращения облигаций

Облигации торгуются на биржевом и внебиржевом рынках. Если вы являетесь держателем облигации и вам понадобилось срочно вернуть вложенные средства, вы можете продать их другому инвестору и получить деньги.

Так как цены на облигации формируются посредством спроса и предложения, рыночная цена чаще всего отличается от номинала. Для удобства она измеряется в процентах от номинала. Например, если рыночная цена облигации 101,53 и номинал составляет 1000 руб., то это значит, что бумагу в настоящий момент можно купить или продать за 101,53%*1000 руб. = 1015,3 руб.

Если облигация торгуется выше номинала, то говорят, что она торгуется с премией. Если ниже, то говорят, что облигация торгуется с дисконтом. Большинство облигаций на российском рынке имеют номинал 1000 руб.

Рыночная цена облигации

Рыночная цена облигации формируется исходя из уровня требуемой рыночной доходности для эмитентов соответствующего кредитного качества.

Смысл в следующем. Инвестор не станет покупать облигации с доходностью 6%, если на рынке есть альтернативы под 8% с тем же уровнем надежности. Чтобы держателю продать такую бумагу, ему придется продавать ее с дисконтом, который компенсирует покупателю разницу в доходности 2% в год до погашения.

Пример: Облигация была выпущена в начале 2011 г. со сроком погашения в 2016 г. с купоном 8%. В начале 2015 г. уровень процентных ставок вырос и по облигациям сопоставимого кредитного качества доходность составляет 10% в год. Соответственно, чтобы облигация была интересна инвесторам, она должна обеспечивать аналогичную доходность. Но так как купон уже был ранее зафиксирован на уровне 8%, то такая доходность может быть обеспечена только за счет снижения стоимости покупки облигации.

Чтобы компенсировать 2% в год за 2015 и 2016 гг. номинал должен быть снижен примерно на 2*2%=4%. Таким образом рыночная цена будет 96% от номинала. Этот пример очень упрощен, но позволяет понять принцип ценообразования на рынке облигаций.

Доходность облигации

Еще одним вопросом, который может вызвать непонимание у начинающего, является понятие доходности облигации. Существует несколько видов доходности, которые стоит знать.

По сути это просто величина купона. Если купон по облигации составляет 8%, то и купонная доходность будет аналогичная. Стоит отметить, что вне зависимости от частоты выплаты купона (ежеквартально, ежемесячно и т.д.) инвестор может получить процентный доход по облигации за каждый день удержания.

При продаже инвесторы закладывают в цену размер процента, накопленного за период владения бумагой с момента последнего купона. Для бумаг одного выпуска величина надбавки в один и тот же день всегда одинаковая, так что для удобства в современных торговых системах эта величина рассчитывается автоматически и сразу учитывается в сделках. Эта надбавка называется накопленный купонный доход (НКД).

Это упрощенный индикатор доходности, который показывает купонную доходность по отношению к конкретной текущей рыночной цене облигации. Здесь используется допущение, что цена облигации не будет изменяться со временем. Текущую доходность удобно использовать, если вы покупаете облигацию на короткий срок (до полугода) и планируете продать ее задолго до погашения

Простая (номинальная) доходность к погашению

Эта доходность включает в себя не только купонный доход, но и прибыль/убыток от разницы между ценой погашения и рыночной ценой, по которой приобретается облигация.

Эффективная доходность к погашению — YTM

Эффективная доходность к погашению является самой популярной и самой корректной для сравнения облигаций. В большинстве ресурсов под понятием доходность имеют ввиду именно ее. В отличие от предыдущего показателя, она учитывает реинвестирование купонов — предполагается, что полученные купоны могут сразу инвестироваться в облигации под ту же самую доходность.

Формула эффективной доходности достаточно громоздкая, да и знать ее рядовому инвестору необязательно — ее можно посмотреть в QUIK, на сайте Мосбиржи или на специализированных ресурсах типа cbonds или rusbonds, где она рассчитывается автоматически.

Классификация облигаций

По типу эмитента облигации бывают государственные, корпоративные и муниципальные.

По сроку до погашения облигации делятся на краткосрочные (до 1 года), среднесрочные (от 1 до 5 лет) и долгосрочные (более 5 лет).

По виду дохода облигации бывают дисконтные и купонные. Также выделяют бумаги с переменным купоном, плавающим купоном, индексируемым номиналом и др.

Риски инвестирования в облигации

Кредитный риск — риск ухудшения платежеспособности эмитента. Если увеличивается риск того, что эмитент может не погасить свои долговые обязательства, то цена на облигации может снизиться. Если у эмитента был понижен кредитный рейтинг, то цена немного снизится, но если появится серьезный риск банкротства, то стоимость облигаций может упасть очень значительно.

Процентный риск — риск снижения стоимости облигации из-за изменения уровня процентных ставок. Чем дальше срок погашения и чем ниже купон по облигации, тем выше этот риск. Оценить его можно по показателю дюрации.

Риск ликвидности — большая часть некоторых облигационных выпусков сосредоточена в руках крупных инвесторов, которые планируют удерживать их на долгий срок. В таком случае на бирже торговый оборот этих бумаг будет очень невысокий и продать/купить более-менее крупный объем по интересующей цене может быть проблематично.

Риск исполнения встроенных опционов — подробнее прочитайте про put-оферту.

Инфляционный риск — при покупке облигаций с постоянным купоном есть риск, что инфляция вырастет и начнет обгонять доход по портфелю. Чтобы защититься от этого риска, можно сформировать часть портфеля из облигаций с плавающим купоном, привязанным к уровню инфляции.

На что обращать внимание в первую очередь при выборе облигации в портфель

— Оцените уровень требуемой доходности и допустимого риска. Исходя из этого уже можно рассматривать бумаги тех или иных эмитентов. Как правило, чем больше доходность облигации превышает доходность соответствующей по сроку ОФЗ, тем выше риск.

— Отдавайте предпочтения крупным эмитентам, платежеспособность которых не вызывает вопросов.

— Оцените свой инвестиционный горизонт и подбирайте бумаги, дата погашения которых примерно совпадает с вашими целями.

— Оцените ликвидность облигаций, которые рассматриваете для покупки. Достаточны ли ежедневные объемы торгов? Как часто проходят сделки? Как быстро вы сможете продать бумаги в случае необходимости без потери в цене?

— Если по вашему мнению процентные ставки на рынке будут расти, стоит отдавать предпочтение коротким выпускам или бумагам с плавающей ставкой. Если по вашему мнению процентные ставки на рынке будут падать, можно часть портфеля выделить для более долгосрочных бумаг, чтобы получить дополнительный доход из-за роста их цены.

— При торговле облигациями учитывайте, что купонный доход по корпоративным бумагам, выпущенным после 1 января 2017 г., не облагается налогом. Также не облагается налогом доход с купонного дохода по ОФЗ и муниципальным облигациям.

— Не забывайте учитывать расходы на биржевую и брокерскую комиссии.

— Для торговли облигациями не пытайтесь использовать теханализ. Здесь этот инструмент не работает.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Итоги торгов. Нашли повод присоединиться к ралли мировых рынков

Первый российский ETF недвижимости: доходность, дивиденды, комиссии

Портфель российского инвестора из зарубежных бумаг

Самые упавшие российские акции 2021. Что с ними не так

Нефть vs омикрон. Рынок переоценивает риски

Почему снижаются Visa и Mastercard

Bloomberg: Новые санкции Запада против РФ могут коснуться обмена валют

Во имя святого кремния, или почему растут акции Intel

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.