что такое сзпк как расшифровать

СЗПК в декларации по налогу на имущество – что означает

szpk_v_deklaracii_po_nalogu_na_imushchestvo_-_chto_oznachaet.jpg

Похожие публикации

В декларации по имуществу недавно появился новый элемент – признак СЗПК. Его включение в налоговую отчетность обусловлено законодательным закреплением механизма сотрудничества частных инвесторов и государства в рамках СЗПК (соглашений о защите и поощрении капиталовложений). Признак СЗПК в декларации по имуществу присутствует в разделах 1, 2 и 3. Обновленный бланк декларации по налогу на имущество для предприятий зафиксирован Приказом ФНС от 28.07.2020 № ЕД-7-21/475@. Сдавать отчет по измененной форме надо с 2021 года (по итогам истекшего 2020 года).

Что означает СЗПК в декларации по имуществу

Деятельность участников СЗПК регламентируется нормами Федерального закона от 01.04.2020 г. № 69-ФЗ «О защите и поощрении капиталовложений в РФ». В рамках данной формы сотрудничества государство гарантирует инвестору стабильность налоговой политики, возможность возмещения из бюджета части понесенных расходов на совершенствование объектов инфраструктуры, предоставляет возможность воспользоваться дополнительными мерами господдержки. Такие налогоплательщики также применяют положения п. 4.3 ст. 5 НК РФ.

Что такое признак СЗПК – расшифровка в декларации по имуществу означает, что конкретный имущественный актив задействован при реализации соглашения о защите и поощрении капиталовложений, включенного в реестр СЗПК. Для обозначения недвижимости, участвующей в проектах в рамках таких соглашений, в декларацию и введен «Признак СЗПК»: если налог рассчитывается по имуществу, которое связано с исполнением СЗПК, его суммы в декларации отражают с признаком «1».

Таким образом, имеющиеся в распоряжении компании-участника соглашения объекты недвижимости, делятся на те, которые используются в рамках СЗПК, и те, которые к таким соглашениям отношения не имеют. В декларации необходимо отражать показатели по указанным категориям имущества раздельно.

Как проставляется признак СЗПК в декларации налога на имущество

Налогоплательщики, не являющиеся стороной вышеуказанных соглашений и не применяющие п. 4.3 ст. 5 НК РФ, в поле «Признак СЗПК» ставят прочерк (письмо ФНС от 22.10.2020 № БС-4-21/17366@).

Налогоплательщики-инвесторы, подписавшие соглашение о защите и поощрении капиталовложений, должны выбрать либо код «1» для имущества, связанного с реализацией СЗПК, либо код «2» в отношении объектов, не используемых в интересах СЗПК.

Пример

Размер остаточной стоимости в рублях

Признак СЗПК в декларации по имуществу предприятие должно будет проставить по обоим активам, но при помощи разных кодов. Алгоритм заполнения декларации:

deklaraciya_nalog_na_imushchestvo_2021.jpg

deklaraciya_po_nalogu_na_imushchestvo_2021_2.jpg

deklaraciya_po_nalogu_na_imushchestvo_2021_3.jpg

deklaraciya_po_nalogu_na_imushchestvo_2021_4.jpg

deklaraciya_po_nalogu_na_imushchestvo_2021_5.jpg

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Сторона СЗПК в декларации НДС

storona_szpk_v_deklaracii_nds.jpg

Похожие публикации

Что такое «СЗПК» в НДС-декларации? Это обозначение категории налогоплательщиков, которые заключили соглашение о защите и поощрении капиталовложений (сокращенно – СЗПК). Такое соглашение между представителями частного бизнеса и государством дает обеим сторонам отдельные гарантии:

Сторона СЗПК в декларации НДС – что это?

Заключение СЗПК и дальнейшая деятельность участников данных соглашений регламентируется положениями Закона от 01.04.2020 г. № 69-ФЗ «О защите и поощрении капиталовложений в РФ». Появление такой формы сотрудничества стало причиной обновления ряда налоговых деклараций, в том числе и по НДС. Теперь в отчетности должны фигурировать данные о наличии или отсутствии у субъекта хозяйствования статуса участника СЗПК (новый бланк декларации действует с отчетности за 4 квартал 2020 года).

СЗПК в декларации по НДС – это отражение факта принадлежности налогоплательщика к особой группе, на участников которой в течение срока действия соглашения не распространяется действие вступивших в силу после заключения соглашения поправок в налоговое законодательство, которыми изменяется порядок налогообложения или возмещения НДС, размер налоговых ставок, состав налоговой базы, налоговые льготы, сроки уплаты налога (п. 4.3 ст. 5 НК РФ). Налоговый орган должен владеть такой информацией, чтобы не применять штрафные санкции к налогоплательщику в случае несоблюдения им последних корректировок налогового законодательства в ситуациях, когда новшества для участников СЗПК не действуют.

Заполнение декларации по НДС осуществляется в соответствии с требованиями Приказа ФНС от 29.10.2014 г. № ММВ-7-3/558@ (с изменениями). Этим же приказом утвержден бланк отчета. Сторона СЗПК в декларации НДС идентифицируется в Разделе 1 путем указания соответствующего признака. Признак СЗПК впервые отражается в налоговых декларациях в периоде, в котором соответствующее соглашение было включено в реестр соглашений о защите и поощрении капиталовложений (Письмо ФНС от 06.04.2021 г. № СД-4-3/4593@).

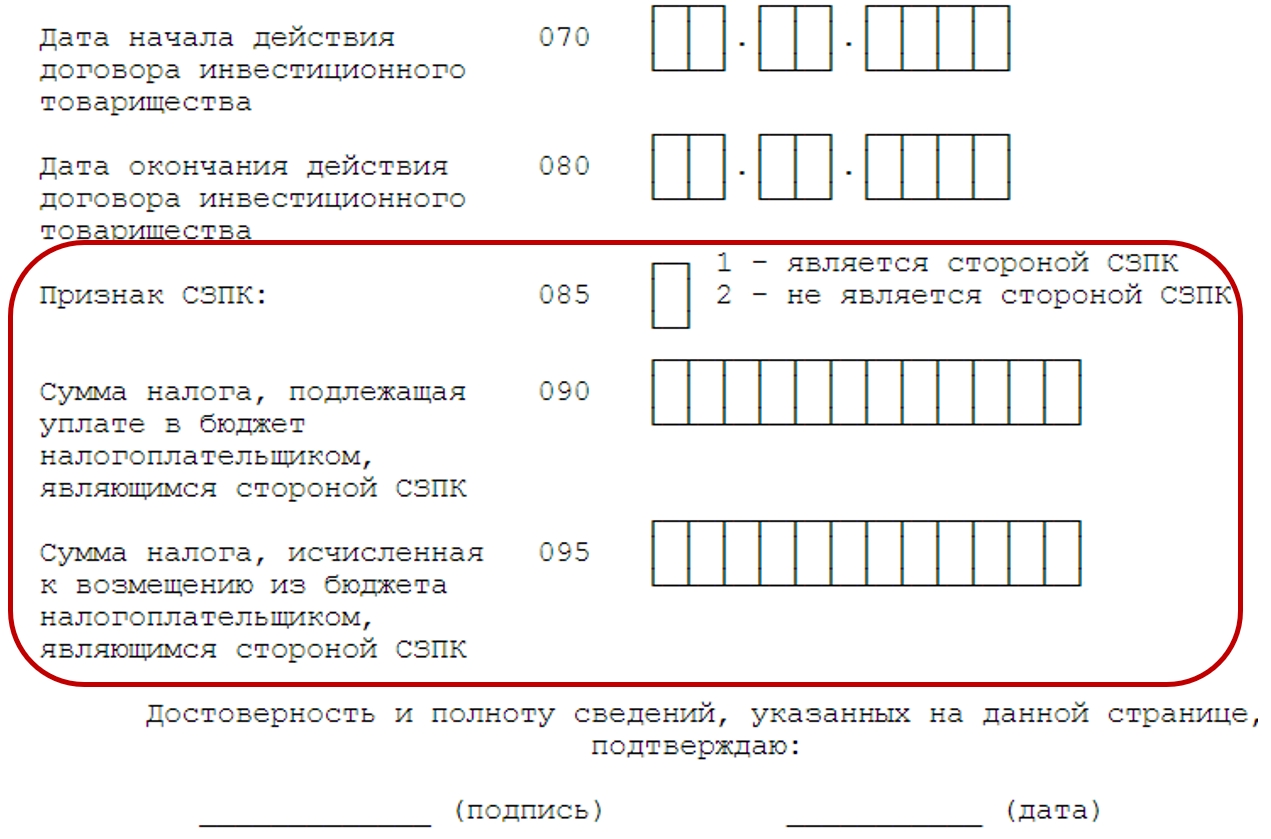

Признак СЗПК в декларации по НДС фиксируется в поле 085 Раздела 1. Если эту ячейку оставить незаполненной, декларация не будет принята. В этом поле должно стоять числовое значение – «1» или «2»:

Участие в СЗПК накладывает на налогоплательщиков обязательства по ведению раздельного учета операций, связанных и не связанных с исполнением данного соглашения. Это требование распространяется на порядок отражения в учете и декларациях сумм налоговой базы, исчисленных обязательств перед бюджетом. То есть налоговая база и налог к уплате от операций, связанных с исполнением СЗПК, фиксируются в отчетности обособленно.

Если предприятие является стороной СЗПК, в декларации НДС (Раздел 1) должны быть заполнены поля 090 и 095:

При участии организации в нескольких инвестпроектах, по которым подписаны СЗПК, в декларации отражаются общие суммовые показатели налоговой базы и НДС по этим соглашениям.

СЗПК в декларации по НДС – расшифровка на примере

Предприятие заключило два СЗПК, договоры были внесены в реестр в июле 2021 года. Общая налоговая база по НДС за отчетный период составила 1 700 000 руб., исчисленный налог равен 340 000 руб., в том числе:

Признак СЗПК стр. 085 декларации НДС зафиксирует кодом «1». Поле 095 не заполняется, так как налога к возмещению по СЗПК нет. В поле 090 должна стоять величина исчисленного НДС к перечислению в бюджет — эта сумма касается деятельности в рамках всех заключенных СЗПК. Так как у компании сразу два проекта реализуется по СЗПК, в поле 095 отражается совокупная величина налогового обязательства – 140 000 руб. (60 000+80 000).

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

ФНС рассказала о новых строках в декларации по налогу на имущество

ФНС разъяснила, какие организации должны заполнять строки «Признак СЗПК» в декларации по налогу на имущество.

В своем письме от 22.10.2020 № БС-4-21/17366@ ведомство поясняет, что с отчетности за 2020 год вводится новая форма декларации по налогу на имущество организаций, утвержденная приказом от 28.07.2020 № ЕД-7-21/475@.

Согласно новому порядку заполнения декларации, разделы 1, 2 и 3 декларации содержат строки «Признак СЗПК». В них указывается признак исчисления сумм налога налогоплательщиком, заключившим соглашение о защите и поощрении капиталовложений в РФ, предусмотренное Федеральным законом от 01.04.2020 № 69-ФЗ.

Напомним, положения пункта 4.3 статьи 5 НК РФ разрешают не применять в отношении организаций, которые заключили соглашение о защите и поощрении капиталовложений, законодательные поправки в части изменения порядка определения налоговой базы, налоговых ставок, налоговых льгот, порядка и (или) сроков уплаты по налогу на имущество.

Учитывая изложенное, организации, которые не заключали подобных соглашений и не применяют положения пункта 4.3 статьи 5 НК РФ, строки «Признак СЗПК» Разделов 1, 2 и 3 декларации не заполняют.

Организации обязаны сдавать налоговые декларации по налогу на имущество не позднее 30 марта года, следующего за истекшим налоговым периодом. Расчеты по авансовым платежам по налогу с 2020 года не сдаются. Все суммы авансовых платежей по налогу на имущество организации за первый, второй и третий кварталы указываются в самой налоговой декларации.

Налоговые декларации должны представляться в каждую налоговую инспекцию по месту нахождения принадлежащих организации объектов недвижимого имущества. При этом организации, состоящие на учете сразу в нескольких ИФНС по месту нахождения принадлежащих им объектов недвижимого имущества на территории одного субъекта РФ, вправе сдавать единую декларацию в одну из налоговых инспекций по своему выбору.

О сдаче единой декларации необходимо будет уведомить региональное УФНС. Сдавать единую декларацию могут только те организации, у которых налоговая база по налогу на имущество определяется как среднегодовая стоимость данного имущества. Если законом субъекта РФ, в котором состоит на налоговом учете организация, установлены нормативы отчислений от налога на имущество в местные бюджеты, то единую декларацию сдавать нельзя.

Соглашения о защите и поощрении капитальных вложений

1 ноября 2019 года Правительство РФ внесло в Государственную Думу пакет законопроектов о СЗПК. Несмотря на то, что эти законы еще должны быть приняты, само появление законопроектов является важным этапом в регулировании и поддержке инвестиций в России.

Постараемся детально разобраться с предлагаемыми в составе СЗПК правилами для инвесторов.

Что такое СЗПК

СЗПК — это соглашение, договор, заключаемый между инвестором и государством об условиях реализации отдельного инвестиционного проекта. Важно, что СЗПК с государством может заключать любой инвестор — как российский, так и иностранный, как действующий бизнес, так и проект «с нуля».

Нужно отметить, что государство может само разрабатывать и предлагать такие соглашения потенциальным инвесторам.

Почему СЗПК — это важно

По мнению многих экспертов основная причина, сдерживающая рост инвестиций в России, — институциональная. То есть главная проблема не в отсутствии денег на реализацию инвестиционных проектов, а в отсутствии благоприятной деловой среды, которая делает реализацию инвестиционных проектов привлекательной. Помимо сомнений предпринимателей в независимости местных судов, сложности защиты собственности и других вопросов безопасности бизнеса, важной институциональной проблемой является нестабильность налогового и тарифного регулирования. Законодательство о СЗПК — это попытка создать экономический институт, дающий возможность фиксировать налоговые и тарифные условия для реализации инвестиционных проектов в России. Поэтому пакет законов о СЗПК является одной из важнейших законодательных инициатив в области развития экономики РФ за последние несколько лет.

Почему внесение законопроектов о СЗПК в Госдуму — это важно

Публичное обсуждение законодательства о СЗПК в России идет с 2018 года. Основной интригой были конкурирующие предложения Министерства финансов и Министерства экономического развития. Вплоть до середины октября текущего года в Правительстве обсуждалось два проекта инвестиционного кодекса. Тот факт, что пакет законопроектов внесен в парламент говорит о том, что удалось найти компромиссное решение, устраивающее все заинтересованные стороны, по крайней мере, в Правительстве. Теперь вероятность принятия этих законопроектов до конца 2019 года весьма высока.

На какие проекты будут распространяться СЗПК

СЗПК ориентированы на крупные проекты: от 1,5 млрд рублей инвестиций для отдельных отраслей и от 5 млрд рублей и более в общем случае. При этом, чем больше сумма инвестиций, тем более льготный режим может быть предложен инвестору в рамках СЗПК.

Важно, что СЗПК не распространяется не проекты в нефтегазовой сфере.

Что дает СЗПК инвесторам

Основное содержание СЗПК — это, так называемая, «дедушкина оговорка», то есть обещание государства не менять правила игры для инвестора в течение определенного времени. Более того, если правила игры все-таки меняются в сторону ухудшения, то государство обязуется компенсировать инвестору возникающие издержки.

В частности, для проекта в рамках СЗПК фиксируются ставки основных налогов, кроме НДС, а также размеры тарифов, ставки которых важны для данного инвестпроекта (например, энергетических тарифов). Также в рамках СЗПК государство может гарантировать реализацию инвестиционных программ государственных монополий, от которых зависит проект, и сохранение условий государственной поддержки, если она привлекается проектом.

Срок гарантии неизменности условий: от 3 до 6 лет, а зависимости от размера инвестиционного проекта.

Как будут отбираться проекты для заключения СЗПК

Экспертиза самого проекта или инвестора для заключения СЗПК необязательна. Однако для оценки приемлемости условий соглашения для государства необходима экспертиза этих условий, которую могут проводить государственные инвестиционные структуры, такие как РФПИ, ВЭБ.РФ и другие. Непосредственно реестр контрактов будет вести Федеральное казначейство. Меры господдержки в рамках СЗПК будет систематизировать Министерство экономического развития. Министерство финансов остается куратором проекта внедрения СЗПК.

Что пока непонятно про СЗПК

Остается выяснить, какое государственное ведомство будет тем «окном», в которое инвесторы будут подавать заявки на заключение СЗПК: Минэкономразвития, Минфин или отраслевые министерства. Предстоит еще разработать механизм проведения экспертизы условий СЗПК для каждого конкретного проекта. Эти вопросы и предстоит утрясти до конца 2019 года.

Был ли опыт заключения подобных соглашений в России ранее

В мировой практике опыт заключения подобных соглашений достаточно распространен, начиная с 1950-х годов. В основном подобные соглашения предлагаются инвесторам в развивающихся странах, где регуляторная среда нестабильна и велики риски ведения предпринимательской деятельности. В России первыми в этой области были соглашения о разделе продукции (СРП), которые применялись для нефтегазовых проектов с иностранным участием еще в 90-х. В 2000-х годах были введены специальные инвестиционные контракты (СПИК), ориентированные на зарубежных автомобилестроителей, открывающих сборочные производства на территории России. Опыт внедрения СРП нельзя назвать успешным, так как, во-первых, СРП были узконаправлены на небольшое количество нефтегазовых проектов и не могли быть широко растиражированы, а, во-вторых, эти соглашения отражали тяжелое положение российской экономики, при котором они заключались, и имели существенный перекос в сторону интересов иностранных инвесторов.

Напротив, опыт заключения СПИК был вполне успешен, поэтому основная дискуссия в Правительстве велась вокруг выбора между вариантом мультипликации этого опыта в автомобилестроении на другие отрасли и вариантом разработки нового инвестиционного кодекса. Победил последний вариант.

Если вам нужна дополнительная информация по поводу заключения СПИК и СЗПК, будем рады ответить на ваши вопросы.

Что такое сзпк как расшифровать

Приказ довольно объемный, но большая его часть посвящена техническим деталям, связанным с обязательной электронной формой сдачи декларации. В данном материале мы не будем подробно на них останавливаться, поскольку технические новшества будут учтены и разработчиками бухгалтерских программ, и операторами ЭДО. Пройдемся по смысловым изменениям.

Появились графы для внесения данных о СЗПК

Для начала напомним, что такое СЗПК.

Между инвестором (например, частной фирмой), реализующей инвестиционный проект (ОРП), с одной стороны, и одним или несколькими государственными образованиями, с другой стороны, может быть заключено СЗПК, в соответствии с которым публичная сторона (госструктуры) гарантирует частной стороне (фирме) не применять в отношении проекта акты, которые могут ухудшить условия для его реализации.

Аналогично в отношении участника СЗПК не будут применяться акты, которые увеличивают сроки или количество процедур, необходимых для реализации инвестиционного проекта.

Для информирования налоговиков о наличии у налогоплательщика прав на «стабильную» налоговую ставку и введены новые графы в разделе 1 декларации по НДС.

С титульного листа убрали код ОКВЭД

В отличие от предыдущего, мотивы налоговиков в данном случае не ясны. Возможно, АСК-НДС будет получать и анализировать информацию об ОКВЭД автоматически. Но, могут быть и иные причины.

Просто принимаем как факт – в новой редакции декларации по НДС кода вида деятельности по ОКВЭД более нет.

Как изменили порядок заполнения декларации НДС

Помимо логичных дополнений по порядку внесения данных в новые графы по СЗПК, правила формирования декларации по НДС доработаны и для «старого» содержимого.

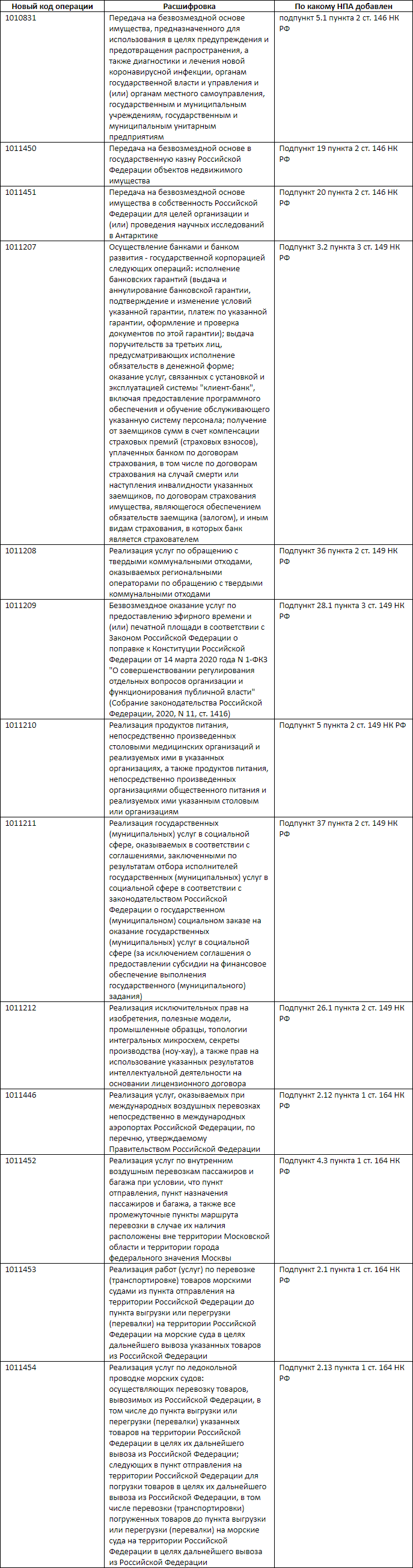

Новые коды

Добавлено довольно много новых кодов – в большинстве своем касающихся освобождаемых от НДС операций.

По некоторым старым кодам формулировки привели в соответствие с добавленными новыми. Например, после появления кода 1011210 (реализация продуктов питания медучреждениями), слово «медицинские» убрали из расшифровки кода 1010232 (теперь там осталась только реализация продуктов питания в учреждениях образования).

Когда отчитываться по новой форме декларации НДС

Согласно приказу № ЕД-7-3/591, сдавать НДС по новой форме нужно уже с 4 квартала 2020 года.

Напомним, что крайний срок сдачи декларации по НДС за 4 квартал 2020 – 25 января 2021 года.