что такое стоп лимит заявка по акциям

Что такое стоп лимит заявка по акциям

Стоп-заявка — это заявка на покупку или продажу финансового инструмента, когда цена на него достигает заданного вами значения. Так вы не упустите нужный момент на рынке, даже если не следите за котировками 24/7.

Сначала нужно заранее завести стоп-заявку в торговом терминале или приложении. Стоп-заявка будет храниться на сервере брокера до тех пор, пока не наступит стоп-цена — в этом случае заявка уходит в систему биржи.

Заявку стоп-лимит используют, чтобы ограничить потери заранее просчитанной суммой. Если рынок неожиданно обвалится, ваши убытки будут для вас прогнозируемыми.

Вы выставляете стоп-цену — сигнальную цену к покупке или продаже для брокера. А также допустимый диапазон — до какого предельного значения брокер может совершать сделку. В приложении «Мой брокер» вам будет всё понятно интуитивно: в разделе «тип заявки» смените лимитную или рыночную заявку на стоп-приказ, выберите stop-limit и вбейте нужные значения в графы «цена активации», «цена лимитной заявки».

Когда вы будете заводить тейк-профит в «Моём брокере», укажите:

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ПАО Московская Биржа.

Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

ООО «Компания БКС», лицензия №154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия. 129110, Москва, Проспект Мира, 69, стр. 1, 3 подъезд.

Финансовый ликбез (Стоп-заявки, суть и условия исполнения. )

Отечественные инвесторы/спекулянты, да и многие проф.трейдеры знают всего 2 заявки какими пользуются – покупка/продажа «с рынка» (рыночная), покупка/продажа по условной цене (лимитированная).

Разберем более подробно тип – стоп-заявки:

Стоп-Лимит.

Нужны для ограничения убытков (работа «на пробое»).

Покупам мы Газпром по 210 рублей. Исходя из стратегии выставляем стоп-лосс (ограничение убытка) на уровень 200 рублей с ценой 198,50 руб. по которой будет выставлена заявка на биржу. Т.е. когда акции Газпрома снизятся до уровня 200 рублей с сервера торговой системы на биржу уйдет заявка на продажу по цене 198,50.

Тейк-Профит.

Фиксация прибыли с определением локального максимума цены.

Покупаем 20/06/2011 Сбербанк по 94,6 – и предполагаем, что он вырастет в течение пары дней к 96 рублям. Т.о. выставляем – цена активации 96 рублей, отступ от максимума 0,50 рублей, защитный спрэд 0,20 рублей.

Т.е. при достижении цены 96 рублей заявка активируется («следит» за движением рынка). Лимитированная заявка генерируется, только когда цена снизится более чем на 0,50 рубля от локального максимума (например: после «прохождения» 96 – рынок 21/06/2011 «сходил» на 96,6 – локальный максимум). Цена, выставленная на биржу, будет с учетом защитного спрэда = цена заявки на продажу = 96,6 – 0,50 – 0,2 = 95,9. (21 июня 2011 года наш Тейк-Профит по Сбербанку бы исполнился).

P.S. Система «вылавливает» локальный максимум, который инвестор заранее не может точно определить. Максимум на фиксирован! Определятся программой только после того, как цена снизится на заданную трейдером величину, при меньших колебаниях система игнорирует их и не выставляет заявку. ВАЖНО. => Если изменения внутри дня меньшие – заявка не исполнится. И еще – локальный максимум отслеживается внутри 1 торговой сессии. Т.е. если на след. день рынок откроется гэпом вниз – заявка не сразу сгенерится… а посчитается локальный (внутри этого дня) максимум – отступ – защитный спрэд.

Стоп-заявка со связанной заявкой.

Это связанные между собой стоп-заявка и лимитированная в одном направлении (т.е. обе на покупку или обе на продажу), при этом, исполнение одной заявки (стоп или лимит) влечет за собой отмену другой, для избежания двойной купли (продажи).

К примеру: Купили мы в мае Сургутнефтегаз по 26,40 с целью 28,95 (лимитированная заявка), при этом ограничиваем убыток на уровне 26,05 (стоп-заявка: уровень рынка 26,05 (цена условия), заявку выставляем по 26,00, закладывая в этом еще и защитный спрэд).

Т.о. если цена сначала пойдет наверх, то исполнится лимитированная заявка по цене 26,95, при этом стоп-заявка автоматически отменится. Если же цена пойдет сначала пойдет вниз, то на уровне рынка в 26,05 рубля, выставится заявка по цене 26,00, при этом лимитированная заявка по цене 26,95 отменится.

P. S. Выставляется. ТОЛЬКО. до конца сессии – т.е. в ее состав входит лимитированная заявка. Средства под нее блокируются однократно.

Стоп-цена по другой бумаге.

Применяется для отработки стратегий, где условием выставления заявки по одной бумаге является достижение заданной цены по другой бумаге, либо для выставления заявок аналогичных лимитированным, но на несколько дней.

Пример 1: Предположим, что мы считаем, что изменения по акции Сбербанка «преф» происходят с запозданием относительно «обычки», используя эту корреляцию, мы выставляем условием цену по «обычке» 97 (текущая 95,6), при которой на биржу будет выставлена заявка на покупку Сбербанк «преф» по 72,3 (текущая 71,8) в рассчете на то, что акции Сбер «преф» продолжат рост за «обычкой».

Пример 2: Мы хотим продать Газпром, когда цена достигнет 250, текущая цена 199. Пр этом выставить стоп-лимит мы не сможем, т.к. при продаже условие цены – меньше или равно какой-то. Т.е. если мы сейчас выставим стоп-лимит на продажу с ценой условия 250 по цене 240 => заявка тут же уйдет «в рынок» (сейчас цена 199, что ессно, меньше 250) и отменится в конце торговой сессии, т.к. такой цены на рынке сегодня не будет…

Что мы делаем – Выставляем стоп по другой бумаге… Условие: если цена Газпрома больше или равна 250, выставляем на продажу Газпром по 240.

Важно. Этот тип может быть применен для хеджа позиции при падении цены по бумаге с использованием фьючерсов как инструмента хеджирования по вложениям в акции.

Еще есть Стоп «по исполнению».

Используется как для ограничения убытков, так и для фиксации прибыли… Суть – еще не купив/продав бумагу, мы выставляем по ней заявку на закрытие позиции. При этом, стоп не сработает, пока не произойдет сделка по базовой заявке))) Действует до конца сессии… Если базовая заявка отменяется – стоп «по исполнению» автоматически снимается. Средства под стоп-заявку блокируются только после того, как исполняется базовая.

Стоп-заявки, или как автоматизировать торговлю на бирже

Один из самых важных моментов в торговле на фондовом рынке — правильно поставить заявку на покупку или продажу акций. Казалось бы, что здесь сложного. На самом деле, в ИТС QUIK есть ряд различных заявок, которые помогут вам в реализации ваших стратегий.

Кроме простых заявок, ИТС QUIK располагает рядом более сложных заявок, которые помогают реализовать определенный алгоритм открытия и закрытия позиций. К таким заявкам относятся стоп-заявки, суть которых в том, что в них закладывается определенное условие, при выполнении которого на рынок выставляется простая лимитированная заявка.

Стоп-заявки бывают следующих типов:

Стоп-лимит;

Стоп со связанной;

Тейк-профит;

Стоп по исполнению;

Тейк-профит по исполнению;

Стоп-цена по другой бумаге;

Тейк-профит и стоп-лимит;

Тейк-профит и стоп-лимит по исполнению.

Стоп-заявка «висит» на сервере брокера (а не биржи), и срок ее жизни не ограничивается одной торговой сессией. В частности, при выставлении стоп-заявки можно выбрать пункт «до отмены», то есть ваша заявка будет ждать, пока не выполнится условие или пока вы сами ее не снимете. Эта особенность позволяет разрабатывать различные комбинации, позволяющие автоматизировать торговлю, и избавляет от необходимости контролировать ход торгов у монитора компьютера в режиме «нон-стоп».

В прошлом обзоре мы рассмотрели заявки «стоп-лимит» и «стоп-лимит со связанной». Также одной из наиболее популярных заявок можно назвать заявку «тейк-профит».

Стоп-заявка типа «Тейк-профит» реализует в Quik принцип скользящего стопа. Этот принцип состоит в том, чтобы при закрытии позиции с прибылью не выставлять заранее определенной ценовой цели, а закрываться путем передвижения стоп-заявки на закрытие позиции, которая выставляется на некотором расстоянии от достигнутого ценой локального экстремума и передвигается по мере увеличения этого экстремума.

Размер «отскока» от экстремума (от max при Long’е; от min при Short’е) можно задавать как в процентах, так и в абсолютных значениях.

Например, у вас есть открытый Long. Выставляя заявку типа «тейк-профит» вы задаете размер вашего Stop Loss’а. Предположим, была выставлена заявка на закрытие, если цена упадет на 3% от максимума. Достигла цена 100 рублей за акцию — ваш Stop подтянулся на уровень 97 рублей. Если цена пошла вниз — Stop остается на месте и сработает, если цена достигнет уровня 97. Если цена пошла дальше наверх — stop автоматически, без вашего вмешательства, «подтягивается» выше. И так до бесконечности — пока заявка не сработает или не будет снята (если в графе «срок действия» не указано иное).

Такой способ полезен в случае, если ожидается значительный тренд, конечную цель которого определить заранее трудно. Вы ограничиваете только размер локальной коррекции (отката в противоположном направлении от экстремума), при превышении этого размера вы считаете тренд завершившимся.

Окно для ввода стоп-заявки можно вызвать многими способами:

1) щелкнуть на иконку в панели инструментов;

2) через вызов контекстного меню (правая клавиша мыши) из стакана котировок;

3) через вызов контекстного меню из названия бумаги в Текущей таблице параметров;

4) двойным нажатием левой клавиши мыши в окне Таблица стоп-заявок;

5) через вызов контекстного меню из Таблицы стоп-заявок;

6) через вызов контекстного меню из Таблицы лимитов по бумагам (на строке соответствующей бумаги);

7) функциональной клавишей F6.

Все возможности торговли с помощью выставления разного рода заявок вы можете узнать, например, на бесплатном вебинаре УЦ БКС.

Также предлагаем Вам обучающие видеоуроки по трейдингу.

БКС Экспресс

Последние новости

Рекомендованные новости

Главное за неделю. Будем качать посвистывая

Итоги торгов. Распродажи могут усилиться на следующей неделе

Идеальные фишки: дают максимум доходности на единицу риска

Наиболее подходящие акции США для активных трейдеров на декабрь

Внимание, Snap!

Агрегатор такси уезжает в Гонконг. Китайские бумаги поехали вниз!

Небольшой биотех потеснил Apple в топе по оборотам на СПБ Бирже

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

QUIK 7: тейк-профит и стоп-лимит

Опытные трейдеры достаточно часто говорят о том, что прибыль в биржевой торговле — это производная от степени контроля трейдером собственных рисков, благо риски являются не просто данностью, а величиной, контролируемой и поддающейся управлению. Причём одним из самых простых и распространенных способов контроля риска является выставление стоп-заявок, которых существует несколько видов: со связанной заявкой, стоп-лимит, стоп-цена по другой бумаге, тейк-профит, тейк-профит и стоп-лимит. Причём самыми популярными являются заявки стоп-лимит и тейк-профит, о которых и пойдет речь в данной статье.

Стоп-лимит — это тип заявки, который и ассоциируется с выставлением стоп-лоссов. Но это не единственная задача данного типа заявок, а наиболее часто используемая функция. Дело в том, что с помощью лимитных заявок (обычных лимиток, не стоп-заявок) можно только поставить заявку на покупку ниже рынка и на продажу выше рынка, причём эти заявки будут видны всем (так как будут присутствовать в стакане). Поставить же заявку на продажу ниже рынка и на покупку выше рынка (наоборот) с помощью лимиток нельзя (точнее можно, но они сразу исполнятся, так как закроются по лучшим ценам спроса/предложения по правилам двустороннего обезличенного аукциона). И вот как раз для выставления заявки на продажу ниже рынка и на покупку выше рынка и применяют стоп-лимит. Их дополнительный бонус в том, что они сами по себе не фигурируют в стакане, а хранятся на сервере брокера.

Получается так, что если трейдер находится в длинной позиции, а цена идёт вниз (против него), то трейдеру жизненно необходимо иметь ограничивающую убытки меру, позволяющую продать ниже текущей рыночной цены, тем самым контролируя свой максимальный риск по сделке (что и реализуется выставлением стоп-заявки на продажу).

Если же трейдер находится в короткой позиции, и есть риск того, что цена начнёт расти (двигаться против позиции трейдера), то желательно иметь заявку, позволяющую купить выше рынка (что и реализуется с помощью выставления стоп-заявки на покупку).

Но никто не говорил о том, что для выставления заявок стоп-лимит в QUIK (хоть на покупку, хоть на продажу) нужно иметь уже открытую позицию. Нет, стоп-лимитные заявки (как и другие стоп-заявки) выставляются сами по себе, их можно использовать для открытия позиции лонг при продолжении роста цены (например, при пробитии ценой важного сопротивления), либо для открытия позиции шорт при дальнейшем ценовом снижении (например, при пробитии важного уровня поддержки).

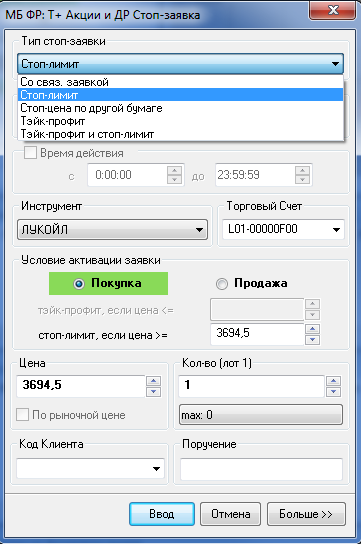

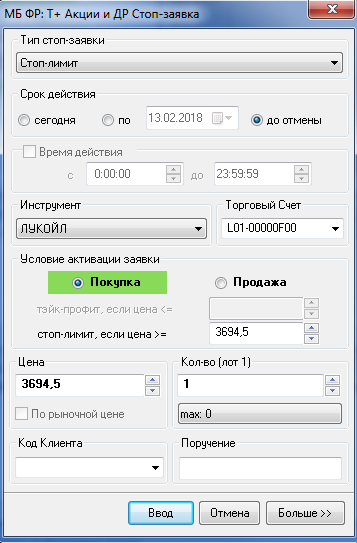

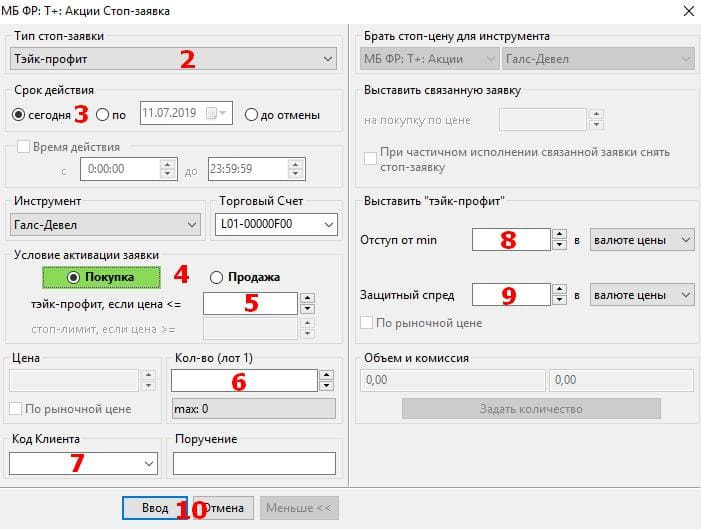

Выставляя стоп-лимит в QUIK, трейдеру необходимо заполнить ряд полей, а именно: «Тип стоп-заявки», «Срок действия», «Условие активации заявки», «Стоп-лимит, если цена», «Цена и кол-во». Заполнив данные поля, нужно нажать клавишу «Ввод». Разберёмся более подробно с этими полями. Поле «Тип стоп-заявки» заполняется автоматически типом стоп-лимитной заявки. Следующий пункт — «Срок заявки» ставится как «Сегодня», что означает, что после завершения торгов текущей даты данная заявка будет снята. Обычно трейдеры выставляют пункт «До отмены» в «Сроке заявки», что означает, что данная заявка будет находиться здесь до того, как либо исполнится, либо снимется самим трейдером. Поле «Инструмент» заполняется тем инструментом, из стакана которого и выставляется стоп-заявка, так что менять значение данного поля нецелесообразно. Поле «Торговый счёт» заполняется автоматически. А вот поле «Условие активации заявки» уже будет требовать от трейдера внимания, так как именно здесь требуется указать, на продажу или на покупку будет эта заявка, поставив галочку в соответствующих элементах заявки.

Если заявка будет на продажу, то нужно в поле «Стоп-лимит, если цена

Если указать стоп-лимитную заявку на покупку (подразумевается покупка выше рынка) в поле «Стоп-лимит, если цена >=», то по зеркально аналогичному принципу нужно будет указать стоп-цену выше рыночной, а саму цену заявки — ещё выше стоп-цены, чтобы она исполнилась по лучшей цене спроса, но по цене не выше указанной (если по каким-то причинам заявка не сможет исполниться полностью по ценам до указанной, то неисполнившийся остаток продолжит стоять в стакане лимитной на покупку).

Данный вид стоп-заявки используют для фиксации прибыли при достижении ценой стоп-цены (выше рынка для лонга (для фиксации прибыли продажей) и ниже рынка для шорта (для фиксации прибыли покупкой)). Но теоретически эту заявку можно использовать и без открытой позиции (на практике обычно тейк-профит применяют именно для фиксации прибыли).

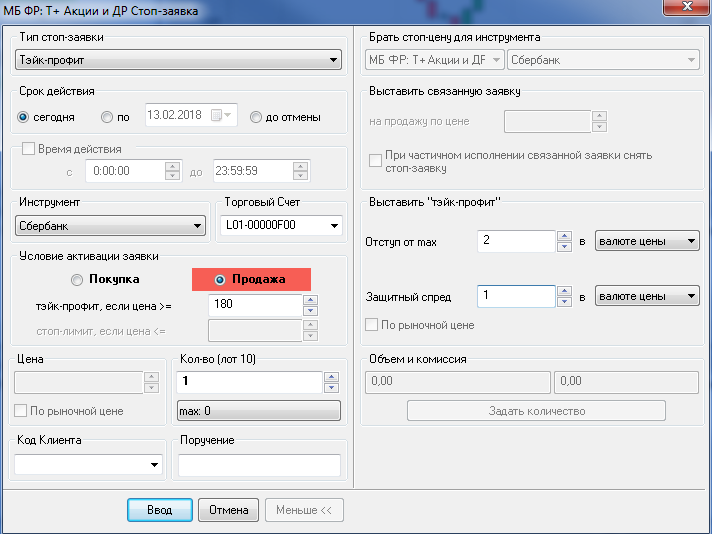

Чтобы выставить заявку тейк-профит в QUIK, нужно выбрать данный тип в поле «Тип стоп-заявки». Условно форму ввода тейк-профита можно разделить на две части. Левая часть аналогична заявке типа стоп-лимит с такими же полями, разница заключается лишь в том, что заявка тейк-профит срабатывает на продажу, если цена становится больше либо равна стоп-цене (в примере — 180 рублей), а на покупку, если цена меньше либо равна стоп-цене. При этом в стоп-лимите заявка на продажу выставляется при достижении ценой стоп-цены, которая должна быть меньше либо равна цене последней сделки, а на покупку — когда цена последней сделки больше либо равна стоп-цене.

Тейк-профит содержит ещё и правую часть, в которой следует заполнить поля «Отступ от max» и «Защитный спред», а также указать единицу измерения значений указанных полей (в нашем примере — «в валюте цены», хотя возможен вариант «в процентах»).

Разберём, как будет работать тейк-профит на продажу, если цена будет выше либо равна 180 руб. (текущая цена — 165 руб.) при заданном отступе от максимального значения в 2 руб. и защитном спреде в 1 руб. При достижении ценой значения 180 руб. (если цена не достигнет данного значения, то тейк-профит и не сработает) запустится счётчик отступа, который будет выставлять заявку на 1 руб. ниже рыночной на продажу (т.е. данная заявка автоматически станет лучшей ценой на продажу), если цена от достигнутого максимума (больше либо равном 180 руб.) опустится ниже на значение отступа (2 руб.), таким образом, произойдёт продажа на указанный объём актива. Т.е. если цена достигнет 180 руб. и опустится ниже на 2 руб. до 178 руб., то выставится заявка на продажу по 177 руб. Если цена достигнет 180 руб. и опустится ниже на 1 руб. или продолжит рост, то заявка на продажу выставлена не будет, а счётчик продолжит работу до того момента, пока цена не опустится от достигнутого ею максимума на 2 руб. вниз, а это может быть любое значение выше либо равное 180 руб. Так, если цена будет расти, не опускаясь в своих колебаниях на 2 руб. до 190 руб., а после опустится до 188 руб., то выставится заявка на продажу по 187 руб., а затем совершится продажа по лучшей цене спроса. Таким образом, тейк-профит позволяет не спешить в фиксации прибыли, разрешая ей накапливаться, и закрывает позицию, если обратные ценовые колебания становятся больше указанных.

Заявки типа стоп-лимит и тейк-профит в QUIK позволяют трейдерам контролировать свои риски при совершении сделок и разрешать прибыли накапливаться, вводя элемент следования фиксации прибыли за ценой с помощью отступа от max в заявках типа тейк-профит.

Стоп-заявки – инструмент автоматизации биржевой торговли

Торговля на бирже осуществляется посредством выставления заявок (ордеров) на покупку или продажу актива. Терминал для трейдинга ИТС QUIK обладает в этом большими функциональными возможностями. В Квике есть сложные стоп-заявки, помогающие заранее предусмотреть чёткий алгоритм при открытии и закрытии позиций.

Второе название подобных биржевых ордеров – условные заявки. Такое название говорит само за себя. Ведь стоп-заявка активируется при наступлении конкретного условия, которое установил трейдер.

Разновидности

Торговый терминал ИТС QUIK работает с такими условными ордерами:

Трейдер самостоятельно задаёт время действия подобной заявки. Этот параметр указывается при создании ордера. В Квике возможны три варианта. Стоп-заявка может действовать:

Естественно, если указанное условие исполнится, то заявка автоматически выполняется торговым терминалом.

Выставление срока жизни ордера позволяет автоматизировать процесс трейдинга. Совсем необязательно находиться перед монитором компьютера и контролировать рыночную ситуацию. Участник торгов один раз в удобное время задаёт условия совершения сделки. К примеру, уровни покупки и продажи актива. Всё остальное сделает Квик.

Выставить условный ордер в ИТС QUIK можно несколькими способами. Самый простой – нажать клавишу F6. Это действие выведет на экран монитора окно ввода стоп-заявки.

Стоп-лимит (Stop limit)

Это условная заявка, которая помогает трейдеру решить 1 из 2 задач:

Основная цель использование такого ордера – ограничить размер убытка, если котировки выбранного торгового инструмента двинутся в сторону противоположную ожиданиям. На сленге трейдеров такая операция называется выставлением стоп-лосса.

Для лучшего понимания рассмотрим пример с российского фондового рынка.

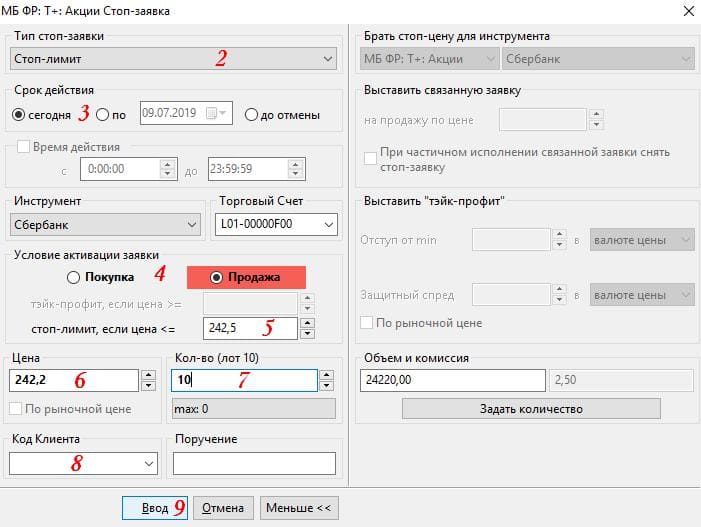

Трейдер 10 апреля 2019 года купил акции ПАО Сбербанк. Цена приобретения актива 242,78 рубля. Трейдер предполагал, что котировки ценной бумаги продолжат двигаться в рамках растущего тренда. Для подстраховки от негативного развития событий участник торгов ввёл условную заявку стоп-лимит. С указанием срока ордера – до отмены. Стоп-ценой был выбран уровень 242,5 рубля.

С начала следующей торговой сессии котировки обыкновенных акций Сбербанка продолжили движение вверх. Однако затем развернулись и начали понижательное движение. Когда цены актива опустились до 242,5 рубля, стоп-заявка сработала. Это ограничило убыток по сделке 28 копейками.

Как видим, решение трейдера было правильным. В дальнейшем котировки актива продолжили снижение. Трейдер своевременно закрыл убыточную позицию.

По такому же принципу ограничиваются убытки по шортам или коротким позициям. Только в этом случае в условиях активации заявки выбираем не продажу, а покупку актива.

Другой повод для использования заявок типа стоп-лимит – реализация пробойной стратегии торговли. Смысл такого подхода в том, что трейдер находит сильный уровень (поддержки или сопротивления), который ограничивает движение котировок. Идея проста: если цена преодолеет такой рубеж, то устремится дальше в том же направлении.

Однако, не всё так просто. После пробоя котировки зачастую совершают крайне резкие движения. Трейдер банально рискует не успеть за таким движением. Стоп-лимиты решают эту проблему. Такие ордера позволяют заранее выставить заявку на покупку или продажу актива и не пропустить движение цены.

Учимся выставлять

Для выставления заявки стоп-лимит воспользуйтесь приведённым ниже алгоритмом.

1. Нажмите клавишу F6 на клавиатуре.

2. Выберите тип заявки стоп-лимит.

3. Задайте срок действия ордера.

4. В условиях активации заявки выберите Покупка или Продажа.

5. Определяем уровень цены, при которой произойдёт активация ордера. Для лонгов этот показатель выставляется ниже уровня покупки. И наоборот. Для шортов этот показатель указывается выше уровня продажи. В нашем примере трейдер купил акции Сбербанка по 242,78 рубля, а цену для активации стоп-лимита выставил 242,5 рубля.

6. Задаём цену, по которой выставляется сама заявка. При продаже этот параметр выставляется ниже цены активации. И наоборот. При покупке соответственно выше. Это нужно, чтобы избежать так называемого проскальзывания цены, когда котировки совершают резкие движения и часть заявок остаются неисполненными. В нашем примере это 242,2 рубля.

7. Задаём количество лотов.

8. Выбираем свой Код клиента.

9. Нажимаем клавишу ввод и подтверждаем заявку в появившемся окне.

Тэйк-профит (Take Profit)

Это условная заявка, которую придумали, чтобы закрывать позицию по активу с максимально возможной прибылью. Об этом же говорит и название такого ордера. В переводе с английского take profit – получить прибыль.

Выставленный тэйк-профит исполняется при условии ухудшения цены актива от локального максимума на величину, которую задал пользователь торгового терминала.

Рассматриваемая заявка работает в Квике по принципу скользящего стопа. Такой подход помогает закрывать торговую позицию, не определяя заранее конкретный ценовой уровень. При движении котировок в желаемом для трейдера направлении стоп будет автоматически передвигаться ту же сторону. Однако если цены развернуться, и достигнут выставленной величины отскока, то ордер закроется.

Величину отскока от достигнутого экстремума (от максимума при лонге или минимума при шорте) трейдер задаёт в процентах или абсолютных значениях.

Рассмотрим конкретный пример.

Трейдер 14 мая 2019 года купил акции ПАО Газпром по цене 165 рублей. При этом участник торгов вошёл в рынок в начале мощного восходящего движения. К моменту закрытия торговой сессии котировки эмитента взлетели на десятки процентов до уровня 190,9 рубля.

Трейдер оказался в сложной ситуации. С одной стороны, он уже был в хорошей прибыли. С другой стороны, потенциал для роста акций Газпрома не был исчерпан. Трейдер выставил тэйк-профит. В качестве величины отскока фигурировали 5%.

Как видите, трейдер, который действовал таким образом – не прогадал. Лонг закрылся 3 июня 2019 года. На той торговой сессии котировки показали максимум 251,65 рубля, а потом резко скорректировались вниз. Система закрыла позицию трейдера на уровне 239 рублей. Размер прибыли каждый оценит самостоятельно.

Учимся выставлять

Следуйте такому алгоритму.

1. Нажмите F6 и вызовите окно ввода ордера.

2. Выберите тип стоп-заявки – тэйк-профит.

3. Выставьте срок действия ордера.

4. Выбираем между пунктами Покупка и Продажа.

5. Задаём цену, при достижении которой QUIK активирует тэйк-профит. Это тот самый локальный экстремум, о котором мы говорили.

6. Определите количество лотов по ордеру.

7. Задайте Код клиента.

8. В окне Отступ от max/min задайте величину отскока для срабатывания стоп-заявки. Выставьте этот параметр в процентах или валюте цены. Важно правильно определиться с этим значением. Маленький отступ сработает при первой мелкой коррекции. Большой помешает максимизации прибыли.

9. Задаём Защитный спред. Это гарантия продажи всего объёма акций по заявке и защита от проскальзываний.

10. Нажимаем клавишу ввод и соглашаемся с активацией заявки в появившемся окне.

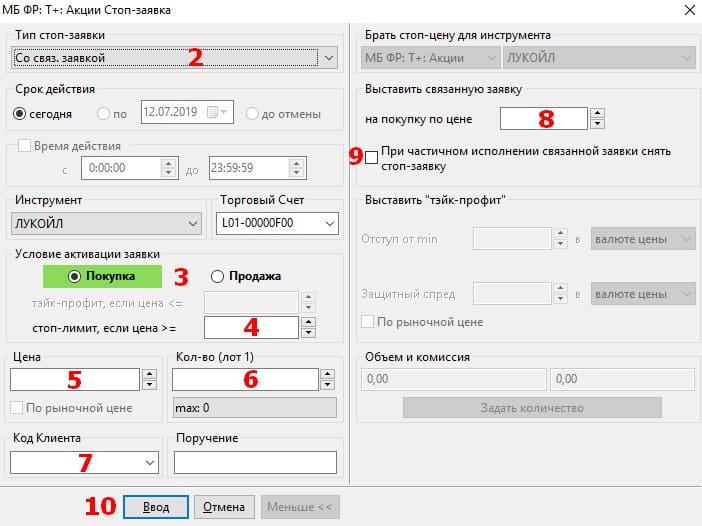

Со связанной заявкой

Речь идёт о комбинированной заявке. Она состоит из 2 ордеров по одному активу. Первый – это стоп-лимит. Второй – стандартная лимитированная заявка. Когда любой из выставленных ордеров исполняется, другой автоматически снимается.

Подобные заявки используют, чтобы закрыть торговую позицию. Лимитированный ордер задаёт ценовой уровень планового закрытия позиции. Стоп-лимит ограничивает возможные убытки при негативной конъюнктуре рынка.

При выставлении такой связанной заявки деньги на брокерском счёте блокируются один раз.

В случае исполнения стоп-лимита, связанная лимитная заявка полностью снимается. Когда связанная лимитированная заявка исполняется частично, то стоп-лимит или полностью снимается, или уменьшается на соответствующую величину. Это определяется заданными трейдером условиями.

Срок действия рассматриваемого ордера – до конца торговой сессии.

Трейдер 5 июня 2019 года купил акции ПАО «ЛУКОЙЛ» по цене 5100 рублей. Был составлен торговый план лонга с расчётной прибылью 5%. Уровень падения котировок для фиксации убытков установлен в 2%. Для реализации торгового плана трейдер использовал стоп со связанной заявкой.

Как видите, в рассмотренном примере трейдер зафиксировал расчётную прибыль. Использование стопа со связанной оправдано.

Если трейдер использовал вместо этого две отдельные заявки с теми же условиями, это могло бы привести к негативным последствиям. Предположим, котировки акций Лукойла падают на 2% или более и затем растут на 7%. Что произойдёт? Трейдер сначала по стопу зафиксирует убытки, а потом откроет шорт на бычьем рынке.

Чтобы этого не произошло, используйте инструмент со связанной заявкой. Основная его специфика именно в автоматической отмене второго ордера при исполнении первого.

Учимся выставлять

Придерживаемся такого алгоритма.

1. Нажмите F6 и вызовите окно ввода ордера.

2. Выберите пункт Со связанной заявкой.

3. Определитесь между Покупкой и Продажей.

4. Выставляем цену для активации стоп-лимита.

5. Определяем количество лотов актива.

6. Определяем цену ниже для выставления самой заявки. Это всё та же страховка от проблемы с проскальзыванием.

7. Задаём Код клиента.

8. Выставляем связанную заявку на покупку по конкретной цене.

9. Определяем условия снятия стоп-заявки при частичном исполнении лимитированного ордера.

10. Нажимаем ввод и активируем заявку.

Стоп-цена по другой бумаге

Это условный ордер вида стоп-лимит, условие стоп-цены которого проверяется по одному активу, а в исполняемой лимитированной заявке задаётся другой актив.

Такие заявки используют трейдеры, которые работают с арбитражными стратегиями или хеджируют риски. Проще говоря, когда одна позиция, защищается при помощи другой, выставляемой в противоположную сторону. Кроме того, подобными ордерами пользуются трейдеры, которые усматривают связь в рыночных движениях 2 разных инструментов. Например, обычных и привилегированных акций одной компании.

Приведём пример использования заявки стоп-цена по другой бумаге.

Трейдер выявил закономерность в движениях котировок обычных и привилегированных акций Сбербанка. Сначала движение совершает обычка. Затем префы к ней присоединяются. Другими словами, если обычные акции Сбербанка сильно растут, то трейдер хочет купить привилегированные ценные бумаги, прогнозируя их скорое повышение в цене.

Обратите внимание, это пример, а не описание торговой стратегии.

Учимся выставлять

За основу возьмём разобранный выше пример. Теперь разберём алгоритм выставления заявки стоп-цена по другой бумаге.

1. Нажмите на клавиатуре клавишу F6.

2. Выберите тип заявки стоп-цена по другой бумаге.

3. Задайте срок действия.

4. В окне Инструмент выбираем актив, с которым планируется сделка. В нашем случае это привилегированные акции Сбербанка.

5. В окне Брать стоп-цену для инструмента выбираем актив, по которому нас интересует изменение котировок. В нашем случае это обычные акции Сбербанка.

6. Выбираем Покупку или Продажу.

7. В окне Если цена >= указываем конкретное значение котировок. Обратите внимание, здесь имеется ввиду Инструмент из пункта 4. То есть обычные акции сбербанка.

8. Выставляем цену для покупки привилегированных акций Сбербанка. Это обычная лимитированная заявка, которая активируется, при достижении стоп-цены по другому активу.

9. Выставляем количество лотов для покупки.

10. Выбираем или задаём Код клиента.

11. Нажимаем ввод и подтверждаем заявку.

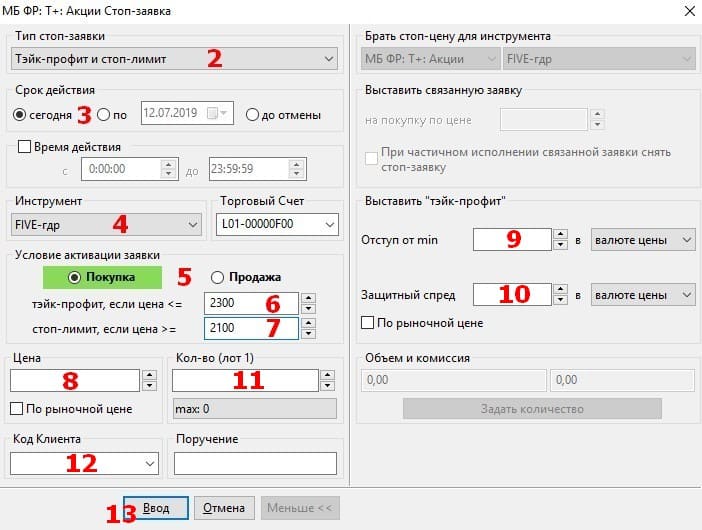

Тэйк-профит и стоп-лимит

Очередная комбинированная заявка в Квике. Состоит из двух ордеров, которые разобраны выше: стоп-лимита и тэйк-профита. Эта заявка предназначена для закрытия торговой позиции. Либо с прибылью по тэйк-профиту, либо с убытком по стоп-лимиту. При исполнении одного ордера, второй автоматически снимается. Обратите внимание, что денежные лимиты блокируются по каждой из названных заявок.

Эти инструменты подробно разобраны в начале статьи. Совместное использование таких заявок гарантирует реализацию актива без открытия новой позиции.

Учимся выставлять

Следуем такому алгоритму.

1. Нажмите F6. и вызовите окно ввода ордера.

2. В окне ввода выберите тип стоп-заявки тэйк-профит и стоп-лимит.

3. Выставьте срок действия ордера.

4. Выберите конкретный торговый актив.

5. Выставьте позицию Покупка и Продажа.

6. Задайте цену для активации тэйк-профита.

7. Задайте цену для активации стоп-лимита.

8. Для защиты от проскальзывания заполните окно Цена. Цифра здесь должна быть несколько меньше, чем в пункте 7.

9. В окне Отступ от min задайте величину отскока для срабатывания заявки. Выставляется это значение в процентах или валюте цены.

10. Задаём Защитный спред.

11. Определяем количество лотов.

12. Выбираем Код клиента.

13. Активируем заявку, нажав на Ввод.

Краткие итоги

Использование стоп-заявок расширяют возможности трейдера. С помощью таких ордеров торговля станет эффективнее. К тому же трейдеру не нужно часами сидеть перед монитором в ожидании ценовых движений.