что такое спреды в бирже

Спред на бирже: что это такое и как учитывать в биржевой торговле

Для трейдеров одним из критериев выбора активов является ликвидность. Ведь они зарабатывают на изменении котировок, которые будут меняться только тогда, когда идет активная торговля на бирже. Возникает вопрос, а как определить, ликвидность? Ее можно оценить по объему торгов. На сайте Московской биржи есть эта информация по каждому торгуемому инструменту. А можно рассчитать спред на бирже. Что это такое простыми словами, какие факторы влияют на его величину и как учитывать инвестору в биржевой торговле – рассмотрим в нашей статье.

Понятие спреда

Инвестор покупает и продает активы на фондовом, валютном или срочном рынках. Ключевое слово здесь для нас – рынок. Признаюсь, что не люблю рынки в обычной жизни, потому что там надо торговаться. Для меня комфортнее, когда продавец назначает цену, а мое дело, согласиться с ней и купить товар или пройти дальше. И особенно напрягает меня, когда торговля возводится в ранг какого-то искусства, национальной особенности и обязательного атрибута. Я предпочитаю торговые точки с фиксированными ценниками.

Но финансовый рынок – тоже рынок со всеми присущими этому механизму особенностями. И в отличие от обычной жизни здесь я активно участвую в торговле, потому что процесс обезличен и автоматизирован. Продавец товара (в нашем случае это какой-то актив) хочет продать как можно дороже. Покупатель хочет купить как можно дешевле. Между их желаниями формируется ценовой разрыв, который в инвестициях как раз и называется спред. Участники рынка начинают торговаться, идти на уступки друг другу до тех пор, пока их цены не совпадут. Тогда заключается сделка.

Итак, спред – это разница между лучшей ценой продажи, которую называют ask, и лучшей ценой покупки, которую называют bid. Может измеряться в денежных единицах, процентах и пунктах. Последний параметр применяется, в основном, на валютном рынке Форекс.

Допустим, вы хотите купить акции конкретной компании не дороже 100 руб. за штуку. Формируете заявку своему брокеру и ждете ее исполнения. В это время на бирже есть заявка на продажу акций того же эмитента, но по 101 руб. за штуку. Разница составляет 1 руб. или (101 – 100) / 101* 100 % = 0,99 %. Это и есть спред. Когда найдется продавец по вашей цене, тогда вы и закроете сделку. Или до тех пор, пока не согласитесь купить за 101 руб. Иногда обе стороны идут навстречу друг другу – вы повышаете свою, а продавец снижает свою цену.

Главное назначение спреда – это возможность оценить ликвидность актива. Чем меньше его значение, тем ликвиднее инструмент. В идеале, он должен измерять сотыми или десятыми долями процента. Для спекулятивных сделок этот параметр будет иметь первоочередное значение.

Спред не формируется хаотично. На бирже есть специальные компании, которые называются маркет-мейкерами. Они являются профессиональными участниками рынка ценных бумаг и работают по договору с биржей. Обеспечивают высокую ликвидность активов и поддерживают значение спреда в определенных рамках.

Где посмотреть

Спред можно посмотреть в биржевом стакане. Это очень удобный инструмент для торговли, особенно для активного инвестора, который зарабатывает на колебаниях котировок. Биржевой стакан представляет собой таблицу, где видны выставленные продавцами и покупателями заявки с ценами и объемами сделок.

Инвестор может в своей заявке указать одну из двух цен:

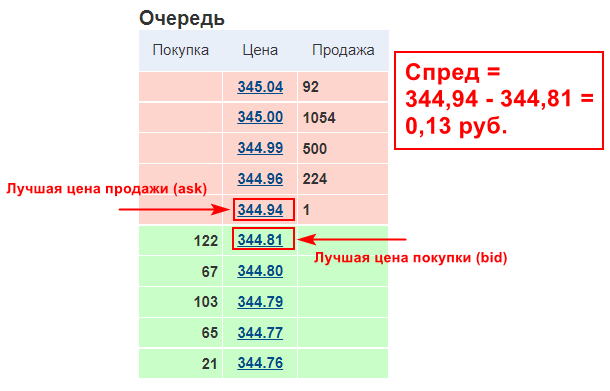

Рассмотрим на примере акции Сбербанка, где находится спред. Его значение равно 0,13 руб. (344,94 – 344,81) или 0,038 % (0,13 / 344,94 * 100 %).

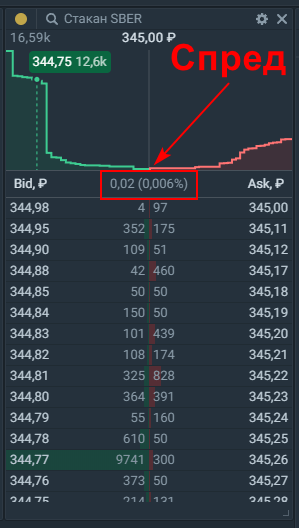

Биржевой стакан имеет разное визуальное представление. Пример выше – от брокера ВТБ. Пример ниже – от брокера Тинькофф.

У ликвидного инструмента разрыв будет минимальным. Это хорошо видно и по стакану, когда цены меняются ежесекундно, а объемы сделок имеют значения в сотни и тысячи штук. Иногда спреда может вовсе не быть, если в очереди, например, только заявки на покупку или только на продажу. В этом случае вы можете выставить свою цену и ждать, найдется ли на нее желающий.

Спред есть в торговле любыми биржевыми инструментами: акции и облигации, акции ETF и паи БПИФов, производные инструменты, валюта. Некоторые трейдеры зарабатывают на разнице, когда одновременно выставляют заявки на покупку и продажу актива.

Виды спреда

На финансовом рынке выделяют следующие виды спреда:

Фиксированный. Значение заранее оговорено в договоре между брокером и трейдером, что позволяет последнему спрогнозировать возможную прибыль от сделки. Оно не меняется под влиянием спроса и предложения. Применяется на валютном рынке и измеряется в пунктах, которые еще называют пипсами.

Плавающий. Имеет более широкое распространение, чем фиксированный. Зависит от ситуации на рынке и действий продавцов и покупателей. Границы все равно есть и регулируются маркет-мейкерами.

Межрыночный. Возникает между одним активом, который торгуется на разных рынках. Например, акции одной и той же иностранной компании на Московской и Санкт-Петербургской биржах или акции российской компании на Мосбирже и Nasdaq.

Внутрирыночный. Возникает между активами, которые связаны между собой. Например, между обыкновенными и привилегированными акциями одной компании.

Календарный. Возникает на срочном рынке между производными инструментами на один и тот же базовый актив, но с разными сроками исполнения контрактов.

Как формируется и что влияет на величину спреда

Спред формируется следующим образом:

На величину спреда оказывают влияние следующие факторы:

Ликвидность. Чем выше ликвидность, тем меньше спред. Она может меняться. Например, перед выходом важных новостей участники снижают активность на биржевом рынке или вовсе уходят в состояние “ожидания”. В периоды летних отпусков, праздничных и после праздничных (например, в период новогодних каникул) дней ликвидность тоже может быть низкой.

Текущие новости и события. Любые ожидаемые или неожиданные новости/события могут увеличить или уменьшить значение спреда. Выход финансовой отчетности о состоянии дел в компании, информация о показателях развития отрасли или экономики в целом, политические события, стихийные бедствия влияют на спрос и предложение на рынке, а значит, и на разницу между ценами заявок.

Объемы заявок. Представим, поступает рыночная заявка на покупку очень большого количества ценных бумаг. Она не может исполниться по одной цене из-за своего объема. В результате, брокер частично удовлетворит заявку по одной, частично по другой и так далее ценам в порядке их очередности в биржевом стакане. Все это временно приведет к увеличению разрыва.

Как учитывать спред инвестору в своей торговле

Наибольший интерес спред представляет для трейдера. Для долгосрочного инвестора, который покупает активы не чаще одного раза в месяц и собирается владеть ими годами, ликвидность инструмента не так принципиальна.

Как еще могут учитывать спред инвесторы в своей торговле:

Величину спреда лучше оценивать в процентах, а не в рублях. Одно дело, когда разница в 1 рубль для акции стоимостью 1 000 руб. И совсем другое дело, когда та же разница для бумаги стоимостью 10 руб. Ориентироваться надо на десятые, а лучше сотые доли процента.

Заключение

Еще одно понятие в наш словарь начинающего инвестора. Пригодится оно вам или нет, решать только вам. Однозначно, будете использовать, если решите стать трейдером, а не инвестором. Или просто будете знать, что за разницу в ценах показывает вам биржевой стакан, когда вы покупаете какой-то актив в свой долгосрочный портфель. А знание – это всегда меньше страхов, которые так мешают новичкам инвестировать в удовольствие.

Что такое спред на бирже (простым языком)?

Биржевой заработок на акциях бывает долгосрочный и краткосрочный. Первый подразумевает инвестиции на длительный период, второй заключается в получении дохода от разницы цен на финансовый инструмент. В обзоре рассматривается понятие «спред», связанный со спекулятивными сделками на фондовом рынке, а также разбираются термины «ask» и «bid». Дополнительно приведены основные факторы влияния на ценовые колебания и польза понимания спреда инвестором.

Определение понятия «спред»

На практике биржи определяют верхнюю границу допустимого спреда. При его превышении торги останавливаются.

На фондовом рынке существует два вида ценовой разницы:

При плавающем значении изначальная минимальная цена устанавливается брокером, после чего она изменяется под влиянием факторов. Фиксированный спред иногда повышается брокером вручную. Это действие вызывается текущими прогнозами в сфере экономики и инвестиций. Стабильная ценовая разница предварительно оговаривается и прописывается в условиях договора, заключаемого между трейдером и брокером. Она чаще используется при торговле с помощью автоматических терминалов. В программе отражаются цены реализации и приобретения определенной ценной бумаги. На каждом уровне цены инвестор имеет доступ к количеству активов, продающихся и покупающихся по этой стоимости.

Акции Газпрома в терминале QUIK на 2019 год по данным информационного портала Московской биржи. Красным цветом отмечены ордера на реализацию. Зеленым — ордера на приобретение.

Вместе с тем, плавающий спред получил более широкое распространение. При возникновении экстренных обстоятельств его уровень способен достигать более 50 пунктов. Во время спокойного состояния фондового рынка значение находится в пределах от 2 до 5 пунктов.

Что такое «аск» и «бид»?

Кроме «спреда», в практике биржевой торговли существуют понятия «Ask» и «Bid». Представленная информация дает понимание о сути и особенностях этих терминов.

Аск (от англ. Ask) — это цена, по которой продавец согласен реализовать ценную бумагу. На заключение сделки одновременно поступает много заявок от разных продавцов. Понятие отражает наиболее низкую цену, по которой имеется заявка на реализацию в ожидании исполнения.

Заявленная цена бывает двух типов:

В противовес аску существует и другое торговое понятие.

Бид (от англ. Bid) — это цена, по которой покупатель согласен приобрести активов. В этом случае подразумевается наиболее высокий показатель, по которому имеется ожидающий исполнения запрос.

В практике встречается незатребованный бид — цена, предложенная за невыставленный на продажу финансовый инструмент.

Пример.

Один участник торгов хочет приобрести актив определенного эмитента по цене 1 000 рублей за бумагу. При отсутствии на рынке более привлекательных предложений, эта цена считается лучшей из всех и называется «bid».

Факторы влияния на спред и их взаимосвязь

Формирование ценовых колебаний происходит под воздействием ряда факторов. В группу основных из них входят:

Каждый из этих факторов оказывает определенное влияние на размер спреда и его поведение в будущем.

Зачем инвестору знание спреда?

Понимание того, что из себя представляет ценовое колебание на акции, а также умение его выявить несут инвестору пользу в виде возможности получения спекулятивного дохода. При работе с ценными бумагами трейдер получает информацию о ценах на актив в формате таблицы. В ней отражена стоимость акций с учетом предложений продавцов и покупателей. Каждый лот предполагает определенный шаг, то есть наименьшую разницу цен на бумагу. При выявлении надежного финансового инструмента трейдер вносит в таблицу собственную заявку на заключение торговой сделки и ожидает отклика на нее. Постоянный контроль спреда на фондовом рынке позволяет:

Отслеживание ценовых колебаний на акции фондового рынка помогает инвестору получить быстрый доход на заключении сделок купли-продажи или заполучить в собственный портфель привлекательный актив. Кроме этого, знание текущей ситуации с финансовыми инструментами способствует приобретению наиболее привлекательных из них раньше других участников торговли.

Спред в трейдинге: что это такое простыми словами

Спред (англ. spread) – это разница между ценой покупки и ценой продажи актива, ценной бумаги или товара. Это термин, который широко используется в финансовой индустрии. При торговле акциями это разница между ценами покупки и продажи акций. При торговле фьючерсами это связано с разницей в цене на один и тот же товар между месяцами поставки. При торговле облигациями это относится к разнице в доходности между облигациями с разным сроком погашения.

Короче говоря, спред является разницей между двумя взаимосвязанными величинами. Для инвесторов эти различия могут предоставить возможность для торговли.

Что нужно знать о спредах

В общем смысле спред – это просто разница между двумя показателями.

Спред между ценой покупки и продажи (бид-аск)

Спред между ценой спроса (бид) и ценой, по которой продавец согласен продать (аск), относится к разнице между ценами, которые были указаны в биржевом стакане (таблица лимитных заявок на покупку и продажу ценных бумаг и пр.) или маркетмейкером для немедленной продажи (бид) и немедленной покупки (аск) актива. Рассматриваемые активы могут быть акциями, опционами, фьючерсными контрактами или валютами.

Например, если цена продажи акции составляет 12 долларов, а цена предложения той же акции составляет 10,50 доллара, то спред между ценой продажи и покупки этой акции составляет 1,50 доллара.

Размер спреда между ценой покупки и продажи ценной бумаги является одним из показателей, используемых для проверки рыночной ликвидности. Некоторые рынки обладают большей ликвидностью, чем другие. Например, валютный рынок обычно считается наиболее ликвидным в финансовом мире. Спред между ценой покупки и продажи на валютном рынке очень мал, около 0,001% – это означает, что этот спред может измеряться в центах или долях центов. Акции с малой капитализацией и другие менее ликвидные активы могут иметь спред в размере 1 или 2% от минимальной цены продажи этого актива.

Торговля спредом

Торговля спредом – это то, что происходит, когда инвестор одновременно покупает и продает две связанные ценные бумаги, которые были объединены в одну единицу. Каждая транзакция в торговле спредом называется «ногой».

Идея торговли спредом заключается в получении прибыли от спреда (разницы) между двумя ногами. Обычно ногами спреда являются фьючерсы и опционы.

Причина, по которой торговля спредом осуществляется как единое целое, состоит из трех причин. Во-первых, это обеспечивает синхронное завершение сделки. Во-вторых, это исключает риск того, что одна нога не будет выполнена. И, в-третьих, это позволяет трейдеру воспользоваться преимуществом спреда, когда он сужается и расширяется, вместо того чтобы быть привязанным к колебаниям цен ног.

Есть три основных типа торговли спредом:

Торговля спредом позволяет инвесторам использовать рыночные дисбалансы для получения прибыли. Относительно небольшие вложения можно использовать для получения большой прибыли. Торговля спредом также иногда используются в качестве стратегии хеджирования.

Спред доходности

Спред доходности, или кредитный спред, относится к разнице между ставками доходности, которые были указаны в биржевом стакане или маркетмейкером между двумя разными инвестициями. Его часто используют как индикатор риска одного инвестиционного продукта по сравнению с другим.

Выражение «спред доходности X по сравнению с Y» используется некоторыми финансовыми аналитиками для обозначения годовой процентной разницы «доходности к погашению» между двумя финансовыми инструментами, X и Y.

Спред с учетом опциона

Чтобы создать скидку на цену ценной бумаги, чтобы ее можно было сопоставить с текущей рыночной ценой, необходимо сложить спред доходности и эталонную кривую доходности. Эта недавно скорректированная цена известна как спред с учетом опциона и обычно используется с облигациями, деривативами, опционами и ипотечными ценными бумагами (MBS).

Z-спред

Z-спред, также известный как спред кривой доходности, Z SPRD или спред с нулевой волатильностью, используется вместе с MBS. Это спред, который получается на основе кривых казначейской доходности с нулевым купоном, которые необходимы для дисконтирования заранее определенного графика денежных потоков для достижения его текущей рыночной цены. Этот вид спреда также используется в кредитных дефолтных свопах (CDS) для измерения кредитного спреда.

Кредитный спред

Кредитный спред относится к разнице в доходности между долговыми ценными бумагами и ценными бумагами Казначейства США, которые имеют одинаковый срок погашения, но разное качество.

Этот термин также используется как опционная стратегия, при которой опцион с низкой премией покупается, а опцион с высокой премией продается на тот же базовый актив.

Экономист, финансовый аналитик, трейдер, инвестор. Личные интересы – финансы, трейдинг, криптовалюты и инвестирование.

Что такое спред в биржевой торговле

Понятие спреда

Например, одна сторона желает приобрести акции конкретной компании по стоимости 900 руб. за штуку. В случае если на рынке отсутствуют более выгодные предложения, эта цена становится лучшей и именуется бид (bid). Вторая сторона желает продать эти акции по 910 руб. за каждую. Если это самая низкая цена на рынке, она именуется аск (ask). Разница между ценами ask и bid является спредом и в данном конкретном случае составляет 910 − 900 = 10 руб.

Спред на рынке

Только после достижения взаимного согласия между продавцом и покупателем по поводу итоговой стоимости лота происходит автоматическое заключение соглашения по предстоящей сделке.

В отличие от валютных бирж, согласно правилам фондовых рынков, спред имеет установленные максимально допустимые границы. Если цена достигает этого порога, торги автоматически закрываются.

Спред на бирже

Спред на бирже зависит от возможностей продавца, который желает реализовать актив по стоимости, отличной от последней рыночной цены. Торги на бирже совершаются путем достижения сторонами взаимного согласия и уменьшения величины спреда.

Если рыночная цена продолжает возрастать, покупатель, оценивая ситуацию, автоматически повышает bid.

При обратном развитии событий текущие котировки акций падают. Продавец, понимая, что покупатель откажется приобретать активы по завышенной цене, снижает ask.

Стандартная величина спреда представляет собой сумму размером в несколько копеек. В трейдинге данный показатель измеряется не в денежных единицах, а в пунктах.

Виды спреда

На рынке существует два вида спреда:

Плавающий спред подвержен влиянию различных ситуаций, и его размер может измениться в любую минуту. Данные колебания выглядят спонтанными, но на самом деле они регулируются маркетмейкерами, в обязанности которых входит поддержание ликвидности рынка и обеспечение относительной стабильности спреда.

Процесс выглядит следующим образом. Брокер устанавливает нижнюю границу спреда. Далее показатель может меняться в направлении роста под воздействием колебания котировок активов.

Фиксированный спред имеет строго установленный размер. Он не зависит от влияния колебаний курсов валют, показателей спроса и предложения. Фиксированный спред позволяет спрогнозировать изменение цен и рассчитать приблизительную сумму прибыли от сделки. Иногда он увеличивается брокером вручную, в зависимости от текущих прогнозов в сфере инвестиций, финансов или экономики.

Фиксированный спред заранее оговаривается и отражается в условиях договора между брокером и трейдером. Он наиболее подходит для торговли через автоматические терминалы.

Самое широкое распространение получил плавающий спред. Под влиянием экстренных ситуаций он может достигать 50 пунктов и более. В периоды, когда рынок находится в спокойном состоянии, средний показатель спреда варьируется в диапазоне 2–5 пунктов.

Что оказывает влияние на размер спреда

Размер спреда зависит от следующих факторов:

Варианты работы со спредом

В период торгов трейдеру предоставляется информация о ценах в виде таблицы. Это так называемый «стакан». Стоимость активов указана с учетом заявок продавцов и покупателей.

На рынке существуют облигации, по отношению к которым можно установить цену продажи, но при этом не найти цену покупки. В этом случае, если актив достаточно надежен, можно внести в «стакан» собственную планку его покупной стоимости и ожидать исполнения заявки.

Отслеживание и учет величины спреда позволяет определить ожидаемую прибыль от сделки. Он также помогает оценить волатильность активов и составить прогноз наиболее выгодных ставок.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Спред — что это такое на бирже и в трейдинге

Здравствуйте, уважаемые читатели проекта Тюлягин! Спрэд — это сумма, на которую цена предложения (заявки на продажу — ask) превышает цену спроса (заявки на покупку — bid) на актив на рынке. Спред между продавцом и покупателем — это, по сути, разница между максимальной ценой, которую покупатель готов заплатить за актив, и самой низкой ценой, которую продавец готов принять. Лицо, желающее продать, получит цену предложения (bid), а лицо, желающее купить, заплатит цену предложения (ask).

Содержание статьи:

Что такое спред между бид и аск простыми словами

Цена ценных бумаг — это уникальное восприятие рынком их стоимости в любой момент времени. Чтобы понять, почему существуют «бид» и «аск», необходимо учесть двух основных игроков в любой рыночной сделке, а именно ценообразователя (трейдера/инвестора) и маркет-мейкера (контрагента).

Маркет-мейкеры, многие из которых могут быть брокерскими компаниями, предлагают продать ценные бумаги по заданной цене (цене продажи аск), а также будут делать заявки на покупку ценных бумаг по заданной цене (цена покупки бид). Когда инвестор инициирует сделку, он принимает одну из этих двух цен в зависимости от того, желает ли он купить ценную бумагу (цена аск) или продать ценную бумагу (цена бид). Разница между этими двумя значениями, спред, представляет собой основные транзакционные издержки торговли (не считая комиссионных), и они собираются маркет-мейкером посредством естественного потока обработки заказов по ценам бид и аск. Это то, что имеют в виду финансовые брокеры, когда заявляют, что их доходы получены от трейдеров, «пересекающих спред».

Спрэд бид и аск можно рассматривать как меру спроса и предложения на конкретный актив. Поскольку можно сказать, что бид представляет спрос, а аск — предложение актива, было бы верно, что, когда эти две цены расширяются дальше друг от друга, ценовое действие отражает изменение спроса и предложения.

Глубина «бид» и «аск» может иметь значительное влияние на спред между ценой покупки и продажи. Спред может значительно увеличиться, если меньшее количество участников размещает лимитные заявки на покупку ценной бумаги (таким образом, генерируя меньше цен предложения бид) или если меньшее количество продавцов размещает лимитные ордера на продажу. Таким образом, при размещении лимитного ордера на покупку крайне важно учитывать разницу между ценой покупки и продажи, чтобы гарантировать его успешное выполнение.

Маркет-мейкеры и профессиональные трейдеры, осознающие неминуемый риск на рынках, также могут увеличить разницу между лучшей ценой бид и лучшей ценой аск, которую они готовы предложить в данный момент. Если все маркет-мейкеры делают это для данной ценной бумаги, тогда котируемый спред между ценой покупки и продажи будет больше обычного. Некоторые высокочастотные трейдеры и маркет-мейкеры пытаются заработать, используя изменения в спреде бид и аск.

Спред и ликвидность

Размер спреда между бид и аск от одного актива к другому различается в основном из-за разницы в ликвидности каждого актива. Спрэд между продавцами и покупателями — это де-факто мера рыночной ликвидности. Некоторые рынки более ликвидны, чем другие, и это должно отражаться на их более низких спредах. По сути, инициаторы транзакций (участники рынка) требуют ликвидности, в то время как контрагенты (маркет-мейкеры) предоставляют ликвидность.

Например, валюта считается самым ликвидным активом в мире, а спрэд между бид и аск на валютном рынке является одним из самых малых (одна сотая процента). Другими словами, спред можно измерять в долях пенни. С другой стороны, менее ликвидные активы, такие как акции с малой капитализацией, могут иметь спреды, эквивалентные 1-2% от минимальной цены продажи актива.

Спреды между бид и аск также могут отражать предполагаемый риск маркет-мейкера при предложении сделки. Например, опционы или фьючерсные контракты могут иметь спреды между продажей и покупкой, которые представляют собой гораздо больший процент от их цены, чем при торговле валютой или акциями. Ширина спреда может зависеть не только от ликвидности, но и от того, насколько быстро может измениться цена.

Пример спреда между бид и аск

Если цена покупки (бид) для акции составляет 19 долларов США, а цена продажи (аск) той же акции составляет 20 долларов США, то спред между ценой покупки и продажи для рассматриваемой акции составляет 1 доллар США. Спред между ценой покупки и продажи также может быть указан в процентах. Обычно она рассчитывается как процент от самой низкой цены продажи или цены аск. Для акций в приведенном выше примере спрэд между бид и аск в процентном выражении будет рассчитан как 1 доллар, разделенный на 20 долларов (спред между бид и аск, деленный на самую низкую цену аск), чтобы получить спред между бид и аск в 5% (1 доллар / 20 долларов х 100). Этот спред закроется, если потенциальный покупатель предложит купить акции по более высокой цене или если потенциальный продавец предложит продать акции по более низкой цене.

Элементы спреда бид-аск

Некоторые из ключевых элементов спреда бид и аск включают высоколиквидный рынок для любой ценной бумаги, чтобы обеспечить идеальную точку выхода для фиксации прибыли. Во-вторых, должно быть некоторое трение в спросе и предложении на эту ценную бумагу, чтобы создать спред. Трейдеры должны использовать лимитную заявку, а не рыночную заявку; это означает, что трейдер должен выбрать точку входа, чтобы не упустить возможность спреда. Распределение бид и аск связано с определенными расходами, поскольку две сделки проводятся одновременно. Наконец, сделки со спредом между бид и аск могут проводиться с большинством видов ценных бумаг, наиболее популярными из которых являются иностранная валюта и товары.

Резюме

Что такое спред между ценой покупки и продажи?

На финансовых рынках спред между бид и аск — это разница между ценой спроса и ценой предложения ценной бумаги. Спред между продавцом и покупателем — это разница между максимальной ценой, которую предложит продавец (ценой бид), и самой низкой ценой, которую заплатит покупатель (ценой аск). Как правило, ценная бумага с узким спредом между ценой покупки и продажи будет иметь высокий спрос. Напротив, ценная бумага с широким спредом между ценой покупки и продажи может свидетельствовать о низком объеме спроса, что, в свою очередь, влияет на более широкие расхождения в ее цене.

Какова причина высокого спреда между ценой покупки и продажи?

Спред между продавцами и покупателями может быть высоким из-за ряда факторов. Во-первых, ликвидность играет первостепенную роль. Когда на данном рынке ценной бумаги имеется значительный объем ликвидности, спред будет более узким. Активно торгуемые акции, такие как Google, Apple и Tesla, будут иметь меньший спред между ценой покупки и продажи. И наоборот, спред между ценой покупки и продажи может быть высоким в отношении неизвестных или непопулярных ценных бумаг в конкретный день. Это могут быть акции с малой капитализацией, которые могут иметь более низкие объемы торгов и более низкий уровень спроса среди инвесторов.

Пример спреда между ценой покупки и продажи

Рассмотрим следующий пример, когда трейдер хочет купить 100 акций Apple за 130 долларов. Трейдер видит, что на рынке предлагается 100 акций по цене 130,07 доллара. Здесь спред составит 130,07–130 долларов или 0,07 доллара. Хотя это может показаться небольшим или незначительным, на крупных сделках это может создать значительную разницу, поэтому узкие спреды обычно более привлекательны. В этом случае общая стоимость спреда между ценой покупки и продажи будет равна 100 акций x 0,07 доллара США или 7 долларов США.

А на этом сегодня все про то что такое спред между ценой покупки и ценой предложения. Добавляйте сайт в закладки и изучайте инвестиции и трейдинг. Успехов и до новых встреч на страницах проекта Тюлягин!