что такое самостоятельные классификационные единицы в отчете фсс

Как заполнять форму 4-ФСС

Расчет 4-ФСС обязаны сдавать все работодатели, даже если они не начисляли выплаты сотрудникам и страховые взносы с них. Отчет подают раз в квартал

Михаил Кратов

Расчет 4-ФСС — это ежеквартальная отчетность в Фонд социального страхования. В ней работодатели указывают, сколько начислили и заплатили за сотрудников страховых взносов на травматизм. Рассказываем, кто должен отчитываться, куда и в какие сроки.

Кто и куда должен сдавать 4-ФСС

Кто сдает. Сдавать расчет 4-ФСС должны все работодатели по трудовым договорам: компании, предприниматели, адвокаты, нотариусы и другие частнопрактикующие лица.

Куда сдавать. Расчет 4-ФСС сдают в территориальное отделение ФСС — Фонда социального страхования:

Если у работодателя есть обособленное подразделение, расчет нужно подавать:

ИП подают расчет в ФСС по месту жительства, даже если патент в другом регионе, компании — по месту регистрации.

Сроки сдачи расчета

Отчитываться по форме 4-ФСС нужно четыре раза в год: по итогам первого квартала, полугодия, девяти месяцев и года. Если последний день сдачи расчета приходится на выходной, можно отчитаться в ближайший рабочий день.

Сроки сдачи 4-ФСС за 2022 год

| Отчетный период 2022 года | Срок сдачи на бумаге | Срок сдачи в электронном виде |

|---|---|---|

| 1 квартал | 20 апреля 2022 | 25 апреля 2022 |

| 1 полугодие | 20 июля 2022 | 25 июля 2022 |

| 9 месяцев | 20 октября 2022 | 25 октября 2022 |

| Год | 20 января 2023 | 25 января 2023 |

Если работодатель закрывает бизнес, то расчет 4-ФСС надо сдать до подачи заявления о ликвидации организации или снятии ИП с учета.

Например, если предприниматель планирует закрыть бизнес и подать заявление об этом 10 декабря, то расчет 4-ФСС нужно сдать до 10 декабря. В 4-ФСС нужно отразить данные за период с 1 января по 9 декабря включительно.

Какие листы и таблицы включать в отчет

Правила заполнения формы 4-ФСС утверждены приказом фонда. Расчет 4-ФСС включает:

Обязательные листы и таблицы. В расчете по форме 4-ФСС все компании и ИП, у которых есть сотрудники, обязательно заполняют титульный лист, таблицы 1, 2 и 5, даже если они ничего не начисляли сотрудникам в расчетном периоде. Остальные таблицы — только если есть данные, которые необходимо отразить.

Если показатели нулевые, в соответствующих графах и строках таблиц ставят прочерки.

Как заполнять форму 4-ФСС

Дальше расскажем только про обязательные листы и таблицы: как заполнить титульный лист, таблицу 1, 2 и 5.

Шапка. На каждом листе нужно заполнить:

Титульный лист. Номер корректировки: ставят «000», если работодатель подает отчет впервые, «001» — если подает первый уточненный расчет, «002» — если второй уточненный и так далее.

Отчетный период: «03/—» — за первый квартал, «06/—» — за полугодие; «09/—» — за 9 месяцев; «12/—» — за год.

Прекращение деятельности: заполняют только при ликвидации компании или прекращении деятельности ИП, в этом случае нужно проставить букву «Л». В остальных случаях — прочерки.

Таблица 1. Правила заполнения этого листа собрали в таблицу:

| Строка | Какие данные указывать |

|---|---|

| 1 | Суммы, которые начислили сотрудникам с начала года и по месяцам последнего квартала: облагаемые взносами и не подлежащие обложению. Например: зарплата, премии, суточные |

| 2 | Суммы, не облагаемые взносами. Например, больничные пособия, компенсации за разъездной характер, суточные, матпомощь в необлагаемых лимитах. |

Показатель в строке 2 не должен быть больше, чем в строке 1

Таблица 2. Собрали в таблице ниже пояснения, как заполнять отдельные строки.

| Строка | Какие данные указывать |

|---|---|

| 1 | Задолженность перед ФСС на начало года. Этот показатель на протяжении года не меняется, его нужно указывать во всех четырех расчетах за год, даже если долг перед фондом погашен. |

Его берут из строки 19 расчета 4-ФСС за предыдущий год

Еще в этой строке отражают долг снятого с учета обособленного подразделения

— на начало периода;

— за каждый из трех последних месяцев (в графе 1 указывают дату и номер платежного поручения)

Таблица 5. Сведения в ней указывают по состоянию на начало года, поэтому во всех отчетах 4-ФСС за год таблица 5 будет одинаковой.

У компаний и ИП, которые зарегистрированы в отчетном году, данных для заполнения таблицы не будет, но ее все равно нужно сдать в составе отчета.

| Графы | Какие данные указывать |

|---|---|

| 3 | Общее количество рабочих мест, по которым в предыдущем году проведена спецоценка. В графе 3 ставят «0», когда: |

— спецоценки еще не было;

— первая спецоценка не выявила вредные рабочие места, потому декларация по условиям труда бессрочная, повторять процедуру не надо;

— спецоценка нашла вредные условия, но со дня утверждения ее результатов не прошло 5 лет

Если в предыдущем году спецоценка не проводилась или работодатель создан в отчетном году, в графах 4—6 ставят «0». Если нет вредных и опасных условий труда, в графах 5 и 6 ставят прочерки

Ответственность за несданный расчет и документы

За несданный расчет 4-ФСС есть два вида штрафов: для страхователя — компании или ИП — и для должностных лиц, например руководителя.

Не представил расчет вовремя или не сдал совсем. Штраф компании и ИП — 5% от суммы взносов на травматизм к уплате по опоздавшему расчету за последние три месяца за каждый полный и неполный месяц просрочки, но не более 30% и не менее 1000 ₽.

Бухгалтер ООО «Альфа» забыла сдать расчет 4-ФСС 25 октября, вспомнила только 10 ноября и сразу же отправила форму. Сумма взносов за третий квартал, которые должна была уплатить «Альфа», — 75 000 ₽.

Штраф: 75 000 × 5% × 1 месяц = 3750 ₽.

По протоколу Фонда социального страхования суд может оштрафовать на сумму от 300 до 500 ₽ сотрудника, ответственного за сдачу отчетности, например руководителя.

Отказ представить документы. Если по запросу ФСС не представлены документы, которые подтвердят расчет взносов, могут оштрафовать:

Неполный отчет — например, не хватает листа. Действия ФСС зависят от того, как это отразилось на сумме страховых взносов:

Но даже без одного листа ФСС обязан принять расчет, а потом разбираться. Бывает, что 4-ФСС сдают в последний день и нет времени исправлять. Тогда лучше сдать как есть, чтобы не получить штраф за непредставленный 4-ФСС.

Сейчас читают

Как оплачиваются новогодние каникулы в 2022 году

Если в один из праздничных дней нужно вызвать сотрудника на работу, скорее всего, придется заплатить за этот день вдвое больше обычного. Но есть нюансы

Как платить НДФЛ за сотрудников

НДФЛ — налог на доходы физических лиц, с ним сталкивается каждый работодатель. В статье — как правильно рассчитать НДФЛ, применить налоговые вычеты и отчитаться в налоговую

Как заполнить нулевую декларацию по УСН

Даже если ИП или ООО на упрощенке не вели деятельность, они все равно обязаны отчитываться в налоговую. Рассказываем, как правильно это сделать

Рассылка для бизнеса

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей, которые помогут сделать бизнес сильнее

© 2006—2021, АО «Тинькофф Банк», Лицензия ЦБ РФ № 2673 — Команда проекта

Тинькофф Бизнес защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

Чтобы скачать чек-лист,

подпишитесь на рассылку о бизнесе

После подписки вам откроется страница для скачивания

Взносы на страхование от НС и ПЗ и самостоятельные классификационные единицы

Автор: Тимофеева Л. Е., эксперт информационно-справочной системы «Аюдар Инфо»

Унитарные предприятия, осуществляющие выплаты и иные вознаграждения физическим лицам в рамках трудовых отношений и гражданско-правовых договоров, выступают плательщиками взносов на страхование от несчастных случаев на производстве и профессиональных заболеваний (далее – НС и ПЗ).

Тарифы страховых взносов устанавливаются дифференцированно по видам экономической деятельности в зависимости от класса профессионального риска. Вид экономической деятельности следует подтверждать ежегодно не позднее 15 апреля.

Подробно об этом говорится в консультации Л. Е. Тимофеевой «Взносы на страхование от НС и ПЗ: подтверждайте вид деятельности своевременно», где также отмечено, что если предприятие имеет обособленное подразделение, тариф по нему отдельно не устанавливается и страховые взносы уплачиваются в целом по предприятию – при условии, что обособленное подразделение не выделено в самостоятельную классификационную единицу (СКЕ).

Что является самостоятельной квалификационной единицей? Можно ли сэкономить на страховых взносах при ее наличии? Когда она возникает? Можно ли поставить знак равенства между СКЕ и обособленным подразделением?

Обособленное подразделение = СКЕ?

Для начала определим, тождественны ли понятия «обособленное подразделение» и «СКЕ».

Согласно п. 1 ст. 6 Федерального закона № 125-ФЗ регистрация страхователей в территориальных органах ФСС осуществляется по месту нахождения самих юридических лиц, а также по месту нахождения их обособленных подразделений (которым для совершения операций открыты счета в банках и которые начисляют выплаты и иные вознаграждения в пользу физлиц).

В пункте 7 Правил № 713 дано определение самостоятельной классификационной единицы для целей обязательного социального страхования от НС и ПЗ, подлежащей отнесению к видам экономической деятельности. Такими единицами являются:

обособленные подразделения страхователей – юридических лиц;

структурные подразделения страхователей – юридических лиц, осуществляющие виды экономической деятельности, которые не являются основным видом деятельности страхователя.

Однако не каждое подразделение будет считаться СКЕ. На основании п. 7 Порядка № 55оно становится самостоятельной классификационной единицей при соблюдении следующих требований:

подразделение осуществляет вид деятельности, который не является основным для страхователя;

страхователь ведет бухучет подразделений, который позволяет обеспечить составление формы 4-ФСС;

страхователь представляет в фонд в установленные сроки формы 4-ФСС в целом по организации и по каждому подразделению, являющемуся СКЕ;

наименование видов экономической деятельности, указанных страхователем в справке-подтверждении, соответствует наименованиям видов экономической деятельности, осуществляемых данными подразделениями и указанных в заявлении о выделении подразделений страхователя в СКЕ;

отсутствует задолженность по уплате страховых взносов, пени и штрафов по обязательному социальному страхованию от НС и ПЗ, не погашенных на день подачи страхователем заявления о выделении подразделений в СКЕ в составе страхователя.

Подразделения страхователя не подлежат выделению в СКЕ при отсутствии в справке-подтверждении сведений о доходах по виду экономической деятельности данного структурного подразделения.

Обратите внимание: не всегда можно поставить знак равенства между обособленным подразделением и СКЕ.

Унитарное предприятие может иметь обособленное подразделение на самостоятельном балансе не выделенное как СКЕ (подчеркнем – как СКЕ для целей обязательного социального страхования от НС и ПЗ). В этом случае тариф по подразделению отдельно не устанавливается и страховые взносы уплачиваются в целом по предприятию.

В то же время у предприятия могут иметься структурные подразделения, осуществляющие виды деятельности, которые не являются основным видом деятельности страхователя, и не отвечающие признакам обособленных. Тогда предприятие может обозначить такое структурное подразделение как СКЕ (при соблюдении вышеперечисленных условий).

В каких случаях страхователю выгодно выделять подразделения в самостоятельные квалификационные единицы? Конечно же, когда виды деятельности в головном предприятии и подразделении существенно различаются и относятся к различным классам профессионального риска, что позволяет применять различные тарифы взносов на страхование от НС и ПЗ, тем самым существенно сэкономив на этих взносах.

Обратите внимание: согласно п. 11 Правил № 713 страхователь наряду со своим основным видом деятельности ежегодно подтверждает также виды экономической деятельности подразделений страхователя, являющихся СКЕ, в соответствии с Порядком № 55.

О подтверждении вида деятельности СКЕ

Чтобы подразделения можно было отнести к СКЕ, необходимо в силу п. 8 Порядка № 55подтверждать также и виды экономической деятельности данных подразделений.

Для этого страхователь ежегодно, одновременно с подтверждением основного вида экономической деятельности, представляет в территориальный орган ФСС по месту своей регистрации следующие документы (на бумажном носителе либо в форме электронного документа):

заявление о выделении подразделений в самостоятельные классификационные единицы в составе страхователя по форме согласно приложению 3 к Порядку № 55;

копии документов, подтверждающих осуществление подразделениями видов деятельности, которые не являются основным видом деятельности страхователя, и регламентирующих учет финансово-хозяйственной деятельности страхователя (положения о подразделениях, приказ (выписка из приказа) об учетной политике).

Отметим, что если самостоятельной классификационной единицей является обособленное подразделение, по месту нахождения которого страхователь зарегистрирован согласно ст. 6 Федерального закона № 125-ФЗ, то в целях подтверждения вида деятельности страхователем представляются документы, указанные в п. 3 Порядка № 55. Напомним, речь идет о заявлении, справке-подтверждении основного вида деятельности и копии пояснительной записки к бухгалтерскому балансу за предыдущий год.

В силу положений п. 10 Порядка № 55, п. 12 Правил № 713 следует, что в случае неподтверждения страхователем видов экономической деятельности подразделения его деятельность подлежит отнесению к виду, который соответствует основному виду экономической деятельности самого страхователя.

Решение о выделении подразделений страхователя в СКЕ

Предприятие не может просто так объявить самостоятельной классификационной единицей свое структурное подразделение (независимо от того, имеет оно статус обособленного или нет).

Согласно п. 9 Порядка № 55 решение о выделении подразделений страхователя в СКЕ принимает территориальный орган ФСС после согласования с фондом.

Территориальный орган ФСС в течение 7 рабочих дней со дня представления страхователем полного перечня документов, установленного п. 8 Порядка № 55, направляет их на согласование в фонд. Последний в течение 20 рабочих дней с даты поступления документов рассматривает их на предмет соответствия требованиям, указанным в п. 7 данного порядка, и о результатах информирует территориальный орган ФСС по месту регистрации страхователя.

По результатам рассмотрения территориальный орган ФСС в двухнедельный срок уведомляет страхователя о действующих с начала текущего года размерах страхового тарифа, соответствующих классам профессионального риска, по каждой СКЕ.

Арбитражная практика по унитарным предприятиям

Как показывает арбитражная практика, территориальные органы ФСС зачастую приравнивают филиалы и обособленные подразделения к СКЕ даже в случаях, когда страхователь не заявлял о выделении указанных подразделений как СКЕ. В итоге в отношении подразделений (из-за непредставления подтверждения их видов деятельности) применяются повышенный страховой тариф либо надбавки к страховым тарифам.

Однако, как показывает арбитражная практика, если дело доходит до суда, то судьи признают такие действия ФСС неправомерными, приводя следующие аргументы.

К сведению: законом установлена возможность отнесения обособленного подразделения страхователя – юридического лица к СКЕ для целей обязательного социального страхования от НС и ПЗ только при наличии исполнения обособленным подразделением совокупности всех перечисленных в п. 7 Правил № 713 требований. Сам по себе статус обособленного подразделения страхователя не влечет автоматического признания данного подразделения самостоятельной классификационной единицей.

Такие выводы были, в частности, сделаны в постановлениях АС ЦО от 09.09.2016 № Ф10-3154/2016 по делу № А83-5791/2015, АС ВСО от 24.08.2016 № Ф02-4231/2016 по делу № А33-22384/2015, АС ЗСО от 29.07.2016 № Ф04-3371/2016 по делу № А45-26100/2015, от 15.09.2014 по делу № А70-13279/2013, АС ВСО от 03.07.2015 № Ф02-3059/2015 по делу № А19-18719/2014.

Отметим, что во всех этих постановлениях стороной дела в спорах с ФСС выступали унитарные предприятия.

Тарифы страховых взносов

Законодательство РФ предусматривает следующие виды обязательного страхования: обязательное пенсионное страхование (ОПС); обязательное медицинское страхование (ОМС); обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (ОСС); обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (ОСС НС и ПЗ).

Страхование обеспечивается взносами в соответствующие фонды. Порядок расчета и уплаты взносов на ОПС, ОМС, ОСС регулируется нормами главы 34 НК РФ. При этом:

Порядок расчета и уплаты взносов на ОСС НС и ПЗ регулируется Федеральным законом от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний».

Взносы на ОСС НС и ПЗ зачисляются в бюджет ФСС РФ и формируют страховое возмещение вреда, причиненного жизни или здоровью физлиц во время исполнения ими трудовых обязанностей (ст. 3 Закона № 125-ФЗ).

Тарифы страховых взносов на ОПС, ОМС, ОСС регламентированы пунктом 2 статьи 425 НК РФ.

Тарифы и порядок уплаты страховых взносов на ОСС НС и ПЗ были установлены на 2006 год Федеральным законом от 22.12.2005 № 179-ФЗ и продолжают применяться в 2020 году (Федеральный закон от 27.12.2019 № 445-ФЗ).

Размер страхового тарифа на ОСС НС и ПЗ зависит от основного вида деятельности организации или физического лица (в т. ч. предпринимателя) и класса профессионального риска, соответствующего такой деятельности (ст. 21 Закона № 125-ФЗ). Причем для обособленных подразделений организации, выделенных в самостоятельную классификационную единицу (СКЕ), можно устанавливать тариф, отличный от основного по организации. Выделение неосновной деятельности в самостоятельные классификационные единицы позволяет страхователям снизить взносы на страхование от несчастных случаев и профзаболеваний.

1С:ИТС

Подтверждение вида экономический деятельности в ФСС

Приказ Минздравcоцразвития России от 31.01.2006 № 55 определил порядок подтверждения видов экономической деятельности страхователя по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний. Согласно пункту 9 Приказа № 55 решение о выделении подразделений страхователя в СКЕ принимает территориальный орган ФСС.

Порядок выделения СКЕ:

Требования к подразделению для выделения его в СКЕ:

Вид экономической деятельности необходимо подтверждать ежегодно в срок не позднее 15 апреля (п. 3 Порядка, утв. Приказом Минздравсоцразвития России от 31.01.2006 № 55).

Перечень подтверждающих документов, которые нужно представить, приведен также в пункте 3 Порядка, утв. Приказом № 55.

Обратите внимание, представить документы для подтверждения вида экономической деятельности можно не только в бумажном, но и в электронном виде (п. 8 Порядка, утв. Приказом № 55). Сформировать и отправить в ФСС все необходимые документы для подтверждения основного вида деятельности страхователя и выделения подразделений в СКЕ можно в сервисе 1С-Отчетность.

Тарифы страховых взносов в «1С:Зарплате и управлении персоналом 8» (ред. 3)

Тариф страховых взносов на ОПС, ОМС, ОСС

Выбор производится в зависимости от категории плательщика страховых взносов, к которой относится организация. По ссылке История изменений вида тарифа. можно посмотреть историю изменения применяемых страхователем тарифов в разные периоды.

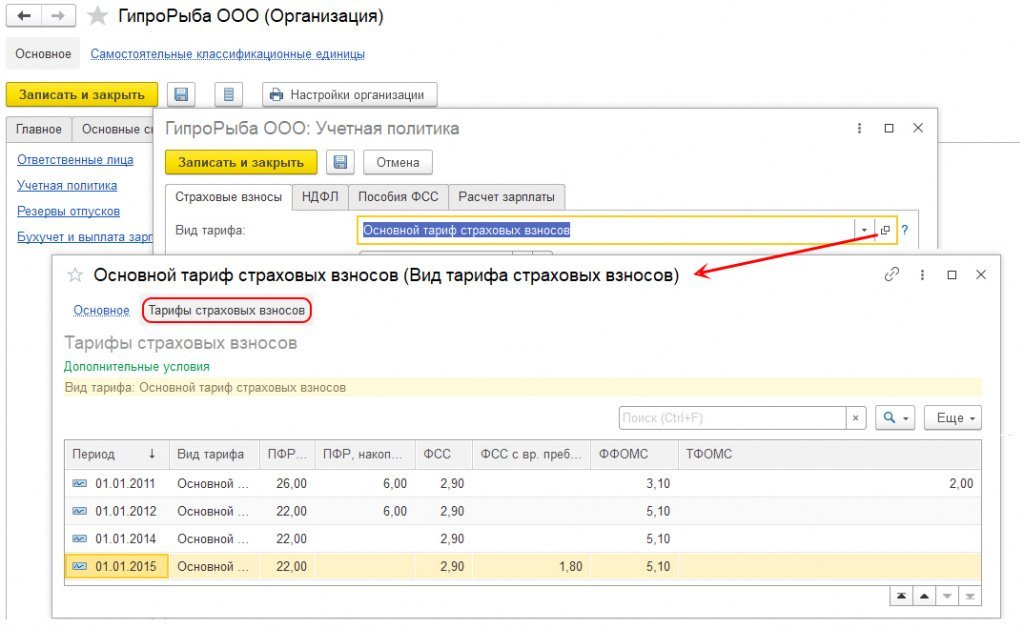

Ознакомиться с конкретными ставками взносов по ОПС, ОМС, ОСС можно в карточке выбранного тарифа (справочник Тарифы страховых взносов) на закладке Тарифы страховых взносов (рис. 1).

Рис. 1. Справочник «Тарифы страховых взносов»

Тариф страховых взносов на ОСС НС и ПЗ

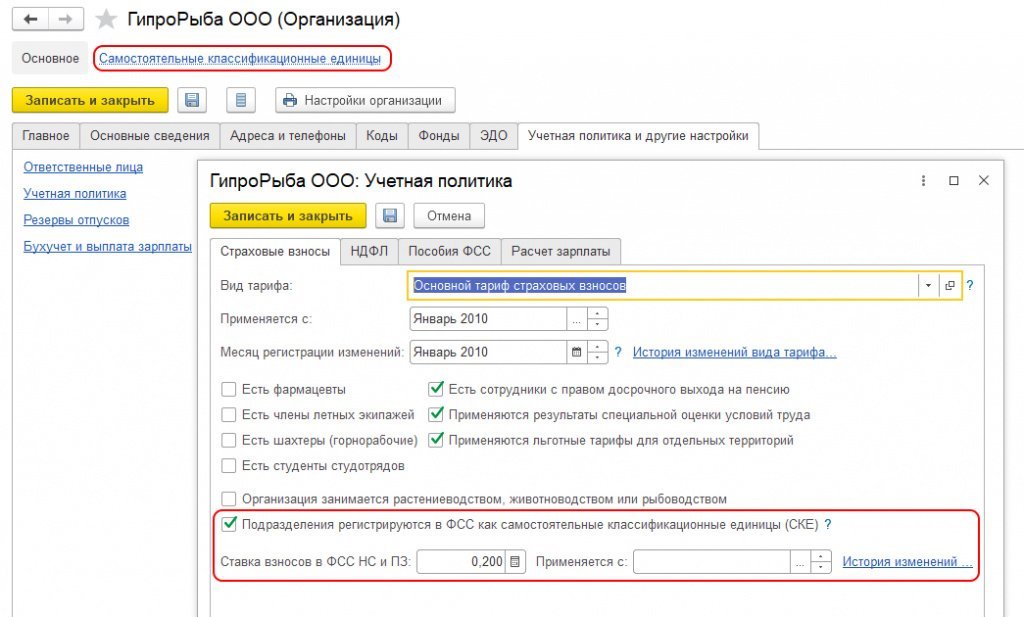

Рис. 2. Ставка взносов в ФСС на ОСС НС и ПЗ

Регистрация СКЕ

Функциональность, необходимая для регистрации в программе СКЕ и расчета взносов по установленным для СКЕ ставкам, подключается на этой же закладке Страховые взносы флагом Подразделения регистрируются в ФСС как самостоятельные классификационные единицы (СКЕ), см. рис. 2.

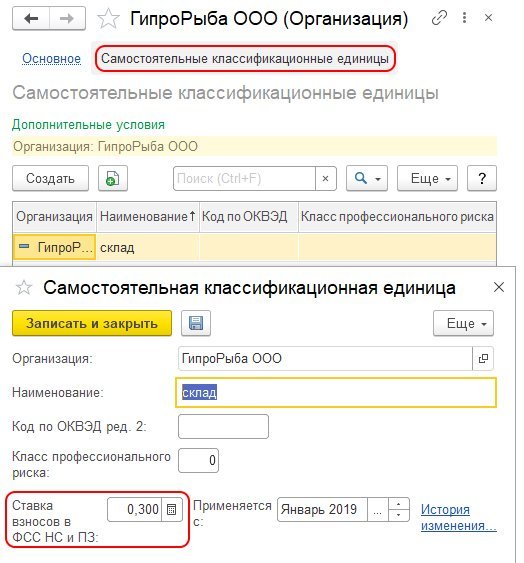

Переход к справочнику Самостоятельные классификационные единицы возможен на одноименной закладке в карточке Организации. В карточке Самостоятельные классификационные единицы (рис. 3) указываются Код по ОКВЭД ред. 2 и Класс профессионального риска, которые определяют тариф и устанавливаются на указанную дату.

Рис. 3. Справочник «Самостоятельные квалификационные единицы»

В рамках выбранного тарифа взносов для СКЕ может изменяться ставка взносов. Ставка взносов в ФСС НС и ПЗ хранится вместе с историей ее изменения для тарифа.

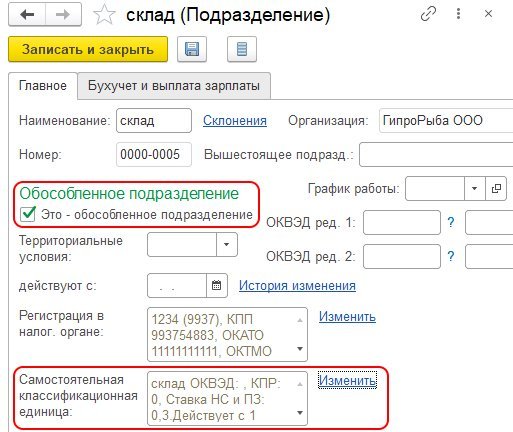

Рис. 4. СКЕ в карточке обособленного подразделения

Отчетность по страховым взносам в 2020 году

Расчет по страховым взносам

По результатам расчета взносов на ОПС, ОМС, ОСС страхователь представляет отчет Расчет по страховым взносам (РСВ) (п. 7 ст. 431 НК РФ).

Начиная с отчетности за I квартал 2020 года в регламентированный отчет внесены изменения приказом ФНС России от 18.09.2019 № ММВ-7-11/470@.

Отличия действующей в 2020 году формы отчетности по взносам от отчета 2019 года:

1. В соответствии с требованиями Федерального закона от 29.09.2019 № 325-ФЗ представлять РСВ только в электронной форме обязаны работодатели, у которых численность физлиц, в пользу которых в отчетном периоде осуществлялись выплаты, составляет более 10 человек.

3. При отсутствии выплат физлицам следует заполнять новую графу 001 Раздела 1:

4. Для отражения расходов физлица, возникших в рамках исполнения авторского договора, договора об отчуждении исключительного права на результаты интеллектуальной деятельности или лицензионного договора, предназначены новые строки: 045 подраздела 1.1 и строка 045 подраздела 1.2 Приложения 1 к Разделу 1. Вознаграждения по таким договорам облагаются взносами на ОПС и ОМС (взносами на ОСС не облагаются). При определении базы для расчета взносов начисленное физлицу вознаграждение уменьшается на документально подтвержденные расходы (п. 8 ст. 421 НК РФ) или фиксированную сумму вычета, если оправдательные документы отсутствуют (п. 9 ст. 421 НК РФ).

Следовательно, в строках 045 в подразделах 1.1 и 1.2 отражается либо величина расходов, подтвержденных документально, либо сумма вычета.

5. Приложение 2 к Разделу 1, отражающее сведения о расчете взносов на ОСС, дополнено следующими полями и строками:

6. Форма РСВ образца 2020 года больше не содержит:

8. Изменилось содержание Раздела 3:

9. Обновлен перечень кодов для плательщиков, применяющих пониженные тарифы.

Форма 4-ФСС

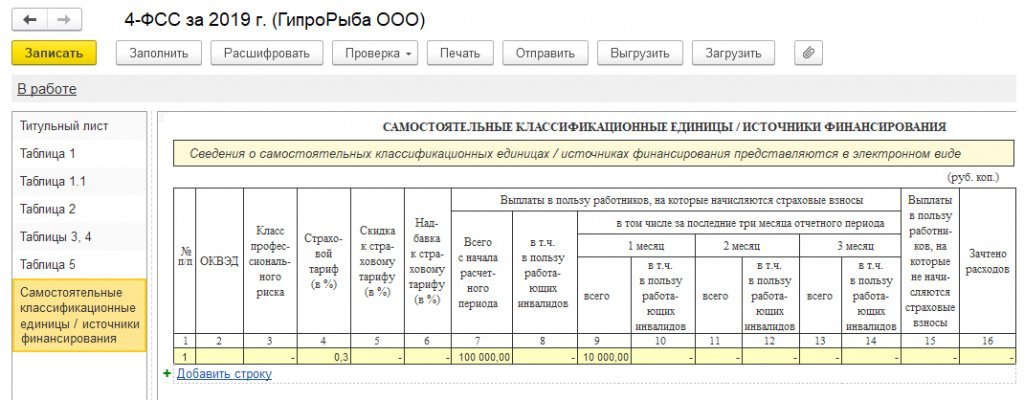

По результатам расчета взносов на ОСС НС и ПЗ страхователь представляет отчет по форме 4-ФСС, утв. приказом ФСС РФ от 26.09.2016 № 381 в редакции приказа ФСС РФ от 07.06.2017 № 275. Данные по СКЕ включаются в состав отчета 4-ФСС в целом по страхователю отдельной таблицей (рис. 5).

Рис. 5. Отчет по СКЕ в составе 4-ФСС

Отчетность по страховым взносам в «1С:Зарплате и управлении персоналом 8» (ред. 3)

В программе «1С:Зарплата и управление персоналом 8» редакции 3 все страховые взносы исчисляются автоматически в соответствии с указанными тарифами по каждому физическому лицу на закладке Взносы при заполнении документов:

Проанализировать расчет взносов удобно с помощью отчета Анализ взносов в фонды. Встроенный в 1С сервис 1С-Отчетность позволяет сдать регламентированную отчетность в контролирующие органы, в том числе в ФНС России, ПФР, ФСС непосредственно из программы 1С, без выгрузок и загрузок в другие программы.

В сервисе поддерживается автоматическое заполнение регламентированных отчетов, в том числе Расчет страховых взносов и 4-ФСС. Сервис 1С-Отчетность позволяет:

Контроль над исчислением и уплатой взносов на обязательное страхование

С 01.01.2017 контроль над уплатой взносов на ОПС, ОМС, ОСС осуществляют налоговые органы (п. 2.1 ст. 31 НК РФ).

1С:ИТС