что такое ребалансировка на бирже

Хочу понять, как правильно докупать акции

Не нашел у вас в журнале никакой информации о том, как правильно ребалансировать инвестиционный портфель. Читал, что надо это делать раз в квартал, докупая и продавая акции. Можете рассказать об этом подробнее?

Еще интересно, сколько разных инструментов лучше держать и как оптимально их делить по сферам. Заметил, что многие мои знакомые покупают только сырьевые компании: нефть, газ, металл. Кажется, у вас в журнале видел во вводной статье, что лучше покупать 5—6 акций, а больше — будет хуже. На мой неопытный взгляд, большее количество разных акций уменьшает вероятность больших потерь.

Ребалансировка инвестиционного портфеля важна, но, к сожалению, не все инвесторы уделяют ей должное внимание. С диверсификацией то же самое: люди покупают акции нескольких компаний и считают, что портфель диверсифицирован, но не тут-то было.

Что такое ребалансировка

Ребалансировкой называют восстановление исходной структуры инвестиционного портфеля. Вот пример.

Инвестор вкладывается на 10 лет, свою устойчивость к риску он оценил как среднюю. Он разделил инвестиционный портфель поровну между акциями и облигациями. За год акции сильно подорожали, их доля с 50% поднялась до 60%, а доля облигаций упала до 40%. Портфель стал более рискованным, а это неприемлемо.

Инвестор проводит ребалансировку: делает так, чтобы пропорции акций и облигаций опять стали 50/50. Для этого можно продать часть акций и докупить облигации — либо внести на счет деньги и докупить облигации. Еще можно пустить на докупку облигаций все купоны и дивиденды.

Есть два типа ребалансировки.

По времени. Инвестор с определенной частотой проверяет, не изменилось ли соотношение классов активов в портфеле. Например, раз в год. Если соотношение изменилось, он проводит ребалансировку.

По порогу. В этом случае инвестор устанавливает границы, в рамках которых может изменяться структура портфеля. Скажем, пороговое значение — 10%. Если доля акций выросла на 9% от желательной, можно ничего не делать. А вот если выросла на 11% — пора провести ребалансировку.

В 2010 году специалисты американской инвестиционной компании Vanguard изучили вопрос, есть ли идеальный вариант ребалансировки. Их вывод: с точки зрения рисков и доходности нет заметной разницы, как часто делать ребалансировку или какое пороговое отклонение установить.

Best practices for portfolio rebalancingPDF, 172 КБ

Но ребалансировка всегда влечет за собой издержки — брокерские комиссии — и требует времени. Поэтому Vanguard говорит так: для большинства хорошо диверсифицированных портфелей из акций и облигаций оптимально проводить ребалансировку раз в полгода или год, если доля актива в портфеле изменилась относительно изначальной на 5% или больше.

Иногда ребалансировка может повысить доходность инвестиционного портфеля, в некоторых случаях — немного снизить ее. Впрочем, важнее удерживать риск инвестиций в приемлемых для инвестора рамках.

Диверсификация

Если упрощенно, диверсификация — это принцип «не класть все яйца в одну корзину». Диверсификация усредняет и доходность, и риск.

Если инвестор вложит все деньги в акции одной компании и она обанкротится, он потеряет все. Если деньги вложены поровну в акции десяти компаний, то банкротство одной из них приведет к потере только 10% капитала — а это не катастрофа.

Если купить акции пяти компаний, добывающих нефть или выплавляющих сталь, этого не хватит для создания диверсифицированного портфеля: все эти компании зависят от цен на нефть или сталь.

У инвестора должны быть активы из разных секторов экономики и из разных стран. Это защитит от проблем отдельных компаний и отраслей и от валютных рисков. При этом на одну компанию или отрасль не должна приходиться слишком большая часть портфеля.

Вот наши статьи про такие фонды:

Также учтите, что держать 100% инвестиционного портфеля только в акциях или только в облигациях — зачастую плохая стратегия. В первом случае будет слишком велик риск, во втором — доходность в долгосрочной перспективе будет лишь чуть выше инфляции.

Лучше иметь и облигации, и акции. Распределение средств между ними зависит от того, на какой срок вкладывается инвестор, с какой целью, насколько он готов к рискам и т. д.

Самое важное

Ребалансировка нужна для восстановления изначальной структуры инвестиционного портфеля. Ее оптимально делать раз в полгода или год. Слишком частая ребалансировка повышает издержки и вряд ли улучшит портфель.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Что такое ребалансировка портфеля и как ее проводить

Ребалансировка — это регулярный или ситуационный пересмотр структуры инвестиционного портфеля.

Рынок переменчив. Ежедневно происходят макроэкономические и корпоративные события, оказывающие влияние на характеристики инвестиционных активов: стоимость, доходность, риск, ликвидность и пр. Это значит, что и параметры отдельного инвестиционного портфеля непостоянны.

При формировании портфеля инвестор собирает его таким образом, чтобы он отвечал его целям и обладал необходимыми характеристиками. Но через некоторое время перспективы одних активов улучшатся, других — ухудшатся, а у третьих могут стать слишком рискованными. Именно поэтому инвестору стоит периодически пересматривать содержимое своего портфеля и приводить его в необходимый баланс — проводить ребалансировку.

Инвестиционная политика и цели

При формировании портфеля имеет смысл продумать собственную инвестиционную политику. Так, можно определить общие правила, в соответствии с которыми будут проводиться ребалансировки. Здесь можно прописать следующие критерии:

Подробнее о том, как параметры портфеля соотносятся с целями инвестора, читайте в специальном материале: Цели инвестиций. Как выбирать активы для портфеля

В первое время инвестиционную политику можно пересматривать при каждой ребалансировке. С первых шагов инвестор активно изучает рынок, инструменты, а также собственные мотивы и реакции на рыночные события.

Например, сначала инвестор хотел высокой доходности и составил портфель на 80% из акций. Но через несколько месяцев понял, что согласен и на меньшую доходность, лишь бы не нервничать из-за скачков на рынке. Или наоборот, инвестор все деньги вложил в облигации, но став чуть опытнее, понял, что в акциях есть более интересные возможности и теперь готов ради них рискнуть.

Ребалансировка — взгляд на рынок

Если вы придерживаетесь пассивного подхода к инвестициям, то можно каждый раз приводить структуру портфеля в соответствие с исходными данными. Если же предполагается более активное управление портфелем, то начать следует с оценки рыночной ситуации. Здесь стоит обратить внимание на следующее:

Итогом работы на этом этапе станет довольно четкое понимание того, какие активы пользуются спросом, где остро стоит вопрос рисков, а где взгляд на ситуацию нейтральный.

Необязательно подробно рассматривать каждый пункт. Достаточно изучить лишь то, что касается активов в вашем портфеле. Например, нет смысла акцентировать внимание на ценах на зерно, если у вас нет в портфеле бумаг сельхозпроизводителей и вы не планируете их покупать.

Для прогнозов стоит смотреть на 12 месяцев вперед. Если неопределенность по отдельной теме высокая и консенсус-прогноза нет, то можно отталкиваться от того, что возможны самые различные варианты.

План изменений и реализация

В соответствии с той информацией, которая была получена на предыдущем этапе, необходимо разработать целевую структуру портфеля. Теперь нужно ответить на следующие вопросы:

Когда есть глобальный взгляд на рынок и понимание целевой структуры портфеля, самое время рассмотреть активы, которые уже есть в портфеле и которые могут быть в него добавлены. Обратите внимание на следующие аспекты:

Теперь можно принять решение, какие активы стоит продать, какие оставить, а в каких увеличить долю. При реализации плана инвестор может совершить все сделки одним днем или растянуть процесс на несколько дней, чтобы получить более выгодные условия, оптимизировать транзакционные и налоговые издержки. Во втором случае рекомендуется обозначить предельные сроки, чтобы процесс слишком не затянулся.

Как часто следует проводить ребалансировку

Ребалансировку можно проводить через фиксированные промежутки времени. Например, раз в месяц, в квартал, в полугодие или в год. Срок будет зависеть от того, насколько активно вы планируете управлять своими средствами. Не всегда это очевидно на старте, поэтому можно начинать с более частой периодичности и постепенно раздвигать сроки при необходимости.

В любом случае, хотя бы раз в год стоит внимательно посмотреть на содержимое портфеля и актуализировать ключевые параметры инструментов. В противном случае можно пропустить важные изменения, которые могут оказать негативное влияние на доходность портфеля.

Другим способом может быть ситуационная ребалансировка, когда пересмотр активов происходит в зависимости от изменений на рынке.

Например, ЦБ перешел к повышению ключевой ставки — инвестор произвел изменения и сократил в портфеле долю длинных облигаций. Цены на нефть начали расти — инвестор увеличил долю акций нефтегазовых компаний.

Этот способ подходит для активного управления портфелем и может обеспечить более высокую доходность. Но он подойдет лишь в том случае, если инвестор готов регулярно следить за рыночными новостями.

Еще важно учитывать, что многие события на рынке неоднозначны и предугадать последствия той или иной новости не всегда удается. Можно столкнуться с тем, что активные трейдеры называют «переторговка», когда слишком частые ребалансировки ведут лишь к расходам из-за ошибок и высоких комиссионных.

Вполне допустим комбинированный вариант, когда инвестор придерживается ребалансировки через равные промежутки времени, но иногда производит внеочередной пересмотр при появлении важных событий.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Главное за неделю. Паника в понедельник и пятницу

Итоги торгов. Упасть в пятницу — это уже традиция

Рынки снова падают из-за коронавируса. Что делать

Alibaba: время присмотреться к покупкам

Как следить за американскими дивидендами: удобный календарь

Новый штамм коронавируса из Южной Африки. Что нам известно

В каких акциях можно пересидеть новые локдауны

В декабре структура индексов Мосбиржи поменяется. Кто на новенького

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Что такое ребалансировка портфеля, зачем нужна и как ее проводить

Я постоянно в своих статьях говорю о диверсификации инвестиций. Это значит, что инвестор должен распределить свои вложения по разным странам, отраслям и валютам, чтобы получить оптимальное соотношение риска и доходности. Достичь такого невозможно с одним активом в инвестиционном портфеле. А раз активов несколько, то появляется необходимость регулярно “подправлять” распределение, чтобы не сбиться с выбранной стратегии.

В статье разберем, что такое ребалансировка портфеля простыми словами, для чего и как ее проводит инвестор, плюсы и минусы процесса.

Понятие ребалансировки и зачем нужна

Для начала вернусь к азам составления портфеля. Его формирование является частью инвестиционной стратегии и представляет такое распределение активов, которое бы отвечало финансовой цели, сроку ее достижения, отношению к риску и другим индивидуальным параметрам инвестора.

Инвестор для себя должен определить доли в общей стоимости капитала:

А теперь представьте ситуацию, когда первоначальный состав нарушен. Простой пример: инвестор придерживается консервативной стратегии. Его портфель на 70 % состоит из облигаций, из акций на 20 % и на 10 % из золота. За год акции выросли, а облигации с золотом упали. Следовательно, изменились и доли активов. Портфель перестал быть консервативным, риск по нему увеличился, и цель инвестора может быть не достигнута, если все оставить без изменений. В такой ситуации и нужна ребалансировка.

Ребалансировка означает приведение долевого распределения активов в их первоначальное положение, которое соответствует принятой инвестором инвестиционной стратегии.

Инвестор проводит ребалансировку в следующих случаях:

Пассивные и активные инвесторы формируют и управляют своими портфелями по-разному. Посмотрим, какую цель преследует каждый из них, проводя ребалансировку:

Получается, что и в случае пассивного, и в случае активного инвестирования главная цель ребалансировки – управление рисками.

Способы ребалансировки

Способы проведения ребалансировки простые – с ними легко справится даже новичок. Первый – продавать подорожавшие и покупать подешевевшие активы, второй – просто докупать активы, чтобы вернуться к первоначальному распределению.

Продажа подорожавших и покупка подешевевших активов

Этот способ подойдет тем, кто уже сформировал капитал, т. е. от периода накопления перешел в период потребления (например, при выходе на пенсию). В этом случае регулярных пополнений брокерского счета уже нет. И чтобы сделать ребалансировку, надо продать то, что подорожало и увеличило свою долю в портфеле, а на вырученные деньги купить то, что подешевело.

С психологической точки зрения реализовать такой способ может быть тяжело, потому что приходится расставаться с бумагами, которые показывают рост, и приобретать аутсайдеров. Естественно, делать это без проведения анализа нельзя. Иначе вы можете купить эмитента, который показывает слабые результаты деятельности и не имеет никаких драйверов роста в будущем.

Недостатком такого способа является вероятность возникновения налогообложения, если вы продадите дороже, чем купили. Но можно этот момент обойти. Например, воспользоваться льготой длительного владения (ЛДВ), если не продавать бумаги более трех лет, или совершать сделки на ИИС типа Б и не платить налог на доход.

Докупка активов на собственные деньги

Этот способ подойдет большинству инвесторов и читателей нашего блога, потому что мало кто из нас перешел к потреблению капитала. Мы только в процессе его формирования. Суть в том, что при каждом регулярном пополнении брокерского счета нужно одновременно проводить ребалансировку, т. е. покупать активы, которые перестали отвечать первоначальному распределению.

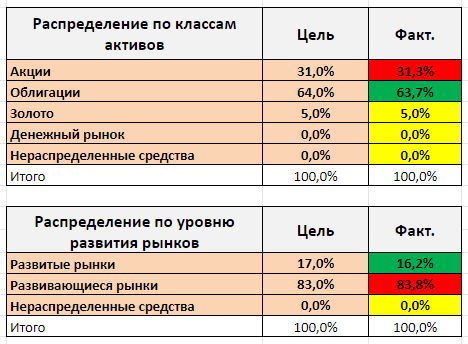

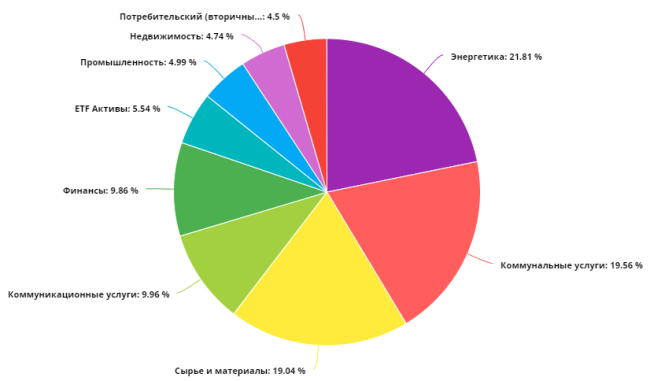

Покажу часть нашего семейного инвестиционного портфеля. К таблице учета активов у нас есть вот такие небольшие таблицы распределения по классам активов, уровню развития рынков, валютам и странам. По ним нам сразу видно, где нарушено первоначальное распределение: в большую сторону – красный цвет, в меньшую – зеленый, желтый цвет означает, что все нормально.

Мы недавно провели очередную ребалансировку, поэтому сейчас портфель сбалансирован. Отклонения +/– 1 % я считаю нормой. Продавать ничего не планируем, только покупаем после каждого пополнения счета.

Как часто проводить

Споры среди инвесторов ведутся не по способу ребалансировки, а по частоте ее проведения. Универсального совета я не дам. Покажу, что рекомендуют чаще всего эксперты.

При выборе периодичности обращайте внимание на следующие моменты:

Когда будет ясность по перечисленным моментам, тогда вы получите для себя ответ на вопрос о частоте проведения ребалансировки. Например, мы с мужем проводим ее раз в месяц, то есть в период пополнения брокерского счета. Во-первых, налогообложения у нас не возникает, потому что мы не продаем, а покупаем. Во-вторых, я максимально автоматизировала процесс анализа портфеля и мало трачу времени на него. В третьих, мы торгуем через брокера с минимальными комиссиями (0,05 % от сделки и все).

Вы выбираете предельно возможное отклонение активов в своем портфеле. В случае превышения порога регулируете покупкой или продажей инструментов.

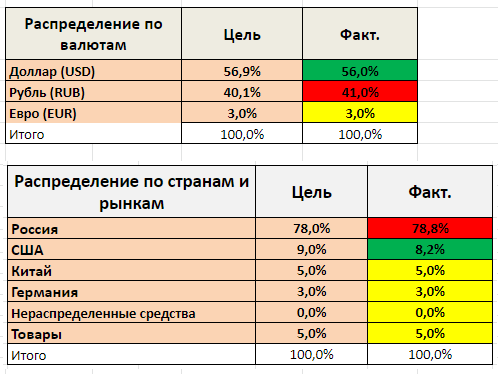

Например, посмотрите на портфель ниже. Инвестор определил, что каждый эмитент должен занимать не более 5 % от общей стоимости капитала. При отклонении этой величины на 1 % следует приступить к ребалансировке. Получается, что сейчас в корректировке нуждаются акции Газпромнефти и Лукойла. Инвестор сам устанавливает предельное значение. Это может быть и 5, и 10 %.

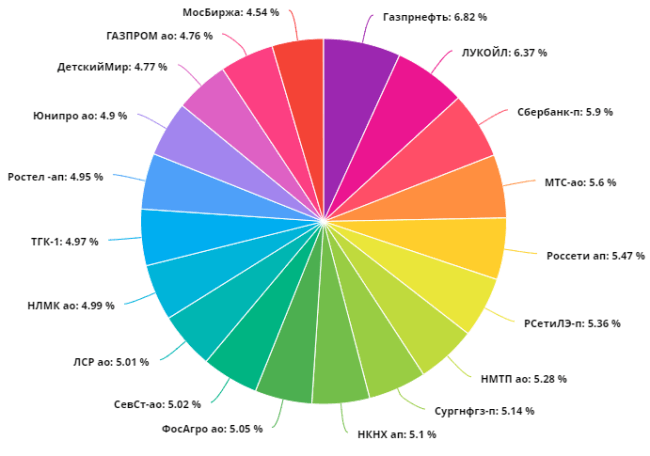

Аналогично следует действовать и по распределению по отраслям. Посмотрите на тот же портфель в отраслевом разделении.

Очевидно, что больше всего в капитале отведено предприятиям из таких секторов, как энергетика, коммунальные услуги, сырье и материалы. Если инвестора не устраивает такое положение дел (например, он хочет не более 10 % на каждую отрасль), то следует отрегулировать состав.

В этом случае также надо обращать внимание на комиссии и налоги.

Совмещает оба рассмотренных выше подхода. Инвестор ребалансирует свой портфель с установленной периодичностью, но только в случае отклонения от пороговых значений.

Инвестор определяет для себя список триггеров, которые повлекут за собой пересмотр портфеля. Например, это может быть ухудшение каких-то мультипликаторов компании.

Плюсы и минусы

Заключение

Исследования компании Vanguard 2013 года показали, что инвестиционный успех на длительном промежутке времени на 88 % зависит от распределения активов и только на 12 % от выбора ценных бумаг и времени их покупки. В этой связи ребалансировка представляется очень важным процессом, потому что позволяет придерживаться выбранных пропорций.

Для меня не стоит вопрос, надо или нет ребалансировать портфель. В семье мы выбрали стратегию долгосрочного инвестирования на принципах Asset Allocation (распределение активов). Пока она полностью себя оправдывает, поэтому нет смысла ее пересматривать.

Ребалансировка (пересмотр) индексов на бирже — как реагировать инвестору

Фондовые индексы, их структура и ребалансировка

Фондовыми индексами называется инструмент фондового рынка, выступающий в роли интегрального показателя состояния группы компаний, отрасли экономики, страны.

Рассчитывается любой из этих показателей по рыночной стоимости акций, входящих в индекс компаний. При этом расчет базируется на механизме взвешенных составляющих, где вклад каждой акции в показатель (вес) определяется не только ее ценой, но и местом эмитента в списке. Так, MSCI Russia, являющийся одним из основных ориентиров для иностранных инвесторов, включает для веса каждой ценной бумаги несколько показателей, основные из которых:

На заметку! Более 600 инвест- и хедж-фондов в мире используют при составлении портфеля российских ценных бумаг структуру индекса MSCI Russia без изменений.

Ребалансировка индекса

Термин «ребалансировка» для фондовых индексов означает изменение их структуры:

Проводят ребалансировку с целью получить более точное соответствие текущей ситуации в отрасли или экономике государства. Корректировка может быть:

К сведению! Регулярная ребалансировка индекса MSCI Russia проводится ежеквартально, вступает в силу в первый день каждого нового квартала. Объявляет Morgan Stanley о ней, как правило, за 14–21 день до этого момента.

В любом случае пересмотр структуры индекса оказывает влияние на котировки акций и открывает инвесторам и трейдерам дополнительные возможности заработка.

Как заработать на ребалансировке индекса

Как правило, процесс ребалансировки проходит в два этапа:

Соответственно, трейдерам и инвесторам следует выделять три этапа в торгах на ребалансировке:

Зная структуру индекса и механизм его расчета (хотя бы частично), можно обратить внимание на акции компаний-претендентов на включение или исключение из списка, улучшение или ухудшение веса. Это позволит открыть длинные или короткие позиции еще до публикации материалов о будущем пересмотре структуры. Это позволит войти в рынок по наиболее выгодным ценам.

После публикации данных о ребалансировке:

Инвестор может использовать это время для поиска выгодных точек входа и выхода на покупку/продажу ценных бумаг.

Этап непосредственно предшествует вступлению изменений в силу, например, приходится на время пост-трейда перед днем ребалансировки.

Это обеспечивает во время технического этапа значительное увеличение объемов торгов и резкое движение в соответствующем направлении:

Для рядового инвестора это отличный момент зафиксировать прибыль и закрыть сделки, открытые до начала спекулятивного периода или во время него.

Иллюстрацией могут служить акции «Газпрома» после сообщения об изменении веса в MSCI Russia с 0,45 до 0,5. Объявлено о ребалансировке 13 мая 2020, последний день торгов перед 1 июня пришелся на 29 мая.

После начала спекулятивного периода падение составило 5,85% и было полностью отыграно за счет повышения цен на нефть. Но в технический период бумаги снова упали на 1,85%.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

БАБЛО ИЗ ВОЗДУХА или теория портфельной ребалансировки.

Вам говорили о том, что на рынке есть доходность «из воздуха»? Скорее всего нет, а она есть. Сейчас, как всегда, четко и без воды, откроем все «тайны», которые никакие не тайны. Просто люди в индустрии хотят, чтобы вам казалось, что все это сложно и без них вам ну никак не обойтись. В реальности портфельных инвестиций, как правило, все сильно проще.

» Деньги из воздуха, реально и без СМС!»

Есть два стула инвестиционных инструмента, в одном доходность 9% годовых, в другом 6%, берем 50% первого и 50% второго. Какова средняя доходность портфеля? (9 * 0,5) + (6 * 0,5) = 4,5 + 3 = 7.5%, правильно? Нет, доходность будет 8.5%! Как такое возможно?

Пример: мы купили по 100 акций двух компаний стоимостью 0,5$ за одну акцию, всего у нас портфель на 100$ и у каждой компании доля 50% или по 50$ на каждую компанию. Число акций первой компании 100 штук, число акций второй компании тоже 100 штук.

Через пол года первый инструмент стоит 0,25$, а второй 0,75$ за акцию, итого портфель все равно стоит 100$, но соотношение компаний в нем уже 25% на 75% или 100 бумаг по 0,25$ (25$) и 100 бумаг по 0,75$ (75$).

Теперь давайте приведем портфель обратно к соотношению 50% на 50%, продадим треть дорогих акций по 0,75$ и на все эти освободившиеся деньги докупим дешевых акций по 0,25$. Получилось 67 акций по 0,75$ суммой в портфеле 50$, и 200 акций по 0,25$ суммой 50$ в портфеле. Суммарная стоимость портфеля не изменилась и стоит так же 100$.

Еще через пол года бумаги по 0,25$ выросли до 0,5$ обратно, а те, что по 0,75$ упали до первоначальных 0,5$. Имеем 67 первых бумаг по 0,5$ и 200 вторых бумаг по 0,5$ или 33.5$ в первой бумаге и 100$ во второй. Суммарно портфель теперь стоит 133,5$!

Откуда деньги? Бумаги ведь опять стоят по 0,5$ обе! Все правильно, сейчас разберемся и научимся делать так-же.

«Покупаю дешево — продаю дорого. Вот и все.»

Внимательно изучите пример выше, а еще лучше, пересчитайте сами на калькуляторе и вы поймете одну особенность. Делая такую ребалансировку портфеля из 25% на 75% обратно к 50% на 50% мы продаем то, что подорожало и покупаем то, что подешевело. Тем самым мы выполняем главный постулат торговли «покупай дешево — продавай дорого». Все, больше ничего не нужно.

Самое главное требование, чтобы те инструменты, которые мы торгуем, двигались максимально по разному, желательно даже противоположно, как в примере.

А есть такие инструменты, которые часто движутся противоположно? Да, есть. В парадигме американского рынка это индексы акций и государственные облигации правительства США. Сейчас мы разберемся почему так происходит и как нам это использовать.

Сильно упрощенная теория: когда бизнес и экономика растет, то банки стремясь нажить с кредитов побольше наращивают свои % ставки по кредитам. А когда кредитные ставки в экономике растут, то государство статистически повышает ставки по своим облигациям вслед за ними, что приводит к падению их курсовой стоимости на рынке, т.к. основная масса прошлых и непогашенных купонов имеет ставку ниже чем у свежих текущего выпуска. Следовательно, бизнес и его акции растут, ставки повышаются, казначейские облигации статистически падают в цене.

Потом % ставки поднимаются на столько, что бизнесу и экономике становится тяжело платить по кредитам с такой ставкой и как только экономика становится перекредитованной — случается кризис и цены на акции компаний очень быстро падают. Следовательно центральному банку нужно снижать % ставку и реструктурировать проблемные кредиты, чтобы ему выплатили хоть сколько-то денег по займам. Ставки в экономике понижаются и правительство следом тоже снижает ставки по своим облигациям, из-за чего цены на правительственные облигации выпущенные в прошлом по большей ставке чем сейчас — статистически растут.

Итого имеем модель: акции бизнеса растут — цены облигаций снижаются, акции бизнеса падают — цены облигаций растут.

Это сильно упрощенный пример, в отдельных статьях разберем этот механизм и взаимосвязи внутри него подробнее. Самое главное сейчас, что в среднем акции и облигации ходят как-бы противоположно. Взглянем на график:

Оба актива растут, но на импульсах начинают идти в разных направлениях. Сипи500 — синий, 20 летние облигации — красный.

Если посмотрите внимательно, то увидите, что хоть оба графика показывают рост, но в момент локальных ростов-падений рынка они начинают двигаться примерно противоположно. Это именно то, что нам нужно. Теперь посмотрим на доходности каждого инструмента в отдельности и их портфеля 50% на 50%.

Комбинация акций и облигаций дает очень интересный эффект. сипи500 — синий, 20 летние облигации — красный, 50/50 — желтый.

Подробнее о стиле торговли который В НЕСКОЛЬКО РАЗ бьет рынок: https://vk.com/veryeasytrade

Обратите внимание на величину просадки счета «Max. Drawdawn», она находится почти на уровне облигаций (-22%), при этом доходность такого портфеля существенно выше, чем у них (5,8% против 7,5%)!

Но почему доходность портфеля 50/50 равна 7,5% и близка к средней между доходностью акций и облигаций, хотя в начале статьи говорилось о доходности выше чем их средняя? Ответ очень прост: мы не активировали правило ребалансировки. При заданных условиях наш портфель был 50/50 только в самом начале.

Теперь давайте добавим правило ребалансировки весов портфеля 50/50 раз в год и посмотрим результат:

Одно маленькое условие приносит нам 4000$! Сипи500 — синий, облигации TLT — красный, 50/50 с ребалансировкой — желтый.

Вот теперь все как надо, всего одно условие по ребалансировке принесло нам дополнительные 0,8% годовых и сократило максимальную просадку более чем на 3% против облигаций.

сипи500 — синий, 50/50 с ребалансировкой — красный, 50/50 с ребалансировкой и мидкапами — желтый.

Ну как вам? Доходность нового портфеля даже слегка обгоняет сипи500, а максимальная просадка сократилась более чем на 1% в сравнении с предыдущим 50/50 портфелем с ребалансировкой.

Подробнее о стиле торговли, который В НЕСКОЛЬКО РАЗ бьет рынок: https://vk.com/veryeasytrade

Вот такими «крайне сложными» методами мы построили портфель, который превосходит доходность сипи500 по всем параметрам. Теперь вы можете со 100% уверенностью заявить, что можете управлять своими деньгами лучше, чем 99%+ инвестиционных фондов. Их задача внушить вам, что инвестирование это сложно и без них вы не справитесь, чтобы срубить на ваших деньгах комиссионный % за управление, не верьте им.

Напоследок посмотрим, как вел себя этот портфель с 70-х годов против доходности рынка ценных бумаг, чтобы максимально исключить вариант того, что нам просто повезло. Набор данных немного другой, тот, что выше, с 2003 года, — слегка точнее, чем этот с 1978 года.

Синий график — сипи500, красный — 50/50 мидкэпы/длинные трежерис.

Как видите, на горизонте более чем в 40 лет, ситуация не сильно меняется и мы продолжаем иметь портфель с характеристиками сильно лучше, чем у сипи500.

А может есть какой-нибудь способ ребалансировки портфеля лучше и доходнее, чем просто 50/50 по времени «раз в год»? Есть, обязательно поговорим об этом в группе easytrade или следующих статьях. Для нетерпеливых скажу, что доходности как в этой статье далеко не предел возможного)

Управляйте своими деньгами сами и будьте богаты. Всем удачи)