что такое расчетный счет заявителя в банке

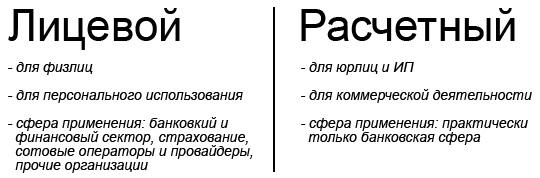

Чем расчетный счет отличается от лицевого

Одно из основных действий, которое должны предпринимать все начинающие бизнесмены – открытие расчетного счета в банке. Без этой процедуры финансовое взаимодействие по заключенным сделкам с другими юридическими лицами невозможно. Именно номер расчетного счета является основной строкой в реквизитах, которые нужны заказчикам от исполнителей для оплаты произведенных работ или оказанных услуг. Но, помимо расчетного счета, некоторые руководители предприятий и организаций открывают еще и лицевой счет. Для чего предназначен каждый из этих счетов и в чем заключается принципиальная разница между ними?

Лицевой счет – что это такое и кто имеет право им пользоваться

Довольно часто под словосочетанием «лицевой счет» люди понимают счет, открытый в банковской организации на физическое лицо. Однако, такая расшифровка является не совсем верной и однозначной.

На деле лицевой счет – это счет, который может быть зарегистрирован в финансовой компании не только на гражданина РФ, но и на индивидуального предпринимателя, а также любую коммерческую структуру.

Если говорить о лицевом счете касаемо юридических лиц, то это будет более узким понятием, нежели расчетный счет. По сути дела, под лицевым счетом, часто понимается сразу несколько явлений:

Из этих пунктов видно, что, несмотря на то, что чаще всего лицевой счет все же используется рядовыми гражданами, но и юридические лица также иногда имеют аккаунты в банках, понимаемые как лицевые счета. Однако они не предназначены для проведения денежных расчетов по сделкам и договорам с партнерами, а нужны, например, для получения в банках кредитов и их погашения или же перечислений заработной платы сотрудникам.

Использование лицевого счета ИП для коммерческих расчетов

Иногда индивидуальные предприниматели, да и некоторые юридические лица открывают лицевые счета и пытаются использовать их для коммерческих расчетов. Какую выгоду они преследуют? Ответ очевиден.

Однако, в случае применения лицевого счета для коммерческих переводов, не следует исключать некоторые возможные неприятности, такие как:

Кстати говоря, поскольку закон не дает права банкам отслеживать финансовые потоки на лицевых счетах, то представители финансовых структур идут другим путем. Когда составляется договор с юридическим лицом или ИП на открытие лицевого счета, в нем четко прописываются порядок и правила использования л/с. В случаях их нарушения банк снимает с себя всякую ответственность и в случае чего, наказание автоматически понесет держатель счета.

Расчетный счет – особенности применения

С расчетным счетом дело обстоит совершенно по-другому. Расчетный счет как раз и предназначен для осуществления различных финансовых операций в целях ведения бизнеса, в том числе внесения средств на депозит, снятия средств, налоговых выплат, приема и отправки платежей контрагентами т.д.

В отличие от лицевого счета, все юридические лица обязаны иметь расчетный счет, индивидуальные предприниматели и физические лица могут открывать его по желанию. Как правило, финансы, размещенные на банковском расчетном счете, находятся в собственности его держателя.

Важно! Если ИП планирует заключать сделки и вести коммерческую деятельность с юридическими лицами, расчеты с которыми производятся путем безналичных переводов, то без расчетного счета работать не получится – предприятия и организации все свои перечисления проводят только через них. Кроме того, расчетный счет удобен для ИП и для перечисления различных выплат в государственный бюджет, например, налоговых сборов и страховых взносов в Пенсионный фонд России.

Таким образом, расчетные счета могут использоваться:

Какие документы нужны, чтобы открыть расчетный счет?

Для открытия банковского расчетного счета учредителю или представителю организации, а также индивидуальному предпринимателю нужно подойти в банк с заранее подготовленным пакетом документов. В нем должны быть:

Как правило, список необходимых документов для открытия р/с в разных банках примерно одинаковый.

Разница между лицевым и расчетным счетом

Подводя итоги, можно сказать, что разница между лицевым и расчетным счетами вполне очевидна.

Если лицевой счет не предназначен для перечисления и получения денежных средств в целях осуществления коммерческой деятельности и используется исключительно для персональных потребностей держателя, то расчетный счет необходим именно для проведения транзакций по коммерческим сделкам.

Внимание! Получателем денежных средств по расчетным счетам всегда является какое-либо конкретное юридическое или физическое лицо. На лицевых счетах – получатель банк, только в назначении платежа указывается более подробно, например «Для зачисления на счет номер такой-то, для человека такого-то».

Так что вполне закономерно, что лицевые счета, как правило, широко применяются для различных денежных операций обычными гражданами и совершенно не подходят представителям бизнеса. И совсем иначе обстоит с расчетными счетами – юридические лица для законных расчетов с контрагентами просто обязаны их открывать.

Что такое расчетный счет в банке

Расчетный счет − банковская учетная запись, позволяющая выполнять финансовые операции, вести учет денежных средств. Компании обязаны иметь расчетный счет. Индивидуальные предприниматели могут не оформлять его, если плату за свои услуги или товары они взимают с физлиц наличными средствами в сумме до 100 000 рублей по одному договору. Собственные реквизиты им понадобятся только для получения платежей от юрлиц.

Все комбинации цифр сохраняются в общей банковской базе, что исключает появление двух пользователей с одинаковым номером.

Виды банковских счетов

Реквизиты компании или ИП содержат два вида счетов: корреспондентский и расчетный.

Корреспондентский принадлежит самому банку, это учетная запись организации в реестре ЦБ РФ. Номер счета присваивает Центробанк, он различается у подразделений в разных регионах РФ. Используется для проведения межбанковских операций, в том числе, переводов по поручению клиента. Номер корреспондентского счета начинается на 301.

Расчетный принадлежит клиенту, он присваивается организации или физлицу, зарегистрированному в качестве ИП, уже самим банком. Одно юридическое лицо может иметь несколько учетных записей как в одном банке, так и в нескольких, их номера будут различаться.

Другие виды счетов

В банковской терминологии есть и другие виды счетов:

Что означают цифры в расчетном счете

Любой расчетный счет в банке уникален, но формируется не случайным образом. Он состоит из 20 чисел, объединенных в шесть групп.

Умение «читать» счета не обязательно для клиента банка, но позволяет лучше ориентироваться в реквизитах.

Как узнать свой расчетный счет

Что можно сделать с помощью расчетного счета

Юридическому лицу он открывает возможность выполнять безналичные финансовые операции, необходимые для ведения бизнеса и предоставления отчетности в контролирующие инстанции.

Например, терминалы в магазинах производят списание средств с банковской карты клиента, а затем деньги зачисляются на расчетный счет продавца.

Какие документы нужны, чтобы открыть расчетный счет

Каждый банк вправе самостоятельно определить необходимый перечень документов, которые требуются для открытия. Лучше сразу обратиться с запросом в кредитную организацию, выбранную для обслуживания, уточнить ее условия работы с клиентами. Приведем списки наиболее часто запрашиваемых документов.

Какой счет открыть для ИП

Что такое расчетный счет и можно ли принимать деньги на личную карту

Как только человек открывает ИП, тут же ему начинают звонить разные банки и предлагают открыть расчетный счет.

Разбираемся, зачем он нужен и как им выгодно пользоваться.

Что такое расчетный счет

Расчетный счет — это обычный банковский счет, как у физлица, только для бизнеса. По расчетному счету проходят все операции предпринимателя. Он получает на него выручку, оплачивает с него материалы, аренду, услуги, курьера — все, что нужно для работы.

С помощью расчетного счета предприниматель разграничивает личные деньги и деньги бизнеса. А налоговая знает, сколько ИП зарабатывает и сколько должен заплатить налогов.

Как победить выгорание

Пример расчетного счета для ИП

Расчетный счет ИП состоит из 20 цифр. Номер счета формирует банк, который открывает счет. Каждая группа цифр в счете шифрует определенные сведения о нем. Поясню на примере.

Номер расчетного счета ИП 40802 810 4 6442 0129813 означает следующее.

40802 — номер балансового счета, на котором банк учитывает средства, поступившие на счета ИП. 40802 означает «счета ИП». Банк России постановил, что все расчетные счета ИП начинаются с этих цифр.

810 — код валюты по общероссийскому классификатору валют, сокращенно ОКВ. 810 — это код рубля. Если счет в иностранной валюте, код будет другим.

4 — контрольная цифра. Ее считает банк по специальным алгоритмам. Этот знак может принимать любые значения, от 0 до 9.

6442 — внутренний код филиала банка, в котором открыт счет.

0129813 — номер лицевого счета клиента в данном подразделении банка. Уникальными для каждого номера расчетного счета являются эти 7 цифр.

Чем отличается расчетный счет от лицевого

Расчетный счет иногда путают с лицевым, но это разные вещи. Лицевые счета используют не только в банках: их открывают при покупке симкарты, для оплаты коммунальных услуг, каждому ребенку в детском саду, страхователю.

Понятие «лицевой счет» используют для бюджетных организаций: у Федерального казначейства есть единый расчетный счет, к которому для каждой школы или больницы открывается лицевой счет — чтобы отслеживать, кто и куда отправляет платежи. Последние 7 цифр любого расчетного счета — номер лицевого счета клиента, который используется для внутреннего учета в банке.

Счет, который открывает ИП для бизнеса, называется расчетным счетом.

Обязателен ли расчетный счет для ИП

Закон не запрещает ИП работать без расчетного счета. Правда, такому бизнесу придется соблюдать ограничения.

Лимит расчетов наличными. Если предприниматель работает с юрлицами и другими ИП, то может совершать наличные платежи только до 100 000 Р по одному договору.

Нельзя использовать личную карту для бизнеса. Центробанк запрещает использовать счета физических лиц для расчетов в бизнесе. Поэтому предприниматель без расчетного счета не может принимать оплату с карты на карту. Если предприниматель часто получает переводы с пометками «за товар» или «за услугу по договору», банк может отказать в обслуживании и заблокировать карту.

Клиент может даже ничего не писать в примечании перевода, но банк могут насторожить постоянно поступающие суммы на карту.

Покупатели не смогут платить картой. Многие покупатели привыкли рассчитываться банковскими картами — у них может не быть нужной суммы наличных. Чтобы принимать оплату картой, предприниматели пользуются эквайрингом: устанавливают в магазине терминал. С помощью терминала покупатели платят картой, а деньги уходят на счет ИП.

Для интернет-магазинов есть интернет-эквайринг : покупатели вводят на сайте данные банковской карты, предприниматель получает оплату на свой расчетный счет.

Контрагенты не хотят работать без расчетного счета. Юрлица обычно предпочитают работать по безналичному расчету и избегают наличных. Так они страхуют себя от проверок по 115-ФЗ об отмывании доходов и проверок налоговой. Тендеры и государственные закупки проводятся только по безналичному расчету: чтобы участвовать в закупках, нужен расчетный счет.

Трудно подтвердить расходы. Если предприниматель использует УСН «Доходы минус расходы» или общую систему налогообложения, ему нужно вести учет расходов, чтобы правильно рассчитать налог. С расчетным счетом предприниматель разграничивает рабочие и личные финансы. Налоговой будет проще отслеживать поступления и траты ИП, не путать их с личными деньгами, и к предпринимателю будет меньше вопросов.

Как выбрать расчетный счет для ИП

Чтобы выбрать расчетный счет, обратите внимание на несколько вещей.

Стоимость расчетного счета. Узнайте, сколько стоит открытие счета, его обслуживание, переводы на счет другой компании и на карту физлица. Выбирайте условия исходя из того, как именно будете пользоваться счетом.

Принцип можно сравнить с тарифами мобильных операторов. Например, банк предлагает бесплатное обслуживание счета, зато берет высокую комиссию за каждый перевод. Это выгодно, если у вас планируется одна-две операции по счету за месяц. Если вы будете отправлять много платежей, лучше взять другой тариф: с платным обслуживанием, но дешевыми переводами.

Поддержка клиентов. Как быстро банк отвечает на запросы, в какое время доступны менеджеры, какие вопросы помогут решить. Эту информацию можно узнать из отзывов — например, « Банки-ру » составляет рейтинг на основе оценок посетителей. Каждый отзыв добавляют только после его проверки администратором.

Страхование вкладов. Если вклады застрахованы, предприниматель получит деньги с расчетного счета, даже если банк обанкротится или лишился лицензии. В 2021 году счета ИП страхуют до 1,4 млн рублей.

Нужно ли ездить в отделения. Многие банки работают с клиентами через интернет. Не нужно посещать отделение: всё через личный кабинет. Чтобы открыть счет, представители банка сами приезжают в удобное место.

Необходимые опции. В некоторых банках можно подключить эквайринг, чтобы принимать платежи по картам; подключить овердрафт, чтобы проводить платежи, когда на счете недостаточно денег; получать проценты на остаток на счете; пользоваться онлайн-бухгалтерией для подачи деклараций и уплаты налогов и взносов.

Как открыть расчетный счет

Для открытия счета нужно представить в банк документы. Какие именно понадобятся, можно узнать на сайте выбранного банка или по телефону у менеджеров. Обычно список такой:

Может ли банк отказать в открытии счета

Право отказать в открытии у банка есть. Вот основные причины:

Поэтому при открытии счета банк может задать ИП дополнительные вопросы, чтобы убедиться в легальности бизнеса: чем он занимается, на чем зарабатывает и для чего открывает расчетный счет.

Частые вопросы

Нужно ли подавать уведомление об открытии счета в налоговую и фонды? Не нужно. Банк сам извещает налоговую об открытии расчетного счета. На это сотрудникам банка отводится 5 рабочих дней. То же для пенсионного фонда и ФСС.

На что можно тратить деньги с расчетного счета ИП? ИП может тратить деньги на что угодно: на оборудование, закупку материалов, на продукты и одежду для себя лично.

Как снимать наличные с расчетного счета? Есть несколько способов:

На практике пользоваться бизнес-картой проще всего. Ею можно рассчитываться без дополнительных команд банку и комиссий за покупки.

Если у предпринимателя в одном банке и личный счет, и расчетный счет ИП, то общий лимит будет тот же — 1,4 млн, оба счета принадлежат одному и тому же человеку.

Что такое валютный расчетный счет для ИП? Это счет для работы с иностранными компаниями. С ним немного сложнее.

Когда речь идет о валюте, подразумевают два счета: расчетный и транзитный. Если иностранный партнер перечисляет деньги, они сразу поступают на транзитный счет. Там они хранятся до 15 дней. За это время ИП проходит валютный контроль: представляет в банк документы по сделке. После этого банк перечисляет деньги на основной расчетный счет предпринимателя.

Нужен ли расчетный счет для ИП на ЕНВД? Единый налог на вмененный доход отменен с 1 января 2021 года, но даже до этой даты ИП на ЕНВД мог сам решать, нужен ему расчетный счет или нет.

Нужен ли расчетный счет для ИП на патенте? ИП на патенте может не открывать расчетный счет, как и любой другой ИП. Если счет нужен, чтобы платить поставщикам, принимать деньги от заказчиков и через терминал, перечислять работникам зарплату на карту — счет понадобится.

Сколько расчетных счетов можно открыть ИП? Законодательство никак не ограничивает число расчетных счетов ИП. Их можно иметь столько, сколько предприниматель сам считает нужным.

Несколько расчетных счетов позволяют комбинировать достоинства тарифов разных банков.

Минусы во множестве счетов тоже будут — контрагенты могут ошибаться и присылать деньги не на счет, который удобен предпринимателю. Если ИП получает деньги на разные счета, а налоги и взносы платит только с одного счета, банки, которые не видят налоговые платежи, могут посчитать его деятельность подозрительной и попросить предоставить объяснения и документы, подтверждающие уплату налогов.

Уведомлять кого-либо о закрытии счета ИП не обязан. Если на закрытый счет придут деньги, банк вернет их отправителю.

В некоторых случаях банк может расторгнуть договор и закрыть счет в одностороннем порядке:

Что такое расчетный счет в банке

Банковский расчетный счет – это учетная запись компании в финансово-кредитном учреждении. Юридическим лицам и ИП, которые имеют от 100 тысяч рублей за один платеж, по закону необходимо владеть расчетным счетом для безналичных операций.

Виды банковских счетов для юридических лиц

Индивидуальные предприниматели и ООО могут открыть в банках любые виды счетов.

Счет

Назначение

Для учета безналичных операций. На этот счет компания может получать переводы от клиентов, а также самостоятельно платить поставщикам кредиты, налоги и другие бюджетные взносы. Распоряжаться средствами на основном счете может только владелец. Государственные органы могут вмешаться в управление счетом только после судебного решения.

Его открывают банки в ЦБ РФ и других финансовых учреждениях для взаимодействия банков между собой.

Для хранения денег предприятия под проценты. С этого счета невозможны никакие операции по переводам, можно только вносить или снимать средства. Обычно депозитный счет открывают в том же банке, где и основной счет.

Для подключения карты к счету. Предприниматели могут использовать карточки и управлять средствами без посещения отделений банка и без подачи платежных поручений.

Для получения государственных субсидий. За таким счетом следит правительство в целях использования денег получателем по назначению.

Для взаимодействия с частными лицами и компаниями. Такой отдельный счет можно открыть для операций, не связанных с предпринимательской деятельностью: покупка недвижимости, перевод или получение крупной суммы.

Для хранения денег покупателя до момента совершения сделки. Этот счет открывается в качестве банковской гарантии. Средства перейдут поставщику, если он выполнит свои условия договора.

Для капитальных вложений

Для накоплений на покупку дорогостоящих объектов для бизнеса, во избежание смешивания с другими деньгами компании.

Для хранения и приумножения средств, которые пойдут на вклады в фонды. Такие инвестиции несут риски потерь денег предприятия, поэтому следует открывать для них отдельный счет.

Собственникам малого и среднего бизнеса можно иметь несколько счетов в различных финансовых учреждениях.

Другие виды расчетно-кассового обслуживания

Отличие расчетного счета ИП от р/с ООО состоит в пакете документов и спектре услуг РКО – от юридических лиц банк потребует больше документов, но взамен предоставит больше опций.

По закону, все платежи россиян должны быть в национальной валюте. Валютные счета предназначены для компаний, которые ведут международную деятельность.

Некоторые банки предлагают еще 2 вида р/с:

Для получения процентов необходимо, чтобы на банковском счете оставалась конкретная минимальная сумма. Такая опция не только сохранит средства предприятия, но и приумножит их.

Бывают расчетные счета для резидентов и нерезидентов страны.

Резиденты – это предприятия, которые открыли граждане РФ и зарегистрировали бизнес в налоговой РФ.

Нерезиденты – компании, владельцы которых не являются гражданами России, но зарегистрировали бизнес на этой территории.

Как выглядит счет в банке и для чего используется

Номер расчетного счета указывают в платежных документах, отчетах, договорах и на сайте компании.

Что означают цифры в р/c

Знать расшифровку номера расчетного счета необходимо, когда есть подозрения, что он указан неверно.

Как узнать свой расчетный счет

Для уточнения номера р/с нужно предоставить банку ИНН и кодовое слово.

Как открыть расчетный счет юридическим лицам

После одобрения заявки банк предложит заключить договор, где будут указаны реквизиты расчетного счета.

Причины отказа банка в открытии счета

В случае отказа по любой из причин можно обратиться в другой банк.

Недостатки использования расчетного счета

Еще один большой минус – риск остаться без денег, если финансовое учреждение объявит свое банкротство.

Какие документы нужны для открытия счета индивидуальному предпринимателю и ООО

Список документов на открытие расчетного счета для ООО и ИП различается.

Дополнительно банк может запросить другие документы, которые подтвердят личность клиента и его добросовестность.

В некоторых финансовых учреждениях за пакетом документов приезжает сотрудник банка на юридический адрес предприятия.

Как выгодно выбрать тариф РКО и сэкономить свои денежные средства

Для расчета значений можно применить калькулятор тарифов, а сравнить предложения по расчетно-кассовому обслуживанию можно на финансовом портале Выберу.ру.

Многие банки предлагают бесплатное открытие и обслуживание РКО. Но при таком условии финансово-кредитные учреждения будет начислять комиссии по всем операциям, что может стать невыгодным вариантом для предприятия. Но если компания имеет небольшой оборот по безналичным операциям – стоит рассмотреть предложение.

Для большого бизнеса с множеством операций по безналу выгодным вариантом станет платное годовое обслуживание, но за остальные действия комиссию платить не нужно.

Что делать после заключения договора с банком

Преимущество расчетного счета состоит в дистанционном управлении деньгами – посещать отделение банка для какой-либо операции не нужно.

Как отразить операции с расчетным счетом в бухгалтерском учете

Операции по расчетному счету в рублях ведутся на бухгалтерском Счету 51 «Расчетный счет».

Если у компании несколько расчетных счетов, то на каждый открывается отдельный субсчет в бухгалтерии.

Приход средств на расчетный счет нужно записывать на Дт 51; платежи, снятие и переводы с р/с – Кт 51.

Операция

Дебет

Кредит

На расчетный счет поступили средства из кассы

Средства в пути поступили на р/с

Поступил платеж от покупателя

Возврат оплаты от поставщика

Начислены проценты на остаток на р/с

Поступили деньги с р/с другой компании

51 (субсчет получателя)

51 (субсчет отправителя)

Оплата поставщику с р/с

В кассу поступили наличные с р/с

Оплата по налогам, взносам

Выплата по кредиту, займу

Индивидуальным предпринимателям необязательно вести бухгалтерию, достаточно иметь Книгу учетов и расходов.

Многие банки предоставляют клиентам сервис онлайн-бухгалтерии, которая создает счета и декларации, считает налоги и отправляет эти данные по электронной почте владельцу компании. Можно создавать бухгалтерский баланс и отчетности и отправить их в налоговые органы со смартфона или планшета.

Как открыть расчетный счет несовершеннолетнему

Еще один вариант доказательства дееспособности несовершеннолетнего – вступление в брак. В России такая процедура разрешена с 14 лет.

Вопросы-ответы:

Не стоит часто снимать наличные со счета, чтобы избежать подозрения от налоговых органов и банка. В ином случае, р/с будет заблокирован.

Владельцам р/с также доступны банковские кредиты, депозиты, факторинг и инвестиции.