Что такое потенциальная доходность облигации

Что такое текущая доходность облигации

Понятие текущей доходности облигации

Данный показатель часто используется для сравнения прибыльности ценных бумаг разного выпуска. На него не влияет разница между ценами облигации, зафиксированными в момент ее покупки и продажи или погашения, а также прибыль от реинвестирования купонного дохода.

Текущая доходность в процентах годовых обозначается как CY.

Внимание! Для дисконтных ценных бумаг данный показатель рассчитывается путем деления дисконта на разницу между номиналом и дисконтом.

Модифицированная текущая доходность облигации

Данная величина обозначается как ACY.

Внимание! И текущая, и модифицированная текущая доходность рассчитываются и публикуются большинством ресурсов, посвященных рынку облигаций.

Формула расчета текущей доходности

CY = C / P × 100 %, где:

Внимание! Суммарный купонный доход можно рассчитать как произведение номинальной стоимости ценной бумаги и ставки годового купонного дохода.

Пример расчета

Рекомендуется более подробно ознакомиться с принципами расчета CY на примере ОФЗ-46020-АД с номиналом 1 000 рублей.

CY = 6,9 / 87,036 × 100 = 7,93%.

В рассмотренном примере рыночная цена актива ниже его номинала. Поэтому CY в данном случае выше купонного процента. Если цена облигации будет расти, то и ее текущая стоимость будет меняться. Это плавающая величина.

Например, если рыночная стоимость достигнет 900 рублей или 90 %, то

CY = 6,9 /90 × 100 = 7,67 %.

Внимание! С ростом стоимости облигации ее доходность снижается, и наоборот.

Пример расчета ACY для той же ценной бумаги:

Далее рекомендуется рассмотреть на примере, как выбрать облигацию из двух предлагаемых вариантов, используя расчет CY.

Показатели первой ценной бумаги (А):

Показатели второй облигации (Б):

CY (А) = 5 / 105 × 100 = 4,7 %.

CY (Б) = 5 / 550 × 500 = 4,5 %.

Из расчетов видно, что прибыльность первой облигации выше, чем аналогичный показатель второй ценной бумаги. Следовательно, выбирая между двумя активами, если все другие условия равны, покупка первого варианта может быть предпочтительнее.

Разные виды доходности облигаций позволяют оценить финансовую выгоду от инвестиций в ценные бумаги с использованием разных параметров. Выбор величины для анализа зависит от тех целей, которые преследует трейдер, вкладывая свой капитал в активы. Если задача инвестора заключается в эффективном инвестировании сроком на один год, рекомендуется при выборе инструментов для вложений ориентироваться на максимально высокий показатель CY. При покупке активов по цене, отличной от номинала, более важной является оценка модифицированной доходности.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Облигации: доходнее вклада, надежнее акции

В апреле 2017 года государство начало продажу облигаций ОФЗ-н. Буква «н» в их названии расшифровывается как «народные». Министерство финансов разрабатывало эти бумаги так, чтобы непрофессиональные инвесторы могли понять, в чем прелесть такого вида инвестиций.

Одна бумага стоит 1 тыс. руб., минимум, который можно приобрести — 30 штук. Вложенные деньги государство возвращает в апреле 2020-го, однако продать бумагу по цене приобретения можно в любой момент в офисе Сбербанка и ВТБ.

Раз в полгода инвестор получает процент от вложений — купонный доход. Этот процент постепенно увеличивается от 7,5% до 10,5% годовых, в среднем он составит 8,5% годовых. То есть покупка таких облигаций равносильна размещению трехлетнего банковского вклада со ставкой 8,5%. При этом в январе 2018 средняя ставка в топ-10 российских банков составила 7,83% и ближайшие два года будет только падать — вслед за снижением ключевой ставки ЦБ.

Трехлетние ОФЗ имеют самый высокий уровень надежности внутри России. Выплаты по ним гарантированы государством — как и по вкладам. Получаем инструмент, сопоставимый с депозитом по надежности, и более выгодный с точки зрения доходности.

Строго говоря, выбирать и не нужно.

Акции обычно позволяют больше зарабатывать, но и вероятность получить убыток при инвестициях в них выше. Поэтому сравнивать игру на акциях и облигациях бессмысленно: они дополняют друг друга. Если инвестор решил составить грамотный портфель, включающий акции, без облигаций ему не обойтись. Они — своеобразный амортизатор рисков.

Из чего сделана облигация

У облигации есть три основных параметра:

Существует много разновидностей облигаций. У некоторых, например, вообще нет купонов: во время размещения их продают со скидкой, а доход инвестор получает в момент погашения — по полному номиналу. Есть бумаги с амортизацией долга, по ним эмитент выплачивает не только купоны, но и часть номинала. Есть бессрочные («вечные») облигации, по которым эмитент вообще не обязан выплачивать номинал, а платит только купоны. У облигаций с переменным купоном выплаты привязаны к какому-нибудь макроэкономическому параметру, например, ставке межбанковского кредитования. Пока мы остановимся на наиболее распространенных параметрах этого инструмента: бумага с фиксированным купоном и сроком выплаты.

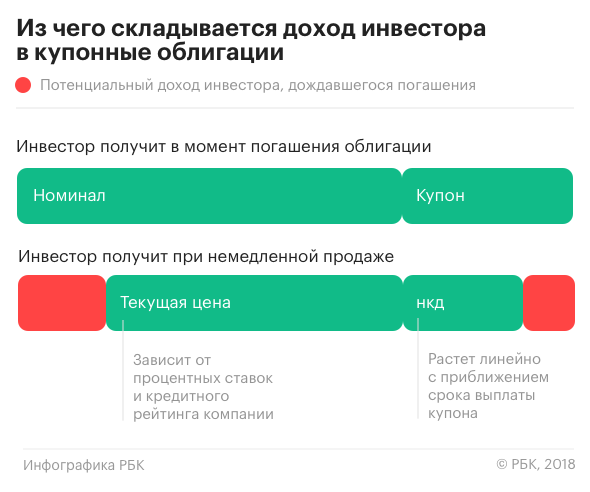

Как считается доходность облигации

Таких доходностей используется две, и обе они, как правило, указаны на сайте биржи или в торговом терминале:

Сколько стоит облигация

Облигации, как и акции, торгуются на бирже. Расчеты происходят в рублях или иностранной валюте, но курс этой бумаги обычно измеряется в процентах от номинала. Перейти от процентов к деньгам, впрочем, несложно: если на сайте биржи текущий курс бумаги равен 95,5%, а номинал — 1000 руб., то цена облигации 955 руб. На РБК Quote цена облигаций сразу рассчитана в рублях.

Бумага, за которую эмитент обещает 1000 руб., стоит 955 руб. Возможно ли такое вообще, и нет ли подвоха? Да, такое возможно, и да, подвох тоже вполне может быть.

Цена облигации зависит от трех факторов:

Облигации как Оракул

Доходность облигаций зависит от сроков погашения. Если выстроить доходности государственных бондов с различными сроками погашения в один ряд, получится такой график:

Как на них заработать

Первый способ пассивный: купить облигации и получать купонные выплаты вплоть до погашения. Такой способ почти не требует усилий: если эмитент надежен, а рыночные ставки стабильны, инвестор поможет получить небольшую, но почти гарантированную реальную (то есть выше инфляции) доходность. На РБК Quote мы специально ограничили набор доступных инструментов несколькими выпусками с ближайшими датами погашения.

Более агрессивный путь — выбирать бумаги с ценой заметно менее 100% в расчете на то, что эмитент будет стабильно выплачивать купоны, а в конце срока вернет и номинал. Доходность таких облигаций заметно выше рыночных ставок, и риски тоже немалые. В какой-то момент они становятся сопоставимы с рисками инвестиций в акции, и возникает вопрос в целесообразности таких вложений.

Как определить надежность эмитента

Надежность эмитентов облигаций неодинакова.

Итак, на облигациях можно зарабатывать, получая купоны, или купить дешевле, продать дороже. Кроме того, облигации могут быть государственными (федеральными, региональными, муниципальными) или корпоративными. От вида дохода и типа эмитента зависит налогообложение.

В случае с государственными облигациями инвестор полностью освобожден от уплаты налогов.

Если облигация корпоративная, 13%-ным налогом облагаются:

В целом подходы к налогообложению дохода от облигаций и банковского вклада максимально похожи. И это еще один повод задуматься о том, как распорядиться накоплениями.

Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее

Как связаны доходность и цена облигации?

Чем отличается доходность от доходности к погашению и как она рассчитывается?

Как происходит погашение облигаций и нужно ли для этого что-то делать самому?

Сергей, если купить облигацию дешевле номинала, доходность будет выше, чем если бы вы приобрели ее по номиналу или дороже него.

Чтобы было проще понять, как это работает, разберем ситуацию на примере упомянутой вами ОФЗ 26222. Но сначала подробнее расскажу про виды доходности.

Виды доходности облигаций

В Т—Ж есть статья, где показано, как рассчитываются различные виды доходности. Напомню самое важное.

Купонная доходность показывает отношение купонных выплат к номиналу облигации. Рассчитывается в процентах годовых, как и остальные виды доходности.

Текущая доходность — это отношение купонных выплат к цене облигации. Такой показатель точнее купонной доходности, потому что цена облигаций на бирже часто отличается от номинала.

Простая доходность к погашению (оферте) показывает, сколько можно заработать, если владеть облигацией до погашения или оферты. Учитывается цена облигации и накопленный купонный доход, не учитывается реинвестирование купонов и амортизационных выплат.

Эффективная доходность к погашению (оферте) — то же самое, но предполагается, что купоны и амортизационные выплаты реинвестируются, то есть используются для покупки дополнительных облигаций. Получается что-то вроде вклада с капитализацией процентов.

Чтобы посчитать доходность облигации при определенной цене, удобно использовать калькулятор на сайте Московской биржи или на Rusbonds. Чем дешевле вы купили облигацию, тем выше будет ее текущая доходность, а также простая и эффективная доходность к погашению. И наоборот, чем дороже стоит облигация, тем меньше на ней удастся заработать.

Если сравнивать разные облигации, то бумага с ценой 102% номинала может оказаться выгоднее облигации, которая торгуется за 100% номинала. При выборе облигаций исходите не из их цены, а из доходности, надежности эмитента, даты погашения и других параметров.

Из двух разных облигаций с одинаковой доходностью, надежностью и т. д. я бы выбрал ту, которая торгуется выше номинала. При погашении я получу убыток: купил облигацию дороже номинала, а погашение произошло по номиналу. Этот убыток на самом деле не повлияет на мой результат, ведь я сравнивал доходность при выборе облигаций. Зато на этот убыток уменьшится налогооблагаемая база от прибыльных сделок.

Как это работает

Однако 21 февраля эта ОФЗ торговалась в среднем за 106,37% от номинала, то есть цена была 1063,7 Р за штуку плюс накопленный купонный доход. Если купить ее по этой цене, текущая доходность составит 6,67%, доходность к погашению — 5,27%, а эффективная доходность к погашению — 5,6% годовых.

Теперь представим, что в тот же день нам повезло купить ее за 95% номинала, то есть по 950 Р за штуку, плюс накопленный купонный доход. Текущая доходность при такой цене была бы 7,47%, доходность к погашению — 8,4%, эффективная доходность к погашению — 8,59% годовых.

Как видите, цена покупки заметно влияет на доходность, которую можно получить.

Погашение облигаций

Владельцы облигаций при погашении получают номинал облигации независимо от того, когда и по какой цене они ее купили. Также им поступит купон за последний купонный период. Облигация при этом исчезнет с брокерских счетов и ИИС.

Обращаться куда-либо или совершать какие-то операции в торговом терминале не нужно: погашение происходит без участия владельца. Главное, чтобы эмитент облигаций мог расплатиться по своим обязательствам, а то бывает всякое.

Еще у нас есть курс «А как инвестировать», где облигациям посвящен целый урок.

Если у вас есть вопрос о личных финансах, дорогих покупках или семейном бюджете, пишите. На самые интересные вопросы ответим в журнале.

Что такое доходность к погашению облигации

Понятие доходности к погашению облигации

Доходность к погашению облигации имеет важное значение в следующих случаях:

Что такое эффективная доходность к погашению облигации

Для учета реинвестирования купонного дохода в ценные бумаги с аналогичными выплатами применяется показатель эффективной доходности к погашению облигации (ЭДКП). Он используется при депозите с капитализацией прибыли, когда выплаты по процентам прибавляются к основному вкладу и следующее начисление купона производится на общую (увеличенную) сумму депозита.

Эффективная доходность к погашению имеет слишком сложную формулу. Начинающему инвестору достаточно разобраться в том, что данный показатель означает и с какой целью он используется, а его значение для каждой отдельной ценной бумаги можно посмотреть на ресурсах, посвященных вложениям в облигации.

Внимание! Условия фондового рынка подвержены постоянным колебаниям, поэтому реинвестирование купона в облигации с аналогичным размером доходности происходит редко. Тем не менее, изменение показателя в большинстве случаев незначительное.

Формула ДКП

ДКП рассчитывается по следующей формуле:

Пример расчета

Чтобы разобраться, как рассчитывается ДКП, рекомендуется рассмотреть порядок вычисления данного показателя на примере ОФЗ 25083.

Характеристики ценной бумаги:

До погашения ценной бумаги остается 1020 дней. За это время инвестор получит 6 выплат по купону, которые установлены в размере 34,9 рублей. Всего купонный доход составит:

Расчет ДКП производится следующим образом:

Данная формула применяется, если инвестор планирует выводить все выплаченные суммы по купону. Кроме того, она может быть полезна для расчета размера налоговых отчислений, которые необходимо произвести с дохода. Для некоторых ценных бумаг налог, уплачиваемый с купона, отличается от налога, который удерживается с прибыли, полученной от разницы цены актива на момент покупки и погашения. В таком случае применяется коэффициент (1 – налоговая ставка).

Внимание! Формула подходит для купонных активов и для ценных бумаг с переменным купоном, по которым процентная ставка фиксируется только до даты оферты. В последнем случае доходность следует рассчитывать не до дня погашения, а до дня оферты. Для активов с плавающей доходностью данная формула не подходит.

Разные показатели доходности ценной бумаги позволяют трейдеру по различным параметрам оценить финансовый результат, который будет получен от инвестиций. При небольших вложениях на короткий срок будущую выгоду рекомендуется рассчитывать с помощью формулы НКД. Если планируется инвестировать крупную сумму на длительный срок, следует учитывать ЭНКД.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Доходность облигаций на все случаи жизни

Проблема расчета той или иной доходности облигации часто заставляет задуматься неискушенного в математических расчетах инвестора. В этом материале мы собрали наиболее популярные виды доходности облигаций и те формулы, которыми можно их определить.

Купонная доходность

По сути это просто величина купона. Если купон по облигации составляет 7%, то и купонная доходность будет аналогичная.

Если перед вами стоит задача вычислить купонную доходность по данным из QUIK, то можно воспользоваться следующей формулой:

Примечание: Здесь и далее полученный результат должен быть приведен к процентному виду путем умножения на 100%. Для простоты восприятия этот шаг был исключен из формул.

Текущая доходность

Текущая доходность обозначает отношение начисляемого купона к актуальной рыночной цене облигации. Она может использоваться в случаях, когда вложения рассматриваются на короткий промежуток времени. В этой ситуации изменением рыночной цены иногда можно пренебречь. Формула следующая:

В данной формуле под «ценой» имеется в виду процентное значение цены, а под «рыночной ценой» — абсолютное, в денежных единицах.

Модифицированная текущая доходность

Этот показатель представляет из себя отношение годового купона к «грязной» цене облигации, включающей НКД. Этот вид доходности может использоваться в случае краткосрочных вложений, когда горизонт инвестиций находится в пределах одного купонного периода. Формула расчета:

«Грязная» цена облигации — это общая цена покупки с учетом уплаченного НКД. Цена без НКД еще иногда называется «чистая» цена.

Если данную доходность разделить на число дней в году (365 или 366) и умножить на число дней, которое инвестор планирует удерживать облигацию, то можно получить ожидаемый процент прибыли от инвестиции. На примере ОФЗ 25083: грязная цена =997,78 руб., годовой купон 70 руб. (7%). Удерживать будем 35 дней.

Так как облигация торгуется ниже номинала, то MCY (7,02%) получилась больше купонной доходности. А доход инвестора за 35 дней, при условии сохранения рыночной цены, составит 0,67%.

Простая доходность к погашению

Простая доходность к погашению (иногда называют «простая доходность») учитывает, как купонный доход, так и прибыль/убыток из-за разницы между ценой приобретения и ценой погашения.

Пример: возьмем выпуск ОФЗ 25083.

Сегодня 01.03.2019, до погашения остается 1020 дней, которые можно быстро рассчитать в excel, вычитая текущую дату из даты погашения. За этот период держатель получит 6 купонов размером 34,9 руб., в сумме 34,9*6 = 209,4 руб. Расчет простой доходности будет выглядеть следующим образом:

Данная формула может применяться в том случае, когда инвестор планирует все получаемые платежи по облигации выводить и тратить на собственные нужды. Также она может быть полезна, если инвестор хочет примерно рассчитать размер налогов, которые придется уплатить с дохода. Для некоторых облигаций налог с купонного дохода и налог с разницы между ценой покупки и погашения различается. Чтобы учесть это различие, можно умножить сумму соответствующего дохода на коэффициент (1-налоговая ставка).

Примечание: формула подходит для обыкновенных купонных облигаций, а также может применяться по отношению к бумагам с переменным купоном, где процентная ставка купона зафиксирована только до даты оферты. В таком случае, доходность также следует рассчитывать не к дате погашения, а к дате оферты. Для флоатеров линкеров и других бумаг с плавающей доходностью данная формула не подходит.

Эффективная доходность к погашению

Самая популярная и самая достоверная оценка доходности облигации. Часто можно ее встретить под аббревиатурой YTM (Yield to Maturity).

По сравнению с предыдущей формулой, она учитывает реинвестирование купонов под ту же доходность на всем сроке владения облигацией. Также она позволяет адекватно учесть выгоду для инвестора от амортизации долга до погашения. Ее значение определяется путем решения следующего уравнения:

Здесь: r — искомая доходность; P — текущая «грязная» цена облигации; C — получаемый платеж по облигации (купон или купон+амортизация); F — финальный платеж (номинал или невыплаченный остаток номинала, в случае амортизации); t — число периодов дисконтирования до получения платежа С; n — число периодов дисконтирования до получения финального платежа.

Разумеется, вручную проводить такие расчеты достаточно накладно. Но это обычно и ни к чему, так как этот параметр есть в терминале QUIK.

Тем не менее, иногда может понадобиться провести собственные расчеты. Для этого приведем пример, как можно сделать это с использованием Excel.

По умолчанию для таких целей в Excel есть специальная функция ДОХОД(), а также обратная ей функция ЦЕНА(), которая по заданной доходности ищет рыночную цену. Функции имеют следующий синтаксис:

ДОХОД (дата покупки; дата погашения; ставка купона; «грязная цена»; цена погашения; частота выплаты купона; базис)

ЦЕНА (дата покупки; дата погашения; ставка купона; доходность; цена погашения; частота выплаты купона; базис)

К сожалению, функции ДОХОД() и ЦЕНА() очень часто дают существенную погрешность, как в случае, приведенном на картинке (доходность к погашению в QUIK равна 7,81%). Поэтому можно предложить другой способ расчета, более трудоемкий, но более точный.

Для примера возьмем все ту же ОФЗ 25083. Для начала строим в Excel таблицу всех платежей по облигации, которые будут получены держателем начиная с момента покупки. В дату погашения не забудьте прибавить к купону размер номинала. В начале необходимо добавить дату покупки, под которой будет указана «грязная» цена облигации со знаком «минус». Далее используем функцию ЧИСТВНДОХ() следующим образом:

В данном примере получился результат 7,79%, что отличается от доходности в QUIK 7,81%, но уже гораздо ближе к действительности. Это построение может быть использовано в качестве своего карманного калькулятора доходности, а также может помочь в моделировании доходности по бумагам с плавающим купоном.

Также можно использовать функцию ЧИСТНЗ(), которая позволяет аналогичным образом по заданной доходности и потоку платежей определить рыночную цену. В ячейке B2 в таком случае должно быть нулевое значение, а первым аргументом в функции нужно добавить ставку доходности

Это может помочь при оценке чувствительности облигации к изменению процентных ставок на рынке, а также оценке стоимости продажи облигации в будущем, если инвестор не планирует держать бумагу до погашения.

Примечание: при использовании функций ЧИСТВНДОХ() и ЧИСТНЗ() не стоит слишком округлять числа. Чем больше знаков после запятой будет указано на входе, тем более точный результат получится на выходе. Можно для наглядности выбирать формат отображения с округлением, но в ячейке должно храниться максимально точное значение.

БКС Брокер

Последние новости

Рекомендованные новости

Фактор пятницы сдерживает рост рубля

Наиболее подходящие акции США для активных трейдеров на декабрь

Ставки по вкладам неумолимо растут

Главное за неделю. Будем качать посвистывая

Небольшой биотех потеснил Apple в топе по оборотам на СПБ Бирже

Акции CrowdStrike упали от максимумов на 30%. Какие перспективы

NVIDIA. Пора забыть про сделку с ARM?

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.