что такое финтех проекты

Давай займемся финтехом

Узнай, в чем прелесть финтеха и как, сидя на диване дома с чашкой кофе, зарабатывать на нем пассивно и стабильно

Финансовые технологии или финтех (англ. FinTech) – это цифровые технологии, основными задачами которых являются упрощение денежных операций и доступность финансовых инструментов. Это то, что прямо сейчас меняет нашу жизнь к лучшему и в ближайшие 10 лет изменит еще больше. Всего каких-то 15 лет назад все считали, что интернет это про электронную почту и огромный набор веб-страниц с бесполезным контентом. Со временем стало ясно, что много различных услуг, в том числе и финансовых, работает гораздо эффективнее и быстрее через интернет. Так в нашу жизнь ворвался финтех и изменил её навсегда.

С развитием финтеха банки становятся целыми экосистемами по обращению с финансами. Постепенно уходят наличные деньги, интегрируются в нашу жизнь альтернативные платежные системы (PayPal, Webmoney, Qiwi, Яндекс деньги), развиваются способы сбора и обработки данных, такие, как блокчейн. А пользователей финансовых технологий каждый год становится на 20% больше.

К примеру, по данным Allied Market Research, оплата онлайн покупок с помощью электронных кошельков таких как Apple Pay, Google Pay, Samsung Pay, AliPay к 2022 году вырастет в мире до 47%, по сравнению с 36% в 2018 году от числа всех покупок онлайн. А покупки с помощью карт упадут с 23% до 17% за тот же период. Если карты это банковский продукт, то электронные кошельки и платежные системы это финансовые технологические решения.

Раньше, чтобы снять деньги со счета или положить их туда, оплатить коммунальные услуги и телефон, перевести другу или обменять валюту, мы ходили в банк. Потом появились банкоматы, которые избавили нас от этой необходимости. Сейчас уже сложно представить ситуацию, связанную с финансами, ради которой нужно было бы куда-то идти. Достаточно открыть приложение вашего банка на телефоне, где есть все необходимое для решения финансовых задач. За несколько минут можно совершить почти любые финансовые операции, сидя на диване дома с чашкой кофе.

Прежде всего стоит разобраться с тем, кто такой предприниматель. Предприниматель – это человек, который извлекает выгоду из своих действий. Он работает на себя, берет ответственность за успех своего дела и самостоятельно разбирается со всеми рисками. Он открыт для знаний, любит учиться и не боится применять на практике полученный опыт. Предприниматель умеет ставить себе большие цели, которые требуют времени на реализацию, и делать все для их достижения.

люди посещают дорогостоящие мероприятия, закрытые «тусовки для своих», чтобы найти «золотую пулю»

А из промахов извлекает опыт и идет дальше, понимая, что бизнес – это игра, невозможно все время побеждать. Это лидер, способный собрать команду и увлечь ее своей идеей. Свой бизнес сегодня это тренд, люди посещают дорогостоящие мероприятия, закрытые «тусовки для своих», чтобы найти «золотую пулю» — идею, которая выстрелит и принесет высокий и быстрый доход. И стоящих решений для предпринимателя начать дело с минимальными вложениями очень мало.

Финтех предприниматель это предприниматель который понимает выгоду и перспективы развития финансовых технологий и видит в этом будущее.

Финтех быстро растет и развивается. Только за первое полугодие 2019 года финтех-компании получили 22 миллиарда долларов инвестиций. Этот рынок четко следит за потребностями общества, и постоянно предлагает нам новые решения. А технологические стартапы становятся реальными конкурентами для финансовых институтов.

Заработать на растущем рынке легче, чем на стагнирующем или падающем. В 2018 году объем финтех рынка в России составлял 54 миллиарда рублей, в 2019 – 60 миллиардов, а в 2020 ожидается рост до 65 миллиардов. Уровень проникновения цифровых финансовых технологий в стране достаточно высок, он приближается к 50%, лидируют мегаполисы, в первую очередь Москва и Санкт-Петербург.

Чтобы стать финтех предпринимателем, не обязательно наличие стартового капитала и опыта ведения бизнеса. Примените то, что вы уже знаете. Важнее быть в курсе новых технологий, держать руку на пульсе, видеть потенциал, иметь гибкое мышление и способность выходить за рамки привычных путей развития. Если в вас не иссякли жажда знаний, смелость и открытость инновациям, возможно, вы следующий успешный финтех предприниматель 21 века.

5 российских финтех-проектов, которые помогут копить, экономить и зарабатывать

«Афиша Daily» разобралась, что такое финтех, и поговорила с основателями пяти стартапов о том, как IT-тренды подбираются к нашим кошелькам.

Финтехом называют диджитал-проекты, которые с помощью технологий помогают снизить расходы, делают сервисы и инструменты, связанные с деньгами, более эффективными. Рост популярности финтеха начался в 2008 году, когда мировой финансовый кризис заставил финансовые (и не только) компании ужаться в расходах. Это совпало с бурным развитием рынка мобильных приложений и сервисов (официальный день рождения iPhone — 9 января 2007 года), который продолжается и сегодня. Смартфоны дали возможность человеку находиться в киберпространстве 24 часа в сутки, и в него постепенно переместились повседневные дела, общение, досуг и деньги.

Финтех-проекты совершенствуют наше взаимодействие с деньгами. Например, помогают избавиться от необязательных посредников или существенно повысить защищенность платежей. Многие из них ориентированы на крупный и средний бизнес, связаны с банкингом, кредитованием и инвестициями и т. д. Но есть и те, что предназначены для самого широкого круга — то есть для нас с вами.

«Финтех-проекты оперативнее классических финансовых организаций реагируют на изменения рынка, быстрее добавляют новые продукты и услуги. Например, американский стартап Kabbage специализируется на кредитовании малого бизнеса, и, по данным McKinsey, он выдает кредит в среднем в 5000 раз быстрее, чем обычный банк. В ближайшем будущем финтех внесет существенные изменения на рынке банковских услуг, а единственное направление, где деятельность банков останется неизменной, — корпоративное обслуживание».

Мобильная копилка для школьников

Мобильный банк для детей, с помощью которого ребенок учится обращаться с деньгами. В приложении живет Панда, которая систематически просит покормить ее. Ест она деньги. Правда, они не исчезают внутри виртуального животного, а переводятся на специальный накопительный счет. В приложении можно ставить финансовую цель (например, игровая приставка или велосипед) и следить за своим прогрессом. Panda Money привязана к карте, поэтому, если ребенок остановится, например, возле фастфуда, приложение отправит ему push-уведомление, что до цели осталось 8 стаканов колы или 5 бургеров. Также Панда дает советы, как копить эффективнее.

10 трендов в мире финтеха, которые полезно знать стартапам

Вступление

Прежде чем основать финтех-стартап (впрочем, как и любой другой проект), вам нужно понимать, с какими трудностями вам предстоит столкнуться. Не стоит недооценивать темпы восприятия товара клиентами. Нередко случается так, что о конечном пользователе забывают, разрабатывая «идеальный» продукт, что неминуемо приводит к проблемам после того, как продукт увидит свет. В итоге довольно часто стартапам приходится тратить дополнительные ресурсы и время на то, чтобы донести людям тот факт, что созданный ими продукт призван облегчить жизнь клиентов, что они действительно в нем нуждаются. И поэтому не стоит забывать, что разрабатываемый продукт должен быть идеальным именно для конечного пользователя, а не только для самих создателей, чьи суждения о его полезности могут быть неправильными. Чтобы не попасть впросак, очень важно заблаговременно провести исследование рынка, несмотря на то, что эта стадия может быть весьма затратной по времени и ресурсам.

В условиях скромных ресурсов и ограниченного доступа к клиентским базам стартапы нередко сосредотачивают свои усилия на решении локальных проблем и не задумываются о выходе на глобальный рынок, что позднее может обернуться серьезными проблемами. Поэтому основателям стартапов необходимо заранее продумывать стратегии для дальнейшего масштабирования бизнеса.

Как правило, молодые компании опираются на средства учредителей, однако мало кто на ранних стадиях развития стартапа обращается к помощи бизнес-ангелов или инвесторов. Большинству стартапов не хватает поддержки экспертов в выбранной индустрии, которая добавила бы им профессионализма и помогла бы совладать со множеством факторов.

Если вы хотите развить свой стартап в успешную компанию, то одних современных технологий недостаточно – вам просто не обойтись без хорошей маркетинговой стратегии. Не зацикливайтесь только лишь на своем продукте – помните о развитии собственного бизнеса. Чтобы продать свой продукт, нужно познакомить с ним потенциальных покупателей, а это задача маркетинга.

Знание законодательной базы даст основателям молодых компаний ряд преимуществ. К тому же не стоит забывать о том, что в сфере финтеха нередко банки стоит рассматривать как потенциальных партнеров либо клиентов, нежели конкурентов. Помимо этого, основатели стартапов столкнутcя с множеством других проблем, которые могут отличаться в зависимости от выбранной ниши и рынка.

Тренды финтеха: Топ-10

А теперь давайте рассмотрим основные тренды в мире финтеха:

Тенденция 1: Переход от инновационных бизнес-моделей к технологическим инновациям

В последние годы рынок финансовых услуг претерпел значительные изменения благодаря появлению множества финтех-стартапов, число которых продолжает стремительно расти. Как это ни странно, но инновации в отрасль были принесены не финансовыми экспертами, а специалистами по технологиям и людьми, стремящимися использовать современные технологии на благо лучшего опыта, получаемого клиентами.

Тенденция 2: Аутентификация личности и безопасность выходят на первое место

Благодаря технологическим инновациям совершать транзакции становится проще и проще, но вместе с тем все отчетливее стоят и вопросы безопасности. Огромное число приложений позволяют пользователям совершать транзакции одним-двумя кликами. Однако именно эта простота делает транзакции более незащищенными, а вопросы аутентификации личности пользователя и защиты от мошенничества становятся куда более сложными. В то время как в ответ на стремительное развитие финтеха банки объединяют свои усилия в создании мощной сети, компании, которые занимаются защитой от мошенничества и аутентификацией личности, также действуют сообща для предоставления наилучшего возможного пользовательского опыта.

Тенденция 3: Банки – если не можешь бороться, тогда возглавь

Банки нашли новую стратегию в борьбе со временной угрозой доминирования свежеиспеченных компаний финтеха – гиганты банковской индустрии стали объединять свои усилия для того, чтобы сообща становиться новым источником инноваций. Они переняли у финансово-технологических стартапов желание предоставлять наилучшую ценность для конечного клиента, и крупнейшие игроки рынка также стали одержимы ранее чуждыми для них финтех-инновациями. Многие из них организовывают инкубаторы для развития стартапов в отрасли. Мощь банков позволяет им делать значительные инвестиции в развитие инноваций. Кроме того, банки имеют ряд преимуществ, среди которых критичным является доступ к огромной клиентской базе – то, чего нет у молодых компаний финтеха.

Тенденция 4: Многоканальный опыт важен

Мобильная революция является важным фактором, который обязательно нужно иметь ввиду, и для того, чтобы добиться успеха, компаниям стоит учитывать, что их продукт должен быть доступен на различных устройствах. Благодаря возросшей популярности смартфонов изменился подход пользователей к совершению покупок, а эти перемены в поведении клиентов в значительной мере повлияли на политику компаний, предоставляющих услуги и продающих товары. Таким образом, отрасль розничной торговли претерпевает существенный сдвиг: сокращается число покупателей в традиционных магазинах, онлайн-исследования обретают особое значение, а смартфоны становятся неотъемлемой частью шоппинга.

Тенденция 5: Финтех-революция имеет глобальные масштабы

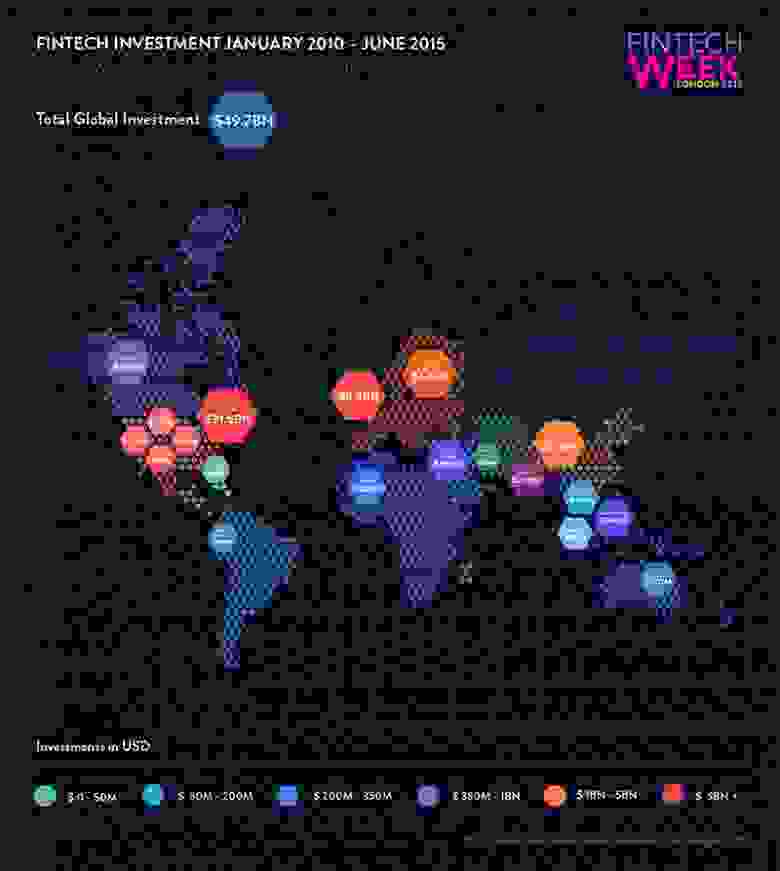

В 2015 году общая сумма инвестиций в финансово-технологические компании составила около 50 млрд долларов. Ниже расположена карта, представленная на FinTech Week London 2015, на которой указаны размеры инвестиций в финтех-компании по регионам. Отсюда можно сделать вывод, что наибольшие средства в развитие отрасли вкладываются в США, Европе и Азии. Однако интересен и очевиден тот факт, что появляются новые центры инноваций: Африка и Австралия.

Тому, что инновации отрасли способствуют функционированию компаний на глобальном рынке, существует несколько причин. Одной из них является то, что инновации исходят от специалистов, разбирающихся в современных технологиях. Увеличение технологической конкуренции способствует развитию бизнеса без границ. Технологические достижения позволяют компаниям оперировать на глобальном рынке, несмотря на то, что физически они могут находятся в одной лишь стране, что способствует росту конкуренции для местных компаний, которые не достигли подобной стадии развития технологий.

Другой причиной является тот факт, что технические инновации по природе своей быстро внедряются и позволяют финтех-компаниям за сравнительно короткий период времени сделать значительные продвижения и выйти на новый уровень. Помимо всего прочего, финансово-технологические стартапы, не имея такой огромной клиентской базы, как те же банки, вынуждены участвовать в международных конференциях, различных событиях и выставках.

Тенденция 6: Появляются новые игроки отрасли

Технологические компании, которые до этого не занимались финансами, обратили внимание на растущую популярность финансово-технологического сектора, и без лишних промедлений начали продвигать собственные инициативы в отрасли. Такие IT-гиганты, как Microsoft, Intel и Google проявляют живой интерес к финтех-сектору, подкрепляя его немалыми инвестициями.

Тенденция 7: Появляются новые виды партнерства

Ранее мы говорили о растущем интересе к финтех-стартапам со стороны IT-гигантов и банков. Этот интерес повлек за собой новые потоки инвестиций и появление инкубаторов. Однако рука об руку с финтех-индустрией идут и другие игроки рынка, поле деятельности которых на первый взгляд не связано с финансами, в то время как они могут стать конкурентами финансово-технологических компаний. Это такие компании из сферы социальных медиа, как Facebook и WeChat, которые поняли, какие огромные возможности им могут принести финансовые транзакции внутри их социальных сетей.

Тенденция 8: Финтех эволюционирует

Несмотря на наступление финтеха, банки устояли перед лицом новой конкуренции – развитие финансово-технологической индустрии произвело на них незначительный эффект. Так можно охарактеризовать первую фазу развития отрасли. И тем не менее, существует множество предпосылок для значительных изменений в секторе, благодаря которым финтех эволюционирует, расширяя свои границы и выходя за рамки платежей и кредитов. Так называемая вторая версия финтеха (Финтех 2.0, как она была названа в статье FinTech 2.0 Paper: Rebooting Financial Services) будет основана на облачных технологиях и отчасти станет результатом перехода к открытым данным.

В то время как некоторые финтех-компании сегодня сосредоточены на гонке за статус единорогов, Финтех 2.0 дает гораздо большие возможности для кардинальных глобальных изменений инфраструктуры и функционирования всего финансового сектора экономики. Чтобы реализовать возможности Финтеха 2.0, банки и финансово-технологические компании должны сотрудничать, дополняя друг друга.

Тенденция 9: Платежи и кредитование – самые привлекательные области финтеха

Существует большое разнообразие среди типов игроков в индустрии финтеха. Однако некоторые ее области кажутся более привлекательными для инвесторов и притягивают к себе больше внимания, нежели все остальные. На расположенной ниже диаграмме, взятой из статьи портала LTP, мы видим, как инвестиции распределились по секторам финтех-индустрии в 2013 и 2014 годах. Из диаграммы следует, что львиная доля инвестиций пришлась именно на сектора платежей (14%) и кредитования (19%).

Тенденция 10: Число единорогов финтеха растет

За последние два года число единорогов отрасли значительно увеличилось. Ряды стартапов стоимостью более миллиарда долларов пополнили такие компании, как Stripe, POWA Technologies, Avant, Prosper и One97. Несмотря на то, что с появлением новых игроков усиливается и конкуренция, это скорее хороший знак для новых и еще не появившихся финансово-технологических компаний, так как свидетельствует о том, что инвесторы готовы вкладывать огромные средства в предприятия финтеха, что и служит катализатором роста оценки стартапов.

Для написания данной статьи использовались материалы портала LTP. Оставайтесь с нами и подписывайтесь на корпоративный блог нашей компании PayOnline – в ближайшее время мы продолжим цикл статей о том что нужно знать основателям финансово-технологических компаний.

Что такое FinTech?

Fintech (финансовые технологии) — технологии, которые помогают финансовым службам и компаниям управлять финансовыми аспектами бизнеса. В них входят: программное обеспечение, приложения, процессы и бизнес-модели.

Финтехом также называют отрасль, где компании используют новые финансовые технологии и решения, чтобы конкурировать с традиционными финансовыми организациями за сердца и средства клиентов. Чаще всего это техностартапы и компании, которые с помощью финтех-инструментов улучшают свои услуги.

Например, китайский WeChat — комплекс приложений от холдинга Tencent. Эта платформа содержит опцию «WeChat Платежи», к которой каждый 5-й пользователь (ежемесячно приложением пользуются 889 млн человек) привязал свою банковскую карту и имеет доступ к «Кошельку», ко всем коммерческим функциям и торговым аккаунтам. Они помогают оплачивать многие оффлайн и онлайн-товары и услуги своим смартфоном.

Раньше финтех воспринимался исключительно в разрезе внутренних разработок финансовых организаций. Сейчас он максимально приблизился к потребителю финансовых услуг, поскольку лежит в основе всех онлайн-транзакций — от денежных переводов до оплаты коммунальных услуг.

История появления и развития сферы финтеха

Идея финтеха впервые воплотилась в виде кредитной платежной карточной системы Diners Club еще в 1950 году. Она была ориентирована на оплату развлечений и путешествий и появилась благодаря тому, что одному из ее основателей, Френку Макнамаре, однажды не хватило денег, чтобы расплатиться за ужин в нью-йоркском ресторане.

Далее появилась первая банковская кредитная карта. В 50-60-х годах точки самообслуживания на бензоколонках, в супермаркетах и общественном транспорте создали среду для появления банкоматов. В 70-е возникли первые электронные торги. В 80-е большие данные сделали первые шаги, а Питер Найт в своей статье для Sunday Times впервые упоминает слово “финтех”. Им он описал бота, который внес изменения в его электронную почту.

Глобальный кризис 2008 года стал катализатором изменений в сфере финансов. Люди перестали доверять банкам старого формата. По их запросу начали появляться стартапы и новые бизнес-модели, способные удовлетворить потребности и повышенные запросы клиентов. Большие корпорации обратили свое внимание на финтех и начали инвестировать в эту сферу.

Направления FinTech

За несколько лет развития финтех-отрасли выделилось больше десятка категорий, в которых работают компании:

Личные финансы – мобильные и десктопные приложения от стартапов, помогающие отдельному пользователю управлять своими финансами, анализировать затраты, получать прогнозы о будущих расходах в виде подробных отчетов.

Платежи – финтех-инструменты, которые решают проблему 2-х миллиардов людей, давая доступ к базовым финансовым услугам. Мобильный интернет, смартфоны и прогрессивные подходы к финансовым транзакциям позволяют обеспечить доступ к финансовым платежам даже там, где нет банковских учреждений.

Кредитование – одно из самых популярных направлений, основывающееся на возможности кредитования без участия банков. Стартапы работают на базе распределенных реестров и помогают выгодно сотрудничать кредиторам и заемщикам из потребительской и бизнес-сферы.

Денежные переводы – стартапы этого направления позволяют пользователям переводить деньги без участия банков. Они используют в своей работе мобильные платформы и простую аутентификацию. Яркие представители-единороги направления: необанк Revolut, TransferWise (платформа дешевых международных валютных переводов), Klarna (интернет-платежи).

Инвестиционные платформы – еще называются Wealthtech. Включают в себя роботов-советников, цифровых брокеров, микроинвестиционные платформы и программы управления личными финансами. Работают над автоматизацией и доступностью рынка для розничных инвесторов. Особо ценятся инвесторами из-за предсказательного анализа и роботизации.

Безопасность – компании этой сферы обеспечивают более простую и надежную обработку данных самим банкам: от аутентификации клиентов до мер защиты от мошеннических схем.

B2B финтех – направление, призванное решить проблемы взаиморасчетов и обмена данными в бизнесе. В зоне повышенного внимания: смарт-контракты на основе блокчейн-технологий.

Анализ Больших данных – сейчас существует около 100 финтех-стартапов, работающих над большими данными для финансового сектора. Реклама и пиар используют персональные данные в своей деятельности давно, но финансовому сектору необходим более систематизированный подход.

РегТех – одно из самых полезных направлений для бизнеса. Позволяет автоматически адаптировать бизнес под изменения в законодательстве и рыночные условия.

InsureTech – страхование, предлагающее автоматизированные продукты: мобильные приложения, автоматизацию выплат, взаимодействие в сфере интернета вещей. Например: страховые автомобильные компании США продают страховку на основе “телематики”. Это когда стиль вождения клиента контролируется с помощью его смартфона или “черного ящика”, установленного в самом автомобиле. Эта информация может использоваться для формирования суммы платежа за следующий страховой полис.

Искусственный интеллект – это направление пока слабо развито, но все финансовые компании настроены за его счет сократить расходы на содержание персонала. В Amazon в 2014 году запустили алгоритм, созданный на основе ИИ. Целых 500 компьютерных моделей должны были искать и отбирать резюме в открытых базах рекрутинговых компаний на основе совпадений. Но в 2015 году разработчики заметили, что алгоритм дискриминирует кандидатов-женщин. Они внесли коррективы, но не смогли дать гарантий, что дальше ошибок не будет, и были вынуждены отказаться от HR-алгоритма.

Краудфандинг – направление создает площадки для коллективного финансирования, позволяет встретиться создателям продукта и инвесторам для дальнейшего сотрудничества. Самые популярные: Kickstarter и Indiegogo.

Необанки – решения в сфере банковского сервиса. Чаще всего созданы в виде мобильных приложений, которые заменяют услуги классических банков. Ориентированы на клиентов, не нуждаются в физических отделениях (примеры: Monobank, Рокетбанк). Недостатки необанков: низкий уровень доверия клиентов и отсутствие четкого нормативного регулирования.

Криптовалюты – вид цифровой валюты, который работает без центральной платежной системы, полностью автоматически, и который добывается майнерами с помощью мощных вычислительных систем. На криптовалюте построено множество стартапов, бирж, обменников и инвестиционных площадок, в них капитализируют миллионы долларов, но финансовые эксперты не могут ясно увидеть будущее этой индустрии.

Блокчейн – технология распределенных реестров данных. Каждый участник ее цепочки сам себе сервер, подтверждающий легитимность операций других пользователей. Технология отличается своей надежностью, на ней построена криптовалюта биткоин. Эта технология породила множество решений и стартапов. Например, ее применяют для заключения умных контрактов, доказательства авторского права, биометрической защиты, торговли и заключения сделок, распределения энергии, и даже голосования. В нашей академии мы используем эту технологию для защиты подлинности дипломов и сертификатов, а также записи истории их получения.

Финтех и Техфин

Финтех – термин, обозначающий финансовые компании, которые внедряют у себя цифровые инструменты, чтобы предоставить своим клиентам оптимальные услуги и заодно снизить затраты на них. Пример таких услуг – банковское обслуживание через мобильные приложения от компаний: PayPal, Monobank, Monzo и Revolut.

Финтех привлекателен тем, что может быстро и с минимальными усилиями со стороны пользователя решить его задачи и потребности. Это не могли упустить из виду компании-гиганты, такие как Google, Apple, Amazon и Facebook. К списку основных услуг они добавили еще и финансовые услуги: онлайн-кошельки, пересылку денег в мессенджере и прочее. Так они превратились в техфин-компании.

Потребители, которые выросли с цифровыми устройствами в руках, будут активно пользоваться продуктами от техфин-компаний и финтех-стартапов. Компаниям и финансовым учреждениям, которые только присматриваются к финтех-инструментам придется ускорятся с их внедрением в погоне за прибылью и благосклонностью клиентов. Тем и другим понадобятся специалисты, способные создавать, а также внедрять продукты и изменения, чтобы завоевать признание клиентов.