что такое финансовая модель предприятия

Что такое финансовая модель предприятия

Чтобы заранее понять, будет ли бизнес успешным, составляют его финансовую модель. В этой статье мы разобрались, как ее построить и использовать, даже если вы не финансист.

Зачем нужна финансовая модель

Как делает обычный предприниматель: идет на тренинг Тони Роббинса, верит в себя, занимает у бабушки денег, открывает бизнес, Инстаграм, Инстаграм, Инстаграм, закрывает бизнес.

Как делает продвинутый предприниматель: еще до начала работы проверяет в теории, как будет функционировать бизнес в различных ситуациях. Заранее моделирует форс-мажоры, чтобы понимать, как из них выбираться.

Но так как компании еще фактически нет, для оценки будущего бизнеса составляют его модель — так можно заранее проиграть различные сценарии в работе. Лучше это делать через движение денег: финансовые потоки затрагивают все процессы компании — товары, люди, активы — все это можно оценить, посчитав и сравнив нужные суммы. Поэтому финансовая модель дает представление о будущей компании в целом и о любой из сторон ее деятельности.

Давайте рассмотрим, из чего будет состоять финмодель. Дальше покажем, как эти формы заполнять и как с их помощью оценить потенциальную эффективность бизнеса.

Из чего состоит финансовая модель бизнеса

Финмодель состоит из 3 форм:

Бюджет движения денежных средств (БДДС) — составляют по оплате (с НДС).

Бюджет доходов и расходов (БДР) — составляют по начислению (без НДС).

Правильно смоделируйте доходы и расходы. Будьте внимательны — нельзя планировать только движение денег (БДДС), как это сделано в таблице-примере дальше. Так можно наделать много ошибок.

Финансовая модель бизнеса. Теперь планирование – это просто

Понятие «финансовая модель» хорошо знакомо всем предпринимателям. Но не все понимают значение модели и пользу. Можно пустить все «на самотек» и пусть денежные потоки фирмы формируются самостоятельно. Но нет гарантии, что в конце периода Вас устроит результат. Есть еще одна причина, по которой бизнесмены отказываются от формирования финансовой модели — это сложность составления. Исходные данные изменяются в течение года, и приходится корректировать данные, что приводит к большому количеству ошибок. Лучший способ — это применение автоматизированной системы. Мы предлагаем использовать веб сервис Финоко для создания финансовой модели и использованию финансовой моделя для планирования деятельности.

Понятие финансовой модели компании

Финансовая модель бизнеса – это планирование Вашего бизнеса, в виде показателей. Каждый из которых, производит расчет финансовой эффективности и метрик. Финансовую систему бизнеса можно формировать, как уже действующему бизнесу, так и новому направлению.

Для создания модели можно использовать программу Excel, но это крайне не удобно. Особенно в тех организациях, где количество показателей 1000 и более. Лучше всего использовать автоматизированную систему, которая сделает все за Вас.

Назначение финансовой модели бизнеса

Финансовая модель компании — это планирование развития вашей фирмы на определенный промежуток времени, в денежном эквиваленте. Она содержит расчет всех показателей фирмы. Финансовая система помогает пересчитать определенные плановые показатели и учесть влияние внешних показателей на отдельные планы.

В основе лежат данные о предполагаемых продажах готовой продукции и планируемых затратах. Если говорить подробнее, то финансовая модель компании, включает:

Финалом формирования финансовой модели бизнеса, является создание бюджета доходов и расходов. Задача проведения такой деятельности — определить финансовый результат фирмы, на основании заранее определенных показателей. Как правило, за основу берется один календарный год.

Стоит отметить, что финансовая модель компании, отражает систему зависимости между показателями. Она позволяет на основе соотношений получить плановые значения.

С чего начинать формирование финансовой модели?

Финансовая модель компании— это своего рода модель плана деятельности на ближайшие 12 месяцев. А план — это результат работы финансовой модели. Его формирование необходимо начинать заранее, чтобы к началу нового календарного года Вы были готовы.

Начните с определения набора показателей, которые свойственны Вашему виду деятельности. Их может быть огромное количество, но для успешного результата, важно учитывать абсолютно всё.

Руководством должны быть приняты решения о стратегическом развитии. Следовательно, необходимо понимание, как добиваться поставленных целей. Задачи должны быть достижимыми, иначе планирование потеряет всяческий смысл.

Структура финансовой модели бизнеса

Все зависит от направления деятельности Вашей организации. Но есть определенные стандарты, которые помогают в составлении модели. Это обязательные составляющие.

Исходные данные

Это то, без чего невозможно представить финансовую модель бизнеса. Сюда входят прогнозы. Именно от них начинается вся работа организации.

Данный раздел является важным в финансовой модели бизнеса, потому что:

— исходя, из одного отчета можно получить все необходимые данные;

— если в процессе использования финансовой модели, необходимо изменить данные, то сразу снижается вероятность ошибок и др.

Если в исходные данные требуется внести изменения, то обязательно все должно быть внесено в протокол. Не стоит забывать о том, что информация об обновлениях всегда должна доходить до исполнителей.

Капитальные вложения

Помимо капитальных вложений, сюда входят инвестиции и вложения в основные средства предприятия. В данном разделе отражаются все расходы, которые организация совершает один раз и на долгий период времени. Например, приобретение оборудования, зданий и сооружений и пр.

Затраты на операционную деятельность

Сюда входят все расходы организации, которые совершаются на регулярной основе. Все это связано с текущей деятельностью фирмы: заработная плата, аренда, покупка комплектующих и материалов и прочие платежи.

При планировании затрат на операционную деятельность, с помощью финансовой модели бизнеса, необходимо обязательно учитывать показатели предприятия:

Не стоит забывать, что в финансовой модели обязательно стоит запланировать все корректировки, которые могут быть в данном разделе.

Прибыль

Иными словами, это полученная выручка предприятия за определенный промежуток времени. В данном разделе финансовой модели идет планирование поступлений денежных средств за продажу готовой продукции, или оказанных услуг.

Налоги и сборы

Данный раздел желательно учитывать отдельно. В первую очередь, это связано с удобством использования. Здесь учитываются все запланированные платежи по налогам и сборам на определенный промежуток времени.

Прочее финансирование

После составления подробной картины расходов, стоит решить вопрос по поводу финансирования. Если собственных средств на покрытие расходов не хватает, то на помощь приходят заемные средства.

Если Вам понадобятся заемные средства для деятельности фирмы, то стоит на данный раздел обратить особое внимание. Именно на него будут обращать внимание кредиторы.

Эффективность плана

Эффективность плана иными словами, это показатели инвестиционной привлекательности.

Чистая текущая стоимость — это сумма, которая необходима к выплатам в определенный период, с учетом ставки дисконтирования.

Внутренняя ставка доходности — это доходность инвестиций на протяжении всего периода их действия.

Анализ

Каждый раздел финансовый модели бизнеса важен. Анализ рисков не исключение. Здесь проводится анализ, насколько эффективен проект и насколько подвержен колебаниям рынка. Анализируются все факторы, как внутренние, так и внешние.

Выстраивать финансовую модель бизнеса нужно так, чтобы легко можно было в нее внести изменения. Желательно заранее проработать все возможные варианты изменений. Например:

Как контролировать исполнение финансовой модели?

Как лучше всего оценивать выполнение поставленных задач? Конечно в числовом выражении. У каждой организации, независимо от вида деятельности, может быть тысячи, а то и более показателей работы. Можно потратить на их определение большое количество времени и установить значения. Но как мы уже сказали выше, в ходе работы будут постоянные корректировки.

Сформировав вручную финансовую модель, мы не исключаем человеческий фактор. К примеру, в компании более 4000 показателей, все они установлены и есть максимальные пределы. В течение года меняется цена на определенный вид сырья. В итоге плановые значения по нескольким показателям приходится изменять. Это не проходит бесследно для качества финансового плана. При внесении вручную постоянных корректировок, мы обесцениваем его значение, или тратим на изменения большой период времени.

Финоко, как автоматизированная система подготовки отчетности позволяет быстро и без потерь внести изменения и получить достоверные данные. Только тогда, цель финансовой модели бизнеса будет достигнута. Очень важно, чтобы все Ваши сформированные планы выполнялись. Да, они будут постоянно корректироваться, но от поставленной цели отходить не стоит. Только при регулярной работе, финансовая модель компании начинает давать свои результаты и помогает в развитии компании в целом.

Финансовая модель

Определение финансовой модели

Финансовая модель – представляет собой схему, показывающую экономическое состояние объекта или его элементы как по компании в целом, так и отдельно по отделам. Схема состоит из показателей на основании финансовых и нефинансовых данных. Главная цель финансовой модели – составлять прогноз состояния бизнеса и оценивать его изменения в пределах заданного периода.

Кроме финансовых, которые являются базовыми, схема может включать и натуральные показатели. Например, это могут быть объемы производства или реализации, нормы по расходованию полуфабрикатов и т.д.

Если ваш бизнес только в начале пути, то финансовое моделирование является важным инструментом планирования стартапа, позволяющим определить целесообразность запуска проекта и привлечения инвестиций, эффективность деятельности компании, правильность стратегии развития. Отсутствие экономической модели бизнеса чревато негативными последствиями разной степени тяжести — от неразумных и необоснованных затрат до полного провала идеи.

Финансовая модель демонстрирует текущее состояние компании и ожидаемый ход ее развития. Понятно, что будущее предсказать сложно. Но построение финансовой модели даст вам инструмент для понимания сильных и слабых сторон компании, способов оптимизации расходов и увеличения прибыли.

Функции финансовой модели

Главная функция финансовой модели – показывать максимально точные аналитические данные по различным ситуациям, которые так или иначе влияют на дальнейшее принятие управленческих решений.

Также к функциям финансовой модели можно отнести:

Финансовые модели применяются:

Разберем основные цели, для которых потребуется применить построение финансовой модели:

Важно понимать, что финансовая модель не позволит вам угадать будущее вашей компании. Она позволит понять бизнес-процессы и факторы, влияющие на его рост. Поскольку модель строится на гипотезах, ее требуется регулярно обновлять (при появлении фактических показателей продаж, выручки, затрат и так далее).

Виды финансовых моделей

Вариантов построения финансовых моделей несколько. На их наполненность влияют следующие факторы:

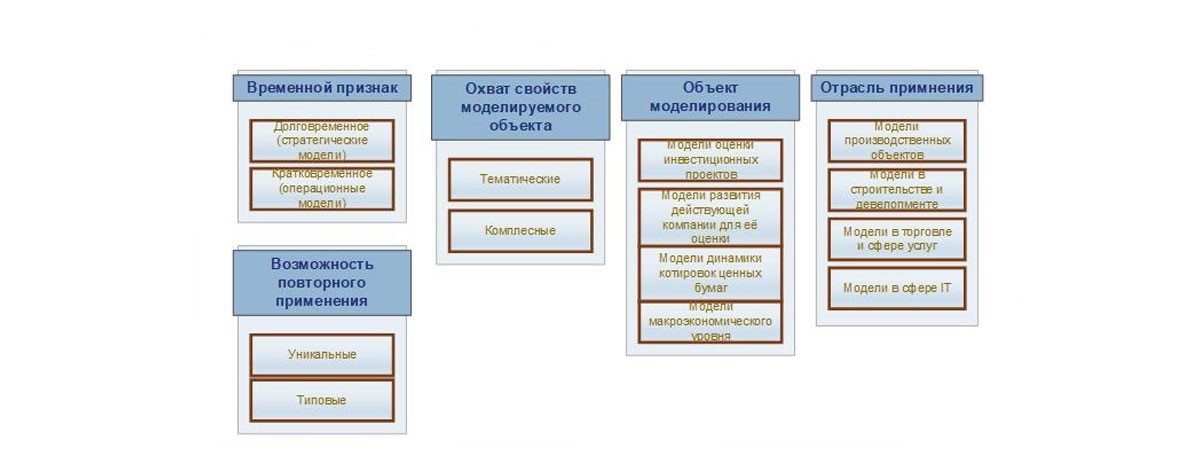

Большая часть может классифицироваться также на основании временных признаков, свойств моделируемых объектов, отраслей применения и т.п. Например, на рисунке ниже представлена классификация финансовых моделей, обусловленная назначением их использования.

Кроме этого группировка может опираться на метод финансового анализа. В этом случае для каждой группы характерны индивидуальные способы для анализа бизнес-процессов предприятия. Чаще всего используются нормативные, предикативные и дескриптивные модели. На рисунке представлена финансовая модель, сгруппированная по финансовому анализу.

Управленческий учет предприятия любого масштаба, на базе 1С:Предприятие 8

БИТ.ФИНАНС/Управленческий учет

Структура финансовой модели

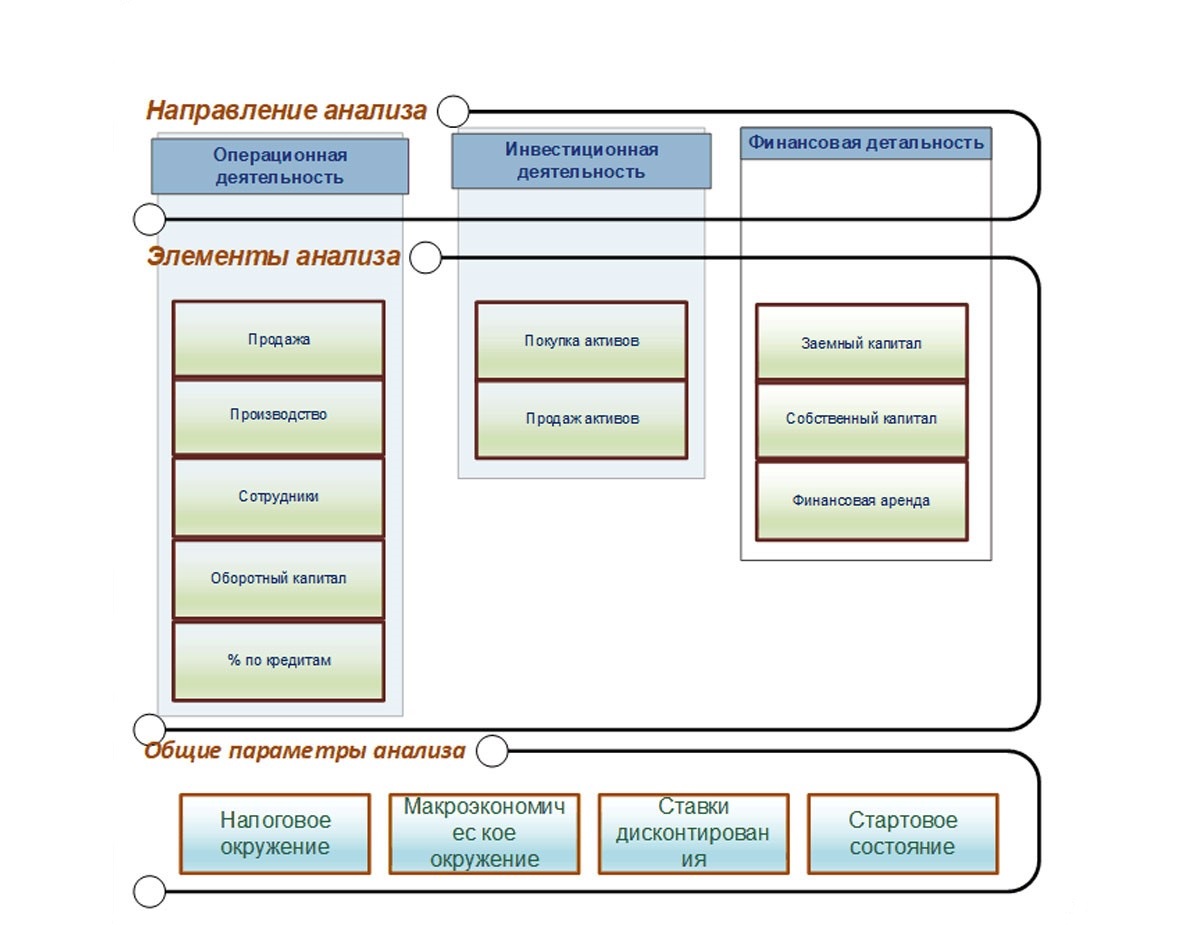

Непосредственный процесс анализа бизнеса при построении финансовой модели осуществляется по трем направлениям деятельности:

Каждое из них описывает свои объекты анализа. Дополнительно модель может описывать и внешнее окружение экономического проекта. В комплексе эти элементы четко показывает текущее положение финансово-хозяйственной деятельности предприятия.

На рисунке ниже представлена структура финансовой модели в укрупненном плане. Каждый элемент модели представлен набором объектов, являющихся предметом финансового анализа и моделирования.

Элементы и объекты финансового анализа мы рассмотрим в таблице.

Элемент финансовой модели

Объемы и цены продаж, номенклатура, акцизы, наличие (отсутствия) НДС, экспортных пошлин и прочих налогов с продаж

Удельные затраты материалов и внешних услуг на производство товаров и услуг в разрезе номенклатуры товаров и услуг раздела «Продажи», наличие в них входящего НДСа и импортных пошлин

Штатная численность, размеры ФОТ, график работы, размеры налогов с ФОТ (мед. страхование, отчисление в ПФР и другие, если предусмотрено законодательством)

Нормативы дебиторской и кредиторской задолженности по поставщикам и покупателям, длительность производственного цикла (расчет незавершенного производства), объем оборотного капитала, необходимого для работы организации

Проценты по займам и кредитам

Проценты по полученным и выданным займам, которые отражаются в отчете о прибылях и убытках

Графики получения и возврата займов, как полученных, так и выданных; схемы финансирования деятельности (за счет собственного и заемного капитала или лизинга)

Общие параметры модели

Налоги, налоговые базы, ставки, способы распределения и получения налоговых платежей, например, региональный или федеральный бюджет (может понадобиться для подготовки бизнес-плана в государственные структуры, например, для получения субсидий)

Ставки инфляции, обменные курсы валют и прогноз их изменения

Расчеты стоимости денег во времени, используя ставки дисконтирования

Стартовое состояние бизнеса (баланс), если финансовая модель составляется для уже функционирующего бизнеса

Благодаря перечисленным функциям основных финансовых моделей можно выделить два направления работы с ними:

Модели этих двух плоскостей идентичны по структуре, отличаются лишь источниками получения информации.

Данные для построения: План продаж, План найма, План закупок, p&l, cf и пр.

Для рассмотрения плоскости планирования бизнес-процессов организации построение модели можно представить в виде взаимосвязи планов и бюджетов, которые описывают разные уровни планирования в зависимости от сроков. Каждый уровень имеет характерные особенности.

В таблице ниже показаны уровни планирования ФХД.

Постановка целей «надолго», исходя из внешних и внутренних возможностей и рисков

Отображение решений и инициатив предыдущего этапа в денежном и натуральном выражении. Укрупненный план без конкретики

Укрупненный план без конкретики с уточнением раз в год

Обеспечение ликвидности бизнеса.

План как четкий приказ к исполнению

План сводный, по продуктовым категориям с конкретизацией до номенклатуры

Квартал (иногда год)

Постановка четких задач сотрудникам

Четкие даты исполнения

Параметры выделения уровней:

В комплексной финансовой модели, которая представлена в виде иерархии уровней планирования, каждый сможет рассмотреть отдельную подсистему (модель).

В качестве инструментов для финансового моделирования можно использовать различные программные средства, которые используются для управленческой отчетности. Их также можно разделить на несколько уровней автоматизации. Это могут быть электронные таблицы или полноценные программные решения. Задача последних заключается в том, чтобы автоматизировать весь комплекс финансовых задач организации.

Программы для автоматизации построения финансовой модели

На сегодняшний день существует много программных продуктов, которые позволяют полностью автоматизировать процесс построения финансовых моделей. Они дают возможность формирования комплексных моделей, которые охватывают все уровни планирования, и позволяют гибко настраивать аналитические разрезы и степень детализации.

Помимо этого, они поддерживают механизмы сравнения плана и факта, обеспечивая балансировку бизнес-процессов для повышения их эффективности, а также позволяют производить оперативный контроль текущей ситуации посредством системы настраиваемых финансовых метрик, предоставляя данные для заинтересованных пользователей любого ранга.

Одним из флагманов таких комплексных решений является конфигурация «1С:ERP». Она содержит большой спектр функциональных возможностей для построения финансовых моделей различных уровней сложности. В таблице ниже мы рассмотрим схему уровней планирования и Монитора целевых показателей (МЦП) на базе «1С:ERP».

Не подлежит автоматизации

Блок «Бюджетирования» с консолидированными бюджетами без конкретизации по аналитикам

Блок «Бюджетирования» с консолидированными бюджетами без конкретизации по аналитикам и МЦП

Блок «Бюджетирования» и МЦП

МЦП и планы продаж по категориям и по номенклатуре, а также планы закупок, производства и сборки\разборки (блок «Планирование»)

Документы заказов клиента, поставщикам, производству, на перемещение, внутреннее потребление, сборку и разборку, а также ремонт

Каждый уровень в «1С:ERP» содержит свой собственный набор механизмов для построения финансовой модели. Стратегический, среднесрочный и краткосрочный уровни представлены возможностью формирования бюджетов различной степени детализации. Оперативные и операционные уровни представлены планам различной функциональности и документами заказов. Все эти элементы совместно позволяют создавать комплексные финансовые модели.

Помимо «1С:ERP» функционал для работы с финансовыми моделями содержится и в других решениях 1С.

В типовой конфигурации «1С:Управление торговлей» используется модель для ведения финансового управленческого учета на основании управленческого плана счетов, в основе которого поставлен учет торговой деятельности.

Кроме операций по оптовой, розничной и комиссионной торговле в типовой финансовой модели есть также учет:

В программе также реализованы операции по начислению и выдаче заработной платы. Благодаря этому можно оперативно получить полновесный баланс активов и пассивов организации и другие финансовые отчеты. Например:

В целом на рынке представлено много других программных продуктов, помогающих работать над построением финансовой модели. Кроме «1С:ERP» и «1С:Управление торговлей» на базе 1С можно использовать решения «1С:CRM» и «1С:Управление нашей фирмой».

Как построить финансовую модель – пример

Для работы с финансовой моделью разработаны несколько методик. Их принципы построения различаются в зависимости от того, какое направление движения выбрано в той или иной иерархии уровней планирования. Чтобы получить комплексную модель потребуется разработка системы взаимосвязанных моделей для всех уровней планирования от стратегического до операционного или наоборот.

Выделяют три варианта процесса построения модели:

Каждый из этих подходов имеет свои достоинства и недостатки. Рассмотрим их в таблице:

От создания стратегии до создания операционных планов

Низкая мотивация управленцев низших и средних уровней по целям

От создания операционных планов к созданию стратегии

Хорошая мотивация управленцев низших и средних уровней по целям

Планирование одновременно и от создания стратегии и от операционных планах на местах

Как мы видим, наиболее эффективным методом построения финансовой модели можно считать метод встречного направления. Этот метод более уравновешенный, при этом он исключает негативные стороны двух других. С его помощью можно получить рекомендации по части целей бизнеса и задать планируемые значения показателей.

Менеджеры нижнего и среднего звеньев составляют модели своих уровней, ориентируясь на цели, заданные топами. При этом подходе все уровни работают, исполнители понимают свои планы, поскольку участвуют в их составлении. Руководство понимает обоснованность всех показателей после итерации (снизу-вверх), и у него нет завышенных ожиданий.

Финансовая модель

Определение финансовой модели

Финансовая модель – представляет собой схему, показывающую экономическое состояние объекта или его элементы как по компании в целом, так и отдельно по отделам. Схема состоит из показателей на основании финансовых и нефинансовых данных. Главная цель финансовой модели – составлять прогноз состояния бизнеса и оценивать его изменения в пределах заданного периода.

Кроме финансовых, которые являются базовыми, схема может включать и натуральные показатели. Например, это могут быть объемы производства или реализации, нормы по расходованию полуфабрикатов и т.д.

Если ваш бизнес только в начале пути, то финансовое моделирование является важным инструментом планирования стартапа, позволяющим определить целесообразность запуска проекта и привлечения инвестиций, эффективность деятельности компании, правильность стратегии развития. Отсутствие экономической модели бизнеса чревато негативными последствиями разной степени тяжести — от неразумных и необоснованных затрат до полного провала идеи.

Финансовая модель демонстрирует текущее состояние компании и ожидаемый ход ее развития. Понятно, что будущее предсказать сложно. Но построение финансовой модели даст вам инструмент для понимания сильных и слабых сторон компании, способов оптимизации расходов и увеличения прибыли.

Функции финансовой модели

Главная функция финансовой модели – показывать максимально точные аналитические данные по различным ситуациям, которые так или иначе влияют на дальнейшее принятие управленческих решений.

Также к функциям финансовой модели можно отнести:

Финансовые модели применяются:

Разберем основные цели, для которых потребуется применить построение финансовой модели:

Важно понимать, что финансовая модель не позволит вам угадать будущее вашей компании. Она позволит понять бизнес-процессы и факторы, влияющие на его рост. Поскольку модель строится на гипотезах, ее требуется регулярно обновлять (при появлении фактических показателей продаж, выручки, затрат и так далее).

Виды финансовых моделей

Вариантов построения финансовых моделей несколько. На их наполненность влияют следующие факторы:

Большая часть может классифицироваться также на основании временных признаков, свойств моделируемых объектов, отраслей применения и т.п. Например, на рисунке ниже представлена классификация финансовых моделей, обусловленная назначением их использования.

Кроме этого группировка может опираться на метод финансового анализа. В этом случае для каждой группы характерны индивидуальные способы для анализа бизнес-процессов предприятия. Чаще всего используются нормативные, предикативные и дескриптивные модели. На рисунке представлена финансовая модель, сгруппированная по финансовому анализу.

Управленческий учет предприятия любого масштаба, на базе 1С:Предприятие 8

БИТ.ФИНАНС/Управленческий учет

Структура финансовой модели

Непосредственный процесс анализа бизнеса при построении финансовой модели осуществляется по трем направлениям деятельности:

Каждое из них описывает свои объекты анализа. Дополнительно модель может описывать и внешнее окружение экономического проекта. В комплексе эти элементы четко показывает текущее положение финансово-хозяйственной деятельности предприятия.

На рисунке ниже представлена структура финансовой модели в укрупненном плане. Каждый элемент модели представлен набором объектов, являющихся предметом финансового анализа и моделирования.

Элементы и объекты финансового анализа мы рассмотрим в таблице.

Элемент финансовой модели

Объемы и цены продаж, номенклатура, акцизы, наличие (отсутствия) НДС, экспортных пошлин и прочих налогов с продаж

Удельные затраты материалов и внешних услуг на производство товаров и услуг в разрезе номенклатуры товаров и услуг раздела «Продажи», наличие в них входящего НДСа и импортных пошлин

Штатная численность, размеры ФОТ, график работы, размеры налогов с ФОТ (мед. страхование, отчисление в ПФР и другие, если предусмотрено законодательством)

Нормативы дебиторской и кредиторской задолженности по поставщикам и покупателям, длительность производственного цикла (расчет незавершенного производства), объем оборотного капитала, необходимого для работы организации

Проценты по займам и кредитам

Проценты по полученным и выданным займам, которые отражаются в отчете о прибылях и убытках

Графики получения и возврата займов, как полученных, так и выданных; схемы финансирования деятельности (за счет собственного и заемного капитала или лизинга)

Общие параметры модели

Налоги, налоговые базы, ставки, способы распределения и получения налоговых платежей, например, региональный или федеральный бюджет (может понадобиться для подготовки бизнес-плана в государственные структуры, например, для получения субсидий)

Ставки инфляции, обменные курсы валют и прогноз их изменения

Расчеты стоимости денег во времени, используя ставки дисконтирования

Стартовое состояние бизнеса (баланс), если финансовая модель составляется для уже функционирующего бизнеса

Благодаря перечисленным функциям основных финансовых моделей можно выделить два направления работы с ними:

Модели этих двух плоскостей идентичны по структуре, отличаются лишь источниками получения информации.

Данные для построения: План продаж, План найма, План закупок, p&l, cf и пр.

Для рассмотрения плоскости планирования бизнес-процессов организации построение модели можно представить в виде взаимосвязи планов и бюджетов, которые описывают разные уровни планирования в зависимости от сроков. Каждый уровень имеет характерные особенности.

В таблице ниже показаны уровни планирования ФХД.

Постановка целей «надолго», исходя из внешних и внутренних возможностей и рисков

Отображение решений и инициатив предыдущего этапа в денежном и натуральном выражении. Укрупненный план без конкретики

Укрупненный план без конкретики с уточнением раз в год

Обеспечение ликвидности бизнеса.

План как четкий приказ к исполнению

План сводный, по продуктовым категориям с конкретизацией до номенклатуры

Квартал (иногда год)

Постановка четких задач сотрудникам

Четкие даты исполнения

Параметры выделения уровней:

В комплексной финансовой модели, которая представлена в виде иерархии уровней планирования, каждый сможет рассмотреть отдельную подсистему (модель).

В качестве инструментов для финансового моделирования можно использовать различные программные средства, которые используются для управленческой отчетности. Их также можно разделить на несколько уровней автоматизации. Это могут быть электронные таблицы или полноценные программные решения. Задача последних заключается в том, чтобы автоматизировать весь комплекс финансовых задач организации.

Программы для автоматизации построения финансовой модели

На сегодняшний день существует много программных продуктов, которые позволяют полностью автоматизировать процесс построения финансовых моделей. Они дают возможность формирования комплексных моделей, которые охватывают все уровни планирования, и позволяют гибко настраивать аналитические разрезы и степень детализации.

Помимо этого, они поддерживают механизмы сравнения плана и факта, обеспечивая балансировку бизнес-процессов для повышения их эффективности, а также позволяют производить оперативный контроль текущей ситуации посредством системы настраиваемых финансовых метрик, предоставляя данные для заинтересованных пользователей любого ранга.

Одним из флагманов таких комплексных решений является конфигурация «1С:ERP». Она содержит большой спектр функциональных возможностей для построения финансовых моделей различных уровней сложности. В таблице ниже мы рассмотрим схему уровней планирования и Монитора целевых показателей (МЦП) на базе «1С:ERP».

Не подлежит автоматизации

Блок «Бюджетирования» с консолидированными бюджетами без конкретизации по аналитикам

Блок «Бюджетирования» с консолидированными бюджетами без конкретизации по аналитикам и МЦП

Блок «Бюджетирования» и МЦП

МЦП и планы продаж по категориям и по номенклатуре, а также планы закупок, производства и сборки\разборки (блок «Планирование»)

Документы заказов клиента, поставщикам, производству, на перемещение, внутреннее потребление, сборку и разборку, а также ремонт

Каждый уровень в «1С:ERP» содержит свой собственный набор механизмов для построения финансовой модели. Стратегический, среднесрочный и краткосрочный уровни представлены возможностью формирования бюджетов различной степени детализации. Оперативные и операционные уровни представлены планам различной функциональности и документами заказов. Все эти элементы совместно позволяют создавать комплексные финансовые модели.

Помимо «1С:ERP» функционал для работы с финансовыми моделями содержится и в других решениях 1С.

В типовой конфигурации «1С:Управление торговлей» используется модель для ведения финансового управленческого учета на основании управленческого плана счетов, в основе которого поставлен учет торговой деятельности.

Кроме операций по оптовой, розничной и комиссионной торговле в типовой финансовой модели есть также учет:

В программе также реализованы операции по начислению и выдаче заработной платы. Благодаря этому можно оперативно получить полновесный баланс активов и пассивов организации и другие финансовые отчеты. Например:

В целом на рынке представлено много других программных продуктов, помогающих работать над построением финансовой модели. Кроме «1С:ERP» и «1С:Управление торговлей» на базе 1С можно использовать решения «1С:CRM» и «1С:Управление нашей фирмой».

Как построить финансовую модель – пример

Для работы с финансовой моделью разработаны несколько методик. Их принципы построения различаются в зависимости от того, какое направление движения выбрано в той или иной иерархии уровней планирования. Чтобы получить комплексную модель потребуется разработка системы взаимосвязанных моделей для всех уровней планирования от стратегического до операционного или наоборот.

Выделяют три варианта процесса построения модели:

Каждый из этих подходов имеет свои достоинства и недостатки. Рассмотрим их в таблице:

От создания стратегии до создания операционных планов

Низкая мотивация управленцев низших и средних уровней по целям

От создания операционных планов к созданию стратегии

Хорошая мотивация управленцев низших и средних уровней по целям

Планирование одновременно и от создания стратегии и от операционных планах на местах

Как мы видим, наиболее эффективным методом построения финансовой модели можно считать метод встречного направления. Этот метод более уравновешенный, при этом он исключает негативные стороны двух других. С его помощью можно получить рекомендации по части целей бизнеса и задать планируемые значения показателей.

Менеджеры нижнего и среднего звеньев составляют модели своих уровней, ориентируясь на цели, заданные топами. При этом подходе все уровни работают, исполнители понимают свои планы, поскольку участвуют в их составлении. Руководство понимает обоснованность всех показателей после итерации (снизу-вверх), и у него нет завышенных ожиданий.