Что такое экс дивидендная дата

Экс-дивидендная дата — что это такое

Дивиденды — часть чистой прибыли компании, которую она распределяет среди своих акционеров. Российское законодательство не содержит требований к периоду владения ценными бумагами, необходимому для их получения. Достаточно иметь в собственности акции на дату составления списка участников, имеющих право на выплаты. Последний день покупки на рынке ценных бумаг с гарантированным дивидендным доходом называется Ex-Dividend Date. Что такое дата фиксации по дивидендам, дата закрытия реестра, отсечка и другие важные для инвестора термины рассмотрены в данной статье.

Дивидендные даты

Выплаты акционерам влияют на рыночную конъюнктуру акций эмитента. Поэтому даты, связанные с дивидендами, имеют значение не только для действующих участников компаний, но и для потенциальных вкладчиков и биржевых игроков.

Объявление дивидендов (Declared Date)

Порядок распределения части чистой прибыли среди акционеров в РФ определён ст. 42 Закона об АО. Согласно ей, компания может выплачивать дивиденды раз в квартал, 6 месяцев, 9 месяцев или раз в год. Российские компании в большинстве своём придерживаются последнего варианта.

Ежемесячные выплаты акционерам российским законодательством не предусмотрены. Американские нормативные акты разрешают перечислять дивиденды раз в месяц вкладчикам инвестиционных фондов типа ETF.

Решение о выплатах принимает общее собрание акционеров. Оно же утверждает размер дивиденда и дату «отсечки» (п. 3 ст. 42 Закона об АО), что значит закрытие реестра под дивиденды. Эти решения собрание принимает по рекомендациям Совета директоров компании.

Законодатель определил датой объявления о выплате дивидендов (Declared Date)решение общего собрания акционеров. На практике участники рынка ценных бумаг ориентируются на заседание Совета директоров, который определяет рекомендуемый собранию размер выплат и предлагает дату закрытия реестра.

С момента принятия решения Советом директоров о прогнозном распределении прибыли известен размер будущих выплат, и инвесторы могут посчитать дивидендную доходность — процентное отношение перечислений на 1 акцию к её текущей рыночной цене. Этот простой показатель прямо влияет на котировки ценных бумаг и поведение вкладчиков на рынке.

Общее собрание акционеров по выплате дивидендов за квартал, полугодие или 9 месяцев проходит в течение 3 месяцев по завершении соответствующего периода; годовых — в мае-июне. Такой срок обусловлен временем на подготовку и согласование финансовой отчётности. Совет директоров может принять решение о переносе собрания акционеров. Например, в 2020 году из-за пандемии коронавируса Совет директоров «Сбербанка» назначил годовое собрание на 25 сентября 2020 года.

Решения Совета директоров и Общего собрания акционеров компаний относятся к открытым данным и публикуются в интернете. Дивидендные даты российских эмитентов можно узнать на сайтах брокеров. Там же приводятся сведения о размерах выплат и доходности.

«Отсечка» (Record Date)

Что такое дивидендная отсечка — это дата, в которую эмитент объявляет список акционеров, которым причитаются выплаты. Право на получение дивидендов за определённый период имеют не все акционеры, а только те, кто владеет ценными бумагами на дату закрытия реестра. Собственник, который прошел регистрацию позже этого срока, выплат не получит. Поэтому срок закрытия реестра акционеров, имеющих право на дивиденды, называют «датой отсечки» — Record Date. Она может совпадать с экс-дивидендной датой при модели биржевых торгов «Т + 0».

Экс-дивидендная дата (Ex-Dividend Date)

Акции можно приобрести по договору купли-продажи между физическими лицами или на рынке ценных бумаг — через брокера. Второй способ наиболее распространён. Его особенность в том, что купленные ценные бумаги зачисляются на счёт инвестора не сразу, а только через 2 рабочих дня. Модель торговли «Т + 2» применяется не только в России, но и на международных биржах. В США применяют систему «Т + 3».

Если потенциальный инвестор хочет получить объявленные Советом директоров дивиденды, он должен купить акции не в день «отсечки», а за 2 рабочих дня до него. Таким образом, экс дивидендная дата — это крайний срок покупки акций перед отсечкой или Ex-Dividend Date.

Российские биржи перешли на принятую международную модель «Т + 2» с 2013 года. До этого действовала схема «Т + 0» — все расчёты закрывались в день сделки. Акции можно было купить на дату отсечки и получить право на выплаты.

Понятие Ex-Dividend Date или «бывшей дивидендной даты» применимо только к торгам, отличным от «Т + 0».

Дата выплат (Payment Date)

Срок заявленного распределения прибыли среди участников российских эмитентов установлен законодательно и составляет от 10 до 25 рабочих дней с даты «отсечки». Payment Date не влияет на котировки ценных бумаг и интересна только тем инвесторам, которые получают основной доход за счёт дивидендов.

Дата закрытия реестра под выплаты дивидендов

Этот срок важен для нескольких групп инвесторов:

По дате закрытия реестра определяют экс дивиденд — это позволяет прогнозировать конъюнктуру рынка ценных бумаг компании.

Дата «отсечки» для российских эмитентов, по Закону об АО, попадает на период с 11 по 20 день после общего собрания акционеров, на котором принято решение о выплате дивидендов. На практике она известна раньше, поскольку предлагает её Совет директоров. Отняв от даты «отсечки» 2 рабочих дня, получаем экс-дивидендную дату — крайний срок покупки акций для желающих получить доход в виде объявленных дивидендов.

Например, «МРСК Центра и Приволжья» объявило в 2019 году о выплате дивидендов по итогам 2018 г. и установило дату закрытия реестра — 25.06.2019. По календарю это был вторник. Соответственно, купить акции, чтобы попасть в реестр, следовало не позднее 19:00 пятницы (минус два рабочих дня) — 21.06.2019.

После принятия решения Советом директоров о распределении части прибыли на дивиденды котировки акций эмитента начинают расти. Это связано с увеличением спроса со стороны инвесторов, которые хотят получить гарантированный доход. Такой рост продолжается до экс-дивидендной даты.

На следующий день после Ex-Dividend Date цена акций падает примерно на величину объявленных дивидендов:

Такое снижение котировок называется «гэп». Сколько он будет длиться, спрогнозировать трудно, поскольку на рыночные цены акций эмитента влияют не только выплаты акционерам.

Какое значение имеет Ex-Dividend Date

Зная про «гэп» и точную экс-дивидендную дату, инвесторы могут рассчитать, через сколько приходят дивиденды после даты отсечки и выбрать определённую стратегию по отношению к акциям отдельного эмитента и получить за счёт неё дополнительный доход. Ниже приведены возможные варианты действий на примере обыкновенных акций «Сбербанка» в 2019 году.

Совет директоров «Сбербанка» 16.04.2019 включил в повестку дня годового собрания акционеров вопрос о выплате дивидендов в размере 16₽ на 1 обыкновенную акцию по итогам 2018 года и предложил дату «отсечки» — 13.06.2019 Ex-Dividend Date пришлась на 10.06.2019.

Купить после объявления дивидендов и продать перед Ex-Dividend Date

Доход инвестора от данных сделок будет равен разнице между ценой покупки и продажи, за вычетом НДФЛ. Рыночная цена 1 обыкновенной акции «Сбербанка» составляла:

Инвестор, выбравший такую стратегию, получил доход в размере 14,7₽ с каждой акции до вычета НДФЛ. Это примерно сопоставимо с суммой объявленных дивидендов — 15₽.

Купить в ГЭП и ждать восстановления цены

Акции в «гэп» имеют наиболее низкие котировки, поэтому некоторые инвесторы скупают их по небольшой цене и ждут роста их стоимости. Риск этой стратегии в том, что продолжительность «гэпа» неизвестна. Например, в 2019 году для «Сбербанка» он длился полгода — с 11.06.2019 по 11.12.2019. Котировки 1 обыкновенной акции:

Максимальная рыночная цена сложилась 30.12.2019 — 254,75₽ за 1 акцию. Инвестор, который продал свои акции в этот, получил доход в размере 18,86₽ за 6 месяцев вложений или 8 %. Максимальная процентная ставка по краткосрочным вкладам «Сбербанка» (3-6 мес.) в этот период была 5,35 %.

Купить после объявления дивидендов и продать, когда закроется ГЭП

Инвестор, выбравший такой вариант с акциями «Сбербанка» в 2019 году, вернул вложенные средства за счёт продажи по цене выше покупки и дополнительно получил дивиденды. Рыночная стоимость 1 обыкновенной акции:

Доход инвестора от 1 акции «Сбербанка» составил 30.12.2019:

Это оказался самый доходный способ инвестирования в приведённых примерах, но вложения растянулись на 9 месяцев.

Купить в экс-дивидендную дату и продать после «отсечки»

Это стратегия инвестора, который рассчитывает на получение гарантированного дохода от краткосрочных вложений. Рыночная цена 1 акции:

Доход инвестора: (240,49 — 249) + 16 = 7,49₽ или 3 % за три дня. Доход по краткосрочному депозиту за этот период составил бы 0,09 %.

Приведённые примеры не являются руководствами к действию и не ограничивают перечень возможных инвестиционных стратегий. Они лишь иллюстрируют, как вкладчику работать с Ex-Dividend Date на практике.

Заключение

Экс-дивидендая дата — последний день для инвесторов, чтобы купить акции с дивидендным доходом и, соответственно, получить гарантированную прибыль. После решения Совета директоров компании о прогнозных выплатах участникам котировки ценных бумаг растут. На следующий день после экс-дивидендной даты акции падают в цене соразмерно заявленным дивидендам («гэп»). Зная эти сроки, инвестор, который зарабатывает на разнице котировок, может просчитать свою стратегию распоряжения ценными бумагами. Для тех вкладчиков, кто приобретал акции ради постоянных дивидендов, Ex-Dividend Date значения не имеет — им важнее даты объявления и фактических выплат.

Когда приходят дивиденды после закрытия реестра

Акции приносят доход инвесторам в виде дивидендов — частичной прибыли компании, распределенной между владельцами ценных бумаг. Выплаты начинаются после утверждения регистра акционеров с правом получать дивиденды. Как попасть в список держателей акций и когда компании выплачивают дивидендный доход, рассказывает статья.

Дата отсечки – что это?

Если акционерное общество по итогам года получает чистую прибыль, руководство на собрании поднимает вопрос о дивидендах. Назначается дата составления списков акционеров.

Дата отсечки или закрытия реестра — день утверждения перечня держателей акций с правом на дивиденды. В список не попадают вкладчики, которые приобретают ценные бумаги с наступлением экс-дивидендной даты.

Дивидендный гэп случается на следующий день после отсечки. Курс акций резко падает на сумму дивидендов. С расчетом на долгосрочный актив некоторые инвесторы покупают дешевые бумаги. В таких сделках требуется уверенность, что курс акций снова возрастет. Тогда трейдеры зарабатывают на разнице котировок или просто ждут следующей даты закрытия реестра и выплаты дивидендов.

Инвесторы получают доход, если состоят в реестре акционеров на дату отсечки. При этом неважно, сколько времени вкладчик владеет активами.

Как не потерять дивиденды?

Инвестору необходимо ориентироваться в основных датах — они напрямую относятся к доходности.

Важно: дата закрытия реестра ограничивается временными рамками и назначается в сроки не ранее 10 и не позднее 20 дней с момента установления размера дивидендных выплат.

Режим «Т+2» означает, что при покупке акций инвестор становится официальным владельцем ценных бумаг через 2 рабочих дня после операции. И ссылка на нового акционера в реестре появляется также через 2 торговых дня.

Если число припадает на выходной или праздник, то первый рабочий день до этого дня — экс-дивидендная дата. Неторговые дни отслеживаются на сайте Московской биржи.

Пример: закрытие реестра компании 14 июля 2020 года, вторник. Чтобы купить акции до экс-дивидендной даты, сделка проводится в пятницу, 10 июля, до закрытия торгов на бирже.

Новоиспеченные акционеры в последние минуты попадают в перечень держателей ценных бумаг. При задержке поступления активов на счет трейдера до отсечки, дивдоход перечисляется новому владельцу ЦБ продавцом.

Порядок закрытия реестра

В России и во всем мире списки утверждаются по системе торгов «Т+2»:

Активы с правом на дивиденд продаются и покупаются в любое время финансового года, кроме последних двух дней перед отсечкой. В этот период акции не успевают перейти на счет нового владельца. Трейдер не получает платеж эмитента.

Когда продавать без потерь?

Чтобы реализовать бумаги и получить долю прибыли эмитента, важно владеть акциями в день закрытия списков. Последующая продажа уже ни на что не повлияет. Акционеры из реестра получают доход в обязательном порядке в определенные руководством сроки.

Инвестиционные банки составляют прогнозы скорости преодоления дивидендного гэпа эмитентами на бирже. Средние сроки восстановления ЦБ и подъем выше курса покупки происходит через 2—3 месяца. Перспективные компании преодолевают порог гэпа в течение недели.

Выплата дивидендов после отсечки

После даты закрытия реестра акционерные компании рассчитываются по дивидендным начислениям с трейдерами.

Российский рынок ЦБ

Одни компании выплачивают средства в течение 10 дней после закрытия списков, другие укладываются в 25-дневный срок. Согласно с 208-ФЗ «Об акционерных обществах» выплаты должны поступать на брокерский счет или ИИС в течение 18 дней. С учетом перевода денег на личный счет добавляется еще 1—2 рабочих дня.

Внимание: у каждого акционерного общества есть устав и основные сроки дивидендных выплат регламентируются этим документом.

Зарубежные фонды

При перечислении дивидендов иностранными компаниями в этом процессе участвует много посредников. Поэтому сроки выплат по доходу с ценных бумаг стартуют от 15 дней и могут растягиваться до нескольких месяцев.

Дивиденды с акций по займу

Инвестор приобретает активы на кредитные средства или обеспечивает заем «Овернайт» за плату в день отсечки. В этой ситуации доход с ценных бумаг начисляется через 1—2 месяца после закрытия реестра. Операция не рискованная, брокер обязуется вернуть бумаги на следующий день.

Как узнать срок зачисления дивидендов?

Акционерные общества после закрытия реестра проводят собрание, утверждают размеры дивдоходов и дату выплаты. На сайте публично торгующих компаний эти данные доступны для свободного просмотра.

Справка: часто эмитенты действуют последовательно и объявляют дату составления списков в те же числа, что и в предыдущие годы.

Финансовые порталы на официальных, брокерских сайтах выкладывают дивидендный календарь. В нем подробно расписываются:

Инвестор по таблицам просматривает сроки дивидендных поступлений на счет.

АО выплачивают проценты поквартально, раз в полгода или год. В России отчетность чаще предоставляется по окончании года. Этот период называется «Дивидендным сезоном»:

Не пришли дивиденды на брокерский счет — что делать?

Зачисление процента от прибыли ЦБ на счет брокера стандартно происходит так:

Операции выполняются в день перечисления дивидендов депозитарию. Информация отображается в личном кабинете клиента.

Все данные поступают с отчетом брокера в таблице «прочие зачисления и списания денежных средств». В графе указывается название компании и переведенная на счет трейдера сумма.

Шаги при отсутствии средств на счете

Если на брокерском или личном счете акционера после утверждения компанией выплат так и не появляются дивиденды, требуется изучить некоторые ситуации.

Инвестору следует убедиться, что эмитент выплачивает дивиденды. Бухгалтерская отчетность и порядок выплаты публикуются официальными источниками компаний и в календаре на сайте брокера. Информация находится в разделе «Акционерам», «Инвесторам».

Обычная перепроверка даты закрытия реестра уточняет, был ли инвестор вправе на дивидендный доход. Также в уставе компании прописывается периодичность выплат в год.

При покупке акций заключается договор с депозитарием. Инвестор подает реквизиты для зачисления дивидендов — счет на бирже, личный банковский счет, данные для почтового перевода.

Если АО точно выплачивает дивиденды, но средства не приходят на счет инвестора, лучше поискать ошибку в реквизитах.

При долгосрочном отсутствии дивидендов клиент вправе требовать выплаты только за 3 последних года. При условии, что они вообще проводились акционерным обществом.

Не полученные вкладчиками дивдоходы возвращаются в нераспределенную прибыль предприятия. Редкие компании при возврате дивидендов физического лица из-за ошибки в реквизитах самостоятельно переводят их на счета этих получателей.

Трейдер получает доход с ценных бумаг, если владеет ими на дату закрытия реестра акционеров. После отсечки начисления поступают на счета вкладчиков с учетом дивидендной политики компании. Информацию о точных сроках публикуют на официальных сайтах предприятий и брокерских платформах.

Что такое дивидендная отсечка и почему ее важно знать для получения дивидендов

Средняя дивидендная доходность российского рынка акций в последние годы держится в районе 7 – 8 %. Есть компании, которые выплачивают больше указанных цифр. Например, за 12 месяцев НЛМК дала 15,61 %, Северсталь – 13,09 %. Все это делает стратегию покупки бумаг под дивиденды очень привлекательной. За счет нее инвестор может настроить пассивный доход и зарабатывать больше, чем на депозитах. Но для начала новичкам стоит изучить важные понятия, которые напрямую влияют на возможность получения денег от эмитента. В статье разберем, что такое дивидендная отсечка простыми словами, где ее найти и зачем это надо делать.

Понятие дивидендной отсечки

Дивидендная отсечка или дата закрытия реестра – это конкретная дата в календаре, когда эмитент формирует список акционеров, имеющих право на получение дивидендов. Все, кто попадет в этот список (он называется реестр), получат деньги на счет. Кто не успеет это сделать, останется без выплат.

Отсюда вытекает важная задача инвестора – попасть в заветный список. Недостаточно просто купить акцию компании в любой момент времени и ждать денег. Необходимо стать владельцем ценной бумаги именно на дату отсечки, а ее легко можно пропустить из-за особенностей работы биржи. В статье мы как раз и разберем, как самостоятельно определить крайнюю дату для покупки акции или где посмотреть уже готовые данные.

Есть несколько важных дат, за которыми должен следить дивидендный инвестор:

Порядок расчета и выплаты дивидендов

Основным документом, где описываются порядок расчета и условия выплаты дивидендов, является дивидендная политика эмитента. Компания старается его придерживаться. Но иногда отклоняется от прописанных правил, если текущая ситуация складывается неблагоприятно для дальнейшего развития и выплата дивидендов может еще больше ее усугубить. Например, компании необходимо погасить долги или выплатить крупные штрафы, поэтому по итогам квартала она не выплатила дивиденды.

Рекомендую ознакомиться с дивидендной политикой перед покупкой акций в свой портфель и разобраться с тем, как компания рассчитывает выплачиваемые акционерам суммы. Эмитент публикует документ на своем официальном сайте. Его также можно найти на сайте Центра раскрытия корпоративной информации.

Несколько примеров дивидендных политик российских компаний с разными условиями расчета дивидендов:

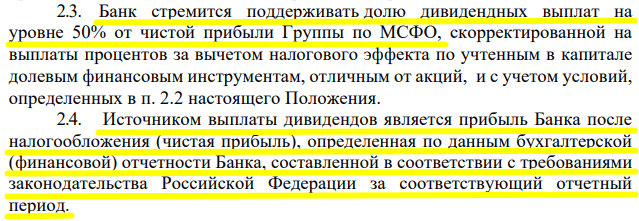

Выписка из дивидендной политики Сбербанка:

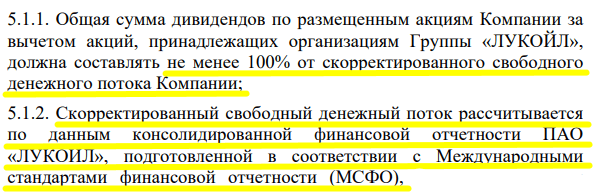

Выписка из дивидендной политики Лукойла:

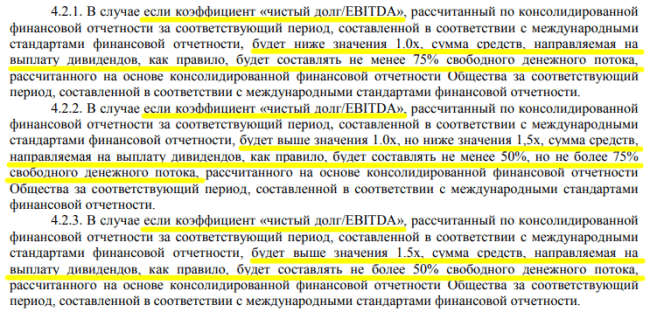

Выписка из дивидендной политики Фосагро:

На основе анализа дивидендных политик разных компаний можно выделить несколько вариантов баз для расчета дивидендов.

Прежде чем мы перейдем к алгоритму действий по покупке акций под дивиденды, разберем этапы расчета и выплаты денег эмитентом:

Этап 1 – совет директоров или наблюдательный совет рекомендует дату формирования списка лиц, которые могут претендовать на дивиденды, размер выплат.

Этап 2 – общее собрание акционеров рассматривает рекомендации совета директоров, либо утверждает их, либо нет.

Этап 3 – формируется список инвесторов, кто владеет ценными бумагами на обозначенную общим собранием акционеров дату. Именно они получат дивиденды. Дата закрытия реестра устанавливается через 10 – 20 дней с даты принятия решения общим собранием акционеров.

Этап 4 – в течение 10 дней после закрытия реестра дивиденды приходят на счета брокеров, в течение 25 дней акционеры получают их на свои брокерские или банковские счета.

Как купить акцию и получить дивиденды

Самым ответственным моментом для инвестора является 3-й из рассмотренных выше этапов. Нельзя пропустить дату закрытия реестра, иначе можно остаться с акциями, но без дивидендов. Чтобы точно получить деньги от эмитента, необходимо выполнить следующие действия:

Она публикуется на сайте эмитента, у агрегаторов (например, SmartLab), брокеров и аналитических компаний (например, УК Доход). День отсечки – всего лишь ориентир для дальнейших расчетов. Если вы купите акции в дату закрытия реестра, то останетесь без дивидендов.

На бирже акции торгуются в режиме Т+2. Он означает, что владельцем бумаг вы сможете стать только через 2 рабочих дня после совершения сделки. С особой осторожностью надо подходить к определению последней даты для покупки акций в праздничные и выходные дни. В расчет принимаются именно рабочие дни. Покажу на примерах:

Общее собрание акционеров Роснефти утвердило отсечку на 11.10.2021 (понедельник). Начинаем обратный отсчет. 9 октября (суббота) и 10 октября (воскресенье) отбрасываем – это выходные дни, когда биржа не работает. Получается, что два рабочих дня это 7 октября (четверг) и 8 октября (пятница). Следовательно, для попадания в реестр надо купить акции Роснефти до 7.10.2021.

Общее собрание акционеров Самолет утвердило закрытие реестра на 15.10.2021 (пятница). Два рабочих дня до этой даты – 13 октября (среда) и 14 октября (четверг). Следовательно, для попадания в реестр надо купить акции Самолета до 13.10.2021.

Никто не запрещает купить акции значительно раньше отсечки, не за 2 дня до нее, а за недели и месяцы. Именно так поступают долгосрочные инвесторы, которые не привязываются к конкретным датам и котировкам, а планомерно делают покупки в соответствии со своей стратегией.

Самостоятельно рассчитывать последний день для покупки акций не обязательно. Есть удобные дивидендные календари. Я пользуюсь таким на сайте smart-lab. В нем есть вся необходимая информация: период, за который будет выплата, размер дивиденда, доходность, дата отсечки и последняя дата для покупки:

Почему цена акции снижается после отсечки

После утверждения общим собранием акционеров (иногда раньше) размера дивидендов и даты закрытия реестра у большинства акций на бирже наблюдается дивидендный гэп. Это снижение котировок примерно на величину ожидаемых выплат.

Такая ситуация уравнивает тех, кто купил акции до отсечки с расчетом на дивиденды, и тех, кто купит позднее. Последние денег от эмитента не получат, поэтому могут рассчитывать на более низкую цену бумаги. Это не означает, что сниженная котировка будет держаться и радовать инвесторов сколь угодно долго. Наступает момент, когда гэп закрывается, т. е. цена возвращается к своему прежнему уровню.

Период времени до закрытия у всех компаний разный. Продолжительность зависит от многих факторов: ситуации в мировой и национальной экономиках, отрасли, самой компании и пр. У некоторых эмитентов гэп закрывается за несколько дней, у других за несколько месяцев, а у третьих его вообще может не быть.

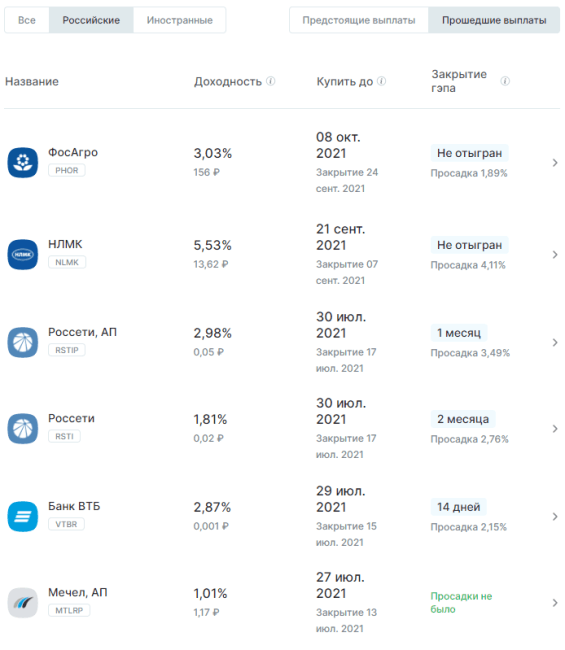

У брокера Открытие есть дивидендный календарь, в котором помимо дат отсечки и последнего дня покупки акций есть информация о сроках закрытия гэпа и проценте снижения котировок. Например, у Роснефти, Фосагро, Новатэка и Мечела вообще не было просадки. ВТБ закрыл гэп за 14 дней, АФК Система за 2 месяца.

Стратегии заработка на выплате дивидендов

Дивидендную стратегию используют не только долгосрочные инвесторы, но и трейдеры, которые зарабатывают на колебаниях котировок. Рассмотрим, как можно действовать, чтобы максимизировать свою доходность.

Долгосрочная стратегия “купи и держи”

На первый взгляд понятная и простая стратегия. Купили акцию, держим ее до конца жизни, получаем пассивный доход, а потом еще и детям оставляем в наследство. Но, на мой взгляд, это самый сложный вариант. Представляете, вы должны найти компанию, которая десятилетиями будет выплачивать своим акционерам деньги.

Некоторые советуют ориентироваться на дивидендных аристократов. Но, во-первых, разумно это только по американскому рынку, где есть компании, стабильно выплачивающие дивиденды по 25 и более лет. На российском рынке таких нет. Во-вторых, нельзя полагаться только на стабильность выплат. Получаемая сумма может быть ничтожно маленькой и не покроет даже инфляцию.

В идеале, выбирать такие компании в свой инвестиционный портфель, которые имеют перспективы роста, активно развиваются, плюсом еще и делятся частью своей прибыли с акционерами. А это уже требует со стороны инвестора проведения серьезной аналитической работы и пусть не частого, но регулярного пересмотра портфеля, чтобы отсеять бесперспективных эмитентов.

Мой совет – либо учитесь такую работу проводить, либо 100 раз подумайте выбирать дивидендную стратегию.

Покупка акций до дивидендной отсечки

Инвесторы следят за собраниями совета директоров и акционеров. Как только объявляется размер дивидендов, котировки начинают расти на возросшем спросе. Конечно, при условии, что сумма оправдала ожидания. Задача инвестора – купить акции в самом начале такого подъема. Не стоит это делать за несколько дней до отсечки, лучше сразу же в день объявления даты и суммы выплат.

Некоторые инвесторы покупают еще раньше. Они анализируют отчетность компании, по итогам которой совет директоров будет принимать решение о дивидендах. Самостоятельно рассчитывают размер выплат в соответствии с дивидендной политикой и высказываниями руководителей в СМИ. Но всегда надо помнить, что эмитент может вообще ничего не заплатить акционерам или снизить сумму.

Стратегия заключается в том, чтобы купить ценные бумаги до подорожания, а дальше по желанию:

Если же инвестор рассчитывает на дивиденды, но не намерен долго держать бумаги в своем портфеле, то продать акции после отсечки можно, но лучше не делать это сразу – возможен дивидендный гэп.

Покупка акций после дивидендной отсечки

Такую стратегию применяют инвесторы, кто хочет купить акции подешевле и не рассчитывают на текущие дивиденды. Суть в том, чтобы заработать на росте котировок после гэпа. Если компания перспективная, то стоимость акций будет расти и дальше.

Здесь нужно помнить, что гэп случается не у всех компаний, т. е. снижения котировок может и не быть. А если он случится, то потребуется терпение, потому что закрытие гэпа может наступить как через пару дней, так и через несколько месяцев. Достаточно посмотреть на таблицу, которую я приводила выше от брокера Открытие, чтобы убедиться, что никаких закономерностей здесь нет.

И без фундаментального анализа эмитента, общего состояния рынка и отрасли не обойтись. Рост рыночной стоимости акции возможен только у сильной, перспективной компании.

Заключение

Дивидендная отсечка – важное понятие как для долгосрочного инвестора, так и для трейдера. И тот, и другой хочет купить акцию дешевле. Первый стремится заработать на росте котировок и получении дивидендной доходности. Второго больше интересует заработок на изменении цены, поэтому он ловит малейшие колебания, чтобы не пропустить нужный момент входа в позицию и выхода из нее.

Надеюсь, что информация оказалась полезной. Теперь вы сможете правильно определить крайний день, когда лучше всего купить акции под дивиденды.