Что такое эффект сложного процента в инвестициях

Сложный процент: это проще, чем вы думаете

Также сложный процент можно применять, когда вы кладете деньги на депозит в банке. Если срок действия вклада завершился, вы просто снимаете деньги вместе с начисленными процентами и открываете новый вклад. Но уже на большую сумму.

Тогда проценты по новому вкладу будут начисляться не только на первоначальную сумму, но и на те проценты, которые вы получили от первого. То есть проценты на проценты. Именно от такого наложения и появилось название «сложный процент».

Насколько это эффективно?

Представьте себе волшебную шахматную доску, каждая клеточка которой удваивает все, что вы на нее положили. Если вы просто заполните каждую клеточку рублевыми монетками, то, положив ₽64 на 64 клетки доски, вы извлечете 128 монет. В этом примере вы использовали обычный простой процент с доходностью 100%.

Сложный процент будет работать, если вы в первую клеточку положите ₽1, а потом полученные ₽2 переложите во вторую клеточку. Тогда вторая клетка доски превратит их в ₽4. Положив эти ₽4 в третью клетку, вы извлечете ₽8 из четвертой. Если бы вы прошли так по всем клеткам этой волшебной доски, то ваше богатство возросло бы до 16 квинтиллионов рублей (число с 18 нулями). К сожалению, такой доски нет, да и реальные доходности в среднем далеки от удвоения. Но принцип работает эффективно.

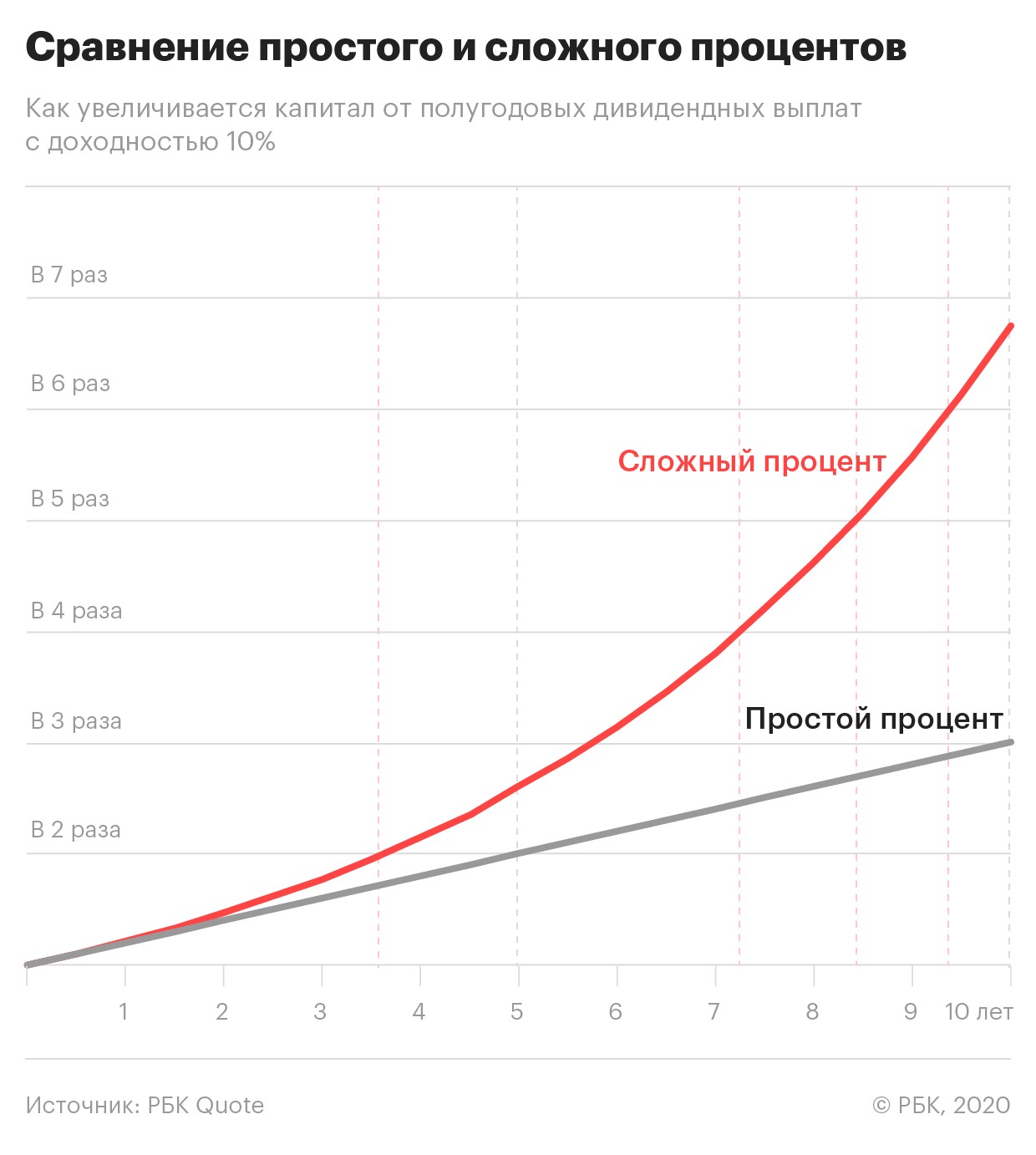

Посмотрим на более жизненный пример — вы вложили ₽100 в акцию со стабильной полугодовой дивидендной доходностью 10%. Если вы примените простой процент, то ваша доходность всегда будет 10%. Через десять лет вы утроите свой капитал.

Но представьте, если, получив первые дивиденды, вы покупаете на них те же акции. Теперь следующие 10% вы получите уже не от ₽100, а от ₽110. Что это даст? Путем нехитрых расчетов можно обнаружить, что свой капитал вы утроите не через десять, а через шесть лет. А за десять лет ваш капитал вырастет почти в семь раз.

Сложный процент можно применять не только при получении процентов и дивидендов. Если вы заработаете прибыль на росте котировок ценных бумаг, то, вложив эту прибыль целиком или частично опять в ценные бумаги, сможете эффективнее и быстрее увеличивать прибыльность ваших вложений.

Что такое сложный процент и как инвестору на нём заработать

Команда мобильного приложения «БКС Премьер» рассказывает о том, как увеличить доход от инвестиций с помощью сложного процента.

Оценивая доходность вложений, большинство из нас смотрит на ставку годовых. Но опытные инвесторы знают секрет: важен не только размер, но и метод начисления процентов. Даже небольшая сумма может стать колоссальной, если задействовать всю силу сложного процента.

Это процент, который начисляется на начальную сумму вложений и на проценты, накопленные за предыдущие периоды. Чтобы применить сложный процент, достаточно реинвестировать доход. Вот как это работает на примере банковского вклада.

Предположим, вы положили в банк 50 000 рублей под 10% годовых. Через год ваш доход составит 5 000 рублей. Если вы закроете вклад и снова откроете его на тех же условиях, прибавив к основной сумме заработанные 5 000 рублей, в следующем году ваш доход составит 10% от 55 000 рублей, то есть 5 500 рублей. Ещё через год доход вырастет до 6 050 рублей. Это и есть сложный процент, в банковских вкладах его называют капитализацией.

Благодаря сложному проценту накопления растут как снежный ком: ваши инвестиции приносят доход, а затем этот доход приносит новый доход и так далее.

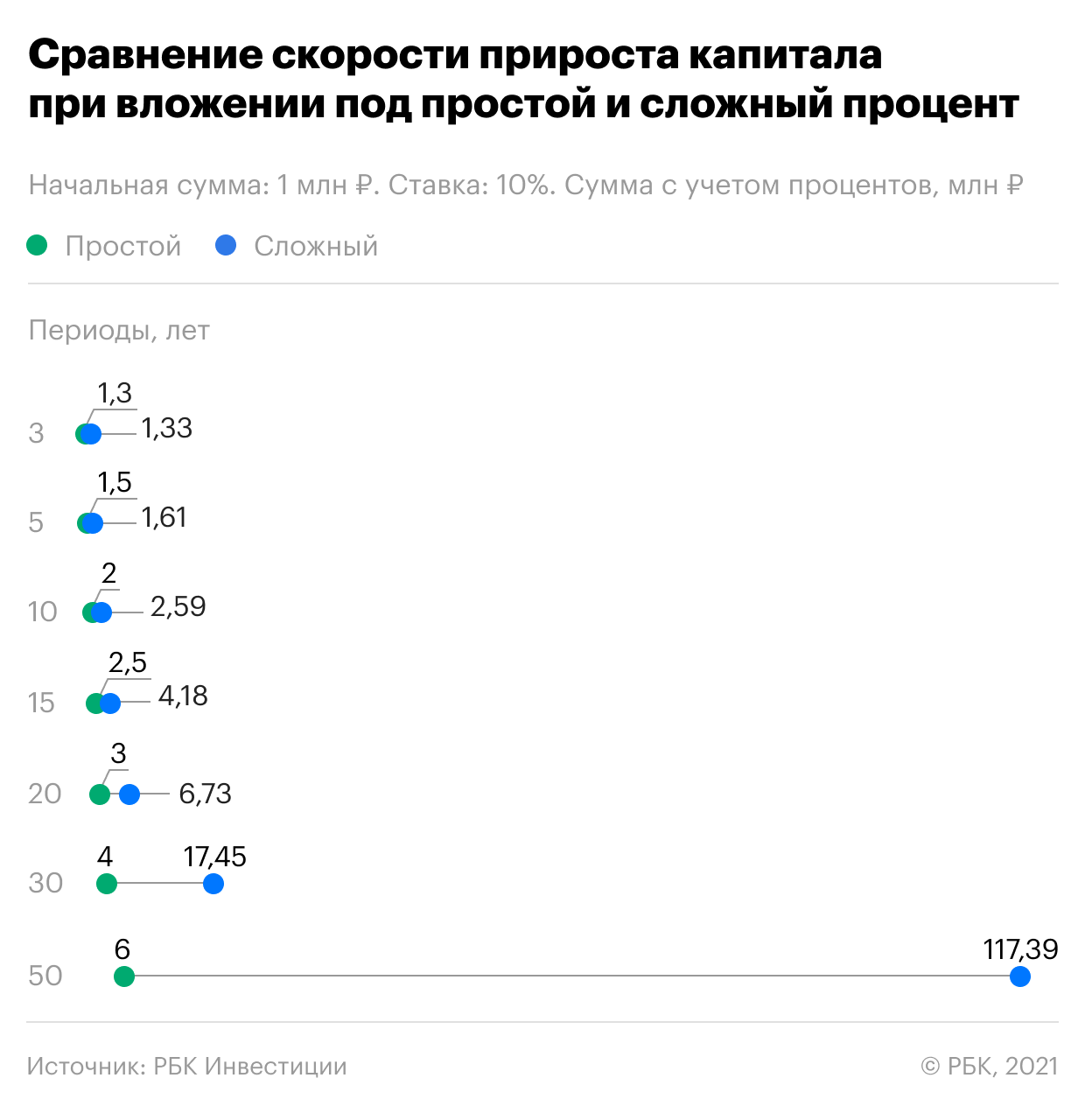

Сравним, как будет расти вклад при начислении простого и сложного процента в течение нескольких лет.

Из примера очевидно, что сложный процент приносит максимальный эффект на длинной дистанции. Чем раньше вы начнете инвестировать, тем больше сможете заработать к намеченной дате.

Рассчитать сложный процент можно по формуле:

где Sₙ — размер вашего капитала в конце срока инвестирования, Р — процентная ставка, S — начальная сумма вложений, а N — количество периодов реинвестирования.

Чтобы не считать вручную, воспользуйтесь калькулятором сложного процента. Просто скопируйте таблицу на свой гугл-диск и укажите свои условия инвестирования.Как сложный процент работает в инвестициях

Эффект сложного процента применим не только к банковским вкладам, но и к другим инвестиционным инструментам. Рассмотрим, как его использовать при вложениях в облигации и акции.

Владельцы облигаций получают процент от вложений — купонный доход. Он выплачивается раз в квартал, полгода или год. Инвестируя в облигации с фиксированным купоном, вы можете спрогнозировать денежный поток и заранее подумать о том, как его использовать. Если вы не планируете жить на купонный доход, лучшее решение — вложить его в покупку той же или похожей облигации. Это позволит существенно увеличить заработок в долгосрочной перспективе.

Реинвестировать купонный доход получится только в том случае, если его хватает на покупку дополнительных ценных бумаг. Если вы купили одну ОФЗ-ПД 26227 и получили по ней купон в размере 36,9 рублей, приобрести ещё одну такую же облигацию федерального займа не удастся — на данный момент бумага стоит 1070 рублей. Но совсем другое дело, если у вас 50 шт. ОФЗ-ПД 26227. Годовая купонная выплата по ним составит 3 690 рублей. На эти деньги можно купить ещё 3 таких же ОФЗ и увеличить следующий купонный доход. Схему можно повторять сколько угодно, получая от сложного процента максимум выгоды.

Доходность облигаций с учетом реинвестирования купонов называется эффективной доходностью. Считать её вручную необязательно — гораздо проще воспользоваться облигационным калькулятором на сайте Мосбиржи. Например, эффективная доходность ОФЗ-ПД 26227 на данный момент составляет 7,54%.

Покупать облигации и реинвестировать купонный доход ещё выгоднее на ИИС — так вы можете не только повысить доходность вложений, но и получить налоговый вычет в размере 13% от внесенной на счет суммы. Открыть ИИС можно в приложении БКС Премьер. Это быстро, бесплатно и полностью онлайн.

Аналогичным образом сложный процент работает и при инвестировании в дивидендные акции. Допустим, вы вложили 1000 рублей в акции со стабильной годовой доходностью 10%. В случае с простым процентом ваша доходность всегда будет 10% — вы удвоите свой капитал за 10 лет. Если же вы будете реинвестировать полученные дивиденды в те же акции, в будущем получите ещё больше дивидендов, а удвоить капитал удастся примерно за 7 лет. Но обратите внимание: приведенный пример достаточно условен, в реальности доходность акций будет меняться в зависимости от экономической ситуации и финансовых результатов компании.

Многие инвесторы предпочитают держать капитал в акциях с умеренной, но стабильной дивидендной доходностью, а на полученные дивиденды покупать ценные бумаги с высоким потенциалом роста. Такая схема позволяет достичь баланса между защитой капитала и возможностью увеличить доход за счет высокорисковых инструментов.

Применять сложный процент можно не только при получении дивидендов. Если вы зарабатываете на росте стоимости акций — покупаете дешевле, а продаете дороже, — вы также можете реинвестировать прибыль в покупку новых ценных бумаг, увеличивая тем самым доходность вложений. Но в этом случае результат инвестирования сложно предсказать — он будет зависеть от того, насколько выгодно вы продаете и покупаете акции и в какие бумаги реинвестируете прибыль.

Чтобы зарабатывать на инвестициях больше, задействуйте механизм сложного процента. Для этого достаточно реинвестировать полученный доход в те же или другие финансовые инструменты. Например, вы можете потратить купонный доход на покупку дополнительных облигаций или вложить полученные дивиденды в новые акции того же эмитента. Такой подход позволит значительно увеличить капитал в долгосрочной перспективе и гораздо быстрее достичь финансовых целей.

Эта статья не является инвестиционной рекомендацией.

Сложный процент в инвестициях. Как превратить ₽1 млн в ₽2 млн за 3,5 года

«Сложный процент — восьмое чудо света. Тот, кто понимает его, зарабатывает его, тот, кто не понимает, его платит», — такие слова о силе сложного процента приписываются Альберту Эйнштейну. Действительно, сложные проценты ускоряют рост ваших сбережений и инвестиций с течением времени. И наоборот, со временем точно также увеличивают размер вашей задолженности. Простыми словами, сложный процент — это начисление процентов и на основную сумму, и на проценты за предыдущий период.

Как работает сложный процент

Может показаться, что разница не такая уж и большая, но чем больше ставка и горизонт инвестирования, тем ощутимее разница. Ниже представлена таблица для сравнения доходности при вложении ₽1 млн под простой и сложный процент на разные периоды, ставка — 10%.

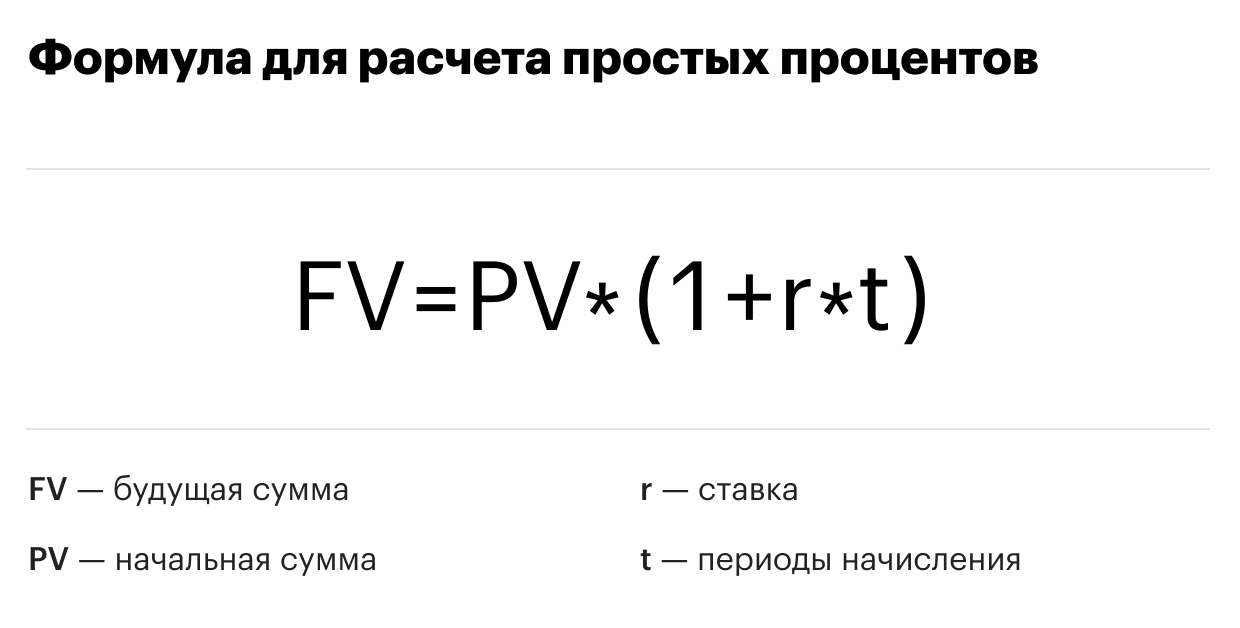

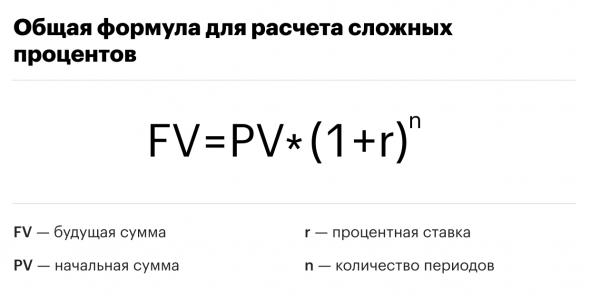

Для того, чтобы посчитать будущую сумму при инвестировании под определенную ставку и период, необходимо воспользоваться следующей формулой:

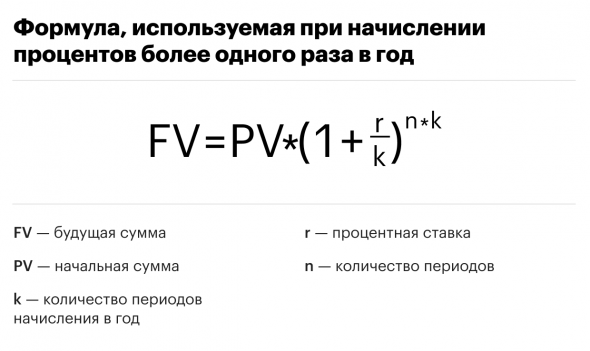

В случаях, как в нашем примере с дивидендами, когда выплаты происходят более одного раза в год, формула становится чуть сложнее:

Где еще можно использовать сложный процент

Также сложный процент может помочь и в спекулятивной торговле. Предположим, текущая рыночная цена фьючерса РТС составляет ₽150 тыс., а гарантийное обеспечение — ₽15 тыс. Если у вас на брокерском счете ₽35 тыс., то вы можете приобрести два контракта. Допустим, через неделю цена возрастает на 5%, и вам начисляется вариационная маржа: 2 * ₽150 тыс. * 5% = ₽15 тыс. Теперь на счете ₽50 тыс., а вы можете купить уже не два, а три контракта. Таким образом, ваш будущий доход будет больше, так как при торговле используется на один контракт больше. С увеличением дохода можно будет приобретать еще больше фьючерсов. Однако нужно помнить, что в таком случае увеличивается размер возможных убытков, так как используется большее количество контрактов.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Объясните, как работает сложный процент в инвестициях?

Откуда берется сложный процент при инвестициях в ETF или в компании, не платящие дивиденды? Когда и в каких случаях сложный процент появляется?

И есть ли смысл инвестирования в акции, если корпоративные облигации дают большую доходность и, соответственно, прирост сложного процента, чем дивиденды?

Сложный процент — это начисление процентов и на основную сумму, и на проценты за предыдущее время.

Простой пример — банковский вклад с ежемесячной капитализацией процентов. Проценты за первый месяц начисляются на основную сумму вклада, во втором месяце проценты начисляются на сумму вклада и проценты за первый месяц и т. д. Чем выше доходность и чем дольше работает сложный процент, тем сильнее эффект.

Реинвестирование дохода

На фондовом рынке сложный процент тоже работает.

По облигациям выплачен купон — на него можно купить дополнительные облигации. В следующий раз купон будет с большего числа облигаций. По акциям выплачены дивиденды — покупаем еще акции, в следующий раз получаем больше денег в виде дивидендов.

Вложение дохода от инвестиций называется реинвестированием. Если хотите побыстрее создать капитал, старайтесь реинвестировать прибыль. Если у вас открыт ИИС с вычетом на взносы типа А, то возвращенный НДФЛ тоже имеет смысл вложить в ценные бумаги.

Правда, не все компании и фонды платят дивиденды. Но это не значит, что сложный процент не работает.

Прибыль, развитие и дивиденды

Компания может по-разному использовать прибыль. Можно отдать ее акционерам в виде дивидендов или потратить все на развитие компании. Можно часть денег направить на дивиденды, а часть — на развитие бизнеса.

Компания может закупить оборудование, сырье, организовать научные исследования и заказать рекламу. Логично выделить деньги на это из прибыли, а не брать кредит.

Если компания успешно развивает свой бизнес, ее акции могут вырасти в цене. Например, у компании было пять фабрик, она заработала много денег и построила на них шестую фабрику. У компании теперь больше активов, производство масштабнее. Объем продаж вырастет, и можно рассчитывать на рост прибыли. Весьма вероятно, что акции подорожают.

Если компания вместо выплаты дивидендов тратит прибыль на развитие, она сама реинвестирует деньги — без участия инвестора. Ему надо только продать подорожавшие акции.

Правда, цена акций может повыситься не сразу. На цену влияет много факторов, и увеличение активов и прибыли — лишь один из них, хотя и очень важный. Кроме того, не всегда компания правильно использует прибыль: можно развить компанию, а можно впустую потратить деньги.

Преимущество дивидендов в том, что инвестор может делать с ними что хочет: потратить их на жизнь, купить акции этой компании или другой, вложить в облигации или золото.

Минус в том, что дивиденды надо самостоятельно реинвестировать, то есть совершать сделки, платить комиссии. Еще с дивидендов удерживается налог, а доход от продажи акций облагается налогом не всегда.

Доходность акций и облигаций

В случае с акциями можно заработать на дивидендах и росте цен. Иногда цена акций повышается на десятки процентов за год, правда, и падения не редкость. А вот по облигациям обычно стоит рассчитывать только на купоны.

По исследованиям, среднегодовая реальная доходность акций как класса активов на несколько процентных пунктов выше, чем доходность облигаций.

Доходность активов за 1900—2017 гг. Credit Suisse Global Investment Returns Yearbook, февраль 2018PDF, 4 МБ

Если для краткосрочных вложений лучше выбрать депозиты или надежные облигации, то для долгосрочных стоит подумать об акциях. Это более рискованный вариант инвестиций, но и потенциальная доходность заметно выше.

Хорошее решение — создать портфель, в котором будут и акции, и облигации: первые могут дать высокую доходность, вторые снизят риск. При составлении портфеля обязательно учитывайте цель вложений, на какой срок вкладываете деньги и свою готовность к риску.

На облигациях, кстати, тоже можно потерять деньги. Будьте внимательны.

Кратко

Реинвестирование купонов и дивидендов запускает механизм сложного процента. Это ускоряет рост капитала, и этим стоит пользоваться.

Если компания развивает свой бизнес, ее акции могут дорожать. И рост цены акций, и дивиденды означают рост капитала частного инвестора, но есть нюансы, в том числе с налогообложением.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Что такое эффект двойного сложного процента и как его запустить

Я ранее писал, что эффект сложного процента в дивидендном инвестировании запускается за счёт реинвестирования дивидендов. Нужно всего лишь покупать акции, которые приносят дивиденды. А далее за счёт этих дивидендов покупать новые акции, которые приносят дивиденды и так далее. В итоге выходит, что дивидендный доход увеличивается как снежный ком, что в будущем и позволяет инвестору выйти на раннюю пенсию👍

Но инвестируя по стратегии dividend growth добавляется ещё один уровень сложного процента, так как здесь участвует не только показатель дивидендной доходности, но и показатель дивидендного роста. То есть дивидендный доход инвестора увеличивается не только за счёт того, что происходит покупка новых дивидендных акций от ранее полученных дивидендов, а и от того, что дивиденды с каждым годом увеличиваются. Это и называется «эффектом двойного сложного процента».

➡Предлагаю рассмотреть следующий пример. Для этого воспользуемся калькулятором расчета дивидендной доходности капитала, о котором я ранее упоминал:

Итак, давайте возьмём капитал в 10000💲и вложим его в акции Johnson&Johnson (тикер JNJ). Берём их текущую дивидендную доходность 2.46% и дивидендный рост за последний год 5.96 %. Заходим на сайт с калькулятором и вводим эти данные в первую таблицу. Во второй таблице вводим только параметр дивидендной доходности, а в графе dividend growth ставим 0. По итогу на скриншоте можно увидеть, что через 20 лет дивидендный доход с акций при реинвестировании дивидендов с учётом дивидендного роста (синяя линия) практически в 3 раза больше, чем без учета дивидендного роста (желтая линия)💰

Предлагаю также перейти в мой Telegram-канал, где я пишу все о дивидендном инвестировании, а также есть таблица с моим инвестиционным портфелем