Что такое чистый приведенный доход

МСФО, Дипифр

Формула расчета NPV инвестиционного проекта. Это просто.

Как не ошибиться и не только вернуть вложенные средства, но еще и получить прибыль от инвестиций?

Для этого можно воспользоваться одним из методов оценки эффективности инвестиционных проектов. NPV — это один из таких методов. Найти NPV инвестиционного проекта означает найти чистую приведенную стоимость всех денежных потоков, связанных с этим проектом.

Как это сделать, используя формулу для расчета NPV, и так ли это сложно, читайте ниже.

Что можно делать с деньгами?

Если у вас появилась некоторая сумма денег, то есть три возможности ими распорядиться:

Эта статья для тех, кто выбирает третий пункт из этого списка. И не важно, собираетесь ли вы инвестировать свои деньги или деньги компании, в которой вы будете работать финансовым специалистом.

Инвестировать можно в банк, положив деньги на депозит, а можно купить долговые обязательства или акции банков или компаний, которые свободно торгуются на финансовом рынке. Это самый простой путь, но не самый доходный. Для физических лиц, то есть нас с вами, чаще всего, это единственный способ вложения накоплений.

А можно инвестировать в бизнес, что означает купить долгосрочные активы (основные средства), используя которые в процессе производства, торговли или оказания услуг, вы будете получать в будущем притоки денежных средств. Для юридических лиц (компаний) это собственно говоря, и является целью их существования — делать деньги (прибыль) из инвестиций.

Чтобы определить, будет ли успешным тот или иной инвестиционный проект, финансовыми специалистами используются определенные методы оценки проектов. Два основных метода — это NPV и IRR.

NPV — что это такое? Какая логика в этом показателе?

Если вы знаете перспективный бизнес-проект и хотите вложить в него деньги, то неплохо было бы для начала рассчитать NPV (=чистую приведенную стоимость) этого бизнес-проекта. Алгоритм расчета такой:

Правило: если NPV больше нуля, то проект можно принять, если NPV меньше нуля, то проект стоит отвергнуть.

Логическое обоснование метода NPV очень простое. Если NPV равно нулю, это означает, что денежные потоки от проекта достаточны, чтобы

Если NPV положительный, значит, проект принесет прибыль, и чем больше величина NPV, тем выгоднее/прибыльнее является данный проект. Поскольку доход кредиторов (у кого вы брали деньги в долг) фиксирован, весь доход выше этого уровня принадлежит акционерам. Если компания одобрит проект с нулевым NPV, позиция акционеров останется неизменной – компания станет больше, но цена акции не вырастет. Однако, если проект имеет положительную NPV, акционеры станут богаче.

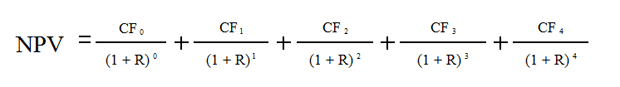

Формула NPV — пример расчета

Формула расчета NPV выглядит сложно на взгляд человека, не относящего себя к математикам:

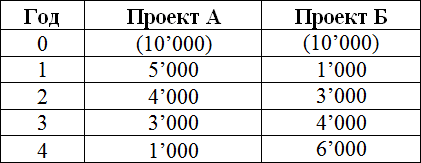

На самом деле эта формула — всего лишь правильное математическое представление суммирования нескольких величин. Чтобы рассчитать NPV, возьмем для примера два проекта А и Б, которые имеют следующую структуру денежных потоков в ближайшие 4 года:

Оба проекта А и Б имеют одинаковые первоначальные инвестиции в 10,000, но денежные потоки в последующие годы сильно разнятся. Проект А предполагает более быструю отдачу от инвестиций, но к четвертому году денежные поступления от проекта сильно упадут. Проект Б, напротив, в первые два года показывает более низкие денежные притоки, чем поступления от Проекта А, но зато в последующие два года Проект Б принесет больше денежных средств, чем проект А.

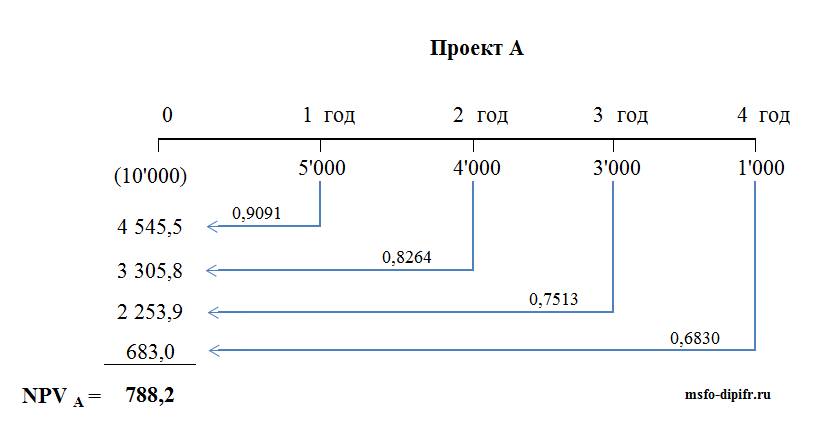

Рассчитаем NPV инвестиционного проекта следующим образом:

Предположения для упрощения расчета:

Про дисконтирование денежных потоков на этом сайте есть отдельная статья. Если расчет, приведенный ниже, вам покажется совсем непонятным, то лучше будет сначала вспомнить основы дисконтирования, вернувшись к этой статье.

Коротко напомню: чтобы привести денежный поток к сегодняшнему дню, нужно умножить денежную сумму на коэффициент 1/(1+R), при этом (1+R) надо возвести в степень, равную количеству лет. Величина этой дроби называется фактором или коэффициентом дисконтирования. Чтобы не вычислять каждый раз этот коэффициент, его можно посмотреть в специальной таблице, которая называется «таблица коэффициентов дисконтирования».

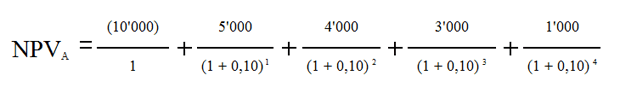

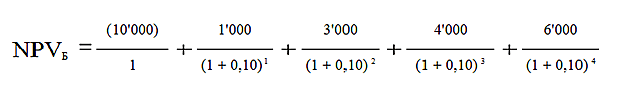

Применим формулу NPV для Проекта А. У нас четыре годовых периода и пять денежных потоков. Первый поток (10,000) — это наша инвестиция в момент времени «ноль», то есть сегодня. Если развернуть формулу NPV, приведенную чуть выше, то мы получим сумму из пяти слагаемых:

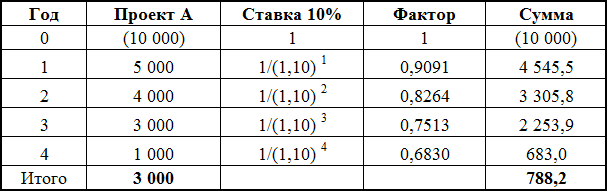

То, что стоит в делителе, можно рассчитать, но проще взять готовое значение из таблицы коэффициентов дисконтирования и умножить эти коэффициенты на сумму денежного потока.

В результате приведенная стоимость денежных потоков (NPV) для проекта А равна 788,2 доллара. Расчет NPV для проекта А можно так же представить в виде таблицы и в виде шкалы времени:

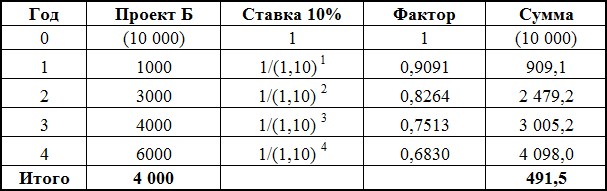

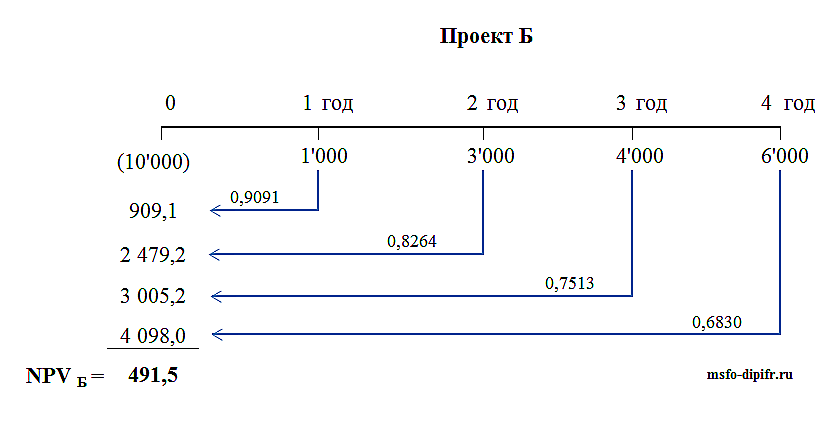

У меня получилось, что NPV Проекта Б — 491,5 доллара.

Расчет NPV для проекта Б можно посмотреть в таблице и на рисунке со шкалой времени.

Если эти проекты взаимоисключающие, то есть необходимо выбрать один из них, то предпочтительнее выглядит Проект А, поскольку его NPV заметно больше 788,2, чем NPV Проекта Б 491,5.

Цифры для расчета NPV инвестиционного проекта — в чём сложность?

Применить математическую формулу несложно, если известны все переменные. Когда у вас есть все цифры — денежные потоки и стоимость капитала — то вы легко сможете подставить их в формулу и рассчитать NPV. Но не всё так просто. Реальная жизнь отличается от чистой математики тем, что невозможно точно определить величину переменных, которые входят в эту формулу. Собственно говоря, именно поэтому на практике примеров неудачных инвестиционных решений гораздо больше, чем удачных.

а) Денежные потоки

Самый важный и самый трудный шаг в анализе инвестиционных проектов — это оценка всех денежных потоков, связанных с проектом. Во-первых, это величина первоначальной инвестиции (оттока средств) сегодня. Во-вторых, это величины годовых притоков и оттоков денежных средств, которые ожидаются в последующие периоды.

Сделать точный прогноз всех расходов и доходов, связанных с большим комплексным проектом, невероятно трудно. Например, если инвестиционный проект связан с выпуском на рынок нового товара, то для расчета NPV необходимо будет сделать прогноз будущих продаж товара в штуках, и оценить цену продажи за единицу товара. Эти прогнозы основываются на оценке общего состояния экономики, эластичности спроса (зависимости уровня спроса от цены товара), потенциального эффекта от рекламы, предпочтений потребителей, а также реакции конкурентов на выход нового продукта.

Кроме того, необходимо будет сделать прогноз операционных расходов (платежей), а для этого оценить будущие цены на сырье, зарплату работников, коммунальные услуги, изменения ставок аренды, тенденции в изменении курсов валют, если какое-то сырье можно приобрести только за границей и так далее. И все эти оценки нужно сделать на несколько лет вперед.

б) Ставка дисконтирования

Ставка дисконтирования в формуле расчета NPV — это стоимость капитала (cost of capital) для инвестора. Другими словами, это ставка процента, по которой компания-инвестор может привлечь финансовые ресурсы.

В общем случае компания может получить финансирование из трех источников:

Финансовые ресурсы, которые могут быть получены из этих трех источников, имеют свою стоимость. И она разная! Наиболее понятна стоимость долговых обязательств (пункт 1 списка). Это либо процент по долгосрочным кредитам, который требуют банки, либо процент по долгосрочным облигациям, если компания может выпустить свои долговые инструменты на финансовом рынке. Оценить стоимость финансирования из двух остальных источников сложнее. Финансистами давно разработаны несколько моделей для такой оценки, среди них небезызвестный CAPM (Capital Asset Pricing Model). Но есть и другие подходы.

Стоимость капитала для компании (и, следовательно, ставка дисконтирования в формуле NPV) будет средневзвешенная величина процентных ставок их этих трех источников. В англоязычной финансовой литературе это обозначается как WACC — сокращение по первым буквам английской фразы Weighted Average Cost of Capital, что переводится как средневзвешенная стоимость капитала.

Зависимость NPV проекта от ставки дисконтирования

Понятно, что получить абсолютно точные величины всех денежных потоков проекта и точно определить стоимость капитала, т.е. ставку дисконтирования невозможно. В этой связи интересно проанализировать зависимость NPV от этих величин. У каждого проекта она будет разная. Наиболее часто делается анализ чувствительности показателя NPV от стоимости капитала.

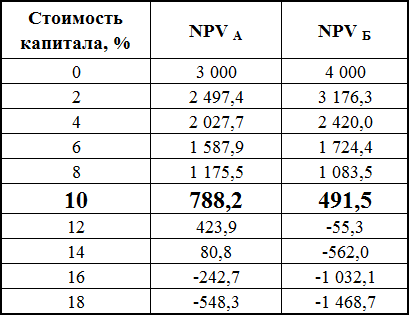

Давайте рассчитаем NPV по проектам А и Б для разных ставок дисконтирования. Я сделала этот расчет в Excele, результаты приведены в таблице ниже:

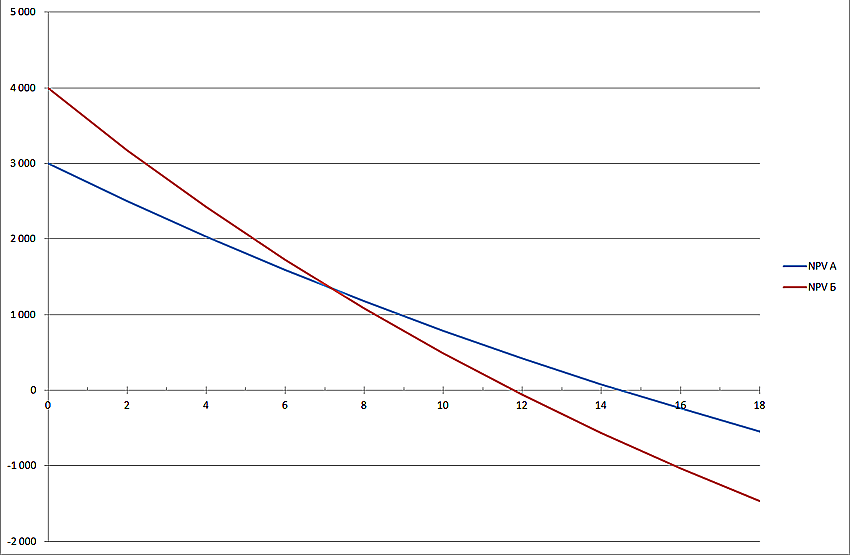

Табличная форма уступает графической по информативности, поэтому гораздо интереснее посмотреть результаты на графике (нажать, чтобы увеличить изображение):

Из графика видно, что NPV проекта А превышает NPV проекта Б при ставке дисконтирования более 7% (точнее 7,2%). Это означает, что ошибка в оценке стоимости капитала для компании-инвестора может привести к ошибочному решению в плане того, какой проект из двух следует выбрать.

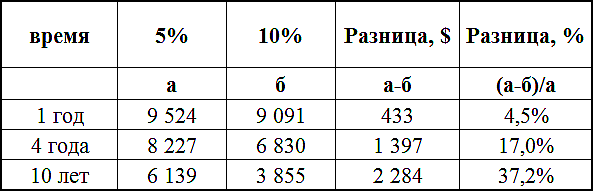

Например, можно рассчитать, чему будут равны 10,000 долларов через 1 год, 4 года и 10 лет при ставках дисконтирования 5% и 10%, то наглядно можно увидеть, как сильно зависит приведенная стоимость денежного потока от времени его возникновения:

В последнем столбце таблицы видно, что один и тот же денежный поток (10,000) при разных ставках дисконтирования отличается через год всего на 4.5%. Тогда как тот же самый по величине денежный поток, только через 10 лет от сегодняшнего дня при дисконтировании по ставке 10% будет на 37,2% меньше, чем его же приведенная стоимость при ставке дисконтирования 5%. Высокая стоимость капитала (=ставка дисконтирования) «съедает» существенную часть дохода от инвестиционного проекта в отдаленные годовые периоды, и с этим ничего не поделать. Это математика.

Именно поэтому, при оценке инвестиционных проектов денежные потоки, отстоящие от сегодняшнего дня более, чем на 10 лет, обычно не используются. Помимо существенного влияния дисконтирования, еще и точность оценки отдаленных по времени денежных потоков существенно ниже.

История с выбором между двумя проектами А и Б будет продолжена в следующих публикациях на тему методов оценки инвестиционных проектов. К сожалению, большинство статей в Интернете на эту тему написано сухо и коротко, и многие из публикаций содержат ошибки, что недопустимо.

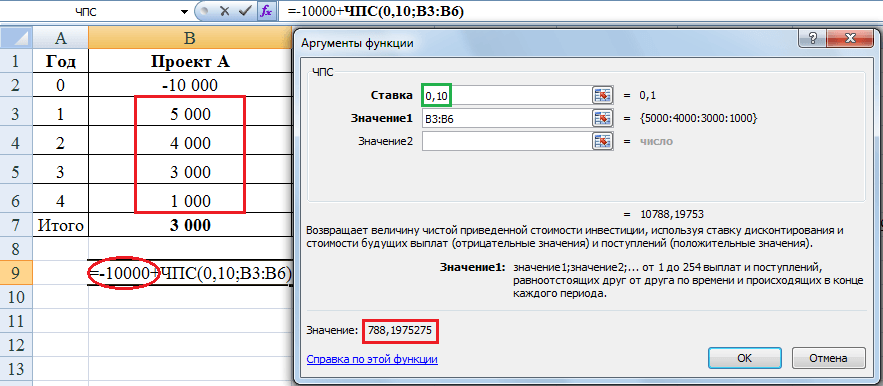

Расчет NPV — пример в Excel

В нашем компьютерном веке стало гораздо проще делать любые расчеты. В программе Excel есть функция, с помощью которой расчет NPV можно сделать быстрее, чем по таблицам. И не нужно дисконтировать каждый поток вручную. Проще зайти в раздел Excel Формулы —> Финансовые и выбрать функцию ЧПС.

Пример расчета NPV для проекта А показан ниже:

Другая функция программы Excel, расположенная в том же разделе финансовых формул, ЧИСТНЗ тоже считает приведенную стоимость денежных потоков, но она может это делать для неравных промежутков времени между потоками. В ней есть дополнительная ячейка, куда можно ввести диапазон дат, соответствующих времени поступления денежных средств.

И будет вам счастье и приличный счёт в банке.

Финансовая грамотность необходима каждому человеку. Современная экономика — это сложный механизм перекачивания денег из одного кармана в другой. И нужно не только научиться зарабатывать деньги, но и вкладывать их.

Учиться быть инвесторами желательно еще до того, как у вас появятся деньги. Если в будущем вам повезет, и вы выиграете миллион долларов в лотерею, то вы должны быть готовы к этому. Если вам удастся заработать достаточные для инвестирования средства, то тем более захочется распорядиться ими так, чтобы приумножить.

Другие статьи на этом сайте из рубрики «Финансы»:

Чистая приведенная стоимость (NPV): правильный подход к расчету и анализу важного показателя бизнес-управления

Как правило, показатель применяется в финансовой сфере, но может быть использован для постоянного наблюдения за финансовой характеристикой компании в данный момент. Вне зависимости от цели применения, важно понимать, как высчитать показатель и какие проблемы могут возникнуть в ходе работы.

Показатель позволяет оценить эффективность организации с экономической точки зрения и сравнить объекты инвестиционной деятельности, что поможет принять решение, а впоследствии автоматизировать управление предприятием.

У сокращения NPV в русском языке есть несколько альтернатив:

NPV демонстрирует размер прибыли, которая ждет участников проекта. С точки зрения математики, критерий определяют благодаря дисконтированию значений чистого денежного потока (ЧДП). При этом не имеет значение, речь идет об отрицательном или положительном потоке.

ЧДД реально рассчитать за любой отрезок времени со старта проекта (за пять, семь и более лет). Всё зависит от потребности.

Простым языком, NPV называется доход, который сможет получить владелец проекта за срок планирования, оплатив при этом все фактические затраты, рассчитавшись с налоговой, сотрудниками, кредитором.

К примеру, за 10 лет планирования компания получила выручку в размере 5,57 миллиардов рублей, в то время как совокупная сумма налогов и иных затрат равняется 2,21 миллиардам рублей. Следовательно, сальдо от основной деятельности составляет 3,36 миллиардов рублей.

Но это пока что не итоговая сумма. Из нее следует вернуть начальные инвестиции, к примеру, 1,20 миллиардов рублей. Чтобы сделать подсчет более простым, посчитаем, что в проект делают инвестиции по коэффициенту дисконтирования 0%. Тогда, если вычислить критерий NPV, он будет равен 2,16 миллиардам рублей за 10 лет планирования.

Если сделать этот срок больше, то вырастет и сумма ЧДД. Суть этого критерия в том, что он дает возможность вычислить еще на этапе создания бизнес-плана, какой реальный доход получит инициатор проекта и автоматизации процессов управления.

Зачем нужен этот показатель?

Если вы приметили бизнес-проект, имеющий хорошие перспективы, вы готовы инвестировать в него и в будущем внедрить систему автоматизации, рекомендуется рассчитать ЧПС.

После этого можно решать, инвестировать ли в проект. Однако стоит помнить, что вложения будут эффективными при NPV > 0. Если показатель не превышает нулевую отметку, то от этой идеи лучше отказаться.

Кредиторы, которые дали денег в долг, имеют фиксированный доход. Следовательно, все средства, которые превышают этот критерий, остаются в руках владельцев акций. Если предприятие одобряет проект с нулевым показателем, акционеры сохранят свою позицию: компания хоть и станет больше, но акции не вырастут. При NPV > 0 владельцы акций обогатятся.

Показатель позволяет понять, какой из нескольких проектов считается наиболее выгодным. Таким образом, можно потратить средства на реализацию самого перспективного — где есть максимальный шанс заработать или рассчитан наивысший NPV.

Но считать критерий абсолютно точным не следует. Часто сложно правильно вычислить ставку дисконтирования, особенно когда речь идет о многопрофильных бизнесах. Также помните, что при расчете не учитывается вероятность завершения проекта.

Давайте разберем на примере

По условию задачи, вложения в компанию составили 500 000 р.

Ожидаемая доходность (CFt) за пять лет следующая:

Коэффициент дисконтирования составляет 20 %.

Определим чистые потоки денег по формуле CFt/(1+r)t, где:

CFt — потоки денег по годам;

r — коэффициент дисконтирования;

t — номер года по счету.

Тогда в 1-й год поток денег составит CFt / (1 + r) × t = 100 000 / (1 + 0,2)1 ≈ 83 333 руб. Во 2-й год будет равен ≈ 104 167 руб. В 3-й год мы получим ≈ 115 741 руб. В 4-й год чистый поток денег окажется равен ≈ 120 563 руб. В 5-й год ≈ 120 563 р.

∑CFi / (1 + r) × i = 83333 + 104167 + 115741 + 120563 + 120563 = 544 367 р.

Используя уже известную нам формулу, получаем:

Как мы знаем, оправданными будут считаться вложения при показателе > 0. В данном примере он превышает нулевую отметку.

Расчет NPV инвестиционного проекта: пошаговый алгоритм

Прежде чем внедрять автоматизацию проекта, оцените его перспективность.

1. Определите размер первоначальных вложений

Инвестиции должны приносить прибыль в долгосрочной перспективе. К примеру, строительное предприятие может купить бульдозер, найти крупные проекты, внедрить автоматизацию финансового учета и увеличить выручку. У подобных вложений всегда есть начальная сумма.

Представьте, что вы владеете ларьком и продаете яблочный сок. Вы хотите купить электрическую соковыжималку, чтобы увеличить объем сока, который вы производите. Если за технику придется отдать 100 долларов, то это будут первоначальные вложения. Со временем они помогут вам заработать в разы больше. Если вначале корректно рассчитать NPV, то можно понять, стоит ли вкладываться в покупку соковыжималки.

2. Примите решение, какой временной отрезок вы будете анализировать.

Разберем на примере. Фабрика по производству обуви приобретает доп. оборудование, так как хочет увеличить производство и заработать больше за определенный временной период. Так будет до того момента, пока техника не сломается. Поэтому для расчета ЧДД необходимо четко понимать, за какой период инвестиции смогут себя окупить. Этот отрезок может измеряться в любых единицах, но, как правило, за один период принимают год.

Вернемся к примеру с соковыжималкой. Гарантия на нее действует три года. Следовательно, перед нами три временных отрезка, поскольку спустя три года техника наверняка сломается и перестанет приносить прибыль, которую можно было бы потратить на автоматизацию бизнес-процессов.

3. Определите поток денег в течение одного отрезка времени

Вам необходимо вычислить поступления, которые возникнут благодаря вашим вложениям. Поток может быть известным или предположительным. Во второй ситуации организации придется потратить много времени и средств для найма аналитиков, которые вычислят этот показатель.

Предположим, по вашей оценке, приобретение соковыжималки за 100 долларов принесет дополнительные 50 долларов в 1-й год, 40 долларов во 2-й год и 30 долларов в 3-й год. Это будет возможно за счет сокращения времени, которое затрачивается на изготовление сока, а также затрат на заработную плату персонала.

4. Определите коэффициент дисконтирования

По правилу, в настоящее время любая сумма ценна в разы больше, чем в будущем. Сегодня вы можете открыть вклад, а через определенное время получить еще и проценты. Таким образом, даже 10 долларов сейчас стоят больше, чем эти же деньги в будущем.

Поскольку мы хотим вычислить показатель, нам нужно знать процентную ставку на инвестиционный счет или возможность инвестирования с таким же уровнем риска. Она получила название коэффициент дисконтирования (для расчета нам нужно перевести ее в десятичную дробь).

Зачастую для расчета этой ставки организации применяют средневзвешенную стоимость капитала. В простых ситуациях можно использовать норму дохода по счету, на который можно положить средства под проценты.

В этом вам поможет формула P / (1 + i) × t, где P — поток денег, i — процентная ставка и t — время. Пока что можете не думать о первоначальных вложениях. Они потребуются в дальнейшем.

Как вы помните, в нашей ситуации три временных отрезка, поэтому рассчитать критерий по формуле нужно будет три раза. Это будет выглядеть так:

Первый год: 50 / (1 + 0,04) × 1 = 50 / (1,04) = 48,08 долларов;

Второй год = 36,98 долларов;

Третий год = 26,67 долларов.

Сложите значения и вычтите из получившейся суммы исходные вложения.

Вам удастся посчитать средства, которые принесут инвестиции по сравнению с доходом от иных видов инвестирования под ставку дисконтирования. Помните, что корректность результата зависит от правильности расчета будущих потоков денег и ставки дисконтирования.

В примере показатель превышает нулевую отметку, поэтому покупка соковыжималки считается разумным решением.

Обратите внимание, что полученный показатель не демонстрирует, сколько вы выиграете после покупки техники. Он свидетельствует о том, что вы получите сумму почти на 12 долларов больше, чем ту, которую бы вы получили при вложениях в фондовых рынок под 4%.

Трудности в расчете показателя

Ситуации, где чаще всего допускаются ошибки при расчете

NPV – что это, как рассчитать по формуле

NPV – это суммарная стоимость денежных потоков на определенный момент времени жизненного цикла проекта. Иными словами, это будущий финансовый результат в эквиваленте суммы на текущий момент. Аббревиатура расшифровывается как Net Present Value (чистая приведенная стоимость).

Для расчета NPV используются уже знакомые нам дисконтированные денежные потоки, определяющие доходность инвестиций на любой момент времени. Выполнив предварительный расчет NPV инвестиционного проекта, мы получим примерное представление, сколько денег понадобится на начальном этапе и стоит ли вообще вкладываться в данный проект.

Сегодня мы рассчитаем NPV по формуле и узнаем, как используется метод чистой приведенной стоимости для расчета суммы первоначальных вложений и периода окупаемости проекта.

Что такое NPV

Термин NPV в экономике имеет несколько названий: чистый дисконтированный доход, чистый текущий доход и др. По моему мнению, слово «текущий» только запутывает пользователя, т.к. можно подумать, что это прибыль на данный момент времени. На самом деле, NPV всегда показывает будущий доход, скорректированный на несколько параметров:

С последним пунктом немного сложнее: если процент инфляции еще можно заложить в размере какого-то усредненного значения, то с курсами валют вообще приходится только гадать. Поэтому в наших примерах будем использовать национальную валюту либо иностранную валюту без учета курса.

Вообще расчет чистой приведенной стоимости подразумевает некую стабильность: стабильные денежные потоки примерно с одинаковым темпом прироста, одинаковое значение ставки дисконтирования. Такое, конечно, является редкостью, однако NPV проекта нужен только для «грубых» предварительных расчетов.

Для чего необходим

Метод определения чистой текущей стоимости NPV используется в целях:

Нулевое значение показателя NPV говорит о том, что ожидаемых поступлений в процессе реализации проекта будет достаточно для покрытия расходов на инвестиции. Если NPV меньше нуля – проект является убыточным.

Формула расчета

Классическая формула расчета чистой приведенной стоимости выглядит так:

\( Pk \) – денежные поступления за n лет;

\( i \) – ставка дисконтирования;

\( IC (invest capital) \) – сумма первоначальных инвестиций.

Если инвестирование осуществляется по мере развития проекта в несколько этапов, то формула будет такая:

\( n \) – количество лет до инвестиций;

\( m \) – количество лет после инвестиций;

\( j \) – разница между \( m \) и \( n \) .

Пример расчета

Выполним расчет NPV по классической формуле на основании исходных данных:

| Инвестиционный капитал, руб. | 1000000 |

|---|---|

| Срок проекта | 4 года |

| Ожидаемые денежные поступления, руб. | 400000 |

| Ставка дисконтирования | 15% |

Как видим, чистый приведенный доход является положительной величиной. Это означает, что проект себя оправдывает.

Обратите внимание, что под термином «денежные поступления» понимаются чистые денежные потоки, т.е. доходы за минусом расходов, т.к. любой бизнес невозможен без оттока денег.

Что касается ставки дисконтирования, то для ее определения есть несколько вариантов:

\[ ROE= Чистая\ прибыль/Собственный\ капитал \]

Но 9,2% – этого недостаточно, поскольку есть еще риск несвоевременных поступлений денег от дебиторов. Поэтому полученное значение следует еще увеличить на размер премии за риск. Для ее вычисления чаще всего используется метод экспертной оценки, основанный на исследованиях аналитиков в разрезе данной отрасли.

Как рассчитать NPV инвестиционного проекта – руководство

Пошаговый алгоритм расчета NPV инвестиционного проекта:

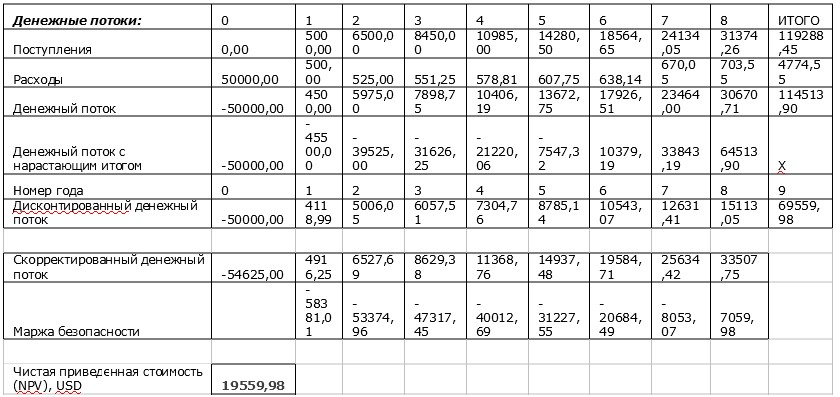

Как рассчитать NPV в Excel

Приведем пример расчета показателя чистой приведенной стоимости NPV в Excel, используя следующие исходные данные:

Сначала мы посчитаем ставку дисконтирования, используя формулу Фишера. В качестве номинальной ставки возьмем ключевую ставку Центробанка, равную 4,25%. Инфляция составляет 4%.

Мы использовали функцию ЧПС, встроенную в Excel. Если менять значение r, можно определить, что при увеличении ставки дисконтирования NPV проекта снижается. Таким образом, многое зависит от правильности вычисления этого показателя.

Как видим, на шестом году проект при положительном значении NPV начинает приносить прибыль. Сумма отрицательных денежных потоков показывает сумму убытка за текущий год.

Сложности, которые могут возникнуть при расчете

В каких случаях расчет чистой приведенной стоимости NPV может дать ошибочный результат?

Итак, при применении метода чистой приведенной стоимости необходимо учитывать все возможные риски. Доходы лучше закладывать на минимальном уровне, а расходы – на максимальном. Ставка дисконтирования должна быть рассчитана по максимуму. Если в этом случае NPV проекта будет положительным – инвестиции с большой вероятностью себя оправдают.

Преимущества и недостатки

Достоинства метода заключаются в следующем:

Заключение

Теперь мы знаем, что такое NPV простыми словами, как его можно использовать и какое значение он должен принимать. Мы разобрали примеры расчета, а также достоинства и недостатки метода оценки чистой приведенной стоимости. Несмотря на то, что минусы довольно весомые, NPV является одним из ключевых индикаторов оценки эффективности инвестиций, т.к. он наглядно показывает разницу между суммой денег сейчас и через несколько лет.

Для повышения достоверности результатов анализа рекомендуется провести дополнительную оценку всех возможных рисков, а также ориентироваться на минимальный размер доходов и максимально возможные расходы.