Что такое чип код

Карты с чипом: переход неизбежен?

Карта с чипом – умная карта

Карта с чипом – умная карта

Говоря об этом платежном инструменте, придется сравнивать его с привычным аналогом, оснащенным магнитной полосой. Собственно, в этой основе и состоит главное отличие.

Что такое чип? Это микропроцессор, похожий внешне на SIM-карту для мобильного телефона. Если сказать проще, то чиповая карта имеет впаянный миникомпьютер. Специалисты компании Visa говорят, что «пластик» с микропроцессором вмещает в 80 раз больше информации, чем магнитный «собрат».

Получается, что такой инструмент может сочетать множество программ. То есть одна чиповая карта – это и зарплата, и кредит, и социальные выплаты, и дебетовый «пластик» (в разных валютах), и проездной, и накопитель бонусов, и удостоверение личности…

Смерть мошенникам

Безопасность является одним из главных аргументов в пользу чипового продукта. Дело в том, что вся информация по счету содержится на магнитной полосе и на чипе. Но в компьютерном «пластике» эти данные зашифрованы с помощью сложных цифровых кодов и простым скиммером их не считать.

Кроме того, операция по магнитной полосе имеет всегда ОДИНАКОВЫЕ данные, которые отправляются в банк. А вот транзакция по чипу подтверждается специальным кодом, который всегда РАЗНЫЙ. Поэтому даже если мошенники ухитрились подделать чип, им ничего не светит. Хороша теория, правда? Теперь вернемся в суровую российскую реальность.

Чиповая карта: два в одном или ложка дегтя

Представьте, что вы сели в свою машину и поехали на работу. По пути решили заправиться. Да вот беда – все АЗС вдруг пропали. А на их месте – станции, обслуживающие только электромобили.

Грубое сравнение, но суть передает. Отказаться от карт с магнитной полосой – задача архисложная, как говаривал вождь. Слишком много на них завязано. Переход на чиповые карты сопровождается обновлением оборудования или полной его заменой в то время, когда до окончания срока амортизации еще далеко, а также разработкой и установкой программного обеспечения.

В общем, все это очень и очень дорого. Поэтому банки в России выпускают комбинированные карты, содержащие и магнитную полосу, и чип. То есть, если терминал в магазине не настроен на обслуживание чиповых карт, то операция проводится по магнитной полосе (и риск вновь актуален, чип тут никак не поможет).

Нужно учесть, что любая операция по карте с чипом всегда требует ввода ПИН-кода. Многим клиентам это не нравится и они считают, что сами могут выбрать, стоя в магазине, совершать операцию по чипу или магнитной полосе.

Это не так. Приоритет всегда будет отдаваться микропроцессору. Если терминал в торговой точке принимает чиповые карты, но кассир попытается прокатать «пластик» по магнитной полосе, то ничего не получится.

Теперь самое интересное – стоимость. Банкиры утверждают, что карты с чипом стоят так же, как и магнитные. Так ли это?

Сравним условия, которые в настоящий момент предлагают банки. Так, Уральский Банк Реконструкции и Развития все карты, начиная с Visa Classic и MasterCard Standard, оснащает чипом. За кредитную карту мгновенного выпуска (класс Unembossed) сроком на 3,5 года клиент не заплатит ничего, за двухгодичный чиповый «пластик» (Classic и Standard) придется выложить 450 рублей, а за «золотую» карту с чипом – 1500 рублей.

Сбербанк все свои карты (кроме мгновенных, Electron с Maestro и инструментов платежной системы American Express) оснащает чипом. У Сбербанка наблюдается поразительное единство: 750 рублей в год стоят и чиповая кредитная карта, и аналогичная дебетовая (Classic и Standard), а также мгновенная кредитка без чипа.

Русский Стандарт пока не спешит баловать своих клиентов. Чипом оснащаются только карты Gold, обслуживание которых стоит 3000 рублей. А вот ОТП Банк вообще не выпускает чиповые карты.

В заключение хочется заметить, что платежные системы Visa и MasterCard видят будущее за чиповыми и бесконтактными картами. Поэтому рано или поздно они принудительно заставят банки обновлять оборудование. И совсем скоро все карты будут с чипом.

Чип-карта

Опубликовано 14.07.2021 · Обновлено 15.07.2021

Что такое чип-карта?

Чип-карта – это пластиковая дебетовая или кредитная карта стандартного размера, которая содержит встроенный микрочип, а также традиционную магнитную полосу. Информации шифрует чип для повышения безопасности данных при совершении операций в магазинах, терминалы или банкоматы (ATM). Чип-карты также известны как смарт-карты, карты с чипом и PIN-кодом, карты с чипом и подписью и карты Europay, MasterCard, Visa (EMV).

Как работают чип-карты

Пластик уже довольно давно является популярным способом оплаты, обеспечивая потребителям удобство и безопасность при оплате наличными. Кредитные карты с возобновляемым кредитом как и мы сегодня – существуют с 1950-х годов, а дебетовые карты присутствуют на рынке с конца 1960-х годов. Информация об учетной записи, такая как кредитный лимит держателя карты, доступный баланс и лимиты транзакций, хранилась на магнитной полосе на обратной стороне.

Чип-карты стали мировым стандартом для дебетовых и кредитных операций после того, как технология была представлена Europay, MasterCard и Visa. Вот почему ее также называют картой EMV. Чип-карты имеют небольшой серебряный или золотой микрочип, встроенный в лицевую сторону дебетовой или кредитной карты. Как и магнитная полоса, чип содержит информацию об аккаунте (ах), связанном с картой. Технология была впервые использована в Европе, прежде чем стала стандартом во всем мире. Технология была официально принята в США в октябре 2015 года.

Для того чтобы использовать чип – карты, владелец карты вставляет карту в чип с поддержкой терминала, такого как банкомат или пункт-продажи (POS) терминала. Терминал отправляет информацию о держателе карты на сайт продавца или поставщика карты. Если баланс счета поддерживает транзакцию, она утверждается. В противном случае терминал отклоняет транзакцию и она не проходит. Некоторые терминалы требуют, чтобы владелец карты ввел личный идентификационный номер (PIN) или подпись для завершения транзакции.

Ключевые выводы

Особые соображения

Несмотря на усилия мирового финансового сообщества по обеспечению единой среды для финансовых транзакций, не все устройства чтения карт поддерживают чипы. Высокая стоимость, доступность оборудования и технологий, а также другие факторы могут помешать продавцам внедрять технологию на базе микросхем. Когда розничный торговец или другой поставщик услуг не имеет терминала для чтения чипов, держатели карт должны проводить свои карты с помощью магнитной полосы. От пользователей может потребоваться ввести свои ПИН-коды или подписать, чтобы авторизовать транзакцию и завершить покупку.

Типы чип-карт

В большинстве случаев держателю карты просто требуется ввести свою карту с чипом в терминал, чтобы выполнить транзакцию в Соединенных Штатах. Но в других случаях, в том числе в других странах, от потребителей может потребоваться предпринять дополнительные шаги, чтобы совершить покупку или снять наличные в банкомате с использованием следующих карт.

Карты с чипом и подписью

Чип и сигнатура карта обеспечивает немного более высокий уровень безопасности по сравнению с традиционной магнитной полосой. Вместо того, чтобы использовать полосу, владелец карты использует чип для отправки данных с терминала в финансовое учреждение. Если транзакция одобрена, потребитель должен предоставить подпись для завершения транзакции.

Карты с чипом и PIN-кодом

Эти карты обеспечивают максимальную безопасность для потребителей. Они работают так же, как обычная чип-карта, но также требуют использования ПИН-кода для завершения транзакции. Клиент должен ввести свой личный идентификационный номер, чтобы совершить покупку или снять деньги в банкомате с помощью своей кредитной или дебетовой карты. ПИН-коды обычно используются для снятия средств в банкоматах с использованием дебетовых и кредитных карт в США. Потребители в Канаде и других странах должны использовать свои PIN-коды независимо от того, как и где они используют свои карты, даже если это кредитная карта.

Преимущества чип-карт

Технология чип-карт обеспечивает дополнительный уровень безопасности при использовании в терминале с чипом, потому что их труднее проскочить. Эта безопасность шифрования является дополнением к мониторингу предотвращения мошенничества, уже предлагаемому поставщиками карт. В большинстве случаев покупки покрываются мошенничеством. Это покрытие ограничивает ответственность клиента в случае кражи. Встроенные чипы помогают продавцам избежать мошенничества с предъявлением карты, но другие меры защиты должны исходить из других методов, чтобы предотвратить мошенничество с предъявлением карты.

Краткий обзор

Технологию с использованием чипа нельзя использовать для поиска потерянной карты.

Чип делает транзакции более безопасными за счет шифрования информации при использовании в терминале с чипом. Технология чип-карт еще не является системой поиска, поэтому вы не сможете найти свою карту с помощью службы поиска, если вы ее потеряете. В этом случае вам необходимо запросить замену карты у вашего провайдера. Пока карта не задействована в считывателе, карта не может определить свое местоположение в целях безопасности или рекламы. Чип ограничен поддержкой аутентификации данных карты во время покупок. Обычно этот тип карты легко заменяется в случае утери или повреждения.

Банки отслеживают активность чип-карты по месту использования, сумме покупки и продавцу, списывающему средства со счета. Если будет обнаружена какая-либо мошенническая деятельность, провайдер карты попытается связаться с клиентом. Банк предоставляет кредит на счет чип-карты после проверки мошенничества.

Технология микросхем может помочь уменьшить некоторые виды мошенничества, возникающие в результате утечки данных, хотя на самом деле она не предотвращает утечку данных. Повышенная безопасность самого чипа содержит меры по предотвращению подделки.

Секреты вашей банковской карты. Что означает её номер?

Наличка – это неудобно и опасно, поэтому уходит в прошлое. Благо, терминалы для приема карт и оплаты смартфонами уже можно найти даже в киосках в глубокой провинции.

Рассказываем, что внутри у банковской карты, чем чип отличается от магнитной полосы и как происходит оплата смартфоном.

Из чего состоит номер карты

Стандартный номер карты состоит из 16 цифр. Он уникален для конкретного банка и определенной платежной системы.

Номера либо выдавливают (эмбоссируют), или наносят краской. Первое дороже, но надежнее: выдавленные цифры не стираются от частого использования.

Первые 6 цифр в номере – банковский идентификационный номер (БИН) эмитента (банка, который выпустил карту). Расшифровать цифры можно, к примеру, здесь.

Первая цифра определяет платежную систему:

► 2: Мир

► 3: American Express, JCB International

► 4: VISA

► 5: MasterCard – 5

► 3, 5 или 6: Maestro

► 6: China UnionPay

► 7: УЭК

Банки используют определенные комбинации первых цифр для разных карт. Например, номера «Пенсионной карты МИР» и «МИР Сбербанка России» начинаются с 22, дебетовая карта «Аэрофлот» (Visa Gold и Visa Classic) Сбербанка или Visa Classic – с 4276.

Цифры с 7 по 15-ю – непосредственно номер карты. В нем указан тип карты (дебетовая или кредитная), валюта, регион выпуска и др.

Последняя цифра является проверочным числом. Она вычисляется по алгоритму Луна, чтобы избежать ошибок при вводе номера.

Проверить номер можно на этом сайте. Но будьте внимательны! Алгоритм хорошо ловит ошибки в одной цифре, но он не заметит перестановки цифр 0-9 и 9-0, может пропустить и другие ошибки.

Выпускаются карты и с более длинными номерами. Дополнительные цифры используют, чтобы обозначить субнаправления или подпрограммы.

Так, у карт Maestro и карты мгновенной выдачи «Momentum» Visa Сбербанка часто 18-значные номера. Есть и варианты с 19 знаками.

Бывает и наоборот. У многих карт American Express, а также виртуальных карт Visa и MasterCard Сбербанка всего 15 цифр в номере. Минимальное количество цифр – 13.

Выпускают карты и без нанесенного номера и других данных. Так безопаснее. Реквизиты можно узнать в мобильном приложении.

Как работает магнитная полоса

Первая в мире карта с магнитной полосой

Изначально магнитную полосу пытались приклеить на карту клейкой лентой. Но сделать это ровно было очень сложно = полоса деформировалась и переставала читаться.

Расстроенный инженер, который целый день пытался наклеить полосу на карту, рассказал о проблеме жене. Та предложила прогладить полосу на пластиковой карте утюгом и вплавить её. Получилось!

Стандартная ширина магнитной полосы – 9,52 мм. В ней три дорожки шириной 2,79 мм.

Формат записи на дорожки разный. Так, на первой хранится до 76 заглавных букв латинского алфавита, цифр, спецсимволов. Запись на второй дорожке начинается с «;», дальше – до 37 символов: цифры, знак «=», «+» вместо пробела, «?» – символ завершения записи.

Строка на третьей дорожке начинается с «_», заканчивается «?». Между ними – до 104 символов: цифр и «+» вместо пробела. Плотность записи на первой и третьей дорожках – 210 бит/дюйм, на второй – 75 бит/дюйм. Буквы и спецсимволы занимают 7 бит, цифры – 5 бит. Так как разработчики точно знают, что значение не займет все 8 бит (1 байт) места, они используют такие нестандартные кодировки для экономии памяти.

Данные на полосе определяют карту в банковской системе. Они позволяют отправить запрос на оплату и получить либо подтверждение, либо отказ. Но кассир не видит остаток на вашем счету или ваши личные данные.

Полосы в основном черного или коричневого цвета, но бывают и других оттенков. Черные – это карты HiCo (High Coercitive – высококоэрцитивные), которые работают с магнитными полями напряженностью 2750-4000 эрстед. Они более долговечные.

Коричневые – LoCo (Low Coercitive – низкокоэрцетивные). Рассчитаны на напряженность магнитного поля всего в 300 эрстед. 1 эрстед – около 80 А/м. Банковские карты обычно HiCo, дисконтные или топливные – LoCo.

HiCo-карта не повредится от контакта с не слишком сильным магнитом, LoCo такой встречи может и не пережить. Вывод: носите LoCo-карты в кошельках без металла и магнитных застежек.

Но все карты с магнитной полосой со временем выходят из строя. Магнитный слой просто стирается от частого считывания.

Как устроены бесконтактные карты

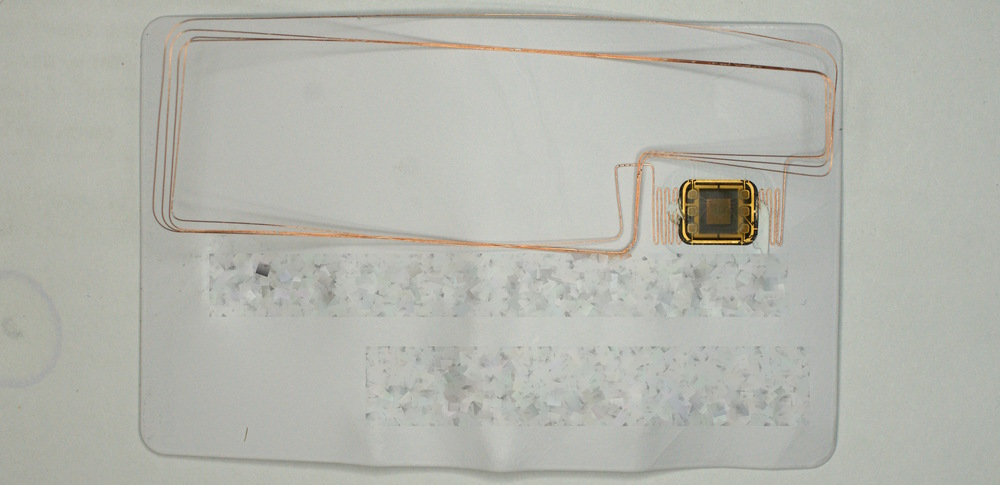

Карты EMV (стандарт был разработан Europay, MasterCard и VISA) можно приложить к терминалу для оплаты. В пластик таких карт встроены электронные компоненты:

Карта обменивается данными с терминалом по протоколу ISO/IEC 14443 на частоте 13,56 МГц. Процесс похож на работу с RFID-метками.

Когда вы совершаете покупку, кассир создает предварительный чек и сообщает вам сумму для оплаты. Вы прикладываете карту к терминалу. Можно не касаться – достаточно расстояния до 10-15 см.

Колебательный контур попадает в переменное магнитное поле, образуется переменный ток. Катушка индуктивности запасает энергию в своем магнитном поле, конденсатор заряжается от неё, основной чип получает питание.

Карта и терминал аутентифицируют друг друга, проверяя подлинность криптограмм. Терминал должен убедиться, что карта подлинная, а карта – что всё в порядке с терминалом. Сигнал от считывателя в терминале передается за счет модуляции сигнала. Чип карты распознает такие изменения.

На карте можно подключить нагрузочное сопротивление и или изменить емкость конденсатора, чтобы повысить силу тока в контуре карты и, соответственно, передать данные с неё.

Если карта и терминал узнали друг друга, основной чип карты запускает платежное приложение. Оно генерирует ключ для оплаты, и на терминал отправляется сигнал с зашифрованными данными карты, в том числе CVV-код.

Кассовая программа получает информацию от терминала и связывается с банком. Если банк подтверждает подлинность данных и видит достаточный остаток на вашем счету, он разрешает транзакцию. Если она больше допустимого значения, запрашивается подтверждение платежа (PIN-код).

Транзакция проходит через банк-эквайер (который обслуживает терминал) в платежную систему и до банка-эмитента (который выпустил карту). Деньги списываются с вашего счета. Терминал выдает чек об успешной оплате.

Также можно установить приложение, которое позволит платить по NFC со смартфона на смартфон. Такая функция есть и в некоторых приложениях крупных банков.

Карты с чипом гораздо сложнее подделать, чем карты с магнитной полосой. Они долговечнее и принимаются практически во всех терминалах и банкоматах за границей.

На одной карте с чипом может работать несколько апплетов. В результате вы, к примеру, можете использовать её непосредственно как банковскую карту и как проездной билет.

Почему CVC/CVV никому нельзя сообщать

Множество платежей (как правило, мелких) не нужно подтверждать PIN-кодом, паролем из SMS или другими способами. Вас как клиента банка идентифицируют по номеру карты, сроку её действия и CVC/CVV-коду.

Такие схемы упрощенной идентификации обычно используют интернет-магазины. Но даже если нужно подтверждение из SMS, push-сообщения или кода в приложении, всё это можно перехватить с помощью вредоносного ПО.

Результат – подозрительные покупки с вашей карты совершаются, пока на ней вообще есть деньги. Но чаще мошенники, зная реквизиты и CVC/CVV, просто переводят деньги с одной карты на другую, а затем обналичивают их в банкомате.

Как обезопасить карту от мошенников

Технически официант или кассир, которому вы передаете карту, может сфотографировать её или запомнить номер, срок действия и CVC/CVV. А затем расплатиться вашей картой в интернет-магазине или в своем же заведении.

Даже если вы напишете заявление о краже денег в банк, средства вам не вернут. По закону, если вы показали карту, то раскрыли её данные третьим лицам. А значит, сами виноваты.

Чтобы этого не произошло, достаточно отрезать часть пластика с номером – например, последние четыре цифры. Карта по-прежнему будет работать. Магнитную полосу вы не повредите, катушку индуктивности вокруг чипа не заденете.

Лайт-вариант – закрасить или стереть CVC/CVV.

Как работает 3D Secure

3D Secure (Three-Domain Secure) – это защищенный протокол, который добавляет ещё один уровень безопасности вашим платежам с карты. Он помогает убедиться, что операцию проводит владелец карты, а не мошенники.

3D Secure создавали для CNP-операций (card not present) – оплат в интернете. Вы можете проводить их без самой карты, достаточно её фото или реквизитов.

Прототип решения разработали в Visa для работы сервиса Verified by Visa (VbV). Позднее протокол приняли и другие платежные гиганты: Mastercard (Mastercard SecureCode, MCC), JCB International (J/Secure), Мир (Мир Accept) и др.

Для оплаты в интернете вы вводите на сайте номер карты, срок её действия, имя держателя карты и код проверки ее подлинности (например, CVC2). Если сайт и банк поддерживают 3D Secure, вас перенаправят на сайт банка, который выпустил вашу карту.

Банк пришлет код подтверждения вам в SMS, в мессенджере или в банковском приложении. Реже используются разовые коды с листочка или постоянный код, который вы установили.

После того, как вы введете проверочный код на странице, банк проверит его. Если введенный код совпадет с отправленным, транзакция будет выполнена.

Как видите, в схеме Three-Domain Secure три домена: сайта или эквайера, который принимает за него оплату, платежной системы, в которой выпущена ваша карта, и банка, который её выпустил.

Данные для подтверждения платежа не сохраняются в интернет-магазине. Он может получить только часть реквизитов. Согласитесь, к банку, который выпустил вашу карту, или платежной системе вроде Visa или MasterCard, доверия больше.

Если на сайте есть логотипы Masterсard SecureCode и/или Verified by Visa, он поддерживает 3D-Secure. Подключена ли ваша карта к 3D-Secure, лучше уточнить в банке.

Важно: если ваш банк и ваша карта поддерживают 3D-Secure, а интернет-магазин нет, то если с вашей карты совершат несанкционированную транзакцию, отвечать будет интернет-магазин. Если сайт, наоборот, поддерживает технологию, а ваша карта нет, то ответственность будете нести вы.

Минус в том, что 3D-Secure – необязательная технология. Никто не может заставить её использовать. Но если есть выбор, лучше заказывать в магазинах с 3D-Secure.

Как смартфон заменяет карту

Смартфоны с NFC-чипами могут заменить карты для бесконтактной оплаты. Apple Pay, Samsung Pay, Android Pay и другие «пеи» работают с картами определенных платежных систем и конкретных банков.

В приложении карта оцифровывается, и её номер нигде не сохраняется – ни на смартфоне, ни на серверах приложения. Продавцы тоже не видят номер карты.

Вместо номера генерируется токен. Только банк или платежная система могут сопоставить этот токен с номером карты.

При оплате NFC-устройством в терминале касса так же, как и при обычной оплате, генерирует предварительный чек. Вы запускаете приложение и подносите смартфон к терминалу. Он устанавливает связь с терминалом, эмулируя карту.

Для эмуляции карты используется технология HCE (Host-based Card Emulation). NFC-контроллер обеспечивает передачу данных из платежного приложения в смартфоне на терминал и обратно.

Когда сеанс связи установлен, смартфон получает данные от терминала и формирует транзакцию. Затем вам нужно подтвердить транзакцию отпечатком пальца, сканированием лица или другим надежным способом.

В транзакции участвуют банк-эквайер, который обслуживает терминал, банк-эмитент, который выпустил карту, и платежная система, к которой относится карта. Получается как в 3D Secure, только ещё безопаснее. Сымитировать подтверждение транзакции гораздо сложнее, да и шагов проверки больше.

Смартфоны Samsung также могут имитировать карты с магнитной полосой в Samsung Pay. Для этого используется собственная технология MST (Magnetic Secure Transmission — магнитная безопасная передача).

В этом случае создается магнитное поле, похожее на сигнал от магнитной полосы банковской карты. Проводить смартфоном по считывателю не придется: MST работает на расстоянии до 7-8 см.

Таким образом, MST в Samsung Pay позволяет платить смартфоном даже в древних терминалах, рассчитанных только на карты с магнитной полосой. С iPhone так не получится.

С другой стороны, не все смартфоны Samsung поддерживают Samsung Pay, особенно в бюджетных сериях.

Всё сложно и с умными часами. Так, Gear S2, Gear Sport, Galaxy Watch и Galaxy Watch Active2 поддерживают только оплату по NFC, а Gear S3 – и MST тоже.

Бонус: как троллить очередь бесконтактной оплатой

Идею подала пользовательница Twitter @MyHopeIsRock (мы не пытаемся задеть чувства верующих):

снилось что я приклеила скотчем кредитку под обложку библии пришла в магаз на кассе спрашивают как платить будете я отвечаю С БОЖЬЕЙ ПОМОЩЬЮ прикладываю библию к терминалу платеж проходит а я эпично собираю покупки и валю

звучит как то что я обязана буду сделать во взрослой жизни

— Алевтина Карловна ❄️ дожила до 2020 (@MyHopeIsRock) November 4, 2019

Действительно, карту можно вклеить или вложить куда угодно, от комсомольского билета до книг Сапковского о Ведьмаке. Весь вопрос в удобстве и безопасности использования.

Карта с чипом – умная карта

Карта с чипом – умная карта