что делать с облигацией после ее погашения

Цены облигаций на рынке падают. На брокерских счетах и ИИС убытки. Что делать?

Впервые за многие годы цены на облигации снижаются достаточно длительное время. Брокерские отчеты и инвестиционные приложения показывают убытки по счету. Есть ли основания для печали и паники? И вообще, что делать в сложившейся ситуации?

Если основную часть вашего инвестиционного портфеля составляют облигации и вы не собираетесь заниматься активной спекуляцией на бирже, то никакого основания для печали, а тем более для паники нет. Ведь убытки чисто бумажные. Посудите сами: покупая облигацию, вы фиксируете ее доходность. Точно так же, как фиксируете доходность вклада в банке, когда открываете его. Облигация, как и вклад, будет приносить вам регулярный фиксированный доход, а после окончания срока будет погашена по номинальной стоимости. Заметьте, приносить ДОХОД, а отнюдь не убыток. Реальный убыток может появиться только в том случае, если вы захотите продать облигацию, не дожидаясь ее погашения.

Другой разговор, что величина этого дохода может оказаться несколько ниже, чем в случае, если бы вы купили облигацию сейчас. Точно так же, открыв вклад в начале года под вполне приличные тогда 6,5% годовых, вы и получите 6,5%, а не 7,5—8%, как если бы открыли тот же вклад сейчас.

Итак, что же делать?

Прежде всего, не печалиться по поводу появившегося на счете «убытка», не паниковать и не бежать срочно продавать свои облигации. Ведь, продав бумагу, вы превратите бумажный, виртуальный убыток во вполне реальный. Радуйтесь тому, что ваши новые инвестиции окажутся куда доходнее предыдущих.

Скорее всего, тенденция к снижению цены облигаций, а стало быть, повышению их доходности в ближайшем обозримом будущем сохранится. Поэтому, делая новые инвестиции, не стоит увлекаться долгосрочными вложениями. Предпочтительнее выбирать облигации с относительно небольшими сроками погашения. Этим вы гарантируете себе возможность погасить их по номиналу и купить на полученные деньги новые, более доходные бумаги. Кроме того, чем дольше срок до погашения, тем сильнее цена облигации реагирует на изменения на рынке. Чем ближе срок погашения, тем ближе цена облигации к номиналу (если, конечно, облигация надежная и нет риска дефолта эмитента). Это может оказаться важным в том случае, если вам все же придется продавать свои облигации, не дожидаясь погашения.

В нынешних условиях интересными становятся облигации с амортизацией (погашение по которым происходит частями), а также облигации с офертой. Ведь при оферте уровень доходности облигации подстраивается под текущий уровень доходности на рынке.

При росте уровня доходности облигаций не стоит слишком увлекаться высокодоходными (высокорискованными) бумагами. Казалось бы, эмитента не должно сильно волновать колебание цены на его облигации на рынке. Ведь купонный доход до погашения или Put-оферты фиксирован. Но это не совсем так. Не секрет, что многие эмитенты не могут одномоментно погасить долг. Им приходится этот долг реструктурировать, выпуская для погашения старых облигаций новые. Но разместить новые облигации получится только с новой, повышенной доходностью. Так же и в случае Put-оферты, эмитент вынужден устанавливать купонный доход на уровне рынка. В противном случае все владельцы облигаций предъявят их к погашению по номиналу. Но может оказаться, что новый, повышенный уровень купонных выплат окажется неподъемным для эмитента, и ему не останется ничего, кроме как объявить дефолт.

Довольно часто мне задают такой вопрос: «Поскольку сейчас доходность облигаций выросла, то не стоит ли продать свои облигации, а потом купить их же, но с большей доходностью?».

Для ответа на этот вопрос давайте вначале вспомним о том, как оценивается уровень доходности облигаций. Надеюсь, для вас не является секретом, что доходность облигации следует оценивать не по величине купона, а по величине доходности до погашения (YTM). Здесь описано, что она собой представляет и как ее можно посчитать. Впрочем, считать YTM самостоятельно не нужно. Величина YTM рассчитывается биржей и транслируется в торговые терминалы и приложения, а также на многочисленные справочные сайты.

Для сравнения вкладов обычно используют понятие «эффективная ставка». К сожалению, единого общепринятого определения этого понятия не существует. Но наиболее корректно в качестве эффективной ставки использовать ставку вклада с ежегодной капитализацией процентов, который обеспечивает такую же доходность, как рассматриваемый вклад (подробнее см. здесь). При этом значение эффективной доходности будет в точности соответствовать YTM и будет определяться по точно таким же правилам.

Строго говоря, ни YTM, ни эффективная ставка вклада не показывают точно, сколько денег вы получите в итоге. Но зато они позволяют корректно сравнивать инструменты инвестирования с сильно отличающимися способами выплаты дохода.

Итак, если два инструмента (облигации, вклада) имеют одинаковое значение YTM, то с достаточно высокой степенью точности можно утверждать, что они обеспечивают одинаковый доход.

Давайте рассмотрим случай, когда вы продадите свои облигации и затем купите их по той же самой цене. При этом цена облигации, ее срок до погашения, номинал, величина и сроки выплаты купонов не изменятся. Следовательно, YTM при продаже и YTM при покупке окажутся одинаковыми. А значит, изменения доходности не произойдет. Да, доходность облигаций на второй период (после перепродажи) окажется выше. Но это только компенсирует потери от разности цены покупки и продажи первого периода. И в самом деле, число облигаций в результате этой операции не изменится. Купонный доход останется точно таким же. Как и суммы, которые вы получите при погашении. В реальности же дело обстоит еще хуже, поскольку при покупке и продаже вам придется заплатить комиссию брокеру. Плюс цена покупки и продажи отличается на величину спреда. Самому себе продать на бирже нельзя. В итоге вам придется либо немного доплатить, либо купить чуть меньше облигаций, чем было. В итоге никакого экономического смысла в проведении подобной операции нет. Как нет его и в случае, если вы купите другие облигации с таким же YTM, каким обладали ваши облигации на момент продажи.

Например, допустим, что при покупке облигаций величина их доходности к погашению равнялась 6,5%. Допустим, что цена на них упала и сейчас их доходность составляет 7,5%. Если вы продадите облигации и купите на полученные деньги облигации с доходностью 7,5%, или положите деньги на вклад с такой эффективной ставкой, то никакого экономического смысла в такой операции не будет. Но если вы найдете другие облигации (вклад) с доходностью, скажем 8%, то такой смысл уже появится.

Итак, смысл продавать свои облигации появляется только в том случае, если вы найдете устраивающий вас инструмент (облигацию или вклад) с большей доходностью, чем текущая (по реальной рыночной цене на данный момент) доходность ваших облигаций.

А вообще, возможно ли такое? Ведь цена падает и растет доходность не только у вашей, но и у всех прочих облигаций. Рынок есть рынок. И цены на бумаги не всегда меняются синхронно. А потому иногда бывают вполне ощутимые резоны, чтобы продать одни бумаги и купить другие. Важно только понимать, что более высокая доходность, как правило, означает и более высокий риск. Риск не только связанный с дефолтом эмитента. Например, чем больше срок до погашения, тем больше риск изменения цены, а стало быть, выше доходность. Поэтому не спешите продавать свои подешевевшие облигации. Тщательно взвесьте целесообразность подобной операции.

Все сказанное выше относится к облигациям, имеющим фиксированный купонный доход. Но кроме них на рынке присутствуют еще так называемые флоатеры и линкеры, уровень доходности по которым привязан к величине инфляции, ключевой ставке ЦБ или к величине RUONIA (ставке, по которой крупные банки дают друг другу кратковременные займы). В условиях нестабильности рынка такие облигации могут оказаться весьма интересными. Цена на них хотя и колеблется, но не так сильно, как на облигации с фиксированным купоном. А главное, величина купонного дохода не остается стабильной, а подстраивается под изменения экономической ситуации.

Не затрагиваем мы здесь и вопросы, связанные с акциями. Цены на акции пока продолжают расти. Пока… Как долго это еще будет продолжаться и к чему в конце концов приведет, сказать трудно. Поэтому давать какие-либо советы в этой области я не отважусь.

Сделаю небольшое дополнение для тех, кто уже не совсем новичок, но и не достиг уровня «профи». Есть на фондовом рынке такое понятие, как «торговля в шорт». Смысл такой операции заключается в том, чтобы при падении цены на бумагу продать её, подождать пока цена упадет, а потом опять купить ту же бумагу, но по более низкой цене. Причем, шортить можно как свои бумаги, так и взятые «взаймы» у брокера (маржинальная торговля в шорт). Нужно сказать, что торговля в шорт — достаточно рискованное мероприятие. Если вы неправильно угадаете направление движения рынка, то вместо прибыли получите убыток. Плюс за взятые взаймы у брокера бумаги придется заплатить процент. А если шортить свои бумаги, то на то время, пока они не будут вам принадлежать, они не будут приносить вам прибыль. А деньги, полученные при продаже, вряд ли удастся инвестировать достаточно прибыльно на короткое время. Кроме того, шортить достаточно просто акции или высоколиквидные облигации, такие, как ОФЗ. Если же в вашем портфеле малоликвидные облигации, то в этом направлении даже думать нет особого смысла. Огромный спред, характерный для малоликвидных облигаций, заведомо съест всю выгоду от шорта. И все же, торговля в шорт имеет право на существование, и в ряде случаев может рассматриваться как вполне оправданная и доходная операция. Подходящее ли сейчас время для того, чтобы шортить облигации? Боюсь, что точно об этом вам никто не скажет. А потому рекомендовать ее для не слишком искушенных инвесторов нельзя.

В заключение хотел бы сразу ответить тем читателям, что начнут говорить: «Что за ерунду он пишет, это же все очевидно и понятно даже ребенку». Если ВАМ это понятно, остается только порадоваться. Для многих начинающих инвесторов (а таких в последнее время стало очень много) затронутые в статье темы не столь очевидны. Сама статья представляет собой компиляцию ответов на вопросы, которые мне задавали на форуме Банки.ру и в личной переписке.

Мнение автора может не совпадать с мнением редакции

Как происходит погашение облигаций

По истечении срока обращения облигация погашается. Это значит, что вложенные в ценную бумагу средства возвращаются инвестору вместе с иным доходом, полученным от владения бумагой. Способы и процедура зависят от вида облигаций. С финансовой точки зрения погашение – это возврат заемных средств инвестору кредитором.

Процедура погашения

Выпуск облигаций представляет собой заем, а погашение – это возврат долга. Учитывать надо три важных фактора – это цена, сроки и порядок выплаты денежных средств. Кроме того, на порядок погашения влияет то, к какому типу относится бумага.

Облигации с фиксированной датой погашения

Если при выпуске была указана конкретная дата погашения, то оно и произойдет именно в этот день. Инвестору не нужно ничего делать, а только ждать наступления даты. В этот срок на его счет будет зачислена сумма, равная номинальной стоимости. После поступления денежных средств на счет, их можно обналичить в любое время. Если бумага была приобретена по цене ниже номинала (дисконтная облигация), то инвестор получает дополнительную прибыль. В противоположной ситуации добавляется купонный доход.

Для дисконтной акции есть два варианта расчета по ней.

Справка. При погашении ценной бумаги на сайте брокера появляется запись об этом.

Иногда облигации с фиксированной датой могут быть конвертируемыми. Это значит, что в указанный день происходит конвертация в акции. Это также считается погашением.

Погашение облигаций с офертой

Этот случай несколько сложнее предыдущего. Оферта – это возможность или требование эмитента погасить облигацию раньше установленного срока по номинальной либо иной установленной стоимости.

Справка. В таких облигациях может быть не одна оферта: эмитент вправе установить несколько точек.

В зависимости от того, кто будет принимать решение о погашении, выделяют два вида оферт:

Первый вид бумаг еще называют возвратными (эмитент не отзывает облигацию в обязательном порядке). Вторые именуются отзывными. Они позволяют эмитенту уменьшить свои обязательства.

Сам же механизм досрочного выкупа облигации схож с погашением. Вне зависимости от того, кто выступает инициатором досрочного выкупа, деньги перечисляются на счет инвестора, а облигация становится погашенной.

Погашение амортизационных облигаций

На фондовом рынке амортизацией называется рассрочка по погашению номинальной стоимости ценной бумаги. Такие облигации удобны для эмитентов, поскольку они могут расплачиваться по долгам в течение некоторого времени, а не за один раз.

Важно! Для купонных выплат процент будет начисляться не со всей номинальной стоимости бумаги, а с суммы оставшейся задолженности.

Пример. Была куплена облигация номиналом 3 тыс. руб. Срок погашения – через 3 года. Купонный процент составляет 15%. Тогда по истечении первого года инвестор получит 1 тыс. руб. и полагающийся ему процент: 3 000 × 15% = 450 руб. Во второй год расчет будет такой: 1 000 + (3 000 − 1 000) × 15% = 1 300 руб. В третий год: 1 000 + (3 000 − 1 000 − 1 000) × 15% = 1 150 руб. Следовательно, инвестор получит купонный доход в размере 450 + 300 + 150 = 900 руб. А если бы он каждый год получал купонный доход в размере 15% от номинала, то это составило бы 3 000 × 15% × 3 = 1 350 руб. плюс 3 тыс. руб. в конце трехлетнего периода.

Погашение фондов облигаций

Особенность фондов заключается в том, что они состоят из некоторого количества облигаций, у каждой из которых свои сроки погашения. Кроме того, состав фонда может обновляться. Пай фонда можно представить, как одну «вечную» облигацию, у которой нет определенной (фиксированной) цены. Цена пая зависит от уровня рыночного предложения и спроса, а также ключевой ставки.

Могут быть фонды, где бонды подобраны по дате погашения. Тогда в установленную дату фонд расформировывается, а инвестор получает причитающиеся ему деньги. Но в любом случае предугадать заранее цену пая и свой инвестиционный доход весьма затруднительно.

Досрочное погашение облигаций

Условия досрочного погашения облигаций раскрыты в статье 17.1 федерального закона № 39-ФЗ от 22.04.1996:

Справка. В случае, когда информация не была раскрыта в течение трех дней, держатели имеют право требовать досрочного погашения, а эмитент обязан сделать это максимум через 7 дней, начиная с даты получения требования.

Закон предусматривает еще несколько случаев досрочного погашения по инициативе инвестора:

Способы досрочного погашения – денежный или имущественный. Во втором случае условия погашения должны быть согласованы и оформлены в письменном виде.

Куда поступают деньги

Денежные средства могут поступать на брокерский счет или ИИС в зависимости от того, на какой счет инвестор приобретал облигации. При погашении номинала держателю облигаций не нужно совершать дополнительных действий, деньги просто будут переведены на нужный счет. Все реквизиты уже известны, они были зафиксированы при открытии счета у брокера.

Налоги при погашении облигаций

Налог на доходы физических лиц по операциям с облигациями начисляется с суммы прибыли, то есть по формуле доход минус расход. Это установлено статьей 214.1 Налогового кодекса. Ставка – 13%. Это относится к бумагам, выпущенным до 01.01.2017.

Если бумаги были эмитированы позже указанной даты, то налоговая база определяется иным способом. Необходимо определить превышение купонного процента над величиной, равной ключевой ставке + 5%. Например, если ставка равна 4,25%, а купонный доход – 10%, то разница составляет 10 − (4,25 + 5) = 0,75%. Тогда с этой суммы держатель платит НДФЛ в размере 35%. Но если бы купонный доход был равен, например, 8% или 9%, то обязательства по уплате налога не возникало бы.

Справка. Начиная с 2021 года будет действовать единая ставка по всем доходам от операций с облигациями – 13%. Дата эмиссии не будет играть роли (федеральный закон № 102-ФЗ от 01.04.2020).

Налог не взимается по операциям с муниципальными облигациями и ОФЗ до 2021 года.

Заключение

Процедура погашения облигации зависит от ее вида, даты эмиссии, срока обращения. Это может быть единоразовая выплата или рассрочка (в случае амортизационной бумаги). Облигация может быть погашена досрочно по требованию держателя или эмитента. Полученная от операций с облигациями прибыль облагается НДФЛ.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Что должен сделать владелец облигации после её приобретения, чтобы заработать

Как и куда поступают суммы купонных выплат

Вкладывая средства в облигации, инвесторы рассчитывают на получение дохода в виде купона. Это процентные выплаты, которые производятся эмитентом на счета держателей ценных бумаг. Размер купона, а также периодичность и даты поступления дохода известны заранее. С этими показателями можно ознакомиться перед покупкой бонда на его странице на сайте биржи. Иногда ставка процентов может зависеть от некоторых условий, определенных проспектом эмиссии ценных бумаг.

В конце своего срока обращения облигации подлежат погашению. Эмитент выплачивает инвестору номинальную стоимость бонда.

Для получения купона владельцу облигации не нужно выполнять какие-то специальные действия. Достаточно просто приобрести ценную бумагу и держать ее в своем портфеле до даты выплаты. Купон автоматически поступит на тот брокерский счет, на который инвестор купил бонды.

Обязательно ли дожидаться погашения облигации

Но следует учитывать, что владельцу облигации не обязательно дожидаться срока ее погашения. Актив можно продавать и покупать в любое время в период его действия. При этом необходимо обращать внимание на текущую стоимость бонда и его ликвидность.

Внимание! Учитывая текущую и номинальную стоимость облигации, можно определить, будет ли выгодна продажа бонда на данном этапе. Ликвидность позволит оценить, насколько быстро удастся реализовать ценную бумагу.

Что будет, если инвестор продаст облигацию до выплаты купона

Инвестор может продать облигацию в любое время, когда сочтет это необходимым, даже через несколько дней после ее покупки. При продаже облигации до момента очередного поступления процентов инвестор не теряет права на получение купона. Сумма купонного дохода, которая накопилась к моменту реализации бонда, называется накопленным купонным доходом (НКД). Она включается в рыночную стоимость облигации и выплачивается прежнему владельцу покупателем ценной бумаги. При совершении операции купли-продажи потребуется уплатить стандартную комиссию.

Как узнать о выкупе облигаций?

Существуют два вида облигаций с офертой:

Информацию о дате возможного выкупа ценной бумаги можно получить:

Оценить, насколько велика вероятность досрочного выкупа бондов, можно с помощью показателя дюрации. Относительно ценных бумаг с офертой его рассчитывают не перед датой погашения, а перед днем ближайшего выкупа. Вероятность оферты велика, если, например, до даты погашения остается еще 5 лет, а показатель дюрации не превышает года.

Как узнать о дефолте

Внимание! Чтобы избежать дефолта, перед покупкой облигаций необходимо проанализировать финансовые показатели эмитента и ознакомиться с его рейтингом. Самыми надежными облигациями считаются ОФЗ.

Информацию о дефолтных облигациях по состоянию на текущий момент и в прошлых периодах можно найти на специализированных ресурсах:

На данных сервисах можно получить следующие сведения:

Как следить за изменениями стоимости ценных бумаг и зачем это нужно

Если инвестор планирует участвовать в торгах по облигациям, ему необходимо постоянно отслеживать изменения рыночной стоимости ценных бумаг. В режиме текущего времени проще всего это делать с помощью программы QUIK.

Внимание! Вход в терминал QUIK возможен только после регистрации брокерского счета, подключения к системе и получения данных для авторизации.

Посмотреть стоимость ценных бумаг на момент закрытия торговой сессии прошлого дня можно на специальных ресурсах, например, на сайте «Финам» в разделе «Облигации» → «Итоги торгов».

Инвестору следует обратить внимание на 3 важных показателя:

Отслеживание котировок ценных бумаг позволяет контролировать их изменение, совершать сделки по купле-продаже бондов в самое подходящее для этого время и получать максимальную прибыль от операций с активами.

Нужно ли платить налоги и как это делать

Доход, полученный инвестором от вложений в облигации, как и другие доходы граждан РФ, облагается НДФЛ. Данное правило относится и к корпоративным бондам, и к ОФЗ.

В базу налогообложения включаются как суммы купонных выплат, так и прибыль от сделок с ценными бумагами. Например, если инвестор приобрел облигацию с дисконтом и погасил ее по номиналу, в результате проведенных операций он получит доход, из которого должен быть удержан налог. Это же касается и прибыли, полученной в виде разницы между ценой продажи и покупки актива.

Ставка НДФЛ, начиная с 1 января 2021 года, составляет 13 %, если база налогообложения не превышает сумму 5 миллионов рублей. Если размер дохода выше указанной величины, инвестору следует уплатить в бюджет НДФЛ в размере 650 тысяч рублей + 15 % от суммы, превышающей 5 миллионов рублей.

Например, если доход составил 30 тыс. руб., сумма налога будет равна:

30 000 × 13 % = 3 900 (руб.).

Если доход составил 6 млн руб., размер НДФЛ будет равен:

650 000 + (1 000 000 × 15 %) = 650 000 + 150 000 = 800 000 (руб.).

Инвестору не нужно самостоятельно рассчитывать и перечислять суммы налога. За него это делает налоговый агент. В этой роли может выступать компания-эмитент или брокер. На счет инвестора поступает сумма дохода уже за вычетом НДФЛ.

Избежать налогообложения можно с помощью следующих мер:

Внимание! Льготы по уплате НДФЛ применимы только в отношении ценных бумаг, торгующихся на российском фондовом рынке.

Используя облигации в качестве источника прибыли, инвестору следует помнить, что несмотря на высокую надежность бондов по сравнению с другими биржевыми активами, полностью исключать риски, связанные с вложением денег в них, нельзя. Чтобы получить доход, необходимо учитывать ряд важных факторов и контролировать показатели финансового инструмента. Для этого владельцу облигаций нужно знать, где и как можно получить необходимую информацию и что нужно делать, чтобы держать ситуацию под контролем.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Облигации: доходнее вклада, надежнее акции

В апреле 2017 года государство начало продажу облигаций ОФЗ-н. Буква «н» в их названии расшифровывается как «народные». Министерство финансов разрабатывало эти бумаги так, чтобы непрофессиональные инвесторы могли понять, в чем прелесть такого вида инвестиций.

Одна бумага стоит 1 тыс. руб., минимум, который можно приобрести — 30 штук. Вложенные деньги государство возвращает в апреле 2020-го, однако продать бумагу по цене приобретения можно в любой момент в офисе Сбербанка и ВТБ.

Раз в полгода инвестор получает процент от вложений — купонный доход. Этот процент постепенно увеличивается от 7,5% до 10,5% годовых, в среднем он составит 8,5% годовых. То есть покупка таких облигаций равносильна размещению трехлетнего банковского вклада со ставкой 8,5%. При этом в январе 2018 средняя ставка в топ-10 российских банков составила 7,83% и ближайшие два года будет только падать — вслед за снижением ключевой ставки ЦБ.

Трехлетние ОФЗ имеют самый высокий уровень надежности внутри России. Выплаты по ним гарантированы государством — как и по вкладам. Получаем инструмент, сопоставимый с депозитом по надежности, и более выгодный с точки зрения доходности.

Строго говоря, выбирать и не нужно.

Акции обычно позволяют больше зарабатывать, но и вероятность получить убыток при инвестициях в них выше. Поэтому сравнивать игру на акциях и облигациях бессмысленно: они дополняют друг друга. Если инвестор решил составить грамотный портфель, включающий акции, без облигаций ему не обойтись. Они — своеобразный амортизатор рисков.

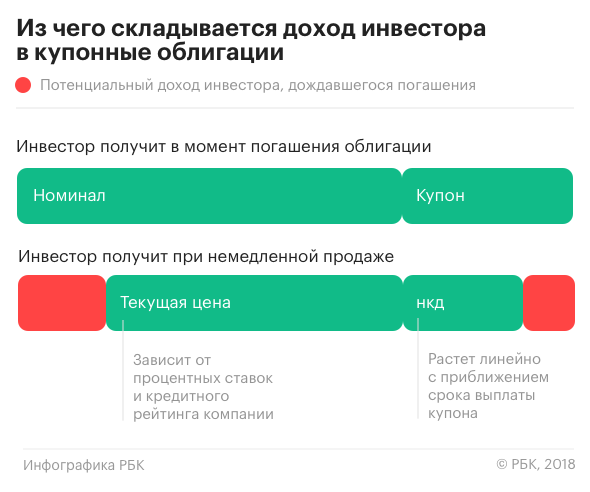

Из чего сделана облигация

У облигации есть три основных параметра:

Существует много разновидностей облигаций. У некоторых, например, вообще нет купонов: во время размещения их продают со скидкой, а доход инвестор получает в момент погашения — по полному номиналу. Есть бумаги с амортизацией долга, по ним эмитент выплачивает не только купоны, но и часть номинала. Есть бессрочные («вечные») облигации, по которым эмитент вообще не обязан выплачивать номинал, а платит только купоны. У облигаций с переменным купоном выплаты привязаны к какому-нибудь макроэкономическому параметру, например, ставке межбанковского кредитования. Пока мы остановимся на наиболее распространенных параметрах этого инструмента: бумага с фиксированным купоном и сроком выплаты.

Как считается доходность облигации

Таких доходностей используется две, и обе они, как правило, указаны на сайте биржи или в торговом терминале:

Сколько стоит облигация

Облигации, как и акции, торгуются на бирже. Расчеты происходят в рублях или иностранной валюте, но курс этой бумаги обычно измеряется в процентах от номинала. Перейти от процентов к деньгам, впрочем, несложно: если на сайте биржи текущий курс бумаги равен 95,5%, а номинал — 1000 руб., то цена облигации 955 руб. На РБК Quote цена облигаций сразу рассчитана в рублях.

Бумага, за которую эмитент обещает 1000 руб., стоит 955 руб. Возможно ли такое вообще, и нет ли подвоха? Да, такое возможно, и да, подвох тоже вполне может быть.

Цена облигации зависит от трех факторов:

Облигации как Оракул

Доходность облигаций зависит от сроков погашения. Если выстроить доходности государственных бондов с различными сроками погашения в один ряд, получится такой график:

Как на них заработать

Первый способ пассивный: купить облигации и получать купонные выплаты вплоть до погашения. Такой способ почти не требует усилий: если эмитент надежен, а рыночные ставки стабильны, инвестор поможет получить небольшую, но почти гарантированную реальную (то есть выше инфляции) доходность. На РБК Quote мы специально ограничили набор доступных инструментов несколькими выпусками с ближайшими датами погашения.

Более агрессивный путь — выбирать бумаги с ценой заметно менее 100% в расчете на то, что эмитент будет стабильно выплачивать купоны, а в конце срока вернет и номинал. Доходность таких облигаций заметно выше рыночных ставок, и риски тоже немалые. В какой-то момент они становятся сопоставимы с рисками инвестиций в акции, и возникает вопрос в целесообразности таких вложений.

Как определить надежность эмитента

Надежность эмитентов облигаций неодинакова.

Итак, на облигациях можно зарабатывать, получая купоны, или купить дешевле, продать дороже. Кроме того, облигации могут быть государственными (федеральными, региональными, муниципальными) или корпоративными. От вида дохода и типа эмитента зависит налогообложение.

В случае с государственными облигациями инвестор полностью освобожден от уплаты налогов.

Если облигация корпоративная, 13%-ным налогом облагаются:

В целом подходы к налогообложению дохода от облигаций и банковского вклада максимально похожи. И это еще один повод задуматься о том, как распорядиться накоплениями.

Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее