что делать с акциями полиметалла

Полиметалл акции

По результатам оценки, выполненной S&P в 2021 году, Полиметалл вновь признан лидером в области устойчивого развития, сохранив место в индексах Dow Jones Sustainability (DJSI).

Полиметалл признан лидером в области устойчивого развития в металлургической и горнодобывающей промышленности, достигнув 96-го процентиля в мировом рейтинге. Полиметалл по-прежнему остается единственной горнодобывающей компанией с основными активами в СНГ, входящей в DJSI. Компания второй год подряд вошла в общемировой индекс DJSI World («Мир») и четвертый год подряд — в индекс DJSI Emerging Markets («Развивающиеся Рынки»).

Авто-репост. Читать в блоге >>>

«Селигдар» (прим. — конкурент «Polymetal») благодаря Кючусу удвоит ориентиры

ЯКУТСК, 19 ноя — РИА Новости/Прайм. ПАО «Селигдар» планирует в перспективе выйти на ежегодный объем производства золота в 20 тонн, сообщает компания.

Холдинг намерен разработать третью редакции стратегии устойчивого развития с новыми производственными ориентирами.

«Удвоение целевого показателя по золоту по сравнению с предусмотренными в текущей редакции стратегии (на 2018-24 годы) 10 тоннами связано с условиями пользования участком недр месторождения Кючус, согласно которым объем добычи должен составить не менее 10 тонн золота в год после выхода его на проектную мощность», — отмечается в сообщении.

Как сообщалось, в октябре ООО «Белое золото» (32,3% принадлежит ООО «РТ-Развитие бизнеса», входящему в ГК «Ростех», 67,7% — ООО «Управление золотыми активами», созданное «Селигдаром» (51%) и Дмитрием Доевым (49%)) выиграло аукцион на лицензию по освоению второго по величине золоторудного месторождения в Якутии — Кючус, предложив 7,735 млрд рублей.

Площадь месторождения 8,35 кв км. Запасы золота для открытой отработки С1 — 70,919 тонны, С2 — 38,416 тонны; для подземной — С2 — 65,927 тонны, С2 заб.- 2,647 тонны; ресурсы Р1 — 41,949 тонны, Р2 — 211,081 тонны. Запасы серебра для открытой отработки С2 — 16,6 тонны, для подземной С2 — 9,9 тонны, С2 заб.- 0,4 тонны.

«Селигдар» — полиметаллический холдинг, входящий в десятку крупнейших производителей золота в РФ и являющийся единственным в стране производителем рудного олова. Холдинг ведет добычу золота в Якутии, на Алтае и в Бурятии и добычу олова в Хабаровском крае. В 2020 году предприятия холдинга извлекли 7,009 тонны золота, что на 6,8% больше, чем годом ранее. В 2021 году — ожидается 7,5 тонны золота.

Увеличил позу в ролике в 4 раза завтра ещё треть и каждый день увеличивать вплоть до 80 проц портфеля. Кровавая баня все ближе) главное не обосратся на посадке золота на 10-20 проц, а полиметал до 40 если пойдет понаихудьшему сценарию для глобальных рынков сценарию и держать позу

Дмитрий Суриков,

А чего не начали набирать месяц назад по 1250-1300

Ну и если ждете кровавую баню со дня на день, так лучше в кэше посидите.

KrumBumBes, не лучше. И я набирал была поза на 300 тыс вчера довел до 900 тыс. Сегодня ещё на 200 тыс повышать буду позу до победного

Дмитрий Суриков,

Победного это как?

Увеличил позу в ролике в 4 раза завтра ещё треть и каждый день увеличивать вплоть до 80 проц портфеля. Кровавая баня все ближе) главное не обосратся на посадке золота на 10-20 проц, а полиметал до 40 если пойдет понаихудьшему сценарию для глобальных рынков сценарию и держать позу

Дмитрий Суриков,

А чего не начали набирать месяц назад по 1250-1300

Ну и если ждете кровавую баню со дня на день, так лучше в кэше посидите.

KrumBumBes, не лучше. И я набирал была поза на 300 тыс вчера довел до 900 тыс. Сегодня ещё на 200 тыс повышать буду позу до победного

Увеличил позу в ролике в 4 раза завтра ещё треть и каждый день увеличивать вплоть до 80 проц портфеля. Кровавая баня все ближе) главное не обосратся на посадке золота на 10-20 проц, а полиметал до 40 если пойдет понаихудьшему сценарию для глобальных рынков сценарию и держать позу

Дмитрий Суриков,

А чего не начали набирать месяц назад по 1250-1300

Ну и если ждете кровавую баню со дня на день, так лучше в кэше посидите.

Актуализированные данные по соотношению капитализации золотодобывающих компаний РФ к их запасам:

Акции Polymetal — как долго будет продолжаться падение и что делать инвестору

Вот уже больше года стоимость акций крупного российского добытчика драгоценных металлов — компании Polymetal — снижается вслед за золотом. Но любая коррекция на фондовых рынках должна когда-то сменяться ростом. Настал ли выгодный момент для покупки ценных бумаг этой компании? Эксперты Финтолка объясняют, что сейчас происходит в золотодобывающем секторе и чего ожидать от «Полиметалла» в будущем.

Polymetal: брать или не брать?

С января по август 2020 года акции Polymetal (зарегистрирована на Кипре, тикер: POLY) выросли больше чем на 113 %. Тогда же, 31 августа, бумаги компании установили новый исторический максимум — 2 084,5 рубля. После чего на рынке началась затяжная коррекция. В конце сентября 2021 года акции POLY подошли к сильному уровню поддержки в районе 1 200 рублей.

За последний месяц после продолжительного падения курс немного стабилизировался и за счет отскока достиг 1 350 рублей. Но можно ли считать это началом бычьего ралли?

Главный аналитик инвестиционной финансовой компании «Солид» Дмитрий Донецкий считает, что нет. Он уверен: происходящее в первую очередь связано с политическими событиями в США, а цены на золото могут опуститься ниже текущего уровня.

Дмитрий Донецкий, главный аналитик ИФК «Солид»:

— Из-за монетарной политики США есть все предпосылки для падения золота. Считаем, что справедливые уровни по золоту — это 1500–1600 долларов, с учетом ежегодного роста себестоимости добычи в мире. Ниже цены мы вряд ли увидим. Поэтому пока ожидаем продолжения снижения стоимости акций Polymetal и считаем покупку этих бумаг преждевременной.

Ближайшие перспективы

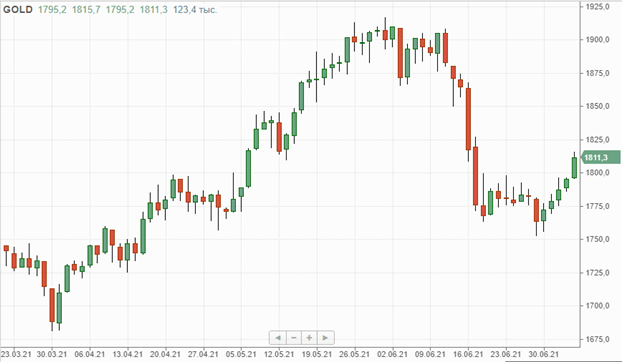

Цена на бумаги Polymetal будет сильно зависеть от того, сколько стоит золото. Пока цена колеблется в широком диапазоне 1720–1835 долларов за тройскую унцию. Если металл сможет закрыться выше 1835, то это станет зеленым светом для быков. В случае если золото уйдет ниже 1700 долларов, тренд сменится на медвежий. Так как Polymetal — это компания-золотодобытчик, стоимость ее акций будет зависеть напрямую от динамики цены на драгоценный металл, подчеркивает Дмитрий Донецкий:

«”Полиметалл” является, по сути, “прокси на золото в рублях”. Дело в том, что компания не планирует сильно увеличивать добычу золота или кардинально снижать себестоимость. У компании есть Нежданинское месторождение, но прибавка от него будет всего на 6 % в следующем году. Поэтому в отсутствие внутренних драйверов акции плывут по течению — отражают динамику цен на золото в рублях».

Золото и бумаги золотодобытчиков считаются некоей подушкой безопасности. Так, например, было в 2020 году, когда только началась пандемия коронавируса. Сейчас защищаться особо не от чего. Цены на газ бьют рекорды день ото дня. Нефть впервые с октября 2018 года поднялась в цене выше 80 долларов.

Николай Неплюев, член совета директоров ПАО «Тольяттиазот»:

— На рынке сейчас наблюдается «перебалансировка» инвестиционных портфелей: брокеры переходят от акций золотодобывающих компаний в другие секторы — нефть или газ. Разворот нисходящего тренда, скорее всего, произойдет в том случае, если последует коррекция на перегретых фондовых и товарных рынках, а развитые страны начнут сворачивать программы стимулирования национальных экономик при сохранении ставок на низком уровне.

Ситуация на рынке

Ближайшими конкурентами на российском рынке для Polymetal выступают две компании: «Полюс», торгуемая под тикером PLZL, и «Петропавловск» с тикером POGR. Стоимость их акций тоже находится в затяжном падении.

Если цена на POLY за последние шесть месяцев снизилась примерно на 19,8 %, то PLZL упала на 10,27 %, а POGR — на 15 % соответственно.

Хотя Polymetal и держит «антирекорд» в этом списке, отрицательная динамика связана с низким спросом на золото во всей индустрии в целом. Все это — затяжная коррекция после повышенного интереса к защитным активам в период коронакризиса, считает финансовый аналитик инвестиционной платформы DotBig Марго Пажинская.

Марго Пажинская, финансовый аналитик инвестиционной платформы DotBig:

— Стоимость акций Polymetal находится в прямой зависимости от инвестиционного спроса на золото, на который влияет монетарная политика ФРС США, а также экономическая ситуация в целом. Золото традиционно считается защитным активом, цена на него значительно выросла во время коронакризиса. Сейчас, с нормализацией экономической ситуации, цены корректируются.

Таким образом, в долгосрочной перспективе тренд все же может измениться. Эксперты отмечают, что основным сигналом к покупке отраслевых акций в этом случае выступит высокий спрос на защитные активы и возможная рецессия вследствие перегретого фондового рынка. Впрочем, профессиональные трейдеры в краткосрочной перспективе могут заработать и во время медвежьего тренда, например, на торговле в шорт.

А как вы считаете, стоит ли сейчас покупать акции Polymetal и других золотодобытчиков? Напишите в комментариях!

Золотая жила российского фондового рынка — акции «Полиметалла»

Изделия из золота тысячелетиями считались хорошим средством страховки рисков. Компании могут разориться, валюта может обесцениться, а драгоценные металлы в цене всегда. Одним из лидеров добычи золота и серебра в России является «Полиметалл». Финтолк объясняет, чем интересна эта компания частным инвесторам.

Чем интересна компания «Полиметалл»

Как и почти весь российский бизнес, «Полиметалл» не имеет длинной истории существования, уходящей во времена динозавров. Компания появилась относительно недавно, в 1998 году. Однако это не помешало ей войти в первую десятку золотодобытчиков мира. В России «Полиметалл» занимает второе место по добыче золота и первое — по добыче серебра.

Офисы, месторождения и представительства «Полиметалла» раскиданы по всему миру. Например, есть дочерняя компания на маленьком острове Джерси в проливе Ла-Манш. Остров находится под защитой Великобритании, но ее правительству не подчиняется. А главный офис российского золотодобытчика располагается на Кипре, который вроде бы официально (по российскому законодательству) не офшорная зона, но все равно предоставляет очень выгодные экономические условия для предпринимателей.

«Полиметалл» ведет добычу на девяти месторождениях золота и серебра в двух странах — России и Казахстане. Все российские месторождения расположены в Азии. С 2012 года компания владеет месторождением «Викша» в Республике Карелия, где собирается добывать металлы платиновой группы, в том числе палладий. То есть компания развивается и диверсифицирует (расширяет) направления своей деятельности.

«Полиметалл» является публичной компанией. Это значит, что ее акции может купить кто угодно. Они доступны на Лондонской и Московской биржах, а также на казахстанской бирже «Астана».

Что происходит с акциями «Полиметалла»

Первое IPO «Полиметалла» произошло еще в 2007 году. Тогда компания одновременно разместилась на Лондонской (LSE), ММВБ (нынешней Московской бирже) и попала в индекс РТС. Всего в результате IPO удалось привлечь порядка 605 млн долларов.

Однако в таком формате компания проработала недолго. В 2011 году случилась реорганизация. Компания сосредоточилась на мировом рынке, появилась Polymetal International, и в августе 2012-го акции «Полиметалла» исчезли с российских фондовых площадок.

Правда, ненадолго. Уже через 10 месяцев состоялся камбэк. Однако теперь это был уже не «Полиметалл», а вышеупомянутая Polymetal International plc.

Интересный факт: Polymetal International plc. стала первым иностранным эмитентом, акции которого начали продаваться на Московской бирже.

Такая рокировка была проведена менеджментом из-за исключения компании из английского индекса FTSE 100. Благодаря чему капитализация Polymetal снизилась более чем на 50 %. Менеджеры решили, что пора возвращаться домой — зарабатывать миллионы долларов в России.

План удался. Первый месяц был неудачным, курс бумаг просел на 25 %, с 300 до 225 рублей. Но дальше все пошло как по маслу. Чуть больше чем за семь лет Polymetal взлетела в цене в 9,5 раза. В августе 2020 года бумага достигла своего исторического максимума в 2 084,5 рубля.

На свечном месячном графике ниже синей линией отмечен уровень исторического максимума:

Всего в свободном обращении находится чуть больше 70 % акций Polymetal, более 470 млн штук.

Из оставшихся 3,3 % принадлежат PPF Group Петера Келлнера, 23,9 % — группе «ИСТ» Александра Несиса и 0,9 % — директорам и менеджменту самой компании.

Акции Polymetal торгуются на Мосбирже под миловидным тикером POLY. Общая рыночная капитализация компании стремится к триллиону рублей (на данный момент 755,5 млрд).

Как «Полиметалл» платит дивиденды

С 2021 года «Полиметалл» перешел на новую схему выплаты дивидендов. Теперь деньги держателям акций обещают переводить дважды в год — за первое и второе полугодия. Конкретный размер дивидендов формируется с учетом прибыли, организационных затрат, арендных платежей, зарплат работников, вложений в модернизацию, уровня долговой нагрузки, макроэкономических прогнозов и так далее. Решение принимается на общем собрании акционеров.

За последние пять лет «Полиметалл» неизменно платил дивиденды. Все последние четыре года дивидендная доходность компании неизменно росла:

Последние дивиденды «Полиметалл» выплатил 7 мая 2021 года — за второе полугодие 2020 года. Дивидендная доходность составила 4,1 %. То есть если бы вы вложили в прошлом году 100 000 рублей, то вам бы заплатили 4 100 рублей.

Дмитрий Донецкий, аналитик по акциям ИФК «Солид»:

— «Полиметалл» в конце 2021 года завершает строительство нового, Нежданинского проекта, а также планирует значительно снизить капитальные затраты на автоклавный комплекс. В результате ожидается снижение капитальных затрат с почти 600 млн до 400 млн долларов. В свою очередь завершение инвестиционного цикла позволит высвободить свободный денежный поток, то есть даже без остальных факторов акционеры получат дополнительно 200 млн долларов в виде дивидендов.

Прогноз по ценным бумагам «Полиметалла»

Курс акций «Полиметалла» будет во многом зависеть от цен на драгоценные металлы. Сейчас в них наблюдается восходящее движение после коррекции, начавшейся в конце мая. Золото на данный момент от минимума подросло на 3,5 %, а серебро на 4,5 %:

Это, безусловно, является положительным сигналом для акций компании, занимающейся добычей драгоценных металлов, — в нашем случае «Полиметалла». При этом, с точки зрения технического анализа, лучше подождать достижения цены в 1 642,3 рубля — ближайшего уровня сопротивления. Самым близким уровнем поддержки при этом выступает цена в 1 554,6 рубля.

Дополнительным фактором в пользу «Полиметалла» призвана, по мысли менеджмента, стать активно декларируемая защита экологии. Кроме того, «Полиметалл» — единственная компания на постсоветском пространстве, включенная в индекс устойчивого развития Dow Jones.

Позитивным моментом для акций «Полиметалла» должно стать недавнее обещание одного из крупнейших акционеров компании Виталия Несиса, что buyback (обратный выкуп акций) произведен не будет. А все свободные деньги POLY будет направлять на выплаты держателям акций.

Дмитрий Мачихин, CEO Pressman capital:

— Компания «Полиметалл» является одним из лидеров добычи драгоценных металлов в России. Если пандемия не пойдет на спад, то золото снова может вырасти до 2 000 долларов за унцию, а серебро прибавить в цене до 30 %. Акции компании сильно завязаны на динамике золота, следовательно, их можно считать хорошим вложением и с точки зрения доходности, и как низкорисковый актив. Для компании приоритетной задачей остается реализация проектов в срок. В компании заявили, что готовы нести разумные дополнительные расходы, чтобы избежать отставания от графика.

Сделаем вывод: в 2021 году бумаги «Полиметалла» — это интересное вложение. Причина в том, что драгоценные металлы, от добычи которых зависит курс акций, так или иначе никуда не денутся, менеджмент способен и готов платить дивиденды, а пандемия особого влияния на компанию не оказывает.

А вы считаете бумаги Polymetal перспективным вложением? Или стоит вложиться во что-то еще? Напишите об этом в комментариях.

Акции золотодобывающих компаний рухнули на 37–40%. Пора покупать?

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Акции российских золотодобывающих компаний достигли исторических максимумов в августе-сентябре 2020 года. Однако с тех пор по большей части снижались.

Котировки «Полюса» с 6 августа 2020-го потеряли 37% и 29 сентября опустились до отметки ₽11 694,5 за акцию. В последний раз ниже ₽12 тыс. бумаги компании торговались в июле прошлого года. Акции «Полиметалла» с 1 сентября прошлого года подешевели почти на 41%, закрывшись в среду на уровне ₽1211.

Мы расспросили экспертов, почему снижаются акции золотодобытчиков, когда можно ждать отскока и не пора ли подбирать акции «Полиметалла» и «Полюса» в расчете на рост.

Основная причина падения акций золотодобывающих компаний — коррекция на рынке золота. Обычно акции двигаются вслед за драгметаллом, так как бумаги золотодобывающих компаний фактически воспринимаются инвесторами как экспозиция в золото «с плечом».

Как правило, золото выступает защитным инструментом от обесценения денег в эпоху низких ставок и высокой инфляции. Однако в ожидании разворота монетарного цикла это свойство утрачивает силу, объяснил слабость в золоте эксперт «БКС Экспресс« Михаил Зельцер.

На пресс-конференции по итогам заседания ФРС 22 сентября глава американского центробанка Джером Пауэлл заявил, что ФРС может начать сворачивать программу выкупа активов (QE) уже в ноябре. Если экономика США продолжит расти теми же темпами, то этот процесс завершится к середине 2022 года. А 9 из 18 членов Комитета по открытым рынкам (FOMC) заявили, что ожидают первого повышения ставок уже в 2022 году.

Глава отдела стратегий на товарно-сырьевом рынке Saxo Bank Оле Хансен отметил, что спрос на золото находится в обратной зависимости как от курса доллара и доходности облигаций, так и от доверия к финансовым активам. Поскольку в текущем году уверенность рынка находится на высоких уровнях, золото реагирует снижением.

Репозиционирование инвесторов. Что это такое и почему из-за него дешевеют акции

«Я думаю, что основная причина [снижения акций золотодобывающих компаний] в том, что на рынке акций происходит репозиционирование, то есть инвесторы переходят из одного сектора в другой. Количество денег «на столе» ограничено, и инвесторам больше интересны другие сектора, например нефть или газ», — рассказал «РБК Инвестициям» портфельный управляющий УК «Альфа-Капитал» Эдуард Харин. Драгметаллы сейчас точно не в фаворе, добавил эксперт.

По мнению главного аналитика инвесткомпании «Алор Брокер» Алексея Антонова, причина лежит в ребалансировке портфелей крупных инвестфондов. «По каким-то причинам они стали предпочитать покупку самого золота как защитного актива, а не акции его производителей. В эпоху, когда ФРС собирается сокращать программу «количественного смягчения» и фондовые площадки испытывают глубокую коррекцию, в этом есть смысл», — сказал эксперт.

«Впрочем, и золото в этом году не слишком справляется с ролью защитного актива. Думаю, что мы на пороге падения интереса инвесторов к драгметаллам вообще, к металлам платиновой группы в частности, переориентации на такие промышленные металлы, как литий, используемый в аккумуляторных батареях», — добавил Антонов.

Все может измениться, если начнется коррекция на перегретых фондовых и товарных рынках, а развитые страны начнут сворачивать программы стимулирования (QE), сохраняя при этом ставки на низком уровне, рассказал «РБК Инвестициям» аналитик группы компаний «Финам» Алексей Калачев.

«Массовый уход инвесторов от рисков может поднять цену золота. Технически график котировок золота не выглядит готовым продолжать снижение. Скорее, он выглядит готовым в любой момент возобновить рост. Тогда и акции золотодобывающих компаний смогут выстрелить», — пояснил эксперт.

Более осторожен в ожиданиях Эдуард Харин, который считает, что возможности роста золота ограничены. Он отметил, что если ужесточение монетарной политики будет проходить постепенно (в течение девяти месяцев начиная с ноября-декабря) и лишь потом начнется повышение ставок, то золото станет нормально себя чувствовать на текущих уровнях. Но если инфляция в США будет значительно выше, то ФРС, возможно, придется реагировать намного агрессивнее. И в этой ситуации цены на золото могут пойти вниз.

Собственные плюсы и минусы «Полюса» и «Полиметалла»

«Мы позитивно смотрим на среднесрочные перспективы золотодобывающих компаний «Полюс» и «Полиметалл». В отличие от большинства конкурентов они имеют перспективу увеличения объемов добычи», — рассказал Алексей Калачев из «Финама».

Эксперт отметил, что «Полюс» может стать крупнейшей в мире золотодобывающей компанией после 2026 года, когда планируется начать добычу на месторождении «Сухой лог». Ожидается, что компания будет добывать 2,3 млн унций золота в год, что даст прирост к текущим объемам более чем в 50%. А «Полиметалл» может значительно нарастить объемы добычи серебра с началом освоения крупного месторождения «Прогноз» в Якутии.

Эдуард Харин из УК «Альфа-Капитал» предупредил, что «в каждой из компаний есть по одному моменту, которые немного нервируют инвесторов».

Уже пора подбирать акции или еще рано?

Эдуард Харин, портфельный управляющий УК «Альфа-Капитал»: «Акции «Полиметалла» или «Полюса» оторвались, по нашему мнению, от цен на сам металл, и нам они нравятся на текущих ценовых уровнях, особенно «Полиметалл». Я думаю, что [по этим компаниям] сейчас рекомендация «покупать» по текущим ценам. Но не исключаю дальнейшего давления на эти акции.

Акции «Полиметалла» нам кажутся более привлекательными, потому что дивидендная доходность акций этой компании выше, чем у «Полюса». [Это связано с тем, что] большая часть стоимости «Полюса» лежит в будущем из-за нового большого проекта».

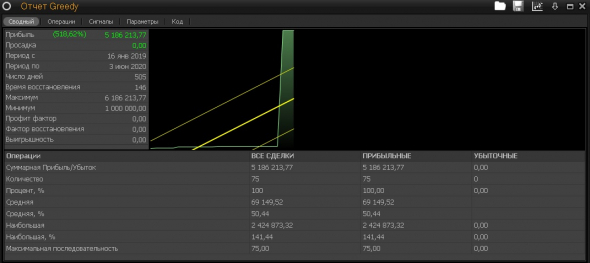

Как заработать на акциях Полиметалла 518% годовых(не совсем). Описание стратегии и доказательство.

Всем привет. Увлекаюсь алготрейдингом, иногда пишу сюда. Придумал, реализовал и протестировал простую стратегию. Решил поделится своим личным достижением, чтобы продемонстрировать Вам как многокритериальный анализ и подбор коэффициентов индивидуально для каждого инструмента (акции) может отражаться на результате.

Суть, философия и детальное описание стратегии

Суть банальна и проста «Покупаем дешевле продаем дороже». Да, только лонг с усреднением при падении, у меня аллергия на шорты. Без учета сигналов индикаторов, фундаменталки, бреда нейронных сетей и прочего. Задумка создать простой инструмент, а как/когда/где его использовать — решает пользователь.

Философия: считаю что каждая акция индивидуальна и зависит от стоимости лота, ликвидности, волатильности. Задача скрипта — за счет подстройки коэффициентов — максимально эффективно зарабатывать на любых движениях акции.

Описание стратегии:

Шаг 1.

Шаг 2.

Здесь используется несколько коэффициентов, сразу опишу их

first_sell_ratio — насколько дороже продавать акции после первой покупки. Указывается в процентах от цены покупки. Например, если вам хватит 1% прибыли, то ставим 101, если 100.1, то — одна десятая процента.

buy_in_ratio — когда усредняемся? Указываем в процентах от цены покупки. Например, если Вы хотите дозакупать акции после падения цены на 5%, то ставим 95

sec_sell_ratio — насколько дороже продавать акции после падения цены И дозакупки? Этот процент добавляется к first_sell_ratio. Например после первой покупки, Вам хватало 1% прибыли, но цена пошла вниз, вы купили вдвое больше акций и возможно хотите продать весь объем акций уже не на 1% дороже ОТ ЦЕНЫ ДОЗАКУПКИ, а к примеру на 1.5% Тогда ставим sec_sell_ratio = 0.5

Итак, шаг 2:

Если текущая цена стала выше цены покупки на значение first_sell_ratio, то:

Если текущая цена акции стала ниже цены покупки на значение коэффициента buy_in_ratio, то:

Если ни одно из условий шага 2 не случилось, то скрипт продолжает оставаться на данном шаге, проверяя значение цены с заданной частотой (рекомендую с частотой 1 сек)

Доказательство, оно же «тестирование на исторических данных», оно же «построение модели»

Как доказать, в первую очередь самому себе, что твоя стратегия — прибыльная? Правильно, погонять ее на исторических данных. Но не только… помните, как раньше в школе, делали домашку по математике и если не получалось решить задачку, смотрели правильный ответ в конце учебника и подгоняли решение под ответ? 🙂 Оказывается, это называлось не хитростью, а математической дедукцией 🙂 Мы хотим получить максимальную прибыль, а значит можно «подогнать» ну или подобрать значение коэффициентов стратегии которое на выходе даст максимально ожидаемый результат.

Попробуем на примере. Ага, на Полиметалле.

Я использую торговый терминал Альфа-директ, там эта функция реализована. Кстати, народ если кому будет интересна реализация скрипта в квике, напишите личным сообщением фразу «хочу жадину в квике».

Как установить стратегию указано в инструкции в конце статьи.

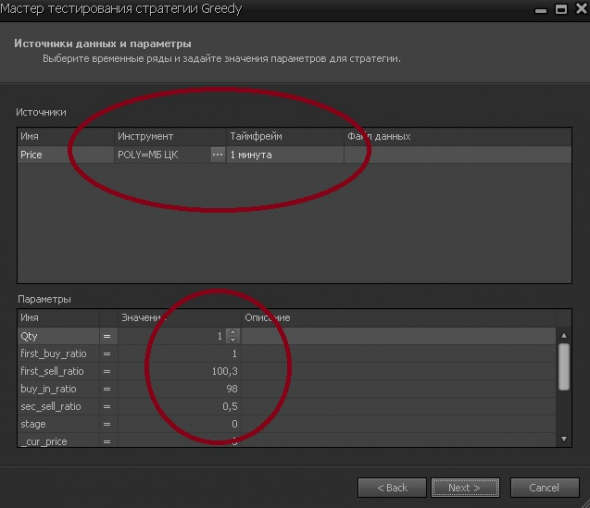

Запускаем тестирование

Устанавливаем скромные коэффициенты. Обратите внимание, на то, что чем меньше таймфрейм, тем больше результат. Есть очень большая разница между тестированием на «дневках» или на «минутках», это вполне очевидно, т.к. порой сильные движения «туда-обратно» происходят в небольшие промежутки времени (привет, HFT). Но, таймфреймы меньше «минутки» Альфа-директ отдает очень долго и неохотно. Поэтому я в тестировании использую «минутки».

Что мы сделали? Мы запустили процесс тестирования стратегии, указав параметры, которые можно расшифровать так:

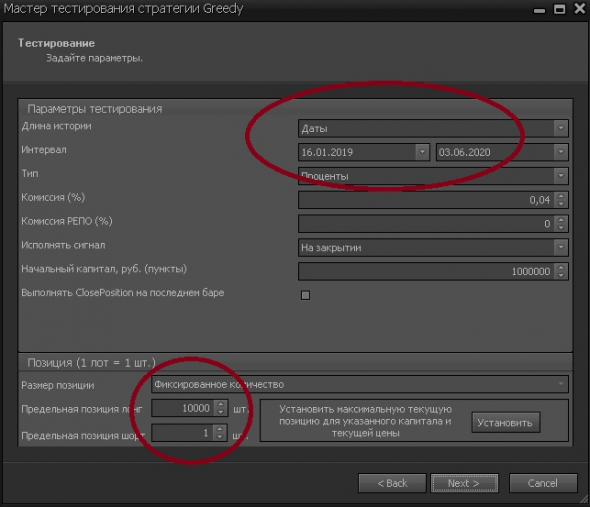

«Торгуем акциями Полиметалла на минутных таймфреймах. Первая покупка осуществляется от количества в одну акцию, от текущей цены. Продаем первую покупку при росте цены на 0.3%. Докупаемся при падении цены на 2%, причем при докупке увеличиваем процент продажи на 0.5%. Тестируем данную стратегию на исторических данных в период с 16.01.2019 по 02.06.2020. Максимальная просадка в 10000 акций»

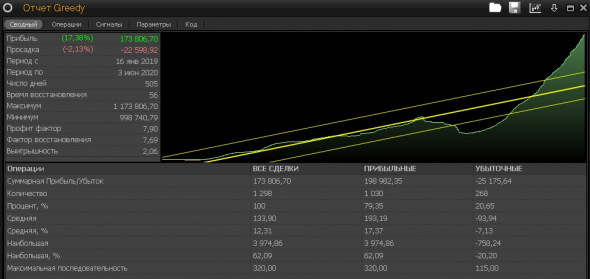

Вот что получилось.

Прибыль 17,38% за 505 дней, всего было совершено 1298 сделок, из них 1030 успешные.

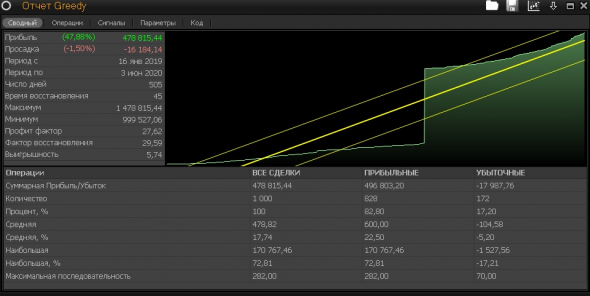

Скромненько, но со вкусом. Давайте попробуем поэкспериментировать? Снова запускаем процесс тестирования, и увеличиваем коэффициент sec_sell_ratio до значения sec_sell_ratio=1

Вот что получили:

Прибыль 47.88%. Офигенно? На самом деле не очень, объясню чуть позже. А сейчас постараюсь возбудить Вашу фантазию, снова запускаем процесс тестирования, ставим sec_sell_ratio=5,5

518% за 505 дней, Карл. Вау. И это «Вы еще в ракету на заглядывали», не увеличивали число акций для первой покупки. Увеличьте Qty до 10 акций и получите отличную картинку для презентации какого-нить авантюриста. Но, пожалуйста, не занимайтесь самообманом! Посмотрите, на последних двух тестах, график доходности не пологий, а просто в какой-то момент произошел скачок цен на 50% и робот этим воспользовался. Все остальное время робот вел себя достаточно вяло.

Есть один важный ньюанс, который необходимо учитывать всегда при использовании данной стратегии: надо очень внимательно относится к коэффициенту buy_in_ratio, т.е. проценту просадки цены для дозакупки. Если Вы выставите его очень большим, например 99.99, то при падении цены акции на 5%, робот очень быстро лишит невинности любой самый большой депозит (читать про притчу о зернах на шахматной доске). Поэтому, настоятельно рекомендую, очень прям прошу: в качестве коэффициента просадки не ставьте число больше 98, а объем акций для первой покупки не должен превышать 1/20 части Вашего депозита.

Надеюсь я не зря старался и моя статья Вам понравилась. Повторюсь, я использую «Альфа директ» и моя стратегия реализована под него буквально в 80 строк кода. Не думаю, что для квика будет сложно реализовать нечто подобное. Вы можете сделать это самостоятельно (вся стратегия детально описана выше), ну или написать мне свое пожелание. Ну или скачать инструкцию пользователя, получить код скрипта и переписать его под квик.

Вот ссылка на инструкцию: https://github.com/BazDen/Greedy

Выбираем и качаем файлик Greedy.docx

Особо впечатлительным большая просьба, пожалуйста, не читайте инструкцию! Я ведь не энтузиаст, я денег за работу потребую.