что делать перед сплитом акций

Сплит акций: что это такое и как нём не заработать инфаркт?

Сплит акций (в переводе с английского «дробление») — процесс снижения стоимости одной бумаги с одновременным увеличением их количества. Проводится после согласования советом директоров и определения коэффициента разделения. Например сплит 1к100 означает, что цена снизится в 100 раз, а количество акций в 100 раз увеличится.

Для чего нужен сплит акций?

На рынке можно встретить ценные бумаги, стоимость которых является недоступной многим инвесторам. Например, в 2007 году акция сбера стоила 107 000 и купить её могли далеко не все. Такая ситуация приводит к снижению спроса и притока инвесторов. Чтобы исправить ситуацию, эмитент прибегает к дроблению. Так компания APPLE за последние десять лет уже несколько раз проводила сплит.

В результате котировки становятся привлекательными, люди активнее покупают и докупают компанию, реинвестируют дивиденды. Представьте, что у вас есть инвестиция в акции, которые стоят 100 000 рублей за штуку, а дивиденды составили 10%. Вот на счету 10 000, а реинвестировать вы не можете, потому что цена одной бумаги 100 000.

После сплита имея акции на стоимостью 1 000 рублей за штуку, на общую сумму 100 000 и получив 10 000 выплаты по ним, вы легко докупите ещё 10 штук. Красота! Вот для этого вся процедура и была задумана.

Последствия сплита для инвесторов

Для акционеров последствий, кроме вышеописанных положительных, никаких нет. Была одна акция за 100 000, стало 100 акций по 1 000. Размер портфеля не изменился от слова совсем. Принято думать, что падение котировок приведет к росту спроса и бумаги подорожают, поэтому многие, узнав о надвигающемся сплите, стараются открыть сделку на покупку.

Идея здравая и интересная, однако проанализировав множество примеров из истории фондового рынка, найти прямую связь не удалось. То есть бывал рост, а бывало, что рынок реагировал ровно. Сплит говорит о том, что компания развивается, подразумевает продолжение роста и заинтересована в притоке инвесторов, а значит перспективы хорошие. Эти факторы влияют, а сам по себе сплит не особо.

Почему сплит может стать большим стрессом для инвестора?

Нужно понимать, что технически процесс дробления не является таким уж простым занятием. Нужно сначала принудительно снизить цену на необходимый коэффициент, Затем увеличить количество бумаг в обращении и наконец добавить недостающее их число в портфели инвесторов. Тут то и начинается прикол.

Вот такие скрины мне присылали многие мои клиенты, которые просто зашли в приложение и обнаружили там совершенно неадекватный минус. Первая реакция — шок. Имея на брокерском счете 82 000 рублей человек видит, что он должен брокеру 6 с лишним миллионов. И здравый смысл может отключиться. К слову именно этот мой клиент был в курсе происходящего и скрин прислал просто так, чтоб посмеяться.

Но и я сам, прекрасно зная что такое сплит, на своём опыте впервые с ним столкнулся 7 октября 2021 года, когда проходило дробление ETF FXRL. На моём счету управляющего было 1 500 долларов, большая часть из которых деньги клиентов. Выйдя из парикмахерской я увидел минус 2 500 долларов и честно сказать всё же немного струсил.

Знаете как бывает в таких случаях, ты точно всё знаешь и понимаешь, но сомнения не дают покоя. Вдруг я болван, всё не так понял, ошибся, перепутал и стоимость акций просто снизится, а количество не прибавится?! Тем более у меня выбило вторую сделку, поэтому пришлось писать в поддержку и просить разобраться. К счастью менеджеры Just2Trade быстро отреагировали и закрытую по ошибке сделку вернули.

Любопытно, что сам Финам справился с задачей хуже. Там спустя два дня всё ещё висел минус в несколько миллионов. Но это естественная ошибка терминала, деньги лежат нетронутые, никакого минуса нет, снизу видно, что свободные 1 400 так и остались нетронуты. Невероятные цифры отображаются только по сделке с акцией, по которой проходит сплит. Вот такой фокус, который нужно знать, чтобы раньше времени не умереть от инфаркта=))

Вместо итога

Делаем вывод, что сплит это очень крутая штука, которая позволяет эмитенту привлечь новых инвесторов, а действующие получают увеличить свою долю в бизнесе, потому что каждая акция становится доступнее. А на технические ошибки терминала лучше не обращать внимания, потому что это не приводит ни к каким нарушениям по самому счету. Это всего лишь некорректное отображение в терминале. Но об этом надо знать.

Если у кого есть интересная история связанная с многомиллионными «убытками» в терминале по причине сплита или не связанных с ним, делитесь, будет интересно почитать=))

Что такое сплит акций и с чем его едят

На рынке США торгуется более 4 тыс. компаний из всевозможных отраслей и секторов. Покупая акции корпорации, инвестор, по сути, становится владельцем малой части бизнеса организации, на справедливую стоимость которой непосредственно влияет ее операционная деятельность, а как следствие, финансовые результаты. Однако рынок зачастую нерационален, и инвесторы без должного понимания не финансовых событий (события, не влияющие на стоимость акций или финансовые результаты холдинга) закладывают ожидания в будущую динамику ценных бумаг. Одним из таких не финансовых явлений выступает дробление капитала публичной компании или сплит. В связи с этим, мы решили разобраться, что такое сплит, как ведут себя акции компании во время сплита и что делать с ценными бумагами.

В статье мы рассмотрим:

Сплит акций — не финансовый зверь

Сплит акций и обратный сплит — это важные корпоративные не финансовые события для компании, в рамках которых существующее количество выпущенных акций делится, в случае сплита, или консолидируется, в случае обратного сплита, в определенных пропорциях без влияния на финансовые результаты компании.

Зачем это компаниям?

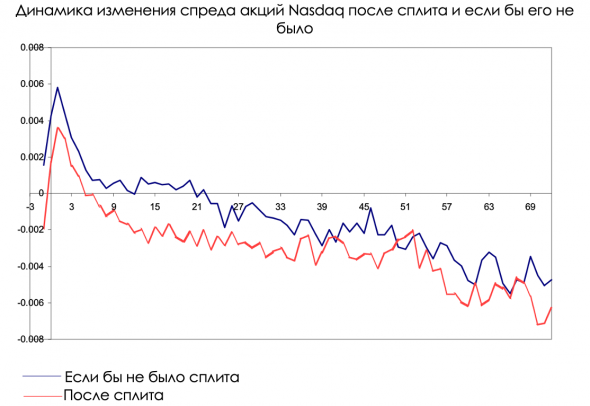

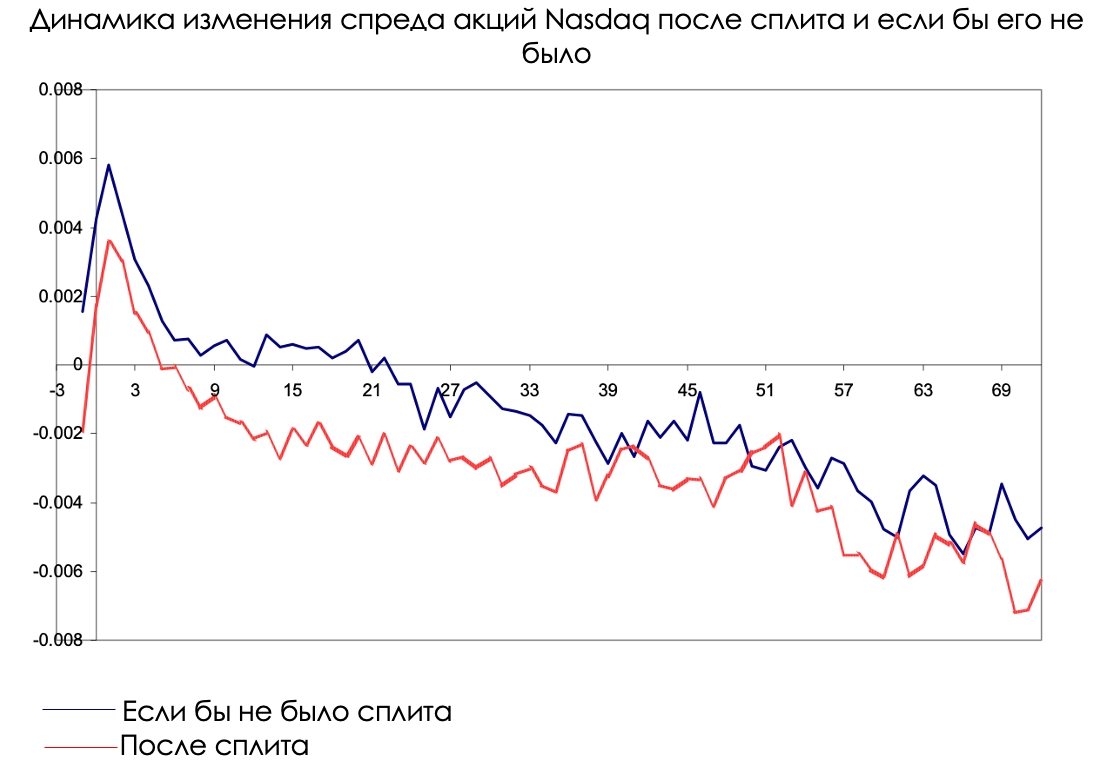

Основная причина сплита — это повышение собственной ликвидности на фондовом рынке. После сплита компания расширяет диапазон розничных инвесторов, для которых акция становится более «доступной». Например, Крейг Холден (2006 г.) в своей статье показал, что в долгосрочном периоде спрэд между покупкой и продажей акций из индекса Nasdaq после сплита значительно снизился.

Однако за ростом ликвидности непременно следует и увеличение волатильности, так как в игру вступает психологический фактор. Розничные инвесторы начинают скупать акции без понимания, что на финансовые результаты бизнеса рассматриваемое событие не повлияло.

Акции компании показывают сильную динамику до сплита, а затем консолидация

Для рассмотрения реакции движения котировок во время сплита мы рассмотрели наиболее популярные компании, торгующиеся на фондовом рынке США:

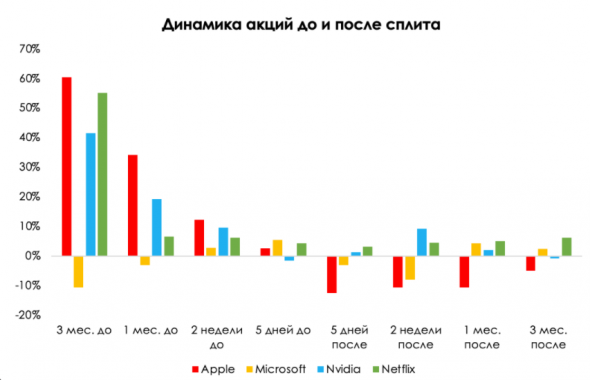

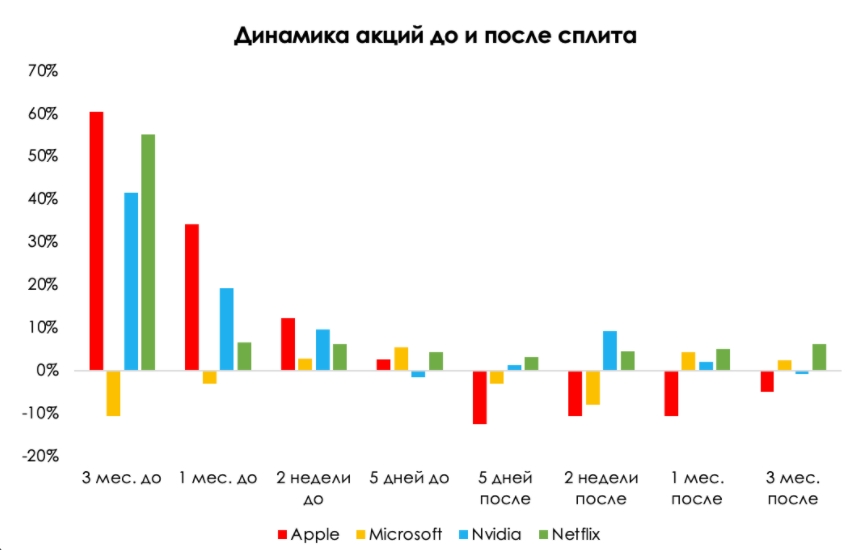

За свою торговую историю совет директоров этих компаний принимал решение о дроблении количества акций не менее трех раз (исключение Tesla — только один раз). В связи с тем, что периоды объявления сплита не соответствуют друг другу, было принято решение проследить динамику ценных бумаг на 8-ми временных диапазонах в зависимости от последней даты дробления бумаг.

Акции компаний в абсолютном большинстве показывают сильную положительную динамику до официальной даты сплита, однако затем динамика переходит в консолидацию, которая длится минимум 3 месяца. В первую очередь это связано с тем, что крупные институциональные инвесторы начинают фиксировать прибыль по позиции путем продажи уже «доступной» ценной бумаги розничному инвестору. Сильно выбиваются из общей картины акции Apple. Довольно внушительный рост ценных бумаг до даты сплита был обусловлен аномальным 2020 годом ввиду высокого уровня «дешевой» ликвидности на рынке и веры инвесторов в непрекращающийся рост.

Что делать с ценными бумагами?

В наиболее нейтральном положении находятся инвесторы, осуществляющие торговую деятельность напрямую через американские фондовые площадки. Это связано с тем, что в день торговли «новыми» ценными бумагами брокер просто зачисляет недостающий объем на лицевой счет без приостановки торгов и принудительного закрытия коротких позиций. Однако в российских условиях необходимо быть максимально осторожным. Для инвесторов с открытой длинной позицией принципиально ничего не изменится, а брокер сам установит дату зачисления дивидендов в виде ценных бумаг. Однако инвесторам в короткой позиции стоит ожидать принудительного закрытия шортов, как это было с акциями Tesla и Apple в августе 2020 года. Иными словами, чем ближе отсечка сплита, тем опасней держать открытый шорт. Более того, провайдер останавливает торговлю акциями эмитентов в объявленный день.

Процедура обратного сплита или консолидации акций также редкий гость, но очень важный. Зачастую при объявлении коэффициента консолидации инвесторы имеют на лицевом счете дробное новое значение ценных бумаг. В таком случае необходимо внимательно следить за разъяснением процедуры консолидации не только со стороны компании, но и брокера. Это связано с тем, что дробное количество акций с высокой долей вероятности округлится в меньшую сторону, а остаток зачислится в виде денежных средств.

Вывод

Сплит — это важное корпоративное не финансовое событие для компании, не имеющее влияние на финансовые результаты холдинга. Розничному инвестору стоит понимать, что покупка более «доступных» и одновременно «дорогих» акций (по стоимостным мультипликаторам) несет в себе высокие риски потери капитала. Более того, российскому инвестору не стоит забывать, что короткие позиции с высокой долей вероятности могут быть закрыты брокером. Это несет в себе дополнительный риск потери капитала.

Мы ожидаем, что после сплита акции NVIDIA скорее всего уйдут в боковик и событие сплита уже отыграно. Также акция ушла выше своей фундаментальной цены. В свою очередь, для тех, кто шортит ценную бумагу на российском рынке, сплит — негативное событие, так как с высокой долей вероятности короткие позиции могут быть закрыты принудительно брокером.

Статья написана в соавторстве с аналитиком Андреем Кураповым

Исследуем, как ведут себя акции до и после дробления

В последнее время наблюдаем большое количество ситуаций, когда компании принимают решение о дроблении собственных акций. На рынке такой процесс принято называть сплитом (от англ. split).

Чтобы исследовать закономерность поведения акций, мы отобрали 61 компанию из индекса S&P 500 и рассмотрели их сплит-историю за последние 20 лет. Всего в подборку вошел 101 сплит. Также мы собрали статистическую информацию, как вели себя акции за 14 дней до корпоративного события и через 30, 90 дней после него. Полученные данные сопоставлены с динамикой индекса S&P 500 за тот же промежуток времени для каждого отдельного сплита.

Представленные результаты помогут оценить влияние сплитов на динамику акций относительно рынка.

Немного теории

Сплит — это процесс дробления (увеличения) количества акций с уменьшением их стоимости. В этом случае не происходит увеличение капитализации и выпуск новых акций. Собственно акций на рынке становится больше, а их цена — дешевле. Такой процесс чаще всего применяется для снижения порога входа в бумаги, что делает их доступнее более широкой массе инвесторов.

Пропорция сплита задается менеджментом компании. В нашем исследовании чаще встречался коэффициент 2 к 1.

До сплита

В качестве периода для исследования мы взяли 14 дней до начала сплита. За этот отрезок индекс S&P 500 в среднем рос на 0,05%, а акции, в которых ожидался сплит, на 2,1%. Таким образом, акции показали опережающую динамику над индексом — на 2%. Всего таких случаев было 61 из 101 (60,4%).

При этом стоит учесть, что за 14 дней положительную динамику показало 65 сплит-историй.

Среднегодовая доходность (CAGR) индекса S&P 500 с 2000 по 2019 гг. составила 3,9% (без учета дивидендов и корректировки на инфляцию). Если сопоставить эту доходность со средним ростом акций (2,1%) в течение 14 дней до сплита, то инвестор получит существенную премию всего за 2 недели торгов — 54% от среднегодового прироста индекса.

Через месяц

Для исследования мы взяли 30 дней после начала сплита. За этот отрезок индекс S&P 500 в среднем снижался на 0,33%, а акции росли на 0,3%. Таким образом, акции показали несущественную опережающую динамику над индексом. Всего таких случаев было 48 из 101 (47,5%).

При этом стоит учесть, что за эти 30 дней положительную динамику показало 54 сплит-историй.

Через три месяца

В качестве исследуемого периода мы взяли 90 дней после начала сплита. За этот отрезок индекс S&P 500 в среднем рос на 0,1%, а акции, в которых прошел сплит, росли на 1,2%. Всего таких случаев было 52 из 101 (47,5%).

При этом стоит учесть, что за эти 30 дней положительную динамику показало 56 сплит-историй.

И что мы имеем

Акции чаще растут в течение 14 дней до даты сплита. При этом в большинстве случаев инвестор получит премию за этот промежуток времени против динамики индекса S&P 500. Через месяц после сплита положительная динамика есть, но она настолько незначительна, что выглядит как статистическая погрешность. Все зависит от наличия драйверов для продолжения роста.

Через 90 дней после сплита наблюдается рост. Однако следует учитывать, что сплит проводят крупные компании, которые значительно выросли в цене и хотят, чтобы их акции стали доступнее. В долгосрочной перспективе — все, что растет, продолжит рост. Такой вывод мы сделали в одном из наших прошлых исследований.

Опираясь на полученные данные, можно сделать общий вывод, что закономерности в поведении цены акций после сплита не существует. Каждая сплит-история индивидуальна. При этом до сплита цена чаще растет и это можно использовать как кратковременную инвестидею — как только становится известно, что компания проводит дробление акции, то с большей вероятностью можно рассчитывать на опережающую динамику относительно индекса S&P 500.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Итоги торгов. Геополитика помогла Газпрому и остальному рынку

Здесь щедро платят дивиденды. Обзор акций табачных компаний

Норникель определится с дивидендами 22 ноября. Чего ждать

Самые «грязные» компании на рынке. Антирейтинг на основе ESG-критериев

Уоррен Баффет и Майкл Бьюрри: на рынке нечего купить

Лира, ты куда?

Target идет вниз после отчета. Смотрим на дальнейшие перспективы

ЕЦБ поражен динамикой рынка акций

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Что такое сплит акций и с чем его едят

На рынке США торгуется более 4 тыс. компаний из всевозможных отраслей и секторов. Покупая акции корпорации, инвестор, по сути, становится владельцем малой части бизнеса организации, на справедливую стоимость которой непосредственно влияет ее операционная деятельность, а как следствие, финансовые результаты.

Однако рынок зачастую нерационален, и инвесторы без должного понимания нефинансовых событий (события, не влияющие на стоимость акций или финансовые результаты холдинга) закладывают ожидания в будущую динамику ценных бумаг.

Одним из таких нефинансовых явлений выступает дробление капитала публичной компании или сплит. В связи с этим, мы решили разобраться, что такое сплит, как ведут себя акции компании во время сплита, и что делать с ценными бумагами.

В статье мы рассмотрим:

Сплит акций — нефинансовый зверь

Сплит акций и обратный сплит — это важные корпоративные нефинансовые события для компании, в рамках которых существующее количество выпущенных акций делится (в случае сплита) или консолидируется (в случае обратного сплита) в определенных пропорциях без влияния на финансовые результаты компании.

Зачем это компаниям?

Основная причина сплита — это повышение собственной ликвидности на фондовом рынке. После сплита компания расширяет диапазон розничных инвесторов, для которых акция становится более «доступной». Например, Крейг Холден (2006 г.) в своей статье показал, что в долгосрочном периоде спрэд между покупкой и продажей акций из индекса NASDAQ после сплита значительно снизился.

Однако за ростом ликвидности непременно следует и увеличение волатильности, так как в игру вступает психологический фактор. Розничные инвесторы начинают скупать акции без понимания, что на финансовые результаты бизнеса рассматриваемое событие не повлияло.

Акции компании показывают сильную динамику до сплита, затем происходит консолидация

Для анализа реакции движения котировок во время сплита мы рассмотрели наиболее популярные компании, торгующиеся на фондовом рынке США:

За свою торговую историю совет директоров этих компаний принимал решение о дроблении количества акций не менее трех раз (исключение — Tesla (NASDAQ: TSLA ): только один раз). В связи с тем, что периоды объявления сплита не соответствуют друг другу, было принято решение проследить динамику ценных бумаг на 8 временных диапазонах в зависимости от последней даты дробления бумаг.

Акции компаний в абсолютном большинстве показывают сильную положительную динамику до официальной даты сплита, однако затем динамика переходит в консолидацию, которая длится минимум 3 месяца. В первую очередь это связано с тем, что крупные институциональные инвесторы начинают фиксировать прибыль по позиции путем продажи уже «доступной» ценной бумаги розничному инвестору. Сильно выбиваются из общей картины акции Apple. Довольно внушительный рост ценных бумаг до даты сплита был обусловлен аномальным 2020 годом ввиду высокого уровня «дешевой» ликвидности на рынке и веры инвесторов в непрекращающийся рост.

Что делать с ценными бумагами?

В наиболее нейтральном положении находятся инвесторы, осуществляющие торговую деятельность напрямую через американские фондовые площадки. Это связано с тем, что в день торговли «новыми» ценными бумагами брокер просто зачисляет недостающий объем на лицевой счет без приостановки торгов и принудительного закрытия коротких позиций.

Однако в российских условиях необходимо быть максимально осторожным. Для инвесторов с открытой длинной позицией принципиально ничего не изменится, а брокер сам установит дату зачисления дивидендов в виде ценных бумаг. Однако инвесторам в короткой позиции стоит ожидать принудительного закрытия шортов, как это было с акциями Tesla и Apple в августе 2020 года. Иными словами, чем ближе отсечка сплита, тем опасней держать открытый шорт. Более того, провайдер останавливает торговлю акциями эмитентов в объявленный день.

Процедура обратного сплита или консолидации акций — также редкий гость, но очень важный. Зачастую при объявлении коэффициента консолидации инвесторы имеют на лицевом счете дробное новое значение ценных бумаг. В таком случае необходимо внимательно следить за разъяснением процедуры консолидации не только со стороны компании, но и брокера. Это связано с тем, что дробное количество акций с высокой долей вероятности округлится в меньшую сторону, а остаток зачислится в виде денежных средств.

Вывод

Сплит — это важное корпоративное нефинансовое событие для компании, не имеющее влияние на финансовые результаты холдинга. Розничному инвестору стоит понимать, что покупка более «доступных» и одновременно «дорогих» акций (по стоимостным мультипликаторам) несет в себе высокие риски потери капитала. Более того, российскому инвестору не стоит забывать, что короткие позиции с высокой долей вероятности могут быть закрыты брокером. Это несет в себе дополнительный риск потери капитала.

Мы ожидаем, что после сплита акции NVIDIA, скорее всего, уйдут в боковик, и событие сплита уже отыграно. Также акция ушла выше своей фундаментальной цены. В свою очередь, для тех, кто шортит ценную бумагу на российском рынке, сплит — негативное событие, так как с высокой долей вероятности короткие позиции могут быть закрыты принудительно брокером.

Статья написана в соавторстве с аналитиком Андреем Кураповым

Сплит акций Apple — что это значит для инвестора?

Процедура дробления состоится 24 августа — в этот день завершится регистрация акционеров, имеющих право на получение дополнительных бумаг. Общее количество акций Apple, находящихся в обороте, увеличится в четыре раза. А торговля по новым ценам возобновится 31 августа.

Зачем Apple проводить сплит?

Обычно компании разделяют акции для того, чтобы сделать бумаги более доступными. Именно эту цель и преследует Apple.

Но, по мнению начальника управления информационно-аналитического контента компании «БКС Брокер» Василия Карпунина, в случае со сплитом Apple не стоит ждать сильного эффекта.

Старший аналитик «Фридом Финанса» Ален Сабитов согласился с ним, заявив, что если позитивный эффект и будет, то краткосрочный. Но, по его мнению, сплит — сигнал рынку об уверенности менеджмента Apple в росте бумаг. Это может быть позитивно встречено инвесторами.

Кроме того, сейчас эффект от сплита любой компании не столь высок, как раньше: некоторые брокерские платформы дают клиентам возможность покупать доли акций, что способствует инвестированию в самые дорогие бумаги.

Сплит Apple — обычная история для крупных компаний?

Apple разделяла акции уже четыре раза — 16 июня 1987 года, 21 июня 2000 года, 28 февраля 2005 года и 9 июня 2014 года. В последний раз компания раздробила бумаги в соотношении 7:1.

Как сплит повлияет на индексы, в которые входит Apple?

На S&P 500 сплит бумаг Apple не повлияет никак, поскольку вес каждой компании в нем пропорционален ее капитализации, а сплит сам по себе ее не изменит. Зато он изменит промышленный индекс Dow Jones. Прямо сейчас акции Apple занимают первое место по стоимости и весу среди всех компаний, входящих в этот индекс, и во многом определяют его динамику.

«Доля Apple в индексе Dow Jones сейчас составляет почти 10%, что много. Комитет индекса Dow Jones придерживается неписанного правила 10 к 1, когда цена самой дорогой акции в индексе не должна превосходить самую дешевую больше чем в десять раз. Цена акций Apple как раз в десять раз превышает цену акций Pfizer сейчас. После сплита доля Apple в индексе снизится ниже 3%, чтобы меньше влиять на его динамику и лучше отражать принцип равного представления всех 30 участников индекса», — сказал Ален Сабитов.

Почему Apple выбрала сплит именно в пропорции 4:1?

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее